Assim como no xadrez, a oferta e demanda global de petróleo está cheia de nuances e movimentos diferentes. À medida que o conflito entre a Rússia e a Ucrânia aumenta e as sanções se ampliam, o jogo do petróleo fica mais tenso. Neste relatório analisamos dois jogos, um entre Rússia e Ocidente, impactando a oferta global de petróleo, e outro jogo recorrente entre Petrobras (PETR4) e o Preço de Paridade de Importação (PPI), pois a empresa enfrenta grande defasagem nos preços dos derivados.

Tabuleiro 1 – Ocidente x Rússia afetando a oferta: O jogo de oferta e demanda já era complicado antes do conflito Rússia/Ucrânia, agora com as recentes jogadas da Rússia e dos Estados Unidos o jogo ficou ainda mais complicado, pois o Ocidente está estudando a proibição do Petróleo russo, embora as empresas já estivessem evitando comprar petróleo destes, devido aos riscos de logísticos, de liquidação e de reputação. Isso fez com que a diferença entre os preços do petróleo russo e o Brent aumentasse, e a China está se beneficiando disso até agora. Jogadores que poderiam ajudar a situação, como OPEP e Irã, parecem estar fora de ação por enquanto. Toda a esperança agora está no aumento da produção de petróleo de xisto dos EUA, mas ainda não vimos nenhum movimento nessa frente. Exploramos mais sobre esse jogo difícil na página 2 deste relatório.

Tabuleiro 2 – Petrobras x PPI: Outra partida historicamente difícil é entre os preços do diesel e da gasolina da Petrobras versus o Preço de Paridade de Importação (PPI). Com o aumento dos preços do Brent ajudando a movimentar as peças do PPI, a Petrobras está parada há 53 movimentos (ou dias), o que fez com que os preços da gasolina e do diesel ficassem 58% e 46% atrás do PPI, respectivamente. Achamos que a Petrobras não pode mais ficar sem se mexer ou alguma medida começar a ajudar o lado da estatal. Exploramos mais essa partida na página 6 deste relatório.

Conforme sinalizamos em nosso relatório da Petrobras, o caso é assimétrico, o que é demonstrado pelos níveis de valuation descontados. A empresa tem ficado atrás das principais empresas globais em termos de alinhamento aos preços do Brent. Isso significa que a Petrobras pode não sofrer tanto em um cenário em que a produção de xisto dos EUA decole e os preços do Brent caiam. E, enquanto a empresa mantiver o PPI (mesmo com defasagem de tempo), os dividendos continuam fluindo para o bolso dos investidores. Reconhecemos o risco político, mas o valuation e o alto dividend yield nos fazem manter nossa recomendação de compra da Petrobras com preço alvo de R$ 45,3/ação e US$ 16,4/ADR.

Tabuleiro 1 – Ocidente x Rússia: Impactos no fornecimento de petróleo

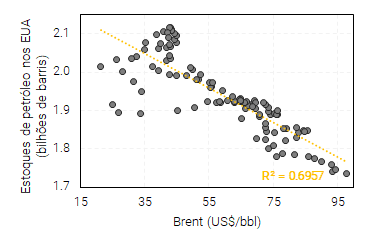

É amplamente sabido que o mercado global de petróleo bruto está apertado desde o início de 2021. A Figura 01 apresenta nosso indicador preferido para analisar esta tendência: estoques globais semanais dos EUA de petróleo bruto (incluindo estoques estratégicos) + derivados, que está em seu nível mais baixo em um período de cinco anos. A Figura 02 mostra como este indicador se correlaciona com os preços do Brent.

Figura 1: Estoques semanais de petróleo e produtos petrolíferos nos EUA (bilhões de barris)

Figura 2: Correlação entre os estoques semanais nos EUA e os preços de petróleo (Brent) desde jan/2020

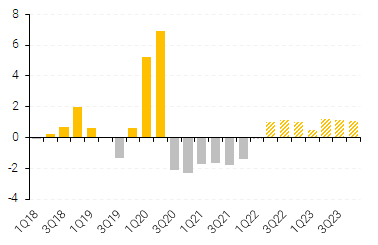

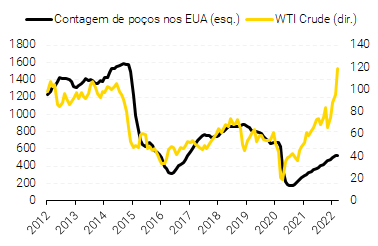

O aperto no equilíbrio oferta-demanda global foi muito mais afetado pela falta da primeira do que pela aceleração da segunda, já que estamos nos recuperando dos níveis de consumo pré-Covid neste momento (Figura 03). Como discutimos anteriormente em nosso primeiro relatório de Petrobras, a oferta não está respondendo como costumava aos aumentos do preço do petróleo. A produção norte-americana é o elemento mais sintomático dessa tendência (Figura 05). Restrições relacionadas ao Covid, agenda ESG e demanda dos investidores por dividendos (em vez de fluxo de caixa reinvestido na produção) explicam essa tendência.

Figura 3: Produção e consumo global de petróleo, de acordo com as estimativas da EIA (milhões de barris por dia)

Figura 4: Variação implícita nos estoques globais de petróleo, de acordo com as estimativas da EIA (milhões de barris por dia)

Como um cálculo básico, a demanda global está em ~ 100 Mbbl/d, e a Rússia produz ~ 10 Mbbl/d, ou ~ 10% da produção global de petróleo. Metade disso, 5% do consumo global, é exportado na forma bruta e 2% como derivados de petróleo. Com os EUA e seus aliados planejando uma proibição total do petróleo russo, quais serão os impactos nos mercados globais?

Primeiro, a geografia desempenha um papel, pois a Europa está mais exposta ao petróleo da Rússia do que os EUA. Além disso, os países do Leste Europeu estão mais expostos do que os ocidentais. Por exemplo, em termos de demanda total de petróleo (cru + derivados), em termos aproximados, a Rússia fornece uma parcela significativa das importações desses países: Alemanha (30%), Estônia (35%), Hungria (40%), Polônia (60%), Eslováquia (75%) e Lituânia (85%).

Figura 5: Contagem de poços nos EUA vs preços de petróleo (WTI) (US$/bbl)

Outro jogador importante neste xadrez global é a China, pois em se tratando de petróleo, tem uma relação de interdependência com a Rússia: a China responde por ~30% das exportações de petróleo da Rússia, enquanto a Rússia fornece ~20% das importações de petróleo da China. A China é o maior importador de petróleo do mundo, e com os preços do Brent subindo vertiginosamente (juntamente com outras commodities), o valor que ela tem que pagar por suas compras no exterior também continua aumentando. Portanto, uma proibição ocidental do petróleo russo poderia significar que a commodity será redirecionada para a China (ou seja, um “mero” deslocamento dos fluxos de fornecimento de petróleo)? Como a China equilibrará a necessidade de apoiar a Rússia como um importante aliado com os custos que esta guerra já está tendo em seu próprio país?

Os investidores devem estar cientes de que, como já mencionamos, o petróleo da Rússia está sofrendo um “embargo privado”. As empresas têm medo dos riscos financeiros, logísticos e de reputação de comprar a commodity da Rússia. O melhor indicador disso é o spread do Urals (referência do petróleo russo) para o Brent, que disparou para ~ US$ 30/bbl negativos. Os spreads recordes estão aliviando parte da pressão sobre a China (que está comprando petróleo mais barato do que o resto do mundo), mas prejudicando a Rússia por outro lado (vendendo mais barato do que todos os outros).

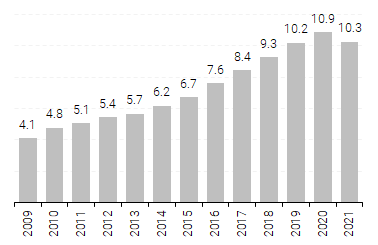

Figura 6: Importação de petróleo na China (milhões de barris por dia)

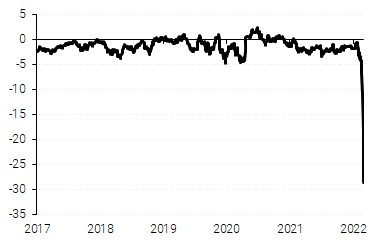

Figura 7: Spread Urals (Rússia) vs Brent (USD/bbl)

Quem pode vir em socorro em termos de alívio dos preços globais do petróleo? Apesar de todos os esforços da diplomacia dos EUA, a OPEP ainda não apareceu. Na última reunião de 2 de março – que durou um recorde de 10 minutos – o cartel reafirmou a decisão da Assembleia de 12 de abril de 2020, endossada nas reuniões subsequentes o aumento da produção em apenas 0,4 Mbbl/d por mês.

Figura 8: Capacidade ociosa de produção da OPEP e WTI real, de acordo com a EIA (milhões de barris por dia; 2020 US$/bbl)

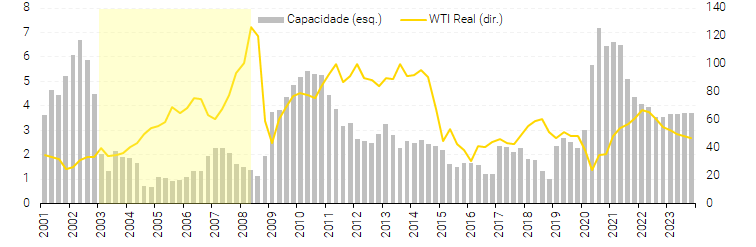

A OPEP pode aumentar a produção a um ritmo mais rápido do que isso? De acordo com estimativas da EIA, a resposta é sim, pois a agência calcula que o cartel tem pouco menos de 4Mbbl/d de capacidade ociosa (em nítido contraste com a última alta do petróleo durante os anos 2000, quando a capacidade ociosa era inferior a 2Mbbl/d), veja a Figura 8.

É difícil dizer se isso é verdade ou mentira. Alguns players afirmam que alguns países da OPEC não são capazes de aumentar a produção porque também estão sofrendo as consequências de anos de baixos investimentos (ou seja, as estimativas da EIA seriam tendenciosas para cima). Por exemplo, a produção na Nigéria está longe de seus níveis anteriores a 2020 (Figura 9).

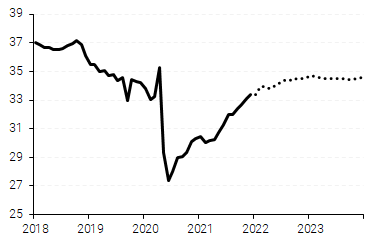

Figura 9: Produção total da OPEC (milhões de barris por dia)

Outro jogador na mesa de xadrez global é o Irã. Atualmente, o país está produzindo ~2,5 Mbbl/d, ~1,3 Mbbl/d menos do que seu pico em 2018. O Irã está sentado na quarta maior reserva de petróleo do mundo, mas sua produção de petróleo caiu desde a imposição das sanções econômicas dos EUA em 2018, quando o então presidente Donald Trump saiu de um acordo nuclear de 2015. As negociações para reviver o pacto estão em andamento há dez meses em Viena, sem uma solução a ser encontrada.

Figura 10: Produção de petróleo na Nigéria (milhões de barris por dia)

Figura 11: Produção de petróleo no Irã (milhões de barris por dia)

É difícil confirmar se a OPEP não está bombeando mais petróleo porque não quer ou simplesmente porque não consegue. O saldo global de oferta versus demanda está negativo há mais de um ano, e as coisas só vão piorar com a proibição formal do petróleo russo. Se nada mudar, não vemos outra direção para os preços do petróleo a não ser aumentar ainda mais, até o ponto em que a demanda é destruída e o equilíbrio é (re)encontrado. No entanto, isso implica que os produtores de xisto dos EUA mantenham o aumento moderado da produção seguindo o patamar pós-Covid. Até agora, não vimos nenhum movimento público do governo de Biden no sentido de estimular a produção doméstica, mas os EUA já estão em uma guerra econômica contra a Rússia. Será que (ou quando?) o nacionalismo dos EUA irá intensificar-se na forma de mais petróleo sendo bombeado?

Tabuleiro 2: Petrobras vs PPI

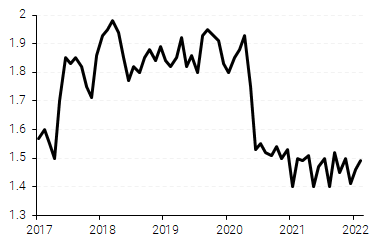

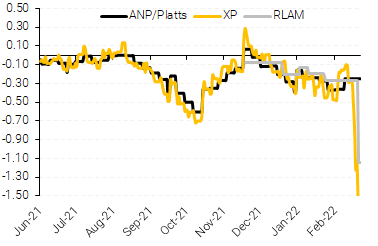

Em relação ao Brasil, há também um jogo de xadrez intrincado quando se trata de como o governo irá lidar com o aumento dos preços do Brent. Com petróleo a US$ 120/bbl e câmbio a US$/BRL 5,11, vemos o desconto dos preços da Petrobras em relação ao PPI em colossais 46% no Diesel (R$ 1,67/L) e 58% na Gasolina (R$ 1,89/L). A Petrobras não reajusta os preços há 53 dias (os últimos reajustes foram em 11 de janeiro). As pressões estão aumentando sobre a empresa.

Figura 12: Acompanhamento do Preço de Paridade de Importação (PPI) do diesel e da gasolina da Petrobras

Figura 13: Prêmio (desconto) ao PPI da gasolina

Figura 14: Prêmio (desconto) ao PPI do diesel

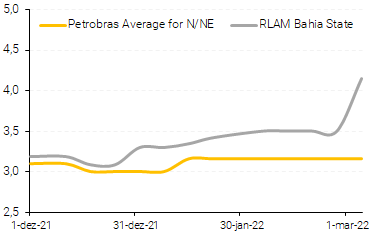

Provavelmente o sintoma mais notável dessa questão são os preços da Acelen (empresa criada pelo Mubadala para operar a refinaria RLAM, localizada na Bahia). Desde o final de 2021, havia uma diferença de ~R$ 0,20/L dos preços praticados pela RLAM na Bahia versus a média da Petrobras para os estados do Norte/Nordeste. Com a eclosão da guerra Rússia/Ucrânia, Acelen manteve os preços estáveis, provavelmente como uma abordagem de esperar para ver onde os preços do Brent aterrissariam. Mas a empresa aumentou os preços na semana passada e agora a diferença para a média da Petrobras é de ~R$ 1/L, uma diferença enorme.

Figura 15: Preço médio da gasolina (R$/L)

Figura 16: Preço médio do diesel (R$/L)

Vemos essa diferença como insustentável. Alguns investidores acreditam que a recém-anunciada nomeação governamental de Rodolfo Landim como novo presidente do Conselho de Administração da Petrobras foi um sinal de que a empresa voltaria a subsidiar combustíveis (incorrendo sozinha com todos os custos associados a essa mudança). Mantemos nossa visão de que tal movimento teria que ser precedido por uma mudança no estatuto da Petrobras, e tal ação provavelmente provocaria turbulência nos mercados financeiros brasileiros (incluindo câmbio, o que poderia acabar sendo pior para o governo). A RLAM detém cerca de 15% da capacidade nacional de refino do Brasil, e a Petrobras subsidiando combustíveis novamente pode significar uma escassez de produtos no país (já que provavelmente a RLAM interromperia a produção ou exportaria), algo mais impopular para um governo do que os altos preços dos combustíveis.

Outra possibilidade que parece estar ficando mais concreta é uma nova forma de ressarcimento de combustíveis, semelhante ao que o ex-presidente Temer fez com os preços do diesel em 2018, após a greve dos caminhoneiros. Esse movimento também não é trivial, pois há preocupações fiscais e até legais sobre isso (veja um comentário recém-lançado de nossa equipe macro sobre esse assunto).

Valuation de Petrobras

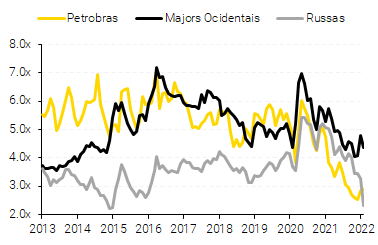

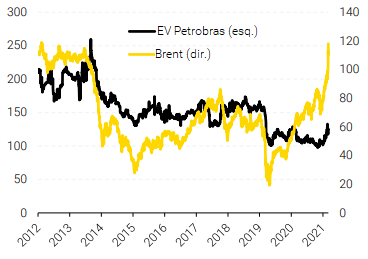

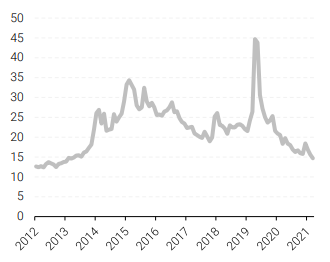

Conforme abordamos em nosso relatório da Petrobras, o case é assimétrico, conforme indicado pelos níveis de valuation descontados (vide Figura 17 e 18). A empresa tem ficado atrás das principais empresas em termos de alinhamento aos preços do Brent (veja as Figuras 19 e 21). Isso significa que a Petrobras pode não sofrer tanto em um cenário em que a produção de xisto dos EUA decole e os preços do Brent caiam. E, enquanto a empresa mantém o PPI (mesmo com defasagem de tempo), os dividendos continuam fluindo para o bolso dos investidores.

Reconhecemos o risco político, mas a valorização e o alto dividend yield nos fazem manter nossa recomendação de compra para Petrobras com preço alvo de R$ 46,4/ação e US$ 16,4/ADR.

Figura 17: Múltiplo EV / EBITDA (próximos 12 meses)

Figura 18: EV da Petrobras (US$ bilhões) vs Brent (US$/bbl)

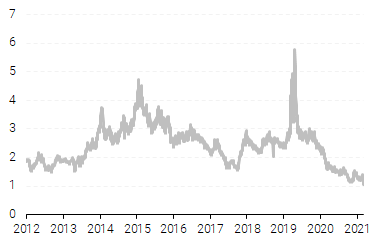

Figura 19: Razão EV da Petrobras (US$ bilhões) sobre Brent (US$/bbl)

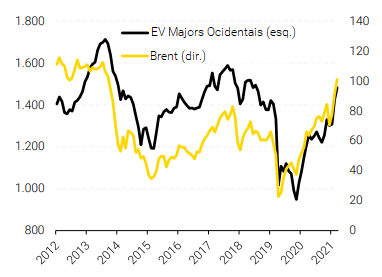

Figura 20: EV total das Majors Ocidentais (US$ bilhões) vs Brent (US$/bbl)

Figura 21: Razão EV das Majors Ocidentais (US$ bilhões) sobre Brent (US$/bbl)

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)