A companhia anunciou a aquisição do Grupo BIG por um valor total de R$7,5 bilhões (fato relevante aqui), o que implica em um múltiplo de 7,8x EBITDA 2020, vs. 7,4x EV/EBITDA do Carrefour no fechamento de ontem. No entanto, considerando as sinergias que a companhia espera capturar, esse múltiplo cai para 4,1x. À princípio, o pagamento será feito 70% em dinheiro e 30% através da emissão de novas ações do Carrefour (6% da base atual), mas ele pode eventualmente ser 100% em dinheiro caso algumas situações específicas ocorram. Ainda, a companhia concordou em realizar um adiantamento de R$900 milhões aos vendedores, que será deduzido do total quando a operação for concluída. Com a transação, a alavancagem do Carrefour deve subir em torno de 0,6x Dívida Líquida/EBITDA, se mantendo em um patamar bastante controlado (abaixo de 2x). Interessante destacar que além do ativo, o Grupo Carrefour também terá novos sócios estratégicos, Advent e Walmart, que juntamente deterão 5.6% da nova companhia.

Vemos a transação como positiva, pois ela acelera de forma relevante a expansão do Grupo Carrefour, enquanto há muita sinergia a ser capturada, principalmente através de ganhos de produtividades nas lojas e expansão do Banco Carrefour para os clientes BIG. Ainda, o grupo está adicionando um novo formato ao portfolio, o de Club (Sam’s Club), que deve contribuir para crescimento e rentabilidade (margem acima dos outros formatos). A operação ainda está sujeita à aprovação do CADE (veja nossa visão sobre esse risco mais abaixo) e deve ser concluída em 2022.

Estamos ajustando nosso preço alvo para R$28,0 por ação (de R$25,0 antes), incorporando a aquisição (R$3,9 por ação) no nosso preço alvo e os resultados do 4T20 nos nossos números, mas mantemos nossa recomendação de Neutro uma vez que vemos a transação praticamente refletida no preço de tela enquanto as sinergias somente deve ser capturadas a partir do ano que vem. Apesar de não trabalharmos com isso como cenário base, entendemos que há o risco da transação não ser concluída, o que levaria o nosso preço alvo para R$24,0 por ação.

Como isso impacta a dinâmica competitiva do setor?

Acreditamos que a aquisição aumenta a competição no setor, uma vez a assunção das operações do Grupo BIG pelo Carrefour deve reforçar o posicionamento e força das lojas. No entanto, como o Grupo BIG já era um concorrente relevante do setor (#4) e estava passando por uma recente reestruturação das operações (veja mais detalhes abaixo), as companhias já enfrentavam competição nesses pontos de forma que não muda estruturalmente o cenário competitivo.

Estimando o impacto; Grupo BIG adiciona R$3,9 por ação

A fim de entender o potencial impacto da transação no nosso preço alvo, fizemos duas principais análises:

i) Potencial geração de valor com a transação

Principais premissas:

- R$1,7bn de sinergias gerado através de i) melhora de produtividade das lojas/diluição de despesas, ii) expansão do Banco Carrefour para clientes BIG; iii) aceleração do crescimento do ecommerce e iv) otimização/ganhos de eficiência em custos, despesas indiretas e logística

- Assumimos que o Grupo BIG atinge a mesma margem EBITDA do Carrefour até 2024e (em 8%)

- Sinergias são capturadas até fim de 2024e

- Não incluímos nenhuma expansão de loja adicional (ex. Sam’s Club)

- Não assumimos nenhum uso de créditos fiscais do Grupo BIG

- Margem bruta e D&A (% da Receita) do Grupo BIG baseado no valor do 3T20

Com base nas sinergias estimadas pela companhia, vemos uma adicional de valor de ~35% por ação (lucro por ação) em 2024e, após a captura desses ganhos.

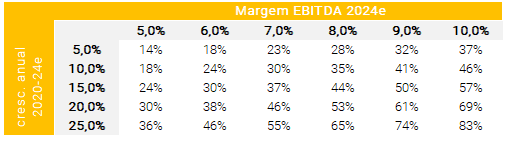

Trazemos uma análise de sensibilidade para o crescimento médio anual de receita até 2024 e margem EBITDA em 2024e:

ii) Potencial valor adicional ao nosso preço alvo

Principais premissas:

- R$1,7bn de sinergias gerado através de i) melhora de produtividade das lojas/diluição de despesas, ii) expansão do Banco Carrefour para clientes BIG; iii) aceleração do crescimento do ecommerce e iv) otimização/ganhos de eficiência em custos, despesas indiretas e logística

- Assumimos que o Grupo BIG atinge a mesma margem EBITDA do Carrefour até 2024e (em 8%)

- Sinergias são capturadas até fim de 2024e

- Incorporamos um investimento adicional decorrente de conversão de lojas em torno de R$1,6 bilhões

- Incorporamos a diluição da emissão de ações para o pagamento da transação

- Custo de capital de 9,6%, em linha com nossa estimativa para Carrefour Brasil

- Assumimos um target EV/EBITDA em linha com o negociado por Carrefour ontem

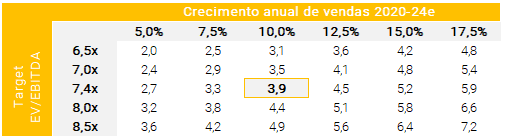

Com base nas sinergias estimadas pela companhia, vemos um adicional de R$3,9 por ação com a aquisição. Trazemos uma análise de sensibilidade para o crescimento médio anual de receita até 2024 e múltiplo target EV/EBITDA:

Nosso cenário base é que a aquisição será aprovada

Como destacado pela empresa, a aquisição ainda está sujeita à aprovação do CADE (Conselho Administrativo de Defesa Econômica). Apesar da aquisição consolidar o Carrefour na posição de líder do setor (participação combinada estimada em 21% vs. Assaí em 10%), não enxergamos o CADE como um grande risco para a conclusão da transação. Isso porque entendemos que a transação não gera os motivos que levaram aos recentes vetos do CADE:

- Em 2017, o regulador barrou a aquisição de R$ 5,5 bilhões da Estácio pela Kroton Educacional, dado que combinadas, as empresas teriam quase 50% do mercado brasileiro de educação superior à distância, vs. ~21% de Carrefour+BIG.

- No mesmo ano, o CADE vetou a aquisição da Alesat pela Ipiranga, que juntas teriam ~25% do mercado brasileiro de distribuição de combustíveis. Pela dinâmica específica do setor, o acordo reduziria significativamente a competitividade de players regionais – o que não acreditamos ser o caso para a aquisição do Grupo BIG pelo Carrefour.

O que ouvimos da companhia sobre a aquisição

A companhia realizou um call para trazer mais detalhes sobre a aquisição às 10h de quarta-feira (24/03), onde trouxe uma apresentação repleta de detalhes sobre o Grupo BIG e a transação. Trazemos aqui os principais pontos do call:

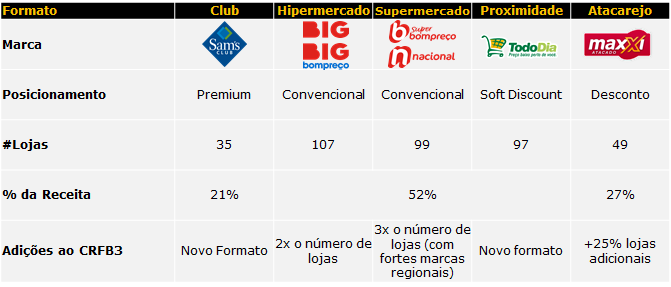

- Conversão de lojas deve ser concluída em 12-18m após a conclusão da transação – manterão marcas Atacadão (atacarejo), Carrefour (hiper/supermercado), Sam’s Club (clube)

- Investimento adicional (Capex) em torno de R$10-12mn/loja para conversão em Atacadão e R$5mn para Carrefour

- Veem o modelo de Sam’s Club como uma nova fonte de crescimento relevante para o grupo

- Não estão preocupados com CADE – analisaram o risco junto com seus advogados e estão confiantes que não enfrentarão nenhum impedimento da transação

- Potencial de uso de créditos fiscais acumulados no Grupo BIG foi parcialmente considerado na análise deles

- Terão que negociar o fim da parceria do Grupo BIG com Hipercard, uma vez que vem o Banco Carrefour como uma importante alavanca de crescimento/valor

Quem é o Grupo BIG?

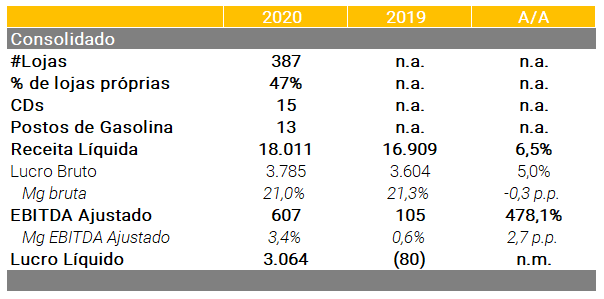

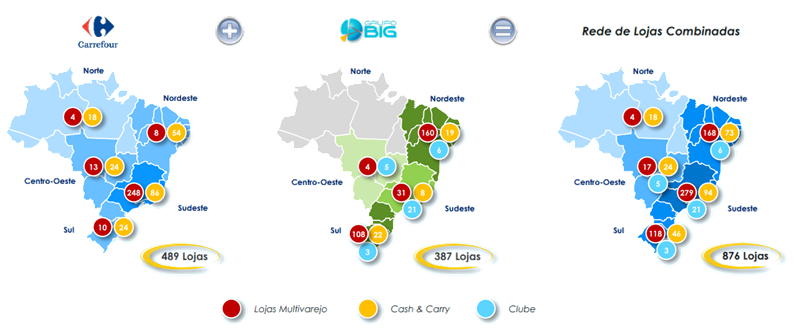

A empresa é o principal player do varejo alimentar do Nordeste e do Sul do Brasil, e o terceiro player do país, com cerca de R$ 20 milhões de Vendas Líquidas em 2020, estando presente geograficamente em 18 estados e 181 cidades. As lojas do Grupo BIG são responsáveis por 389 unidades e atualmente contam com cerca de 50 mil funcionários.

Principais destaques da companhia (2020)

Em 2018, a Advent comprou 80% das operações do Walmart US no Brasil, e a transação foi concluída em agosto do mesmo ano.

O BIG é um palyer multivarejo e opera 7 marcas bem reconhecidas pelos consumidores, com formatos e localizações complementares ao do Carrefour Brasil.

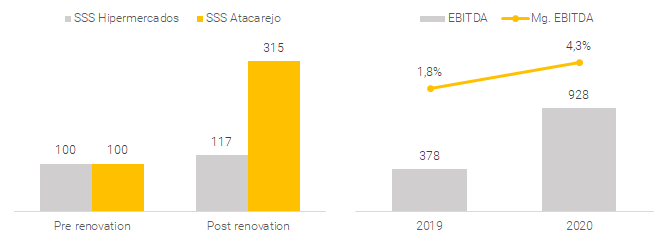

Reestruturação da empresa desde sua aquisição pela Advent em 2018: A empresa vem trabalhando na sua reestruturação operacional desde a concretização da transação, tendo encerrado ou vendido lojas que não apresentavam resultados, convertendo alguns hipermercados para os formatos de Clube e atacarejo e finalmente renovando e investindo na reforma principalmente de hipermercados e unidades de atacarejo.

Localização das lojas do Grupo BIG

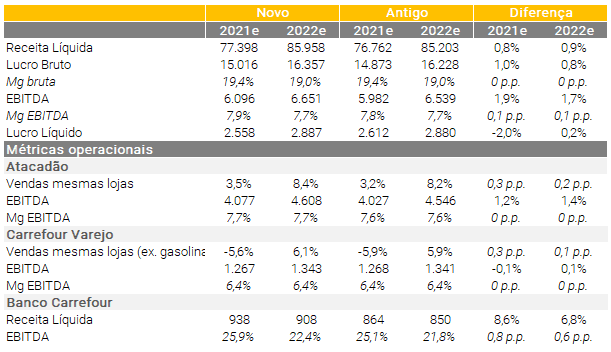

Revisando nossas estimativas

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)