MetrôRio (MTRJ19)

O metrô da cidade do Rio de Janeiro foi inaugurado em 1979, com 5 estações e cerca de 4,3 km de trilhos. Posteriormente, em 1997, o Governo do Estado do RJ promoveu licitação para venda do metrô para a iniciativa privada, tendo como vencedor o Consórcio Opportrans (que mais tarde viria a se chamar MetrôRio), que passaria a ter o direito de exploração do metrô carioca de 1998 a 2018, que foi posteriormente postergado para 2048.

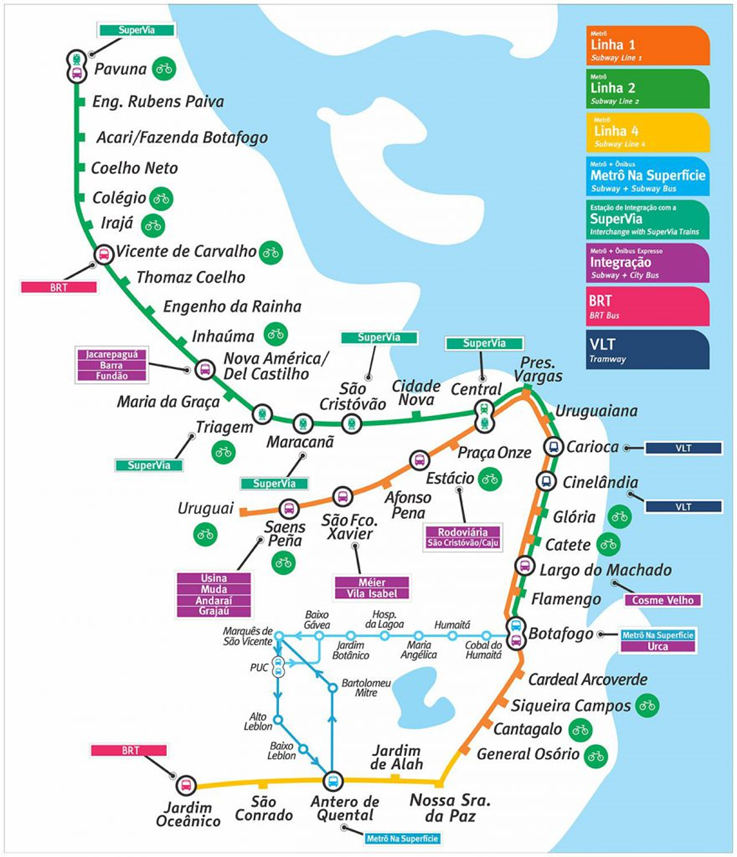

O MetrôRio administra, mantém e opera as Linhas 1 e 2 do sistema metroviário da cidade do Rio de Janeiro (RJ) e presta serviços de operação, manutenção do material rodante, sistemas e infraestrutura da Linha 4. Ao todo, as linhas juntas somam 58 km de extensão, 41 estações e 64 trens. Em 2019 as Linhas 1, 2 e 4 do metrô transportaram mais de 252 milhões de passageiros (média de 700 mil PAX por dia).

Mapa Da Concessão

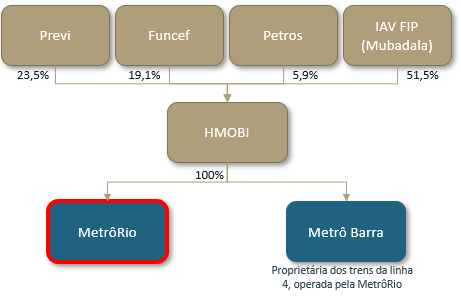

Organograma

Mudança de controle

No dia 8 de novembro de 2021, a MetroRio anunciou através de fato relevante que o fundo soberano de Abu Dabi, Mubadala, passou a deter o controle da Companhia através da holding de investimentos em mobilidade urbana Hmobi. A Mubadala detém 51,5% e os fundos de pensão Previ, Funcef e Petros, os outros 48,5% da holding.

A Mubadala Investment Company é detida pelo governo de Abu Dhabi, um dos emirados que formam os Emirados Árabes Unidos. Possui investimentos em uma ampla gama de setores, incluindo infraestrutura, energia, serviços públicos, imóveis, aeroespacial, metais e mineração, óleo e gás, petroquímicos, semicondutores e um portfólio global de holdings financeiras. Em 2020, administrava US$ 232,2 bilhões em ativos com investimentos em mais de 50 países.

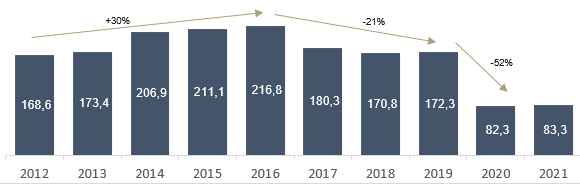

Destaques Operacionais

Durante o ano de 2021, a Companhia não conseguiu retomar o fluxo de passageiro para níveis pré-pandemia. O seu pico foi entre 2014 e 2016 por conta da Copa do Mundo e Olimpíadas, mas a partir de 2017 o fluxo caiu devido à situação econômica da cidade do Rio de Janeiro. Já em 2020 e 2021, o fluxo foi muito impactado negativamente pela pandemia.

Fluxo de Passageiros | Milhões Pagantes

Elencamos abaixo alguns pontos que, junto com as restrições de mobilidade decorrentes da pandemia, contribuíram para o baixo fluxo de passageiros, abaixo do previsto pela Companhia em suas projeções iniciais:

- Diferença de tarifa entre os modais: na cidade do Rio de Janeiro a tarifa de ônibus é de R$ 4,05; de BRT é R$ 4,05; as Vans Municipais cobram R$ 4,05 e o VLT é R$ 3,80. Enquanto isso, a tarifa de metrô (cobrada, portanto, pela MetrôRio) é a mais alta, em R$ 6,50 (ajustado em 02/04/2022).

- Driver do fluxo de passageiros: boa parte dos usuários do metrô tem como destino o centro do Rio de Janeiro, uma região mais corporativa (menos turística), com concentração nas empresas BNDES, Petrobras e na Prefeitura, sendo que a maior parte das empresas ficaram em home office durante 2020, 2021 e início de 2022.

- Turismo: apesar de não ser fonte principal de receita, o baixo fluxo de turistas durante o período da pandemia prejudicou o fluxo, principalmente em datas importantes como ano novo, carnaval etc.

Tendo em vista o cenário acima, a AGETRANSP (Agência Reguladora de Serviços Públicos Concedidos de Transportes Aquaviários, Ferroviários, Metroviários e de Rodovias do Estado do Rio de Janeiro) reconheceu a responsabilidade do governo do Rio de ressarcimento à concessionária em R$ 286 milhões pelos efeitos da pandemia, referente ao período entre março e dezembro de 2020. No entanto, a forma de pagamento deste ressarcimento ainda não foi definida entre as partes.

Destaques Financeiros

A MetrôRio conseguiu controlar custos e não possui nenhum investimento relevante obrigatório com a concessão, pois tudo foi concluído até 2017. Sendo assim, o principal detrator do desempenho é o baixo fluxo de passageiros comparado à base de 2019.

Confira abaixo os principais indicadores financeiros referentes aos anos de 2019, 2020 e 2021 da empresa (R$ milhões – Consolidado).

| R$ milhões | 2019 | 2020 | 2021 |

|---|---|---|---|

| Faturamento | 811 | 419 | 488 |

| EBITDA | 260 | -100 | -19 |

| Mg. EBITDA | 32% | n.a. | n.a. |

| Dív. Liq. | 830 | 983 | 1.265 |

| Dív. Liq. / EBITDA | 3.2x | n.a. | n.a. |

Ordem da Assembleia Geral dos Debenturistas

A Assembleia Geral dos Debenturistas (AGD), que ocorrerá no dia 20 de abril de 2022 (1ª convocação), irá tratar sobre o consentimento prévio (waiver) e temporário para que a Emissora possa, na primeira amortização, constituir o saldo da Conta Reserva por meio de uma Fiança Bancária, ao invés de manter o valor em caixa, sendo que esta fiança deverá ser concedida por um banco de primeira linha, a ser definido.

Segundo a Companhia, esta demanda decorre de uma estratégia de otimização de liquidez, mantendo seu caixa livre. Vale enfatizar que a debênture possui restrições quanto à captação de novas dívidas, o que, atrelado ao desempenho de tráfego 50% abaixo do padrão pré-pandemia em 2020 e 2021, fez com que fosse necessário otimizar recursos.

Emissão Afetada

| Emissão | Data Emissão | Data Vencimento | Volume Emitido | PU Atual * (R$) | Garantia¹ | Covenants² | |

| MTRJ19 | 15/01/2021 | 15/12/2031 | 1.200 MM | 1.216,154809 | Sim | Sim |

¹Garantias: Cessão Fiduciária dos recebíveis; Cessão Fiduciária da Conta Reserva; Direitos emergentes da concessão.

²Covenants: Só serão medidos a partir de 31 de dezembro de 2023.

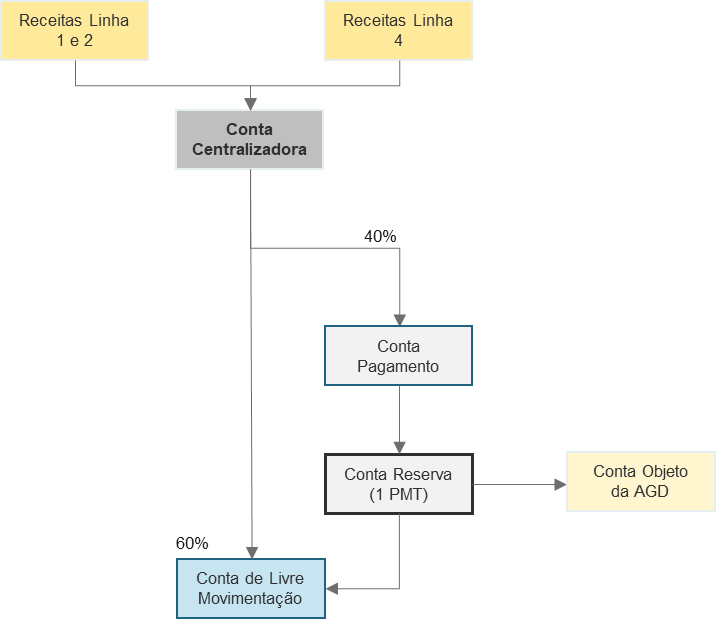

A companhia constituirá Conta Pagamento e Conta Reserva:

- A Conta Pagamento acumula diariamente o fluxo da Conta Centralizadora que não passa para a Conta Movimento até que se atinja no mês 1/18 (um dezoito-avos; até o fim da carência de juros e amortização; entre 15/6/22 e 15/12/23) ou 1/6 (um sexto; depois do fim da carência) da próxima PMT (parcela de pagamento), de tal forma que possua saldo igual ao próximo serviço da dívida no seu vencimento.

- A Conta Reserva recebe o excedente da Conta Pagamento. Até o fim da carência, deve acumular o mesmo valor da Conta Pagamento e depois do fim da carência, deverá ter o equivalente a 100% da próxima PMT. Sendo assim, terá sempre saldo equivalente ao próximo serviço da dívida, de tal forma que, no vencimento de cada parcela, a companhia terá acumulado o dobro de caixa necessário para realizar o pagamento (Conta Pagamento + Conta Reserva).

A companhia precisará cumprir com índice de cobertura do serviço da dívida (ICSD) igual ou maior do que 1,2x. A distribuição de dividendos será permitida apenas a partir de 2023 e se ICSD for igual ou superior a 1,3x.

ICSD (segundo apresentado na escritura da 9ª emissão pela companhia) = (“𝐸𝐵𝐼𝑇𝐷𝐴 𝐴𝑗𝑢𝑠𝑡𝑎𝑑𝑜” − “𝐼𝑚𝑝𝑜𝑠𝑡𝑜𝑠 𝑃𝑎𝑔𝑜𝑠” − “𝑉𝑎𝑟𝑖𝑎çã𝑜 𝑑𝑒 𝑁𝑒𝑐𝑒𝑠𝑠𝑖𝑑𝑎𝑑𝑒 𝑑𝑒 𝐶𝑎𝑝𝑖𝑡𝑎𝑙 𝑑𝑒 𝐺𝑖𝑟𝑜” − “𝐶𝐴𝑃𝐸𝑋” )/”𝑆𝑒𝑟𝑣𝑖ç𝑜 𝑑𝑎 𝐷í𝑣𝑖𝑑𝑎”

Ordens do Dia – Aprovação

Para os meses anteriores à próxima amortização da debênture, em 15/12/2023, período no qual a Conta Reserva seria constituída, a Companhia não manterá o saldo em conta, substituindo este pela Fiança Bancária, de um banco com rating AAA na escala nacional (ainda será definido).

Após o término do prazo deste waiver, ou seja, para as demais amortizações, a Companhia irá manter os valores completos da Conta Reserva em caixa, como previsto em Escritura, até o vencimento do papel. Vale destacar que o Saldo da Conta Reserva equivale ao valor da próxima amortização.

(i) o pedido de anuência prévia (waiver) para que o Montante Necessário, exclusivamente durante o período compreendido entre 15 de junho de 2022 e 15 de dezembro de 2023, não seja composto por transferência de recursos da Conta Centralizadora para a Conta Reserva, devendo ser composto pela Fiança Bancária, sendo certo que, após 15 de dezembro de 2023, os recursos adicionais necessários para a composição do Saldo Mínimo da Conta Reserva da Emissão (conforme definido no Contrato de Cessão Fiduciária) deverão, obrigatoriamente, ser transferidos diariamente da Conta Centralizadora para a Conta Reserva, na mesma fração da próxima Parcela das Debêntures exigida como Saldo Mínimo Mensal da Conta Pagamento, de forma que em 15 de junho de 2024 esteja depositado na Conta Reserva o Saldo Mínimo da Conta Reserva da Emissão, equivalente a 100% (cem por cento) da Parcela das Debêntures devida em 15 de junho de 2024. Tal valor correspondente ao Saldo Mínimo da Conta Reserva da Emissão permanecerá depositado na Conta Reserva e ajustado, conforme mecanismo previsto na Cláusula 4.3.2 (b) do Contrato de Cessão Fiduciária, para corresponder sempre à Parcela das Debêntures imediatamente subsequente, até a Data de Vencimento das Debêntures;

(ii) caso a matéria constante do item “i” acima seja aprovada, a autorização para que o Agente Fiduciário e a Emissora adotem todas as medidas necessárias à implementação das deliberações da AGD.

Quórum de Aprovação

Quórum de Instalação:

- 1ª Convocação: metade, no mínimo, das Debêntures em Circulação da Respectiva Série;

- 2ª Convocação: Qualquer número de Debenturistas da respectiva Série

Quórum de Deliberação:

- 1ª Convocação: 50%+1 das debêntures em circulação;

- 2ª Convocação: 50%+1 das debêntures em circulação presentes na assembleia, desde que presentes, no mínimo, 30% das debêntures.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)