Com o Fed pronto para começar a elevar as taxas de juros de curto prazo por conta das pressões inflacionárias persistentes nos EUA, os brasileiros que investem ou que pretendem investir em fundos de investimentos internacionais estão de olho nos possíveis impactos que os juros mais altos podem trazer não só para os fundos de renda fixa, mas para os fundos que possuam ações em seus portfólios.

Dividiremos esse relatório em duas partes para podermos trazer de forma mais completa um compilado de dados e informações que ajudarão a demonstrar os possíveis efeitos que o iminente ciclo de alta de juros americanos trarão para os retornos e métricas de risco dos (i) fundos de Renda Fixa na parte I e dos; (ii) fundos de Renda Variável na parte II.

Parte I – Fundos de Renda Fixa Internacionais

É natural pensamos em renda fixa partindo do pressuposto que vamos saber o quanto vamos ganhar e que correremos um risco baixo. E na maioria dos casos é o final do filme mesmo, mas o desenrolar da história toda não é bem assim. As oscilações da curva de juros fazem com o preço desses papeis variem ao longo do tempo. Mas sim, se não houver algum evento de inadimplência, você ou o fundo que carregar o título até o vencimento irão receber no final do período o retorno conforme a taxa acordada, independente do que ocorrer no meio do caminho.

O mercado de renda fixa global é muito mais complexo que o brasileiro, pois possui uma gama muito mais ampla de títulos, seja por ter mais tipos de estruturas de dívidas, seja por ter vencimentos e fluxos de caixa dos pagamentos dos mais diversos. No entanto o tipo de indexação dos títulos é muito mais padronizado do que a nossa. Enquanto aqui temos títulos indexados ao CDI, inflação e prefixados, o mercado internacional é majoritariamente composto por dívidas prefixadas.

Por que isso é relevante? Porque numa escala de impacto da movimentação da curva de juros, ou seja, os que mais sofrem efeitos, seja positivamente ou negativamente, as mudanças nas taxas de juros esperadas para diferentes vencimentos, são os ativos prefixados. A relação entre taxa de juros e preço dos papeis prefixados é inversamente proporcional, ou seja, quando há uma alta nas taxas de juros, os papeis tendem a se desvalorizar e quando há uma expectativa de diminuição dos juros no futuro, os ativos tendem a se valorizar. Dependo do prazo de vencimento e risco dos ativos prefixados, eles podem desvalorizar mais ou menos conforme a velocidade dos movimentos do mercado.

Isso significa que nos momentos em que a taxa de juros americana estiver subindo, os fundos de renda fixa internacionais vão perder dinheiro? Definitivamente, não! Nesse caso, a gestão ativa dos gestores desses fundos faz toda a diferença. Se você estivesse simplesmente investindo em um índice, de forma passiva, realmente estaria totalmente exposto a esse movimento, mas no caso dos gestores de fundos ativos, eles possuem diversos instrumentos para proteger as carteiras desses momentos. Além disso, essas desvalorizações dos ativos que são resultados apenas de um movimento macroeconômico e não intrínseco ao valor das empresas, pode ser inclusive um excelente ponto de entrada nesse mercado.

Diferentes estratégias

De forma simplificada, podemos dividir os fundos internacionais de renda fixa global em (i) investment grade; (ii) high grade e; (iii) high yield. O primeiro tipo é composto por fundos focados em títulos públicos ao redor do mundo e normalmente possuem maior prazo médio da carteira (“duration“), o que nesse caso é negativo considerando o cenário macro de alta de juros. Já os fundos high grade, possuem majoritariamente títulos corporativos de alta qualidade de crédito, enquanto os fundos high yield têm a média da qualidade de crédito dos seus ativos pior, mas em contrapartida oferecem melhores taxas dos que os demais.

Quando analisamos de forma geral os ativos que se enquadram atualmente na categoria high yield, é possível notar que comparado ao que era antes da pandemia, a qualidade do crédito desses ativos está muito superior. Nesse período muitas empresas que estavam nessa categoria foram reclassificadas para categorias cuja qualidade de crédito é inferior, pois decretaram falência. Neste mesmo período, empresas que eram consideradas high grade, passaram a ser reclassificadas como high yield. Logo, além de hoje termos um cenário macroeconômico norte americano muito mais saudável para as empresas e seus respectivos balanços em geral estarem mais robustos, temos empresas de maior qualidade reclassificadas como high yield.

Nas carteiras recomendadas, por exemplo, temos optado principalmente por alocar em fundos com menor duration (prazo médio dos fluxos de recebimentos) e/ou com maior exposição à ativos de crédito, mais especificamente os ativos high yield. Quanto à geografia, temos preferido fundos com maior exposição a países desenvolvidos, com destaque para títulos dos Estados Unidos.

Se você ainda não tem conta na XP Investimentos, abra a sua!

A importância da gestão ativa nos fundos de RF Global

O grande diferencial dos gestores ativos de renda fixa internacional é que, além de poderem escolher diretamente as dívidas das empresas que vislumbrem maiores possibilidades de retorno, eles também detêm alguns outros instrumentos para tentar performar melhor do que os fundos passivos, como a gestão da duration da carteira – tendo ativos com maior ou menor duration que o índice – e proteções para a carteira, ou seja, podem não só ter melhores retornos, como conseguem se defender de movimentos de queda do próprio mercado de renda fixa no mundo.

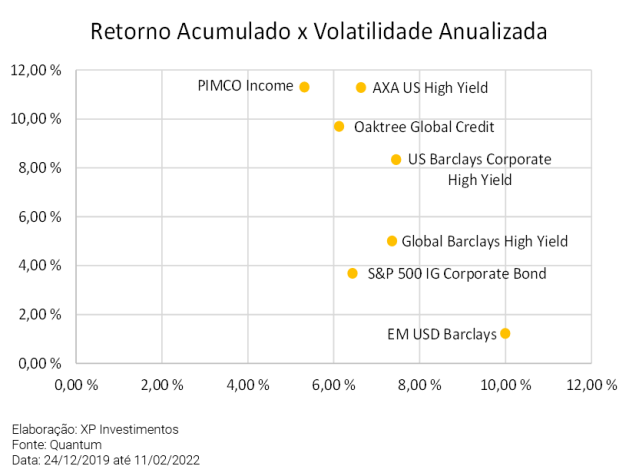

Para visualizarmos esse efeito não só no retorno, mas no risco de 3 dos principais fundos de Renda Fixa Global que temos em nossas carteiras recomendadas, exploremos o gráfico abaixo no qual é possível notar que não apenas os retornos acumulados pelos fundos PIMCO Income, AXA WF US High Yield e Oaktree Global Credit são bastante superiores aos dos principais índices de renda fixa internacionais, mas também a volatilidade anualizada deles é igual ou menor, ou seja, a relação risco x retorno desses fundos se mostra muito mais eficiente e atrativa do que se investir de forma passiva, via índice.

Como já comentado em outros relatórios sobre o assunto, a duration tem várias definições, mas uma das mais importantes é a sensibilidade às oscilações das curvas de juros. Os gestores podem ter uma carteira com maior duration, cujos fluxo de pagamento são mais longos, quando acreditam que as taxa de juros irão diminuir (curva fechar), aproveitando para capturar com maior intensidade a possível valorização desses ativos ou podem ter uma carteira com menor duration, cujos fluxo de pagamento são mais curtos, buscando proteger suas carteiras frente à movimentos de aumento de juros (abertura de curva).

Sobre outras proteções para as carteiras, diversos fundos podem ter posições vendidas em papeis ou setores, por exemplo. No caso do PIMCO Income, atualmente a gestora está (i) vendida em duration no Japão e Reino Unido, posição que deve se valorizar com a subida de juros desses países; e (ii) comprada em ativos que se valorizam em caso de mais altas nos dados de inflação e comprados em posições que se beneficiam de uma alta dos juros nos títulos americanos com vencimentos mais longos.

Para reforçar a ideia de que os fundos de renda fixa internacionais podem ter bons desempenhos em cenários de alta dos juros americanos, apresentamos os dados abaixo que ilustram justamente o desempenho do fundo PIMCO Income historicamente em momentos em que tivemos alta nos juros, mais especificamente nas taxas dos títulos americanos de 10 anos.

É possível notar que o seu benchmark – o índice que o fundo busca superar em termos de retorno – no caso o BBG BC US Aggregate Index, representado pelos retângulos verdes, foi negativo em todos esses diferentes períodos de alta nas taxas de juros. Por outro lado, o fundo da PIMCO teve retornos positivos em 5 dos 7 períodos analisados, nos quais tivemos altas entre 43 e 121 bps (pontos base) nas curvas de juros americanas de 10 anos, em janelas de 3 até 9 meses. Esses dados ajudam a comprovar a importância da gestão ativa nos fundos de renda fixa internacionais e também derrubam os argumentos de quem acredita que fundos de renda fixa não ganham dinheiro em ciclos de aperto monetário nos EUA.

No caso do fundo AXA WF US High Yield Bonds Advisory, assim como no PIMCO, no atual cenário, os gestores diminuíram significativamente a duration dos seus fundos. O fundo da AXA, por exemplo, está com uma duration de 3,76 anos, enquanto o seu benchmark está com um prazo médio de vencimento de 4,4 anos. O índice de referência, por sua vez, possui mais de 30% de sua exposição a papeis com duration acima de 7 anos, já o fundo não possui nenhuma, estando alocado 70% em papeis com até 5 anos de duration e o restante até 7 anos.

Como o próprio nome do fundo ilustra – AXA WF US High Yield Bonds – seu foco são ativos de crédito high yield negociados nos Estados Unidos. Essas dívidas corporativas de mais risco e de maior prazo, podem até mesmo proteger o investidor nesses movimentos de alta de juros pois, possuem duas principais fontes de precificação: (i) o movimento da curva de juros e; (ii) o spread de crédito em relação ao título público de mesma duration, que é um prêmio de risco, uma taxa mais alta que um ativo com mesmo prazo médio de fluxo de caixa que não possui risco de crédito. Caso não haja uma mudança na qualidade dos créditos desse ativo, esse spread pode funcionar inclusive como um “amortecedor” do movimento de alta dos juros, pois poderia fazer com que ele fosse menos impactado por esse movimento dos juros do que, por exemplo, um ativo investment grade que não possui esse componente.

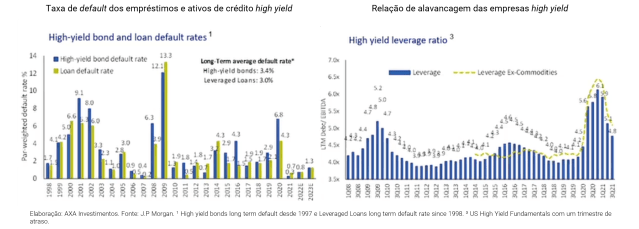

A própria gestora (AXA) ressalta que a qualidade de crédito dos ativos high yield está elevada. Os dois gráficos acima ilustram isso, sendo que no primeiro, da esquerda, vemos o percentual de empresas que deram “default”, ou seja, não honraram com seus pagamentos de dívidas. Em 2021 tivemos uma das menores taxas (0,3%) desde 2007 e o esperado para 2022 e 2023, respectivamente 0,8% e 1,3%, seguiriam ainda muito baixas. No segundo gráfico, da direita, temos o leverage ratio, uma métrica que mostra a alavancagem das empresas, ou seja, que considera o nível de endividamento de uma empresa. Quanto maior esse valor, maior é o risco de crédito. Em 2020 vimos esse número aumentar de forma significativa, afinal, em geral, as empresas foram muito impactadas pela pandemia. De lá para cá esses número já começaram a convergir para níveis mais saudáveis, em linha com o patamares históricos.

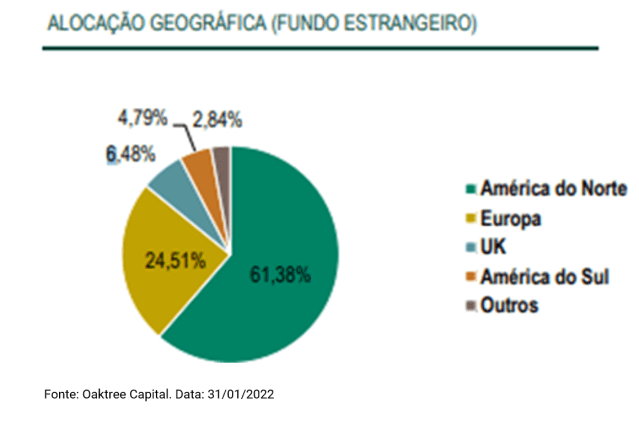

Por fim, destacamos o fundo Oaktree Global Credit que também é focado em bonds, porém com um mandato de investimentos muito mais amplo, podendo operar em diversos países, risco de crédito e indexadores.

A performance recente acima do seu benchmark no exterior é reflexo também de uma menor duration, mas diferente dos demais fundos, seu mandato mais flexível permite que ele esteja muito mais posicionado em ativos pós fixados do que os demais apresentados aqui. Os títulos pós fixados protegem a carteira do fundo por não serem impactados negativamente pelas aberturas nas curvas de juros, pelo contrário. Atualmente a carteira do fundo está alocada em 57,9% em ativos pós fixados e 42,1% em títulos prefixados.

Melhor investir em RF Global com ou sem exposição ao dólar ?

Por mais que essa não seja a pauta desse relatório, sempre vale comentar sobre essa questão, pois se trata de uma dúvida bastante comum dos investidores. Para responder a esse ponto, vale lembrar que grande parte dos fundos de renda fixa global distribuídos no Brasil simplesmente compram cota de um fundo negociado no exterior. Desta forma, o gestor responsável por comprar essas cotas pode escolher se o fundo a ser distribuído aqui no Brasil terá ou não exposição cambial.

Para os investimentos em fundos de renda fixa internacionais nossa sugestão tende a ser a de investir nos veículos COM hedge cambial, ou seja, sem exposição ao dólar. Isso porque, no caso do fundo SEM hedge cambial, ou seja, exposto à variação do dólar, na composição do retorno da cota do fundo teremos duas componentes, a 1ª do retorno da cota do fundo no exterior e a 2ª é a do câmbio. Como os retornos esperados da renda fixa não são excepcionalmente elevados, acabamos por ter uma exposição de risco muito superior causada pela 2ª componente, o dólar, o que não é exatamente o nosso objetivo na composição de um portfólio em renda fixa.

No caso dos investimentos com hedge cambial, ficamos expostos somente à dinâmica do mercado de renda fixa, nesse momento com taxas médias de carrego entre 4% e 6% em dólar, e ainda podemos extrair ganhos excedentes da operação de hedge cambial, pois ele adiciona ao retorno o diferencial entre os juros do Brasil (Selic/CDI) e o cupom cambial (juros dos EUA + prêmio de risco do Brasil). Para entender melhor essa dinâmica, explicamos como os juros altos no Brasil podem beneficiar os seus investimentos internacionais.

Afinal, aumentar ou reduzir a Renda Fixa Global na carteira ?

Como dissemos mais acima, desvalorizações dos títulos de renda fixa como temos visto causadas pela forte abertura das treasuries americanas, podem representar um ponto de entrada nesse mercado, pois parecem efeitos apenas de um movimento macroeconômico e não do valor intrínseco das empresas e das suas dívidas. Essa é justamente a nossa atual análise da situação. Acreditamos que grande parte do movimento de alta de juros, principalmente da taxa básica de juros americana, já está refletida na curva da Treasury de 10 anos. Atualmente o mercado já considera algo entre 6 e 8 altas, provavelmente de 0,25% cada, até o final do ano, resultando em uma taxa básica em torno de 1,75% e 2,00% ao ano ao final de 2022.

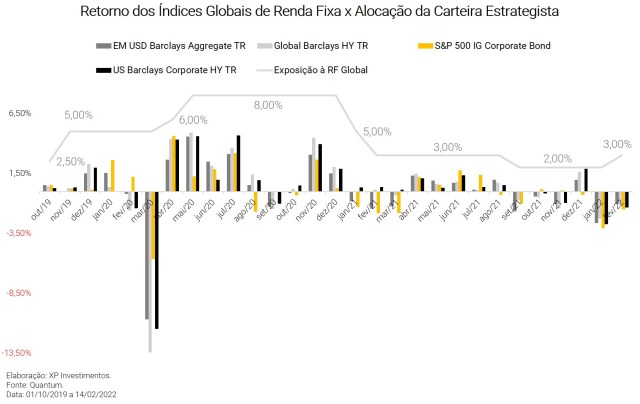

No gráfico acima consta o histórico de alocação de uma das nossas carteiras recomendadas, a Estrategista, em Renda Fixa Global desde o seu início em 2019 e o retorno mês a mês em dólares de alguns dos principais índices de renda fixa globais, cada um representando um nicho diferente desse mercado. O EM USD Barclays Aggregate Total Return Index Global, representado o mercado títulos de países emergentes, o Barclays High Yield Total Return como o índice do mercado ativos globais High Yield, além do Index S&P 500 Investment Grade Corporate Bond Index, que representa os ativos Investment Grade dos Estados Unidos, e por fim, o US Barclays Corporate High Yield Total Return, índice do mercado de High Yield Total Return.

Perceba que historicamente buscamos aumentar nossa alocação em momentos em que vislumbramos bons retornos após quedas do mercado, como foi o caso em março de 2020, quando houve uma forte queda no mercado e vínhamos com uma alocação de 5%. Passamos gradativamente essa alocação para 6% até chegar em 8%, ficando com esse percentual até o final de 2020. O inverso também tende a ser verdadeiro, reduzimos quando analisarmos que os preços dos ativos já estão caros e poderiam sofrer uma reprecificação negativa como em janeiro de 2021, quando começamos a reduzir a alocação, chegando a 3% já fevereiro, patamar que praticamente se manteve ao longo de quase todo ano de 2021.

Como já dissemos, estamos às vésperas de um ciclo de aperto monetário nos Estados Unidos e não há consenso no mercado se esse movimento será suave e tampouco não acreditamos que seja fácil identificar o melhor o melhor ponto de entrada. Por esse motivo, já nas carteiras recomendadas desse mês (fevereiro de 2022) decidimos dar início a um aumento marginal nas exposições ao mercado de renda fixa global, que deverá seguir de forma gradativa e progressiva conforme os dados apontem para a direção que vislumbramos.

Assine relatórios exclusivos!

Abra sua conta na XP Investimentos!