Refletindo um cenário macro mais desafiador na nossa cobertura

Estamos revisando nossas recomendações e preços-alvo para refletir uma perspectiva macroeconômica mais desafiadora à frente, bem como uma maior volatilidade política. Como resultado, adotamos uma abordagem mais defensiva em nossa cobertura, com foco em segmentos mais resilientes e nomes de alta qualidade, uma vez que o ano de 2022 deve ser desafiador para o setor de consumo enquanto as eleições brasileiras devem trazer volatilidade para o mercado. Acreditamos que os investidores devem focar em teses de investimento com risco/retorno mais balanceados frente ao aumento de incerteza e, portanto, estamos rebaixando C&A (CEAB3), d1000 (DMVF3), Enjoei (ENJU3) e Americanas (AMER3/LAME4) para recomendação Neutra, e aumentamos RD (RADL3) e Lojas Renner (LREN3) para recomendações de Compra. Além disso, mantemos visão positiva com Assaí e companhias expostas à alta renda.

Macro mais desafiador como um obstáculo para o setor de varejo. Nosso time econômico revisou recentemente suas projeções macroeconômicas para 2022, reduzindo sua projeção de crescimento para o PIB para 0,8% (de 1,3%) e aumentando as expectativas de taxas de juros para 11% no fim de 2022 (de 9,25%), de inflação (IPCA) para 5,2% (de 3,9%) e de Câmbio para R$ 5,7 BRL/USD (de 5,1). Essas mudanças impactam negativamente o consumo uma vez que levam a uma redução de renda disponível e de disponibilidade e apetite de crédito. Além disso, a incerteza política, que deve ser ainda maior em um ano de eleições presidenciais, também é um desafio para a confiança do consumidor. Por fim, estamos incorporando um custo de capital mais alto decorrente da alta de juros e uma maior percepção de risco após o enfraquecimento do arcabouço fiscal.

Discussões políticas em andamento e desdobramentos das eleições de 2022 como potenciais gatilhos para as ações. Acreditamos que o mercado pode ficar mais otimista caso vejamos resultados favoráveis das discussões políticas em andamento (por exemplo, precatórios e privatizações/desinvestimentos), bem como definições dos candidatos para as eleições de 2022, com as prévias do PSDB agendadas para 21 (1º turno) e 28 (2º turno – se necessário) de novembro. Além disso, um fluxo de notícias mais positivo sobre a Black Friday e/ou as compras de fim de ano também podem ser potenciais gatilhos de curto prazo para os papéis.

Muitos subsetores em um só. O varejo é um setor composto por diversos segmentos diferentes, que costumamos dividir em quatro grandes categorias: (i) varejo alimentar; (ii) farmácias; (iii) consumo discricionário e (iv) comércio eletrônico. Os dois primeiros são os mais resilientes, com o canal do Atacarejo bem posicionado neste cenário macroeconômico atual, dado que o formato oferece a melhor alternativa de custo/benefício aos consumidores, enquanto o setor farmacêutico é um setor seguro para se estar alocado. Quanto às duas últimas categorias, as vemos como as mais expostas à piora macro, embora nós acreditamos que não se deve olhar para todas as ações da categoria da mesma forma, uma vez que as empresas diferem em termos de público-alvo, poder de precificação (pricing power) e posicionamento de mercado.

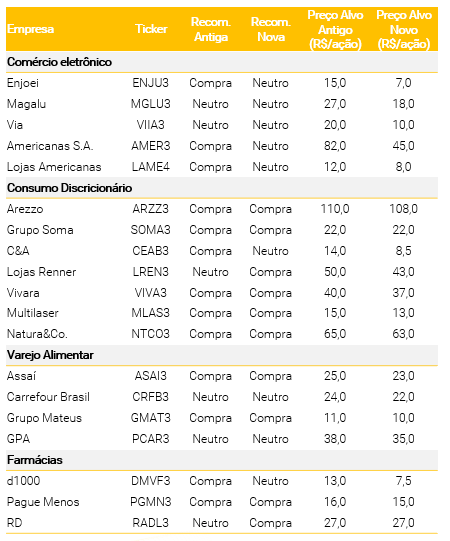

Escolhendo nossos cavalos. Revisamos toda a nossa cobertura incorporando uma perspectiva macroeconômica mais desafiadora e um maior custo de capital, o que nos leva a fazermos mudanças nos preços-alvo e recomendações das ações para refletir nossa visão mais atualizada (veja as principais mudanças na tabela abaixo). Dessa forma, estamos rebaixando C&A (CEAB3), d1000 (DMVF3), Enjoei (ENJU3) e Americanas (AMER3/LAME4) para recomendação Neutra, e aumentamos RD (RADL3) e Lojas Renner (LREN3) para recomendações de Compra. Acreditamos que empresas de alta renda (Arezzo, Grupo Soma, Vivara) e líderes de mercado (Lojas Renner, RD) devem estar melhor posicionadas em relação aos seus pares, enquanto a Natura tem uma presença diversificada geograficamente (~75% das vendas fora do Brasil) e Multilaser / Assaí como boas alternativas de custo/benefício para os consumidores em tempos mais difíceis.

Mudanças de recomendações e preços alvo da cobertura

Assumindo uma postura mais defensiva

Rebaixando C&A, d1000, Enjoei e Americanas para Neutro; Atualizando RD e Lojas Renner para Compra

A visão do varejo de alimentos permanece inalterada. Conforme discutido recentemente em nossa atualização das ações do varejo alimentar, seguimos com preferência pela exposição ao segmento de Atacarejo, dada a volta do consumo fora de casa e um cenário macroeconômico mais desafiador, que acaba favorecendo a busca dos consumidores por formatos com melhor custo/benefício. Além disso, esperamos continuar a ver um momento de resultados desafiador para os supermercados no curto prazo, devido à uma base de comparação difícil em 2020, uma inflação alimentar bastante alta e um desempenho da categoria não alimentar mais fraco.

Assumindo uma visão mais positiva com farmácias. As farmácias são uma categoria resiliente, que tem apresentado resultados sólidos, o que deve ser mantido daqui para frente à medida que o fluxo nas lojas continua a se recuperar e os consumidores voltam a fazer atendimentos médicos que acabaram sendo adiados por conta da pandemia. Além disso, o quarto trimestre é um trimestre sazonalmente mais forte devido à temporada de verão/férias. Dessa forma, estamos atualizando RD para Compra, dado que a ação sofreu uma forte redução de preços recentemente enquanto a vemos como uma tese de investimento de baixo risco por estar bem posicionada para enfrentar esse cenário macroeconômico mais difícil dada a resiliência da categoria, exposição geográfica diversificada nacionalmente e sólido histórico de execução. Além disso, estamos rebaixando d1000 para Neutro, pois acreditamos que o cenário macro mais desafiador deve ser um obstáculo para a reestruturação em curso na empresa, especialmente com a aceleração dos seus planos de expansão.

O momento para as varejistas de alta renda deve permanecer forte. O consumo discricionário depende muito da renda disponível e confiança do consumidor e, portanto, é altamente impactado por um cenário macroeconômico mais difícil. No entanto, nós vemos alternativas para se posicionar de nomes de alta qualidade que possuem um histórico sólido e um forte posicionamento de marca (sendo consolidadores e/ou líderes de mercado). Nesse sentido, esperamos que os varejistas de alta renda continuem a se beneficiar de uma demanda reprimida de consumo e da “poupança circunstancial” construída durante a pandemia, enquanto a Natura tem uma presença geográfica diversificada (~75% das vendas fora do Brasil) e a Multilaser se enquadra como uma boa alternativa de custo/benefício em tempos mais difíceis. Estamos rebaixando a recomendação de C&A para Neutro, pois esperamos um momento desafiador de resultados devido à piora do cenário macro, enquanto adotamos uma visão mais positiva com as ações da Lojas Renner e ajustamos nossa recomendação para Compra, dado que esperamos que a companhia deve superar seus pares em relação à entrega de resultados, enquanto a performance fraca dos papéis dos últimos meses já reflete um cenário conservador em nossa opinião.

Comércio eletrônico foi atingido fortemente, mas a dinâmica de resultados segue desafiadora. As empresas do setor de comércio eletrônico foram, de longe, os que mais sofreram dentro de nossa cobertura devido à (i) maior concentração de seu valor na perpetuidade, o que amplifica o impacto da alta de juros nos preços; (ii) aumento de competição, com empresas se tornando mais agressivas e sacrificando margens; (iii) interrupção da cadeia de suprimentos, que, combinado ao real mais desvalorizado, tem levado a um aumento de preços; e (iv) uma demanda mais fragilizada, em meio à deterioração do cenário macro. Estamos, portanto, rebaixando Americanas e Enjoei para Neutro, uma vez que esperamos que a dinâmica de resultados de curto prazo permaneça desafiadora. Apesar dos nossos preços alvos do segmento refletirem um alto potencial de valorização, nós também vemos um alto risco em relação aos resultados uma vez que a demanda pode ser mais fraca e a competição mais acirrada. Dessa forma, nós adotamos uma visão mais cautelosa com o setor por enquanto.

Caso queira ver a nossa visão atualizada por empresa, acesse o link do relatório em PDF aqui.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)