Nós estamos iniciando cobertura de Arezzo & Co. (ARZZ3) com recomendação de Compra e um preço alvo de R$110,0/ação (25,6% potencial de valorização). Nós temos uma visão construtiva uma vez que (i) ela é uma empresa de alta qualidade com perspectivas sólidas de crescimento orgânico (Ana Capri, Vans, Reserva) além de contar com diversas opcionalidades de crescimento (com a entrada em infantil, chinelos e vestuário feminino); (ii) ela está bem posicionada para se beneficiar da retomada/recuperação econômica dado que acreditamos que a categoria de calçados foi duramente despriorizada em 2020, principalmente no que diz respeito a sapatos sociais/casuais (foco da Arezzo); e (iii) o papel está negociando 25,0x P/L 2022e, o que é um desconto de 20% vs. a média de 3 anos e um desconto e ~10% aos pares.

Iniciando com Compra; Estimando o potencial adicional das opcionalidades de crescimento

Uma referência dentro do setor. Arezzo é a líder de mercado do setor de calçados, com aproximadamente 30% de participação no seu público alvo (classes A/B). A companhia se destaca por conta da sua capacidade de inovação, modelo de supply chain eficiente (com um lead time* médio de 40 dias) e uma estrutura robusta de marketing e comunicação, o que a permitiu construir marcas fortes com diferentes propostas de valor (ex.: Arezzo, Schutz, Ana Capri, Fiever). Além disso, o seu modelo é asset light*, com uma rede forte de franqueados e multimarcas (50%-60% das vendas) combinado com terceirização da produção. Dessa forma, a companhia tem consistentemente entregado geração de caixa sólida, com conversão de Fluxo de Caixa/EBITDA em 64%, e uma distribuição média de 80% do seu lucro.

O que é lead time? É o prazo entre o desenvolvimento de um produto e seu lançamento no mercado.

O que é ser asset light? É não possuir fortes investimentos em estrutura fixa/ativos imobilizados como fábricas e lojas.

Crescimento orgânico sólido com diversas opcionalidades. Nós vemos muito potencial de crescimento no principal negócio da companhia (ou seja, sapatos) dado que vemos muito espaço para abertura de novas franquias de Ana Capri e Vans, enquanto as expansões das marcas mais novas (Alme e Fiever) da companhia foram pausadas por conta da pandemia. Em vestuário, vemos muito valor a ser destravado na Reserva através de ganhos de sinergias e novas avenidas de crescimento, como sapatos, feminino e infantil. Ainda, ARZZ está entrando em mercados novos e não explorados, sendo eles calçados infantis, chinelos e vestuário feminino (através da Schutz), que estimamos que pode adicionar entre R$4,6-21,5/ação (veja nossa análise completa mais adiante).

Não é fácil achar alta qualidade a um valor atrativo. Finalmente, destacamos que a ação está negociando em 25,0x P/L 2022e, o que representa um desconto de 20% vs. a média de 3 anos e um desconto e 10% aos pares. Além disso, estimamos um rendimento de dividendos (dividend yield) médio de 1,3% em 2021-25e.

Destaques do relatório: i) análise do potencial adicional com as opcionalidades de crescimento, olhando para as iniciativas Arezzo Bambini, Brizza e vestuário na Schutz; ii) Entendendo o que a Reserva pode se tornar, olhando para os diferenciais da Uniqlo e estimando o potencial risco positivo dos segmentos infantil e feminino; iii) Mapeando potenciais alvos de fusões/aquisições; e iv) nossa análise completa ESG.

Nossa tese de investimento em poucas palavras

Uma empresa de alta qualidade

Desfilando no mercado de calçados

Arezzo & Co. é a líder de mercado em calçados, bolsas e acessórios, com aproximadamente 30% do seu mercado-alvo (classes A/B). A companhia conta com diversas marcas para servir diferentes propostas de valor, tornando-se atrativa em várias ocasiões de consumo e atendendo a variados gostos/estilos pessoais. Além disso, seu foco nas classes mais altas implica em uma maior resiliência de vendas.

Track-record sólido em acompanhar as tendências de consumo

A companhia se destaca por conta do seu track-record sólido de inovação, criando tendências no setor e sendo muito ágil em se ajustar às tendências de consumo. Como referência, mais de 11 mil modelos são criados anualmente, que são selecionados e triados antes de chegar aos consumidores finais. Essa capacidade de inovação é alavancada pelo seu rápido lead time, levando na média 40 dias entre o desenvolvimento e lançamento do produto com reposição entre 3-4 semanas.

Operação de franquia bem sucedida e terceirização de produção implicam em um modelo asset light

A ARZZ conta com um modelo robusto de franquias e multimarcas, que garante uma vasta capilaridade nacional. Além disso, a maior parte da sua produção é terceirizada, mas a Arezzo controla a compra de matéria-prima para garantir sua qualidade e eficiência de custo. Esse modelo permite que a companhia foque no desenvolvimento dos produtos e gestão/construção das marcas enquanto se beneficia de uma estrutura asset light.

Momento de resultados favorável; “Consumo de vingança” como um ‘plus’

Nós acreditamos que a Arezzo esteja bem posicionada para se beneficiar da reabertura da economia e volta à normalidade enquanto o fenômeno de “consumo de vingança” deve ser um adicional no curto prazo. Apesar de vermos esse fenômeno como uma tendência temporária, nós esperamos que ele seja alavancado/sustentado por uma demanda reprimida dado que acreditamos que a categoria foi drasticamente deixada de lado em 2020, principalmente no que diz respeito a sapatos sociais/casuais (foco da Arezzo) uma vez que as ocasiões sociais e trabalho foram mitigados durante a pandemia.

(Tentando) Mapear todas opcionalidades de crescimento

Uma empresa de qualidade com perspectiva de crescimento sólida

Nós estimamos um crescimento médio anual de lucro entre 2019 e 2025e em 25%, baseado no crescimento orgânico da companhia. Nós vemos muito potencial na Ana Capri, Vans e nas marcas mais novas (Alme e Fiever) enquanto há muita sinergia e crescimento a serem entregues na Reserva. A Reserva deve continuar a analisar e explorar novas avenidas de crescimento do seu portfolio, mas permanecendo uma marca básica/casual, com alto potencial de expansão para feminino/infantil.

Opcionalidades de crescimento podem adicionar até R$21,3 por ação

A ARZZ está entrando em mercados novos e não explorados, sendo eles calçados infantis, chinelos e vestuário feminino. Juntos, estes mercados representam um mercado endereçável adicional de R$30 bilhões. Nós trazemos algumas análises de sensibilidade do potencial adicional dessas iniciativas e incluímos R$8,4/ação no nosso preço alvo delas. Ainda, destacamos que vemos M&A como um risco positivo no nosso modelo.

Destaques e principais riscos da tese de investimentos

Destaques

DNA de inovação

A companhia se destaca por conta do seu track-record sólido de inovação, criando tendências no setor (veja mais na seção Fazendo mais do mesmo, mas de forma diferente) e sendo muito ágil em se ajustar às tendências de consumo. Essa capacidade de inovação é alavancada pelo seu rápido lead time, levando na média 40 dias entre o desenvolvimento e lançamento do produto com reposição entre 3-4 semanas.

Modelo asset light

A Arezzo opera através de diferentes canais de venda, com a maior parte das suas vendas vindo de franquias e multimarcas. Além disso, sua produção é praticamente totalmente terceirizada, apesar deles terem o controle da compra de matérias primas para garantir qualidade e eficiência de custo. Esse modelo permite a Arezzo focar no desenvolvimento dos produtos e gestão/construção das marcas enquanto se beneficia de uma estrutura asset light. Nós destacamos que a conversão de Fluxo de Caixa/EBITDA esteve acima de 60% nos últimos 5 anos com um ROIC (retorno sobre o capital investido) em torno de 36%.

Diversas opcionalidades de crescimento

Arezzo é uma empresa de alta qualidade com uma perspectiva de crescimento sólida. Nós estimamos um crescimento médio anual de lucro entre 2019 e 2025e em 25%, baseado no crescimento orgânico da companhia (com a Reserva como um destaque – veja mais na seção Entendendo onde a Reserva pode chegar). Além disso, vemos diversas opcionalidades de crescimento das iniciativas da ARZZ em novos mercados, sendo eles calçados infantis, chinelos e vestuário feminino. Nós trazemos algumas análises de sensibilidade do potencial adicional dessas iniciativas (detalhes mais adiante) e incluímos R$8,4/ação no nosso preço-alvo delas. Ainda, destacamos que vemos M&A como um risco positivo no nosso modelo.

Posicionamento de mercado sólido

Arezzo & Co. é a líder de mercado em calçados, bolsas e acessórios, com uma vasta capilaridade nacional em todos estados do Brasil. Ainda, a companhia conta com diversas marcas para servir diferentes propostas de valor, tornando-se atrativa em várias ocasiões de consumo e atendendo a variados gostos/estilos pessoais. Finalmente, seu foco nas classes mais altas implica em uma maior resiliência de vendas em meio a um cenário econômico mais desafiador.

Exposto à retomada/recuperação econômica

Nós acreditamos que há uma demanda reprimida pela principal categoria da Arezzo (sapatos socias/casuais femininos) uma vez que estes foram despriorizados durante a pandemia por conta das restrições de mobilidade (veja mais na seção Reabertura como a cereja do bolo).

Riscos

Execução e novas categorias

Apesar de reconhecermos o sólido histórico de execução da Arezzo, esperamos que a companhia continua a avaliar oportunidades de fusões e aquisições, principalmente na categoria de vestuário feminino, enquanto desenvolve organicamente essa vertical. Com isso, destacamos que existem riscos de valuation e execução associados às fusões e aquisições, e reconhecemos que existem riscos de execução ao se entrar na categoria de vestuário feminino (orgânica ou inorganicamente).

Sucessão criativa

A inovação da Arezzo é um de seus grandes diferenciais e enxergamos sua sucessão criativa como um tema importante. No entanto, a empresa já teve uma sucessão de diretoria criativa bem sucedida enquanto não vemos como um risco no curto prazo, dado que Alexandre Birman é ainda muito jovem e envolvido nas iniciativas de crescimento da companhia.

Benefícios fiscais (ICMS)

A companhia possui benefícios fiscais, equivalentes a 2%-3% da receita bruta (ou ~40% do lucro líquido). Destacamos que esses benefícios são válidos até pelo menos Dez/22, quando os Estados decidirão se eles serão renovados ou não. Em nossas estimativas, assumimos que os benefícios serão renovados em 2022, mas os retiramos na perpetuidade. Se os incluíssemos de volta ao nosso modelo, nosso preço-alvo seria beneficiado em R$11,0/ação.

Operação Internacional

Apesar de as operações internacionais da Arezzo estarem em um processo de reestruturação, notamos que existem riscos de execução de se manter as operações rentáveis enquanto acelera o processo de crescimento e lançamento de novas marcas. A competição nos EUA é feroz e pode ser um desafio. Mesmo assim, a recente redução das operações e foco no e-commerce reduz a necessidade de investimento de capital, e deve trazer retornos melhores à frente.

Renovação do contrato com a Vans

O contrato de licenciamento com a VF Corporation é valido até 2024, quando deve ser automaticamente renovado por outros 2 anos. Nós perpetuamos esse contato no nosso modelo, já que ele conta com mecanismos que tornam seu encerramento financeiramente pouco atrativo e a Arezzo tem tido uma execução sólida até agora. Como resultado, não enxergamos a renovação de contrato com a Vans como um risco significativo, apesar de destacarmos que, caso isso aconteça, nossas estimativas e preço-alvo seriam impactados negativamente.

Valuation

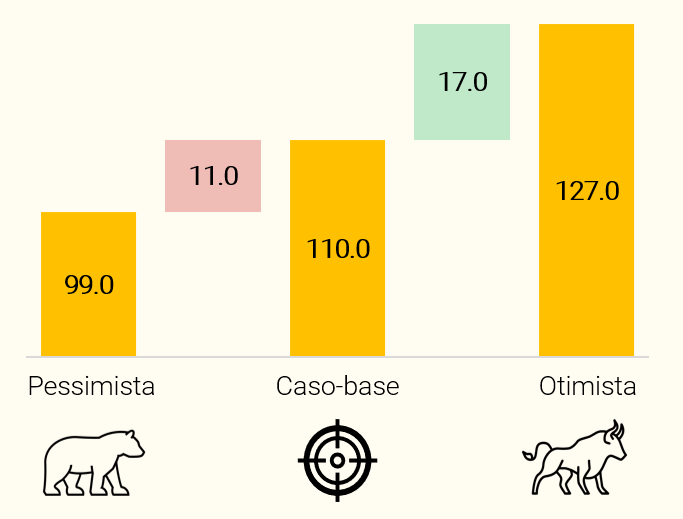

Nosso preço-alvo de R$ 110,0/ação implica um potencial de valorização de 25,6% vs. preços atuais

Nosso preço-alvo para o fim de 2021 de R$ 110,0/ação é baseado em uma abordagem de avaliação do fluxo de caixa para a firma (FCFF) de 10 anos com nossas principais premissas sendo: (i) 5,0% de taxa de crescimento de longo prazo, (ii) 9,9% de custo de capital (WACC) e (iii) margem EBITDA de longo prazo de 19,4%. Além disso, incorporamos R$ 8,4/ação em nosso preço-alvo como referência às opcionalidades de crescimento da empresa (Arezzo Bambini, Brizza e Schutz Vestuário). Como referência, nosso múltiplo alvo implica um P/L de 31,4x em 2022e, um desconto de ~10% em relação aos níveis atuais (em ~34,3x).

Os principais números da Arezzo & Co. (ARZZ3)

- Principais premissas do caso base: (i) 19,4% de margem EBITDA de longo prazo; (ii) R$ 8,4/ação de Arezzo Bambini, Brizza e Schutz vestuário; e (iii) nenhum valor adicional das iniciativas da linha infantil e de vestuário feminino da Reserva.

- Principais premissas do cenário agressivo: (i) 19,7% de margem EBITDA de longo prazo; (ii) R$ 21,3/ação de Arezzo Bambini, Brizza e Schutz vestuário; e (iii) aumento de R$ 2,8/ação com as iniciativas da linha infantil e de vestuário feminino da Reserva.

- Principais premissas do cenário conservador: (i) 18,8% de margem EBITDA de longo prazo; (ii) nenhum valor adicional de Arezzo Bambini, Brizza e Schutz vestuário; e (iii) nenhum valor adicional das iniciativas da linha infantil e de vestuário feminino da Reserva.

Calçados brasileiros estão bem posicionados globalmente

Não precisamos viajar para comprar calçados; Brasil é competitivo e tem bom gosto

Brasil é o 4º maior fabricante e consumidor global. De acordo com a Abicalçados, a China é a maior fabricante e consumidora global de calçados no mundo, enquanto o Brasil ocupa a 4ª colocação com 4% de market share nas duas métricas (em termos de número de pares). As exportações no país ainda são tímidas, representando pouco menos de 10% da produção nacional, ranqueando o Brasil como 12º maior exportador.

Alta produtividade, mas não a melhor competitividade. Apesar de o Brasil possuir a maior produtividade (em termos do número de pares produzidos por trabalhador) entre os maiores fabricantes globais, o mesmo não é observado na competitividade do país, dado os altos custos de matéria-prima e mão de obra. Além disso, a China se beneficia de subsídios (proibidos pela OMC – Organização Mundial do Comércio) que melhoram sua competitividade global.

Autossuficiente na produção de calçados. Como mencionado, o Brasil não é um importador/exportador relevante de calçados. Nos últimos 3 anos, as importações representaram apenas 3% da demanda interna, mais concentradas em categorias que fora de chinelos e tênis de performance.

Não precisamos viajar para comprar calçados. A demanda brasileira é bem atendida por empresas nacionais. Não apenas contamos com empresas fortes em todas as categorias (sendo os maiores a Alpargatas, Beira Rio, Grendene e Arezzo), mas também possuímos empresas menores e/ou artesanais. Além da forte indústria local, o país também conta com um forte toque de moda nos calçados, o que reduz ou elimina a necessidade de compra de produtos no exterior.

Os principais países que atuam no mercado de calçados

A Arezzo está desfilando no mercado

… e liderando o seu nicho de mercado

A Arezzo & Co. atualmente detém cerca de 30% de seu mercado endereçável no segmento de calçados, bolsas e tênis brasileiro, de acordo com estimativas internas da empresa. Infelizmente, não há uma métrica oficial para medir o tamanho do mercado brasileiro de calçados e assessórios, mas trazemos alguns dados para balizar o posicionamento da Arezzo:

- A Arezzo vendeu 13 milhões de pares em 2020. Isso se compara à produção de 267 milhões de pares de calçados femininos no Brasil no mesmo ano, de acordo com a Abicalçados. Destacamos que este número engloba todos os tipos de calçados, incluindo tênis, chinelos e botas, considerando todas as classes sociais. Sendo assim, estimamos que a Arezzo & Co. detenha uma participação de mercado de 5% da produção nacional de calçados femininos e de 14% ao considerar apenas calçados femininos casuais e sociais.

- Entrando no mercado de chinelos com a marca Brizza. Atualmente, chinelos representam quase metade da produção brasileira de calçados. Olhando apenas para os voltados ao público feminino, estimamos uma produção nacional de 135 milhões de pares em 2020. Como referência, a Arezzo vendeu mais de 100 mil pares de chinelos no primeiro trimestre (menos de 0,1% da produção brasileira), logo após lançar a marca em novembro/2020. Isso se compara aos 207,5 milhões de pares vendidos pela Havaianas em 2020 (58% da produção nacional).

- Marcas Vans e Reserva adicionam tênis masculinos para o portfólio. Vans e Reserva adicionam novas categorias e público-alvo ao portfólio da Arezzo&Co, como tênis e vestuário para o público masculino e infantil, respectivamente.

Fazendo mais do mesmo, mas de forma diferente

Expandindo o portfólio de calçados: entrando nos mercados infantil e chinelos

Arezzo continua se reinventando. Acreditamos que o principal diferencial e vantagem competitiva da Arezzo é sua habilidade de inovar e se adaptar às diferentes tendências de consumo. Para ilustrar este argumento, trazemos três exemplos: 1) lançamento do tênis Schutz em 2012, um dos primeiros a combinar um tênis com os saltos; 2) lançamento da linha Arezzo Home durante a pandemia, com chinelos e sapatos de uso doméstico, para um momento em que os consumidores não se interessariam por produtos voltados para o uso social; 3) adição de tênis casuais ao portfólio, adequados ao posicionamento de cada marca.

Ainda há muito espaço para crescimento no segmento de calçados. Apesar de a Arezzo parecer ter chegado ao limite em termos de participação de mercado, nós discordamos. A companhia continua criando novas avenidas de crescimento ao expandir seu alcance dentro do segmento. Originalmente, seu foco era principalmente em calçados casuais e sociais femininos para as classes A/B+, através das marcas Arezzo e Schultz. No entanto, desde então, a empresa expandiu sua presença para as classes B/B- (através da marca Ana Capri) e em outros segmentos dentro do mercado de calçados, como tênis, e mais recentemente chinelos e calçados infantis. Mesmo olhando especificamente para o segmento de calçados casuais e sociais feminino, a companhia tem aumentado seu alcance com o lançamento de produtos mais informais, como botas e tamancos.

Entrando no mercado de chinelos com a marca Brizza. Atualmente, chinelos representam quase metade da produção brasileira de calçados, enquanto os calçados femininos representam cerca de 35% do mercado. Apesar de reconhecermos que a Havaianas é, de longe, a líder do mercado de chinelos, a Brizza oferece um posicionamento de preço competitivo (R$79,90/par) para o seu público-alvo, que deve ser impulsionado pela força da marca da Arezzo. De acordo com a companhia, o mercado endereçável para a categoria é de R$14 bilhões – destacamos que esta estimativa engloba todos os públicos (infantil, masculino e feminino) e classes sociais, então o mercado endereçável real da Arezzo seria menor.

Nós fizemos uma análise para estimar o potencial adicional dessa iniciativa e chegamos em uma adição entre R$1,6-5,8/ação – nós incluímos R$2,7/ação no nosso preço alvo.

O mercado infantil é atualmente fragmentado e mal servido. A Arezzo recentemente lançou uma coleção cápsula focada no público infantil (Arezzo Bambini), entrando em um mercado até então inexplorado pela empresa com um mercado endereçável de R$3,5 bilhões, de acordo com a companhia. Esta estimativa já segrega o mercado de acordo com o foco da companhia (classes A/B e meninas). A linha completa deverá ser lançada no terceiro trimestre. Enxergamos um grande potencial no mercado brasileiro de calçados infantis, atualmente mal servido pelas marcas locais e muito dependente de marcas pequenas e multinacionais. Dada a expertise da Arezzo na produção de calçados e a sinergia da sua base de clientes (dado que as clientes de Arezzo que são mães provavelmente são as responsáveis pela compra dos calçados dos seus filhos), acreditamos que a companhia será bem sucedida em ganhar mercado neste segmento e poderá, no futuro, disponibilizá-lo em quiosques e lojas menores.

Nós também fizemos uma análise para estimar o potencial adicional dessa iniciativa e chegamos em uma adição entre R$1,3-5,8/ação – nós incluímos R$2,3/ação no nosso preço-alvo.

Não vamos esquecer das marcas Alme e Fever. Apesar de serem as marcas mais jovens da companhia, lançadas em 2018 e 2015 respectivamente, vemos riscos positivos oriundos de sua expansão. Enquanto a Alme foca em um posicionamento de conforto, a Fiever foca em um público mais jovem através da oferta de uma ampla variedade de tênis com forte personalidade. Os investimentos de marketing e expansão dessas marcadas foram pausados por conta da pandemia, mas vemos potencial de crescimento para ambos daqui para frente.

Diversificação para a categoria de vestuário como uma outra alavanca de crescimento

Entrada com a Vans; Reserva como o movimento oficial

Testando as águas com a Vans. Em 2019, a Arezzo fez seu primeiro movimento inorgânico através do licenciamento da marca Vans, que abriu espaço para a entrada da empresa em um novo nicho de calçados (streetwear) bem como em novos segmentos (masculino e infantil), além de uma primeira iniciativa, ainda tímida, no mercado de vestuário. Acreditamos que a Vans serviu como um projeto-piloto para a análise do segmento de vestuário bem como o de moda masculina.

Vestuário se torna uma realidade. Em outubro/2020, a Arezzo adquiriu a Reserva, marcando sua entrada oficial na categoria de vestuário. Como resultado, a companhia aumentou seu mercado endereçável em 3,5x, para R$40 bilhões, já partindo de uma participação de mercado de 10%. A Reserva não só opera em todos os segmentos (masculino com a marca Reserva, feminino com a eva e infantil com a mini), como também conta com uma comunicação e marketing inovadores (liderados principalmente por um de seus fundadores, Rony Meisler), que devem ser utilizados para alavancar as outras marcas da Arezzo. Além disso, a transação levou a uma reestruturação organizacional, com Alexandre Birman liderando a frente de calçados do grupo e Rony sendo responsável pelo segmento de vestuário (nomeado de AR&co).

Uma série de sinergias operacionais, sendo a de calçados a mais óbvia. A Arezzo planeja utilizar sua expertise na categoria de calçados dentro da Reserva através da ReservaGo (lojas focadas em calçados e acessórios), alavancando a categoria dos atuais 12% das receitas para 30% no longo prazo. A Arezzo também está trabalhando no reposicionamento de alguns produtos da Reserva, na reforma de lojas, redução da sazonalidade, aumento no número de lançamentos, otimização do canal multimarcas e desenvolvimento do modelo de franquias.

Simplesmente a Reserva. A Reserva já possui um posicionamento forte no segmento masculino e, desde sua aquisição, a empresa tem explorado maneiras de fortalecer sua presença no público feminino. O primeiro passo foi o lançamento do tênis chamado “Simples”, feito de garrafas PET recicladas e voltadas para o público feminino, masculino e infantil. O segundo passo foi feito neste trimestre, com o lançamento das camisetas “Simples”, também direcionadas a todos os públicos, mas através de um modelo de assinatura: os clientes pagarão R$299 em 12 parcelas mensais e receberão três camisetas (uma no momento da assinatura, outra depois de 5 meses e a última após 10 meses). Ao final da assinatura, os clientes poderão escolher tanto devolver as camisetas (para serem recicladas) e receber R$24,99 por item em cashback ou decidir mantê-las. Acreditamos que a reserva continuará a analisar e explorar novas avenidas de crescimento em seu portfólio, permanecendo como uma marca casual/básica, com um grande potencial de expansão para o público feminino, já que o mesmo representa quase 40% da base de clientes da empresa.

Entendendo onde a Reserva pode chegar

A Reserva também possui alavancas de crescimento

Entendendo a Uniqlo. A Reserva utiliza a Uniqlo como uma referência de onde quer chegar. A Uniqlo é uma marca japonesa de vestuário casual que fornece produtos “feitos para todos”, sempre atualizados com as últimas tendências da moda mesmo sem apostar em itens de maior personalidade. A empresa atualmente é a terceira maior varejista de vestuário do mundo, atrás somente da Zara e H&M. Realizamos um estudo para melhor compreender os diferenciais da companhia e concluímos que existem diversas semelhanças à AR&co:

- Claro posicionamento de marca: alta qualidade, itens casuais e básicos “feitos para todos”.

- Inovação: Uma das inovações da Uniqlo é a tecnologia HeatTech, um material desenvolvido cientificamente para melhorar a retenção de calor. Recentemente, a Reserva lançou os tênis “Simples” feitos com PET reciclado, bem como as camisetas recicláveis.

- A Uniqlo é a responsável pela pesquisa e desenvolvimento, produção e distribuição dos produtos: isso permite a empresa a ter um baixo custo de operação e um rápido tempo de entrega. Apesar de o modelo da AR&co ser baseado na terceirização da produção, acreditamos que a Arezzo foi bem sucedida em sua otimização dos custos de produção e na eficiência no tempo de entrega, que podem ser alavancados na operação da Reserva.

- Um fundador carismático: Tadash Yanai é um líder “mão na massa”, e enraizou uma cultura forte dentro da empresa. Acreditamos que Alexandre e Rony podem ser vistos da mesma maneira.

- A melhor experiência dentro da loja: com um grande foco no treinamento dos funcionários.

- Metas ambiciosas: A Uniqlo pretende se tornar a maior varejista de marca própria do mundo, sendo a #1 em todos os países em que opera.

A Reserva também tem suas alavancas de crescimento. Para melhor entender os potenciais riscos positivos de nossas estimativas para a reserva, realizamos duas análises de sensibilidade para estimar o valor incremental (R$/ação) oriundo da expansão da Reserva para os mercados infantil e feminino – estimamos um potencial adicional entre R$1,6-4,1/ação.

Calmamente entrando no mercado de vestuário feminino

Schultz foi a marca escolhida para entrar neste segmento; Reserva deve complementar o portfólio com produtos básicos

Aposta da Arezzo na Schutz justificada pela forte lembrança da marca. A Arezzo recentemente contratou um time criativo com expertise em moda feminina para liderar a Schultz neste segmento. Apesar de a Reserva já possuir uma marca feminina (eva), ela foca em um estilo específico de vestuário pouco escalável da forma como a Arezzo quer que sua marca de vestuário seja. Dessa forma, eles olharam internamente para ver se eles possuíam alguma marca para sustentar um movimento orgânico e concluiu que a Schutz seria a marca ideal para explorar o segmento de vestuário feminino, dado o seu posicionamento de luxo e forte lembrança entre os consumidores. Em dezembro/2020, a Arezzo lançou uma collab entre a Ginger (marca de roupas da Marina Ruy Barbosa) e a Schutz, para testar a receptividade das consumidoras a este tipo de produto. O resultado? Em 6 dias, mais de 3 mil pares de sapatos, 500 bolsas e 300 peças de roupas foram vendidas, representando 7% das vendas da Schultz em dezembro.

Expansão orgânica, uma estratégia em execução. A Arezzo está focada em sua expansão orgânica no mercado de vestuário feminino, através da Reserva e Schutz. Como demonstrado anteriormente, a Reserva focará na oferta de itens básicos e casuais, seguindo o posicionamento da Uniqlo. Enquanto isso, a ideia da Schutz é complementar seu portfólio de acessórios e sapatos, oferecendo um “look completo” em sua plataforma. Apesar do forte apelo fashion da marca, seu segmento de vestuário não deverá ter uma personalidade tão marcante e, ao invés disso, deve focar em um posicionamento “clean” e chique. Acreditamos que esta estratégia deverá mitigar os riscos de assertividade das coleções. Além disso, esperamos continuar vendo colaborações com outras marcas, especialmente no curto prazo, para a Schulz construir seu reconhecimento no segmento de vestuário. Não obstante, destacamos que o crescimento orgânico deverá gerar um crescimento lento de participação de mercado, dado que o mercado de vestuário não será o foco principal da Schutz. De acordo com a companhia, o mercado de vestuário feminino (focado nas classes A/B) é estimado em R$12,8 bilhões.

Nós fizemos uma análise para estimar o potencial adicional dessa iniciativa e chegamos em uma adição entre R$1,7-9,7/ação – nós incluímos R$3,5/ação no nosso preço alvo.

Fusões e aquisições complementarão a estratégia de vestuário

A Arezzo continuará a buscar oportunidades de fusões e aquisições para fortalecer seu segmento de vestuário

Fusões e aquisições ainda são uma opção. Apesar da Arezzo não ter sido bem-sucedida na aquisição da Hering, a companhia continua analisando possibilidades de fusões e aquisições para reforçar sua entrada no mercado de vestuário feminino ou adicionar produtos complementares ao seu portfólio. Enxergamos fusões e aquisições como uma alavanca para acelerar a iniciativa de vestuário da companhia, ao mesmo tempo que pode contribuir para adicionar marcas conhecidas e expertise no segmento. Além disso, lembramos que durante a teleconferência de resultados do 4T20, Alexandre Birman destacou que está aberto a aquisições e que as ações poderão ser utilizadas como forma de pagamento, o que ele enxerga como um fator importante para atrair novas empresas e empreendedores.

Baixa competição depois da Hering. O Grupo Soma mencionou em sua teleconferência de resultados que não espera fazer novas fusões e aquisições no curto prazo, dado que agora focarão na integração da Hering. Vemos isso como positivo para a Arezzo pois eles devem enfrentar uma menor competição por oportunidades de M&A, dado que o Grupo Soma analisava oportunidades de aquisições no mesmo nicho (classes A/B) que a empresa.

Mapeando outros alvos. Em nossa visão, potenciais alvos incluem marcas pequenas e de nicho (como a Live, Mixed e Shoulder por exemplo), marcas que fortaleçam a presença da companhia no segmento multicanal e digital (AMARO), marcas de outros segmentos (Track & Field) ou marcas de outras empresas maiores (como a Le Lis Blanc, Bobstore, BO.BÔ). Apesar de acreditarmos que M&As em outras categorias são possíveis (Misha por exemplo), os enxergamos como pouco prováveis pois acreditamos que a Arezzo buscará adicioná-las em seu marketplace.

Negócio principal permanece sólido

Muitas oportunidades para a Ana Capri e Vans; Multimarcas e multicanalidade também são foco

Muito potencial com a expansão da Ana Capri e Vans. A Ana Capri é a marca mais acessível dentro do grupo, com um ticket médio de R$140,0/par e um público-alvo mais abrangente (12-60 anos, das classes A/B/C). Neste contexto, a empresa vê espaço para alcançar 300 lojas no médio prazo (vs. 190 lojas atualmente). Enxergamos a Ana Capri como uma alavanca de crescimento interessante, já que ela não só foca em um mercado endereçável mais abrangente, como também possui um modelo atrativo de franquias, alta frequência de compras dado seu menor ticket médio e maior recorrência de uso. Além disso, a expansão da Vans está apenas começando; hoje a marca possui apenas 14 lojas vs. nossa estimativa de 77 lojas ao final de 2025.

Iniciativas multicanais acelerando. Depois de implementar um projeto piloto de integração de todos os canais da companhia no 4T20, o foco agora é escalar o modelo para toda a rede de franquias. Dentre as iniciativas-chave, estão:

- Aplicativo para vendedores, com informações relevantes sobre os produtos, coleções e clientes, centralizando diferentes funcionalidades e soluções digitais, como vouchers oferecidos em redes sociais, interação no WhatsApp e Instagram com clientes, showrooms virtuais, etc.;

- ZZ Link, para permitir o pagamento digital;

- ZZ Sales (projeto piloto), que permite que um vendedor autônomo comercialize digitalmente em troca do pagamento de comissões; e

- ZZ mal, um marketplace lifestyle (mais de 40 marcas divididas entre 1P e 3P, dentre as categorias de acessórios, roupas e calçados), com conteúdo, programa de fidelidade e serviços de revenda (TROC) integrados.

Multimarcas também fazem parte do pacote de digitalização. A Arezzo também planeja digitalizar suas peças multimarcas, para melhor controlar sua venda e preços finais. Entretanto, o projeto ainda está em desenvolvimento. Outro projeto piloto em desenvolvimento é a adição das multimarcas da Arezzo no ZZ mall.

Reabertura como a cereja do bolo

Compras por vingança e demanda reprimida como catalisadores para os resultados

Um forte impacto em 2020. As categorias de vestuário e calçados estão dentre as mais impactadas durante a pandemia, já que o home-office e restrições de mobilidade limitaram os eventos sociais que estimulavam a compra de roupas, enquanto o cenário econômico desafiador também levou os consumidores a reduzir seus gastos discricionários. Como resultado, a produção brasileira de calçados e a demanda nacional caíram 18%-19% A/A em 2020.

Compras por vingança já são uma realidade no exterior e servirão como um importante catalisador. Depois de um ano de reclusão social, o fenômeno onde os consumidores realizam compras para se satisfazer depois de um período pandêmico tão difícil foi apelidado de “compra por vingança”. A tendência já é observada em países com a vacinação contra a Covid-19 já avançada, como os EUA e Europa, e varejistas internacionais já reportaram forte crescimento de vendas no primeiro trimestre, citando algumas: LVMH (+45% A/A), Hermès (+44%) e Kering (+26% A/A). Com a flexibilização das restrições, longas filas de espera se formaram do lado de fora dessas varejistas, levando a vendas diárias recordes.

Demanda reprimida será um outro catalisador para o crescimento de vendas. Apesar de enxergamos a tendência de “compras por vingança” como uma tendência temporária, esperamos que ela seja alavancada/sustentada pela demanda reprimida, já que a categoria de calçados foi deixada de lado em 2020. Apesar do cenário desafiador, a Arezzo reportou uma pequena queda nas vendas no 3T20, e crescimento no 4T20 explicado por sua agilidade no processo produtivo e adaptação do seu mix de produtos (ex. Arezzo Home).

Operações internacionais não são mais um desafio

Reestruturação bem encaminhada; Dinâmica positiva à frente

Ajustes operacionais entregando resultados. Apesar de um início desafiador, entregando resultados mais fracos que o esperado desde sua criação em 2012, a operação internacional da Arezzo alcançou um equilíbrio no lucro no 2T20 e tem entregado EBITDA positivo desde então. A companhia reformulou sua estratégia na região e implementou ajustes operacionais relevantes, como (i) um novo posicionamento de preços para US$75-200/par (vs. US$100-250 anteriormente), aumentando sua competitividade e expandindo seu mercado endereçável em 66%; (ii) Redução de despesas gerais e administrativas através da otimização da estrutura corporativa, que deve mais que compensar maiores investimentos em marketing e logística; e (iii) maior foco em e-commerce que em lojas próprias.

Lançando a Ana Capri e Arezzo no e-commerce americano. O próximo passo da empresa é expandir seu portifólio através da adição das marcas Arezzo e Ana Capri. Isso deve aumentar a competitividade da Arezzo, dado que estas marcas possuem preços menores que a Schutz e, consequentemente, um maior mercado endereçável. Além disso, acreditamos que a vacinação mais ampla nos EUA também deva contribuir para melhorar a performance das vendas, que devem ser alavancadas pela maior presença em lojas de departamentos (de 69 em 2019 para quase 150 atualmente). Acreditamos que os ajustes operacionais da Arezzo poderão ser bem-sucedidos e vemos o DNA inovador da companhia e seu rápido lead time como fortes diferencias.

Endereçando os principais riscos

Execução como risco principal, mas o histórico da Arezzo pode mitigá-lo

Execução e novas categorias: Apesar de reconhecermos o sólido histórico de execução da Arezzo, esperamos que a companhia continua a avaliar oportunidades de fusões e aquisições, principalmente na categoria de vestuário feminino, enquanto desenvolve organicamente essa vertical. Com isso, destacamos que existem riscos de valuation e execução associados às fusões e aquisições, e reconhecemos que existem riscos de execução ao se entrar na categoria de vestuário feminino (orgânica ou inorganicamente). Diferente do vestuário masculino, o público feminino demanda coleções mais elaboradas e tamanhos não padronizados, além de ser mais exigentes quanto ao caimento e material das peças. Contudo, a Arezzo dominou essas exigências para o segmento de calçados e Rony tem vasta experiência na indústria têxtil, além de a empresa ter recentemente contratado um time criativo com experiência em moda feminina para liderar a entrada da Schutz nesse mercado.

Sucessão criativa: A inovação da Arezzo é um de seus grandes diferenciais e enxergamos sua sucessão criativa como um tema importante. Acreditamos que o fato de as marcas contarem com seus próprios times criativos, liderados por executivos experientes e acompanhados por Alexandre Birman (como o CCO da companhia) mitiga este risco. Além disso, destacamos que a empresa recentemente foi bem-sucedida internamente na sucessão da diretoria criativa (antes a cargo de Anderson Birman e agora com Alexandre), e trouxe Rony Mesiler para liderar a vertical de vestuário. Por fim, não enxergamos a sucessão como um risco no curto prazo, dado que Alexandre Birman é ainda muito jovem e envolvido nas iniciativas de crescimento da companhia, embora seja um tema importante no longo prazo, fator que já vem sendo mitigado pelo mapeamento de possíveis substitutos internos.

Benefícios fiscais (ICMS): A companhia possui benefícios fiscais relacionados à cobrança reduzida de ICMS nos estados do Espírito Santo, Rio de Janeiro e Rio Grande do Sul. O benefício totalizou R$63 milhões em 2019 e R$44 milhões em 2020, o equivalente a 3%-2% da receita bruta, 24%-19% do EBITDA e 38%-41% do lucro líquido, respectivamente. Destacamos que esses benefícios foram validados em 2017 e estendidos por 5 anos (até dezembro/2022), quando os estados decidirão se eles serão renovados ou não. Em nossas estimativas, assumimos que os benefícios serão renovados em 2022, mas os retiramos na perpetuidade. Se os incluíssemos de volta ao nosso modelo, nosso preço-alvo seria beneficiado em R$11,0/ação.

Operações Internacionais: Apesar de as operações internacionais da Arezzo estarem em um processo de reestruturação, notamos que existem riscos de execução de se manter as operações rentáveis enquanto acelera o processo de crescimento e lançamento de novas marcas. A competição nos EUA é feroz e pode ser um desafio. Mesmo assim, a recente redução das operações e foco no e-commerce reduz a necessidade de investimento de capital, e deve trazer retornos melhores à frente.

Renovação do contrato com a Vans: A Arezzo tem um contrato de licenciamento com a VF Corporation desde 2019. O contrato tem duração mínima de 5 anos e é automaticamente renovado por outros 2 anos. Assumimos que o mesmo será renovado indefinitivamente (ou seja, o incluímos na perpetuidade de nosso modelo), já que ele conta com mecanismos que tornam seu encerramento financeiramente pouco atrativo e a Arezzo tem tido uma execução sólida até agora. A companhia foi até nomeada a melhor empresa licenciada pela Vans no mundo em 2020. Como resultado, não enxergamos a renovação de contrato com a Vans como um risco significativo, apesar de destacarmos que, caso isso aconteça, nossas estimativas e preço-alvo seriam impactados dado que a marca representa quase 10% das receitas da Arezzo.

Valuation

Nosso preço-alvo de R$ 110,0/ação implica um potencial de valorização de 25,6% vs. preços atuais

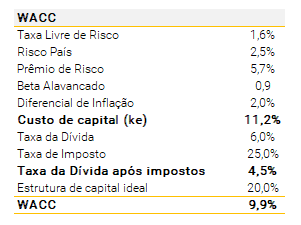

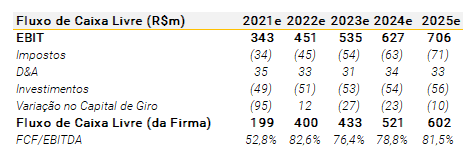

Nosso preço alvo para o fim de 2021 de R$ 110,0/ação é baseado em uma abordagem de avaliação do fluxo de caixa para a firma (FCFF) de 10 anos com nossas principais premissas sendo: (i) 5,0% de taxa de crescimento de longo prazo, (ii) 9,9% de custo de capital (WACC) e (iii) margem EBITDA de longo prazo de 19,4%. Além disso, incorporamos R$ 8,4/ação em nosso preço-alvo como referência às opcionalidades de crescimento da empresa (Arezzo Bambini, Brizza e Schutz Vestuário). Como referência, nosso múltiplo alvo implica um P/L de 31,4x em 2022e, um desconto de ~10% em relação aos níveis atuais (em ~34,3x).

Cálculo da taxa de desconto – CAPM

Fluxo de caixa descontado e principais premissas

Um dos papéis mais baratos entre nomes considerados de “alta qualidade”

Cenários otimista e pessimista

Principais premissas do cenário base: (i) 19,4% de margem EBITDA de longo prazo; (ii) R$ 8,4/ação de Arezzo Bambini, Brizza e Schutz vestuário; e (iii) nenhum valor adicional das iniciativas da linha infantil e de vestuário feminino da Reserva..

Principais premissas do cenário otimista: (i) 19,7% de margem EBITDA de longo prazo; (ii) R$ 21,3/ação de Arezzo Bambini, Brizza e Schutz vestuário; e (iii) aumento de R$ 2,8/ação com as iniciativas da linha infantil e de vestuário feminino da Reserva.

Principais premissas do cenário pessimista: (i) 18,8% de margem EBITDA de longo prazo; (ii) nenhum valor adicional de Arezzo Bambini, Brizza e Schutz vestuário; e (iii) nenhum valor adicional das iniciativas da linha infantil e de vestuário feminino da Reserva.

Tabela de comparáveis

Valuation de empresas comparáveis

ESG: Caminhando com seus próprios passos pela agenda ESG

Vemos com bons olhos os esforços e compromissos da Arezzo & Co. na agenda ESG, principalmente na frente G, enquanto esperamos ver mais avanços adiante nos pilares E e S. Na frente E, destacamos o Sistema de Gestão Ambiental da empresa, porém vemos espaço para melhorias no que diz respeito à eficiência energética e às emissões de gases do efeito estufa. Em relação ao S, ressaltamos as iniciativas para promoção da diversidade, enquanto esperamos divulgação mais detalhada em relação às políticas para gestão da força de trabalho na cadeia de suprimentos. Por fim, no G, notamos que a Arezzo é uma empresa familiar, controlada pela Família Birman, o que, em nossa opinião, é uma alavanca de valor única para a marca. Além disso, recebemos de forma positiva que (i) as ações da empresa são listadas no segmento do Novo Mercado; (ii) o Conselho de Administração da Arezzo tem 3 membros independentes de 7; e (iii) as mulheres representam 33% e 29% da Diretoria e Conselho da empresa, respectivamente.

No relatório completo, destacamos os tópicos ESG que vemos como os mais importantes para o setor de calçados e analisamos como a Arezzo & Co. (ARZZ) se posiciona quando o tema é ESG.

Clique aqui para ler o relatório completo com a análise ESG de ARZZ3

Um breve olhar sobre Arezzo & Co.

Inovadora e pouco intensiva em capital

Uma empresa de alta qualidade. A Arezzo & Co. é líder no mercado de calçados, bolsas e acessórios femininos, com vasta capilaridade física em todos os estados do Brasil, atuando por meio de um modelo de negócios asset light e gestão eficiente da cadeia de suprimentos. Além disso, a empresa conta com um histórico de entregas sólido, com capacidade de criação e desenvolvimento de marcas e tendências de moda reconhecidas na indústria.

A inovação como um dos seus principais diferenciais. A ARZZ3 conta com uma sólida estrutura de Pesquisa & Desenvolvimento, com equipes criativas responsáveis por cada uma de suas marcas. Embora a maior parte de sua produção seja terceirizada (~90%), eles possuem uma fábrica de amostragem para mapear o uso da matéria-prima e fazer eventuais ajustes necessários. Outro diferencial importante é o prazo de entrega rápido – leva em média 40 dias do desenho do projeto até a disponibilização do produto aos clientes e reestocagem entre 3-4 semanas.

Abordagem de baixa utilização de capital. A empresa atua em diversos canais, com mais de 750 franquias, 5,7 mil lojas multimarcas, 130 lojas próprias e o canal online. Além disso, a maior parte de sua produção é terceirizada, embora a Arezzo controle o abastecimento de matéria-prima de seus fornecedores para garantir a qualidade e a eficiência dos custos. Como resultado, o principal foco da Arezzo é desenvolvimento de produtos e gestão/construção de marcas.

Um breve olhar sobre a Reserva

Aquisição da Reserva como o passo definitivo para a categoria de vestuário

Fundada em 2004 por Rony Meisler e Fernando Sigal, a Reserva é uma marca de vestuário nascida no Rio de Janeiro, com faturamento de R$ 400 milhões em 2019 e presença nacional através de suas 78 lojas próprias, 33 franquias e mais de 1,5 mil multimarcas (Out/2020). Além disso, a empresa possui seis marcas: Reserva (linha masculina), Reserva Mini (infantil), Reserva Oficina (alfaiataria masculina), Eva (feminino), Reserva Ink. (mercado de customização) e Reserva Go (calçados e acessórios).

O valor da transação totalizou R$ 715 milhões, dos quais R$ 175 milhões foram pagos aos acionistas da Reserva após o fechamento da transação e o restante deverá ser pago um ano após a data de fechamento da transação, sendo R$ 50 milhões em dinheiro e o saldo através de ações da ARZZ3. O negócio foi um marco importante para a empresa, uma vez que os fundadores da Arezzo passam a deter menos de 50% da empresa (~45,8%), enquanto os acionistas da Reserva passam a ter 8,7%. Além disso, houve uma reestruturação corporativa após a transação, com Rony Meisler se tornando CEO do segmento de estilo de vida da empresa (“AR&Co”), que é a plataforma da ARZZ focada no desenvolvimento do segmento de vestuário, incluindo oportunidades de fusões e aquisições em potencial.

Sinergias principalmente no lado da produção. O principal fruto da transação da Arezzo é o calçado, por meio de duas frentes principais: (i) internalização de P&D de calçados da Reserva e (ii) lojas Reserva Go (com foco em calçados). Além disso, a ARZZ está atualmente revisando o posicionamento de preço da Reserva (tornando-a mais competitiva) e seu sortimento de produtos, ao mesmo tempo em que trabalha para aumentar a sua presença no canal de multimarcas e converter lojas próprias em franquias. Por fim, existe muito crescimento potencial na expansão para os segmentos de moda feminina (Reserva Girl) e infantil (Reserva Mini), com mercados endereçáveis estimados (classes A/B) em R$ 12,8 bilhões e R$ 6,9 bilhões, respectivamente.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)