Sumário Executivo

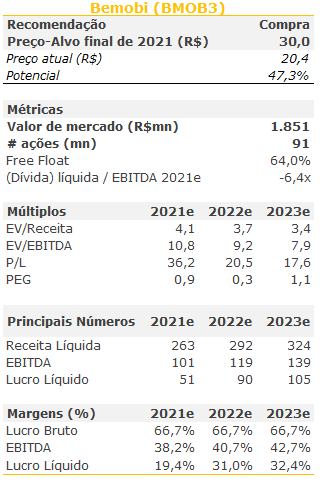

Estamos iniciando a cobertura das ações da Bemobi (BMOB3) com recomendação de Compra e preço-alvo de R$30,0/ação, representando um potencial de alta 47% em relação ao último preço de fechamento. Acreditamos que a Bemobi está bem posicionada no grande mercado de serviços móveis que estão em expansão acelerada nos Mercados Emergentes. Nossa tese de investimento baseia-se em (i) seu modelo de negócio B2B2C exclusivo para distribuição de soluções digitais que vão desde jogos e aplicativos, microfinanças até comunicação; (ii) negócios escaláveis com forte perfil de crescimento; (iii) oportunidades adicionais de crescimento através de Fusões e Aquisições (M&A) e (iv) valuation atrativo com opcionalidades adicionais que podem levar para uma forte reavaliação de múltiplos.

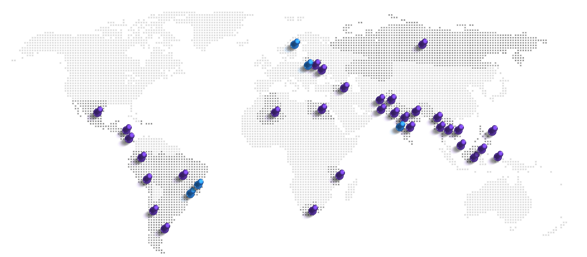

A Bemobi alcançou uma posição sólida em meio a um mercado em expansão de serviços digitais em países emergentes por meio de parcerias com 70 operadoras em 37 países. A empresa possibilitou o acesso a um portfólio abrangente e inovador de produtos e serviços para milhões de usuários que antes não eram alcançados; juntamente com sua plataforma proprietária para distribuição digital alimentada por inteligência artificial (“Loop”) aumentando sua penetração e monetização do cliente. Acreditamos que esse posicionamento permitirá que a Bemobi continue crescendo sua relevância nesses mercados.

O negócio consiste em um modelo asset light com baixo desembolso de capital e investimentos em capital de giro, ao mesmo tempo em que cresce consistentemente (17-19 Vendas CAGR de 15%). Dito isto, a Bemobi possui um sólido pipeline mapeado de fusões e aquisições que poderia acelerar de forma significativa o seu crescimento através de ativos que oferecem sinergias com seus modelos de distribuição e arrecadação.

A empresa tem uma forte posição de caixa de ~ R$760 milhões, após o seu IPO, que deve ser destinada principalmente para financiar seus planos de aquisições. A Bemobi tem cinco NDAs assinados (dois deles estão em uma fase avançada com ofertas não vinculantes). Segundo a companhia, se esses dois negócios forem concluídos, a contribuição adicional poderá dobrar a receita atual da Bemobi.

Atualmente negociado a 4,1 EV/Sales 2021 e 10,8 EV/EBITDA, enxergamos a Bemobi com um valuation atraente em relação aos pares e empresas de tecnologia brasileiras em geral com um caminho claro para crescer organicamente e com opcionalidades de Fusões e Aquisições para aumentar ainda mais seu crescimento de Receita. No geral, projetamos um CAGR de 3 anos de 10,4% em receita, 14,1% no EBITDA e 41,7% no lucro líquido. Realizamos uma análise de sensibilidade nos nossos cenários conservadores e otimistas que podem levar a companhia a uma reavaliação de múltiplo com um potencial de valorização implícito de 20%.

Nosso Preço Alvo de R$30,0 (final 2021) é baseado no fluxo de caixa descontado. Utilizamos abordagem FCFF para avaliar a Bemobi, em que consideramos como principais premissas: (i) taxa de crescimento de longo prazo de 5,0% e (ii) 11,0% WACC. Implicando múltiplos de 2021e de 7,5x EV/Sales e 19,6x EV/EBITDA (vs. 4,1x EV / Receita e 10,8x EV / EBITDA nos níveis atuais).

Riscos: (i) Concorrência dos apps de jogos para dispositivos móveis, principalmente dos jogos gratuitos, como resultado da baixa renda de seus principais clientes nos mercados emergentes; (ii) Internalização do serviço: as operadoras móveis podem escolher internalizar o serviço de canal digital oferecido pela Loop; (iii) Forte concentração de receita em 3 operadoras (TIM, Claro e Vivo) que em 2020 foram responsáveis por 56% da receita consolidada (contra 63% em 2019); (iv) Execução das F&A: histórico limitado; (v) Risco de posicionamento.

Detalhes sobre o IPO

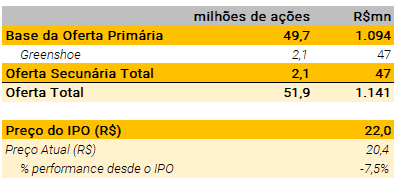

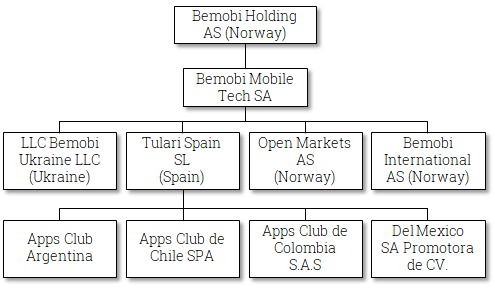

Em 8 de fevereiro, a Bemobi precificou seu IPO, levantando ~R$ 1.141 milhões antes do imposto (95,9% primário e 4,1% secundário via Green Shoe) através da emissão de ~51,8 milhões de ações a um preço de oferta de R$ 22,0. As ações do BMOB3 estão listadas no Novo Mercado (segmento com maior nível de governança corporativa).

Os recursos arrecadados na oferta primária serão destinados principalmente ao (i) financiamento de outras oportunidades de F&A; (ii) pagamento de dividendos e aquisição de subsidiárias e (iii) P&D e outros.

Antes do IPO:

Depois do IPO:

Visão geral do Setor

O mercado global de serviços digitais móveis em mercados emergentes e o “Monetization Gap”

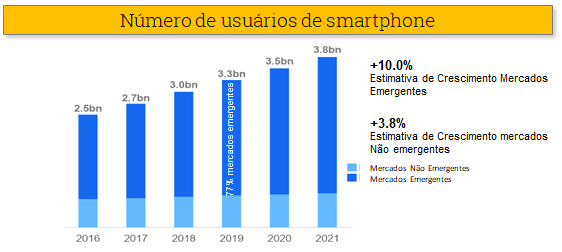

O uso de smartphones em mercados emergentes é significativo e está crescendo em um ritmo maior em comparação com os países desenvolvidos (CAGR +10,0% vs. 3,8%). Apesar do crescimento dos smartphones nos mercados emergentes, a maioria dos serviços móveis tem como público-alvo o típico “usuário rico” das economias em desenvolvimento.

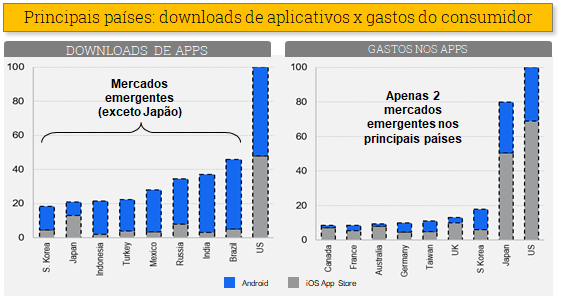

À medida que a demanda por smartphones tem se consolidado em todo o mundo, a realidade de acesso, uso e compra de aplicativos e serviços digitais tem sido materialmente diferente por região. Apesar do alto volume de downloads desses serviços em países emergentes, as receitas originadas pelas lojas de aplicativos e desenvolvedores foram praticamente inexistentes em comparação com as das principais economias globais.

As razões para essa dicotomia estão atreladas aos níveis de renda em cada um desses países versus preços desses serviços, mas também ao fato do do acesso limitado aos métodos de pagamento digital (por exemplo, cartão de crédito) em países emergentes (penetração de cartão de crédito: 32% Brasil, Índia 3%, Indonésia 2%, vs 65% Reino Unido)

A disponibilidade para pagar pelo conteúdo digital é baixa e os saldos pré-pagos são o método de pagamento predominante. Ao observar a assimetria entre a forte demanda e a monetização de aplicativos móveis no Brasil e em outros países emergentes, a Bemobi identificou uma oportunidade de desenvolver soluções que permitem um acesso mais democrático a esses novos serviços digitais visando um mercado endereçável de bilhões de novos usuários de smartphones. Enquanto isso, a Bemobi ajudou as operadoras a ganhar competitividade no mercado de distribuição de aplicativos e outros serviços digitais.

Por meio de um modelo de negócio pioneiro, a Bemobi foi o primeiro player no mercado brasileiro e uma das primeiras empresas do mundo a operar a plataforma de aplicativos e jogos sob estrutura de assinatura e sem necessidade de cartão de crédito. Seu modelo de cobrança utiliza o saldo de clientes pré-pagos ou faturamento adicional de clientes pós-pagos, além dos métodos tradicionais de pagamento, para permitir o acesso a milhões de pessoas não bancarizadas. Esse modelo é altamente aderente à realidade da maioria da população do Brasil e de outros países emergentes.

Os modelos de assinatura surgiram nos principais segmentos de mídia digital em três categorias principais. O Clube de Aplicativos da Bemobi é uma plataforma paga por assinatura (o aplicativo white label representa atualmente cerca de 76% das receitas totais em cada países 72 diferentes países).

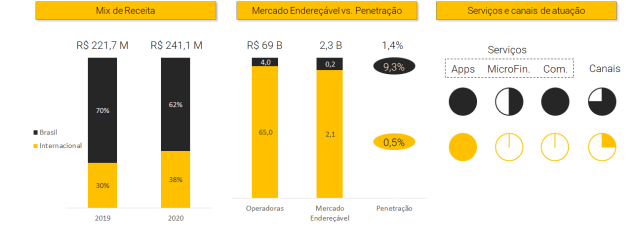

Estimamos um potencial de crescimento adicional dada a penetração de assinaturas no Brasil (9,8%) em comparação com as operações internacionais (0,5%) e o tamanho do mercado endereçável (2,3 bilhões de usuários) no qual a Bemobi atua.

Visão geral e modelo de negócios da Bemobi

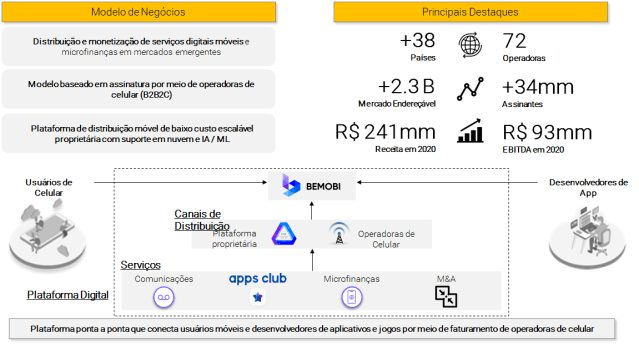

A Bemobi é uma empresa de tecnologia especializada na distribuição e monetização de Aplicativos, Jogos e serviços digitais móveis em mercados emergentes. O negócio é baseado em um modelo de subscrição e microtransações com a precificação adequada, de acordo com o rendimento médio da maioria da população do Brasil e de outros mercados emergentes.

A operação consiste em um modelo B2B2C, no qual a Bemobi oferta serviços a uma empresa que os oferece ao consumidor final. Atualmente, a Bemobi atua em parceria com operadoras de telefonia móvel, possibilitando o pagamento via crédito pré-pago e contas pós-pagas.

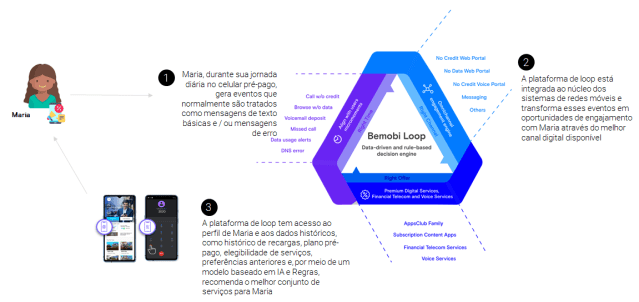

A empresa também possui uma plataforma proprietária de distribuição digital (Loop) aproveitando o machine learning e Inteligência Artificial com o objetivo de monitorar o consumo de milhões de usuários móveis, em parceria com algumas das maiores operadoras do mundo. A jornada do cliente é analisada, e os pontos de atrito são transformados em canais digitais para oferecer diferentes serviços.

Em sua principal linha de negócios de assinatura de aplicativos e jogos para dispositivos móveis, a Bemobi oferece uma plataforma na qual os desenvolvedores distribuem seus jogos, com vários aplicativos e jogos de smartphones em seu clube de aplicativos. A Bemobi cria uma plataforma “de ponta a ponta” conectando usuários de smartphones a aplicativos, jogos e serviços em um modelo capaz de gerar valor para todas as partes envolvidas por meio de acordos de compartilhamento de receita.

Em relação aos desenvolvedores de aplicativos e jogos, eles capturam valor através da receita incremental recorrente devido aos canais da empresa, ao modelo de preços diferenciado e à capacidade de cobrança, onde podem acessar e monetizar um grupo significativo de usuários de forma mais eficaz. Em países desenvolvidos os desenvolvedores vendem seus aplicativos através da Apple Store e Google Play e a população pode pagar por aplicativos digitais em uma base de pagamento por uso, sem enfrentar qualquer problema de pagamento, já que a penetração do cartão de crédito e a renda média são muito maiores. Dito isto, a Bemobi permite que seus desenvolvedores aumentem seu mercado endereçado expandindo sua presença em mercados emergentes e eliminando o risco de canibalização em seus principais mercados. A Bemobi não desenvolve jogos e, não pretende fazê-lo, pois poderia criar alguns conflitos com seus principais fornecedores (desenvolvedores).

As operadoras móveis permitem que a Bemobi use a fatura de seus clientes, criando um modelo de cobrança digital acessível para a maioria da população dos países onde atuam. As operadoras são beneficiadas oferecendo aos clientes uma ampla gama de serviços, gerando novas receitas e aumentando a rentabilidade de sua base atual de clientes. As operadoras geralmente integram os clubes de aplicativos da Bemobi, transformando uma plataforma de “white label” em sua própria marca (por exemplo. TIM games, Claro games).

Para os assinantes finais, eles ganham acesso a um portfólio completo de produtos e serviços digitais a um preço razoável e com métodos de pagamentos fáceis.

Em relação ao fluxo de receita, a Bemobi recebe das operadoras ~ 50% da taxa de assinatura. Após o recebimento do valor repassado das operadoras, recolhimento de tributos e outras despesas, o valor repassado aos desenvolvedores representa cerca de 30% da receita total.

Cadeia de Valor do Modelo de Negócios da Bemobi (Conectando desenvolvedores e usuários através de uma plataforma baseada em assinatura):

Os serviços da Bemobi estão integrados com 72 operadoras móveis em todo o mundo, dando acesso a um mercado endereçavel de mais de 2,3 bilhões de usuários móveis. Eles possuem uma base ativa média de 34 milhões de assinaturas em 38 países.

Distribuição Geográfica:

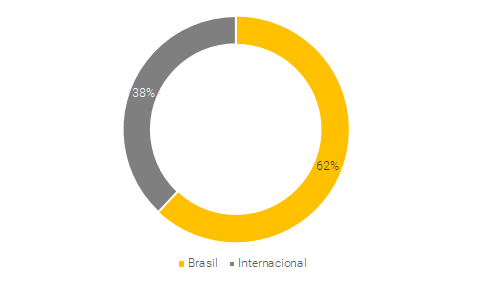

Receita por geografia (2020):

Oferta-chave do serviço de assinatura:

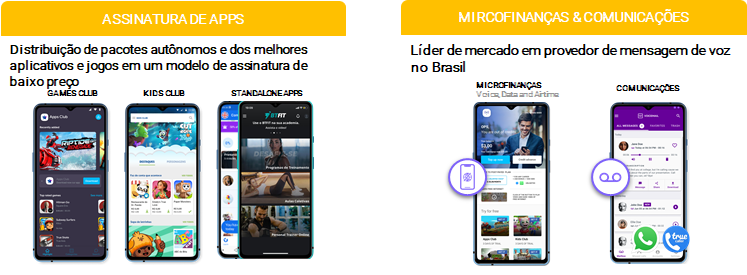

A Bemobi possui três linhas de serviços principais:

Aplicativos e assinatura de jogos para dispositivos móveis: centenas de aplicativos e jogos estão incluídos em seu Apps Club, na versão premium, por uma taxa de assinatura adequada e fixa sem necessidade de cartão de crédito. Apesar da predominância do Clube de Jogos, a Bemobi também possui outros aplicativos em outras categorias, como educação e saúde.

Serviços de mensagens e comunicação: plataforma de mensagens de voz de ponta a ponta com acesso visual por meio de aplicativos e/ou integrada com mensagens de texto/WhatsApp, bloqueador de robocall e reconhecimento de voz para texto via inteligência artificial.

Serviços de microfinanças: A Bemobi oferece diferentes soluções ao cliente pré-pago, como a venda de recarga em canais digitais através de pagamentos digitais e adiantamentos de chamadas telefônicas e uso de dados. Essas ofertas são priorizadas e apresentadas aos usuários de acordo com o seu perfil de uso individual e necessidades.

Principais ofertas de serviços de assinatura:

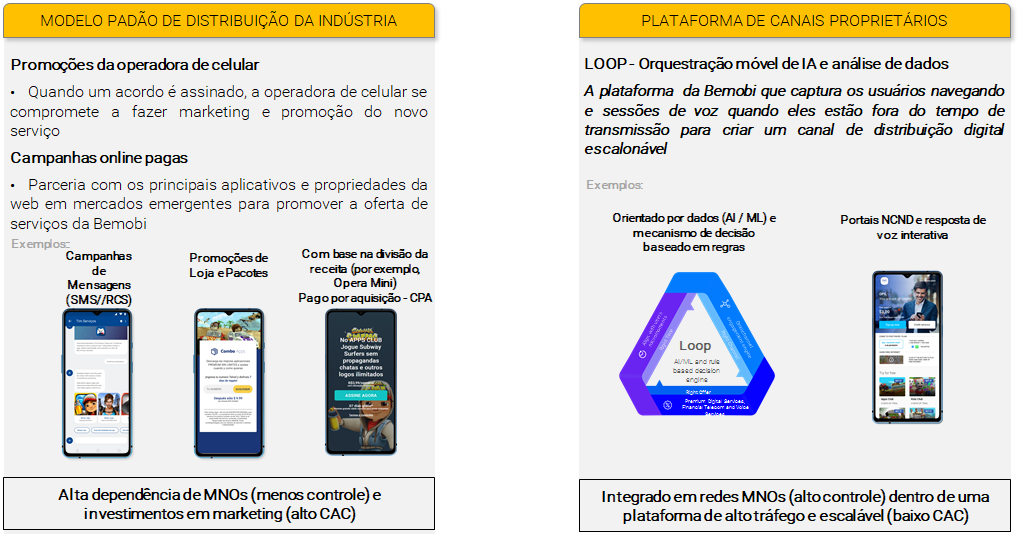

Canais de distribuição:

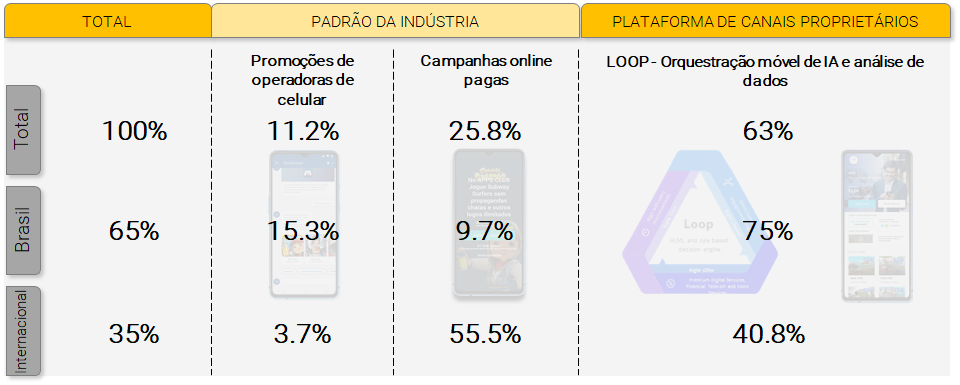

O caminho de crescimento da Bemobi vem da combinação de diferentes serviços atraentes com um amplo alcance de canais de distribuição. A empresa possui três principais canais de distribuição com o objetivo de promover seus serviços ao seu mercado endereçavel:

- Promoções através das Operadoras Móveis: Por meio de um modelo de parceria, as operadoras executam campanhas de comunicação e marketing em seus diferentes canais proprietários para vender os serviços da Bemobi à sua base de clientes. O principal canal de venda é digital e essa venda geralmente acontece por meio de mensagens (SMS, Sat Push e RCS), além de seus sites institucionais, marketplace de serviços e aplicativos de autoatendimento. As campanhas são feitas por operadores e a Bemobi não tem controle sobre essas iniciativas. Por outro lado, as operadoras são incentivadas a vender serviços para obter participação na receita quase sem custo.

- Campanha Online Paga: A Bemobi trabalha em parceria com os principais aplicativos web que usam seu público para promover seus serviços aos seus usuários (por exemplo, Facebook, Google ads, Instagram, etc.). Este canal tem um CAC maior, e a Bemobi enfrenta o desafio de manter esse valor abaixo do LTV do cliente. A vantagem desse canal de vendas é o controle que a Bemobi tem na definição da estratégia e intensidade da campanha.

- Loop: Utilizando Inteligência Artificial e Machine Learning, a Bemobi desenvolveu sua plataforma proprietária para distribuição digital. O Loop monitora o consumo de milhões de usuários móveis. Sua jornada é analisada, e os pontos de atrito são transformados em canais digitais que trazem ofertas relevantes para cada usuário no momento certo, no canal mais adequado e a um preço adequado. Por exemplo, quando um cliente pré-pago está ficando sem crédito, o Loop pode interagir com eles para oferecer um plano. Esta é uma plataforma poderosa e escalável que permite que a Bemobi aumente sua capilaridade com um custo de aquisição muito baixo.

A empresa destacou recentemente que está trabalhando para viabilizar outros canais de distribuição, além de operadoras móveis, (como (i) bancos digitais brasileiros e (ii) carteiras digitais (digital wallets) internacionais. Esta iniciativa visa acelerar esses novos canais de crescimento, ainda incipiente, mas com bastante aderência ao atual modelo B2B2C da Bemobi. Esses possíveis novos parceiros também adicionariam atributos como uma grande base de clientes e ampla distribuição, além de viabilizar os métodos de pagamento.

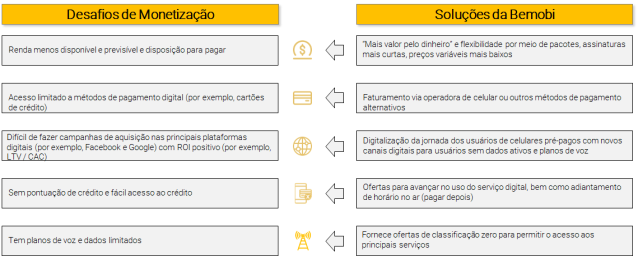

A Bemobi provou sua capacidade de fechar o “Gap de Monetização” nos mercados emergentes com uma clara proposta de valor

Através de seu modelo 100% B2B2C, a Bemobi, conseguiu desenvolver soluções diferenciadas endereçando os desafios da monetização em mercados emergentes. A empresa é especializada na distribuição de conteúdo digital na plataforma móvel e na micro transação cujas principais características são os pequenos tickets e grandes volumes de transações devido a grandes bases de clientes. Esses baixos tickets e ARPU são uma realidade nos mercados emergentes. Parte do sucesso do modelo de negócios da Bemobi em países emergentes é a combinação de canais de distribuição, métodos de pagamento alternativos e um ARPU que cabe no bolso do cliente.

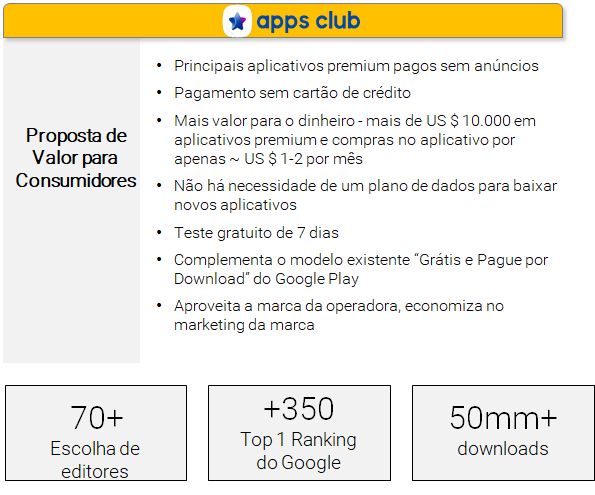

AppsClub: Proposta de valor para os consumidores:

Distribuição de aplicativos e pacotes de aplicativos e jogos diferenciados e bem rankeados em um modelo de assinatura de baixo preço. O portfólio de jogos da Bemobi inclui alguns dos maiores blockbusters (70 títulos na plataforma receberam o ranking de escolha do editor na Apple Store e no Google Play).

AppsClub: Proposta de valor forte para desenvolvedores

A Bemobi possui parcerias com mais de 250 editores e desenvolvedores de jogos em diferentes países, fornecendo licenças de aplicativos e jogos, com um processo de integração simplificado. O desenvolvedor recebe uma taxa de assinatura da Bemobi de acordo com o uso do aplicativo/jogo e as licenças são dadas em uma base nacional.

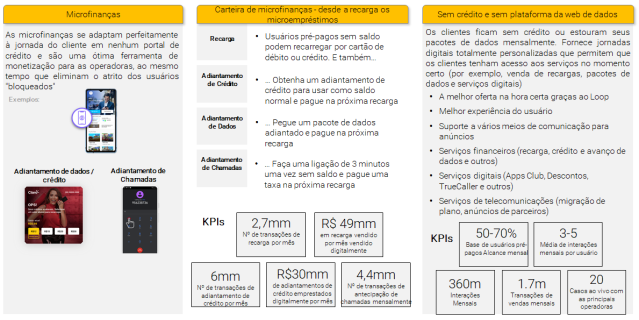

Além dos Jogos: A Oportunidade em Microfinanças

Os serviços de microfinanças têm relação direta com a plataforma proprietária de canais de distribuição da Bemobi, ofertadas em momentos em que os usuários não possuem créditos ativos para fazer chamadas e acessar a internet. Além de ser uma grande ferramenta de monetização para as operadoras (também removendo o atrito dos clientes “bloqueados”, ou seja, clientes sem crédito ativo para usar seu plano de telefonia móvel) são entregues no contexto certo aos clientes, como, por exemplo, em um evento de chamada sem crédito ou navegação sem crédito.

As soluções de microfinanças são um pilar fundamental da estratégia de crescimento da Bemobi e já registram resultados sólidos. Hoje, esse segmento representa 10% da receita líquida total da empresa (contra 6% em 2019). Com uma participação de receita diferente em relação ao segmento de aplicativos e jogos, as operadoras levam de 85% a 90% e o restante refere-se à participação da Bemobi. O segmento de microfinanças caracterizado pelo maior valor das transações, mas a taxa de participação na receita é menor.

Risco de crédito limitado: como o cliente paga antecipadamente em sua próxima recarga, as perdas são raras e quando ocorre a materialidade é muito baixa, uma vez que é um serviço virtualmente sem custo para a operadora móvel. Mesmo assim, as empresas estabelecem um valor limite para garantir que a Bemobi não distribua créditos sem garantir um critério adequado e as perdas são deduzidas da participação da Bemobi na receita.

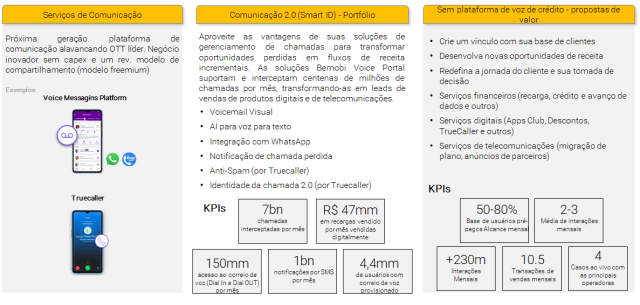

Serviços de mensagens e comunicação

Os serviços de comunicação são responsáveis por fazer e receber chamadas de voz. O conceito de Comunicação 2.0 oferece diferentes soluções para acompanhar a jornada do cliente tanto online (Call ID e Antisspam) quanto offline (Mensagens de voz e notificação de chamada perdida).

Data is King e o Loop é a joia da coroa

A Bemobi é especializada em canais digitais, ao contrário de outras empresas que utilizam o canal como forma de comunicação apenas.

O Loop é integrado ao núcleo do sistema da operadora móvel para ter um histórico mais amplo do comportamento do cliente final da operadora. A jornada de um cliente gera eventos importantes e o Loop contextualiza essas histórias, permitindo uma melhor experiência de uso e oportunidades de monetização, apresentando serviços de maior relevância para os usuários no momento certo.

Como funciona?

Quando um cliente pré-pago fica sem saldo para fazer chamadas ou navegar na internet seu usuário é bloqueado e é direcionado para a plataforma no Loop que já conhece o perfil do cliente, como histórico de recarga, preferências de serviço e canais e é capaz de projetar uma página com uma série de ofertas, incluindo o download do Apps Club com uso limitado por uma ou duas semanas. O Loop foi criado inicialmente para distribuição do Apps Club, com um CAC muito baixo, mas logo provou ser uma ferramenta mais poderosa que abriu um novo local de crescimento para serviços de microfinanças, como adiantamento de créditos e serviços de comunicação.

A proposta de valor do Loop para a operadora é a inclusão de uma poderosa ferramenta para aumentar o conhecimento e a monetização de seu cliente, sem que o operador tenha que investir no desenvolvimento contínuo dessa plataforma. A Bemobi conta com 20 operadoras móveis utilizando a plataforma, com mais de 360 milhões de interações mensais. O loop é responsável por 63% das adições brutas de novos serviços.

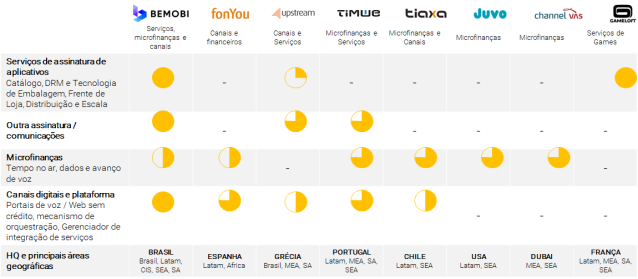

Cenário Competitivo

Considerando a presença da Bemobi em suas três frentes de negócios, não vemos um concorrente direto operando em mercados emergentes. No entanto, olhando por segmento de forma individual, a Bemobi compete com diferentes empresas.

No segmento de Jogos, a Gameloft pode ser considerada sua principal concorrente. Com um modelo de assinatura B2B2C, a Gameloft é uma desenvolvedora francesa de jogos que também distribui em uma plataforma global em um modelo semelhante ao Bemobi. A Gameloft atua em 26 países e compete diretamente com a Bemobi no segmento de jogos em alguns desses países. A principal diferença é que a Gameloft também produz alguns dos jogos que são distribuídos em sua plataforma. A Bemobi conseguiu liderar o espaço de assinatura de aplicativos e jogos em todas as dimensões-chave, criando barreiras maiores à entrada.

No segmento de microfinanças, a competição que a Bemobi enfrenta é muito mais fragmentada entre diferentes players globais. A Bemobi é uma nova entrante neste segmento, tendo iniciado suas operações em 2019 e tentando se diferenciar com o desenvolvimento contínuo e machine learning do Loop. O crescimento contínuo e a escala são importantes para manter o ciclo virtuoso conquistando os melhores conteúdos.

No segmento de microfinanças, a Juvo, uma startup com sede nos EUA, parece ser o player mais diferenciado, tentando ir além da oferta para clientes móveis pré-pagos quando eles estão com poucos dados ou minutos. A empresa está trabalhando para tornar sua pontuação de crédito “portátil” para que os usuários que mostraram hábitos financeiros positivos possam ter acesso a outros serviços financeiros. É um objetivo ambicioso e eles parecem estar apenas no início de sua trajetória.

A comparação para cada categoria abaixo é resultado de uma média ponderada de notas técnicas, de mercado e outras atribuídas para cada critério com base na análise interna da Bemobi.

Bemobi também enfrenta concorrência indireta nos Apps&Games com players globais relevantes (por exemplo. Apple, Google, GameClub) que distribuem pacotes de produtos em diferentes categorias com um preço fixo mais alto (~USD 4,99) aceitando apenas cartão de crédito como método de pagamento.

M&A: Oportunidades adicionais para acelerar o crescimento ainda mais

Nos últimos anos, a Bemobi apresentou crescimento contínuo tanto no volume de transações quanto no número de assinantes. Sua abordagem foi fundamentada em dois elementos principais: (i) Lançamento de serviços que atendem usuários móveis em países emergentes aumentando seu mercado endereçável (ii) Canais Digitais: além da implantação de novos serviços, a Bemobi integra sua plataforma proprietária de distribuição digital (Loop), permitindo uma distribuição escalável e previsível para conversão de novos usuários. A combinação desses dois pilares suportou o crescimento sustentável da Bemobi nos últimos anos.

Ao precificar seu IPO em fevereiro/21, a empresa baseou sua avaliação em um modelo orgânico de crescimento em linha com seu CAGR nos últimos 3 anos. Não obstante, a companhia destacou as oportunidades de crescimento via M&A. Do total levantado em sua emissão, cerca de R$ 600 milhões serão destinados à M&A. De acordo com o management da companhia, existem várias oportunidades de M&A com alto nível de sinergias potenciais de receita com o benefício de adicionar serviços complementares e acelerar ainda mais a taxa de crescimento.

A estratégia inorgânica da Bemobi será focada em:

- Geografias: Crescimento da receita acelerando a penetração em novas geografias (por exemplo, África )

- Novos canais: adquirir novas empresas para expandir a capilaridade aumentando seu mercado endereçável através de novas operadoras.

- Novos Serviços/Aplicativos: Ampliação da oferta de serviços que adquirem serviços de empresas que podem ser distribuídos através da plataforma da Bemobi.

Embora a Bemobi tenha um histórico limitado de Fusões e Aquisições, tendo crescimento principalmente nos últimos anos, acreditamos que a aquisição da Novitech em 2019 destaca as características sinérgicas e o potencial de escalar um novo serviço em sua plataforma. Essa aquisição ajudou a Bemobi a lançar canais de comunicação e serviços financeiros na América Latina.

A empresa tem 18 empresas mapeadas e seis discussões em andamento, duas delas em estágios avançados. De acordo com a diretoria da empresa, o maior alvo tem receitas de ~ R $ 160 milhões (~ 60% das receitas da Bemobi). A diretoria está confiante de que pelo menos um negócio deve ser fechado até o 2S21.

Uma verdadeira empresa de tecnologia e não apenas uma Telecom: alguns investidores podem argumentar que a Bemobi merece um desconto para outras empresas de tecnologia, uma vez que seu modelo de negócios atual depende do business de Telecom, que atualmente negocia a múltiplos muito baixos devido ao baixo crescimento por ser um setor maduro. De fato, muitas grandes empresas de telecomunicações no Brasil e no mundo estão negociando a múltiplos baixos, o que pode gerar discussões sobre o dilema de uma ação com armadilha de valor. Não concordamos em fazer uma leitura cruzada, contaminando o perfil de crescimento da Bemobi, e achamos que a avaliação atual não está refletindo oportunidades claras de crescimento à frente. Acreditamos que, ao longo do tempo, a Bemobi foi capaz de identificar diferentes oportunidades de monetização, preenchendo as lacunas de monetização e aproveitando o vasto canal de distribuição das operadoras móveis, com suas dezenas de milhões de clientes, para gerar um modelo de negócios.

Com o tempo, as empresas de plataforma de distribuição de conteúdo pela internet conseguiram expandir seus negócios, aproveitando a ampla abrangência das operadoras de telefonia móvel. E achamos que para a Bemobi não é diferente. Dito isso, fizemos algumas reuniões com alguns executivos-chave da indústria de telecomunicações, incluindo alguns clientes no Brasil para ter uma visão mais ampla sobre as entregas da Bemobi. Alguns participantes do setor mencionaram a capacidade da Bemobi de trazer uma visão mais ampla e um conhecimento mais profundo do cliente, gerando percepções de negócios e criando novas oportunidades de monetização para as empresas de telecomunicações.

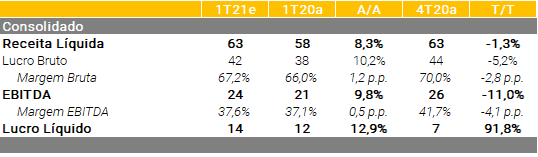

1T21: Prévia de Resultados

Esperamos resultados sólidos, com crescimento de 8,3% na receita YoY, impulsionados por uma forte aceleração do negócio de microfinanças no Brasil. Vale ressaltar que o 1º trimestre da Bemobi é sazonalmente mais fraco do que outros trimestres devido às restrições de gastos dos consumidores. Dito isto, mesmo com o aumento das despesas com IPO, esperamos que a empresa entregue expansão da margem EBITDA de 0,5pp devido à alavancagem operacional.

Principais riscos e debates – e nossa visão sobre eles

- Concorrência no aplicativo de jogos para dispositivos móveis, principalmente a partir dos jogos gratuitos como resultado da baixa renda de seus principais clientes em mercados emergentes

- Internalização do serviço: operadoras móveis podem escolher internalizar o serviço de canal digital oferecido pela Loop

- Forte concentração de receita em 3 operadoras (TIM, Claro e Vivo) que em 2020 foram responsáveis por x% da receita consolidada (contra 63% em 2019)

- Execução de M&A: Histórico limitado

- Risco de posicionamento

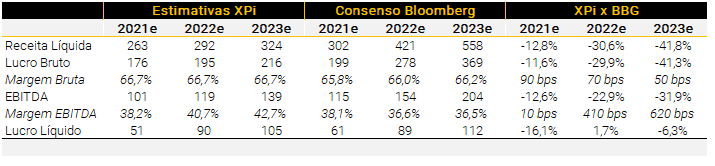

Nossas estimativas (XP) versus consenso Bloomberg

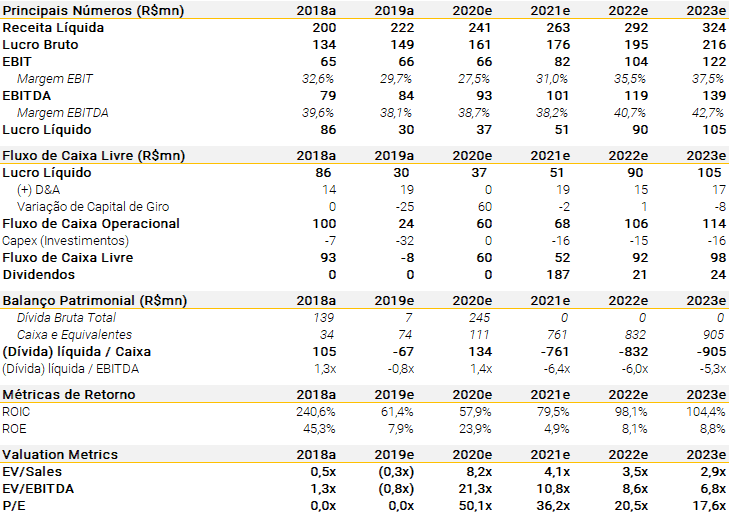

Principais Números

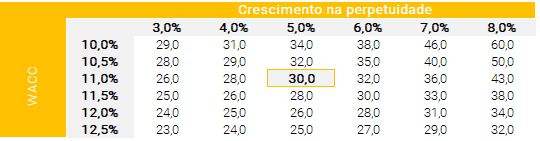

Estimativas, Cálculo do Preço-Alvo e Análise de Sensibilidade

Nosso preço-alvo de R $ 30,0 para o final de 2021 deriva de avaliação baseada em fluxo de caixa descontado (da firma), onde nossas principais premissas incluem: (i) 5,0% de taxa de crescimento de longo prazo e (ii) 11,0% de WACC. Implicando 7,5x EV/Receita e 19,6x EV/EBITDA em 2021 (vs. 4,1x EV/Receita e 10,8x EV/EBITDA nos níveis atuais).

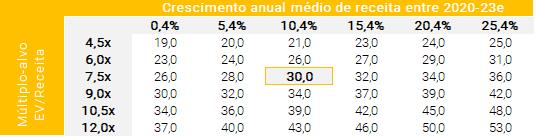

Em nosso cenário otimista abaixo, considerando a opcionalidade de M&A mencionada neste relatório, com CAGR de vendas 20-2023e de 25,4%, nosso preço-alvo no final de 2021 poderia subir para R$ 36,0/ação sem qualquer reavaliação de múltiplos. Embora acreditemos que seja justo esperar alguma expansão de múltiplo para o papel.

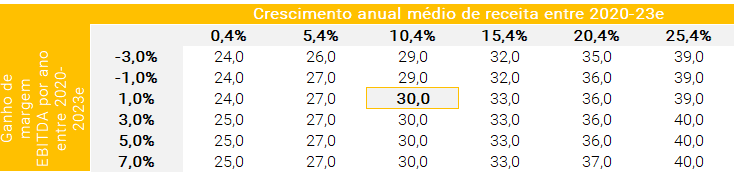

Executamos uma análise de sensibilidade para entender melhor o crescimento médio de vendas entre 2020-2023e e a expansão da margem EBITDA sob premissas conservadoras. Ressaltamos que não incorporamos nenhum M&A futura em nossas premissas.

Nossas principais premissas são:

▪ Crescimento médio anual de receita entre 2020-2023e de 10,4%;

▪ Capex, impostos e variação do capital de giro estão em linha com nossas demonstrações financeiras;

▪ Taxa de imposto alinhada com a da Bemobi, removendo o benefício fiscal na perpetuidade;

▪ Expansão da margem EBITDA de + 1,0pp em relação ao ano anterior 2021-2023e, de 38,7% em 2020. Notamos que há muito espaço para melhorar a margem EBITDA com novas linhas de negócios e expansão internacional. No entanto, trazemos uma análise de sensibilidade para diferentes níveis de ganhos de margem;

▪ Não assumimos nenhum M&A futura em nossas estimativas (de acordo com a administração, se as duas aquisições mencionadas acima forem concluídas, a contribuição pode dobrar a receita atual da Bemobi).

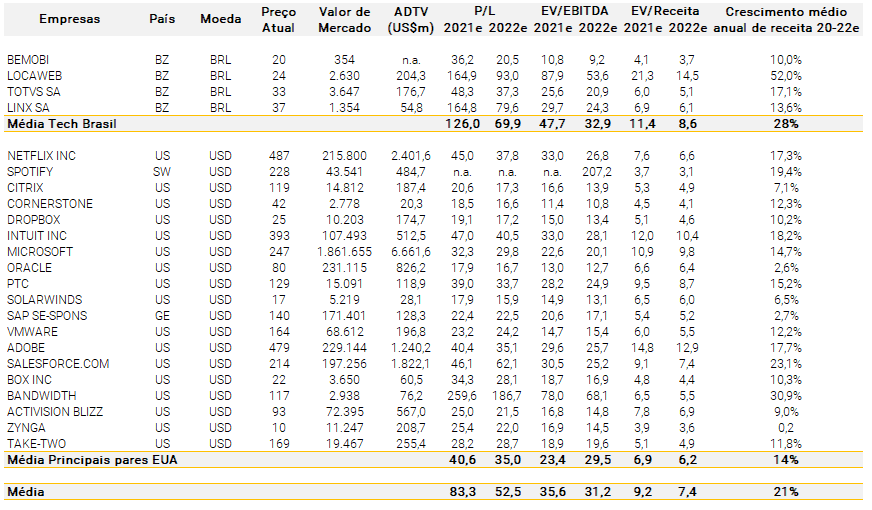

Tabela de comparáveis

ESG

Diversidade é o nome do jogo quando o tema é ESG

Tendo em vista que a Bemobi abriu capital recentemente, era de esperar que a empresa carecesse de alguns dados referentes à agenda ESG. Mesmo assim, destacamos de forma positiva o compromisso da Bemobi com essa temática, que acaba sendo intrínseco à empresa, principalmente no pilar Social, que, a nosso ver, é o mais importante para o setor. Em relação à Governança, vemos com bons olhos que (i) as ações da companhia são listadas no segmento do Novo Mercado; e (ii) a maioria independente em seu Conselho de Administração (4 dos 6 membros). Em relação ao pilar Ambiental, que tem menor materialidade para as empresas de tecnologia, reconhecemos positivamente as iniciativas atuais da Bemobi, embora ainda vejamos espaço para iniciativas adicionais. De forma geral, vemos de forma positiva os compromissos da Bemobi com a agenda ESG, ao mesmo tempo em que esperamos ver mais avanços adiante no que diz respeito à divulgação de dados ESG da empresa.

Neste relatório, destacamos os tópicos ESG que vemos como os mais importantes para a empresa e analisamos como a Bemobi (BMOB3) se posiciona quando o tema é ESG.

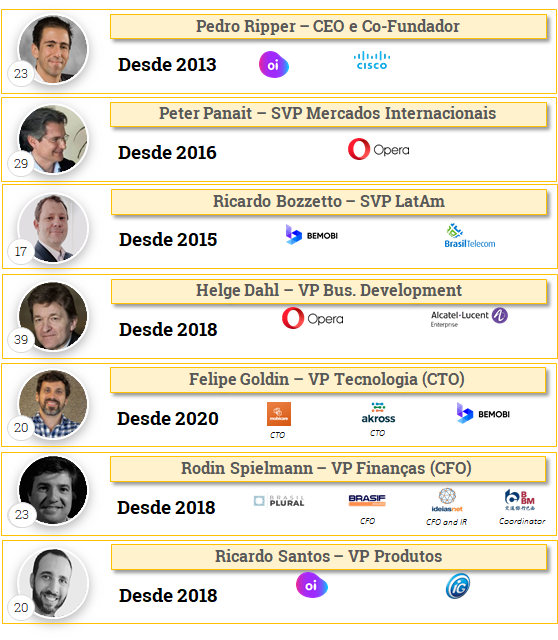

Diretoria

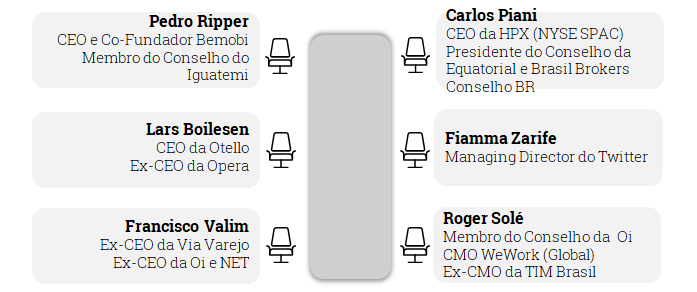

Conselho de Administração

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)