“Discutimos como encontramos oportunidades em ações na China, a partir de análises bottom-up, impulsionadas pelo crescimento do consumo, e destacamos quatro áreas específicas onde vemos grandes oportunidades: consumo, internet, saúde e educação.“

O mercado de ações chinês é mal compreendido

Domiciliado em Hong Kong, extensa pesquisa de empresas em toda a Ásia e investimentos significativos na China por quase duas décadas através das Estratégias Opportunity nos proporcionam uma perspectiva única sobre os riscos e oportunidades de se investir na China. Nos últimos anos, a transição econômica da China, o aumento da dívida e o risco político têm suscitado preocupações nos mercados.

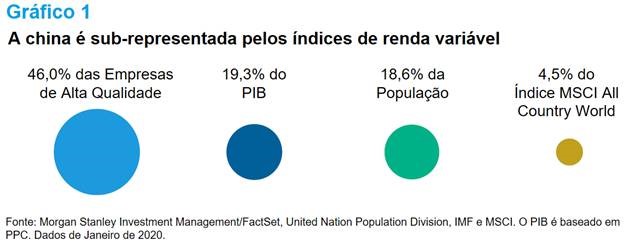

Na verdade, é difícil passar uma semana sem um grande artigo negativo na imprensa. Embora não partilhemos da crença na inevitabilidade da visão altamente pessimista, se houver erros políticos em larga escala, a China poderá tornar-se uma das fontes mais prováveis de contágio financeiro devido à sua dimensão e parte desproporcional do crescimento econômico mundial. O crescimento do consumo, como motor da expansão econômica da China, nos chama a atenção positivamente. Isso nos parece mais sustentável. Além disso, continuamos a encontrar oportunidades convincentes em ações, a partir de uma análise bottom-up, na China, um mercado que surpreendentemente compõe 46% das empresas globais que passam pelo nosso filtro de alta qualidade — este é um resultado impressionante (Gráfico 1).1

“A primeira regra da pesca é pescar onde os peixes estão… Um bom pescador pode encontrar mais peixes na China se o peixe for o Mercado de ações… É um local de caça cheio de oportunidades.”

– Charlie Munger, Vice Chairman da Berkshire Hathaway, na reunião anual de 2017 (Maio/2017).

Isso significa que os investidores não devem ignorar a China, independentemente de sua visão macro. Vamos examinar juntos a transformação que estamos vendo em primeira mão na China para apresentar um lado diferente da história, onde ignorar a China pode significar um grande risco de perder o que acreditamos ser algumas das maiores oportunidades em ações, a partir de uma análise bottom-up, da próxima década.

Acreditamos que a China está repleta de oportunidades para o Stock Picking, a partir de uma análise bottom-up. Enquanto historicamente o mercado de ações da China era composto principalmente por empresas estatais, as empresas não estatais representam hoje mais da metade da capitalização de mercado do Índice MSCI China com 52% em 2020, contra apenas 5% em 2005.2

Graças a um número crescente de empresas privadas concentradas no consumidor, os setores de saúde e tecnologia estão agora acessíveis a investidores internacionais através do programa Hong Kong Stock Connect para China A shares listadas em Xangai e Shenzhen.

A China é sub-representada por índices de ações

A China oferece uma grande oportunidade para investidores dispostos a estender seu horizonte de tempo e ter uma visão de longo prazo. Independentemente da visão consensual de que o crescimento real do Produto Interno Bruto (PIB) de curto prazo está desacelerando, a China representa quase 1/5 da economia e da população mundial; no entanto, está sub-representada pelos índices globais de ações em menos de 1/20 (4,5 por cento) do Índice MSCI All Country World (Gráfico 1).

Nos próximos anos, esperamos que essa lacuna diminua à medida que a economia da China evolua e as empresas inovadoras abordem a crescente demanda chinesa por consumo e serviços, exigindo assim, um aumento na ponderação do índice para a China. Talvez a economia chinesa não cresça mais a 6% e isso é perfeitamente aceitável. Vamos supor por uma questão de argumento que a China só cresça 4% na próxima década. Isso não é melhor do que entre zero e 2% que a maioria do mundo desenvolvido vem crescendo na última década e provavelmente no futuro?

A dívida líquida da China é menor que economias avançadas

Especialistas observaram o rápido aumento da alavancagem da China para quase 300% do PIB na última década, bem como a queda da rentabilidade e o excesso de capacidade de investimento. Embora os imprevistos nos desenvolvimentos políticos e o protecionismo comercial também apresentem riscos, um dos principais indicadores a serem observados daqui para frente, em nossa opinião, seria qualquer aumento nos defaults dos empréstimos nos setores consumidores fora das indústrias pesadas.

Acreditamos, no entanto, que o risco de uma explosão financeira nos próximos três anos seja, embora ainda possível, talvez exagerado neste momento pela mídia. Quase metade da alavancagem da China está contida no sistema financeiro e na dívida pública, que é controlável em uma economia com fortes mãos do Estado. Além disso, depois de levar em conta a alta taxa de poupança na China, a relação da dívida líquida na China é de apenas 48% do PIB, que é muito menor do que a do Japão, dos EUA e de outras grandes economias (Gráfico 2).

Crescimento do consumo agora impulsiona a economia da China

A economia da China está passando por uma transição maciça do investimento em ativos fixos na indústria pesada e na manufatura para o crescimento do consumo e dos serviços. A contribuição do consumo para o PIB foi de 4,6% na última década (Gráfico 3). O crescimento do consumo da China proporciona aos investidores uma referencia para saber o que esperar da economia daqui para frente: mesmo sem o benefício do crescimento do investimento ou das exportações, o segundo maior consumidor do mundo provavelmente continuará a crescer mais rápido do que o mundo desenvolvido nos próximos anos, baseado apenas no crescimento do consumo.3

Um bilhão de consumidores querem o que nós queremos

Mais de 800 milhões de pessoas emergiram da pobreza na China desde que as reformas de mercado foram introduzidas em 1978.4 Esta classe média emergente quer o que aqueles nos mercados desenvolvidos há muito tempo desfrutam e talvez tomem como certo: produtos consumíveis de maior qualidade, como alimentos e bebidas, serviços de internet para compartilhar experiências com familiares e amigos, acesso à saúde e melhores oportunidades de educação para seus filhos.

O aumento da demanda de consumo entre alimentos, bebidas, produtos domésticos e cuidados pessoais continua a superar os respectivos números das economias desenvolvidas. Somos atraídos pelas características defensivas dos bens de consumo domésticos e especificamente de empresas com vantagens competitivas sustentáveis por meio de estratégias de diferenciação de marca e liderança de custos.

Duas áreas que achamos particularmente atraentes são as bebidas, nas quais o mercado interno parece estar se consolidando à medida que as empresas líderes captam participação nos mercados de cervejas e bebidas baijiu, aproveitando marcas fortes através de uma distribuição e execução superior; e alimentos, onde empresas ágeis alocadas em categorias de nicho, como molho de soja, estão proporcionando crescimento estável através da consolidação do mercado e da valorização do produto. No longo prazo, espera-se que o consumo das famílias na China mude de necessidades básicas para o aumento dos gastos discricionários à medida que uma classe média crescente emerge.

Internet

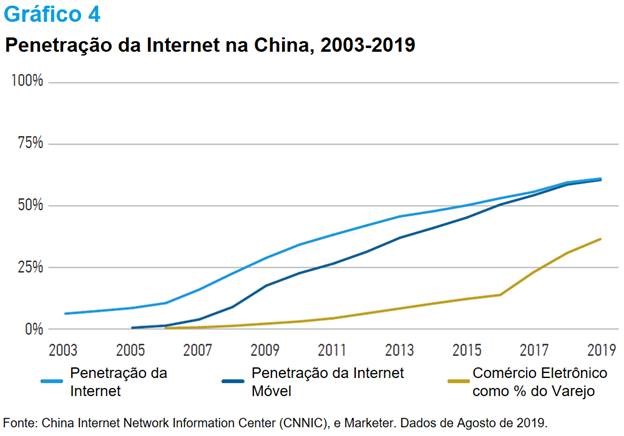

Os usuários de internet chineses agora somam 854 milhões, mais de 61% dos usuários globais, com 99% acessando via celular,5 ainda que restem mais de 540 milhões de pessoas sem acesso à internet na China (Gráfico 4). As mudanças que acompanham o comportamento do consumidor beneficiam as redes sociais domésticas, o comércio eletrônico, os jogos e as plataformas de viagens online. O mercado de publicidade online de USD 55 bilhões expandiu a uma taxa de crescimento anual composta de 26% nos últimos cinco anos.6

A publicidade nas redes sociais está aumentando sua participação neste mercado pelo aumento da monetização. Enquanto isso, o comércio eletrônico, como porcentagem das vendas no varejo, é superior a 36% na China, maior que nos EUA, já que o varejo on-line supera o varejo off-line na China .7

Acreditamos que o crescimento contínuo no engajamento da população via Internet da China, que agora passa mais de seis horas por dia em mídia digital,8 pode continuar a beneficiar empresas que alavancam a internet como uma plataforma de distribuição.

Saúde

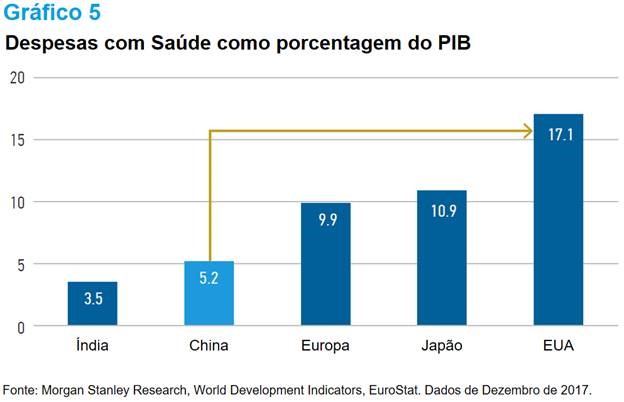

Os gastos com saúde na China totalizam 5,2% do PIB, em comparação com mais de 10% na Europa e Japão, e mais de 17% nos EUA (Gráfico 5). Com o avanço das idades populacionais e aumentos de riqueza na China, se espera que os gastos com saúde aumentem.

Duas áreas que achamos particularmente diferenciadas incluem equipamentos de saúde e serviços, e produtos farmacêuticos, onde o surgimento de empresas domésticas com pesquisa e desenvolvimento avançados, capacidades em oncologia, doenças infecciosas e medicamentos genéricos dão base para uma expansão da indústria de saúde da China.

Educação

A educação é uma alta prioridade para as famílias chinesas, particularmente no que tange ao idioma estrangeiro, matemática e ciências, que são fundamentais para passar o gaokao (高考), exame para ingresso no ensino superior nacional. As principais universidades chinesas aceitam os alunos à uma taxa que é a metade da taxa de Instituições líderes nos EUA e, consequentemente, intensificam a concorrência para entrada universitária e um aumento na demanda por alta qualidade de serviços educacionais privados.

Tal arcabouço nos leva à uma visão positiva para o setor de educação privada. Tal segmento experimentou forte crescimento de matrículas e deve se beneficiar ainda mais devido ao aumento da renda disponível e demografia favorável, uma vez que se espera um nascimento maior de crianças após o fim da política de um filho da China em 2015.

Ações de alta qualidade na China

Após três décadas de rápido crescimento do PIB real, impulsionado pelo investimento em ativos fixos na indústria pesada, a China está se ajustando a um ritmo mais moderado de expansão econômica que tem, como catalizadores, o consumo e serviços. Um processo continuo de rebalanceamento do crescimento da segunda maior economia do mundo tem os seus desafios, mas, como investidores puramente ‘’bottom-up’’ que somos, não nos prendemos aos ruídos macro de curto prazo e nos focamos em poucas e boas oportunidades em empresas de alta qualidade na China.

Portanto, se você for um ‘’stock picker’’, deve olhar para a China, porque como Charlie Munger, o parceiro de longo prazo de Warren Buffett disse: “A China é um local de caça cheio de oportunidades’’.9

- Morgan Stanley Investment Management/FactSet. Dados a partir de janeiro de 2020. O filtro de alta qualidade é definido por: a) receitas históricas de três anos CAGR acima de 15%; e b) ROIC acima de 15%. Consulte o Gráfico 6.

- Morgan Stanley Research, em Junho de 2020.

- Morgan Stanley Research, em Dezembro de 2019.

- Banco Mundial, China Overview em Março de 2017.

- China Internet Network Information Center (CNNIC), em Agosto de 2019.

- China Internet Network Information Center (CNNIC), em Março de 2019.

- eMarket, em Junho de 2019.

- eMarket, em Maio de 2019.

- Charlie Munger, Vice Chairman da Berkshire Hathaway; Reunião Anual de 2017, em Maio de 2017.

Se você ainda não tem conta na XP Investimentos, abra a sua!