1. Fechamento da temporada de resultados americana do 2T25: Saltando sobre uma barra baixa – Entenda os sinais da temporada e veja como se posicionar estrategicamente

2. Economia Americana: Cortes à vista – Após novos dados fracos de emprego, aumenta a quantidade esperada de cortes até dezembro

3. Dollar Stores: Resultados bons, perspectivas melhores – Companhias se beneficiam do trade down do consumidor americano

4. Inteligência artificial: Movimentos em todas as fases – OpenAI anuncia nova aquisição e Apple busca ganhar território da corrida de AI

5. Google: Apenas um susto – Justiça determina que não precisará vender forçadamente Google Chrome

1. Fechamento da temporada de resultados americana do 2T25: Saltando sobre uma barra baixa

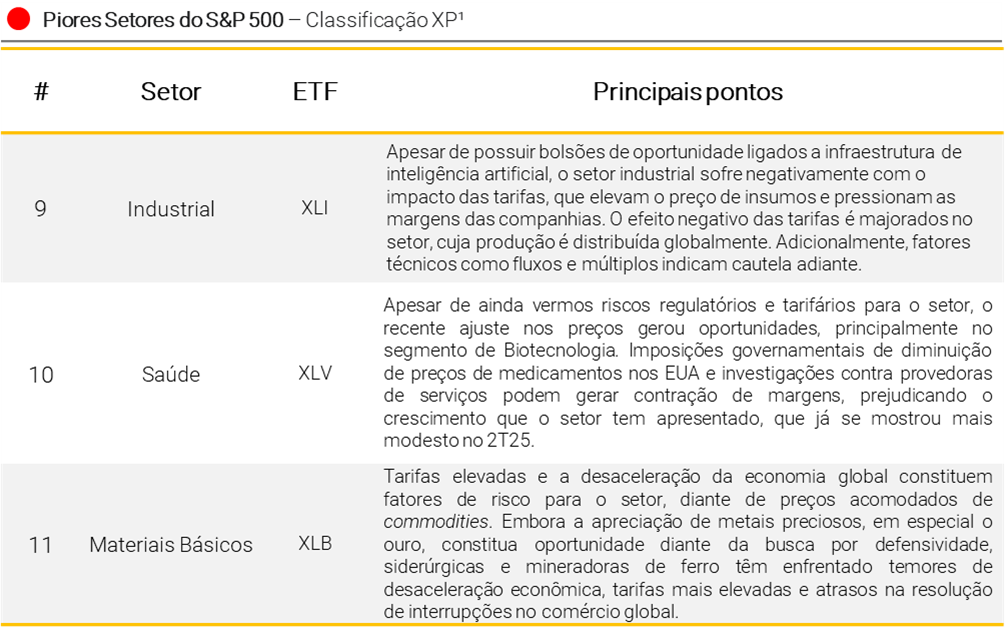

Mais uma vez, tivemos uma temporada de resultados forte. Conforme antecipado em nossa prévia, os números foram impulsionados pelos sólidos fundamentos das empresas americanas que superaram as baixas expectativas geradas diante da elevada incerteza ao longo do trimestre.

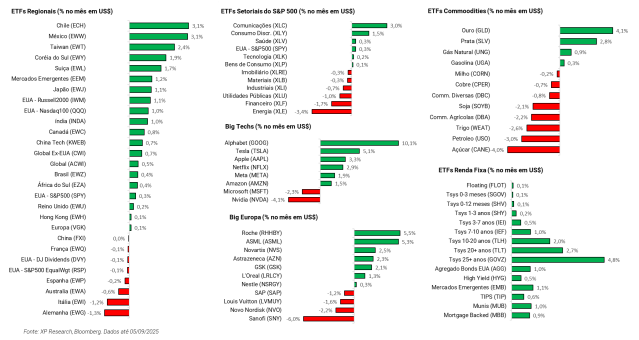

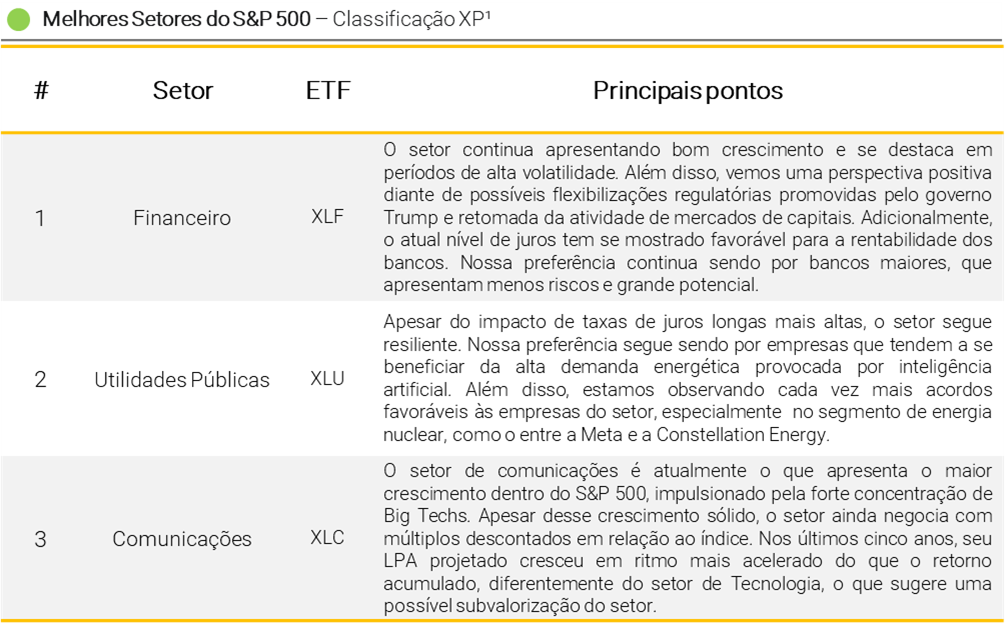

Diante desse cenário, revisamos nossas principais convicções setoriais. Mantemos o Setor Financeiro como nossa Top Pick e continuamos otimistas em relação aos setores ligados à cadeia de inteligência artificial, que apresentam perspectivas promissoras.

Confira o relatório completo:

2. Economia Americana: Cortes à vista

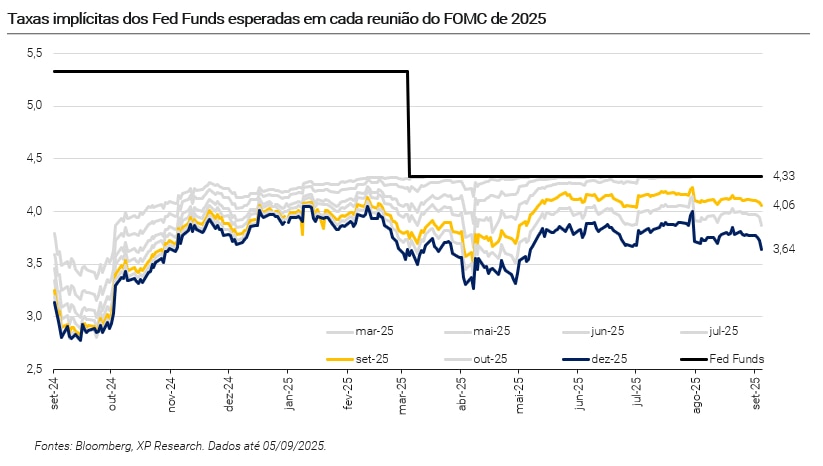

Conforme comentamos nas últimas semanas, os indicadores da economia americana têm mostrado sinais mistos. De um lado, o mercado de trabalho segue perdendo força e sendo revisado para baixo, o que reforça a leitura de que o Fed pode adotar uma postura mais acomodatícia. Por outro, a inflação de serviços ainda elevada limita o espaço para cortes mais agressivos. Mesmo assim, após os dados recentes de emprego, o mercado manteve altas expectativas de redução em setembro, e as chances de um corte de 50 bps começaram a ganhar tração.

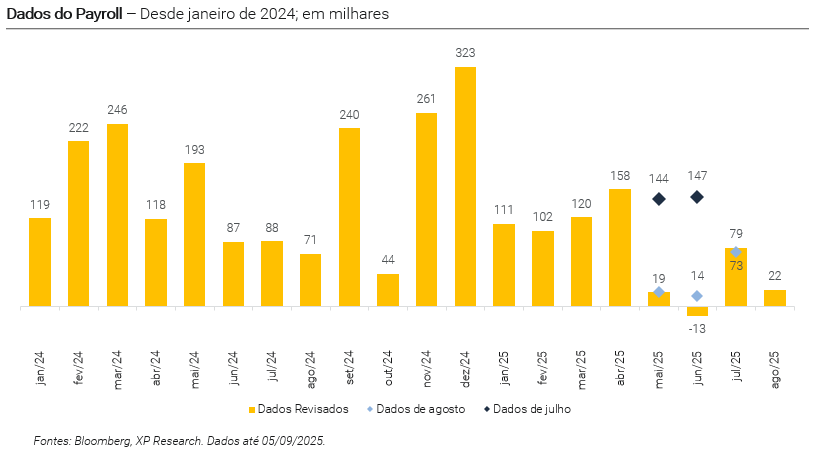

O payroll de agosto confirmou essa percepção ao mostrar criação modesta de 22 mil vagas (contra 75 mil estimados), fortalecendo a aposta de que o Fed cortará juros no fim do mês. As revisões também trouxeram ajustes relevantes: julho subiu levemente para 79 mil (+6 mil), enquanto junho foi revisado para baixo mais uma vez, acumulando uma perda líquida de 13 mil postos (-27 mil ante o número anterior). Além disso, tanto o ADP (54 mil novos empregos contra 68 mil esperados) quanto o JOLTS vieram abaixo das projeções, reforçando a narrativa de enfraquecimento do mercado de trabalho.

Além dos dados, falas de dirigentes do Fed na semana também deram indicativos do caminho da política monetária. O tom mais dovish veio de Christopher Waller, que reforçou a defesa por um corte já na reunião de setembro, alertando que a piora no mercado de trabalho costuma ocorrer de forma rápida. Raphael Bostic também sinalizou espaço para um alívio de 25 bps ainda esse ano, enquanto Alberto Musalem reconheceu riscos maiores para o emprego e impacto limitado das tarifas sobre a inflação. Em comum, as falas reforçam a mudança de foco do Fed para a fragilidade do mercado de trabalho.

Enquanto o mercado acompanhava os sinais do Fed, outro tema em destaque nos EUA foi o pedido do Departamento de Justiça para que a Suprema Corte autorize Trump a demitir Rebecca Slaughter, comissária do FTC (órgão que regula a concorrência), sem justa causa. A medida confronta diretamente o precedente de 1935 que protege a independência da agência, e ocorre após tentativas de Trump de remover Slaughter e Alvaro Bedoya em março, ambos democratas. Na época, os dois contestaram a mudança, embora Bedoya mais tarde tenha desistido do caso.

Por fim, apesar dos dados de emprego desanimadores, vimos uma performance positiva dos ativos americanos diante da maior probabilidade de chance de cortes. As curvas de juros fecharam durante a semana, com as Treasuries de 10 anos caindo -14 bps, enquanto a de 2 anos recuou -10 bps. O mercado precifica 90,2% de chances de um corte e 9,8% para dois cortes na reunião de setembro segundo o CME Group Fed Watch.

3. Dollar Stores: Resultados bons, perspectivas melhores

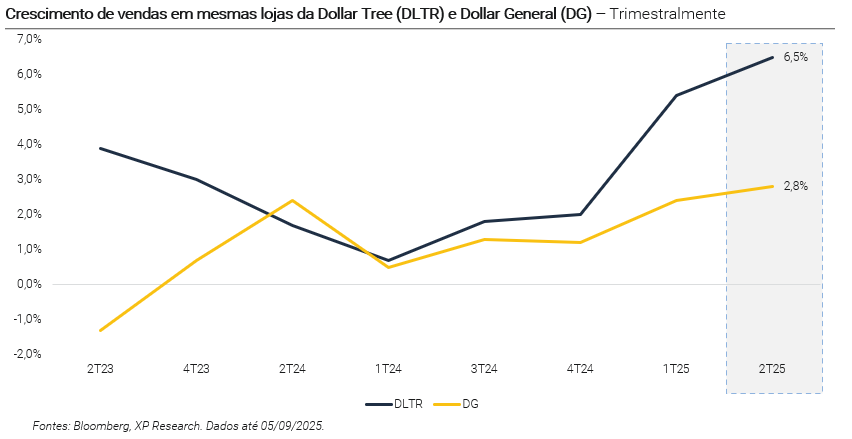

As redes de “dollar stores” vêm ganhando cada vez mais atenção como termômetro do comportamento do consumidor americano. Em um cenário de inflação persistente e de tarifas que voltaram a pesar no comércio, tanto a Dollar General quanto a Dollar Tree divulgaram resultados acima das expectativas. No entanto, a reação do mercado foi mista: bons números operacionais, mas com sinais de cautela à frente. Ainda assim, o movimento de consumidores em busca de preço baixo continua sustentando o crescimento.

A Dollar General apresentou lucro de US$ 1,86 por ação no segundo trimestre, superando o consenso de US$ 1,58. As vendas líquidas subiram 5,1%, para US$ 10,7 bilhões, com avanço de 2,8% nas mesmas lojas. O desempenho levou a empresa a revisar para cima suas projeções para o ano, agora com expectativa de lucro entre US$ 5,80 e US$ 6,30 por ação. A companhia destacou a pressão das tarifas, mas reafirmou seu compromisso em repassar o mínimo possível aos clientes. As ações da companhia encerraram a semana com alta de +0,5%.

Já a Dollar Tree entregou lucro ajustado de US$ 0,77 por ação, quase o dobro das estimativas, com receita de US$ 4,57 bilhões. As vendas cresceram 6,5%, impulsionadas por alta de 3% no tráfego e 3,4% no tíquete médio. A empresa também elevou sua projeção de vendas anuais, agora entre US$ 19,3 bilhões e US$ 19,5 bilhões. Apesar do bom trimestre, o guidance do terceiro trimestre decepcionou, levando as ações a caírem -7,4% na semana.

Um ponto importante por trás desses números é o fenômeno do trade down. Cada vez mais, consumidores de renda alta, incluindo famílias que ganham acima de US$ 100 mil por ano, estão migrando para compras em dollar stores para economizar. Na Dollar Tree, dois terços dos novos clientes vieram dessa faixa de renda. Já na Dollar General, o aumento no fluxo de clientes e no gasto médio refletiu o mesmo movimento. Em resumo, o apelo do “valor pelo dinheiro” deixou de ser exclusivo da base de menor renda.

Esse redirecionamento do consumo mostra como o “trade down” se tornou estrutural na economia americana. Se de um lado as famílias de menor renda continuam pressionadas por cortes em benefícios e pela inflação, de outro, clientes de maior poder aquisitivo também têm buscado eficiência nos gastos. Isso reforça a relevância das dollar stores como players resilientes e com espaço para crescer em todos os segmentos de renda.

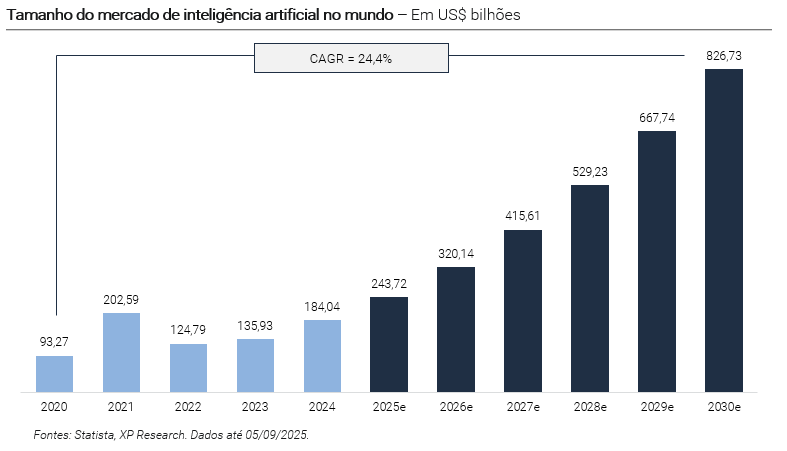

4. Inteligência artificial: Movimentos em todas as fases

A semana trouxe uma enxurrada de novidades ligadas a inteligência artificial, mostrando como o ecossistema vem se movimentando em várias frentes ao mesmo tempo. De aquisições bilionárias a novas restrições geopolíticas, passando por planos ambiciosos de gigantes da tecnologia, o pano de fundo segue sendo a corrida pela liderança em AI. As últimos notícias envolveram a OpenAI, Broadcom, TSMC e Apple, cada uma atuando em uma fase diferente da complexa cadeia de inteligência artificial.

A OpenAI anunciou uma de suas maiores aquisições: a compra da startup Statsig, especializada em testes de produtos, por US$ 1,1 bilhão. O movimento vem logo após falas duras do CEO da companhia, Sam Altman, de que estaríamos passando por uma bolha de AI, além de apontar como “insano” o fato de algumas startups com “três pessoas e uma ideia” receberam valuations bilionários. Em contrapartida, o movimento reforça a estratégia da companhia de expandir além do ChatGPT, buscando aplicações práticas e seguras para empresas e desenvolvedores.

Na mesma linha de expansão, a Broadcom revelou uma parceria estratégica com a OpenAI para desenvolver aceleradores de AI. Esses chips customizados, previstos para começar a ser enviados já no próximo ano, devem inicialmente atender ao uso interno da OpenAI. A encomenda ultrapassa os US$ 10 bilhões e projeta uma melhora substancial nas receitas da Broadcom a partir de 2026.

Enquanto isso, o cenário geopolítico adicionou tensão à narrativa. O governo americano revogou a autorização especial que permitia à TSMC exportar equipamentos de fabricação de chips para sua planta em Nanjing, na China, sem precisar de licença. Embora o impacto imediato seja limitado, já que a fábrica produz chips maduros, não os mais avançados, a decisão reforça a estratégia dos EUA de conter o avanço tecnológico chinês.

Por fim, a Apple apareceu no noticiário com planos ambiciosos para revitalizar sua estratégia de inteligência artificial. A companhia trabalha em um sistema batizado de World Knowledge Answers, que será integrado à Siri e funcionará como uma espécie de “answer engine”, capaz de competir com OpenAI e Perplexity. novidade deve chegar em 2025, apoiada em modelos próprios e no Google Gemini, em um raro movimento de colaboração entre as duas gigantes. O esforço mostra que a Apple, ainda vista como atrasada no campo da IA, busca ganhar território e reposicionar sua marca na corrida tecnológica.

5. Google: Apenas um susto

O caso antitruste contra o Google se tornou um dos mais emblemáticos da história recente. Iniciado em 2020 pelo Departamento de Justiça dos EUA, o processo acusava a empresa de monopolizar o mercado de buscas online e publicidade associada. Após um julgamento de dez semanas em 2023, o juiz Amit Mehta concluiu, em agosto de 2024, que o Google havia de fato usado práticas ilegais para manter sua dominância. A fase seguinte, de definição de penalidades, concentrou as atenções do mercado nos últimos meses.

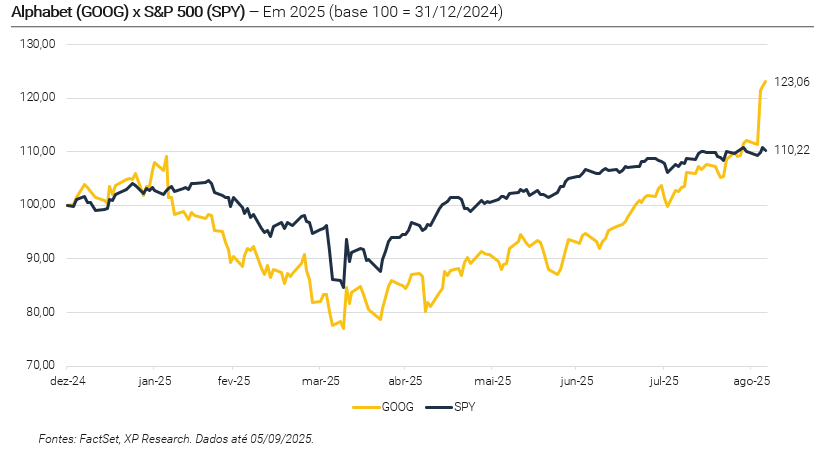

Nesta semana, veio a decisão final: o Google escapou das punições mais severas, como a venda forçada do navegador Chrome ou do sistema Android. Em vez disso, terá de compartilhar parte dos seus dados de busca com rivais e encerrar contratos de exclusividade na distribuição. A corte também determinou ajustes em acordos com fabricantes, como permitir que usuários escolham mecanismos alternativos em modo privado. A reação dos mercados foi bem positiva, com as ações da Alphabet, empresa controladora do Google, disparando +10,4% na semana.

Apesar da decisão ter sido apenas um “sustinho” para a empresa, existem implicações relevantes. O Google segue impedido de práticas que travavam a concorrência e terá que abrir parte de seu valioso acervo de dados, algo que pode beneficiar empresas como Microsoft, DuckDuckGo e players emergentes de IA. Ao mesmo tempo, manteve a possibilidade de pagar pela posição de buscador padrão, um alívio para Apple, que fatura bilhões com esse acordo. A leitura dominante é que o governo “esticou a corda” e o juiz recuou. As ações da Apple também tiveram forte valorização na semana, subindo +3,3%.

Esse desfecho também ressoa no caso da Microsoft, que enfrenta uma investigação antitruste na União Europeia por vincular o Teams a outros pacotes do Office. Para evitar multa, a empresa apresentou proposta de desmembrar o aplicativo, em linha com a lógica de “soluções moderadas” que também prevaleceu no caso Google. A semelhança é clara: em vez de medidas drásticas, os reguladores têm buscado ajustes que abram espaço para concorrentes sem grande impacto nos modelos de negócios.

Alphabet e Microsoft fazem parte da carteira Top Ações Globais XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)