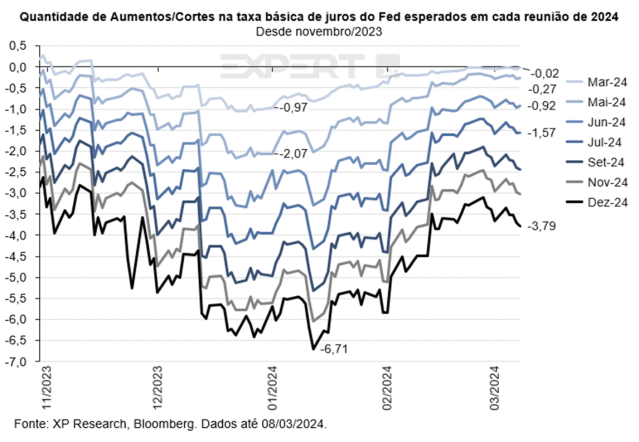

1. Política Americana: Semana decisiva em Washington – Super Terça consolida liderança de Trump e Biden nas eleições primárias

2. Bancos Centrais conservam cautela, mas já acenam para cortes – Autoridades monetárias dos Estados Unidos e Zona do Euro esperam dados adicionais para iniciar o ciclo de cortes de juros

3. As metas de ano novo do governo chinês – Metas oficiais de crescimento e orçamento são anunciados durante as “duas sessões”

4. Bancos nos EUA: Expectativa de menos regulação impulsiona o setor – Setor financeiro tem a segunda melhor performance do S&P 500 no ano

5. Petróleo se mantém em nível elevado e persiste como risco inflacionário – Anúncios da OPEP+ provocam volatilidade para commodity na semana

1. Política Americana: Semana decisiva em Washington

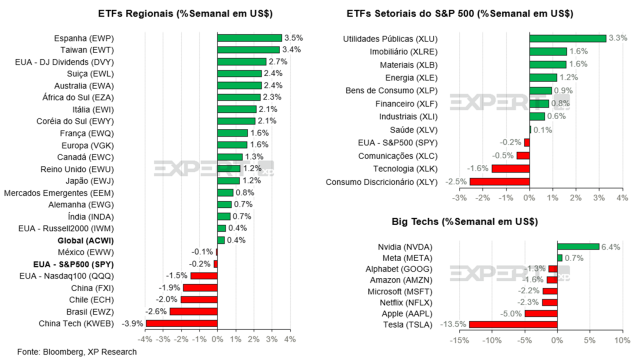

Nesta semana ocorreu a Super terça-feira nos Estados Unidos. Este evento é considerado fundamental para o processo eleitoral da maior democracia do mundo pois, ao se realizar primárias (ou caucus) em 15 estados simultaneamente, este dia concentra cerca de um terço dos delegados dos dois principais partidos (Democrata e Republicano).

Para mais detalhes do processo, acesse nossa landing page com todas as publicações sobre o tema

Porém, apesar da extrema importância, a super-terça não trouxe grandes surpresas:

– Do lado republicano, Donald Trump confirmou seu favoritismo e venceu em 14 dos 15 estados em jogo, perdendo para Nikki Haley apenas em Vermont. A ex-governadora da Carolina do Sul anunciou sua desistência no dia seguinte e agora é uma questão de poucas semanas para que o ex-presidente Trump confirme matematicamente sua nomeação.

– Do lado democrata, o atual presidente Joe Biden ganhos em todos os estados que realizaram primárias até o momento, incluindo os de terça-feira. Concorrendo praticamente sozinho, Biden enfrenta um movimento de boicote a sua candidatura em estados do norte dos EUA. Em Minessota a comunidade árabe orquestrou uma campanha pelo voto “uncommited” em protesto à postura da Casa Branca no conflito entre Israel e Hamas e esses votos chegaram a quase 20% do total, com a adesão de democratas que questionam a capacidade de Biden em vencer o pleito em novembro ou mesmo governar o país por mais quatro anos.

Já no front legislativo, a Câmara aprovou, na quarta-feira, um pacote de US$ 460 bilhões em 6 (das 12) leis orçamentárias e evitou um possível shutdown do governo americano. Ao contrário das últimas votações, desta vez as leis valerão até o final do ano fiscal, em setembro de 2024. O pacote foi aprovado por 339 a 85, com apoio bipartidário mas enfrentando forte oposição da ala mais “fiscalmente conservadora”. O pacote de leis segue para aprovação no Senado e sanção da Casa Branca enquanto o Speaker Mike Jonhson trabalha para costurar um novo acordo para aprovação das 6 leis restantes antes da data-limite, 22 de março.

E, por fim, na quinta-feira à noite, o presidente Joe Biden fez o tradicional discurso anual de State of the Union no qual fez vários ataques a Donald Trump, a quem se referiu como seu antecessor, pediu o apoio dos congressistas na questão do envio de ajuda à Ucrânia, abordou o tema da imigração e criticou os membros da Suprema Corte, presentes no evento, pela decisão envolvendo a constitucionalidade das leis estaduais sobre interrupção de gravidez.

Modo campanha ativado! Será um longo caminho até novembro e esperamos que a influência dos acontecimentos em Washington seja cada vez maior nos preços dos ativos globais conforme as estratégias e políticas de cada partido se tornem mais claras.

2. Bancos Centrais conservam cautela, mas já acenam para cortes

A semana foi repleta de notícias na frente de política monetária em todo o mundo. O Banco Central Europeu (BCE) se reuniu nessa semana e decidiu por manter suas taxas de juros de referência estável pelo quarto encontro consecutivo. No comunicado que sucedeu o encontro, foi relatado que não houve discussão sobre possíveis cortes nas taxas neste momento. Em relação às perspectivas, o BCE revisou suas projeções de inflação e crescimento econômico. A expectativa é de uma inflação menor que antevista na reunião anterior e um crescimento do PIB também menor. A presidente do BCE, Christine Lagarde, demonstrou confiança de que a inflação está convergindo para a meta, mas ressaltou a necessidade de mais dados para que a autoridade monetária possa iniciar um processo de normalização nos juros, atualmente em patamar restritivo. Ela indicou a possibilidade de cortes nas taxas de juros na reunião de junho, em linha com as expectativas do mercado.

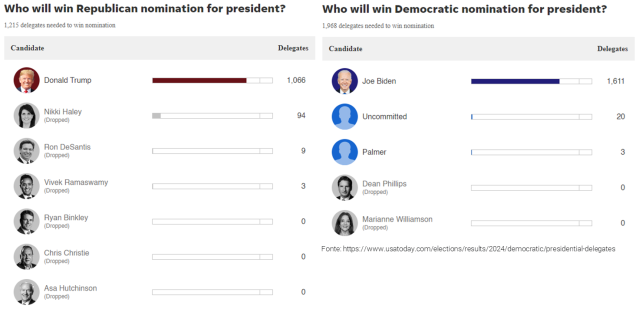

Ainda nesta semana, Jerome Powell, presidente do Federal Reserve, o banco central dos Estados Unidos, realizou um pronunciamento na Câmara dos Deputados e um no Senado americano. Powell manteve o tom de suas últimas comunicações, ao mesmo tempo sinalizando de que um corte de juros não deve acontecer na próxima reunião, e já realizando acenos para a possibilidade de cortes à medida que dados mais benignos surjam.

Na frente de dados econômicos, a semana foi carregada de dados de mercado de trabalho. A criação de empregos em fevereiro foi consideravelmente superior à expectativa de mercado (275 mil, contra 200 mil esperada), mas uma revisão para baixo dos números dos dois meses anteriores compensou a surpresa no dado mais recente. Adicionalmente, o crescimento dos salários veio abaixo das expectativas e desacelerou na comparação interanual; e a taxa de desemprego subiu de 3,7% em janeiro para 3,9% em fevereiro, com o número de desempregados subindo para 6,5 milhões. Os dados são mistos e não alteram a visão do consenso de mercado em relação ao cronograma de cortes de juros pelo Fed. O consenso hoje é de um corte em junho, enquanto o time de economia da XP espera que a política monetária comece a ser flexibilizada apenas em julho, com cortes de juros totalizando 1 pp em 2024.

A semana foi de queda para as treasuries: a taxa de 10 anos encerrou a semana em 4,08% (contra 4,19% do fechamento da semana passada), e a taxa de 30 anos encerrou a semana em 4,25%, (contra 4,33%). Desta vez, a queda das taxas treasuries foi acompanhada de um movimento de alta das bolsas: o S&P 500 atingiu nova máxima histórica e encerrou a semana em 5123,69 pontos.

3. As metas de ano novo do governo chinês

Se no Brasil o ano só começa depois do Carnaval, na China, as “duas sessões”do parlamento, realizadas após o ano novo lunar, são um importante marco anual para o legislativo e o Partido Comunista Chinês. As “duas sessões” são reuniões simultâneas do Congresso Nacional do Povo (NPC, na sigla em inglês) e da Conferência Consultiva Política do Povo Chinês (CPPCC, na sigla em inglês). O NPC é o órgão legislativo mais importante da China, enquanto a CPPCC é um órgão consultivo político. A sessão do NPC concentra-se em questões legislativas, como aprovação de leis e aprovação do orçamento nacional, enquanto a sessão da CPPCC concentra-se em consultas políticas e recomendações de políticas.

Nesse ano, o primeiro-ministro Li Qiang anunciou meta de crescimento econômico por volta de 5%, déficit primário de 3% do PIB e meta de inflação de 3%. No momento, a China luta contra um processo deflacionário provocado pela contração da atividade econômica e confiança em decorrência da pandemia da Covid-19. Em 2023, o PIB chinês cresceu 5,2% (estatística amplamente contestada). O anúncio da meta de 2024 preocupou o mercado por conta do uso do termo “por volta de”, assim como pela percepção de que para atingir essa meta, serão necessários estímulos econômicos em grande magnitude.

Em discurso, o presidente Xi Jinping enfatizou a importância de desenvolver “novas forças produtivas” que seriam a principal prioridade do governo, impulsionadas por inovações tecnológicas. O presidente também alertou para evitar a criação de bolhas em setores específicos e a adoção de um modelo único de desenvolvimento. Medidas especiais, como a promoção da integração da economia digital e real, também foram destacadas para impulsionar o crescimento econômico sustentável.

Na divulgação do orçamento, foram destacados temas de renovação de tecnologia, nova infraestrutura, urbanização e economia verde. Outro número chamou atenção por conta de temores geopolíticos: o governo anunciou um aumento de 7,2% nos gastos com defesa, o que propeliu ações de companhias ligadas ao setor.

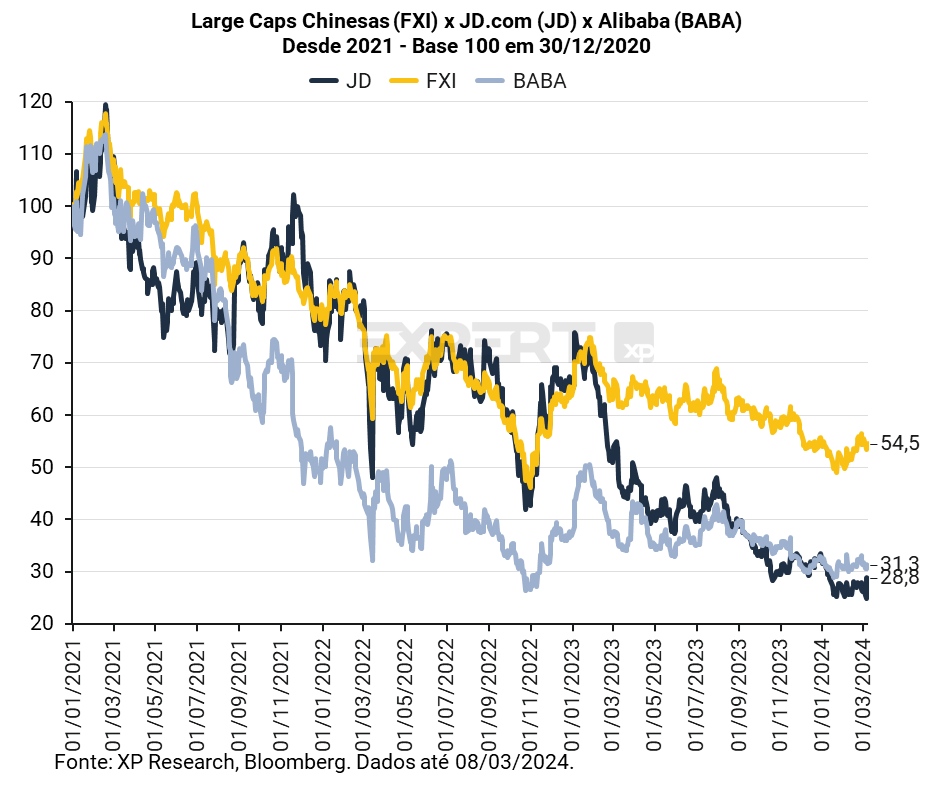

Sinais de recuperação do consumidor chinês ao longo dos últimos meses também já podem ser vistos nas divulgações de resultados de empresas: A JD.com (Ticker: JD), cujas ações vinham em trajetória de queda nos últimos meses, reportou resultados melhores que o esperado, com surpresas na receita (CNY 306,1bi x 300,0bi esperada) e no lucro por ação (CNY 5,30 x 4,57 esperado).

Para além de uma recuperação gradual do consumo, o resultado foi impactado por uma ampliação no mix de produtos da plataforma e corte de preços, em uma sinalização de que a companhia têm confiança na trajetória de 2024. As ações da companhia dispararam, subindo cerca de 17% após a divulgação de resultados. O ETF representativo das grandes empresas chinesas, o FXI, teve queda de 1,9% na semana.

4. Bancos nos EUA: Expectativa de menos regulação impulsiona o setor

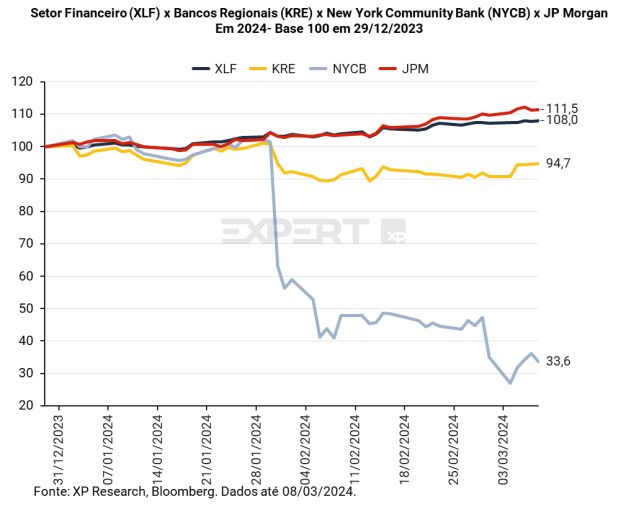

O setor financeiro dos EUA vem mostrando uma performance sólida em 2024. O principal ETF que representa as maiores empresas do setor, incluindo os grandes bancos, XLF já acumula alta de 8% e reflete uma expectativa de menores exigências de capital para o setor.

Conhecida como Basiléia III, as regras, que valem para todas as instituições financeiras com mais de US$ 100 bilhões de ativos, ditam o montante de reservas que elas têm de manter para absorção de eventuais perdas. Após uma primeira versão, que estimava-se ter um impacto de cerca de 16% de crescimento no capital necessário, ter sido apresentada a executivos do setor em julho de 2023, houve muita resistência por parte dos grandes bancos dos EUA e, nesta semana, matéria da Reuters afirma que haverá diversas mudanças no texto e esse número cairá drasticamente.

As maiores economias de capital viriam de mudanças no cálculo das possíveis perdas de riscos operacionais, e da redução de pesos de risco mais altos em hipotecas para baixa renda e em créditos fiscais de energia renovável. Essas mudanças seriam benignas ao setor e possibilitariam uma maior rentabilidade aos bancos.

Uma outra notícia que agitou o setor foi o investimento significativo em ações de mais de US$1 bilhão, liderado pela empresa Liberty Strategic Capital, do ex-secretário do Tesouro dos EUA, Steven Mnuchin no problemático New York Community Bank (sobre o qual falamos aqui). Com a mudança de management do banco, o voto de confiança e a liquidez provida pelos investidores, as chances de que o NYCB se torne um problema maior para o sistema financeiro se reduzem e evitam a necessidade de uma nova rodada de ajuda, como vimos em 2023, que pode ser custosa aos bancos privados, dado que são os credores do FDIC.

Diante disso, o XLF subiu 0,8% na semana e torna-se o segundo melhor setor do S&P 500 no ano, com 8,0% de alta, apesar do mau desempenho dos bancos regionais em virtude dos receios com o NYCB. O JP Morgan, que faz parte da nossa lista Top Ações Internacionais, outperforma o setor e sobe 11,2% em 2024.

5. Petróleo se mantém em nível elevado e persiste como risco inflacionário

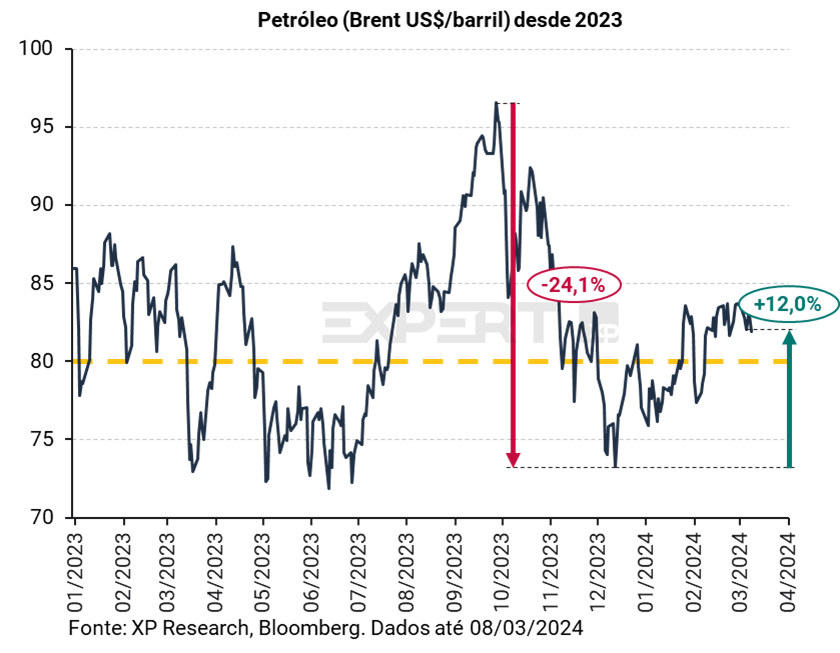

A reunião e divulgação de dados de produção da OPEP+ no início da semana provocaram volatilidade nos preços do petróleo (Brent) ao longo da semana, que tiveram queda de -2,0% na semana, passando de US$ 83,55 por barril para US$ 81,91 devido ao intenso fluxo de notícias relacionadas à commodity. Apesar da queda na semana, o petróleo se manteve acima do patamar de 80 dólares por barril, atingido no mês anterior. A alta recente nos preços é um risco relevante para a inflação global, e também é monitorado de perto como fator para as eleições dos Estados Unidos em novembro.

No início da semana, foi anunciada uma prorrogação dos cortes voluntários de produção pela OPEP+ após uma reunião, provocando uma ala de cerca de 2% no preço do petróleo no dia. O cartel, liderado pela Arábia Saudita, irá manter o nível reduzido de produção até junho, em um esforço de estabilizar os preços no nível atual. Membros do grupo anunciaram cortes de produção da ordem de 1,7 milhão de barris de petróleo por dia em abril de 2023, que vêm sendo renovados desde então, e cortes adicionais foram anunciados, levando a produção a ficar 2,2 milhões de barris diários abaixo do nível do primeiro trimestre de 2023. Ao longo da semana, dados indicaram que a OPEP+ não conseguiu cumprir a cota de fevereiro, com países como Cazaquistão e Irã produzindo acima do acordado, o que provocou queda no preço do petróleo.

Notícias dos Estados Unidos também impactaram os preços da commodity nessa semana. Após o discurso do presidente do Federal Reserve na Câmara (que comentamos no tópico #2), o petróleo subiu mais de 1% com a perspectiva de cortes nesse ano que estimulem a demanda global. Para além disso, o Congresso americano quer aprovar lei que barra a China de comprar do estoque estratégico de petróleo dos EUA (SPR, na sigla em inglês), em mais um desenvolvimento das relações complicadas entre os países. O estoque, que caiu pela metade desde o início da guerra na Ucrânia, está sendo recomposto. Nessa semana, o Departamento de Energia anunciou que busca 3 milhões de barris para entrega até setembro. Desde o ano passado, já foram comprados 26,3 milhões de barris para a reserva que é de 360 mil barris.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)