Resumo

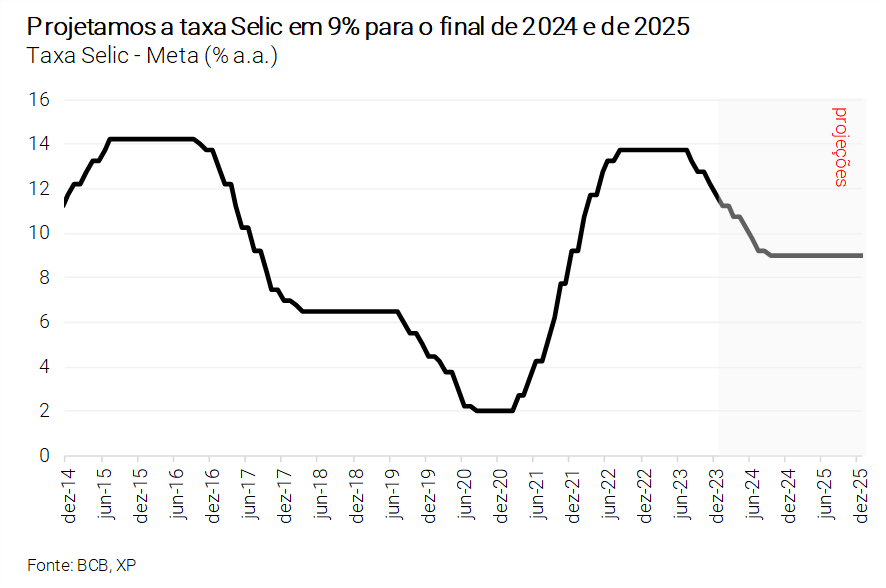

Em semana de decisão de política monetária nos EUA e no Brasil, o banco central americano (Fed) manteve as taxas de juros de referência inalteradas entre 5,25% e 5,50%, como amplamente esperado. No Brasil (e sem grandes alterações no comunicado), o Comitê de Política Monetária reduziu a taxa Selic em 0,50 p.p. (de 11,75% para 11,25%).

Na Zona do Euro, o PIB do 4º trimestre de 2023 avançou 0,1% ante o mesmo período de 2022. A nosso ver, como a economia da região está mais perto da recessão, é provável que a autoridade monetária europeia comece a reduzir os juros antes do Fed.

Cenário internacional

Fed minimiza chance de cortes antecipados nos juros

O Fed, banco central dos EUA, manteve as suas taxas de juros de referência entre 5,25% e 5,50%, como amplamente esperado. O comunicado pós-reunião deixou de mencionar a possibilidade de novas altas, o que revelou que o comitê de política monetária está agora avaliando quando será apropriado começar a cortar juros. Segundo o documento, isso acontecerá quando o comitê “ganhar maior confiança de que a inflação está evoluindo de forma sustentável para 2%”. Acreditamos que a inflação permanecerá benigna e o mercado de trabalho perderá força gradualmente. Assim, a decisão e a comunicação parecem consistentes com o nosso cenário de que o Fed iniciará um ciclo de flexibilização gradual, com um corte de 0,25 p.p. na taxa básica de juros em sua decisão de maio.

Mercado de Trabalho dos EUA segue robusto

O relatório JOLTS registrou 9,0 milhões de vagas de trabalho abertas nos Estados Unidos em janeiro, acima das expectativas de mercado de 8,8 milhões e estável em relação a dezembro (8,9 milhões). Tanto o número de contratações como o de demissões subiram levemente e os dados ainda mostram 1,4 vagas abertas para cada pessoa desempregada.

Já a criação líquida de vagas de emprego (fornecida pelo “Nonfarm Payroll”) de janeiro somou 353 mil em janeiro, muito acima das expectativas de mercado (185 mil). Além disso, os dados de dezembro foram revisados de 216 mil para 333 mil vagas criadas. O crescimento nos salários também surpreendeu, acelerando de 4,1% em dezembro para 4,5% em janeiro em termos interanuais.

As pesquisas que mostram a dinâmica do mercado de trabalho americano sugerem alguma desaceleração, mas os dados ainda mostram forte resiliência. As próximas divulgações deverão ser observadas de perto pela autoridade monetária e pelo mercado. A dinâmica pode ser um obstáculo para o ciclo de flexibilização monetária na principal economia do mundo.

PIB da Zona do Euro mostra, mais uma vez, sinais de desaceleração

O PIB da Zona do Euro ficou estável no 4º trimestre de 2023 em relação ao 3º trimestre do mesmo ano, e registrou um ligeiro avanço de 0,1% em relação ao 4º trimestre de 2022. O resultado foi levemente acima das expectativas de mercado (-0,1% de variação trimestral). Mesmo acima do esperado, a atividade na Zona do Euro mostra sinais de fraqueza, o que deve abrir espaço para cortes de juros pelo Banco Central Europeu (BCE) ainda neste semestre.

Na última decisão de política monetária, a autoridade manteve as taxas de referência estáveis com o intuito de garantir a convergência da inflação para a meta de 2%.

Tensões geopolíticas seguem gerando volatilidade nos mercados

A semana foi marcada por novos conflitos no conflito do Oriente Médio, que iniciou com ataques de grupos ligados ao Irã sobre uma base militar americana na Jordânia. Três militares americanos morreram, e a escalada dos conflitos se refletiu em altas nas cotações de petróleo. O barril do tipo Brent chegou a ser negociado próximo dos US$ 85, embora agora opere em torno de US$ 77. O custo do frete marítimo acomodou levemente nesta semana, mas segue 150% acima do nível registrado no final de 2023.

O impacto dos conflitos nos preços de energia e fretes gera riscos para a continuidade da desinflação global de custos do pós-pandemia.

FMI eleva a projeção de crescimento global

O Fundo Monetário Internacional (FMI) elevou sua previsão para o crescimento econômico global, melhorando as perspectivas para os Estados Unidos e a China – as duas maiores economias do mundo – e citando uma redução da inflação mais rápida do que o esperado. O FMI previu um crescimento global de 3,1% em 2024, e disse esperar um crescimento inalterado de 3,2% em 2025. Além disso, o relatório mostrou que as economias avançadas devem registrar uma inflação média de 2,6%. Em contraste, a inflação seria em média de 8,1% nos mercados emergentes e nas economias em desenvolvimento em 2024, antes de diminuir para 6% em 2025.

Acesse aqui o resumo do relatório do FMI (em inglês).

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Copom volta a reduzir a Selic em 0,50 p.p.

No Brasil, o Copom realizou o amplamente esperado corte de 0,50 p.p. na taxa Selic, reduzindo a taxa básica para 11,25% (veja a dinâmica da taxa Selic na seção “Gráfico da Semana”). O comunicado pós-reunião quase não foi alterado, repetindo que “os membros do Comitê preveem, por unanimidade, novas reduções da mesma magnitude nas próximas reuniões”.

Para frente, nosso time vê riscos equilibrados para a inflação. Por um lado, a inflação de curto prazo deverá permanecer baixa, beneficiada pelas tendências globais de desinflação e pelos efeitos desfasados da política monetária restritiva. Por outro lado, o mercado de trabalho mostra sinais crescentes de sobreaquecimento e as políticas fiscais e parafiscais têm, na nossa opinião, um viés expansionista. Assim, acreditamos que a decisão desta semana do Copom e o balanço de riscos adiante são consistentes com nosso cenário de cortes graduais de 0,50 p.p. nas próximas reuniões, até que a taxa Selic se aproxime de 9,0%.

Para maiores detalhes sobre o impacto nos seus investimentos, veja nosso relatório “Copom: Mesmo ritmo, mesma sinalização” e assista nossa “live pós-Copom” com o time de análise da XP.

Governo central volta a ter déficit em 2023

O resultado primário do governo central de dezembro registrou o pior número para o mês na série histórica: déficit de R$ 116,1 bilhões. No ano de 2023, o saldo primário registrou déficit de R$ 230,5 bilhões (1,1% do PIB) que foi muito afetado por efeitos não recorrentes – do lado das despesas, por exemplo, grande influência do pagamento de precatórios em atraso e as compensações aos estados relativas a perdas de ICMS. Mesmo excluindo esses efeitos, ainda haveria déficit de cerca de R$ 16,3 bilhões, muito pior do que o resultado de dezembro de 2022 (superávit de R$ 4,4 bilhões).

Acreditamos que as medidas recém-aprovadas para aumentar as receitas devem ter efeito positivo, mas não para atingir a meta de déficit zero em 2024.

Mercado de trabalho segue aquecido

O relatório do CAGED mostrou destruição líquida de 430,2 mil vagas de trabalho em dezembro, abaixo das expectativas (XP: -365 mil; mercado: -370 mil). As contratações totais cresceram 1,2% em dezembro, para 1,935 milhão, nível historicamente alto. Por sua vez, os desligamentos totais subiram 1,8%, para 1,882 milhão, o patamar mais elevado do último ano. Conforme temos argumentado, o aumento do emprego formal continuará a apoiar o consumo das famílias em 2024.

Com relação à Pesquisa Nacional por Amostra de Domicílios (PNAD), a taxa de desemprego no Brasil caiu para 7,4% no 4º trimestre. A geração de empregos ganhou ímpeto em dezembro – a soma das ocupações formais aumentou 0,8% de novembro para dezembro. Os rendimentos reais do trabalho desaceleram, mas a luz amarela segue forte. No geral, o aumento do rendimento real deve apoiar o consumo das famílias em 2024. Porém, ao mesmo tempo, eles representam uma preocupação para a queda da inflação de serviços, a despeito do número menos preocupante em dezembro.

Acreditamos que a solidez do mercado de trabalho brasileiro deve persistir em 2024, em função dos estímulos fiscais e da redução gradual dos juros. Projetamos que a taxa de desemprego ficará um pouco acima de 8% no final deste ano, com ajuste sazonal.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

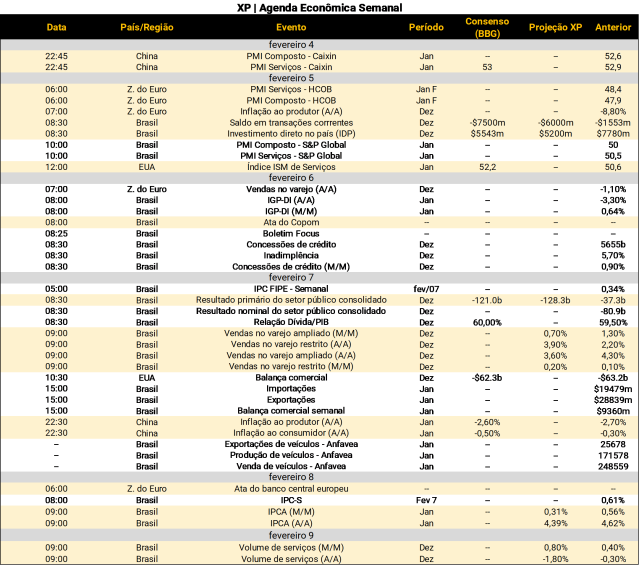

O que esperar da semana que vem

No Brasil, agenda cheia de indicadores relevantes. O destaque será a divulgação do IPCA de janeiro na 5ª-feira, para o qual esperamos leitura similar ao IPCA-15, isto é, com alimentação e serviços empurrando o índice para cima, enquanto monitorados e industriais devem apresentar variações moderadas. Na 2ª-feira, o Banco Central divulga sua nota de setor externo referente a dezembro. Na 3ª-feira, a ata do Copom será publicada, com mais detalhes sobre sua decisão de corte de 0,50 p.p. na taxa Selic. Também serão divulgados dados de atividade do mês de dezembro (Pesquisa Mensal de Comércio – 4ª-feira – e Pesquisa Mensal de Serviços – 6ª-feira). Além disso, dados fiscais de dezembro (resultado primário do setor público consolidado) também serão apresentados na 4ª-feira. Veja nossas projeções no calendário abaixo.

Na seara internacional, semana de poucas divulgações. Destaque para as leituras finais dos PMIs de serviços nas economias desenvolvidas – PMIs são sondagens de gerentes de compras das empresas e antecipam a tendência de indicadores macroeconômicos. A dinâmica de preços ao produtor de dezembro será conhecida da Zona do Euro (2ª-feira). Na China, teremos os resultados da inflação de janeiro ao produtor e ao consumidor (4ª-feira).

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)