Relembrando nossa prévia

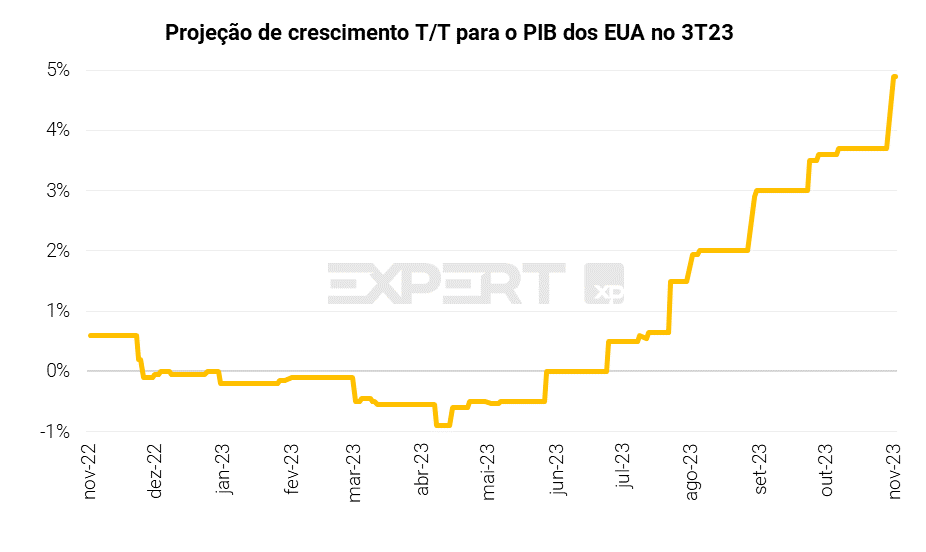

Em nosso relatório com a prévia da temporada de resultados, antecipamos uma temporada de resultados forte devido ao robusto crescimento econômico dos EUA no 3º trimestre. À época, na primeira quinzena de outubro, as previsões eram de que o PIB norte-americano tivesse crescido cerca de +3,0% porém a realidade mostrou-se muito diferente e os números oficiais vieram em +4,9%, surpreendendo até o mais otimista dos economistas.

Embora tenhamos antevisto corretamente a recuperação dos lucros nesse trimestre, marcando a primeira alta no comparativo anual desde o 3º trimestre de 2022, a magnitude da recuperação foi bem maior que nós (e o mercado) havia previsto.

EUA – O cometa PIB

Conforme os indicadores de mais alta frequência eram divulgados, as expectativas de reaceleração do PIB americano neste 3º trimestre iam aumentando. As previsões, que chegaram a ser negativas entre abril e maio, foram gradualmente subindo e, em outubro (quando divulgamos a nossa prévia) estavam em +3,0%. Com o número realizado vindo em +4,9%, a economia americana surpreendeu economias e, também, empresas.

EUA – Empresas de carona

Preparando-se para um cenário macroeconômico mais desafiador desde meados de 2022, as companhias têm feito esforços de cortes de custos e otimização de processos para manter margens operacionais numa eventual desaceleração do crescimento de receitas.

Porém, o crescimento do PIB real de +4,9% (e 8,3% nominal, quando somamos a inflação do período) elevaram as receitas e, desta forma, os lucros das empresas foram impulsionados ao maior crescimento desde o 2º tri de 2022, aos +5,9% ante uma previsão de +0,6%.

EUA – A força da gravidade

Muito embora a surpresa de lucros do 3º trimestre tenha sido enorme (+5,9% vs. +0,6%), as empresas não se mostraram muito otimistas com a continuidade dessa decolagem econômica e, em grande parte, mantiveram as projeções para o ano fechado de 2023 ou desenharam um cenário mais cauteloso já para o 4º tri. Um exemplo bastante simbólico foram os comentários durante a conferência de resultados do Walmart, no qual citaram uma preocupação muito grande com a saúde financeira do consumidor, que está muito pressionado por altas taxas de juros, encolhimento da poupança acumulada e retorno dos pagamentos dos financiamentos estudantis.

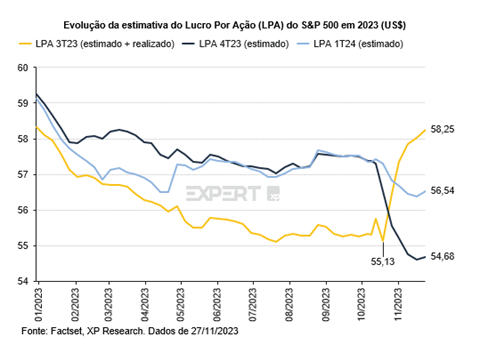

Para “fechar a conta” dos guidances de 2023, após os lucros maiores no 3º tri, o efeito natural foi um ajuste forte nos números do último trimestre do lucro por ação do S&P 500. Se, por um lado, o 3º trimestre veio em US$ 58,25 (ante um esperado de US$ 55,13), o 4º tri foi ajustado de US$ 57,25 para US$ 54,68. Em menor magnitude, os números do 1º tri de 2024 também foram ajustados para baixo.

EUA – Resultado consolidado e performance setorial nos EUA

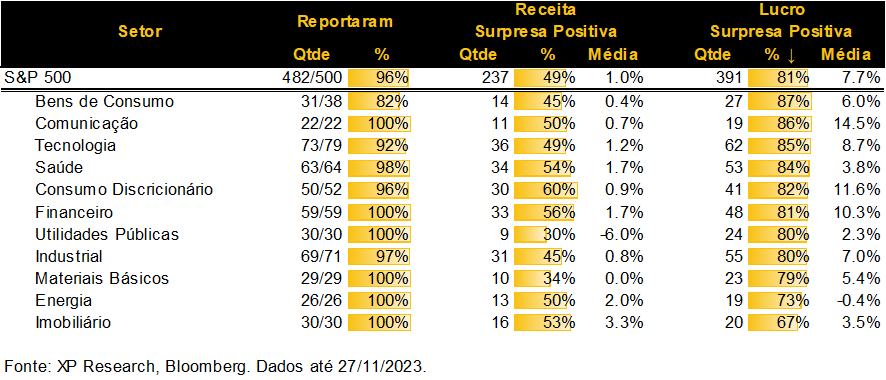

No agregado, as empresas do S&P 500 reportaram uma surpresa positiva de receita de 1%, um número baixo para os padrões históricos. Contudo, como mencionamos acima, os esforços de cortes de custos e otimização de processos que vêm ocorrendo desde meados de 2022 impulsionaram os lucros e 81% das empresas mostraram números acima das expectativas dos analistas.

Em termos setoriais, destacamos os setores de Bens de Consumo, Comunicação e Tecnologia, todos com 85% ou mais de surpresas positivas, sendo o setor de Comunicação também, o que apresentou a maior média de tamanho das surpresas, com 14,5%. Do lado negativo, chamamos atenção para o setor imobiliário, com apenas 67% de surpresas positivas, e para o setor de Energia, que teve a média das surpresas no território negativo, -0,4%.

Tecnologia

No setor de tecnologia, 49% e 85% das companhias reportaram surpresas positivas nas receitas e lucros, respectivamente. Apple, a empresa de maior capitalização de mercado do mundo, teve queda em suas ações após a divulgação de resultados que excederam às expectativas do consenso após desaceleração nas vendas na China, o que foi entendido como um sinal ruim em meio às tensões geopolíticas entre os EUA e o país asiático. Já Microsoft apresentou forte crescimento em seu segmento de cloud, e teve resultados bem recebidos pelo mercado.

Entre as companhias que atuam na fabricação e design de chips e semicondutores, como Intel, AMD, Qualcomm e ARM o resultado do trimestre foi amplamente positivo. IBM e PayPal são algumas outras empresas do setor que tiveram um semestre de surpresas positivas em receita e lucro.

Saúde

No setor de saúde, 54% e 84% das empresas reportaram surpresas positivas nas receitas e lucros, respectivamente.

As farmacêuticas Lilly, Merck, Jonhson&Johnson e Pfizer apresentaram lucro acima do esperado, mas as receitas vieram mistas entre as companhias, com vendas relacionadas à Covid-19 desacelerado mais que o previsto. Já a Zoetis, farmacêutica voltada para saúde animal, teve resultados em linha com o esperado, com destaque para melhoria nos indicadores operacionais.

Já as empresas que atuam no segmento de serviços de saúde, como UnitedHealth, CVS e Walgreens Boots Alliance tiveram resultados heterogêneos, com surpresas positivas na receita.

Financeiro

No setor financeiro americano, 56% e 81% das empresas apresentaram surpresas positivas nas receitas e lucros, respectivamente.

Do lado dos bancos, JP Morgan, Wells Fargo, Citigroup, Morgan Stanley, Bank of America e Goldman Sachs apresentaram surpresas positivas em lucros e receitas, com destaque para o segmento de crédito, para o qual se tinha uma perspectiva ruim em decorrência das taxas de juros elevadas, mas que se manteve resiliente. Apesar disso, CEOs de alguns dos principais bancos alertaram para o risco de uma recessão no próximo ano e a consequente deterioração das condições financeiras.

Do lado das instituições financeiras não-bancárias, as operadoras de cartão de crédito American Express, Visa, Mastercard apresentaram surpresas significativas nos lucros e de baixa magnitude nas receitas. As companhias alertam para os impactos de uma desaceleração econômica sobre os resultados. Além disso, notícias de que é possível que o Federal Reserve limite os juros de cartão de crédito.

Já BlackRock e Berkshire Hathaway, reportaram surpresas positivas na linha de lucro, seguindo a tendência do mercado em geral. Berkshire Hathaway também reportou surpresa na receita, e atingiu novo recorde de capital alocado em títulos de curto prazo do tesouro americano.

Consumo Discricionário

Entre as empresas de consumo discricionário, 50% e 86% surpreenderam positivamente a expectativa de receita e lucro para o terceiro trimestre de 2023. As varejistas Amazon, Walmart, Target, Starbucks e Home Depot apresentaram surpresa de menor magnitude nas receitas e lucros maiores, em decorrência do aumento de preços para consumidores finais. No caso específico da Amazon, o guidnce mais fraco e surpresa negativa no segmento de cloud foram destaques negativos, mas o destaque da divulgação de resultados às possibilidades de aplicação de inteligência artificial contribuíram para que a ação subisse.

Por outro lado, as montadoras Tesla e Ford apresentaram lucro abaixo do esperado, enquanto a General Motors surpreendeu positivamente. As montadoras sinalizaram perspectivas desafiadoras para o setor durante os próximos trimestres. Ford e General Motors tiveram as ações particularmente penalizadas frente a incerteza quanto às consequências da greve de funcionários.

Industrial

As empresas do segmento industrial apresentaram 45% e 80% de surpresas positivas em receita e lucro, respectivamente. O resultado foi heterogêneo entre as companhias: a Lockheed Martin apresentou modesta surpresa positiva; Boeing reportou resultados com fortes surpresas negativas, refletindo redução na previsão de entregas; Caterpillar apresentou resultados positivos mas foi penalizada devido às perspectivas fracas para a construção civil; UPS apresentou resultados mistos enquanto ainda se recupera dos efeitos de greve prolongada; e por fim Uber apresentou resultados mais fracos que o antecipado, mas sinais de amadurecimento do negócio impulsionaram a performance das ações.

As aéreas Delta, United Airlines e American Airlines apresentaram resultados benignos refletindo principalmente a volta das viagens a trabalho e continuidade da tendência pós-pandemia. As companhias destacaram em suas comunicações riscos provenientes da volatilidade de preços de combustíveis, em especial com o acirramento das tensões geopolíticas.

Comunicação

Entre as empresas do setor de comunicação, 50% reportaram receita acima do esperado e 86% surpreenderam positivamente nos lucros. Entretanto, o comportamento dos subsetores e mesmo das próprias companhias foi bastante heterogêneo devido às particularidades de cada caso.

As empresas de mídia Netflix, Disney, Paramount e Comcast apresentaram surpresas no lucro, enquanto Warner Bros Discovery segue caminhando para a desalavancagem após a fusão que possibilitou a criação da companhia. Paramount, Disney e Netflix adicionaram assinantes no streaming, enquanto apesar da perda de assinantes, Warner Bros Discovery e Comcast tiveram como grande contribuição para a receita o lançamento dos filmes Barbie e Oppenheimer, respectivamente.

As operadoras de telecomunicações Verizon, AT&T e T-Mobile tiveram um semestre amplamente positivo via aumento no número de clientes, e anunciaram elevação de seus respectivos guidances para o último trimestre de 2023.

As gigantes Alphabet (holding por trás do Google) e Meta Platforms (holding por trás de Facebook, Instagram e WhatsApp) apresentaram surpresas positivas tanto para a receita quanto para o lucro no trimestre, A recepção do mercado, entretanto, foi bastante diferente entre as duas companhias por conta de sinais provenientes da abertura dos resultados. A desaceleração do segmento de cloud da Alphabet provocou uma reação negativa. Os resultados financeiros de Meta foram bem recebidos num primeiro momento, mas o alerta da CFO Susan Li acerca do risco advindo do cenário macroeconômico provocou uma queda no papel.

Bens de Consumo

Neste trimestre empresas de bens de consumo como PepsiCo, Coca-Cola, Kraft Heinz, McDonald’s e Procter & Gamble entregaram resultados fortes, com lucros e receitas acima das expectativas, puxados por aumento de preços. As companhias de bebidas e de restaurantes sofreram pressões ao longo do trimestre advindas da preocupação de que o aumento do consumo de medicamentos para emagrecimento (como o Ozempic) pudesse impactar as vendas das companhias.

Já as produtoras de grãos, Bunge e Archer-Daniels-Midland, tiveram surpresas positivas em lucros e negativas na receita, sendo impactadas pelo aumento da demanda de açúcar e etanol e queda em preços de grãos

Energia

No terceiro trimestre, os preços de petróleo e gás natural tiveram um forte movimento de alta, que se esgotou e iniciou uma queda no final do período e que se estende no quarto trimestre. 50% das empresas do setor apresentaram receita acima do esperado (acima da média do S&P 500). O impulso veio do aumento da demanda e produção recorde em algumas plantas, apesar de preços mais elevados. Por outro lado, os custos se elevaram, incluindo as despesas financeiras, o que pode ser atribuído às diversas fusões e aquisições de grande porte anunciadas.

Chevron e ExxonMobil apresentaram decepções nos lucros, e à medida que a primeira companhia conseguiu apresentar uma surpresa positiva na receita, a segunda veio abaixo do esperado, mas compensou com anúncio de dividendos mais robustos.

Utilidades Públicas

O setor de utilidades públicas continua tendo a possibilidade de um El Niño mais forte como principal fator de risco no curto prazo: algumas regiões podem enfrentar secas, e o calor extremo tende a ampliar o consumo de energia. 80% das empresas do setor reportaram lucro acima das expectativas, mas apenas 30% tiveram receita superior ao esperado, abaixo da média de 49% do S&P 500.

NextEra e Exelon tiveram surpresas tanto na linha de receita quanto de lucros, e a Duke Energy teve decepção na receita. Todas as três companhias reduziram o guidance nesta divulgação de resultados ou na anterior.

Materiais Básicos

Neste trimestre, as companhias de materiais básicos reportaram receitas e lucros agregados abaixo do S&P 500, principalmente devido ao desempenho dos preços de commodities metálicas. A mineradora de ouro Newmont tem tido desempenho abaixo dos pares do setor devido a embargos em minas e reportou resultado abaixo da expectativa.

Temporada de resultados na China

Neste trimestre, alguns destaques da temporada de resultados na China foram os resultados de Alibaba, empresa que foi penalizada pelo mercado ao anunciar que a operação de spin-off do segmento de cloud não transcorrerá conforme o antecipado; a varejista JD.com reportou forte surpresa positiva no lucro. Tencent, conglomerado por trás do WeChat (aplicativo de mensagens mais utilizado na China) e da Riot Games (desenvolvedora de jogos como League of Legends e Valorant), teve forte surpresa positiva nos lucros, mas tem suas ações penalizadas por temores geopolíticos.

Temporada de resultados na Europa

Os resultados da temporada de divulgações na Europa vieram relativamente em linha com os resultados americanos por setor: as petroleiras TotalEnergies e BP tiveram aumento de produção que não se traduziu em melhora equivalente nos indicadores de lucratividade; a empresa de telecomunicações Vodafone voltou a registrar expansão da base de clientes; a fabricante de bebidas AB Inbev apresentou receita abaixo do esperado e lucros acima das expectativas; a fabricante de equipamentos para produção de chips ASML alertou para riscos geopolíticos mas sinalizou expectativa elevada para 2025.

Já no setor de luxo, LVMH e Estée Lauder tiveram suas ações penalizadas ante perspectivas piores, e Ferrari reportou receita e lucro melhores que o antecipado, além de ter sinalizado perspectivas positivas adiante.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)