1. Temporada de Resultados – Varejistas fechando a temporada

Durante a semana recebemos os números de importantes empresas ligadas ao varejo americano e os resultados foram positivos, reforçando a resiliência da economia dos EUA, puxada pelo consumo e ancorada pelo baixo desemprego e nível de poupança das famílias.

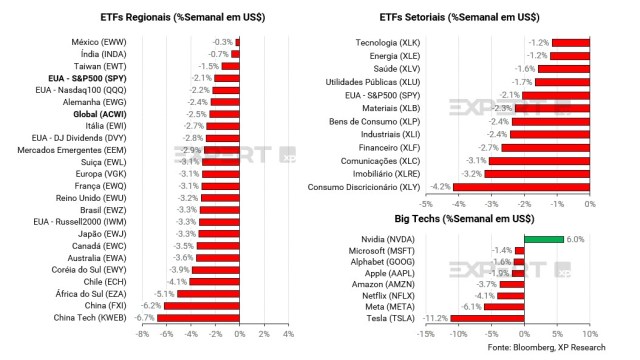

Empresas como Ross Stores, TJX e Home Depot bateram as estimativas do mercado tanto em receita como em lucratividade e coroaram o setor de Consumo Discricionário como o maior destaque positivo da temporada com 83% de supresas positivas nos lucros e crescimento anual de 38,7%.

Já Walmart e Target, embora classificadas como Bens de Consumo, também são diretamente ligadas ao varejo. Enquanto o Walmart surpreendeu todas as estimativas e ainda elevou o guidance para o ano. Já a Target, apesar do número mais forte de lucro, foi bastante impactada pelos boicotes (que mencionamos aqui) e acabou decepcionando na receita. A empresa também mostrou-se bastante preocupada, não só com seu departamento de marketing, mas também com os efeitos negativos do retorno dos pagamentos dos financiamentos estudantis nos próximos meses.

Digno de nota, também, foram os resultados de mais duas importantes empresas de tecnologia chinesas. Assim como a Alibaba na semana anterior, tanto a JD.com quanto a Tencent mostraram crescimento de receitas e lucros mesmo num cenário macroeconômico que tem decepcionado.

Scorecard da temporada de resultados do S&P 500:

Para a próxima semana, destacamos o resultado de Nvidia na quarta-feira após o fechamento do mercado:

2. Taxa de juros americana de 10 anos atinge maior nível em 16 anos

Nesta semana foi divulgada a ata da última reunião do comitê de política monetária (FOMC) do banco central americano, o Fed. O documento revelou que os dirigentes da entidade monetária estão preocupados com o nível da atividade econômica no país e destacaram a “resiliência considerável no consumo” apesar de enxergarem progressos graduais na desaceleração. Os membros acreditam que um período de crescimento econômico abaixo do potencial é necessário para balancear a oferta e demanda e, assim, fazer a inflação retornar à meta ao longo do tempo.

A desaceleração esperada, no entanto, ainda não aparece nos principais indicadores de atividade econômica. As vendas no varejo referentes ao mês de julho nos EUA vieram consideravelmente acima da expectativa do mercado (0,7% m/m vs. consenso de 0,4%) e o emprego segue forte (o número de pedidos semanais de seguro-desemprego caiu) e a produção industrial cresceu acima do esperado (1,0% m/m vs. consenso de 0,3%).

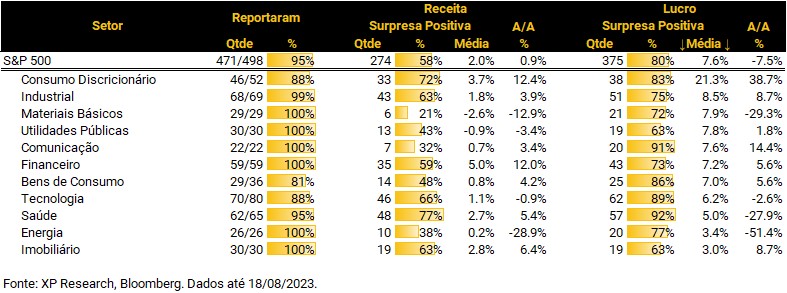

Assim, o mercado passou a precificar a possibilidade de que seja necessária mais uma alta de juros nos EUA, começou a retirar as previsões cortes em 2024 e pressionou as treasuries mais longas. Nesta semana, a taxa da Treasury de 10 anos disparou 10,2bps e fechou a semana em 4,25%, tendo atingido 4,32% na quinta-feira, máxima desde 2007. A taxa de 30 anos abriu 11,4bps e fechou a semana em 4,38%.

Lembrando que publicamos aqui nossa visão sobre como as altas das taxas de juros americanas impactam os preços dos ativos globais e vemos esse movimento como um grande empecilho à continuidade das altas vistas em diversos mercados neste ano. As bolsas dos EUA caíram: o índice S&P 500 teve queda de -2,1%, enquanto o Nasdaq 100 caiu -2,2%. Atualizamos aqui abaixo o gráfico das taxas de 30 anos versus o múltiplo P/L do S&P 500, que julgamos ser o mais importante para acompanhar neste momento.

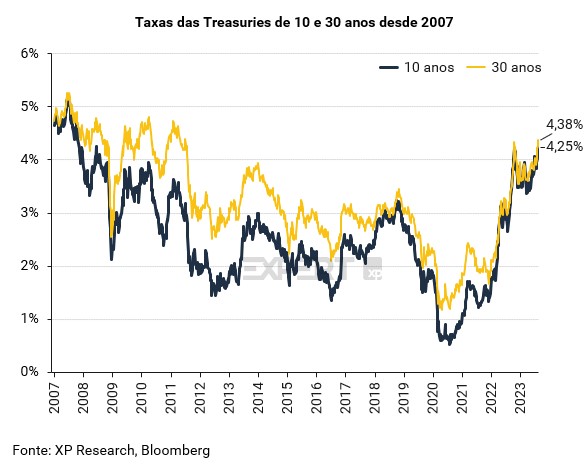

3. China – Exportando preocupações

A semana foi turbulenta para os mercados chineses. As ações da incorporadora Country Garden caíram mais de 22% em relação à semana passada (quando já havíamos comentado sobre a companhia no Top 5 temas globais). A empresa anunciou a interrupção da negociação de títulos de dívida após não realizar um pagamento na semana passada. Assim como Country Garden, a gestora de fortunas Zhongzhi atrasou um pagamento de título de dívida e assustou os investidores.

Também nesta semana, Evergrande, a primeira companhia a sofrer o efeito da crise no setor imobiliário na China e que provocou estresse no mercado de crédito em dezembro de 2021, entrou com pedido de proteção contra falência (Chapter 15) nos EUA, processo semelhante à Recuperação Judicial no Brasil.

Entre os balanços divulgados nessa semana, Tencent, maior empresa chinesa de internet, proprietária de marcas como o aplicativo de mensagens WeChat e do jogo League of Legends, reportou surpresa positiva em seus lucros do segundo trimestre de 2023, mas alertou para uma possível desaceleração adiante.

Na frente de dados econômicos, a semana também foi negativa, com decepção nos dados de produção industrial e vendas no varejo referentes ao mês de julho. Um levantamento baseado em dados privados indicou que a queda nos preços de imóveis chineses tem sido mais profunda que o observado nas estatísticas oficiais.

Em meio a esse cenário conturbado, o banco central do país (PBoC) reduziu levemente diversas de suas taxas de juros para diferentes prazos, provendo mais liquidez para a economia. O mercado, no entanto, não vê o nível atual de estímulos como suficiente, considerando o agravamento das condições de crédito no país. O índice da bolsa de Hong Kong entrou oficialmente em território de bear market técnico, ou seja, queda de mais de 20% desde o pico mais recente.

O ETF FXI, representativo das maiores companhias chinesas cai -6,2% na semana, enquanto o KWEB, ETF que reúne empresas de tecnologia, cai -6,7%.

Clique aqui para receber os materiais do Research Internacional por e-mail

4. Argentina – Javier Milei surpreende nas primárias

No último domingo (13 de agosto), foram realizadas as PASO (primarias, abiertas, simultáneas y obligatorias), eleições primárias da Argentina. Entre os candidatos estavam nomes já conhecidos da política local, como Sérgio Massa, atualmente ministro da Economia e que irá concorrer no primeiro turno pelo partido do atual governo (Partido Justicialista) e Patricia Bullrich, ex-ministra da Segurança do governo Macri, que irá concorrer pela coalisão Juntos por el Cambio. A grande surpresa, entretanto, foi o desempenho do novato Javier Milei, candidato libertário que defende a dolarização da economia argentina, redução drástica de ministérios e o fim do Banco Central.

Milei teve 31% dos votos, correspondendo a cerca de 7 milhões de eleitores, conquistando o primeiro lugar nas primárias argentinas pelo partido La Libertad Avanza. As pequisas indicavam que Milei teria 20% dos votos. Já a chapa peronista obteve seu pior resultado na história das prévias e ficou em terceiro lugar, ranqueando abaixo da coalizão Juntos por el Cambio.

O Merval, índice que representa a bolsa argentina em moeda local, disparou 21% na semana, refletindo a expectativa de mudança de curso na política econômica. Apesar do câmbio oficial não refletir a realidade do país, o governo realizou uma desvalorização de 18% na semana contra o dólar americano, para cerca de ARS 350, porém o patamar ainda é muito distante do câmbio não oficial, que tem saído por volta de ARS 744. Nesta semana foi anunciado congelamento de preços de combustíveis, em um acordo do governo com petroleiras valido até 31 de outubro.

O primeiro turno das eleições presidenciais na Argentina estão marcados para ocorrer no dia 22 de outubro, e um segundo turno, caso necessário, pode vir a ocorrer no dia 19 de novembro.

5. Tesla – De volta à guerra de preços na China

A Tesla vem enfrentando forte concorrência no mercado chinês, seu maior mercado fora dos EUA. Com o crescimento de montadoras locais e uma recuperação econômica pós pandemia mais lenta que o esperado, a montadora de Elon Musk reduziu mais uma vez os preços nos mercados chineses.

A redução vem após uma breve trégua na guerra de preços que havia começado em dezembro de 2022. Com vendas em queda, atingindo o menor patamar mensal em 6 meses ao vender apenas 31 mil unidades em julho, e vendo o crescimento de marcas locais como a BYD, que tem Warren Buffet como investidor e vendeu mais de 200 mil veículos no período, a Tesla cortou os preços dos modelos X e S em até US$ 10.000.

A Tesla produz veículos localmente em Xangai e recentemente anunciou o aumento da capacidade fabril na região. Além de aproveitar os incentivos do governo chinês a veículos elétricos, a empresa pretende suprir mais da metade das suas vendas globais a partir do gigante asiático. Além de veículos, Elon Musk anunciou que fará uma nova fábrica na China para produzir produtos de armazenamento de energia.

O novo anúncio de corte de preços impactou os preços da ação, que já vinham sendo penalizadas desde o último call de resultados, quando Musk afirmou que priorizaria a quantidade vendida e não preços mais altos. Com isso, as ações que chegaram a subir cerca de 140% em 2023, voltaram para “apenas” 74% de alta ao caírem em 4 das últimas 5 semanas, sendo esta última com uma queda acentuada de -11%

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)