- Carteiras Viva de Renda: Composta por ativos dispostos entre carteiras conservadora, moderada e agressiva, oferecendo as melhores oportunidades para renda passiva.

- Para quem é esta carteira? Para que você desenvolva estratégias diversificadas e otimize suas alocações, como Expert.

- Como o conteúdo ajuda a tomar uma decisão? Oferece, de acordo com o perfil, carteira de ativos que buscam entregar fluxo de renda recorrente através do pagamento de juros e dividendos.

- Periodicidade: Mensal.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Todos já pensaram em viver apenas dos rendimentos de seu patrimônio. Mas como todo bom sonho, nem sempre é simples de colocar em prática.

Rapidamente, aparecem perguntas: Quanto preciso? Onde aplico? Quanto meu dinheiro pode render? Não é arriscado? É possível? Será que isso é para mim?

De tudo que pode ser dito, o mais importante é: SIM! É possível, e é para você!

Não há mágica nem receita pronta, como mostra a frase de Howard Marks. É necessário disciplina, paciência e algo que as pessoas tendem a ignorar: diversificação!

“Em investimentos, não há nada que sempre funciona, já que o ambiente está sempre mudando e os esforços dos investidores para responder a essas mudanças amplificam-nas.”

Howard Marks

Vamos explorar tudo isso nesta nova versão do relatório para que você Viva de Renda!

O ambiente atual

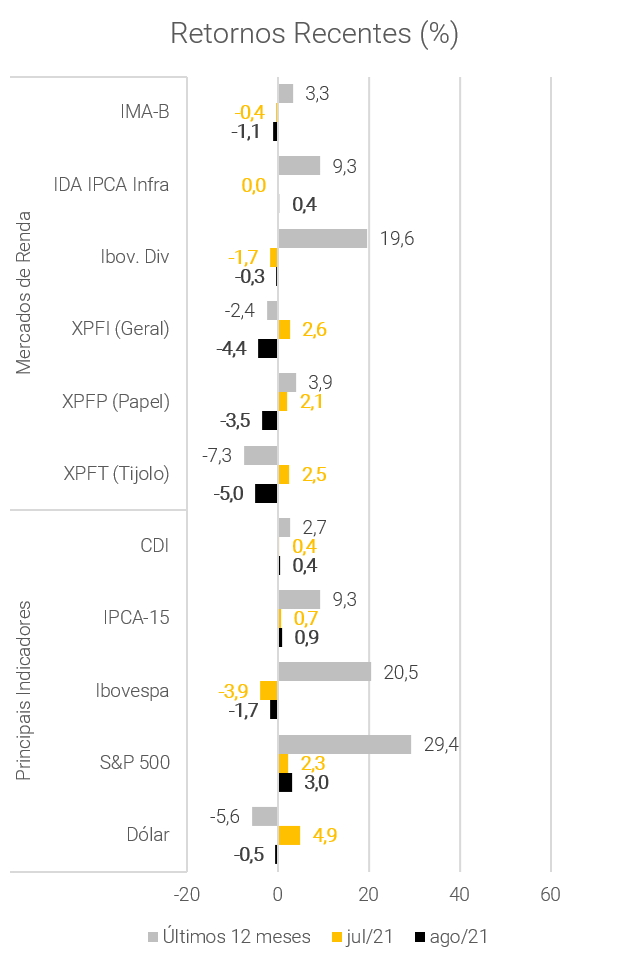

Entramos o mês de agosto diferente do que saímos. Os mercados internacionais começaram agosto mais “tensos”, porém terminaram o mês sendo uma fonte menor de preocupações. Como destaque, o S&P500 renovou suas máximas históricas algumas vezes ao longo do mês, fechando em +2,9%.

No Brasil ocorreu o oposto, a “temperatura” que já era alta, foi subindo ao longo do mês. Com bastante volatilidade ao longo de agosto, o Ibovespa fechou em -2,48% e o câmbio acabou fechando com leve queda de 0,69%. A curva de juros fechou agosto com elevação de expectativas em todos os vencimentos. A curva dos títulos públicos indexados ao IPCA (NTN-Bs) também apresentou abertura, em linha com as expectativas de juros, o que indica maior expectativa de juro real ao longo dos vencimentos.

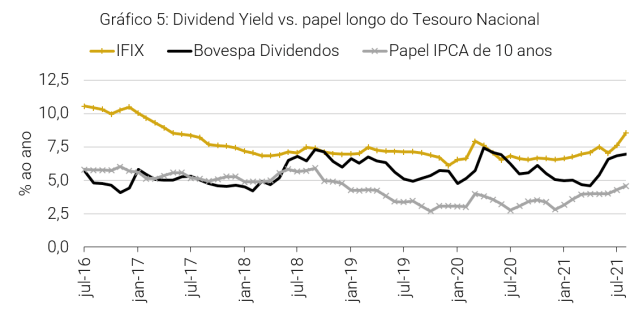

No âmbito dos fundos imobiliários, com o aumento da taxa Selic para 5,25% a.a., aumentaram as pressões nas cotas dos FIIs no mercado secundário. Não identificamos nenhum motivo específico que justifique esse movimento. No entanto, a elevação da Selic pode ter causado essa percepção negativa no investidor. Os fundos imobiliários de papel estão negociando a taxas de inflação + 9,0 a 11,0% ao ano, versus as debêntures de infraestrutura, com taxas de inflação + 4,6% ao ano.

Mas… Quanto rende?

Essa pergunta é a que mais ouvimos. É de fato super importante, mas também é difícil de responder. Por isso, será um capítulo permanente deste relatório. Aqui, olharemos para cada uma de nossas “ferramentas”, tentando estimar seu resultado líquido de imposto de renda.

Como estamos preocupados com o seu futuro, vamos olhar também sempre para estimativas de retorno real, aquele em que já foi descontada a expectativa de inflação.

NTN-Bs (Tesouro IPCA)

Adoramos fazer a brincadeira de que esses papéis são “o CDI” da aposentadoria, ou seja, são os ativos de menor risco quando queremos contratar retornos reais para prazos mais longos, correndo o menor risco possível. No Brasil, os investimentos mais seguros, sem dúvida, são os títulos do governo federal. As taxas atuais de todos os papéis estão no gráfico 2.

Essas taxas são a referência para avaliarmos os outros ativos. Com o incremento de riscos observado recentemente no mercado, as taxas se elevaram também nos vencimentos mais curtos em relação aos últimos meses. Portanto, consideramos as taxas atraentes para os papéis de 2024 em diante.

Debêntures de Infraestrutura

Utilizamos o IDA IPCA Infraestrutura, publicado pela ANBIMA, para acompanhar esse pedaço da renda fixa. Trata-se de uma carteira de papéis de diversas empresas, com grau de investimento, enquadradas na lei 12.431 e com taxas atreladas ao IPCA.

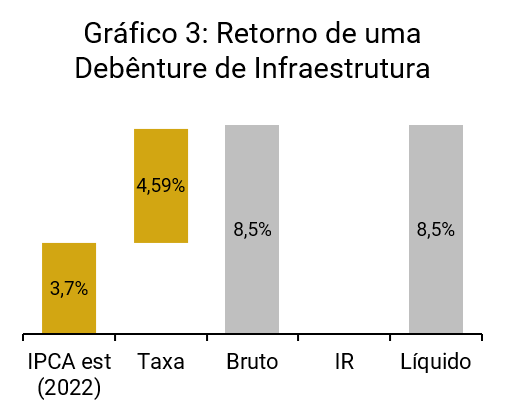

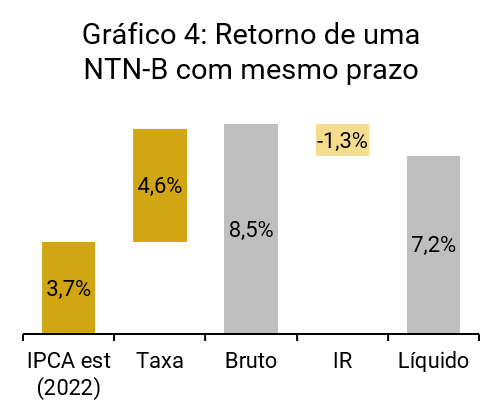

Atualmente (agosto/2021), essa carteira possui 4,8 anos de duration (prazo médio dos fluxos de caixa) e taxa média ponderada de IPCA + 4,59% ao ano. Se houvesse uma NTN-B com essa duration exata, com vencimento em agosto/2028, ela teria taxa de IPCA + 4,52% ao ano, ou seja, temos um prêmio de crédito de cerca de 0,07 p.p ao ano, tendo passado por compressão recente.

Porém, esse prêmio é ainda maior se levarmos em conta a isenção de imposto, como mostram os gráficos abaixo. Consideramos que na NTN-B o investidor pagaria imposto de 15%, equivalente a aproximadamente 1,3 p.p ao ano.

Esse prêmio de crédito chegou a ser negativo em meados de 2019, quando as taxas das NTN-Bs eram maiores.

Consideramos a soma de prêmio e isenção fiscal muito atraentes, mas menos atraentes do que no passado recente.

Fundos Imobiliários e Ações com Dividendos

No mês de agosto, com a evolução da curva de vacinação no país, vimos uma melhora da flexibilização das restrições em relação à circulação de pessoas e funcionamento das atividades de comércio e serviços. Com isso, esperamos que nos próximos meses haja uma gradativa melhora na economia, inclusive sinalizada por uma possível retomada do varejo dado resultados expressivos recentemente.

Sobre os fundos imobiliários, o IFIX apresentou queda de -2,63% no mês, após a alta de 2,5% em julho. O índice XPFI, índice geral de fundos imobiliários da XP, também apresentou queda de -2,59%, enquanto o XPFT, índice de fundos imobiliários de tijolos da XP, apresentou queda de -3,24% e o XPFP, índice de fundos imobiliários de papel da XP, apresentou queda de -1,55%.

O mercado de ações no Brasil vive um clássico debate entre uma sólida história micro, na medida em que as empresas estão reportando lucros sólidos e se mantêm otimistas, versus um cenário macro preocupante. Dessa forma, a forte alta de juros de mercado em agosto pesou sobre a Bolsa, já que o custo de capital para as empresas aumentou. O IDIV, índice de dividendos da Bolsa, apresentou variação de -0,30% em agosto, menor do que os -2,48% do Ibovespa.

Carteiras recomendadas

Para montar as carteiras, vamos usar diversas de nossas ferramentas por dois motivos primordiais: garantir que o risco esteja alinhado com o perfil do investidor, e diversificar nossas fontes de risco e retorno.

Lembrando que não podemos simplesmente montar a carteira e esquecer. Temos que sempre nos adaptar a novas realidades, tanto em relação ao cenário, quanto em relação aos ativos individualmente. Estaremos presentes para lhe ajudar nesta tarefa.

Neste mês, mantivemos a distribuição de pesos entre as classes de ativos, visando manter uma carteira equilibrada de maneira geral, ainda que a parcela de fundos imobiliários esteja com perfil mais conservador. A longo prazo, um fator deve prevalecer: para o perfil moderado, tende a ser sempre mais relevante o peso dos ativos de renda fixa, enquanto para a carteira agressiva, fundos e ações terão preponderância. As carteiras estão detalhadas nas próximas páginas.

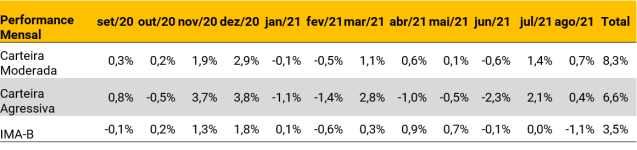

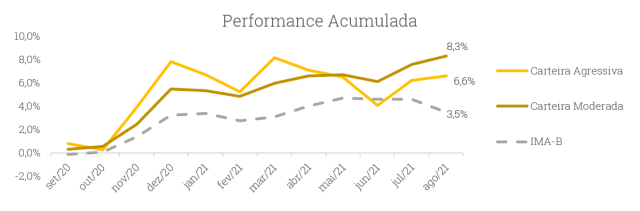

Performance das carteiras

No mês de agosto, a nossa carteira moderada apresentou performance de 0,7%, acima do índice IMA-B (índice de performance do Tesouro IPCA, ou NTN-B). Com isso, a sua performance acumulada desde o início desse relatório é de +8,3%, sendo 4,8 pontos percentuais acima do IMA-B.

A carteira agressiva apresentou alta de 0,4% no mês de agosto, impulsionada pela performance positiva dos fundos imobiliários no mês. Assim, a sua performance acumulada apresentou ganho de 6,6%, sendo 3,5 pontos percentuais acima do

IMA-B.

Vemos essas performances como compatíveis com os perfis de risco de cada carteira, equilibrando maior risco/volatilidade com maior potencial de retorno no longo prazo.

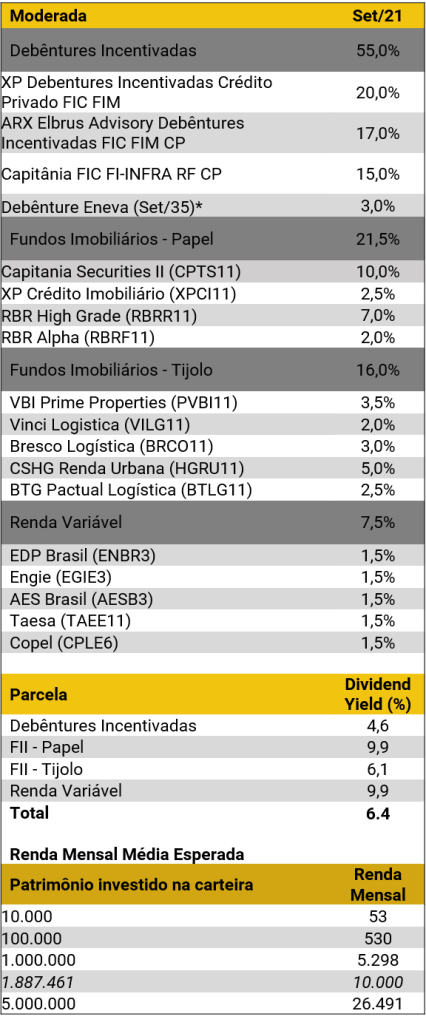

Carteira Moderada

Ao lado, você vê a carteira atual com a consolidação completa, seguindo nossos pesos recomendados, e com possíveis ajustes em relação às carteiras de Fundos Imobiliários e Top Dividendos, adaptadas aos pesos desta carteira.

Na parcela de fundos imobiliários, continuamos conservadores com o segmento de shopping centers por conta dos impactos das restrições comerciais no início do ano e, consequentemente, das incertezas quanto à velocidade da recuperação econômica e potenciais novas variantes do COVID-19 ao longo dos próximos meses. A carteira continua concentrada em papéis mais defensivos, como recebíveis e galpões logísticos.

As principais características que buscamos na renda variável são a perspectiva de pagamento contínuo de dividendos, um dividend yield atrativo, gestão de qualidade, modelo de negócios sólido e natureza mais defensiva.

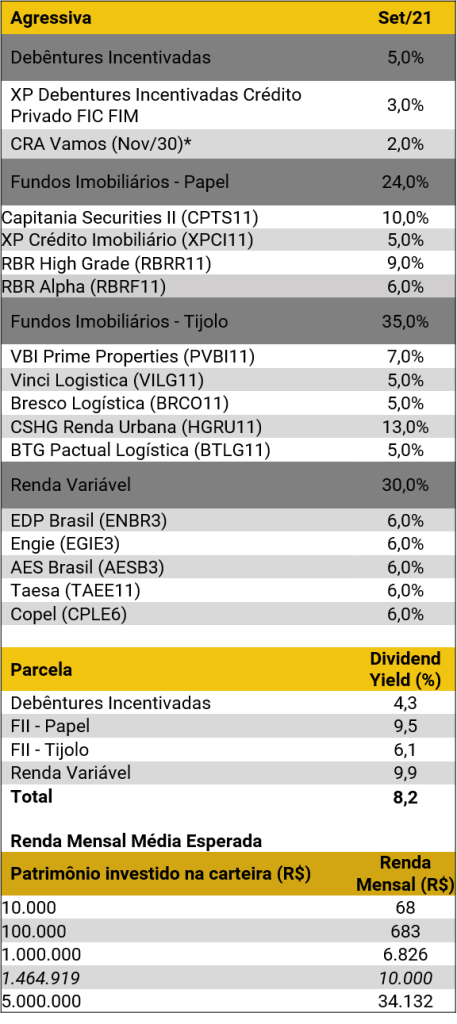

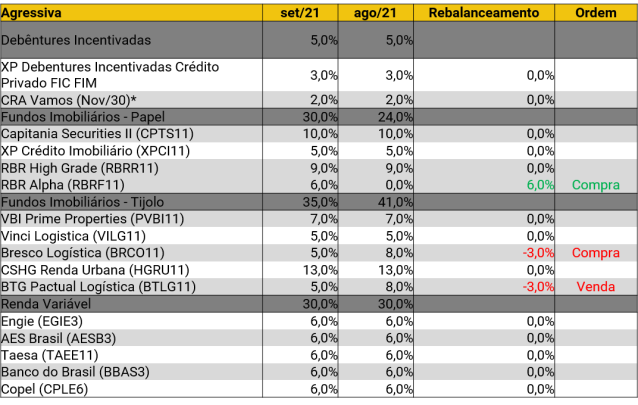

Carteira Agressiva

Ao lado, você vê a carteira atual com a consolidação completa, seguindo nossos pesos recomendados, e com possíveis ajustes em relação às carteiras de Fundos Imobiliários e Top Dividendos, adaptadas aos pesos desta carteira.

Na parcela de fundos imobiliários, continuamos conservadores com o segmento de shopping centers por conta dos impactos das restrições comerciais no início do ano e, consequentemente, das incertezas quanto à velocidade da recuperação econômica e potenciais novas variantes do COVID-19 ao longo dos próximos meses. A carteira continua concentrada em papéis mais defensivos, como recebíveis e galpões logísticos.

As principais características que buscamos na renda variável são a perspectiva de pagamento contínuo de dividendos, um dividend yield atrativo, gestão de qualidade, modelo de negócios sólido e natureza mais defensiva.

Rebalanceamento – Carteira Moderada

Para a carteira de fundos imobiliários, alteramos a composição dos pesos e incluímos o segmento de fundos de fundos. Adicionamos alocação no segmento já que apresenta descontos atrativos recentemente e mostra pontos de entrada chamativos.

Para a nossa carteira Top Dividendos XP, novamente não realizamos alterações esse mês.

Ressaltamos que a rentabilidade dos títulos de renda fixa (debêntures, por exemplo) é sempre um indicativo apenas, por ser um ativo trabalhado “no balcão” – ou seja, caso o investidor queira vendê-lo antes do vencimento, é necessário verificar exatamente qual seria o preço de venda com a corretora e compará-lo com o preço pelo qual foi adquirido. Além disso, os ativos são sujeitos à disponibilidade. Por esse motivo, trazemos como alternativa para o investidor que está iniciando seus aportes o CRA Minerva, com vencimento em Abril/2028 (CRA021000RX) ou completar a alocação em um dos fundos de debêntures Incentivadas recomendado.

Rebalanceamento – Carteira Agressiva

Para a carteira de fundos imobiliários, alteramos a composição dos pesos e incluímos o segmento de fundos de fundos. Adicionamos alocação no segmento já que apresenta descontos atrativos recentemente e mostra pontos de entrada chamativos.

Para a nossa carteira Top Dividendos XP, novamente não realizamos alterações esse mês.

Ressaltamos que a rentabilidade dos títulos de renda fixa (debêntures, por exemplo) é sempre um indicativo apenas, por ser um ativo trabalhado “no balcão” – ou seja, caso o investidor queira vendê-lo antes do vencimento, é necessário verificar exatamente qual seria o preço de venda com a corretora e compará-lo com o preço pelo qual foi adquirido. Além disso, os ativos são sujeitos à disponibilidade. Por esse motivo, trazemos com alternativa para o investidor que está iniciando seus aportes a alocação no fundo XP Debêntures Incentivadas Crédito Privado FIC FIM.

Ativos em carteira

Aqui você encontra uma descrição de cada um dos ativos que estão nas carteiras recomendadas.

Ativos de renda fixa – emissores

Debênture Eneva – Setembro/2035

O ativo possui duration de cerca de 9,7 anos, com taxa em torno de IPCA + 4,8%*, sendo avaliado com rating AA+(bra) pela Fitch Ratings. A Eneva é o maior grupo privado de geração térmica no país, contando com parque de 2,8 GW de capacidade instalada. Por conta de seu sistema verticalizado de produção, o custo de despacho é o mais baixo entre os pares e, portanto, é chamada a operar com frequência. A maior parte da sua receita é fixa, reajustada anualmente pelo IPCA, o que garante relativa previsibilidade de resultados. Considerando-se os poços atuais da empresa, ela conseguiria operar por mais 18 anos sem a necessidade de novas campanhas de exploração ou aquisição de novos ativos. O EBITDA ajustado da empresa apresentou crescimento de 8% em 2020, para R$ 1,6 bilhão. A alavancagem relativamente alta (dívida líquida/EBITDA de 3,3x) é mitigada pelo perfil alongado da dívida, com prazo médio de vencimento de 6 anos. Esperamos que a alavancagem esteja próxima ao seu pico, devido ao intenso cronograma de investimento em desenvolvimento de projetos dos últimos anos, que deve passar a desacelerar em 2021.

CRA Vamos – Novembro/2030

O ativo possui duration de cerca de 6,6 anos, com taxa em torno de IPCA + 5,2%*, sendo avaliado com rating AA-(bra) pela Fitch Ratings. A empresa emissora, Vamos, é uma das principais subsidiárias da Simpar, holding que controla seis empresas independentes, e que é fruto da reestruturação societária do Grupo JSL: JSL, Movida, Vamos, CS Brasil, Original Concessionárias e BBC Leasing. A Simpar é garantidora das dívidas da Vamos e, portanto, representa o risco final da emissão. A empresa possui um forte perfil de negócios e portfólio de serviços diversificado, o que permite que apresente desempenho operacional constante mesmo em ciclos econômicos distintos. Em 2020, a companhia acumulou receita líquida de R$ 9,8 bilhões e EBITDA de R$ 2,2 bilhões, com margem de 23%. No mesmo período, o forte crescimento do EBITDA levou à redução da alavancagem para 3,5x, o que confere à empresa relativo conforto em relação ao seu covenant de alavancagem de 4,4x.

Ativos em carteira

Ativos de renda fixa – emissores (alternativas)

CRA Minerva – Abril/2028

O ativo possui cerca de 5,6 anos de duration, com taxa indicativa de IPCA + 4,9% e rating AA(bra) pela Fitch Ratings. A Minerva é a maior exportadora de carne bovina da América do Sul, e uma das líderes locais na produção e comercialização de carne in natura e seus derivados e no processamento de carne bovina, suína e de aves. O atual desequilíbrio entre oferta e demanda no mercado de carne bovina global e a desvalorização cambial vêm beneficiando as operações dos exportadores da América do Sul. A receita líquida da empresa apresentou avanço de 43% no 2T21 frente ao 2T20 para R$ 6,3 bilhões. O EBITDA totalizou R$ 545 milhões, retração anual de 7,7%. A Minerva reportou endividamento líquido de R$ 5,3 bilhões ao fim de junho de 2021, em linha com o registrado em dezembro, enquanto a razão dívida líquida / EBITDA foi de 2,4x, confortavelmente abaixo de seu covenant de 3,5x.

Fundos que investem em debêntures de infraestrutura

XP Debentures Incentivadas Crédito Privado FIC FIM

Lançado em 2014, é um fundo de renda fixa com estratégia Debêntures Incentivadas, ou seja, investe em ativos de crédito privado incentivados, isto é, isentos de imposto de renda. A tomada das decisões de investimento para o fundo é feita de forma colegiada, com uma abordagem de investimentos que combina análises bottom-up e top-down. Com foco em ativos locais, o fundo investe principalmente nos mercados de crédito. O fundo possui objetivo de superar o IMA_GERAL no longo prazo com uma volatilidade esperada de 5,0% ao ano. O fundo possui nível de caixa médio entre 12% e 15%.

ARX Elbrus Advisory Debêntures Incentivadas FIC FIM CP

Lançado em 2019, é um fundo de renda fixa com estratégia Debêntures Incentivadas, ou seja, investe em ativos de crédito privado incentivados, isentos de imposto de renda. A tomada das decisões de investimento para o fundo é feita de forma colegiada, com uma abordagem de investimentos que combina análises bottom-up e top-down. O fundo possui objetivo de retorno de IMA-B 5+0,5% a IMA-B 5+1,3% ao ano no longo prazo com uma volatilidade esperada entre 2 e 4% ao ano. O fundo possui nível de caixa médio entre 10% e 15%, e geralmente possui seus recursos aplicados em algo entre 60 e 80 emissores. O tamanho das posições do fundo usualmente fica entre 1% e 4%, não ultrapassando o valor de 5% por emissor.

Capitânia FIC FI-INFRA RF CP

Lançado em 2018, é um fundo de renda fixa com estratégia Debêntures Incentivadas Não Hedgeado, ou seja, investe em ativos de crédito privado incentivados, ou seja, isentos de imposto de renda. A tomada das decisões de investimento para o fundo é feita de forma colegiada, com uma abordagem de investimentos majoritariamente bottom-up. O fundo possui objetivo de retorno de IPCA+6% a.a. no longo prazo e aloca seus recursos em cerca de 25 emissores, procurando não ultrapassar o limite de 5% por cada caso de investimento. O fundo possui objetivo de ter um nível de caixa médio abaixo de 5%.

Fundos Imobiliários

Capitania Securities II (CPTS11) – Recebíveis

O Capitânia Securities é um fundo imobiliário do segmento de recebíveis com o objetivo de proporcionar rentabilidade por meio do investimento em ativos de origem imobiliária como CRIs e cotas de outros fundos imobiliários. Atualmente, o portfólio do fundo conta com 63,1% em CRIs, 36,9% alocado em outras cotas de fundos imobiliários e o restante em ativos de renda fixa com alta liquidez. Sobre seu portfólio de CRIs, ela possui grande diversificação de segmentos e também um mix saudável de ativos com maior risco e retorno (high yield) e de menor risco (high grade). Sobre seu portfólio de FIIs, grande parte está alocado em FIIs do segmento de CRIs e o restante está estrategicamente alocado em outros segmentos como renda urbana, residencial e lajes corporativas. Com os recursos da última oferta a gestão informou que pretende manter o foco em aumentar a exposição aos CRIs que já estavam em carteira ou similares. Continuando, portanto, com um viés de investimento em ativos mais high grade e com boa liquidez..

RBR Alpha Multiestratégia (RBRF11) – Recebíveis

O fundo RBR Alpha Multiestratégia é um Fundo de Fundos Imobiliários com objetivo de auferir rendimentos e ganho de capital na aquisição Fundos Imobiliários, Certificados de Recebíveis (“CRIs”) e outros ativos líquidos ligados ao mercado imobiliário. O RBRF11 busca a diversificação de seus investimentos em quatro estratégias, sendo essas: Ativos “Alpha”: (44% da carteira): Principal estratégia do fundo. Foco em FII de imóveis prontos com potencial de valorização; CRI: (38% da carteira): Dívidas imobiliárias com garantias e recebíveis no setor; Ativos “Beta” (17% da carteira): Posições táticas. Foco em FIIs mais sensíveis às oscilações de curto prazo; Liquidez (2% da carteira): Recursos aguardando alocação futura. Do ponto de vista de alocação por segmento, o portfolio está atualmente alocado 39% em Recebíveis, 26% no Segmento Corporativo, 12% no Segmento Logístico, 7% no segmento de Shoppings e 16% em outros segmentos.

Bresco Logística (BRCO11) – Ativos Logísticos

O Bresco Logística é um fundo com um portfólio de ativos de alta qualidade e bem localizados (principalmente próximos na cidade de São Paulo), composto por 11 propriedades que somam 446 mil m² de ABL. 71% desses imóveis são propriedades consideradas last-mile. Em geral, os imóveis do fundo são de alto padrão construtivo, possuem elevada taxa de ocupação (94%) e seus contratos são majoritariamente atípicos (59%), o que traz maior segurança em períodos de incertezas. A maior parte (56,8%) dos vencimentos está concentrada a partir de 2025. Ainda, o fundo possui inquilinos com baixo risco de inadimplência e com alta exposição ao e-commerce destaque para o Mercado Livre, Magazine Luiza e B2W além de outros grandes players globais como Whirlpool e Carrefour. O fundo acumula queda de -8,1% no ano após performance de -3,7% no mês de Agosto, nesses níveis acreditamos que o fundo está negociando em patamares atrativos ao considerar a qualidade do seu portfólio.

CSHG Renda Urbana (HGRU11) – Híbridos

O CSHG Renda Urbana é um fundo imobiliário híbrido com alocações em ativos de varejo (tanto supermercados, quanto de vestuário) e educacional. Em nossa opinião, o fundo possui um portfólio com ativos resilientes como o segmento de supermercados, alta concentração em contratos atípicos (91,3% da receita contratada), vencimentos concentrados somente após 2025 (100%) e inquilinos com boa qualidade de crédito (Lojas BIG, Pernambucanas, YDUQS). O patrimônio líquido do fundo está alocado majoritariamente em imóveis físicos (citados acima), mas também cotas do fundo SPVJ11, FIIs e CRIs (somados representam 24,9% do patrimônio do fundo). No mês de maio, o fundo anunciou uma possível aquisição de 10 ativos imobiliários destinados à atividade de varejo para uma grande varejista de tamanho nacional. No entanto, o Conselho Administrativo de Defesa Econômica (CADE) solicitou esclarecimentos por parte do fundo e do proprietário dos imóveis a fim de aprovar a transação. Caso as condições precedentes sejam resolvidas e o CADE aprove a transação, com a aquisição acreditamos em um impacto positivo na distribuição de dividendos. Continuamos com recomendação de compra e estimamos um dividend yield de aproximadamente 6,4% para 2021, o que vemos como atrativo considerando a relação de risco-retorno do fundo.

BTG Pactual Logística (BTLG11) – Ativos Logísticos

O fundo BTG Pactual Logística possui um portfólio com boa diversificação de ativos, em geral, voltados para logística, industrial e varejo. Em relação à seu portfolio, o fundo possui imóveis voltados para logística, para industrial e varejo. O fundo é composto atualmente, por 16 imóveis, sendo que a maioria deles está localizados no estado de São Paulo (91% do ABL), no Ceará (5%), Rio de Janeiro (2%) e em Santa Catarina (2%). são da modalidade atípica e o setor de atuação de seus inquilino. O fundo possui ativos de boa qualidade e bem localizados. Ainda, aproximadamente 52% dos seus contratos nos é bem diversificado (logística, varejo, alimentos, e-commerce, entre outros). Como a maior concentração de vencimentos dos contratos se dá a partir de 2025 (76% da Receita), acreditamos que haja uma maior segurança em relação ao fluxo de receita a ser recebido. Adicionalmente, os imóveis são de alta qualidade e com capacidade de manter seus inquilinos no longo prazo. Em 19 de julho, o fundo concluiu a aquisição do ativo em Ribeirão Preto com ABL de aproximadamente 57 mil m², pelo valor de R$ 169,2 milhões. O imóvel está locado atualmente para inquilinos consolidados como Ambev e B2W. Além disso, a aquisição aumentou a exposição do fundo em ativos localizados n estado de São Paulo, contratos atípicos e inquilinos com baixo risco de crédito.

Vinci Logística (VILG11) – Ativos Logísticos

O Vinci Logística FII tem como objetivo obtenção de renda e ganho de capital por meio de investimentos em galpões logísticos. O fundo vem adotando a estratégia de crescimento focada em aquisições de ativos prontos. Atualmente, possui em seu portfolio 15 imóveis, distribuídos em 6 estados do país, totalizando 550 mil m² de ABL próprio e 61 locatários. O portfólio do fundo conta com ativos de boa qualidade e boa localização (em cidades próximas da capital paulista como Guarulhos, Osasco, Campinas, Jundiaí, Extrema). Ainda, possui diversificação geográfica dos empreendimentos do fundo nos estados de MG, RJ, ES, PE e RS. Sobre a carteira de contratos, o fundo conta com inquilinos de grande porte como Tok&Stok, Magazine Luíza e Ambev e multinacionais como L’Oreal, Privalia, entre outros. Adicionalmente, o fundo possui 21% de concentração dos contratos na modalidade atípica e de longo prazo, que garantem maior estabilidade na receita de locação no que tange descontos, renegociações e rescisão contratual. O fundo acumula queda de -11,8% no ano após performance de -7,4% no mês de Agosto, a despeito da queda apresentada, ainda acreditamos na tese setorial e na qualidade do portfolio do fundo no longo prazo.

VBI Prime Properties (PVBI11) – Lajes Corporativas

Os ativos que compõem o portfólio do fundo possuem qualidade ímpar e localização privilegiada na cidade de São Paulo (Ed. Faria Lima 4440, Ed. Park Tower e Torre B Complexo JK). Ainda, seus inquilinos são companhias de grande porte (por exemplo, CCB, UBS, Prevent Senior, Jhonson & Jhonson entre outros) que suportariam um aumento de aluguel cobrado e/ou correção dos alugueis pela inflação. Acreditamos que o fundo está bem posicionado para a retomada do mercado de escritórios, eventual aumento de aluguel real, ou seja, acima da inflação dado que os inquilinos são companhias bem consolidadas e em grande parte do setor de saúde e financeiro. Recentemente o fundo adquiriu 50% do edifício Union Faria Lima que ainda será desenvolvido com previsão de entrega em 2023. O valor total da transação foi de R$ 176,4 milhões e o pagamento será realizado em parcelas após superadas as condições suspensivas. Além disso, o fundo adquiriu 20% da Torre B do Complexo JK de R$ 184,7 milhões sendo que, o pagamento de R$ 41,3 milhões foi efetuado com caixa do Fundo e o saldo remanescente de R$ 143,4 milhões foi pago através da emissão de instrumento de securitização em duas séries. Em nossa visão, a alocação está em linha com a estratégia do fundo e é positiva ao finalizar a parcela em caixa. Por fim, o fundo anunciou a 2ª emissão de cotas com valor total de até R$334,5 milhões.

Renda Variável

Copel (CPLE6) – Setor Elétrico

Destacamos como positiva a nova política de dividendos anunciada pela Copel em janeiro de 2021. De acordo com a nova política as propostas de dividendos regulares serão calculadas conforme os critérios: (i) alavancagem abaixo de 1,5x = 65% do Lucro Líquido Ajustado, (ii) alavancagem entre 1,5x e 2,7x = 50% do Lucro Líquido Ajustado e (iii) alavancagem acima de 2,7x = 25% do Lucro Líquido Ajustado. Com isso, estimamos um dividend yield de 11,8%% em 2021-22 para CPLE6. Mantemos nossa recomendação de Compra nas ações da Copel, com um preço-alvo de R$ 7,5/ação.

Engie (EGIE3) – Geração de Energia

A Engie se destaca pela capacidade diferenciada de se proteger dos efeitos de baixa incidência de chuvas, além de ter expandido sua atuação para os setores de transmissão de energia e transporte de gás, diversificando e mostrando sua eficiência em alocação de capital. Acreditamos que a distribuição de dividendos da Engie se normalize em 2021 para o patamar de distribuição de 100% dos lucros, tendo em vista a situação confortável de liquidez da companhia. Estimamos um dividend yield de 9,8% em 2021-22. Mantemos nossa recomendação neutra em Engie, com preço-alvo de R$ 48/ação.

AES Brasil (AESB3) – Geração de Energia

A AES Brasil usualmente apresenta lucros consistentes, embora possa haver um certo grau de volatilidade dependendo da incidência de chuvas e impactos relacionados ao risco hidrológico. Em 2020 a companhia distribuiu 88% de seus lucros, o que se traduz em um dividend yield de 8,5% no ano, o que reforça nossa visão de que a AES Brasil é uma das nossas preferidas como pagadora de dividendos. Estimamos um dividend yield de 6,6% em 2021-22 para a ação. Temos recomendação de compra em AESB3 com preço-alvo de R$ 17/ação.

Banco do Brasil (BBAS3) – Banco

Durante o mês de agosto, as ações do Banco do Brasil performaram abaixo do índice Ibovespa, sendo impactado pelo aumento dos riscos políticos e fiscais. No entanto, os resultados do segundo trimestre foram positivos com revisão de projeção de lucro para cima e boa qualidade de balanço. Com isso, mantemos nossa recomendação de Compra pois acreditamos que o banco apresente uma assimetria de investimento positiva, principalmente com base no valuation atraente do banco, enquanto mantém uma operação defendida e com possível destravamento de valor com uma maior distribuição de dividendos.

Taesa (TAEE11) – Transmissão de Energia

Vemos a posição da Taesa como confortável para manter a distribuição de 100% de lucros em 2021. De acordo com o Estatuto Social da Companhia, o dividendo anual mínimo distribuído é de 50% do lucro líquido ajustado do exercício. Entretanto, a companhia tem apresentado um histórico de pagamento de dividendos bem acima da remuneração mínima que consta em seu Estatuto. Estimamos um dividend yield de 7,8% em 2021-22 para TAEE11. Mantemos nossa recomendação neutra em TAESA, com preço-alvo de R$ 37/unit.

O primeiro passo

Este relatório é apenas o início da jornada que vamos trilhar juntos. Ao se apoiar nele, você conta com uma equipe multidisciplinar de mais de 50 pessoas, focadas em entender o mundo em que vivemos e desdobrar essas conclusões para classes de ativos e, subsequentemente, para cada uma das posições em carteira.

Apesar de todo o conhecimento acumulado por essa equipe, sabemos que aprenderemos coisas novas no caminho, pois o mundo nunca é o mesmo.

Queremos ajudar você a conquistar a independência financeira e a viver uma aposentadoria mais confortável.

Ficaremos muito felizes caso se junte a nós!

Fernando Ferreira, Renan Manda e Camilla Dolle

“Agir, eis a inteligência verdadeira. Serei o que quiser. Mas tenho que querer o que for. O êxito está em ter êxito, e não em ter condições de êxito. Condições de palácio tem qualquer terra larga, mas onde estará o palácio se não o fizerem ali?”

Fernando Pessoa