Os mercados tiveram duas semanas bastante distintas após o encerramento das eleições gerais no Brasil em 30/10/2022, que definiram, entre outros cargos, o de Presidente da República. Luís Inácio Lula da Silva foi eleito em 2º turno com uma diferença extremamente apertada para o seu concorrente, o atual Presidente, Jair Bolsonaro.

Se na primeira semana que se encerrou em 04/11 os mercados pareciam precificar uma descompressão dos riscos eleitorais tendo a bolsa subindo +3,2% e as curvas de juros permanecendo relativamente estáveis em relação ao final do mês de Outubro, o cenário mudou consideravelmente na segunda semana pós eleições, quando a equipe de transição do presidente eleito Luís Inácio Lula da Silva, passou a apresentar e discutir com o Congresso a chamada “PEC da Transição”, uma alternativa para conseguir cumprir promessas de campanha excedendo o limite imposto pelo teto de gastos – regra constitucional que limita o crescimento das despesas à variação da inflação do ano anterior.

As sinalizações da equipe de transição vão na direção de uma política fiscal mais expansionista do que o esperado, ao menos para esse começo do novo governo em 01/01/2023, e podem colocar em risco a estabilidade da dívida brasileira. Some a isso a indefinição sobre o nome do futuro Ministro Economia (ou seria da Fazenda?), que é peça chave na elaboração e execução das políticas fiscais.

Essas sinalizações causaram um aumento na percepção de riscos por parte dos agentes econômicos e investidores, que passaram a exigir maiores prêmios de risco nos diferentes mercados. Isso ficou ainda mais evidente no dia seguinte ao discurso de Lula, que ocorreu na quinta-feira (10/11). Nesse dia, o Ibovespa caiu fortemente, as curvas de juros (nominais e reais) abriram e o Real se desvalorizou frente ao Dólar. Na semana que encerrou em 11/11, o Ibovespa encerrou com uma queda de -5,0%, os juros nominais mais longos abriram mais de 150 bps e o dólar, que se desvalorizou frente às principais moedas do mundo, encerrou aquela semana com uma alta de +5,8% frente ao Real, aos R$5,33.

Fonte: Bloomberg. Elaboração: XP RF

De lá para cá pouco tempo se passou, mas ficou evidente o aumento considerável de incertezas e, consequentemente da volatilidade nos mercados. Por isso, acionamos algumas das principais gestoras de fundos do Brasil para entender como “leram” e estão “lendo” a situação da transição fiscal no Brasil, buscando entender onde estão os maiores riscos, o que fizeram ou ainda pretendem fazer nas posições que possuem nos fundos geridos por eles. Abaixo um resumo consolidado do que conversamos entre os dias 11 e 14/11/2022 com Luiz Parreiras da Verde, Gabriel Hartung e Rodrigo Godinho da SPX, Marco Freira da Kinea, Pedro Jobim da Legacy, Fabio Bichmacher da Truxt, Paolo di Sora da RPS, Bruno Marques da XP Asset e Fernando Lovisotto da Vinci.

Política fiscal e Ministério da Fazenda no centro das atenções

Na visão dos gestores o que ditou a volatilidade do mercado brasileiro nos últimos dias foi o futuro da política fiscal brasileira. No geral, eles acreditam que a transição democrática, sem rupturas, em conjunto com um Congresso mais voltado à direta, trouxe alívio aos mercados na primeira semana pós eleições. Entretanto, as opiniões se dividem em relação ao “tom” adotado pelo presidente eleito, Lula. A maior parte deles já esperava uma volta do PT com mais gastos e menos compromisso fiscal, pois entendem que nunca disseram o contrário durante a campanha. Entretanto, alguns poucos gestores dizem ter se surpreendido com uma postura mais “agressiva” adotada por Lula no que tange a PEC da Transição, antes mesmo da definição de um Ministro da Fazenda e da posse de fato.

Em linhas gerais, os gestores ouvidos já acreditavam que a vitória de Lula seria acompanhada de uma política fiscal mais expansionista, muito em linha com o que já era comunicado em campanha. Por outro lado, era esperado um “maior pragmatismo” por parte do presidente eleito, que não se confirmou. Pelo contrário, logo na largada a equipe de transição está tentando acomodar todos os gastos das promessas de campanha, no que ficou conhecido como waiver, no valor aproximado de R$175 bilhões. Na conta do time da Kinea, por exemplo, com juros reais subindo cerca de 2%, somado a esses R$175 bi que representam um déficit de cerca de 2,5% do PIB, em um cenário de PIB em crescendo menos em 2023 que em 2022, podemos ter uma trajetória Dívida/PIB pouco sustentável para os próximos anos.

O tamanho e formato da PEC, as ausências de um nome para o Ministério da Fazenda e de uma nova regra fiscal clara e sustentável que agrade ao mercado, gera preocupação na visão dos gestores, que tem se transformado em cautela quando se trata de posicionamento dos seus portfólios. Os gestores ouvidos acreditam que vai fazer grande diferença o ministro escolhido pelo presidente eleito e pela equipe de transição, pois ele já deveria estar participando dessas discussões.

Em relação a possíveis nomes, Alexandre Padilha e Wellington Dias foram citados como os mais prováveis nesse momento, acreditando que Lula seguirá a linha de escolher um nome com viés mais político. Há uma percepção de que a tendência seria a de escolher um nome que agrade ao partido (PT). Entretanto, a primeira reação mais dura dos mercados na semana passada pode provocar mudanças nessa nomeação, para um nome ou time mais “técnico”. Nesse caso, Pérsio Arida foi o nome mais citado por esses gestores, quase uma unanimidade, mesmo acreditando que existam incertezas sobre a visão de Pérsio sobre a PEC proposta. Marcos Lisboa também foi um dos nomes citados pelos gestores como possível nomeação técnica para o Ministério da Fazenda, sendo o nome de Henrique Meirelles o menos provável dos mais citados, por desagradar uma boa parte do PT e pelas últimas declarações dele criticando o conteúdo e a forma da PEC.

A visão antes mais otimista e construtiva para Brasil por parte dos gestores deu lugar à um compasso de espera acompanhado de certa preocupação. A postura de cautela, sem medidas extremas nos portfólios por hora, tem sido um consenso entre os gestores. Eles não acreditam em uma redução considerável no tamanho do tal waiver de R$175 bilhões, que poderia chegar no cenário mais otimista a cerca de R$90 bi. Por outro lado, acreditam ser muito mais provável que esse waiver não seja pelos 4 anos do mandato do novo presidente, mas sim em um formato que exija uma discussão e revalidação anual com o Congresso.

No geral, o sentimento é o de que, com os dados que temos hoje, não teremos uma transição de regime fiscal suave, com prováveis impactos relevantes nos prêmios de risco dos principais mercados: juros, câmbio e bolsa.

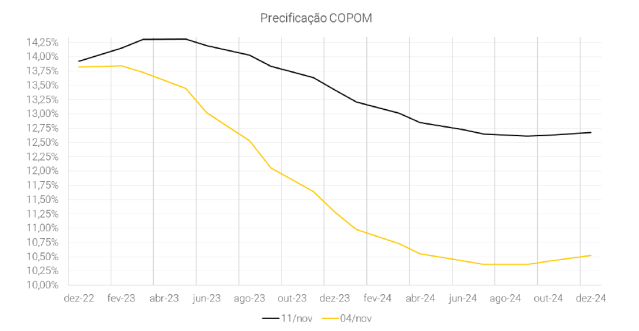

Cenário para juros

Como consequência desse cenário, os gestores entendem que os maiores impactos foram sentidos nas curvas de juros, que apresentaram forte abertura, principalmente na parte intermediária tanto nos juros nominais quanto reais, com os juros reais também abrindo consideravelmente na parte curta também. Boa parte deles entende que a discussão a respeito de um possível corte na taxa Selic fica em compasso de espera ou até deixada de lado, dando lugar a alguma probabilidade para o cenário de alguma alta adicional na Selic no ano que vem.

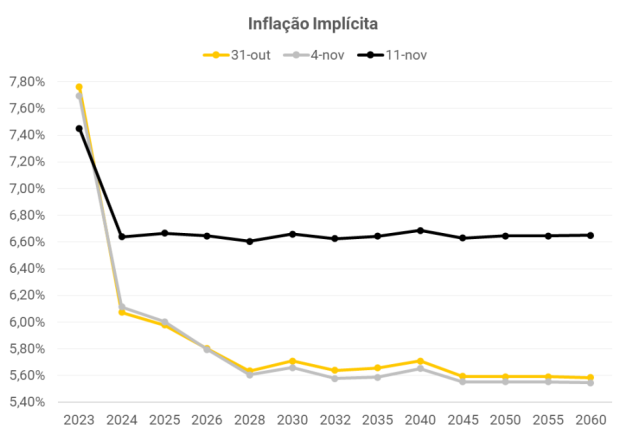

Se por um lado o impacto nos juros nominais foi mais intenso, com o Prefixado abrindo entre 100 e 160 bps, muitos desses gestores ainda estão observando o comportamento da inflação implícita, avaliando o quão estrutural é a mudança de patamar, principalmente nos vencimentos longos que precificam o possível valor de equilíbrio no longo prazo. No geral, o sentimento é de piora no cenário de médio/longo prazo nas taxas de juros brasileiras. Mais gastos, maior inflação, maiores taxas de juros e menos crescimento – esses são consensos entre os gestores.

Cenário para o câmbio

Para a maior parte dos gestores, o câmbio respondeu de forma relativamente comportada ao cenário de mais estresse do dia 10/11, ou seja, o Real caiu menos do que poderia ter caído frente ao Dólar, ainda não precificando um cenário de deterioração fiscal. Esse movimento de fato pode ter sido “amortecido” pelas forças contrárias que surgiram nesses mesmos dias, quando o dólar acabou também perdendo força se comparado a outras moedas globais.

Como comentou um desses gestores, a atual taxa de câmbio não reflete ainda a possibilidade de um próximo governo mais “arisco” com os gastos e contas públicas de forma geral, que poderia levar o Dólar a um patamar mais perto de R$5,60.

Isso tem feito quase todos eles estarem vendidos no Real contra o Dólar, sendo que muitos deles ainda possuem posições compradas em Dólar versus outras moedas globais. Para Marco Freire da Kinea, um Dólar muito mais alto aqui no Brasil seria capaz de puxar a inflação novamente para cima, pois tudo mais constante, o cenário seria de uma inflação em queda no curto prazo, pelo esfriamento da economia brasileira e também da economia mundial, já em curso na visão desse mesmo gestor.

Cenário para bolsa

Para Luiz Parreiras da Verde, por exemplo, a bolsa já refletiu bem um possível aumento do custo de capital por parte das empresas. Entretanto ele comenta que o fluxo estrangeiro para o mercado de ações pode ficar “on hold”, ou seja, em compasso de espera por parte do investidor internacional, que vai tentar entender o que está acontecendo e o tamanho desse choque. Entretanto, ao longo do tempo, não havendo outros grandes choques, esse fluxo pode continuar de forma positiva.

A maioria dos gestores inclusive parece ter a percepção de que o efeito na precificação da bolsa é o menor no curto prazo, se comparado aos outros dois mercados (juros e câmbio). Grande parte deles chama a atenção para o fato da bolsa ou grande das ações ainda estarem baratas, com preços bastantes descontados e atrativos, mas muitos comentam estar com exposições pequenas, principalmente de forma direcional (comprados ou vendidos) pelos riscos elevados que existem.

Casas como a SPX e a Legacy estão com exposições pequenas em bolsa por acreditarem que o ambiente macroeconômico está pesando bastante no comportamento das ações listadas na B3.

No ambiente microeconômico, foram citados cuidados necessários com riscos específicos de algumas empresas ou setores, pois os juros altos (e possivelmente ainda mais altos) poderiam afetar mais alguns setores em detrimento a outros. Há também cuidados com a percepção de maiores riscos no cenário de crédito para a Pessoa Física, nos quais algumas ações de Varejo e Bancos poderiam sofrer mais. Cuidados com o comportamento dos preços de algumas estatais, como é o caso da Petrobras, também foram pontuados por alguns gestores.

Por outro lado, se podemos ter um cenário mais desafiador para o mercado de capitais e novos IPOs, Fernando Lovisotto da Vinci, cita um possível favorecimento para a indústria de Private Equity, pois nesse tipo de cenário, há uma procura maior por “saída” (venda de empresas) através de investidores estratégicos, já que através de IPO pode não ser tão favorável.

Resumo agregado das posições

Como resultado de uma transição fiscal parecendo pior do que a esperada, além de um Brasil que deverá crescer menos no ano que vem, com tendência de juros altos por mais tempo e inflação apertada, os gestores Macro com quem conversamos já estavam e agora reduziram mais ainda a exposição a risco no Brasil, com a maior parte do risco (cerca de 60% a 80% a depender da casa e do fundo) em posições internacionais. Nas alocações locais, a tendência de posicionamento é maior em juros, sendo que muitos deles aproveitaram para ficar aplicados ou ainda mais aplicados nos juros Prefixados. Os que não o fizeram ou mantiveram essas posições, relataram receio de manutenção do discurso mais duro por parte do próximo presidente e da equipe de transição, o que poderia fazer a curva abrir ainda mais.

Ainda em juros, a grande maioria tem posições nas NTN-Bs, principalmente nos vencimentos curtos e intermediários, sendo a maior justificativa a percepção de que mais gastos geram mais inflação e isso favorece as posições nas “Bs”. Alguns comentam avaliar alongar os vencimentos nesses títulos, mas ainda avaliando o comportamento da inflação implícita.

No câmbio, salvo raras exceções, a maioria aposta em exposições pequenas, mas em um fortalecimento do Dólar frente ao Real e algumas outras moedas tanto de emergentes quanto de países desenvolvidos no geral.

Em relação à bolsa Brasil, boa parte dos gestores estão sem posições direcionais, parte posicionado apenas através de pares long short intrasetoriais, explorando o valor relativo entre essas ações. De forma que os gestores estão buscando no micro tendências mais claras de crescimento. Em relação às commodities, em especial ao petróleo que tende a ser impactado pela reabertura da China, gestores entendem que a reabertura total tende a pressionar os preços ao redor do mundo. Por outro lado, não acreditam nessa reabertura repentina, que deve ir ocorrendo gradualmente ao longo de 2023.

Em geral enxergam uma assimetria negativa em relação à bolsa Brasil – atribuindo um risco de queda maior do que o esperado até o momento. Ainda assim, gestores entendem que do ponto de vista de valuation a bolsa está barata, mas dado o nível de incerteza optaram por não montar posições grandes e direcionais nesse momento, com exceção de alguns que estão vendidos na bolsa via índice. Em relação a setores beneficiados, parte dos gestores entendem que o mercado de infraestrutura, transição/segurança energética e saneamento tendem a se beneficiar. Enquanto varejo, tende a ser impactado negativamente pela manutenção dos juros em patamares elevados.

Conclusões

Em linhas gerais, essas conversas com grandes gestoras de fundos do Brasil nos trouxe uma percepção de aumento do nível de risco local, o que exigirá mais prêmio em todos os mercados, sendo nos juros o maior efeito, depois no câmbio e por fim, na bolsa. Um mundo com uma série de desafios e em processo de desaceleração não contribuirão para sustentar o crescimento do Brasil, que além de tudo, deve passar por desafios grandes em um ambiente de gastos elevados e aumento de impostos.

De todo modo, os gestores desses fundos são extremamente experientes e capacitados para operar nos mais diferentes cenários, extraindo ganhos em mercados distintos, locais e globais, independente da direção. Por isso, seguimos construtivos com a alocação via fundos de investimentos, nesse caso específico, fundos multimercados.