Como escolher os fundos que irão compor a carteira de um investimento? E como saber a hora de resgatar? Quais aspectos devem ser analisados na construção de uma carteira? E na seleção de um fundo de investimento?

Neste relatório, conheça a atuação e produtos no núcleo XP Advisory, área de Asset Allocation, mandatos exclusivos e Seleção de Fundos da XP Asset., além de compreender quais aspectos são considerados na seleção de fundos de investimentos. Confira como a XP Advisory tem democratizado o acesso à expertise e gestão de carteiras para o investidor geral brasileiro.

Conhecendo a XP Advisory

Fundada em 2006, a XP Asset é o braço de gestão da XP Investimentos, e oferece um amplo portfólio de estratégias em Renda Fixa, Renda Variável, Multimercados, Previdência, Alocação, entre outros. Com mais de R$152 bilhões sob gestão, a gestora conta com mais de 143 profissionais de investimentos segmentados de acordo com a área de atuação.

O núcleo XP Advisory (XPA) foi fundado inicialmente para a gestão de grandes fortunas do XP Private, através de mandatos exclusivos direcionados aos investidores. Com o tempo, chegada de novos profissionais e evolução da área, a XPA expandiu sua atuação e hoje é responsável por todo Asset Allocation da XP Asset – incluindo institucional e varejo.

Atualmente a XPA tem cerca de R$ 58 bilhões sob gestão, mais de 15 fundos de alocação, 20 Fundos de Fundos e cerca de 500 fundos exclusivos. Atendendo mais de 160 mil cotistas, a equipe hoje conta com 25 profissionais de investimentos ligados à gestão de recursos, além de todo o suporte da XP Asset, aumentando assim sua capacidade analítica através da interação com os outros núcleos da gestora.

Dentro da equipe, os 25 profissionais estão segmentados em 8 diferentes times: Ações, crédito, Familly office (B2B), Portfolio Manager, Multi Familly Office, Pesquisa de Fundos, Controle e uma mesa operacional. Com foco na construção de portfólios otimizados, fatores como perfil de risco, horizonte de alocação e volume de capital são levados em consideração.

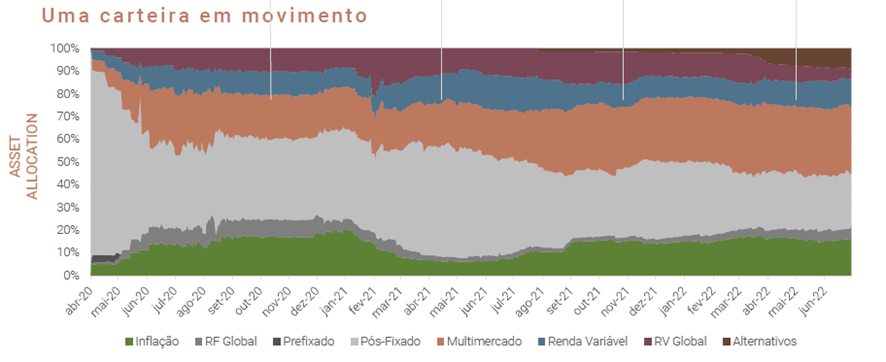

Em relação as diretrizes de gestão, a alocação é segmentada por vértices de acordo com os mercados específicos: Renda fixa, Multimercado, Renda Variável Brasil, Renda Variável Global, Renda Fixa Global e Alternativos. De forma que para cada fundo de alocação montado consideram o nível de risco atrelado e adequado ao perfil de cada cliente.

Em relação a grande de produtos, os mandatos se dividem entre Renda Variável, Renda Fixa e Crédito Privado, Multimercados, Offshore, Alocação Offshore, Fundos de Alocação, Fundos de Alocação em Previdência, além dos fundos táticos e temáticos

Neste relatório focaremos no núcleo de alocação, bem como no processo de investimento e seleção de ativos e fundos que irão compor o portfólio.

O processo de alocação dentro da XP Advisory

Definição de classes, premissas e construção do portfólio

Com o objetivo de manter portfólios diversificados em mercados tanto locais quanto globais, o processo de asset allocation da XPA começa a partir da definição de classes e suas respectivas expectativas de retorno e risco. A partir daí, são implementados modelos quantitativos para compreender o comportamento desses resultados em diferentes cenários e então, definem a alocação estrategica em cada classe. Importante destacar que para as definições exatas dos percentuais alocados em cada classe de ativo, a equipe realiza discussões qualitativas e a adequação ao perfil de risco dos clientes.

Algumas classes de ativos mais amplas são segmentadas para uma melhor composição do portfólio. Dentro de renda fixa, além da exposição global e local, as divisões consideram riscos como: qualidade de crédito (high grade e high yield), duration (curta, média e longa) e indexados (pós, pré e inflação).

Em renda variável, são considerados diversos mercados (EUA, Europa, Mercados Emergentes e Brasil) e o tipo de gestão: ativa (buscando retornos superiores ao benchmark) ou passiva (indexados).

Da parcela alocada em Multimercados, eles olham para as sub-estratégias de fundos que juntas oferecem uma composição mais diversificada e descorrelacionada para a classe, considerando: gestores Macro, de Retorno Absoluto (Total Return), Quantitativos/sistemáticos, Hedge Funds Globais e Novos gestores.

Por fim, em investimentos alternativos, alocações em real estate, private equity e private credit.

Além da gestão dos portfólios com base na alocação estratégica inicial, mensalmente são realizados comitês de investimento para tomada de decisão mais cíclica/tática. Buscando aproveitar oportunidades ou eventualmente implementar proteções para as carteiras, nesse fórum em específico consideram no processo de análise um horizonte de investimento mais curto (de 1 a 3 meses).

Seleção de ativos e fundos:

A análise micro dos ativos passa pelos 5P’s, sendo que a performance é considerada apenas como a “ponta do iceberg”. Os principais? critérios são: histórico e estrutura das gestoras, time, processos e produtos. Abaixo alguns questionamentos levantados na hora da seleção dos fundos.

Nesse processo seja a análise de documentos ou a troca de informações são essenciais para entender os métodos utilizados pela gestora.

Dessa forma, através de reuniões presenciais e conversas com o time de gestão, o time da XPA consegue entender detalhes de processos, sistemas, gerenciamento de riscos – fatores importantes para a estrutura e resiliência de um fundo no longo prazo.

A aprovação de um fundo não é um processo simples, Após identificação de uma oportunidade de investimento, o time da XPA realiza todo o processo de Due Diligence, consolida a análise em um relatório e inclui o produto e a gestora começa a ser monitorada – até chegar ao investimento de fato. Após o investimento, através de calls e reuniões de update de cenário, alocação e estrutura, o time permanece acompanhando de forma muito próxima as gestoras investidas.

Um ponto importante reforçado durante o episódio do Outliers, é o modelo de arquitetura aberta, onde a XPA possui flexibilidade para manter um processo dinâmico e com liberdade para alocar em diferentes instituições. Abaixo confira com detalhes quais os aspectos positivos e negativos analisados em cada um dos fatores de seleção dos fundos:

Resultados: dentro dos destaques positivos de uma estratégia, a XPA considera o histórico de rentabilidade e a consistência de entrega de um fundo via a vis o risco, além do comparativo com os pares do mercado. Já da ponta negativa, fundos com relação de risco x retorno pouco atrativa, e histórico inferior a seis meses são vistos como pontos de desconforto.

Equipe: baixa rotatividade, senioridade, complementariedade e dimensionamento adequado na cobertura de ativos são fatores positivos para o fundo de acordo com a análise da XPA. Já uma equipe inexperiente, com alta rotatividade e um universo de cobertura amplo para um time reduzido são levantados como pontos de alerta em um fundo.

Estrutura: o processo de investimento é muito importante em toda análise, verificando controles de riscos aderentes a cada uma das estratégias, além do gerenciamento e infraestrutura de sistemas robustos. Da parte de alertas, um processo operacional frágil, controles de riscos ineficientes e inadequados para os tipos de operações e um gerencial pouco desenvolvido também são tidos como pontos de atenção dentro de um fundo.

Partneship: levando em consideração o longo prazo, ter um time alinhado e que tenha uma política societária sólida são pontos importantes analisados na seleção de uma gestora, além da lógica de remuneração transparente pautadas por regras claras. Da ponta negativa, gestoras que tem acordos de acionistas pouco elaborados, baixa transparência de remuneração ou sem definição clara, são levantados como pontos de desconforto.

Em suma, o processo de seleção de um fundo de investimento demanda critérios e processos sólidos, bem como acompanhamento próximo de cada mandato. Abaixo listamos alguns pontos de atenção na seleção de um fundo para a carteira, confira a seguir.

Pontos de atenção na seleção de um fundo

Dentro desse fundo existem diversos prestadores de serviços que compõem essa estrutura tais como o auditor, distribuidor, administrador, custodiante e gestor. Todos possuem sua participação e relevância, porém se fizermos um paralelo entre um fundo de investimento e um navio, o gestor seria o capitão! Aquele que vai definir a direção do fundo e isso consequentemente terá impacto na rentabilidade – tudo a partir das decisões de alocação tomadas.

Na hora de colocar um fundo na carteira é ideal que o investidor entenda o que esperar daquele fundo e isso deve ser verificado através do retorno ajustado ao risco. Dessa forma, em um momento de incertezas, o investidor que compreender a estratégia do fundo terá ciência (e em muitos casos tranquilidade) sobre o que está acontecendo no portfólio, mesmo que a rentabilidade esteja em queda.

Um erro muito comum que muitos investidores cometem é selecionar o fundo apenas pela rentabilidade que foi entregue. Apesar do desempenho ser um indicador importante, ele não deverá ser um fator único de qualificação de um fundo de investimento. Por esse motivo, todo investidor precisa levar em consideração a frase que é obrigatória no prospecto de todos os fundos: “rentabilidade passada não é garantia da rentabilidade futura”. Mas além da rentabilidade o que olhar?

Lâminas, apresentações, relatórios de risco, questionário Anbima, atribuições de performance, política de investimentos pessoais, manual de risco, manual de Compliance, são alguns documentos importantes a serem analisados com o objetivo de verificar se a gestora descreve os processos de investimentos de forma adequada. Além disso, esses documentos possuem informações qualitativas importantes para o investidor, que deverá analisar além os critérios quantitativos como rentabilidade. Entendemos que os resultados são importantes, mas esses puramente não garantem uma boa gestão no longo prazo.

A expertise de gestão levada ao varejo

Sabendo que a seleção de gestoras não é uma tarefa trivial, a família Selection nasceu para trazer facilidade ao investidor. A família de fundos tem como objetivo encontrar gestoras “Outliers”, ou seja, fora da curva – verificando estrutura, equipe, transparência, legado, proatividade, experiência e por último resultados e a consistência de entrega. Perceba que a entrega fica por último na seleção, pois como falado anteriormente, o retorno vai contar sim, mas antes disso temos outros fatores a serem considerados.

Além disso, vale pontuar que a expertise de gestão que antes era reservada para grandes investidores, se torna acessível com investimentos mínimos de R$ 100,00, com os fundos da família Selection e DNA. Esses são “fundos de fundos” (FoFs), compostos praticamente apenas por fundos de investimentos de gestão ativa, facilitando o acesso a grandes nomes, muitas vezes restritos ou fechados para investidores em geral, e possibilitando assim a opção de alocar seus recursos seja por classes, através dos fundos Selection ou investir diretamente em uma carteira completa (com diferentes níveis de risco), no caso dos fundos DNA.

Entendemos que a construção de portfólios eficientes e a análise de uma gestora não são tarefas triviais, ainda mais para um investidor pessoa física que não possui contato direto com o gestor do fundo. Porém, existem vários documentos, portais e alternativas para que o investidor consiga se informar acerca da gestora e das estratégias do fundo antes de realizar a aplicação. Aqui no portal de conteúdos da XP, nossa equipe de análises fornece diversos materiais e carteiras para facilitar a sua escolha além de poder contar com todo um time de assessoria a sua disposição para te auxiliar.