Conteúdo elaborado em conjunto com o time de Corporate Action

No dia 12 de maio de 2023, a Light S.A., holding controladora da Light Serviços de Eletricidade S.A. (“Light SESA”) e Light Energia S.A. (“Light Energia”), comunicou ao mercado, via fato relevante, o ajuizamento do pedido de Recuperação Judicial (“RJ”) perante a 3ª Vara Empresarial da Comarca da Capital do Estado do Rio de Janeiro., o qual foi deferido no dia 15 de abril de 2023. A dívida do grupo totalizava R$ 11 bilhões. Acompanhe nesta página tudo sobre o processo de Recuperação Judicial (RJ) da Light S.A.

Estágio atual do processo de RJ da Light

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

No dia 29 de maio de 2024, o Plano de Recuperação Judicial (“PRJ”) da Light foi aprovado durante a Assembleia Geral de Credores (“AGC”), assim validando os méritos da proposta perante a comunhão de credores da companhia. Subsequentemente, a homologação do documento ocorreu no dia 20 de junho 2024, pela vara responsável.

A homologação do plano iniciou o cômputo de um prazo, de até 15 dias, para que a Light soltasse um comunicado a mercado, explicando como os investidores escolherão suas opções de pagamento, incluídas no PRJ, desejadas. O comunicado em questão foi publicado no dia 04 de julho 2024, o que iniciou a contagem de outro prazo.

Contado a partir de 04 de julho, foi iniciado um período de 30 dias em que os debenturistas têm que manifestar suas preferências de opções de pagamentos. Esse período de manifestação se encerrará no dia 03 de agosto 2024.

Segue a imagem de uma linha do tempo ilustrativa dos próximos passos do PRJ:

Reforçamos a importância da manifestação do investidor quanto a sua preferência de opção de pagamento, no âmbito do PRJ da Light. A não-manifestação por parte do credor fará com que seus créditos entrem na Modalidade de Pagamento Credores Não Optantes.

A página da Expert está sendo atualizada constantemente, para trazer aos investidores as informações divulgadas pela Light, relacionadas à RJ.

Escolha das opções

Conforme comentado acima, o comunicado sobre a escolha das opções no âmbito da RJ da Light foi publicado no dia 04 de julho. Abaixo está o passo a passo de como os investidores irão escolher suas opções de pagamento:

Dado os documentos necessários, é recomendado que o passo a passo seja realizado pelos clientes. Os credores terão entre os dias 05 de julho 2024 à 03 de agosto 2024, para realizar a escolha da modalidade de pagamento de seus Créditos. Caso o investidor não faça a manifestação da escolha dentro desse período, seus Créditos serão alocados na Modalidade de Pagamento Geral, que implica em um deságio/subtração de 80% de sua dívida. Portanto, mais uma vez reforçamos que é de extrema importância que todos os investidores se manifestem até o dia 03 de agosto de 2024.

- O cliente irá entrar neste site: https://planoderecuperacaolight.com.br/ e irá clicar no botão “DEMAIS CREDORES (CPF OU CNPJ);

- Uma nova página será aberta, onde o cliente deve clicar no botão “Criar nova conta” e preencher seus dados de E-mail, Nome Completo, CPF e Telefone Celular;

- Após a realização do cadastro, o cliente irá receber um e-mail para criação da senha com o assunto: “Plano de Recuperação Light – criação de senha”. No e-mail, será enviado um link para a confirmação da senha. Importante verificar a pasta “Spam” do e-mail;

- Após a confirmação da senha, será necessário voltar para a página inicial e repetir os passos 1 e 2;

- Após o acesso, o cliente será direcionado à uma página para fazer o upload do documento de identificação do usuário com foto. Caso o usuário esteja representando outro credor, ou uma Pessoa Jurídica (“PJ”), é necessário realizar o upload dos documentos de representação (Procurações de Representação) e/ou Contrato Social da empresa, se o credor representado for PJ. Após o upload, é necessário inserir o Nome Completo do credor e seu CPF/CPNJ;

- O cliente receberá um e-mail com o status “Aprovado” ou “Reprovado”. Caso reprovado, o cliente terá que repetir os passos 4 e 5. O documento pode ser reprovado por conta da qualidade da foto enviada ou pela impossibilidade de visualização das informações na imagem do documento enviada. Caso aprovado, o cliente irá registrar sua opção de pagamento desejada, seguindo os passos descritos abaixo. Será possível ver o status da análise de documentos no botão “Minhas Solicitações”, que ficará no canto superior direito da página inicial;

- Quando os documentos forem aceitos, será necessário clicar no botão “Minhas Solicitações”, que abrirá uma nova página com uma tabela com o nome e documento do credor e, ao lado, um botão escrito “Registrar Opção”;

- Ao clicar no botão “Registrar Opção”, é possível escolher a opção de pagamento desejada no campo “Opção de Pagamento” e, caso seja a opção escolhida for “Credor Apoiador Conversor”, a porcentagem de conversão desejada deverá ser preenchida no campo “Porcentagem” ao lado;

- Após o preenchimento dos campos acima, será necessário clicar em um botão de aceite dos termos, no campo inferior esquerdo e, então, clicar em “Enviar”;

- Após o envio, será gerado um protocolo de registro que ficará disponível no seguinte caminho: “minhas solicitações > gerar comprovante”.

Emissões na RJ

Seguem os ativos englobados no plano de Recuperação Judicial:

| Ticker | AF |

|---|---|

| LIGH1B | Oliveira Trust |

| LSVE29 | Oliveira Trust |

| LIGHB7 LIGHD7 | Pentagono Pentagono |

| LIGHA9 | Pentagono |

| LIGHB0 | Pentagono |

| LIGHB4 | Pentagono |

| LIGHA5 | Vórtx |

| LIGHB6 LIGHC6 | Vórtx Vórtx |

| LIGHC3 LIGHD3 | Vórtx Vórtx |

| LIGHD2 | Vórtx |

Bonds

Os detentores dos bonds emitidos pela Light SESA compartilham dos mesmos termos e condições econômicos indicados no PRJ que as emissões listadas acima. Todavia, os instrumentos de dívida a serem emitidos ela Light, como parte das opções abaixo, também serão emitas em dólares e terão efeitos economicamente equivalentes à remuneração da opção escolhida pelo credor.

Plano de Recuperação Judicial (“PRJ”) (Aprovado em 29/05/2024)

1. Credores Quirografários de até R$ 30 mil

Serão destinados R$ 300 milhões para pagar integralmente todos os credores que tinham até R$ 30 mil (a contabilização será por CPF) e que estejam adimplentes com o seu compromisso de Não Litigar contra a Light, sendo que a data de referência para mensurar o valor será no dia 19/04/2024. O credor receberá o que lhe é devido em até 90 (noventa) dias contados da Data de Homologação. O PU que será levado em conta é o do dia do pedido da Recuperação Judicial (12/05/2023). Os Recursos dessa modalidade serão pagos na seguinte ordem: em primeiro lugar, será pago o Crédito de menor valor dentre e assim sucessivamente, até que os Recursos dos Créditos de até R$ 30.000,00. A princípio, os credores incluídos nesta modalidade de pagamentos serão contemplados até o dia 17 de setembro de 2024.

PU dos tickers:

| Emissão | Ticker | PU |

|---|---|---|

| 9ª | LSVE29 | R$ 4.601,54 |

| 21ª | LIGH1B | R$ 699,59 |

| 17ª | LIGHB7 | R$ 1.085,32 |

| 17ª | LIGHD7 | R$ 1.302,85 |

| 24ª | LIGHB4 | R$ 1.086,52 |

| 15ª | LIGHA5 | R$ 1.356,07 |

| 16ª | LIGHB6 | R$ 1.082,31 |

| 16ª | LIGHC6 | R$ 1.082,92 |

| 22ª | LIGHD2 | R$ 1.188,95 |

| 23ª | LIGHC3 | R$ 1.086,52 |

| 23ª | LIGHD3 | R$ 1.084,72 |

| 19ª | LIGHA9 | R$ 1.305,14 |

| 20a | LIGHB0 | R$ 1.256,20 |

Remunerações não pagas desde maio de 2023

O período englobado neste mecanismo é de 12 de maio de 2023 até a data que ocorrer primeiro entre (i) a Data de Fechamento Reestruturação ou (ii) 30 de junho de 2024.

Será acrescido o valor correspondente a 50% da remuneração (juros) do período mencionado acima aos créditos dos debenturistas, limitado ao montante de R$ 405,5 milhões.

Overview da capitalização

Para endereçar a saúde financeira da Companhia, a Light promoverá um aumento de capital da ordem de R$ 1 bilhão à R$ 3,7 bilhões, a depender dos acionistas e credores. O acionista âncora, junto aos acionistas minoritários, aportarão entre R$ 1 bilhão à R$ 1,5 bilhão em troca de novas ações. Enquanto os credores que optarem por converter suas dívidas em equity poderão converter até R$ 2,2 bilhões, também em troca de novas ações.

2. Credores Apoiadores Conversores – Debêntures Conversíveis Light

O que é esta opção: O Credor converterá pelo menos 35% de seus créditos em equity, via debênture conversível, e a parcela de seus créditos não convertidos será remunerada conforme abaixo, desde que o credor esteja adimplente com o seu compromisso de não litigar contra a Light.

Termos e condições da parcela da dívida não convertida:

- Remuneração: IPCA + 5,00%

- Prazo: 8 anos

- Amortização: Semestral, com carência de 3 anos

- Juros: Semestral, com carência de 6 meses

Regras de adesão: Conforme mencionado acima, ao menos 35% dos créditos deverão ser convertidos, observando o limite total de R$ 6,3 bilhões para a categoria. Desse limite, até R$ 2,2 bilhões poderão ser convertidos e até R$ 4,1 bilhões serão mantidos como dívida.

Detalhes da conversão:

- Debêntures conversíveis: Na data de Fechamento da Reestruturação, a Light emitirá as debêntures conversíveis no valor equivalente ao montante que foi optado por seus credores. É importante ressaltar que as debêntures conversíveis são instrumentos temporários, com a finalidade de serem convertidas em equity.

- Ações: As debêntures conversíveis serão automaticamente convertidas em ações da LIGT3, as quais serão entregues aos credores em até 90 dias corridos após a Renovação da Concessão. O preço médio por ação será R$ 4,19 por unidade.

Lock-Up: Após a conversão, as novas ações terão um período de restrição à negociação conforme o cronograma de liberação constante abaixo.

| Quantidade Lock-Up* (%) | Data de Pagamento* | Fatia Liberada Período (%) | Total Liberado (%) |

|---|---|---|---|

| 100% | 1° mês | 0% | 0% |

| 85% | 6° mês | 15% | 15% |

| 70% | 12° mês | 15% | 30% |

| 55% | 18° mês | 15% | 45% |

| 40% | 24° mês | 15% | 60% |

| 0% | 30° mês | 40% | 100% |

Adesão superior ao limite: Caso haja adesão à conversão superior ao limite de R$ 2,2 bilhões, acontecerá um rateio do excedente, de forma limitar o valor de conversão. Assim sendo, os credores optantes converterão menos que sua intenção de conversão original em decorrência do rateio. Neste cenário, a parcela de seus créditos convertidos poderá ficar abaixo do percentual mínimo de 35%, sem que isso implique na mudança de seu status de Credor Apoiador Conversor.

Adesão inferior ao limite: Caso haja adesão à conversão inferior ao limite, a diferença entre o teto de R$ 2,2 bilhões e a soma dos créditos totais oferecidos para conversão representará um deságio a ser aplicado, de forma pro rata, sobre os créditos dos Credores Não Conversores.

3. Credores Apoiadores Não Conversores:

O que é esta opção: O Credor que preferir não converter parte do seu crédito em equity, e que esteja adimplente com o seu compromisso de não litigar contra a Light, terá seus créditos remunerados conforme abaixo.

Termos e condições da dívida:

- Remuneração: IPCA + 3,00%

- Prazo: 13 anos

- Amortização: Semestral, com carência de 3 anos

- Juros: Semestral, com carência de 1 ano e 6 meses

- Data de Emissão: Na Data de Fechamento da Reestruturação

Não há limite financeiro da adesão nesta opção.

4. Modalidade de Pagamento Credores Não Optantes

O que é esta opção: O Credor que não tenha manifestado expressa e tempestivamente suas opções para receber o pagamento do saldo remanescente de seus créditos.

Termos e condições:

- Valor a ser pago: 20% dos créditos do credor

- Prazo: 15 anos

- Pagamento do principal: Bullet

- Remuneração: A partir da Data de Fechamento da Reestruturação, o novo valor do principal será remunerado de acordo com a variação do IPCA.

- Data de Emissão: Na Data de Fechamento da Reestruturação

FAQ

1. Como será realizado o rateio caso tenha sobre demanda na opção dos Credores Apoiadores Conversores?

Para o Credores que escolherem a Opção do Credor Apoiador Conversor, ele está sujeito ao rateio de seus créditos, e será realizado da seguinte forma:

O rateio apenas irá ocorrer caso tenha sobre demanda no valor limite de conversão para ações que é de R$ 2.200.000.000 (Dois bilhões e duzentos milhões). Para melhor explicar a metodologia de rateio, será utilizado um exemplo abaixo:

Considerando três credores, denominados A, B e C, com os seguintes montantes de crédito:

- Credor A: R$ 1,60 bilhões

- Credor B: R$ 2,40 bilhões

- Credor C: R$ 4,00 bilhões

Se esses credores optarem por converter 35% de seus créditos, o total aderido à Debênture Conversível seria de R$ 2,80 bilhões, distribuídos da seguinte forma:

- Credor A: 35% x R$ 1,60 bilhões = R$ 560 milhões

- Credor B: 35% x R$ 2,40 bilhões = R$ 840 milhões

- Credor C: 35% x R$ 4,00 bilhões = R$ 1,40 bilhão

A proporção de cada credor é calculada dividindo o montante que ele aderiu pelo total aderido por todos os credores:

- Credor A: R$ 560 milhões ÷ R$ 2,80 bilhões = 20,0%

- Credor B: R$ 840 milhões ÷ R$ 2,80 bilhões = 30,0%

- Credor C: R$ 1,40 bilhão ÷ R$ 2,80 bilhões = 50,0%

Com um montante disponível para rateio de R$ 2,2 bilhões, a distribuição será proporcional:

- Credor A: 20% x R$ 2,2 bilhões = R$ 440 milhões

- Credor B: 30% x R$ 2,2 bilhões = R$ 660 milhões

- Credor C: 50% x R$ 2,2 bilhões = R$ 1,1 bilhão

Os R$ 600 milhões excedentes serão destinados ao montante da dívida da Opção de Credor Apoiador Conversor, que tem limite de R$ 4,1 bilhões:

- Credor A: R$ 560 milhões – R$ 440 milhões = R$ 120 milhões = Excedente depois da alocação em ações

- Credor B: R$ 840 milhões – R$ 660 milhões = R$ 180 milhões = Excedente depois da alocação em ações

- Credor C: R$ 1,4 bilhão – R$ 1,1 bilhão = R$ 300 milhões = Excedente depois da alocação em ações

Assim, os créditos elegíveis para a Opção de Credor Apoiador Conversor totalizariam R$ 5,8 bilhões:

- Credor A: 65% x R$ 1,60 bilhões + R$ 120 milhões = R$ 1,16 bilhão

- Credor B: 65% x R$ 2,40 bilhões + R$ 180 milhões = R$ 1,74 bilhão

- Credor C: 65% x R$ 4,00 bilhões + R$ 300 milhões = R$ 2,9 bilhões

No entanto, considerando o limite estabelecido de R$ 4,1 bilhões, será realizado um rateio proporcional aos valores (que cada credor possui) elegíveis para esta cláusula, como exemplificado abaixo:

A proporção de cada credor é calculada dividindo o montante que ele aderiu à cláusula pelo total aderido por todos os credores:

- Credor A: R$ 1,16 bilhão ÷ R$ 5,80 bilhões = 20%

- Credor B: R$ 1,74 bilhão ÷ R$ 5,80 bilhões = 30%

- Credor C: R$ 2,90 bilhões ÷ R$ 5,80 bilhões = 50%

Portanto, o valor que cada credor receberá do montante de R$ 4,1 bilhões será:

- Credor A: 20% x R$ 4,1 bilhões = R$ 820 milhões

- Credor B: 30% x R$ 4,1 bilhões = R$ 1,23 bilhão

- Credor C: 50% x R$ 4,1 bilhões = R$ 2,05 bilhões

Visto isso, os R$ 1,7 bilhão excedentes estarão disponíveis para integrar o montante referente à Opção de Credor Apoiador Não Conversor, conforme ilustrado abaixo:

- Credor A: R$ 1,16 bilhão – R$ 820 milhões = R$ 340 milhões

- Credor B: R$ 1,74 bilhão – R$ 1,23 bilhão = R$ 510 milhões

- Credor C: R$ 2,90 bilhões – R$ 2,05 bilhões = R$ 850 milhões

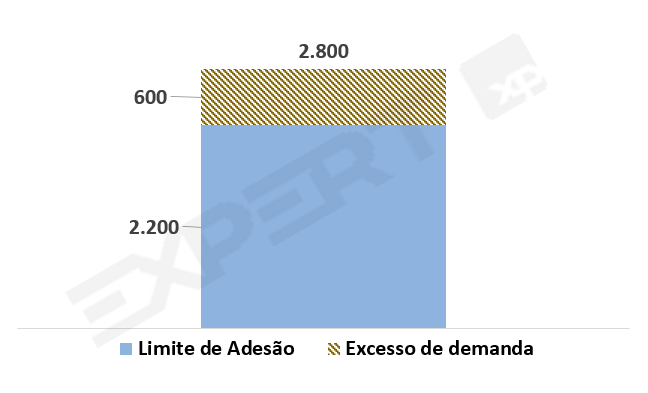

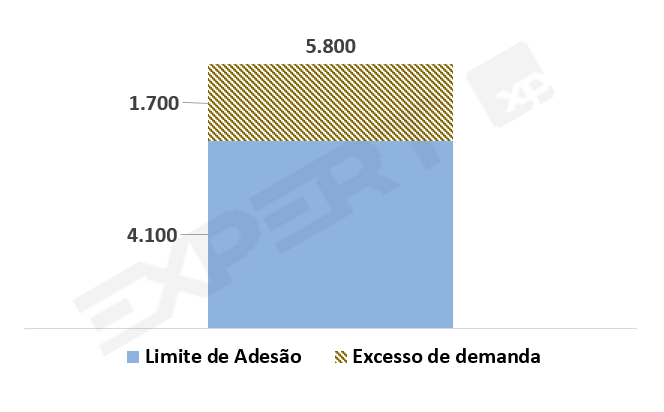

Segue abaixo de maneira gráfica para melhor entendimento:

O gráfico abaixo refere-se ao primeiro rateio, que é o cenário de sobre demanda na conversão da dívida em equity. Portanto, como o limite da opção é de R$ 2,2 bilhões e o demandado foi de R$ 2,8 bilhões, os R$ 600 milhões restantes vão para a parte da dívida da Opção Credor Apoiador Conversor.

O gráfico abaixo refere-se ao segundo rateio, que é o cenário de sobre demanda na conversão na dívida da opção Credor Apoiador Conversor. Portanto, como o limite da opção é de R$ 4,1 bilhões e o demandado foi de R$ 5,8 bilhões, contanto com os R$ 600 milhões restantes da opção do equity. O montante de R$ 1,7 bilhões vai para a dívida da Opção Credor Apoiador Não Conversor.

2. Caso o detentor dos Créditos tenha falecido, como devo seguir?

Embora não haja fluxo específico, é recomendado que o inventariante colete os documentos que comprovam a autoridade dele perante os Créditos do falecido e os adicione na parte “Procuração, documentos de Representação e/ou Contrato Social”. Enquanto na seção “Documentos para representação dos Credores”, seja adicionado o documento d indivíduo que está reivindicando os Créditos.

3. Caso o detentor dos Créditos tenha errado na escolha da opção, é possível refazê-la?

A princípio, não. Todavia, como houve diversos pedidos para que uma correção de escolha se torne possível, a Light está avaliando tratará esse assunto. Caso essa opção seja aberta, ela será disponibilizada para todos os Credores.

4. Como e onde será feito o depósito dos Créditos nas datas de pagamento?

A princípio, a B3 deve depositar todos os Créditos dos clientes em apenas uma conta, da maneira que for operacionalmente mais conveniente para ela mesma. Porém, os Assessores Legais estão em contato com a B3, e com a Light, para que os investidores recebam seus Créditos, em diferentes contas se for o caso, de maneira proporcional ao montante de Créditos em cada respectiva conta.

Contexto do Plano de Recuperação Judicial da Light

Para dar contexto, a companhia pontua os principais motivos para sua crise atual, sendo estes:

- As perdas não-técnicas têm se mantido em patamar expressivo;

- Queda no mercado consumidor de quase 20% desde 2014 em virtude da degradação econômica da área de concessão;

- A parcela de consumidores que pagam por energia elétrica no Rio de Janeiro tem diminuído gradativamente nos últimos anos;

- Os investimentos feitos pelo Grupo Light não tiveram retorno na proporção que se esperava deles;

- A Companhia teve seu planejamento financeiro impactado pela lei que determinou a devolução integral, aos consumidores, de créditos tributários conquistados após a exclusão do ICMS da base de cálculo do PIS/COFINS; e

- A pandemia de COVID-19, que atingiu fortemente o mercado global e doméstico.

Perdas não técnicas: Correspondente à parcela de energia consumida e não faturada pela concessionária de distribuição, devido a furtos de energia ou a irregularidades no cadastro de consumidores, na medição e nas instalações de consumo.

No dia 12 de maio, a Light S.A., holding controladora da Light Serviços de Eletricidade S.A. (“Light SESA”) e Light Energia S.A. (“Light Energia”), comunicou ao mercado, via fato relevante, o ajuizamento do pedido de Recuperação Judicial (RJ) perante a 3ª Vara Empresarial da Comarca da Capital do Estado do Rio de Janeiro., o qual foi deferido no dia 15 de abril. A dívida do grupo totaliza R$ 11 bilhões.

A Recuperação Judicial do grupo Light refere-se à holding Light S.A., uma vez que, segundo o Art. 18 da Lei 12.767 “não se aplicam às concessionárias de serviços públicos de energia elétrica os regimes de recuperação judicial e extrajudicial previstos na Lei nº 11.101, de 9 de fevereiro de 2005, salvo posteriormente à extinção da concessão”.

Com isso, a Light S.A. estendeu os efeitos da Recuperação Judicial da holding para suas subsidiárias Light SESA e Light Energia, que concentram a maior parte do resultado e das dívidas do grupo, que totalizam cerca de R$ 11 bilhões.

Na Petição apresentada, ressaltam que continuarão honrando seus pagamentos referentes à manutenção da concessão, bem como provendo o serviço de energia.

Dada a aceitação do juiz, ficaram suspensas por 180 dias (prazo de blindagem) as execuções contra a empresa. Tal período foi prorrogado uma vez, em igual prazo. Recentemente, foi deferido por decisão judicial a prorrogação do prazo de blindagem até o final do processo de RJ.

Ademais, a companhia afirma a continuidade dos serviços por ela realizados, cumprindo, assim, as obrigações setoriais exigidas pela Aneel – Agência Nacional de Energia Elétrica – e pelo contrato de concessão, principalmente a concessão detida pela Light SESA, que vencerá em 2026.

Entendendo o Processo de Recuperação Judicial

A Recuperação Judicial é um processo em que a companhia busca renegociar os termos de suas dívidas, com determinadas proteções previstas em lei. Quando o pedido é aceito pelo juiz competente, ficam suspensas por 180 dias (prazo de blindagem) as execuções contra a empresa e ficam proibidas determinadas medidas para atingir os seus bens. Tal período pode ser prorrogado uma vez, em igual prazo.

O primeiro passo é a apresentação da lista de credores. Uma vez apresentada a relação dos credores, os mesmos terão o prazo de 15 dias para apresentar suas divergências quanto aos créditos relacionados. Passado esse prazo, o administrador judicial deverá apresentar no prazo de 45 dias uma lista retificada de credores. A partir dessa lista, os credores e a companhia têm 10 dias para apresentar nova impugnação diretamente ao juiz da recuperação judicial.

Em paralelo ao prazo de blindagem e à lista de credores, a companhia dispõe de um prazo de 60 dias para apresentar seu Plano de Recuperação Judicial. Esse plano deve discriminar sua viabilidade econômica e financeira e conter as medidas que serão adotadas para o soerguimento da empresa. Além disso, a lei determina que o plano de recuperação deve conter laudo econômico-financeiro e de avaliação dos bens e ativos do devedor. Usualmente, as devedoras cumprem o prazo mesmo que o plano ainda não seja o mais apropriado, uma vez que o mesmo poderá ser complementado.

Os credores, por sua vez, terão um prazo de 30 dias para manifestar objeções ao plano apresentado. Se houver objeções, uma assembleia de credores será convocada para votar o plano. Na assembleia poderá haver negociações entre devedora e credores, alterando-se o plano proposto.

Caso não haja aprovação, o administrador judicial concederá aos credores o prazo de 30 dias para propor um Plano de Recuperação Judicial alternativo. Se houver aprovação de um Plano de Recuperação Judicial em qualquer dos casos, este representará as novas condições do passivo da companhia, incluindo taxas de juros aplicáveis, prazo de pagamento, entre outros.

Se credores e empresa não chegarem a um acordo sobre os Planos de Recuperação Judicial propostos e discutidos, o juízo declarará a falência da companhia.

Especificamente no caso da Light, a contagem dos prazos já foi iniciada, uma vez que, como mencionado anteriormente, o pedido de RJ foi deferido no dia 15/05/2023.

Do lado da XP, seguiremos acompanhando todos os noticiários e informações de mercado sobre a Companhia e os acontecimentos da RJ. Continuaremos, sob a função de custodiante, informando de maneira ágil e clara os credores de todas as emissões. Sem prejuízo, recomendamos aos investidores que acompanhem as comunicações oficiais feitas pela companhia, pelo agente fiduciário e/ou pela Securitizadora da respectiva emissão, conforme o caso.

Disclaimer

Este material foi elaborado pela XP Investimentos CCTVM S/A (“XP Investimentos” ou “XP”) tem caráter meramente informativo, não constitui e nem deve ser interpretado como sendo material promocional, solicitação de compra ou venda, oferta ou recomendação de qualquer ativo financeiro, investimento, sugestão de alocação ou adoção de estratégias por parte dos destinatários. Os prazos, taxas e condições aqui contidas são meramente indicativas. As informações contidas neste relatório foram consideradas razoáveis na data em que ele foi divulgado e foram obtidas de fontes públicas consideradas confiáveis. A XP Investimentos não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações. Este relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados.

Os instrumentos financeiros discutidos neste material podem não ser adequados para todos os investidores. Este material não leva em consideração os objetivos de investimento, situação financeira ou necessidades específicas de qualquer investidor. Os investidores devem obter orientação financeira independente, com base em suas características pessoais, antes de tomar uma decisão de investimento. A XP Investimentos não se responsabiliza por decisões de investimentos que venham a ser tomadas com base nas informações divulgadas e se exime de qualquer responsabilidade por quaisquer prejuízos, diretos ou indiretos, que venham a decorrer da utilização deste material ou seu conteúdo. Os desempenhos anteriores não são necessariamente indicativos de resultados futuros. Este relatório é destinado à circulação exclusiva para a rede de relacionamento da XP Investimentos, incluindo agentes autônomos da XP e clientes da XP, podendo também ser divulgado no site da XP. Fica proibida sua reprodução ou redistribuição para qualquer pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento expresso da XP Investimentos. A Ouvidoria da XP Investimentos tem a missão de servir de canal de contato sempre que os clientes que não se sentirem satisfeitos com as soluções dadas pela empresa aos seus problemas. O contato pode ser realizado por meio do telefone: 0800 722 3710.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)