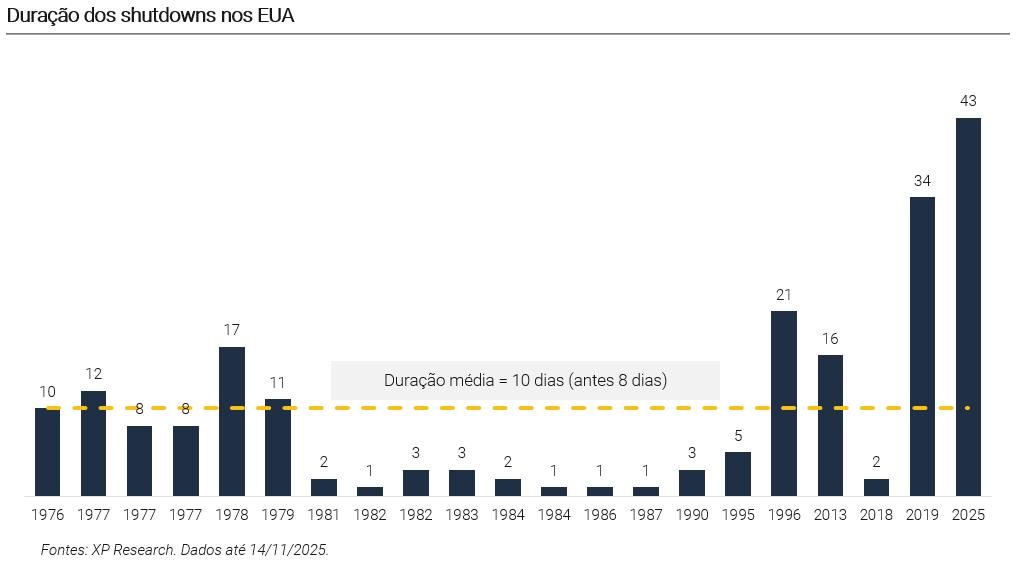

1. Shutdown: Fim da paralização, mas não dos desafios – Após 43 dias de governo paralisado, acordo garante volta dos serviços do governo até final de janeiro

2. Materiais Básicos: Tarifas e enfraquecimento de demanda ainda pesam sobre o setor – Setor pede cautela apesar de bons resultados de empresas americanas no 3T25

3. Farmacêuticas: A cura está no M&A? – Merck anuncia aquisição e Pfizer vence Novo Nordisk em disputa de ofertas

4. Inteligência Artificial: Reprecificando riscos – Empresas ligadas ao tema passam por mais uma semana de perdas

5. Streaming: Onde cada assinante vale ouro – Após resultados mistos, Disney apresenta queda acentuada devido a pressões de curto prazo

1. Shutdown: Fim da paralização, mas não dos desafios

O fim do shutdown mais longo da histórica americana trouxe alívio, mas não muita clareza. Após 43 dias de paralização, que deixaram funcionários sem salários, congelaram programas essenciais e comprometeram a operação de aeroportos, o acordo aprovado no Congresso e assinado por Donald Trump foi um stopgap, que garante apenas uma espécie de “retorno condicional” ao normal. A disputa política que travou o governo não se resolveu, foi apenas empurrada para frente, e a questão que causou todo o imbróglio, a renovação dos subsídios do Affordable Care Act, segue não tendo uma solução. A longa duração da paralização agora traz desafios para a reabertura, com problemas complexos como reativar equipes, restaurar serviços, religar programas e reorganizar pagamentos. Não à toa, economistas já estimam perdas permanentes de produtividade e interrupções que devem perdurar semanas.

Para milhões de americanos, o impacto é bem mais tangível que qualquer projeção macroeconômica. Trabalhadores federais começam a voltar a seus postos, mas o ritmo de pagamentos retroativos varia entre agências e fornecedores de folhas de pagamento. O SNAP (Programa de Assistência Nutricional Suplementar), que atende mais de 40 milhões de pessoas, retorna sob forte pressão, com pagamentos desiguais entre estados, processos judiciais em andamento e a preocupação legítima de que benefícios voltem a ser suspensos em janeiro, com o fim da validade do stopgap. No transporte aéreo, a normalização será lenta, uma vez que cortes forçados de controladores e a redução compulsória de voos geraram um desarranjo que pode se estender até períodos de maior demanda, como os feriados de final de ano.

Agora, um dos efeitos mais relevantes e menos compreendidos está no campo dos dados, uma vez que a paralisação impediu a coleta de informações importantes do mercado de trabalho e de inflação durante outubro. A Casa Branca já admite que esses dados “provavelmente nunca serão divulgados”, criando um buraco estatístico permanente em um momento delicado para o Federal Reserve. Policymakers perdem visibilidade em um período crítico, em meio a um ciclo de corte de juros, investidores perdem instrumentos para se balizar e a série histórica dos EUA ficará marcada por uma lacuna difícil de tratar. Indo direto ao ponto, uma parte importante do passado econômico americano de 2025 nunca terá aparecido, e isso terá efeitos duradouros em modelos, projeções e decisões de política monetária.

O risco político também segue vivo. Como o acordo só financia o governo até 30 de janeiro, o impasse sobre os subsídios de saúde voltará mais cedo do que muitos imaginam. Democratas conquistaram apenas a promessa de uma votação em dezembro, sem garantia de vitória, e já se preparam para outra rodada de pressão. Se não houver consenso, o país pode enfrentar um novo shutdown, repetindo o ciclo de desgaste institucional que marcou as últimas semanas.

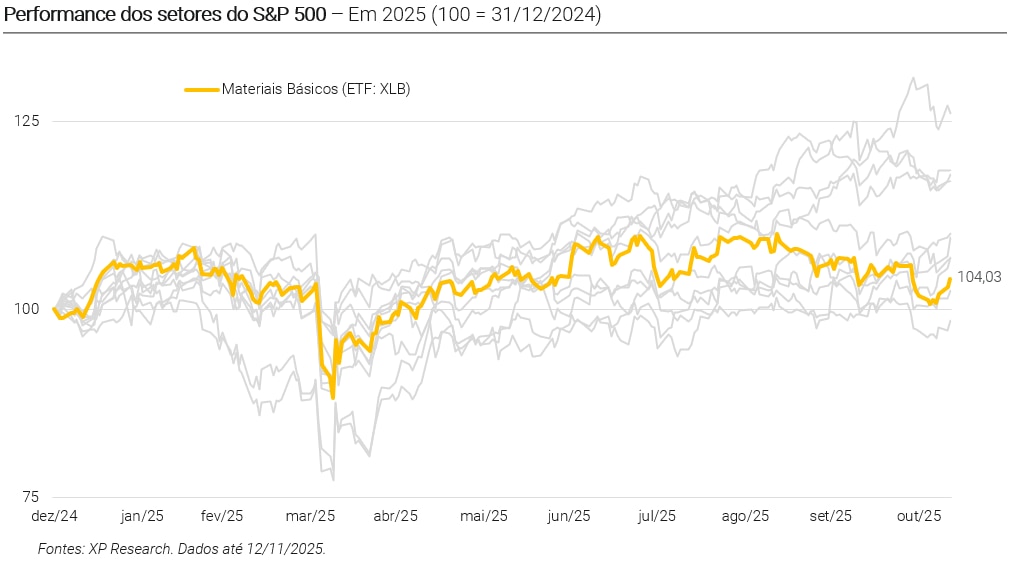

2. Materiais Básicos: Tarifas e enfraquecimento de demanda ainda pesam sobre o setor

O ano tem sido de incertezas para o setor de Materiais Básicos. Com a pior performance setorial do S&P 500 em 2024, desafios relacionados a tarifas nos EUA, protecionismo e demanda enfraquecida, principalmente na China, seguem pressionando a rentabilidade.

Por outro lado, o setor apresentou resultados fortes no 3T25. Antes do início da temporada de resultados, o mercado esperava crescimento de +13,4% para o lucro por ação do setor e, após todas as companhias reportarem seus números, o crescimento ficou em +22,1% A/A devido a uma base comprimida.

Entre os principais pontos para o setor, temos:

- Um setor fragilizado: Após apresentar a pior performance do S&P 500 em 2024, o setor ainda enfrenta dificuldades em 2025 devido às novas tarifas de Donald Trump;

- Desafios na demanda: Somados às perspectivas desafiadoras, a crise imobiliária e a mudança de vetores de crescimento na China adicionam riscos ao setor;

- Um alívio dourado: Por outro lado, a busca por proteção e a crescente demanda de bancos centrais por ouro fizeram a commodity renovar máximas históricas durante o ano, impulsionando mineradoras;

- Empresas se destacam operacionalmente: Mesmo com incertezas, nos EUA o setor apresentou resultados sólidos e superou a estimativa de crescimento de LPA no 3T25;

- Perspectivas: Dessa forma, mantemos uma visão cautelosa para o setor, porém com oportunidades táticas.

Confira o relatório completo:

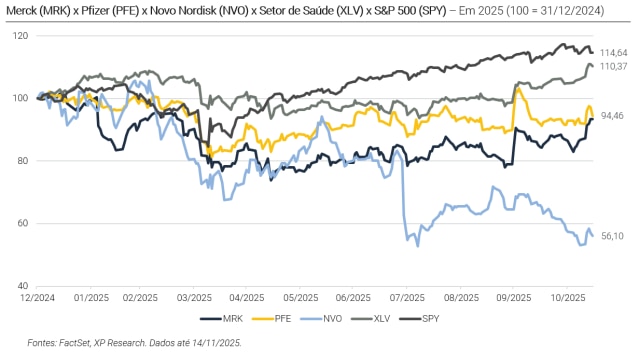

3. Farmacêuticas: A cura está no M&A?

As farmacêuticas passam por um momento em que a mecânica de crescimento ficou mais dependente de vetores como M&A e reposição estratégica de portfólio, correndo contra o relógio em um ano marcado por saúde de capital, compressão de múltiplos e pressão estrutural trazida pela expiração de patentes. À medida que vai se aproximando o final do ciclo de medicamentos blockbusters, a necessidade de comprar pipeline, e não apenas desenvolvê-lo, se torna importante para sustentar a próxima década de receita. Com isso, os movimentos das últimas semanas mostram que a indústria está disposta a pagar cada vez mais caro por ativos considerados críticos.

A Merck talvez seja o melhor exemplo desse novo estado de urgência estratégica. No resultado recente, já comentávamos que o ponto de atenção não estava no trimestre em si, mas na dependência excessiva de produtos como o medicamento oncológico Keytruda em um horizonte em que biossimilares chegarão ao mercado a partir de 2028. A aquisição da Cidara Therapeutics por quase US$ 9,2 bilhões, anunciada essa semana, confirma a tese de que a empresa está correndo para duplicar o tamanho de seu pipeline antes que o clico de Keytruda se esgote. O CD388, principal ativo adquirido na transação, é um antiviral de dose única e de ação longa, com potencial de prevenção universal para influenza e já se encontra em fase avançada de testes. Embora esse não pareça ser o encaixe perfeito para o portfólio atual da Merck, a aquisição oferece acesso a um ativo já consideravelmente desenvolvido, com menor risco regulatório e crescimento ancorado no fim da década. Na prática, a aquisição se mostrou mais uma peça no quebra-cabeça que a Merck tenta completar desde 2021, quando acelerou aquisições como Acceleron (por US$ 11,5 bi) e Verona (por US$ 10 bi).

Enquanto a Merck buscou reforços mirando o próximo ciclo, Pfizer e Novo Nordisk orquestraram praticamente um episódio de Game of Thrones na versão corporativa. A corrida pelo ativo relevante dentro do mercado de obesidade envolveu sucessivas ofertas, intervenções da FTC, ameaça de litígio e movimentos coordenados de defesa antitruste. No fim, a Pfizer fechou um acordo de US$ 10 bilhões para compra da Metsera, garantindo acesso a uma plataforma de GLP-1 e análogos de amilina que podem gerar até US$ 5 bilhões no ano em pico de vendas. Apesar de seu tamanho e relevância no segmento de drogas de GLP-1, a Novo Nordisk desistiu da disputa após considerar que os riscos legais eram altos demais, abrindo caminho para a Pfizer finalmente se reposicionar em um mercado em que havia ficado para trás após tentativas internas fracassadas.

Dado o cenário atual, vemos espaço para uma reversão parcial dos preços de farmacêuticas após meses de saída líquida de capital do setor, especialmente em nomes que conseguem entregar expansão de pipeline ou reforços estratégicos via aquisições.

Confira nas Carteiras Globais XP nossas escolhas para exposição ao Setor de Saúde:

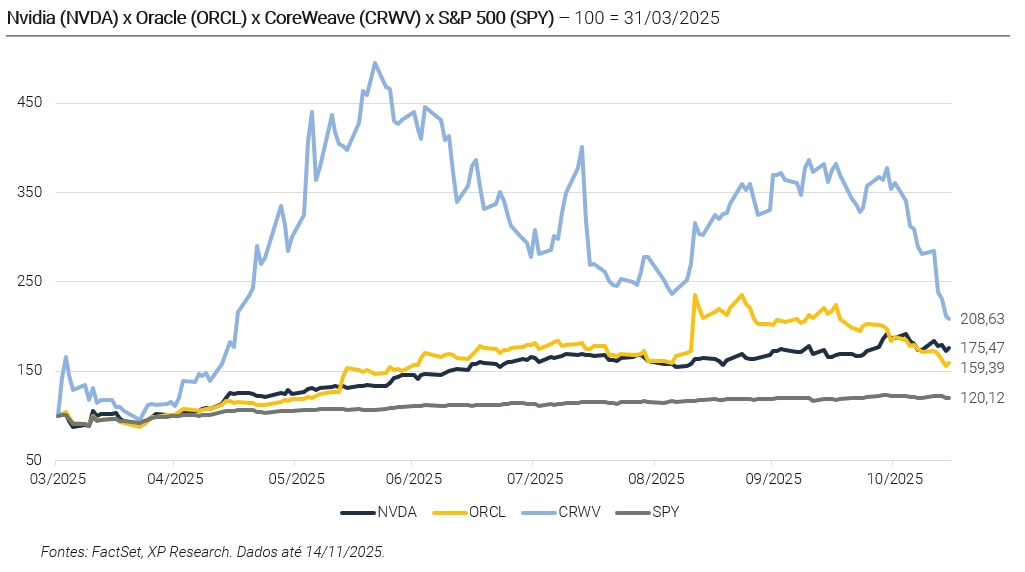

4. Inteligência Artificial: Reprecificando riscos

Essa semana está sendo marcada por algo que pode mais ser caracterizado como um ajuste brusco de expectativas que um “fim da tese de AI” o que, acima de tudo, é um movimento natural e saudável para o mercado. Depois de quase dois anos em que qualquer ativo que se rotulava como “AI” voava, o mercado começou a olhar com mais cuidado para a conta de capex quase trilionário, retorno ainda difuso e valuations que, em muitos casos, já embutiam a performance operacional perfeita. O início do movimento recente veio de vários lados ao mesmo tempo, desde posts de Michael Burry (gestor que ficou conhecido por prever a crise de 2008) questionando a depreciação dos data centers até primeiras frustrações em nomes mais puros de infraestrutura, como CoreWeave, que revisou o ritmo de ramp-up de receita por atraso em construção de data center. Em meio a uma multidão, um simples tropeço gera uma reação em cascata.

Já em um ambiente mais “tenso”, um movimento da SoftBank ganhou um peso simbólico maior do que deveria. A venda integral da posição em Nvidia por cerca de US$ 5,8 bilhões foi lida, num primeiro momento, como “smart money” saindo do principal cavalo da tese de AI. Na prática, é mais uma rotação dentro do mesmo campo, já que o grupo está realocando capital para outras apostas de AI, em especial a OpenAI. Porém, para o mercado, esse foi um sinal de que até o maior “true believer” em AI está realizando lucro em nomes esticados. Assim, a correção chegou a somar US$ 1,8 trilhão em valor de mercado em uma cesta ampla de ações ligadas a inteligência artificial, como Nvidia, Meta e outros grandes nomes que devolveram parte dos ganhos recentes.

Ao mesmo tempo, crescem as dúvidas em relação ao modelo econômico da nova infraestrutura. Nessa dinâmica, a Oracle virou um exemplo extremo, com aposta agressiva em data centers e chips para atender a demanda da OpenAI, financiada com dívida, arrendamentos fora do balanço patrimonial e uma deterioração visível em métricas como Fluxo de Caixa Livre e alavancagem. Dito isso, a mensagem por trás do sell-off nesses nomes se torna clara: enquanto receitas de AI ainda não fecham a conta, o mercado não está disposto a dar um cheque em branco para planos de investimento ainda opacos.

Por fim, há um desconforto crescente com a distância entre promessas e resultados, o que é esperado. Fundos de Venture Capital já despejaram centenas de bilhões em startups de AI e a OpenAI insiste em falar de US$ 1,4 trilhão em capex em oito anos para um negócio que hoje fatura algo em torno de US$ 20 bilhões por ano. Essa assimetria não impede que a tese de longo prazo siga viva e extremamente lucrativa, mas ajuda a explicar por que, na margem, o fluxo virou. O que vimos essa semana não chega perto de ser um veredito definitivo, mas sim um “teste de estresse”. A partir de agora, o mercado será bem mais seletivo, o que vemos como um movimento extremamente positivo e saudável, que passa a premiar quem conseguir traduzir data center em receita recorrente e caixa e punir quem ficar apenas na narrativa.

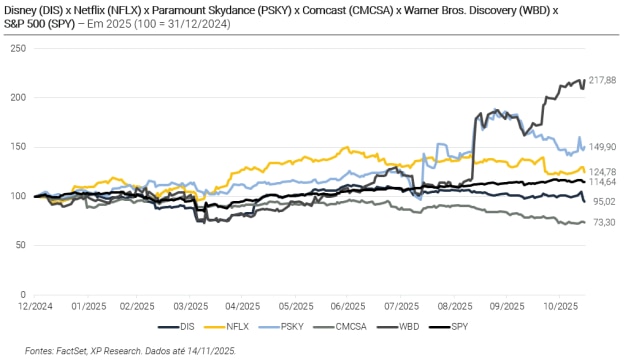

5. Streaming: Onde cada assinante vale ouro

A indústria de streaming atravessou uma temporada de resultados marcada por ajustes, pressões cíclicas e maior seletividade dos investidores, e segue provocando mudança da dinâmica de empresas de mídia. Ao divulgar resultados nessa semana, Disney deu novos sinais de que segue transicionando para se tornar uma companhia cada vez menos focada em TV linear. O trimestre foi de resultados mistos, com decepção na receita, porém lucro por ação acima das estimativas graças à combinação entre margens melhores em streaming, crescimento sólido em parques e menor despesa em estúdios. O destaque, porém, foi o DTC (Direct-to-Consumer), segmento que compreende Disney+ e Hulu, que adicionaram 12,4 milhões de assinantes no período, sustentando um avanço de 39% A/A no lucro operacional do segmento.

O reposicionamento da companhia ganha força à medida que o guidance indica margens de 10% no streaming em 2026, crescimento de 2 dígitos no lucro total e aceleração operacional centrada no segundo semestre do próximo ano fiscal. Ainda que haja pressões de despesas pontuais ligadas a lançamentos como Zootopia 2 e Avatar: Fire and Ash projetadas para o próximo trimestre, o que desagradou o mercado e fez as ações da companhia caírem -4,5% na semana, a estrutura de longo prazo parece cada vez mais clara, com streaming lucrativo, parques como “pilar de lucros” e uma empresa mais disciplinada em conteúdo, preparando o terreno para a sucessão de Bob Iger, atual CEO.

Entre as demais plataformas, o cenário foi mais heterogêneo no 3T25. A Netflix, que abriu a temporada, viu seu resultado ser mal recebido pelo gasto não recorrente proveniente de um litígio no Brasil, como já havíamos comentado. Enquanto isso, a Warner Bros. Discovery veio pressionada pela queda de 22% em TV linear, mas com streaming estável, enquanto rumores de uma aquisição da companhia continuam guiando boa parte da performance da ação, com notícias que reportam que Paramount, Netflix e Comcast estariam preparando ofertas. A Paramount Skydance, por sua vez, estreou com números fracos e um plano agressivo de corte de custos e sinergias, mas ainda enfrenta um longo caminho para reverter a estrutura financeira e operacional. Já a Comcast mostrou avanços pontuais em seu streaming Peacock, mas segue impactada pela perda de assinantes em banda larga e TV paga.

No conjunto, o setor entra em uma fase menos focada em crescimento a qualquer custo e mais preocupada com lucratividade, disciplina de portfólio e racionalização de conteúdo. Nesse ambiente, para nós, a Disney se destaca, por estar alinhada à tese estrutural de transição para o streaming com rentabilidade crescimento, modelo de negócios maduro para sustentar esse crescimento, e múltiplos que hoje a precificam como uma companhia de TV linear, não como uma empresa que está se tornando uma gigante do streaming.

A Disney faz parte da carteira Top Ações Globais XP

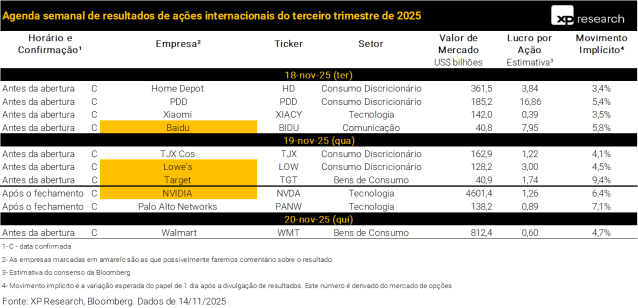

Agenda de resultados da semana

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)