1. Visão Geral do Fundo

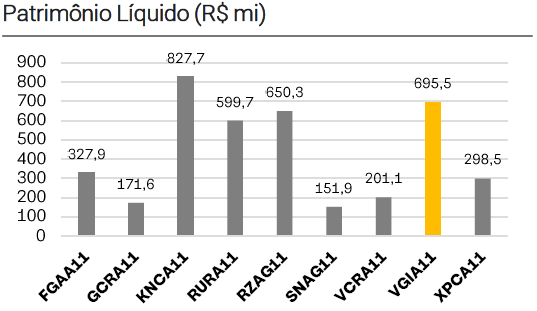

O VGIA11 é gerido pela Valora Investimentos, e seu patrimônio líquido atual é de R$ 695 milhões, o que faz do fundo o segundo maior FIAgro listado em bolsa atualmente. O fundo já concluiu três emissões de cotas, e atualmente possui 23.494 cotistas.

Ao final do mês de setembro de 2022, o fundo possuía todo seu patrimônio líquido alocado em 22 CRAs indexados ao CDI, e sua taxa média de aquisição é de 5,8% a.a., com duration de 2,2 anos.

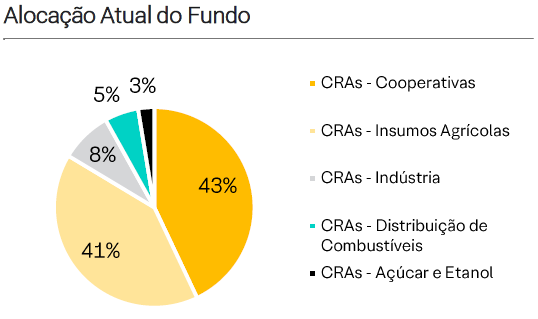

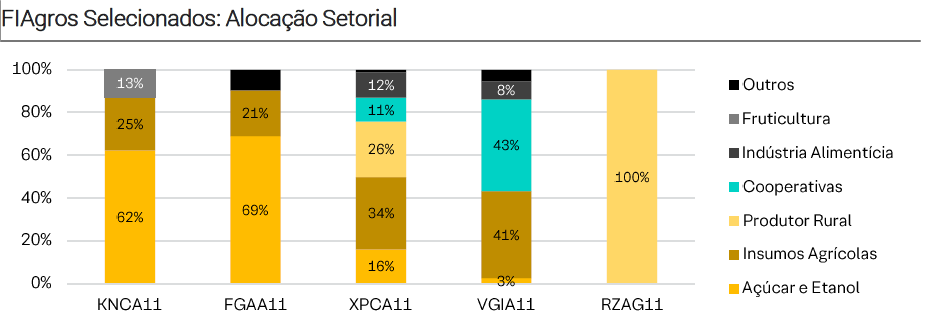

Para o setor de Insumos Agrícolas, no qual 41% do portfólio está alocado, nossa avaliação é de que, após o período de ótimos resultados com os preços mais altos, os revendedores de insumos devem passar, no curto prazo, por um momento de normalização e retorno à média com a redução nos preços dos fertilizantes. Além desse setor, 43% do portfólio está ligado a Cooperativas agrícolas, envolvidas em diferentes atividades dentro do agronegócio. Para cooperativas relacionadas à agroindústria, esperamos resultados mais resilientes no curto prazo. Por outro lado, as cooperativas da Região Sul com maior dependência da produção de grãos em sua receita, que têm reduzida participação no portfólio do VGIA11, podem enfrentar maiores dificuldades no curto prazo, dadas as expectativas deterioradas para a safra na região.

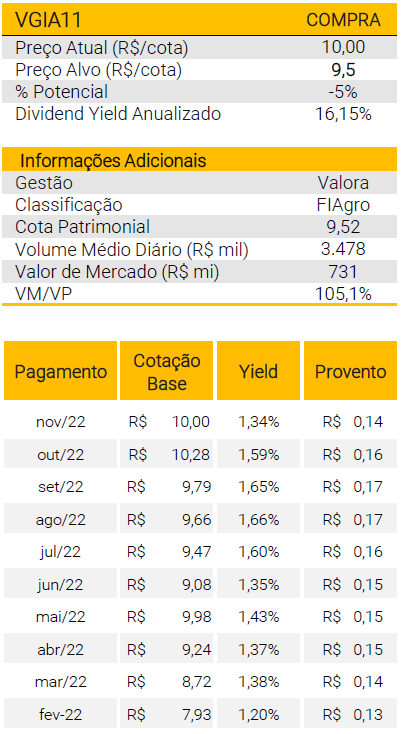

Nossa projeção é de que o fundo deve totalizar um pagamento de dividendos de R$ 1,85/cota referente ao ano de 2022, o que equivale a um dividend yield de 17,7% sobre o valor da cota atual. Para 2023, esperamos proventos mensais médios entre R$ 0,12/cota e R$ 0,16/cota, perfazendo um dividend yield de aproximadamente 17% sobre o preço atual da cota.

Portanto, esperamos que o fundo entregue uma boa rentabilidade no curto prazo, dada a projeção de manutenção da taxa CDI em patamares altos. Ainda que possua oportunidades de melhoria em sua diversificação geográfica e de devedores, avaliamos que o fundo possui um bom nível de risco de crédito. Desse modo, iniciamos nossa cobertura do fundo com recomendação de COMPRA.

2. Os FIAgros

O Fundo de Investimento nas Cadeias Produtivas Agroindustriais (“FIAgro”) é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor.

O FIAgro pode investir em uma ampla variedade de ativos, tais como: direitos creditórios, imóveis, valores mobiliários, ações ou cotas de sociedades, sempre no contexto das atividades integrantes da cadeia produtiva agroindustrial.

Pessoas físicas estão isentas de imposto de renda sobre os rendimentos, desde que:

- As cotas do FIAgro sejam admitidas à negociação exclusivamente em bolsas de valores ou no mercado de balcão organizado.

- O fundo escolhido possua, no mínimo, 50 (cinquenta) cotistas.

A receita do investimento é periodicamente distribuída para os cotistas, entretanto, diferente dos fundos imobiliários, não há obrigatoriedade regulatória de distribuir o resultado. Para FIAgros que aplicam em títulos e valores mobiliários, a renda se originará dos rendimentos distribuídos por esses ativos ou ainda pela diferença entre o seu preço de compra e de venda (ganho de capital).

Nessa modalidade, o FIAgro é uma fonte de financiamento para o agronegócio brasileiro. Atualmente, grande parte da captação para o setor de agronegócio no Brasil advém do setor bancário ou de investidores institucionais especializados. Portanto, o FIAgro permite o acesso dos investidores em geral aos investimentos nesse setor.

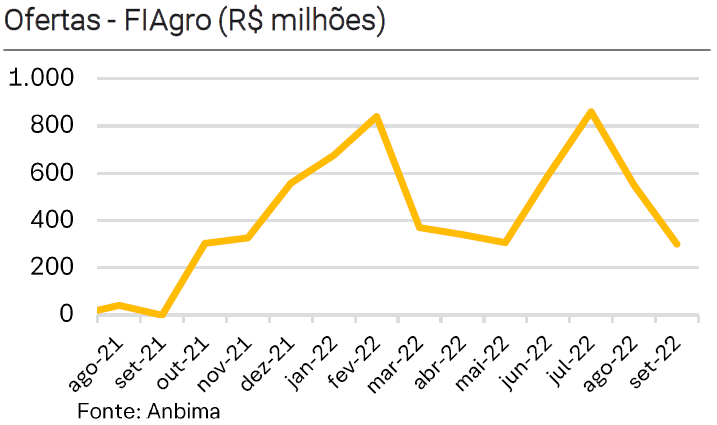

Os FIAgros foram regulamentados pela Comissão de Valores Mobiliários em julho de 2021, e desde então, o mercado vem assistindo à criação de novos fundos dessa modalidade. O gráfico abaixo mostra o valor mensal de novas ofertas de FIAgros, em milhões de reais, desde sua regulamentação:

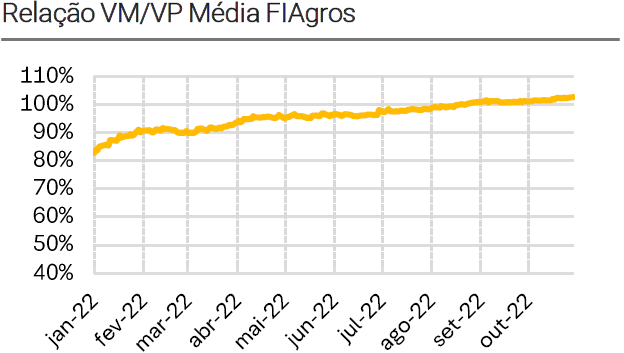

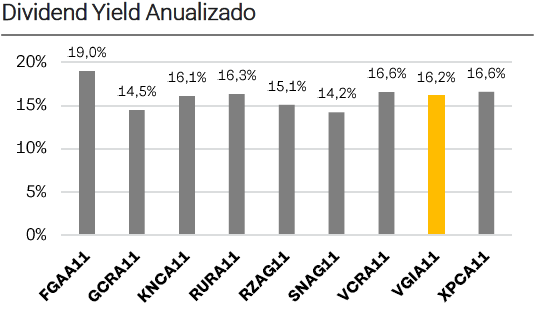

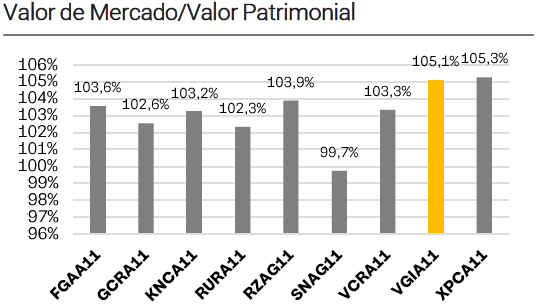

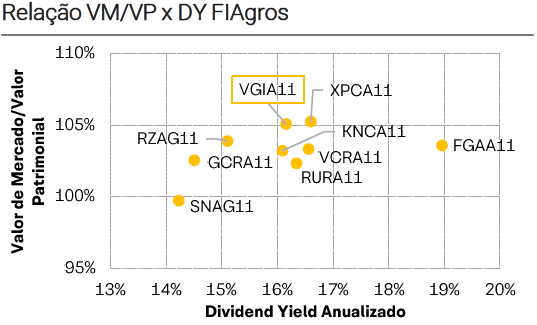

Os gráficos abaixo mostram a relação valor de mercado/valor patrimonial média dos FIAgros de maior patrimônio líquido atualmente negociados na bolsa e o dividend yield anualizado médio dos mesmos fundos, juntamente às nossas projeções para IPCA e Taxa Selic.

3. Equipe

O VGIA11 é gerido pela Valora Investimentos, gestora especializada em Renda Fixa Crédito Privado, Renda Fixa Estruturados, Imobiliário e Participações. Fundada em 2005, a gestora conta atualmente com 55 funcionários e R$ 6,5 bilhões sob gestão, por meio de mais de 40 fundos.

A equipe responsável pela gestão dos fundos de agronegócios da Valora está descrita a seguir, com biografias fornecidas pela gestora:

Guilherme Grahl – Associate – Agro

Analista de crédito no BankBoston de 2001 a 2004; atuou no Citibank de 2004 a 2013, também na área de Crédito, tendo participado da estruturação e expansão do segmento Middle Market com posterior atuação como aprovador e gestor de portfólio de crédito, além de especialista em Agribusiness. Em 2013 se transferiu para a Cargill, como gerente de crédito do Banco Cargill, tendo participado da expansão do portfólio. Já como Diretor estatutário de crédito, assumiu também a gestão de Riscos financeiros de para a América Latina. Em 2020 ingressou na Valora, onde passou a atuar com foco no segmento de Agribusiness. Guilherme é engenheiro civil pela Escola de Engenharia Mauá, pós-graduado pela EAESP da Fundação Getúlio Vargas (FGV) e com MBA em Agribusiness pela ESALQ (USP).

Humberto Hardman – Associate – Agro

Executivo com mais de 20 anos de carreira na divisão de Trade & Structured Finance da Cargill, Inc. Ocupou cargos que exigiam gestão do relacionamento com bancos locais e internacionais, com empresas de médio e grande portes em diversos setores incluindo químicos, defensivos agrícolas e fertilizantes, além de produtores de açúcar, etanol e geração de energia, e produtores rurais (soja, milho e algodão). Trabalhou na sede da Cargill em Minneapolis e no escritório central em São Paulo, responsável pela gestão de portfólio de ativos financeiros. Proficiente em estruturação de transações financeiras envolvendo pré-pagamentos, financiamento de projetos, financiamento bancário de curto e médio prazos, gestão de capital de giro, supply chain finance e hedge de commodities. Humberto possui bacharelado em Engenharia Mecânica (Escola de Engenharia Mauá) e em Economia (USP), com MBA em Finanças e Gestão Estratégica (University of Minnesota).

Fabio Barbosa – Analista da Área Agro

Analista de Estruturação na Valora desde 2021, atuou no Tauil & Chequer Advogados associado ao Mayer Brown LLP e no Madrona Advogados de 2012 a 2016 na área de Mercado de Capitais e Corporate Finance. Ainda, atuou como analista financeiro corporativo, de 2018 a 2021, em operações de reestruturação e aquisições de empresas. Participou de processos de estruturação de operações financeiras, principalmente em certificados de recebíveis, e constituição de fundos de investimento em valor superior a R$5 bilhões.

Luis Henrique Fischel – Analista da Área Agro

Engenheiro Civil pela Escola Politécnica da Universidade de São Paulo (USP). De 2016 a 2017 atuou como estagiário em Startup de Tecnologia, atuando no desenvolvimento de um aplicativo. Em 2019 trabalhou como estagiário na MPD Engenharia, fazendo parte da equipe de gestão estratégica de obras de 2 edifícios em São Paulo. Juntou-se à Valora em 2020, e atualmente atua como analista da área Agro.

Daniel Strozzi Soares – Analista da Área Agro

Mestre em economia pelo Insper e em finanças pela Nova School of Business and Economics, e graduado em engenharia florestal pela UFPR. Tem mais de 5 anos de experiência em áreas de negócios e investimentos florestais e agro. Com passagens pela Suzano e pelo World Resources Institute Brasil, fez o planejamento financeiro de áreas de negócio de orçamento relevante, negociação e análise de investimentos florestais, além de participar da elaboração de planos de investimento greenfield no agro. Na Valora tem atuado na gestão dos fundos da área Agro.

Camila Cristina Rodrigues Rossetti – Analista da Área Agro

Graduada em Ciências Contábeis e Atuariais pela Universidade Fundação Santo André, atuou como Estagiária e Analista no Banco Crédit Agricole na área de Corporate Finance por 4 anos. Juntou-se à Valora em 2018 na equipe de Renda Fixa Estruturados, onde deu início à sua trajetória com o operacional de fundos, incluindo FIDCs e Back Office. Atualmente atua como Analista Operacional na área de Agro.

4. Portfólio

De acordo com a Valora Investimentos, “O Fundo tem como objetivo o investimento preponderante em Certificados de Recebíveis do Agronegócio (CRA) conforme critérios de elegibilidade definidos na política de investimento.”

O fundo tem taxa de administração de 1,20% a.a. sobre o PL, e taxa de performance de 10% sobre rendimentos que excedam 100% do CDI. O VGIA11 teve início em novembro de 2021, com captação inicial de R$ 100 milhões. A 2ª emissão de cotas foi concluída em maio de 2022, captando R$ 240 milhões, enquanto a 3ª emissão de cotas, que captou R$ 360 milhões, foi encerrada em outubro de 2022.

Ao final do mês de setembro de 2022, o fundo possuía todo seu patrimônio líquido alocado em CRAs indexados ao CDI, e sua taxa média de aquisição era de 5,8% a.a., com duration de 2,2 anos. A gestora do fundo afirma focar em operações de estruturação própria, de modo a ter participação mais ativa no processo e buscar maior retorno ajustado pelo risco.

O fundo possui um passivo de R$ 93,3 milhões em compromissos de recompra de CRA vendidos, que serão exercidos ao longo dos próximos três meses. O fundo não informa o custo envolvido na operação, que equivalia a 21% de seu patrimônio líquido em setembro de 2022.

Em termos de diversificação regional, os CRAs no portfólio do fundo estão associados a empresas com operações em 11 estados brasileiros, com destaque para o RS, estado associado a 56% da carteira. Já em termos setoriais, o fundo apresenta ativos ligados principalmente ao setor de Insumos Agrícolas (41%) e a Cooperativas (43%). O fundo detém CRAs com risco corporativo de 12 diferentes empresas, e o ativo de maior valor atualmente (Fiagril) representa 32% do portfólio. Em nossa avaliação, o fundo poderia se beneficiar com uma melhor diversificação geográfica e de devedores.

Nossa projeção é de que o fundo deve manter o pagamento de dividendos mensais referentes aos resultados de novembro e dezembro de 2022 próximos a R$ 0,16/cota, totalizando um pagamento de R$ 1,85/cota referente ao ano de 2022, o que equivale a um dividend yield de 17,7% sobre o valor da cota atual.

Para 2023, esperamos proventos mensais médios entre R$ 0,12/cota e R$ 0,16/cota, perfazendo um dividend yield de aproximadamente 17% sobre o preço atual da cota.

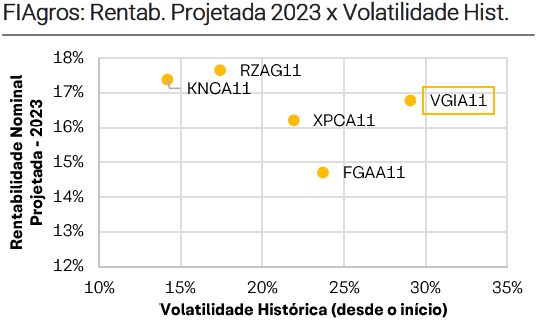

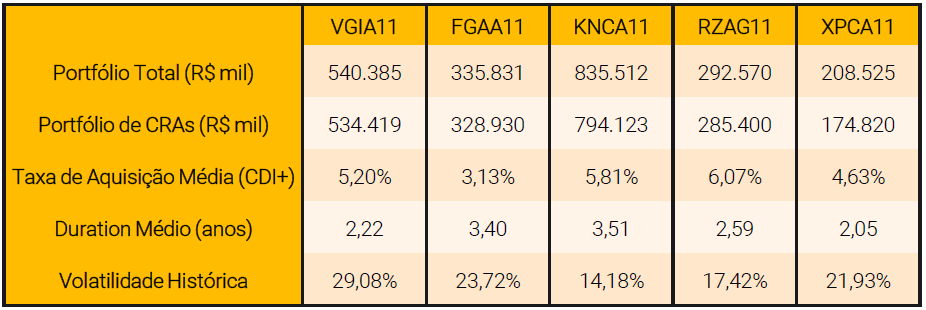

Nas figuras a seguir, comparamos o portfólio do VGIA11 com o portfólio dos principais FIAgros listados atualmente, selecionados por critérios de liquidez e valor atual do patrimônio líquido. A taxa de aquisição média do VGIA11 e a rentabilidade nominal do seu portfólio atual esperada para 2023, calculada aplicando as projeções macroeconômicas do Research XP, estão em linha com a média dos pares selecionados. Por outro lado, o fundo possui uma carteira com duration menor que a média dos outros FIAgros, enquanto sua volatilidade histórica foi a maior dentre os peers analisados, considerando todo o período desde o início de cada um.

4.1 CRA Fiagril

4.2 CRA Cotribá

4.3 CRA Languiru

4.4 CRA Belagrícola

4.5 CRA Granol

4.6 CRA Rodoil

4.7 CRA Cotrisel

4.8 CRA Cotrisul

4.9 CRA Coagrisol

4.10 CRA Usina Santa Fé

4.11 CRA Copagril

4.12 CRA Coopeavi

5. Dados de Mercado e Rentabilidade

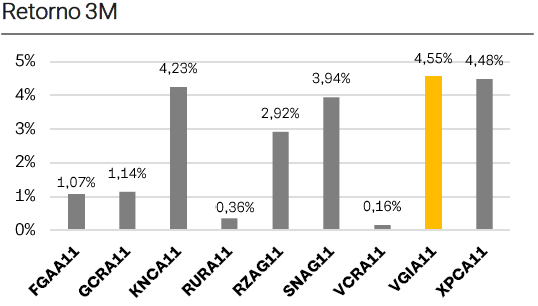

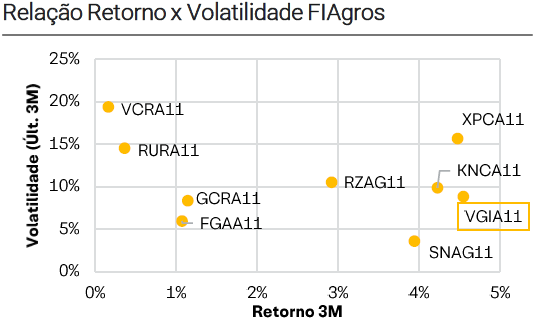

Nos gráficos abaixo, comparamos alguns indicadores atuais do VGIA11 em relação aos FIAgros com maior patamar de liquidez e patrimônio líquido atualmente listados na bolsa. Por se tratar de um produto com regulamentação recente, optamos por apresentar indicadores de retorno e risco na janela dos últimos 3 meses.

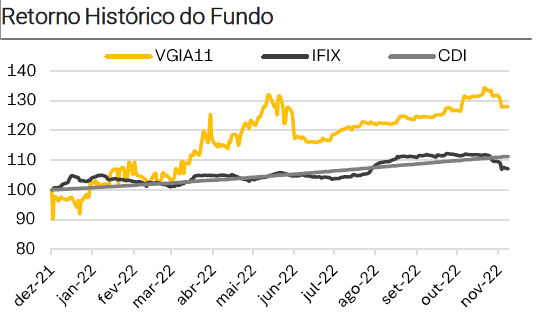

Já o gráfico abaixo mostra a evolução do investimento em cotas do VGIA11 desde o início de suas negociações:

Os gráficos abaixo mostram a relação risco/retorno recente dos FIAgros selecionados e a relação VM/VP vs. dividend yield anualizado dos pares. O gráfico demonstra que os FIAgros se encontram atualmente em patamar similar de ágio com relação ao valor patrimonial e dividend yield.

6. O Setor de Açúcar e Etanol

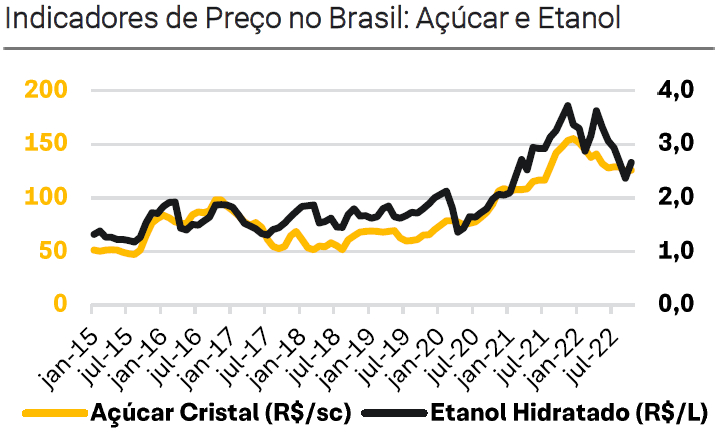

O setor de Açúcar e Etanol envolve a produção de cana-de-açúcar e seu processamento, em usinas especializadas, nos seus subprodutos: em especial, açúcar, etanol e geração elétrica. Com a tecnologia alcançada pelo setor no Brasil, as usinas têm relativa facilidade de converter rapidamente sua produção para um foco maior em etanol ou em açúcar, em resposta à atratividade dos preços de cada produto no mercado. Outra questão estratégica para as usinas é a origem da cana-de-açúcar utilizada como matéria prima, que pode ser adquirida de terceiros ou produzida pela própria empresa, em áreas próprias ou arrendadas.

O etanol produzido no país é utilizado, em sua maioria, como combustível de automóveis no mercado doméstico. Como a maior parte da frota brasileira é de veículos flex, a sua dinâmica interna de preços é fortemente interligada à dinâmica de preços da gasolina, que por sua vez é afetada pela cotação internacional do petróleo.

Já a dinâmica de preços do açúcar está mais fortemente envolvida com o mercado externo. Segundo dados da Unica (União da Indústria de Cana-de-Açúcar e Bioenergia), o Brasil é, com 23% da produção global, o maior produtor mundial de açúcar. Aproximadamente 70% dessa produção é exportada, o que equivale a 49% das exportações mundiais do produto. Com isso, o preço do produto é determinado em mercados internacionais, de modo que a atratividade da sua produção para as usinas, com relação à da produção de etanol, pode variar constantemente.

Atualmente, a relação de preços favorece um mix com maior preponderância do açúcar na produção das usinas. Com o momento atual de queda nos preços internacionais de petróleo e após as alterações nas alíquotas de impostos federais e estaduais realizadas a partir de julho, o consumidor brasileiro vem observando preços mais atrativos para a gasolina do que para o etanol como combustível automotivo. Por outro lado, o preço internacional do açúcar (tomando como referência o contrato ICE Sugar #11) vem se recuperando do nível atingido no início da pandemia de COVID-19 e se manteve entre 0,18 e 0,20 USD/lbs ao longo de 2022. Em 2023, acreditamos que os incentivos fiscais à gasolina devem ser ao menos parcialmente revertidos, o que tende a recuperar a competitividade do etanol. Embora seja esperado um aumento da produção no Brasil devido a uma melhora na produtividade e um aumento na moagem, o preço da energia em alta deve continuar pressionando as regiões em que a produção de açúcar envolve um alto custo energético, como a União Europeia, e as demais regiões produtoras, como a Índia, possuem pouco espaço para ampliar a produção. No médio prazo, esperamos a manutenção de preços internacionais favoráveis para a exportação de açúcar, com um piso para os preços entre 0,14 e 0,15 USD/lbs. Portanto, em nossa visão, a perspectiva é de que os próximos anos sejam positivos para o setor em termos de rentabilidade, em especial para os players mais experientes e com níveis saudáveis de endividamento.

7. O setor de Insumos Agrícolas

O setor de Insumos Agrícolas envolve a produção e comercialização de diversos produtos utilizados em algum momento da produção agrícola, como fertilizantes, defensivos agrícolas e sementes. As perspectivas para as empresas do setor dependem do nível de verticalização de cada uma e sua inserção no mercado.

Em particular, o mercado de fertilizantes está conectado às indústrias petroquímica e de mineração, e o Brasil ainda depende de importações em mais de 80% de seu uso anual, segundo dados da Associação Nacional para Difusão de Adubos (ANDA). Com a invasão da Ucrânia pela Rússia no início de 2022, o risco sobre o abastecimento do mercado interno foi elevado, dado que grande parte do volume importado no país provém da Rússia. Entretanto, apesar da forte elevação dos preços observada no 1º semestre do ano, o volume importado no período acabou sendo um pouco maior que o do 1º semestre do ano anterior, segundo dados da Secretaria de Comércio Exterior (SECEX).

Com a disparada dos preços nos primeiros meses após a invasão, a relação de troca de soja e milho contra fertilizantes chegou a patamares muito acima da média histórica. Entretanto, essa relação já se aproxima de valores próximos à média histórica, e esperamos que se mantenha no curto prazo próxima aos níveis atuais. Portanto, após o período de ótimos resultados com os preços mais altos, os revendedores de insumos devem passar, no curto prazo, por um momento de normalização e retorno à média com a redução nos preços dos fertilizantes.

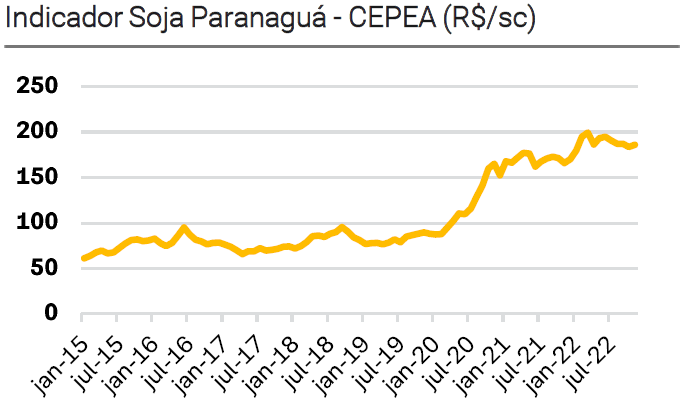

8. O setor de Produção de Grãos

Ao longo das últimas décadas, a soja conquistou posição de grande destaque na produção e exportação agrícolas brasileiras, particularmente pelo seu crescimento na região Centro-Oeste do país. Segundo estimativas da Conab, a produção nacional de soja na safra 2021/22 foi de 124 milhões de toneladas, das quais 39% foram consumidas no mercado interno e 61% (75,2 mi ton) exportadas. Do lado do consumo interno, boa parte da produção é direcionada para a fabricação de biodiesel, que é adicionado ao diesel automotivo vendido nos postos de combustíveis brasileiros atualmente a uma proporção de 10%. Globalmente, cerca de 77% da soja é usada para a nutrição animal e 19% para consumo humano, principalmente na forma de óleo de soja, segundo o USDA.

Em 2021, cerca de 70% da soja exportada pelo Brasil teve a China como destino, segundo dados do Comex Stat/MDIC. Em 2020, a produção brasileira foi equivalente a 34,4% da produção mundial, segundo a FAO. Os principais competidores na produção e exportação de soja são os EUA e a Argentina.

Outro grão de destaque na agricultura nacional é o milho, cuja produção estimada na safra 2021/22 foi de 114,7 milhões de toneladas, segundo a Conab. Uma particularidade do milho é apresentar a possibilidade de duas safras ao longo do ano. Boa parte dos produtores de soja realizam o plantio alternado das duas culturas, com particular sucesso obtido na região Centro-Oeste. Segundo dados do USDA, a produção brasileira da safra 2021/22 foi equivalente a cerca de 9,5% da produção mundial, dominada por EUA (31%) e China (22%).

O percentual da produção exportada do milho é atualmente menor relativamente à soja: 37,5 mi ton (ou 33% da produção) foram exportadas. Por outro lado, a destinação das exportações é mais diversificada, com destaque para países do Oriente Médio e Norte da África, como Egito (16,2% do volume exportado em 2021) e Irã (15,8%), da União Européia, como Espanha (10%), e do Leste Asiático, como Japão (8,5%) e Coreia do Sul (5,4%).

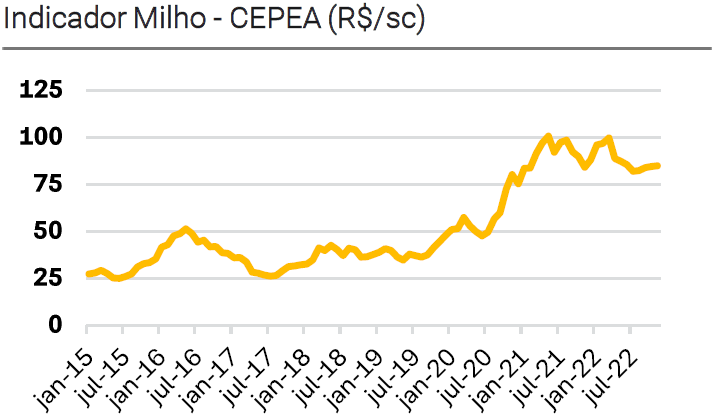

A dinâmica de preços internos de ambos os produtos segue o preço negociado internacionalmente, com os preços negociados na Chicago Board of Trade (CBOT), nos EUA, sendo considerados de referência para o setor. Dessa maneira, a cotação do dólar é também um dos principais drivers do setor. A desvalorização do real observada desde o início da pandemia de COVID-19, conforme observamos nos gráficos abaixo, trouxe os preços em moeda nacional da soja e do milho para patamares bastante superiores aos observados nos anos anteriores.

Atualmente, os preços de soja e milho seguem em patamares rentáveis ao produtor rural, mesmo com a elevação de custos de produção. Os preços vêm mantendo-se acima de 180 Reais por saca de soja e 80 Reais por saca de milho, de acordo com os indicadores do CEPEA. Devido à dinâmica internacional do preços de commodities, as cotações em Chicago têm refletido o risco da Guerra entre Ucrânia e Rússia, trazendo volatilidade e oportunidades de precificação a bons níveis. A recente depreciação do câmbio é um fator que contribui para a remuneração em reais do produtor rural. Do lado dos riscos, o clima é um fator a ser acompanhado, com o Brasil entrando em um terceiro ano de La Niña, o que pode reduzir o volume de chuvas na Região Sul do Brasil. Porém, os efeitos negativos desse fenômeno climático são menos presentes sobre as lavouras do Centro-Norte do país, trazendo boas perspectivas para a produção nessas Regiões. As projeções atuais da safra nacional de soja e milho esperam volumes recordes para os dois produtos. Apesar disso, a demanda de exportação deve estar presente para absorver o volume recorde de safras brasileiras, sem aumento de estoques globais.

9. Os Certificados de Recebíveis do Agronegócio (CRAs)

Os Certificados de Recebíveis do Agronegócio, ou CRAs, são o principal tipo de ativo a integrar os portfólios de investimentos dos FIAgros, e são títulos de crédito privado, representando uma promessa de pagamento em dinheiro no futuro. Sua característica principal é ser obrigatoriamente vinculado a direitos creditórios originados de transações entre produtores rurais, ou cooperativas, e terceiros, que tenham relação com a produção e manipulação de produtos agropecuários ou bens utilizados nessa atividade. Um possível exemplo é a venda a prazo, por parte de um produtor de soja, de sua produção a uma exportadora de grãos.

A emissão dos CRAs é exclusiva de companhias securitizadoras, que adquirem uma variedade de direitos creditórios vinculados ao agronegócio e os “empacotam” em um único título de renda fixa (o CRA), emitindo-os no mercado de capitais.

Vale observar que, apesar de o CRA ser emitido pela companhia securitizadora, esta é apenas uma intermediária financeira da transação, já que o risco de crédito do produto está associado à empresa ligada ao agronegócio que originou os direitos creditórios “empacotados” no CRA. Podemos classificar o CRA de acordo com risco de crédito envolvido:

- Corporativo, em que o risco está atrelado à empresa devedora na operação, que utiliza a emissão do CRA para financiar, por exemplo, sua produção ou a compra de maquinário.

- Pulverizado, em que o risco está atrelado a uma carteira de créditos de diversos devedores.

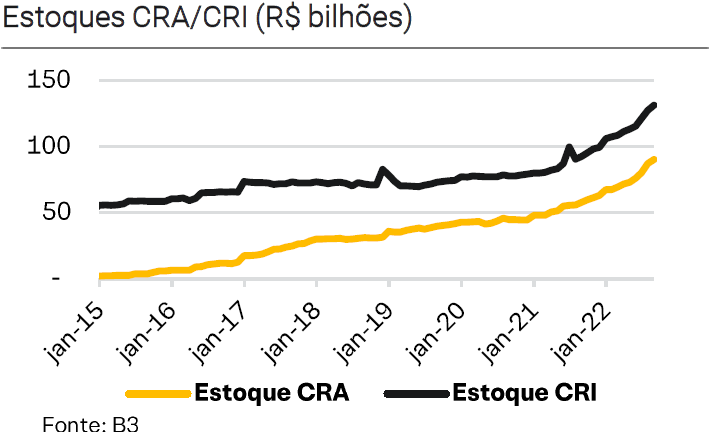

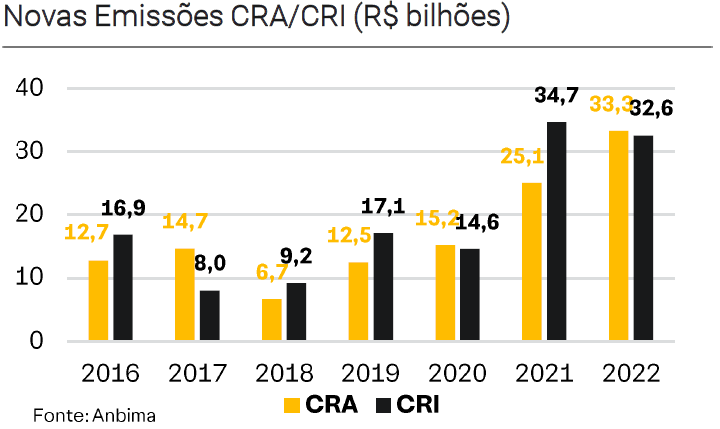

Os CRAs vêm se convertendo, gradualmente, em uma importante fonte de financiamento da atividade agropecuária. Os gráficos abaixo mostram a evolução dos estoques e das novas emissões de CRA comparativamente aos estoques e novas emissões de CRI, ativo similar ao CRA, porém lastreado em créditos do setor imobiliário. Pode-se observar pelos gráficos que as emissões de CRA têm ganhado velocidade nos últimos anos como alternativa importante de acesso ao mercado de capitais por parte do setor agropecuário.

9. Riscos

Listamos abaixo alguns dos principais riscos associados aos FIAgros:

- Risco de Crédito: Risco associado à falta de capacidade de pagamento dos devedores em suas obrigações contratuais.

- Risco de Liquidez: Risco associado à dificuldade de converter cotas de FIAgros em dinheiro no futuro, por falta de negociação do ativo.

- Risco de Mercado: Risco associado a (i) condições macroeconômicas em geral (ex. taxas de juros, inflação e USD); (ii) políticas públicas locais e internacionais. (ex. reforma tributária); e (iii) preço das commodities em geral.

- Risco de Governança: Risco associado à violação, pelo gestor fundo, de sua política de investimento e/ou má condução de negócios. (ex. falta de procedimentos internos, transparência, política de ética definida).

- Risco de Concentração: Um fundo pode investir em um único ativo ou em poucos ativos, concentrando o risco da carteira em poucos locatários.

- Risco Climático: Possível impacto negativo que um evento climático pode causar na agricultura ou pecuária dos devedores, afetando adversamente, por consequência, sua capacidade de pagamento.

10. Glossário

| ABL: Área Bruta Locável |

| ATR: Açúcar Total Recuperável, indicador da quantidade de açúcar contido na cana-de-açúcar |

| Cap Rate: Lucro operacional em termos anuais / valor de mercado |

| CDCA: Certificado de Direitos Creditórios do Agronegócio |

| Cota: Valor da cota negociado em bolsa ajustado por proventos |

| CRA: Certificado de Recebíveis do Agronegócio |

| CRI: Certificado de Recebíveis Imobiliários |

| CVM 400: Oferta de valores imobiliários, com prospecto e registro obrigatório na Comissão de Valores Mobiliários (CVM). Não há restrição quanto ao número de clientes que podem subscrever. O investidor não precisa necessariamente ser qualificado para investir no ativo, a não ser que haja uma exigência da emissão. |

| CVM 476: Oferta pública, mas com esforços restritos, destinada a investidores profissionais. Será permitida a procura de, no máximo, 75 investidores profissionais e os valores mobiliários ofertados deverão ser subscritos ou adquiridos por, no máximo, 50 investidores profissionais. |

| Dividend Yield: média dos proventos distribuídos no período multiplicado por 12 períodos e dividido pelo valor de mercado |

| Dividend Yield Projetado: Estimativa realizada com base nas receitas recorrentes e premissas definidas pela XP |

| Follow-On (FON): São as novas ofertas subsequentes ao IPO |

| Lucro Operacional: Receita total obtida com a propriedade menos despesas operacionais |

| LTV: Loan to Value. Relação entre o valor da dívida e o valor das garantias oferecidas. |

| Patrimônio Líquido (PL): Ativos Totais menos Passivos Totais |

| Patrimônio Líquido (PL)/Cota: Patrimônio Líquido dividido pelo total de cotas emitidas |

| Performance: Variação da cota acrescida dos proventos obtidos no período dividido pelo valor da cota |

| Peso no IFIX: Participação do fundo no IFIX (índice de fundos imobiliários) |

| Rendimentos: Proventos distribuídos por cota em R$ |

| TCH: Toneladas de Cana por Hectare. Indicador de produtividade do canavial. |

| TIR: Taxa interna de retorno |

| Vacância Anunciada: Taxa de vacância informada pelo administrador (física ou financeira), considerando saídas ou locações anunciadas por fatos relevantes |

| Vacância Financeira: Proporção da receita potencial que a área vaga teria na receita do fundo considerando o último aluguel pago |

| Vacância Física: Proporção que a área vaga representa em relação ao ABL total do empreendimento |

| Valor de Mercado (VM): Número total de cotas x valor da cota negociado em bolsa |

| VM/PL: Valor de mercado/Patrimônio Liquido |

| Volume Diário: Média diária do volume em R$ |

Se você ainda não tem conta na XP Investimentos, abra a sua!