1. Visão Geral do Fundo

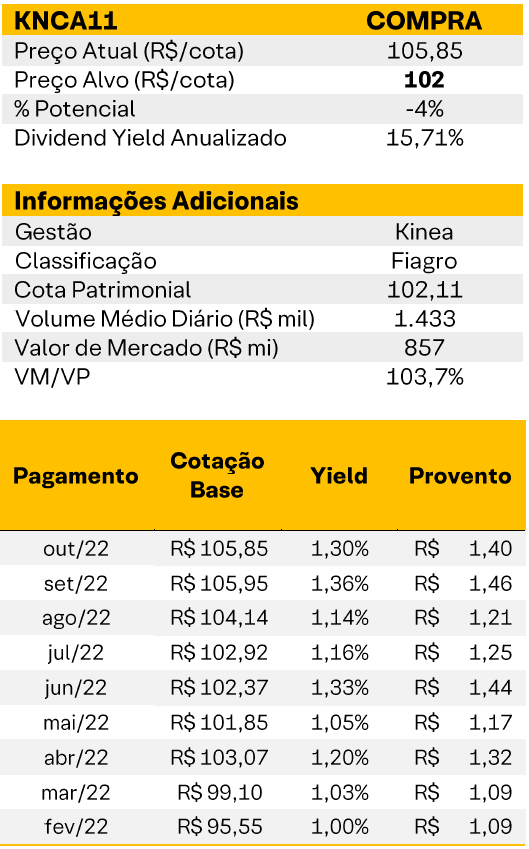

Com este relatório, iniciamos a cobertura do Kinea Crédito Agro (KNCA11), com recomendação de COMPRA e preço-alvo de R$ 102/cota. Estamos iniciando com o fundo a nossa cobertura dos FIAgros, e, portanto, discutiremos também neste relatório algumas de nossas perspectivas para o segmento em geral.

Atualmente, o patrimônio líquido do fundo é de R$ 827,1 milhões, fazendo deste o maior FIAgro listado em bolsa segundo essa métrica. Em seu último Relatório Gerencial, o fundo afirma possuir 11.099 cotistas.

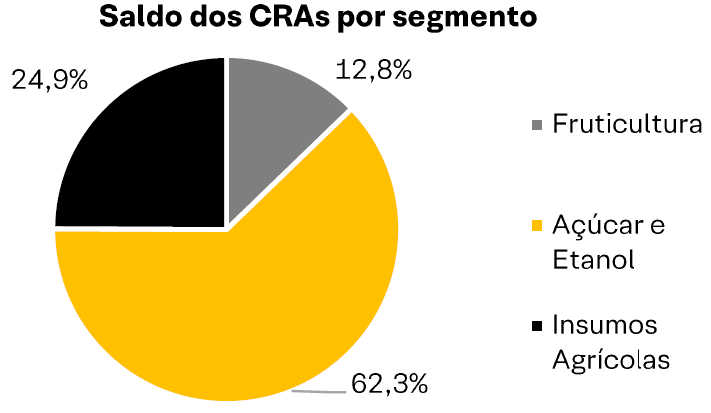

Atualmente, o fundo possui 96,4% do seu patrimônio líquido alocado em CRAs e os demais 3,6% alocados em instrumentos de caixa. Todos os CRAs são indexados ao CDI, e sua taxa média de aquisição é de 5,82% a.a., com prazo médio de 3,6 anos. A taxa média de aquisição do portfólio do fundo é maior que a de todos os FIIs de Recebíveis sob nossa cobertura, assim como o LTV médio do portfólio do KNCA11 é maior que o da maioria daqueles FIIs de Recebíveis. Como o setor agro tende a ser mais volátil que o setor imobiliário, é esperado que os FIAgros de CRAs tenham risco e retornos esperados maiores que os de FIIs de CRIs. No âmbito do setor de Açúcar e Etanol, que possui a maior alocação do portfólio, nossa perspectiva é de que os próximos anos sejam positivos em termos de rentabilidade, em especial para os players mais experientes e com níveis saudáveis de endividamento. Para o setor de Insumos Agrícolas, no qual 25% do portfólio está alocado, nossa avaliação é de que, após o período de ótimos resultados com os preços mais altos, os revendedores de insumos devem passar, no curto prazo, por um momento de normalização e retorno à média com a redução nos preços dos fertilizantes.

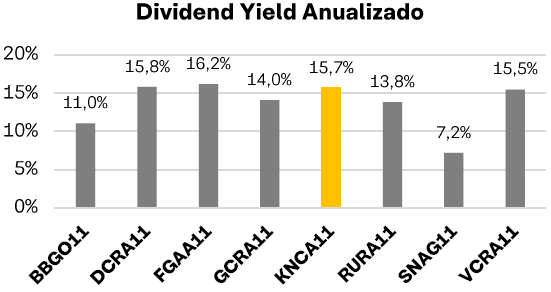

Nossa projeção é de que o fundo mantenha o pagamento de dividendos mensais próximo ao valor atual ao longo dos próximos dois meses, totalizando um pagamento próximo a R$ 14,99/cota no ano de 2022, equivalente a um dividend yield de 14,91% sobre o valor da cota média de ingresso. Para 2023, esperamos proventos mensais médios entre R$1,30/cota e R$1,40/cota, perfazendo um dividend yield aproximado de 15,5% sobre o preço atual da cota. Portanto, acreditamos que o fundo tem o potencial de entregar uma boa rentabilidade, tem uma boa liquidez, no contexto do novo segmento de FIAgros, e um risco de crédito bem calibrado, no contexto do setor agropecuário, de modo que iniciamos nossa cobertura do fundo com recomendação de COMPRA.

2. Os FIAgros

O Fundo de Investimento nas Cadeias Produtivas Agroindustriais (“FIAgro”) é uma junção dos recursos de vários investidores para a aplicação em ativos de investimentos do agronegócio, sejam eles de natureza imobiliária rural ou de atividades relacionadas à produção do setor.

O FIAgro pode investir em uma ampla variedade de ativos, tais como: direitos creditórios, imóveis, valores mobiliários, ações ou cotas de sociedades, sempre no contexto das atividades integrantes da cadeia produtiva agroindustrial.

Pessoas físicas estão isentas de imposto de renda sobre os rendimentos, desde que:

- As cotas do FIAgro sejam admitidas à negociação exclusivamente em bolsas de valores ou no mercado de balcão organizado.

- O fundo escolhido possua, no mínimo, 50 (cinquenta) cotistas.

A receita do investimento é periodicamente distribuída para os cotistas, entretanto, diferente dos fundos imobiliários, não há obrigatoriedade regulatória de distribuir o resultado. Para FIAgros que aplicam em títulos e valores mobiliários, como é o caso do KNCA11, a renda se originará dos rendimentos distribuídos por esses ativos ou ainda pela diferença entre o seu preço de compra e de venda (ganho de capital).

Nessa modalidade, o FIAgro é uma fonte de financiamento para o agronegócio brasileiro. Atualmente, grande parte da captação para o setor de agronegócio no Brasil advém do setor bancário ou de investidores institucionais especializados. Portanto, o FIAgro permite o acesso dos investidores em geral aos investimentos nesse setor.

Os FIAgros foram regulamentados pela Comissão de Valores Mobiliários em julho de 2021, e desde então, o mercado vem assistindo à criação de novos fundos dessa modalidade. O gráfico abaixo mostra o valor mensal de novas ofertas de FIAgros, em milhões de reais, desde sua regulamentação:

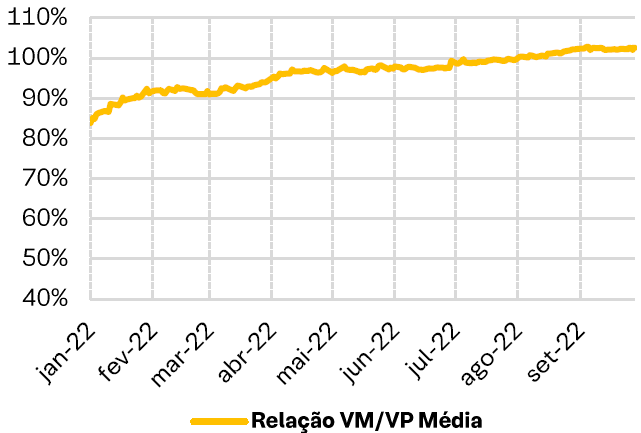

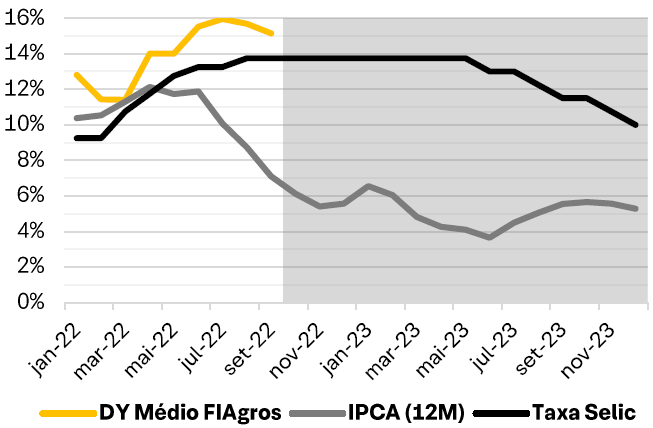

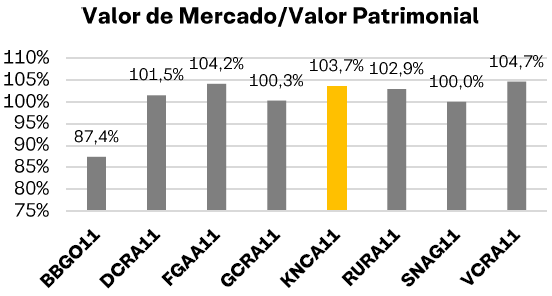

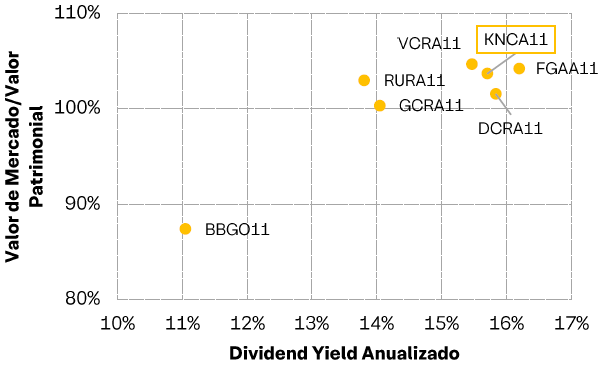

Os gráficos abaixo mostram a relação valor de mercado/valor patrimonial média dos FIAgros de maior patrimônio líquido atualmente negociados na bolsa e o dividend yield anualizado médio dos mesmos fundos, juntamente às nossas projeções para IPCA e Taxa Selic.

3. Equipe

O fundo é gerido pela Kinea Investimentos Ltda., constituída em 2007 como gestora especializada em investimentos alternativos. O Itaú Unibanco detém 80% do capital da empresa. Atualmente, o Kinea possui mais de 150 profissionais e R$ 67 bilhões sob gestão, divididos nas áreas de fundos Líquidos, de Infraestrutura, Venture Capital, Private Equity e seus 12 fundos Imobiliários e Agro.

A Kinea informe em seu website o descritivo a seguir da equipe responsável pela gestão do KNCA11:

Flavio Cagno, CFA, CAIA (Sócio e Gestor dos fundos imobiliários de CRI e Agro)

Flávio integra a área de gestão de fundos da Kinea desde 2012. Antes da Kinea, trabalhou na RB Capital nas áreas de estruturação e de investimentos imobiliários, sendo responsável pela coordenação dos times de estruturação e servicing. Anteriormente, atuou na Vision Brazil Investments na área de crédito estruturado. Antes disso, trabalhou na Capitânia Asset & Risk Management e iniciou sua carreira no Escritório de Advocacia Pinheiro Neto Advogados.

Flávio é administrador de empresas formado pela Fundação Getulio Vargas (EASP-FGV), advogado formado pela Faculdade de Direito da Universidade de São Paulo (USP) e possui mestrado em real estate do Schack Institute of Real Estate da New York University.

José Olenscki (Análise, Estruturação e Monitoramento de Crédito)

José integra a área de gestão de fundos de investimento da Kinea e está na empresa desde janeiro de 2021.

José é formado em engenharia mecatrônica pela Escola Politécnica da Universidade de São Paulo, iniciou sua carreira como estagiário na Kinea.

Alexandre Marco (Agro)

Alexandre se juntou à equipe da Kinea em dezembro de 2021 sendo um dos responsáveis pela estratégia de fundos de investimentos Agro. Anteriormente à Kinea, trabalhou no Rabobank por 15 anos, banco Holandês dedicado ao agronegócio, tendo atuado como analista de crédito, gerente de relacionamento e, durante os últimos 3,5 anos, como Head de Crédito, responsável pelas áreas de risco de crédito corporativo e produtores rurais, Sustentabilidade e Controle de Garantias. Em 2010 teve uma experiencia de 3 meses no Rabobank Argentina e durante 2010 – 2011 trabalhou em Londres pelo mesmo banco na área de Acquisition Finance. Antes do Rabobank, trabalhou no Banco ABN Amro Real e BankBoston na área de análise de crédito.

Alexandre é graduado em economia pela Pontifícia Universidade Católica de São Paulo (PUC-SP) e possui mestrado profissional em economia pelo INSPER.

Felipe Greco, CFA (Agro)

Felipe se juntou à equipe da Kinea em agosto de 2021 sendo um dos responsáveis pela estratégia de fundos de investimento Agro na Kinea. Antes da Kinea, trabalhou na AMERRA Capital Management, gestora exclusivamente dedicada ao setor do agronegócio, originando e estruturando operações de crédito privado, assim como auxiliando na gestão de posições de equity. Trabalhou também na AGBI Real Assets na área de investimentos imobiliários rurais e também ocupou a posição de analista de investimentos florestais na Brookfield Brasil.

Felipe é engenheiro agrônomo formado pela Escola Superior de Agricultura Luiz de Queiroz (ESALQ/USP) e possui mestrado em Agricultural Economics pela Universidade de Hohenheim na Alemanha.

Gabriel Duarte (Análise, Estruturação e Monitoramento de Crédito)

Gabriel integra a área de gestão de fundos de investimento da Kinea e está na empresa desde abril de 2020.

Gabriel é formado em engenharia mecânica pela Escola Politécnica da Universidade de São Paulo, iniciou sua carreira como estagiário na Kinea.

Luiz Eduardo Nantes Saad (Análise, Estruturação e Monitoramento de Crédito)

Luiz integra a área de gestão de fundos de investimento da Kinea desde janeiro de 2022. Antes da Kinea, trabalhou 4 anos no Itaú BBA como analista de crédito sênior. Anteriormente, atuou na Cyrela, na área de dívida estruturada.

Luiz é engenheiro civil, formado pelo Mackenzie-SP, com MBA em Real Estate pela USP e especialização em Finanças pela FGV/SP.

Daniel Juc, CFA (Análise, Estruturação e Monitoramento de Crédito)

Daniel integra a área de gestão de fundos de investimento da Kinea e iniciou sua carreira como estagiário na empresa em maio de 2016.

Daniel é formado em engenharia mecatrônica pela Escola Politécnica da Universidade de São Paulo (POLI-USP), participando de programa de graduação sanduíche por um ano na University of Sydney, Austrália.

4. Detalhamento do Portfólio

De acordo com o gestor do fundo, Kinea Investimentos, o objetivo do fundo é: “O portfólio é dedicado ao investimento em valores mobiliários, especialmente em: (i) Certificados de Recebíveis do Agronegócio (“CRA”), (ii) Certificados de Recebíveis Imobiliários (“CRI”), (iii) Cotas de FIAGRO, (iv) Letras de Crédito do Agronegócio (“LCA”), (v) Letras de Crédito Imobiliário (“LCI”).”

O fundo tem taxa de administração de 1,20% a.a., não possui taxa de performance, e já realizou 2 emissões de cotas até o momento, em janeiro e junho de 2022, captando R$ 519 milhões e R$ 302,7 milhões, respectivamente. No dia 28 de setembro, o fundo anunciou a aprovação da realização de sua 3ª emissão de cotas, inicialmente de até 5 milhões de novas cotas, admitindo uma distribuição parcial de, no mínimo, 200 mil cotas. O valor de emissão das cotas corresponderá ao valor patrimonial da cota, atualmente em R$ 102,11/cota.

Atualmente, o fundo possui 96,4% do seu patrimônio líquido alocado em CRAs e os demais 3,6% alocados em instrumentos de caixa. Todos os CRAs são indexados ao CDI, e sua taxa média de aquisição é de 5,82% a.a., com prazo médio de 3,6 anos. A taxa média de aquisição do portfólio do fundo é maior que a de todos os FIIs de Recebíveis sob nossa cobertura, assim como o LTV médio do portfólio do KNCA11 é maior que o da maioria daqueles FIIs de Recebíveis. Como o setor agro tende a ser mais volátil que o setor imobiliário, é esperado que os FIAgros de CRAs tenham risco e retornos esperados maiores que os de FIIs de CRIs.

Nossa projeção é de que o fundo mantenha o pagamento de dividendos mensais próximo ao valor atual ao longo dos próximos dois meses, totalizando um pagamento de R$ 14,99/cota no ano de 2022, equivalente a um dividend yield de 14,91% sobre o valor da cota média de ingresso. Para 2023, esperamos proventos mensais médios entre R$1,30/cota e R$1,40/cota, perfazendo um dividend yield aproximado de 15,5% sobre o preço atual da cota.

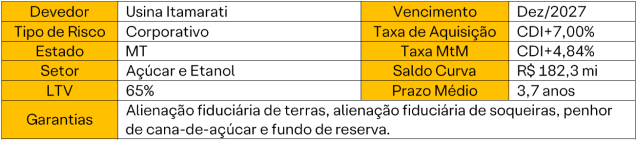

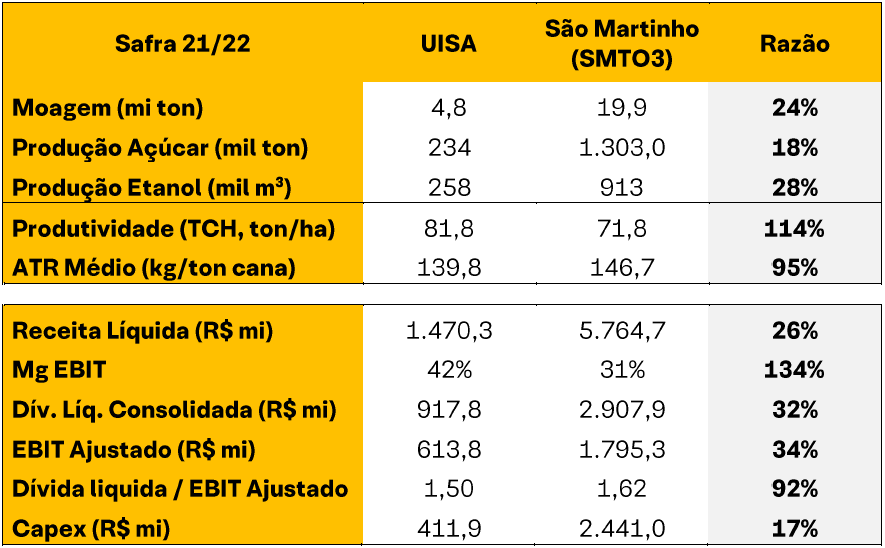

4.1 CRA Usina Itamarati

O KNCA11 detém duas emissões similares de CRA com risco corporativo das Usinas Itamarati S.A. e lastreados em contratos de CDCAs da companhia, uma usina sucroalcooleira com sede em Nova Olímpia/MT. A empresa tem 40 anos de história, e atua no plantio, comércio, logística e distribuição dos derivados da cana-de-açúcar nas regiões Centro-Oeste e Norte. Recentemente, passou a adotar o nome de UISA, de modo a simbolizar um novo período de transformação do grupo em uma biorrefinaria com o foco na produção de energias limpas, alimentos e insumos à base de cana-de-açúcar e milho.

O fundo detém 65% do volume total de R$ 270 milhões emitido com os dois CRAs, que, por sua vez, representam 29,4% da dívida líquida consolidada de 918 mi informada pela UISA em seu Relatório de Resultados do 4º trimestre da Safra 21/22. Na tabela abaixo, apresentamos alguns indicadores operacionais e financeiros do ano safra 2021/22 da UISA em comparação à Usina São Martinho (SMTO3), considerada benchmark do setor pelos analistas do setor Agro do Research XP.

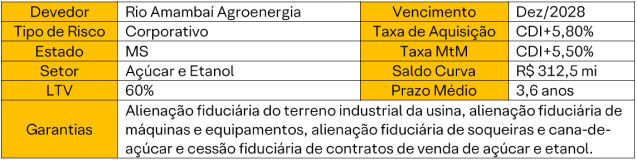

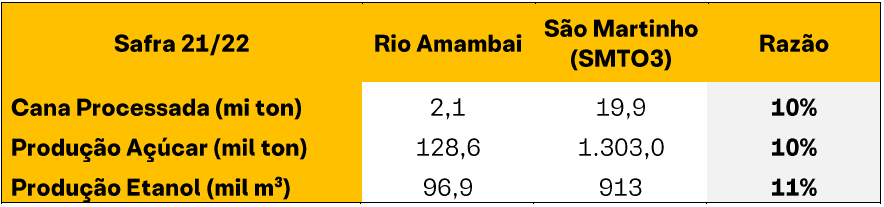

4.2 CRA Rio Amambaí Agroenergia

O fundo possui quatro emissões de CRA com risco corporativo da Rio Amambai Agroenergia (RAA), usina sucroalcooleira com sede em Naviraí/MS controlada pela Amerra Capital, uma gestora de private equity sediada em Nova York (EUA). A companhia foi constituída em 2016, quando a Amerra e associados arremataram a usina USINAVI em um leilão judicial, e possui atualmente uma capacidade de moagem anual de 3,2 milhões de toneladas.

A RAA produz, em especial, açúcar bruto VHP com foco no mercado internacional e etanol hidratado para utilização como combustível automotivo no mercado nacional. Na tabela abaixo, apresentamos algumas projeções operacionais da empresa para o ano safra 2021/22 em comparação à Usina São Martinho (SMTO3).

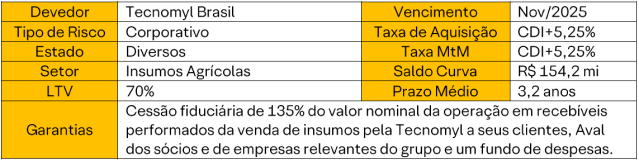

4.3 CRA Tecnomyl Brasil

O KNCA11 detém ainda três emissões de CRA da Tecnomyl Brasil, empresa do Grupo Sarabia com sede em Foz do Iguaçu/PR que atua no setor de insumos agrícolas. Segundo o site da empresa, a Tecnomyl é líder em formulação e comercialização de defensivos agrícolas no Paraguai, e busca atualmente a expansão de seus negócios no Brasil. O portfólio da empresa inclui inseticidas, herbicidas, fungicidas, fertilizantes e tratamento de sementes. Os CRAs serão integralmente amortizados em sua data de vencimento, e sua estrutura conta, além das garantias mencionadas, com covenants financeiros medidos contra as principais empresas do Grupo Sarabia.

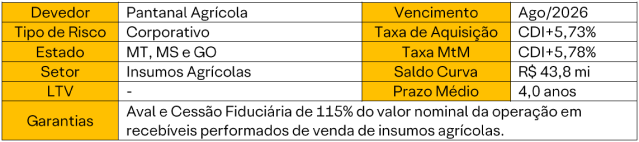

4.4 CRA Pantanal Agrícola

No mês de agosto/22, o fundo adquiriu um CRA com valor de R$ 43,1 milhões e risco corporativo da Pantanal Agrícola, empresa com atuação na distribuição de insumos agrícolas nos três estados da região Centro-Oeste e sede em Campo Grande/MS. A empresa, fundada em 2001 como Agropantanal, tem em seu portfólio insumos como defensivos agrícolas, sementes e fertilizantes. Recentemente, em novembro de 2021, a multinacional Bunge assinou um memorando de entendimento com a empresa manifestando sua intenção de obter uma participação minoritária na Pantanal. Os CRAs foram emitidos em três séries, com estrutura de subordinação, tendo o KNCA11 adquirido a emissão sênior.

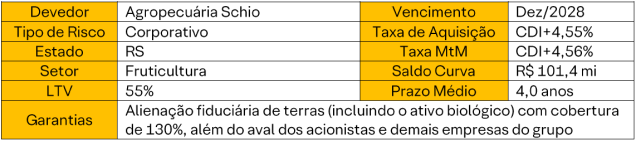

4.5 CRA Agropecuária Schio

O fundo adquiriu, em junho de 2022, um volume de R$ 98,1 milhões de um CRA com risco corporativo da Agropecuária Schio. A empresa, com sede em Vacaria/RS, foi fundada em 1987 e é líder nacional no segmento de produção e processamento de maçãs, com capacidade de processamento de 300 mil toneladas por ano. A companhia tem 75% de sua produção feita internamente, nos 3500 hectares das 11 fazendas do grupo localizadas na região Sul, que representam 11% da área plantada de maçãs no país. Além da distribuição no mercado interno, 25% da produção é exportada para 37 países, representando 80% das exportações brasileiras de maçãs.

5. Dados de Mercado e Rentabilidade

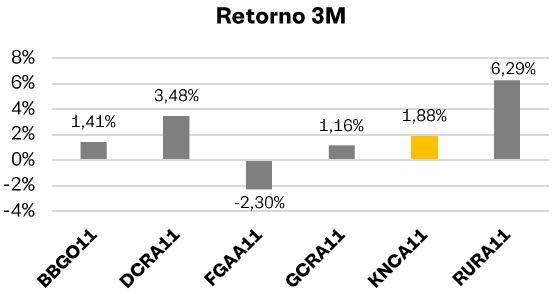

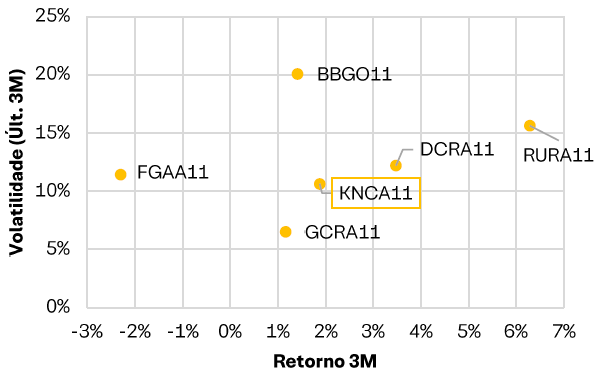

Nos gráficos abaixo, comparamos alguns indicadores atuais do KNCA11 em relação aos FIAgros com maior patamar de liquidez e patrimônio líquido atualmente listados na bolsa. Por se tratar de um produto com regulamentação recente, optamos por apresentar indicadores de retorno e risco na janela dos últimos 3 meses.

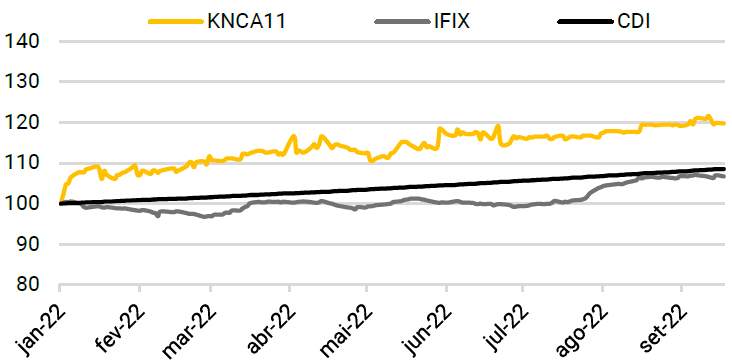

Já o gráfico abaixo mostra a evolução do investimento em cotas do KNCA11 desde o início de suas negociações:

Os gráficos abaixo mostram a relação risco/retorno recente dos FIAgros selecionados e a relação VM/VP vs. dividend yield anualizado dos pares. O gráfico demonstra que os FIAgros se encontram atualmente em patamar similar de ágio com relação ao valor patrimonial e dividend yield.

6. O Setor de Açúcar e Etanol

O setor de Açúcar e Etanol envolve a produção de cana-de-açúcar e seu processamento, em usinas especializadas, nos seus subprodutos: em especial, açúcar, etanol e geração elétrica. Com a tecnologia alcançada pelo setor no Brasil, as usinas têm relativa facilidade de converter rapidamente sua produção para um foco maior em etanol ou em açúcar, em resposta à atratividade dos preços de cada produto no mercado. Outra questão estratégica para as usinas é a origem da cana-de-açúcar utilizada como matéria prima, que pode ser adquirida de terceiros ou produzida pela própria empresa, em áreas próprias ou arrendadas.

O etanol produzido no país é utilizado, em sua maioria, como combustível de automóveis no mercado doméstico. Como a maior parte da frota brasileira é de veículos flex, a sua dinâmica interna de preços é fortemente interligada à dinâmica de preços da gasolina, que por sua vez é afetada pela cotação internacional do petróleo.

Já a dinâmica de preços do açúcar está mais fortemente envolvida com o mercado externo. Segundo dados da Unica (União da Indústria de Cana-de-Açúcar e Bioenergia), o Brasil é, com 23% da produção global, o maior produtor mundial de açúcar. Aproximadamente 70% dessa produção é exportada, o que equivale a 49% das exportações mundiais do produto. Com isso, o preço do produto é determinado em mercados internacionais, de modo que a atratividade da sua produção para as usinas, com relação à da produção de etanol, pode variar constantemente.

Atualmente, a relação de preços favorece um mix com maior preponderância do açúcar na produção das usinas. Com o momento atual de queda nos preços internacionais de petróleo e após as alterações nas alíquotas de impostos federais e estaduais realizadas a partir de julho, o consumidor brasileiro vem observando preços mais atrativos para a gasolina do que para o etanol como combustível automotivo. Por outro lado, o preço internacional do açúcar (tomando como referência o contrato ICE Sugar #11) vem se recuperando do nível atingido no início da pandemia de COVID-19 e se manteve entre 0,18 e 0,20 USD/lbs ao longo de 2022. Em 2023, acreditamos que os incentivos fiscais à gasolina devem ser ao menos parcialmente revertidos, o que tende a recuperar a competitividade do etanol. Embora seja esperado um aumento da produção no Brasil devido a uma melhora na produtividade e um aumento na moagem, o preço da energia em alta deve continuar pressionando as regiões em que a produção de açúcar envolve um alto custo energético, como a União Europeia, e as demais regiões produtoras, como a Índia, possuem pouco espaço para ampliar a produção. No médio prazo, esperamos a manutenção de preços internacionais favoráveis para a exportação de açúcar, com um piso para os preços entre 0,14 e 0,15 USD/lbs. Portanto, em nossa visão, a perspectiva é de que os próximos anos sejam positivos para o setor em termos de rentabilidade, em especial para os players mais experientes e com níveis saudáveis de endividamento.

7. O setor de Insumos Agrícolas

O setor de Insumos Agrícolas envolve a produção e comercialização de diversos produtos utilizados em algum momento da produção agrícola, como fertilizantes, defensivos agrícolas e sementes. As perspectivas para as empresas do setor dependem do nível de verticalização de cada uma e sua inserção no mercado.

Em particular, o mercado de fertilizantes está conectado às indústrias petroquímica e de mineração, e o Brasil ainda depende de importações em mais de 80% de seu uso anual, segundo dados da Associação Nacional para Difusão de Adubos (ANDA). Com a invasão da Ucrânia pela Rússia no início de 2022, o risco sobre o abastecimento do mercado interno foi elevado, dado que grande parte do volume importado no país provém da Rússia. Entretanto, apesar da forte elevação dos preços observada no 1º semestre do ano, o volume importado no período acabou sendo um pouco maior que o do 1º semestre do ano anterior, segundo dados da Secretaria de Comércio Exterior (SECEX).

Com a disparada dos preços nos primeiros meses após a invasão, a relação de troca de soja e milho contra fertilizantes chegou a patamares muito acima da média histórica. Entretanto, essa relação já se aproxima de valores próximos à média histórica, e esperamos que se mantenha no curto prazo próxima aos níveis atuais. Portanto, após o período de ótimos resultados com os preços mais altos, os revendedores de insumos devem passar, no curto prazo, por um momento de normalização e retorno à média com a redução nos preços dos fertilizantes.

8. Os Certificados de Recebíveis do Agronegócio (CRAs)

Os Certificados de Recebíveis do Agronegócio, ou CRAs, são o principal tipo de ativo a integrar os portfólios de investimentos dos FIAgros, e são títulos de crédito privado, representando uma promessa de pagamento em dinheiro no futuro. Sua característica principal é ser obrigatoriamente vinculado a direitos creditórios originados de transações entre produtores rurais, ou cooperativas, e terceiros, que tenham relação com a produção e manipulação de produtos agropecuários ou bens utilizados nessa atividade. Um possível exemplo é a venda a prazo, por parte de um produtor de soja, de sua produção a uma exportadora de grãos.

A emissão dos CRAs é exclusiva de companhias securitizadoras, que adquirem uma variedade de direitos creditórios vinculados ao agronegócio e os “empacotam” em um único título de renda fixa (o CRA), emitindo-os no mercado de capitais.

Vale observar que, apesar de o CRA ser emitido pela companhia securitizadora, esta é apenas uma intermediária financeira da transação, já que o risco de crédito do produto está associado à empresa ligada ao agronegócio que originou os direitos creditórios “empacotados” no CRA. Podemos classificar o CRA de acordo com risco de crédito envolvido:

- Corporativo, em que o risco está atrelado à empresa devedora na operação, que utiliza a emissão do CRA para financiar, por exemplo, sua produção ou a compra de maquinário.

- Pulverizado, em que o risco está atrelado a uma carteira de créditos de diversos devedores.

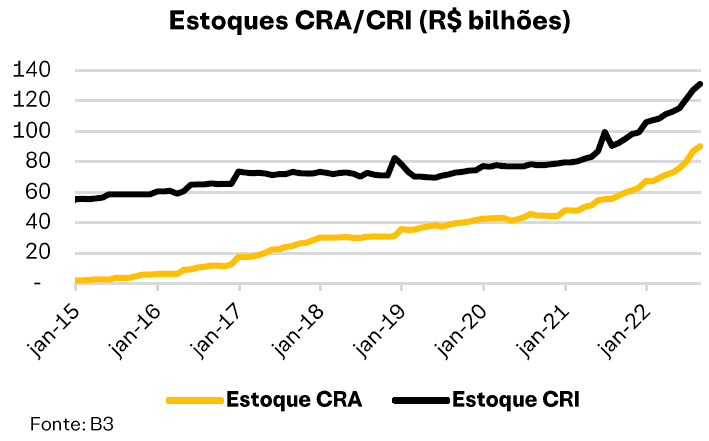

Os CRAs vêm se convertendo, gradualmente, em uma importante fonte de financiamento da atividade agropecuária. Os gráficos abaixo mostram a evolução dos estoques e das novas emissões de CRA comparativamente aos estoques e novas emissões de CRI, ativo similar ao CRA, porém lastreado em créditos do setor imobiliário. Pode-se observar pelos gráficos que as emissões de CRA têm ganhado velocidade nos últimos anos como alternativa importante de acesso ao mercado de capitais por parte do setor agropecuário.

9. Riscos

Listamos abaixo alguns dos principais riscos associados aos FIAgros, como o KNCA11:

- Risco de Crédito: Risco associado à falta de capacidade de pagamento dos devedores em suas obrigações contratuais.

- Risco de Liquidez: Risco associado à dificuldade de converter cotas de FIAgros em dinheiro no futuro, por falta de negociação do ativo.

- Risco de Mercado: Risco associado a (i) condições macroeconômicas em geral (ex. taxas de juros, inflação e USD); (ii) políticas públicas locais e internacionais. (ex. reforma tributária); e (iii) preço das commodities em geral.

- Risco de Governança: Risco associado à violação, pelo gestor fundo, de sua política de investimento e/ou má condução de negócios. (ex. falta de procedimentos internos, transparência, política de ética definida).

- Risco de Concentração: Um fundo pode investir em um único ativo ou em poucos ativos, concentrando o risco da carteira em poucos locatários.

- Risco Climático: Possível impacto negativo que um evento climático pode causar na agricultura ou pecuária dos devedores, afetando adversamente, por consequência, sua capacidade de pagamento.

10. Glossário

| ABL: Área Bruta Locável |

| ATR: Açúcar Total Recuperável, indicador da quantidade de açúcar contido na cana-de-açúcar |

| Cap Rate: Lucro operacional em termos anuais / valor de mercado |

| CDCA: Certificado de Direitos Creditórios do Agronegócio |

| Cota: Valor da cota negociado em bolsa ajustado por proventos |

| CRA: Certificado de Recebíveis do Agronegócio |

| CRI: Certificado de Recebíveis Imobiliários |

| CVM 400: Oferta de valores imobiliários, com prospecto e registro obrigatório na Comissão de Valores Mobiliários (CVM). Não há restrição quanto ao número de clientes que podem subscrever. O investidor não precisa necessariamente ser qualificado para investir no ativo, a não ser que haja uma exigência da emissão. |

| CVM 476: Oferta pública, mas com esforços restritos, destinada a investidores profissionais. Será permitida a procura de, no máximo, 75 investidores profissionais e os valores mobiliários ofertados deverão ser subscritos ou adquiridos por, no máximo, 50 investidores profissionais. |

| Dividend Yield: média dos proventos distribuídos no período multiplicado por 12 períodos e dividido pelo valor de mercado |

| Dividend Yield Projetado: Estimativa realizada com base nas receitas recorrentes e premissas definidas pela XP |

| Follow-On (FON): São as novas ofertas subsequentes ao IPO |

| Lucro Operacional: Receita total obtida com a propriedade menos despesas operacionais |

| LTV: Loan to Value. Relação entre o valor da dívida e o valor das garantias oferecidas. |

| Patrimônio Líquido (PL): Ativos Totais menos Passivos Totais |

| Patrimônio Líquido (PL)/Cota: Patrimônio Líquido dividido pelo total de cotas emitidas |

| Performance: Variação da cota acrescida dos proventos obtidos no período dividido pelo valor da cota |

| Peso no IFIX: Participação do fundo no IFIX (índice de fundos imobiliários) |

| Rendimentos: Proventos distribuídos por cota em R$ |

| TCH: Toneladas de Cana por Hectare. Indicador de produtividade do canavial. |

| TIR: Taxa interna de retorno |

| Vacância Anunciada: Taxa de vacância informada pelo administrador (física ou financeira), considerando saídas ou locações anunciadas por fatos relevantes |

| Vacância Financeira: Proporção da receita potencial que a área vaga teria na receita do fundo considerando o último aluguel pago |

| Vacância Física: Proporção que a área vaga representa em relação ao ABL total do empreendimento |

| Valor de Mercado (VM): Número total de cotas x valor da cota negociado em bolsa |

| VM/PL: Valor de mercado/Patrimônio Liquido |

| Volume Diário: Média diária do volume em R$ |

Se você ainda não tem conta na XP Investimentos, abra a sua!