1. Panorama e Performance

Em meados de dezembro o Banco Central baixou novamente a taxa Selic em 0,5pp para 4,5%aa, corte em linha com a nossa expectativa e a do consenso de mercado, de acordo com o relatório Focus publicado pelo Banco Central. Com isso, fechamos o ano com a taxa Selic de 4,5%.

No atual cenário, a nossa visão é de que o Banco Central tem espaço para baixar a Selic até 4,25%aa em fevereiro, o que implica em um corte adicional de 0,25pp, e permanecendo nesse patamar até o final de 2020.

Além da expectativa de cortes adicionais na taxa Selic, que deve beneficiar os fundos imobiliários, o relatório também continuou apresentando leve aumentos nas estimativas de crescimento do PIB para 1,16% em 2019 e 2,28% em 2020.

Com isso, fechamos 2019 com chave de ouro, não só pelos sucessivos cortes nas taxas básica de juros, mas também pela perspectiva positiva de recuperação econômica para os próximos anos

Mantemos a nossa visão positiva para os fundos imobiliários, que se mantém atrativos quando comparados aos juros locais mesmo após sua forte performance recente. No mês de dezembro, vimos o IFIX refletindo esse ambiente macroeconômico favorável (+10,63%), acumulando um crescimento de +37,6% no ano.

Mais uma vez, a indústria de fundos imobiliários continuou atingindo números recordes, com R$ 89,1 bilhões em valor de mercado e volume de negociação nos patamares de R$ 5 bilhões no mês de novembro de 2019. O número de investidores também cresceu, chegando a 573mil investidores (+10,74% em relação a outubro), refletindo a atratividade e o crescente interesse nesse produto.

Quanto ao seus segmentos, se destacaram os fundos de multiativos corporativos (+20,5%) e os ativos logísticos (+17,3%). No mês de dezembro, a pior performance foram dos fundos de recebíveis, com uma valorização de 5,7%.

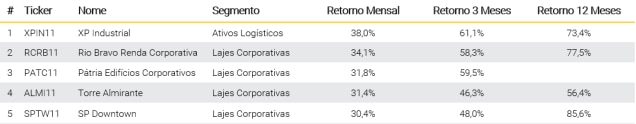

O fundo XP Industrial (XPIN11) foi o fundo imobiliário que apresentou a maior performance mensal (+38%). O portfolio do fundo é composto por 33 módulos nos condomínios empresariais CEA, Barão de Mauá e Gaia, localizados em São Paulo. Na nossa visão, o fundo possui ativos sólidos e está bem posicionado para o crescimento do segmento de ativos industriais.

Indo na contramão, o BTG Pactual Fundo de CRI (FEXC11) apresentou performance de -0,87%. De acordo com o último relatório gerencial divulgado, os ativos da carteira do fundo estão expostos em 53% em CDI, 26% em IGPM e 17% em IPCA. Em nossa visão, o fundo apresentou fraca performance dado o recente corte da taxa Selic, renovando sua mínima histórica, e expectativa de inflação baixa e controlada no curto prazo.

Performance 12 meses – IBOV x IFIX x CDI Acumulado

2. IFIX vs Carteira Recomendada

2.1 Visão Geral

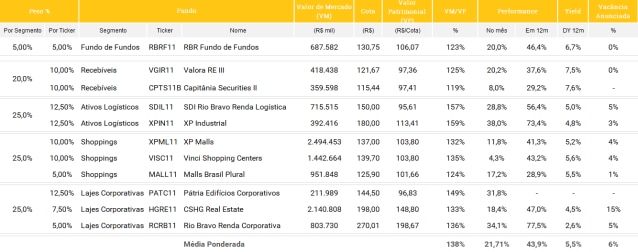

Acompanhando o otimismo do mercado, a carteira recomendada XP obteve um incremento de 22,34% no mês de dezembro de 2019 – é a maior alta registrada do histórico da carteira. Nesse período, a carteira teve uma performance 11,7 pontos percentuais acima do seu benchmark – o índice IFIX (+10,6%). No acumulado do ano a carteira acumulou um ganho de 42,2 pontos percentuais acima do IFIX.

Dois segmentos se destacaram no mês de dezembro. Primeiro, o segmento com maior contribuição para o desempenho da carteira de dezembro foi o de “Lajes Corporativas”, com crescimento de, na média, 30%.

Essa robusta valorização foi distribuída em todos os três fundos recomendados – Rio Bravo Renda Corporativa (RCRB11), Pátria Edifícios Corporativos (PATC11) e The One (ONEF11), com altas de 34,1%, 31,8%, 6,0%, respectivamente.

IFIX x Carteira Recomendada

O segmento de “Ativos Logísticos” apresentou a segunda maior alta, impulsionado pelo XP Industrial (XPIN11), que registrou um crescimento de 38,0% no último mês, seguido do Fundo SDI Rio Bravo Renda Logística (SDIL11) com performance de 28,8%.

O terceiro segmento que mais contribuiu para a performance da carteira foi o segmento de “Recebíveis”. Valora RE III (VGIR11), incluída na ultima revisão da carteira, apresentou crescimento de 20,2% e Capitânia Securities II (CPTS11B) obteve crescimento de 8,0%.

A classe “Shoppings” terminou em quarto lugar com a valorização de 11,8% do XP Malls (XPML11) e 4,3% do Vinci Shopping Centers (VISC11).

Por fim, o fundo RBR Fundo de Fundos, incluída na carteira de dezembro, apresentou uma sólida performance de 20,0% no mês de dezembro.

3. Pesos da Nova Carteira Recomendada

Para o mês de janeiro de 2020, redistribuímos os pesos de cada setor na carteira em relação ao mês anterior, reduzindo marginalmente a participação no segmento de Lajes Corporativas e aumentando a participação no segmento se shopping centers. Desse modo, iniciamos o ano os segmentos de lajes corporativas, galpões logísticos e shopping centers tendo os maiores pesos da carteira, com 25% cada.

- Lajes Corporativas (25,0% da carteira): Continuamos otimistas em relação à melhora operacional dos edifícios corporativos de alto padrão, especialmente aqueles localizados nas principais regiões comerciais de São Paulo. Entretanto, devido à forte valorização dos principais FIIs que podem se beneficiar desse evento, reduzimos marginalmente o seu peso na carteira recomendada.

- Ativos logísticos (25,0% da carteira): Menor volatilidade é justificada pelo tempo curto de construção, reduzindo o risco de execução, e por apresentar contratos atípicos (mais longos). Por isso, a renda trazida por esses ativos apresenta estabilidade e um menor risco no curto prazo. Adicionalmente, esse segmento apresenta uma perspectiva muito favorável devido ao forte crescimento do e-commerce, demandando volume crescente de ativos logísticos localizados próximos às grandes regiões metropolitanas.

- Shopping Center (25,0% da carteira): Exemplo de resiliência durante a recessão. Vemos esse segmento como um potencial beneficiário da recuperação do consumo nos próximos anos, além de continuar apresentando grande tendência de consolidação. Focamos a nossa carteira em fundos com carteiras diversificadas e localizadas nos grandes centros de consumo do país.

- Fundos de Recebíveis (20,0% da carteira): Alto rendimento e menor risco de perda de patrimônio, essa classe é uma ótima alternativa para diversificação de risco. Hoje, contudo, a perspectiva de uma inflação e juros menores no longo prazo tende a diminuir a rentabilidade desse tipo de fundo.

- Fundo de Fundos (5,0% da carteira): Fundo de fundos apostam em explorar ineficiências de mercado e assimetrias de risco/retorno entre os FIIs listados em bolsa, além de usar sua expertise para balancear a exposição de suas carteiras a segmentos específicos de acordo com o momento e perspectiva de cada setor.

4. Movimentações na Carteira Recomendada de FIIs

Considerando os resultados do mês de dezembro, estamos realizando algumas mudanças estratégicas na nossa carteira recomendada para poder continuar a maximizar o seu potencial. Tendo em vista isso, segue as nossas alterações:

SAIU – The One (ONEF11): Após a sua forte valorização nos últimos meses (+30% desde a sua inclusão na nossa carteira em 31/10), vemos a sua cota já precificando grande parte do potencial aumento nos aluguéis nos próximos anos, implicando em um dividend yield corrente anualizado abaixo de 4%aa. Por esse motivo, apesar da boa qualidade do imóvel e sua localização privilegiada, retiramos o The One da nossa carteira recomendada para janeiro de 2020.

ENTROU – CSHG Real Estate (HGRE11): O fundo CSHG Real Estate é um FII com carteira concentrada em lajes corporativas. O fundo conta com um portfólio diversificado em mais de 20 ativos, sendo que mais de 65% do seu ABL se concentra na cidade de São Paulo. Acreditamos que o fundo tenha potencial para se beneficiar do ciclo favorável no segmento nos próximos anos, dado que aproximadamente 70% dos seus contratos serão renegociados nos próximos dois anos. Adicionalmente, os recursos levantados na recente oferta pública já vem sendo alocado em aquisições a preços atrativos. Por este motivo, adicionamos o HGRE da nossa carteira.

ENTROU – Malls Brasil Plural (MALL11): Fundo de shopping centers com um portfólio diversificado no nordeste e sudeste brasileiro. Acreditamos que a queda recente na rentabilidade do fundo foi atribuída ao seu grande volume retido em caixa, devido à oferta pública de R$ 480 milhões em Agosto e que está em processo de alocação através de aquisições recentes (Shopping Taboão, Boulevard Shopping Feira e Shopping Barra). Por esse motivo, vemos potencial para a recuperação na sua rentabilidade nos próximos meses, à medida que a alocação dos recursos levantados seja concluída. Por esse motivo, incluímos o MALL11 na nossa carteira do próximo mês.

Carteira Recomendada – Dezembro/19

Carteira Recomendada – Janeiro/20

Data base: 30/12/2019

Além das substituições na nossa carteira, redistribuímos os pesos entre “Lajes Corporativas” e “Shoppings”. Reduzimos o peso do RCRB11 de 12,5% para 5% e incluímos HGRE11 e MALL11 com peso de 7,5 e 5,0%, respectivamente.

Para minimizar eventuais distorções/ descasamentos de preços após a publicação da nossa carteira mensal, futuras inclusões serão compostas por papéis com liquidez média diária acima de R$1,5 milhão.

5. Radar do Mercado

Ofertas Públicas

No mês de dezembro, houve o encerramento da segunda emissão de cotas do CSHG Renda Urbana (HGRU11). A oferta foi realizada via ICVM 400, tendo a o Credit Suisse e a XP como coordenadoras. O fundo conseguiu atingir o montante de R$ 913 milhões.

No mês de dezembro, o fundo HSI Malls Fundo de Investimento Imobiliário arrecadou o montante de R$885 milhões via ICVM 400. A oferta foi realizada tendo a XP, Itau BBA e Safra como coordenadores.

No mês de dezembro, houve o encerramento da 2ª emissão de cotas do fundo Kinea High Yield CRI via ICVM 400 arrecadando o volume total de R$423 milhões tendo o Itau BBA como coordenadora líder.

No mês de dezembro, houve o encerramento da 4ª emissão de cotas do fundo Maxi Renda via ICVM 400. O fundo arrecadou o total de R$360 milhões tendo a XP como coordenadora líder.

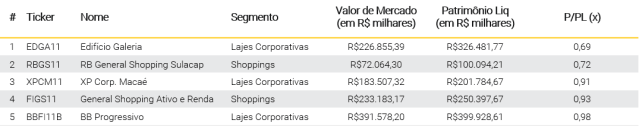

6. Ranking dos Fundos Imobiliários

Top 5 – Maiores Altas no Mês

Top 5 – Maiores Baixas no Mês

Top 5 – Maiores Ágios (VM/PL)

Top 5 – Maiores Descontos (VM/PL)

Se você ainda não tem conta na XP Investimentos, abra a sua!