Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Com o objetivo de mantê-lo informado sobre o desempenho da indústria de fundos, mensalmente, publicaremos um resumo da performance das diferentes classes de ativos locais e globais. Além de mostrarmos os principais índices que mais impactam determinados tipos de fundos, também sinalizamos dentro do nosso próprio peer, ou conjunto de fundos, qual a rentabilidade do fundo com a melhor performance (Top 1), qual teve a pior performance (Bottom 1), a mediana dos retornos dos fundos do grupo no mês, no ano, em 12 meses e em 36 meses anualizada e não acumulada, além dos retornos nos anos anteriores de 2022, 2021, 2020 e 2019.

Fundos Internacionais

Renda Variável Global

No mercado internacional, a cautela permanece no radar dos investidores. Respaldado pelos dados de inflação dos Estados Unidos que superaram as expectativas do mercado e pela surpresa positiva com os dados de mercado de trabalho, os agentes voltam a apostar numa retomada do ciclo de alta de juros.

Olhando para a evolução do cenário ao longo do mês, após um alívio nas preocupações com o sistema bancário norte-americano, as atenções voltaram-se para a discussão sobre o teto da dívida do país. Com a proximidade da “data x”, dia no qual os recursos do Tesouro acabariam e o governo poderia deixar de honrar suas obrigações financeiras, crescia o sentimento de aversão a risco, diante da iminência de um histórico default.

Entretanto, a bolsa americana se manteve firme no mês, com o S&P 500 apresentando alta de 2,16% e o Nasdaq, 7,61% (em reais). Os índices foram impulsionados principalmente por ações das grandes empresas de tecnologia e pela tese de Inteligência Artificial.

Por outro lado, além de todas as incertezas relacionadas à resiliência da economia americana, dados econômicos abaixo do esperado na China fizeram com que o pessimismo afetasse grande parte dos índices (em reais) ao redor do mundo. A China, representada pelo MSCI China, liderou as perdas com uma variação negativa de 6,96%, seguida pela Europa (MSCI Europe), que encerrou o mês com uma variação negativa de 4,74%, e por fim, o MSCI EM, que mede o desempenho dos mercados emergentes, encerrou o mês com uma variação negativa de -1.9%. No mês, o real se valorizou 1,80% perante o dólar.

Em linha com esse cenário, os fundos que se destacaram no mês foram aqueles diretamente alocados em ações ligadas ao mercado de tecnologia americano. O fundo indexado Trend Semicondutores liderou os ganhos no mês com uma variação de 15,36%. Outro destaque positivo foi o fundo Morgan Stanley US Advantage Advisory que encerrou o mês com uma variação de 11,74%. Essa estratégia possui ênfase em empresas que caracterizam como de “crescimento secular”, e no momento conta com um portfolio majoritariamente alocado em empresas de tecnologia (53,81%).

Na ponta negativa, observamos que os fundos diretamente alocados em tecnologia na China novamente tiveram um desempenho relativo inferior aos demais fundos da classe. Destaque negativo para o Trend China Tech (-9,66%) e o Trend Bolsa Chinesa (-9,03%). Além de teses que possuem alocação majoritariamente na Europa, como Wellington European Equity e Trend Bolsas Europeias.

Em Renda Variável Global seguimos com uma visão mais negativa para alocação nessa classe, o que indica cautela para alocações com visão de mais curto e médio prazos, principalmente de forma indexada/passiva. Uma seleção mais específica por alguns papéis em determinados setores se mostra mais adequada, priorizando uma maior diversificação geográfica com cautela para exposição em ações norte-americanas. Confira nossas perspectivas de alocação por classes.

Renda Fixa Global

No mês de maio, os bancos centrais dos EUA, Europa e Reino Unido elevaram as taxas de juros em 0,25%, sendo que o último foi posteriormente surpreendido por uma inflação mais alta do que o esperado. Os dados, apesar de algumas indicações mistas, principalmente em relação à atividade econômica, continuaram a mostrar a força do mercado de trabalho e a pressão inflacionária.

As taxas de juros dos títulos do Tesouro americano voltaram a subir, com o rendimento do título de 10 anos subindo de 3,43% para 3,65%. O mercado de crédito corporativo americano também apresentou spreads mais altos. O índice S&P 500 de títulos corporativos Investment Grade encerrou o mês com uma variação negativa de -1,44%, enquanto o índice S&P US High Yield Corporate Bonds encerrou o mês com 0,99%.

Nos destaques positivos do mês, o fundo Pimco Global Financials Credit liderou pelo segundo mês consecutivo com uma variação de 1,08% no mês, resultado da recuperação do mercado de AT1s (coco bonds) em geral. As principais contribuições positivas da estratégia foram em títulos de crédito bancários no Reino Unido, além de posições em swaps de taxas de juros, e exposição a bonds na Itália, que apresentaram performance acima do esperado em meio à aversão a risco ao longo do mês. As principais contribuições negativas foram exposição à títulos financeiros sênior, especialmente títulos longos, que foram negativamente impactados pela subida de juros no mês; e exposição à alguns bonds de bancos Alemães, que tiveram performance abaixo do esperado.

Na ponta negativa, o fundo Quasar Latam Bonds teve uma variação de -1,4% no mês, seguido do Trend High Yield Americano (-1,28%) e Ashmore EM Debt Advisory (-0,62%), resultado da performance negativa para os títulos emergentes e high yield.

Em termos de alocação, na Renda Fixa Global, com uma curva de juros americana ainda invertida (vencimentos mais curtos com taxas mais atrativas) e riscos de default pelo governo dos EUA sendo dissipados uma vez que o problema do teto da dívida está sendo encaminhado, preferimos títulos públicos americanos de curto prazo (até 1 ano). No crédito privado, ainda há espaço para aumento nos spreads de crédito, especialmente no high yield e mercados emergentes, por isso sugerimos cautela no tamanho dessas exposições via títulos e/ou via fundos e também apontamos uma preferência por emissores high grade.

Fundos Multimercados Global

O mês de maio se encerra com volatilidade nos mercados globais. O foco do mês foi o aumento do endividamento americano e o impasse político para aumentar o teto de dívidas. A respeito da temporada de resultados, embora a expectativa do mercado tenha sido de arrefecimento, as empresas reportaram crescimento. As notícias sobre o aumento da demanda por processadores de IA seguiram impulsionando o setor de tecnologia.

Por outro lado, os dados da inflação americana vieram acima do esperado, dividindo as opiniões dos investidores sobre o posicionamento do FED até o final do ano. Na Europa, a preocupação com o cenário macro permanece. Na economia chinesa, a reabertura dos mercados permanece sendo o foco. O crescimento da demanda doméstica, essencialmente, no setor de luxo indica ser o principal motor da economia.

Destaque positivo para o fundo Systematica Blue Trend Advisory, que apresentou uma variação de 4,47% no mês. O destaque negativo ficou para o fundo Blackrock Global Event Driven com uma variação de 2,17%, de acordo com o time de gestão, o principal contribuinte para o desempenho foi um investimento catalisador (soft) em IPOs. O principal detrator foi o posicionamento na fusão do TD Bank / First Horizon.

Em termos de alocação, os fundos Multimercados, seguem sendo nosso principal instrumento para realizar operações mais táticas e de curto/médio prazo, ainda mais nesse cenário em que poucos gestores estão com grandes convicções refletindo baixo nível de risco alocado e poucas posições estruturais, seja nos mercados de juros, câmbio ou bolsa.

Fundos Locais

Fundos de Renda Fixa Brasil

Após um início de ano turbulento, maio foi o primeiro mês do ano em que os fundos de renda fixa em crédito mais conservadores (liquidez e high grade) apresentaram retorno acima do CDI. O principal movimento de recuperação para esses fundos foi observado da metade para o final do mês de maio, marcando uma virada no humor com o mercado de crédito e fechamento generalizado dos spreads.

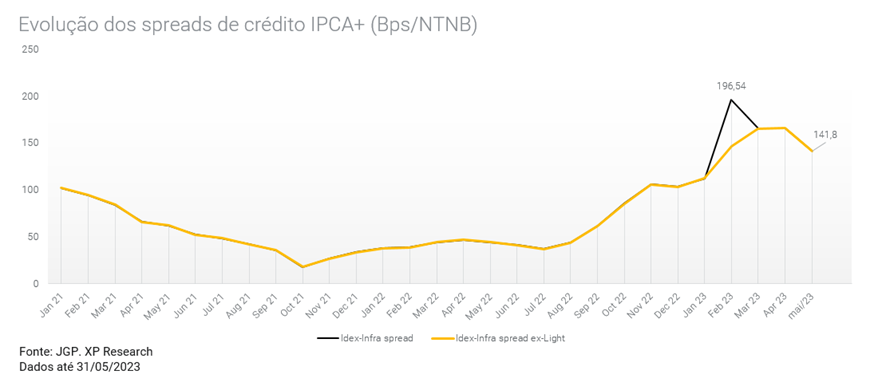

Este movimento foi mais intenso nos títulos de alta qualidade (que foram os mais penalizados pelos movimentos recentes), e menos relevante nos emissores mais arriscados. Os spreads de crédito, excluindo Americanas e Light, apresentaram um fechamento de 0,20%.

O fluxo para os fundos de crédito também tem apresentado estabilização corroborando para essa visão de recuperação para esses fundos. No mês de maio, o fluxo total de saída foi de R$ 680 milhões, movimento ainda puxado pelos fundos de crédito High Grade.

Quando olhamos para a captação líquida dos Fundos de Crédito de Liquidez, a subclasse mais afetada até o momento, é possível ver que após quatro meses no negativo, a subclasse voltou a apresentar captação positiva em maio, atingindo cerca de R$ 360 milhões.

Já para os fundos de Crédito High Yield, estes continuaram a apresentar resiliência, tanto em termos de captação quanto de desempenho. Vale ressaltar que a amostra considerada abrange apenas os fundos distribuídos na plataforma XP, totalizando 124 estratégias.

Em termos de alocação, acreditamos que o CDI deve ter mais dificuldade em bater os demais indexadores nos 12-24 meses a frente. Em 2023 já perde para qualquer outro índice de renda fixa como os IRF-Ms e IMA-Bs, especialmente de março para cá, com a melhora da percepção dos riscos fiscais. No Crédito Privado, a busca por mais retorno deverá seguir bastante seletiva, seja via emissões bancárias ou privadas, seja via fundos high grade, que estão com carregos bastante atrativos.

A curva de juros encerrou maio em queda, especialmente nos vencimentos de longo prazo. As principais razões para essa queda foram o otimismo em relação ao cenário fiscal e a desaceleração da inflação medida pelo IPCA-15.

A robusta aprovação do arcabouço na Câmara e a perspectiva de uma rápida aprovação do texto no Senado criaram as condições para a redução das taxas de juros, principalmente nos prazos mais longos da curva. Enquanto isso, os prazos mais curtos cederam devido aos dados de inflação abaixo do consenso de mercado, o que poderia acelerar o início do ciclo de corte de juros pelo Banco Central. Confira nossa visão para a economia aqui.

Pelo segundo mês consecutivo os fundos de debentures incentivadas se destacam perante as demais classes. Tanto as estratégias sem hedge (2,43%) quanto as hedegadas (2,38%) se beneficiaram do movimento de fechamento dos spreads de crédito.

O carry (inflação mais spread dos papéis) foi a principal contribuição para a classe. Em maio esse movimento tomou força e observamos um fechamento de cerca 0,30% nos ativos incentivados em geral. O IDA IPCA Infraestrutura apresentou uma variação de 3,64% no mês, enquanto o IMA-B 5 teve um retorno de +0,57%, com contribuição positiva de suas 3 componentes: IPCA, carrego e marcação.

Com a inflação cedendo e a parcela prefixada do IPCA+ também podendo cair ainda mais no curto prazo, os títulos de vencimentos até 2026 estão ficando menos atrativos. Mesmo também já estando com taxas menores do que há poucos meses atrás, estamos mais construtivos com vencimentos mais longos dos títulos IPCA+, entre 2035 e 2040, com atenção aos riscos (volatilidade) por conta de uma duration mais longa.

Fundos Multimercados Brasil

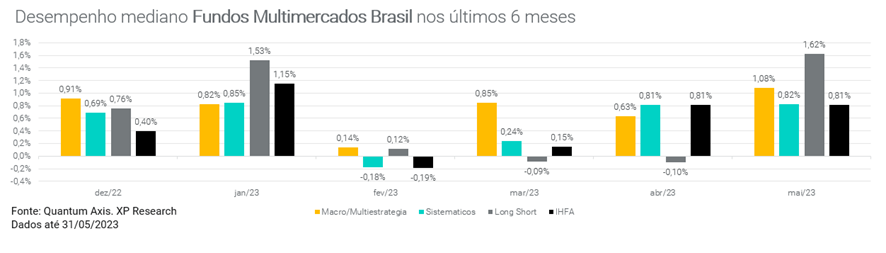

No mês de maio, o IHFA, que é o principal índice de fundos multimercados do Brasil, apresentou uma variação de 0,81%. Em relação à performance por subclasses, os fundos Long Short/Arbitragem se destacaram com uma variação de 1,62%, puxados principalmente pela boa performance do mercado acionário brasileiro. Os Multimercados Macro fecharam o mês com uma variação de 1,08%, e por fim, os Sistemáticos com uma variação de 0,82% no mês.

Entre os fundos Long Short/Arbitragem destaque para o Polo Norte Long Short que apresentou uma variação de 9,24% no mês, resultado dos ganhos principalmente em operações do setor de Construção Civil. Segundo a gestora, as operações do setor de Transportes, Indústrias e Petroquímico foram os destaques negativos na carteira.

Na ponta negativa, o fundo Absolute Alpha Marb Advisory apresentou uma variação negativa de -2,38% em maio. O time de gestão pontua as perdas na operação de Horizon/Amgen, após bloqueio do regulador americano, Tower/Intel e Spirit/Frontier na carteira offshore. Para junho, o fundo mantém baixa exposição no livro de eventos corporativos offshore, com 46% comprado em 8 operações.

Entre os multimercados do tipo Macro, destaque positivo para o Exploritas Alpha América Latina que apresentou uma variação de 7,63% no mês, com o destaque para o book de ações. De acordo com o time de gestão, as posições compradas em ações subiram na média 12.75% no mês, enquanto posições vendidas subiram na média 5.2%, mostrando que parte do ganho veio de posições não direcionais. O fundo também teve ganhos na parcela de cambio e juros, além de apresentar desempenho neutro da parcela de bonds.

Em termos de alocação, os fundos Multimercados, seguem sendo nosso principal instrumento para realizar operações mais táticas e de curto/médio prazo, ainda mais nesse cenário em que poucos gestores estão com grandes convicções refletindo baixo nível de risco alocado e poucas posições estruturais, seja nos mercados de juros, câmbio ou bolsa.

Fundos de Ações Brasil

A bolsa brasileira voltou a apresentar retornos positivos no maio de abril. A combinação de taxas futuras de juros mais baixas e uma maior clareza em relação aos gastos fiscais trouxeram um clima mais otimista para os ativos brasileiros, com o Ibovespa registrando um aumento de 3,7% em reais e 1,8% em dólares.

Em termos setoriais, os segmentos que mais se destacaram foram aquelas sensíveis às taxas de juros. Podemos observar que os setores de Educação (+55,3%), Construtoras (+27,4%) e Varejo (+13,9%) apresentaram um desempenho significativo. Enquanto isso, o setor de Mineração & Siderurgia (-9,6%) continuou em queda devido a dados econômicos desapontadores provenientes da China.

Os fundos de ações Long Only tiveram um desempenho forte no mês, com uma variação de +6,49%, superando o desempenho do Ibovespa em maio, puxado principalmente pelo rally das Small Caps, que apresentaram uma variação de 13,50% no mês.

Nos últimos 12 meses, a mediana para os fundos Long Only é de -2,77%, comparada a -2,43% do índice. Com o alpha gerado no mês de maio, a diferença entre o desempenho médio dos fundos e do índice foi reduzida. Essa discrepância de desempenho pode ser explicada pelo tipo de alocação adotado por uma grande parcela desses fundos, que resulta em baixa exposição setorial desses fundos em Instituições Financeiras, Commodities e Utilities, setores que possuem peso relevante no índice Ibovespa.

Entre os fundos de Ações Long Only, destaca-se positivamente o fundo FAMA FIC FIA, que registrou uma variação de +18,4% em maio, impulsionado pelos ganhos na carteira de ações por meio de posições relacionadas ao mercado interno, em especial ações de baixa capitalização, enquanto o destaque negativo foi a posição em Porto Seguro.

Destaque negativo para o Az Quest Ações, com uma variação de 2,05%, desempenho abaixo do índice Ibovespa. O fundo, atualmente está alocado nos setores de Petróleo e Petroquímica, Bancos e Utilidade Pública, que trouxeram contribuição positiva, enquanto os setores de Mineração, Varejo e Bens de Capital foram os principais detratores de performance.

Nesse cenário, os fundos de Ações Long Biased também apresentaram resultados positivos, com uma alta de 4,87%, interrompendo a sequência de resultados negativos desde março. Na visão dos gestores, o ambiente é favorável para ativos de risco no curto prazo, com expectativas de redução das taxas de juros e diminuição do risco de cauda com a aprovação do arcabouço fiscal no Brasil.

Nos fundos de Ações Long Biased, destaque positivo para o fundo Logos Long Biased, que registrou uma variação de +11,6% em maio. De acordo com o time de gestão, a principal contribuição para o desempenho veio da posição em Sabesp(SBSP3), devido à troca do presidente da empresa, melhorando as perspectivas de eficiência e declarações relacionadas ao processo de privatização.

Destaque negativo para o fundo Az Quest TOP Long Biased, que teve um desempenho negativo de -2,87%. A equipe de gestão destaca perdas em posições nos setores de Varejo, Assistência Médica e Educação. O fundo mantém uma posição comprada líquida, principalmente nos setores de Bancos, Petróleo e Petroquímica e Elétricas. Em termos de posição vendida, o fundo possui posições em empresas do setor de Bens de Consumo.

Na Renda Variável Brasil mantemos uma visão neutra com viés positivo, pois embora as taxas de juros em queda tendam a ser positivas para as ações, elas ainda estarão em dois dígitos por um tempo, o que significa que empresas altamente alavancadas e setores voltados para o consumidor devem continuar sofrendo. Confira nossas perspectivas de alocação por classes.