Sabemos quão desafiador está sendo investir em ativos e fundos no exterior, mas o investidor experiente não olha a rentabilidade passada, mas sim, olha para frente buscando entender qual o valor dos ativos atualmente e julga as melhores oportunidades e os gestores em diferentes momentos de mercado.

Visando nunca perder as oportunidades que a diversificação proporciona, apresentaremos nessa série “Onde estão investindo os multimercados globais”, fundos de grandes gestoras no exterior que possuem estratégias complementares as carteiras de investimentos no Brasil.

Os históricos apresentados nesses relatórios são curtos, pois por uma questão de regulamentação, apenas podemos mostrar o histórico do retorno no Brasil e não o histórico do veículo que cada um deles compra cotas no exterior. Serão cinco episódios, sendo o quarto sobre o fundo Lyxor Bridgewater Core Global Macro Advisory.

Conheça a Bridgewater

Fundada por Ray Dalio em 1975, a Bridgewater Associates é uma das maiores e mais renomadas gestoras de recursos do mundo. Com mais de 140 bilhões de dólares sob gestão e uma equipe de 1300 pessoas, sendo 300 profissionais da área de investimentos.

Ray Dalio fundou a Bridgewater Associates em seu apartamento de dois quartos em Nova York e a administrou durante a maior parte de seus 47 anos, transformando-a num dos maiores fundo de hedge do mundo e uma das mais importante empresa nos EUA. Suas inovações de investimento (por exemplo, paridade de risco, sobreposição alfa e All Weather) mudaram a maneira como as instituições globais abordam o investimento, e ele recebeu vários prêmios pelo conjunto da vida.

Ao longo das décadas, ele tem sido um valioso consultor macroeconômico para muitos formuladores de políticas em todo o mundo. Por causa do impacto que seu pensamento teve nas políticas macroeconômicas globais, ele foi nomeado pela revista TIME como uma das “100 pessoas mais influentes do mundo”. Hoje, Ray continua sendo um investidor e mentor na Bridgewater e atua em seu conselho. Ele também é o autor do best-seller nº 1 do New York Times de Principles: Life and Work, Principles for Dealing with the Changing World Order e Principles for Navigating Big Debt Crises.

Ray Dalio em 2007 inicio suas transição para sair do time de gestão também composto pelos co-CIOs Bob Prince (mais de 40 anos de experiência no mercado) e Greg Jensen mais de 24 anos de experiência no mercado). Desde este ano, os dois últimos permanecem como CO-CIO após Ray Dalio permanecer apenas no conselho da gestora. Os CO-CIO Bob Prince e Greg Jensen trabalham juntos há mais de duas décadas. A seguir confira com mais detalhes a equipe de gestão.

A equipe de gestão

Bob Prince – Co-Chief Investment Officer & Co-CIO

Bob Prince é Co-Chief Investment Officer da Bridgewater Associates e é Diretor do Conselho de Administração Operacional da Bridgewater. Como Co-Chief Investment Officer, Bob é responsável pela gestão do processo de investimento da empresa. Desde que ingressou na Bridgewater em 1986, ele tem sido um parceiro no desenvolvimento de todos os aspectos do processo de investimento e produtos da Bridgewater. Nos cinco anos anteriores ao ingresso na gestora, foi responsável pela gestão de ativos e passivos, gestão de portfólio de investimentos e pela função de Tesouraria do First National Bank of Tulsa, onde trabalhou com a Bridgewater no desenvolvimento de estratégias associadas. Bob se formou na Universidade de Tulsa com MBA e graduação em Finanças.

Greg Jensen – Co-Chief Investment Officer and is a Director on Bridgewater’s Operating Board of Directors.

Ele ingressou na Bridgewater em 1996 depois de se formar no Dartmouth College em Economia e Matemática Aplicada. Como Co-Chief Investment Officer, Greg supervisiona as estratégias de investimento e os esforços de pesquisa da Bridgewater, e está integralmente envolvido na supervisão do mecanismo de investimento e do talento de investimento da Bridgewater. Em 2010, 2011 e 2012, Greg foi nomeado uma das estrelas em ascensão dos negócios no “Top 40 Under 40” da revista Fortune.

Como Co-CIO, Greg supervisiona a sistematização da pesquisa da Bridgewater sobre estratégias de negociação, gerencia o desenvolvimento de modelos proprietários de gestão de investimentos, dirige o projeto e a implementação de estratégias de investimento de clientes e publica o entendimento de mercado oportuno para clientes e formuladores de políticas globais por meio das Observações Diárias da Bridgewater. Greg é um dos principais autores do Daily Observations desde que ingressou na Firma em 1996.

Bridgewater Core Global Macro Advisory

A estratégia tem um patrimônio líquido de aproximadamente 500 milhões de reais no Brasil e, a que o mesmo acessa no exterior, o Lyxor/Bridgewater Core Global Macro possui cerca de 1 bilhão de dólares.

A estratégia de investimentos da gestora é baseada em três filosofias: análise fundamentalista, sistemática e diversificada. Não tem como objetivo superar nenhum benchmark, mas busca o retorno de 8% a.a. acima do ativo livre de risco (Treasury) e uma volatilidade de 9% ao ano.

A carteira é globalmente diversificada em mais de 20 países e 70 mercados. Opera as principais classes de ativos líquidos, como ações, taxas nominais, títulos indexados à inflação, commodities, moedas e crédito (soberano e corporativo), podendo ter posições compradas ou vendidas em cada uma delas. O objetivo é gerar retornos descorrelacionados e resilientes aos diferentes tipos de cenario.

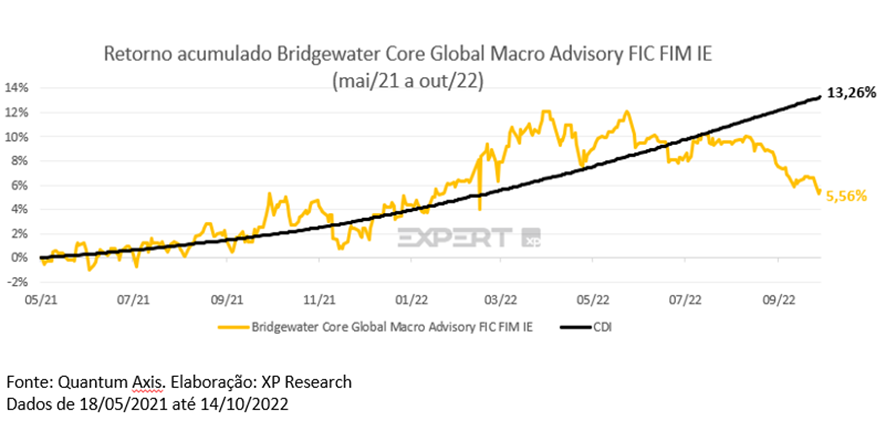

Desde seu inicio, o fundo apresenta uma rentabilidade de 5,56% contra o CDI que variou 13,26% para o mesmo período. Com aplicação inicial mínima de R$500,00 e resgates em D+2 corridos (liquidação 5 dias úteis depois), sua taxa de administração é de 0,50% ao ano no Brasil. O fundo é exclusivo para investidores qualificados.

Por dentro da estratégia Core Global Macro

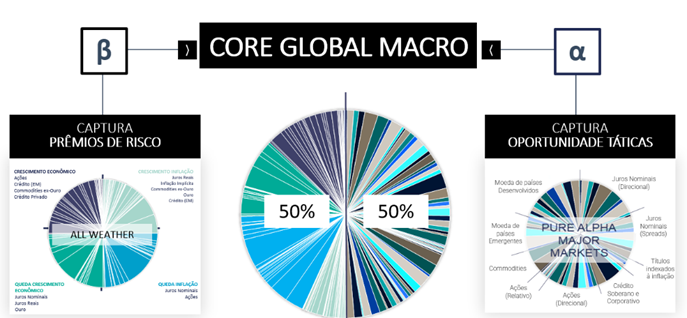

O fundo reflete o “best-thinking” da Bridgewater, unindo o que a gestora tem de melhor: a estratégia alfa (Pure Alpha Major Markets) com o portfólio beta (All Weather).

A Estratégia Core Global Macro da Lyxor/Bridgewater é um portfólio macro fundamentalista e sistemático, construído com base no conhecimento acumulado da Bridgewater de como otimizar o melhor momento para investir em um ativo ou classe, capturar prêmios de risco e construir portfólios. A Estratégia soma os insights de mais de 40 anos de pesquisa fundamentalista da gestora em um portfólio único e altamente diversificado que combina, através de paridade de risco (mesmo percentual de alocação de risco em cada estratégia), suas duas principais vertentes: 50% do risco permanece alocado na estratégia Pure Alpha Major Markets, e a outra metade no All Weather.

O Pure Alpha Major Markets deriva da única estratégia tática da Bridgewater, o Pure Alpha de 1991, e visa capturar alfa nos maiores e mais líquidos mercados ao redor do mundo, operando de forma ativa posições long & short para obter alpha nesses mercados, ou seja, capturar retorno entre dois ativos independente da direção do mercado em que esses estejam inseridos.

O All Weather é a estratégia criada em 1996 para gerir os recursos do Ray Dalio, e tem como objetivo construir um portfólio capaz de capturar beta dos mercados em qualquer cenário econômico, através de posições compradas em ativos. Diferente da Estratégia acima, o fundo não pode ficar vendido (short), apenas comprado (long).

Qual alocação atual do fundo?

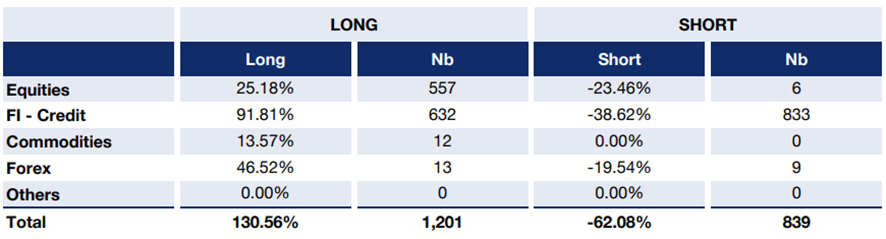

Alocação por Classe de Ativos (Setembro/2022)

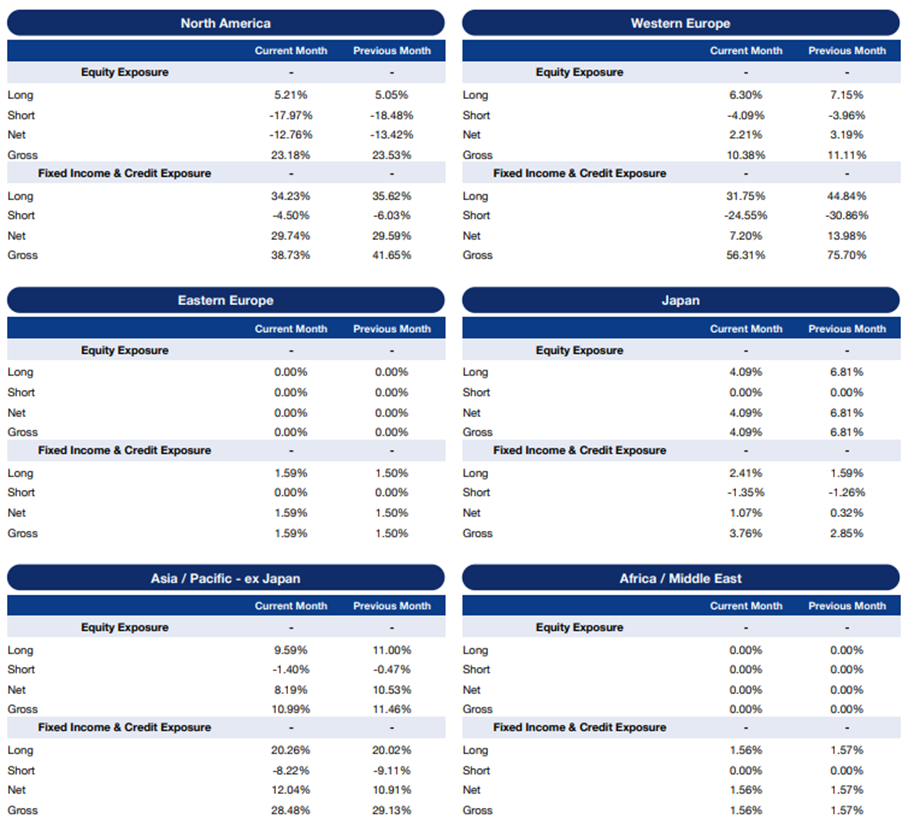

Alocação por Geografias (Setembro/2022)

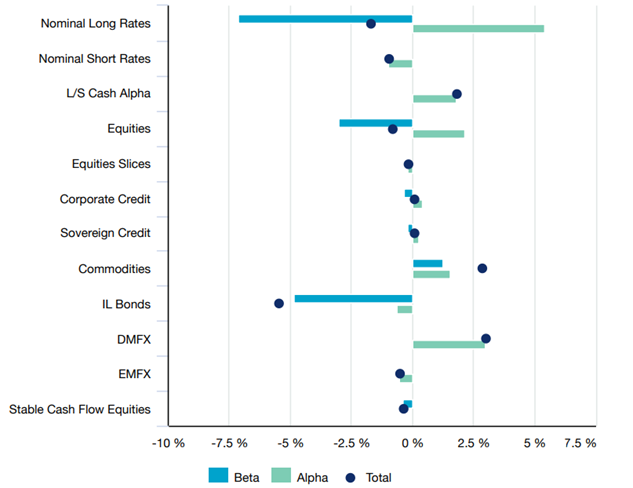

Promotores e detratores de performance do fundo nos últimos 12 meses.

Os principais promotores nos últimos meses foram posições vendidas: em ações globais – majoritariamente da América do Norte e Europa Ocidental –, taxa de juros de curto e longo prazo – ambas majoritariamente de países desenvolvidos, sobretudo Europa Ocidental e América do Norte. E posições compradas em commodities, mais especificamente em energia e metais industriais, e moedas de mercados desenvolvidos, sobretudo dólar americano.

Os principais detratores foram posições compradas em taxa de juros de longo prazo – majoritariamente da América do Norte e Europa Ocidental –, títulos indexados à inflação e ações globais – principalmente de países desenvolvidos.

Atribuição de Performance YTD – Janeiro/2022-Setembro/2022 (bruto, em USD)

Qual a visão da Bridgewater sobre o cenário atual?

Em 2020 e 2021, as políticas de MP3 (política monetária expansionista na qual os governos injetam liquidez direto na mão dos consumidores) aplicadas agressivamente estimularam um alto nível de crescimento do gasto nominal acima da capacidade de produção do trabalho, com a diferença entre elas produzindo uma inflação autossustentável.

Em 2022, o reconhecimento desta condição levou os mercados a descontar uma próxima subida das taxas de juros através de um aperto da política monetária. O FED e os bancos centrais o fizeram. A velocidade e a magnitude do aperto foram severas, entre as mais acentuadas nos últimos 60 anos.

Até agora, o efeito tem sido reduzir os preços dos ativos por meio dos impactos no valor presente, mas a próxima fase provavelmente será uma desaceleração do crescimento.

Para trazer a inflação para a meta, essa desaceleração precisaria atingir significativamente a renda do trabalhador para cortar os níveis de gastos atuais: se o enfraquecimento da economia reduzirá suficientemente a inflação para os níveis-alvo dos bancos centrais e para os níveis que agora são descontados nos mercados, dependerá do grau de fraqueza econômica e de quanto tempo essa fraqueza vai durar, em particular, se há uma contração no emprego e um aumento material na taxa de desemprego – somente após uma desaceleração no crescimento dos salários é que a inflação tende a se estabilizar.

Com isso em mente, à medida que avançamos no ciclo de aperto monetário, o que provavelmente vem a seguir é um enfraquecimento das economias. A partir das contrações econômicas durante a pandemia, houve uma flexibilização agressiva das políticas monetárias, acompanhado de quedas nas taxas de desconto e prêmios de risco e aumentos nos valores dos ativos, desaguando na recuperação das economias. A inflação veio na sequência dessa forte injeção de liquidez pelos Bancos Centrais, e depois o aperto monetário e aumento das taxas de desconto em resposta a este.

Tanto a desaceleração do crescimento econômico como resposta ao primeiro movimento de aperto monetário, quanto um período prolongado de inflação acima da meta (potencial estagflação), e uma segunda rodada de aperto não estão sendo descontados pelos mercados. Isso cria compensações difíceis para os policy makers, risco para portfólios e grandes oportunidades alfa à medida que as condições evoluem a partir daqui.

Trazendo para a construção de portfólio, a gestora reconhece que estamos em um ambiente perigoso para carteiras de ativos. A inflação está desacelerando, mas provavelmente permanecerá desconfortavelmente alta; o crescimento nos EUA e na Europa está pairando em torno de zero e caindo; e a retirada de liquidez representa um obstáculo contínuo aos ativos. Nesse ambiente, uma melhor diversificação entre os ativos beta é fundamental para proteger os portfólios contra o risco de estagflação, mas não ajudará se o dinheiro for o ativo com melhor desempenho. Ao mesmo tempo, manter dinheiro em caixa não é uma opção atraente quando a inflação está corroendo rapidamente seu valor. Dessa forma, alfa provavelmente será uma ferramenta necessária para alcançar os retornos exigidos pelos investidores.

Na busca por alfa (excesso de retorno em relação a um mercado ou índice), reconhecer que a diversificação é tão importante quanto a eficiência – o quão diversificado está um portfólio alfa importa tanto quanto sua relação risco-retorno – é a chave para entender quais alfas serão mais valiosos. Qualquer alfa que tenha um retorno positivo aumentará seu retorno ao longo do tempo, mas se estiver altamente correlacionado com o portfólio mais amplo, acabará sendo apenas uma maneira cara de assumir mais riscos. Portanto, se o seu portfólio mais amplo estiver com baixo desempenho, um portfólio alfa altamente correlacionado provavelmente não fornecerá a proteção necessária.