Destaques

- O fluxo de dados e notícias desde a última reunião do Copom reforça a necessidade de uma política monetária mais restritiva do que o projetado inicialmente para que o IPCA convirja à meta;

- As projeções de inflação do Copom devem continuar acima da meta. Estimamos aumento para 2024 (de 4,3% para 4,6%) e 2025 (de 3,7% para 3,9%). Para o 2º trimestre de 2026, o horizonte relevante de política monetária, projetamos estabilidade em 3,5%;

- O cenário de inflação ainda mais desafiador deve levar o Copom a acelerar o ritmo de alta de juros. Acreditamos que o Comitê votará, unanimemente, por aumento de 0,50 p.p. esta semana;

- Não esperamos sinalização sobre a magnitude total do ciclo de aperto monetário. Possivelmente, o Copom opte por uma sinalização sobre a preferência pelo novo ritmo de ajuste (0,50 p.p.);

- Considerando os riscos do cenário atual, julgamos ser mais provável que o IPCA fique acima do limite superior do intervalo de tolerância do que próximo à meta de inflação de 3,0%;

- Uma postura mais dura no curto prazo, podendo até abrir espaço para cortes de juros mais cedo adiante, parece um cenário cada vez mais provável. Nossa projeção atual para a taxa Selic terminal (12,00%) tem viés de alta. Esperaremos a reunião do Copom e o IPCA de outubro (na sexta-feira) para fazer eventuais ajustes na projeção.

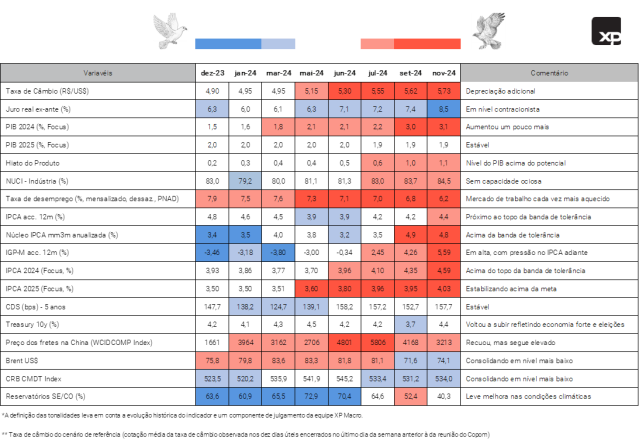

Hawk-Dove Heatmap: Mais uma leva de dados preocupantes para a inflação

Em nossa opinião, o fluxo de dados desde a última reunião do Copom foi predominantemente mais preocupante para a inflação.

As últimas leituras de inflação, tanto do índice de preços ao atacado quanto ao consumidor, sugerem que a inflação vem rodando perto do limite superior do intervalo de tolerância que contém a meta (4,5%). A inflação de serviços segue resistente e elevada, enquanto a inflação de bens industriais e alimentos começou a subir. A elevação dos preços das proteínas nos mercados domésticos ganhou destaque nas últimas semanas e deve pressionar o IPCA nos próximos meses.

A depreciação cambial é outro risco de alta para a inflação de curto prazo. A taxa de câmbio ultrapassou 5,85 reais por dólar, refletindo os juros mais elevados dos títulos do Tesouro e as perspectivas eleitorais nos EUA; além das incertezas fiscais domésticas.

Capacidade apertada. Os indicadores de ociosidade, como a taxa de desemprego e a utilização da capacidade instalada na indústria, atingiram novos mínimos/máximos, sugerindo pressões nos custos de produção adiante. Este quadro não deverá mudar tão cedo: o forte crescimento da renda e das concessões de crédito sugerem que a demanda final continuará firme, mantendo elevada a demanda por insumos de produção.

Do lado benigno, os preços do petróleo estão se consolidando em patamar mais baixo (entre 70 e 75 dólares por barril), reduzindo o risco de elevação nos preços de combustíveis no mercado interno. Além disso, as chuvas se intensificaram, melhorando a perspectiva de oferta de energia elétrica e alimentos.

Tudo considerado, acreditamos que as informações divulgadas desde a última reunião do Copom reforçam a necessidade de uma política monetária mais restritiva para que o IPCA convirja à meta.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Modelo do BCB: Projeções de inflação continuam distantes da meta

Na última reunião do Copom, realizada em meados de setembro, as projeções de inflação no cenário de referência ficaram em 4,3% para 2024 e 3,7% para 2025. Para o atual horizonte relevante de política monetária (2º trimestre de 2026), o último Relatório Trimestral de Inflação trouxe a previsão de 3,5%.

Desde então, observamos sinais mistos entre as principais variáveis incluídas nos modelos do Banco Central. Do lado altista para a inflação, destaque para a depreciação da taxa de câmbio, de R$/US$ 5,60 em setembro para quase R$/US$ 5,75 como referência para a reunião desta semana. Fatores externos – sobretudo a corrida presidencial nos EUA – e incertezas fiscais domésticas vêm exercendo pressão sobre a variável. Além disso, as expectativas inflacionárias voltaram a subir no período entre as reuniões. Segundo o boletim Focus, a mediana das estimativas de mercado aumentou de 4,35% para 4,59% no final de 2024; de 3,95% para 4,03% no final de 2025; e de 3,80% para 3,83% no 2º trimestre de 2026. E a surpresa acumulada com a inflação corrente foi moderadamente altista desde a última decisão de política monetária, já que a elevação mais forte do que o esperado do IPCA de outubro compensou o desvio baixista registrado em setembro. As próximas divulgações de inflação também devem vir acima das estimativas iniciais, devido principalmente ao aumento expressivo nos preços de proteínas.

Do lado baixista para a inflação, as projeções de mercado para a taxa Selic subiram no período recente. Por exemplo, a mediana para o final deste ano avançou de 11,25% para 11,75%, enquanto a mediana para o final do ano que vem passou de 10,50% para 11,50% (após atingir 12,50% em junho). A expectativa de maior ajuste monetário exerce contribuição baixista sobre as projeções de inflação ao longo do horizonte relevante. Ademais, os preços das commodities ficaram relativamente estáveis (em média), com a cotação internacional do petróleo (tipo Brent) oscilando entre 70 e 75 dólares por barril. Por fim, não acreditamos em mudança na estimativa do Copom para o hiato do PIB, após revisão significativa realizada em setembro. A atividade econômica continua aquecida, em que pese alguns sinais de desaceleração nos últimos meses.

Projeções de inflação do Copom devem continuar distantes da meta. Acreditamos que a previsão para o IPCA de 2024 subirá de 4,3% para 4,6%. Neste caso, destacamos a (provável) revisão na expectativa para a inflação de bens administrados. Para o final de 2025, estimamos aumento de 3,7% para 3,9%. Por sua vez, a projeção para o 2º trimestre de 2026 (horizonte relevante de política monetária) deve permanecer em 3,5% – ver tabela abaixo. Ou seja, ainda acima da meta.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Decisão de política monetária e comunicação: Acelerando o ritmo de ajuste monetário para fazer frente às pressões inflacionárias que se acumulam

Apesar da política monetária restritiva, indicadores recentes sugerem que não há ociosidade nos fatores de produção da economia brasileira. A demanda interna continua aquecida, em resposta ao sólido crescimento da renda, ao aumento das concessões de crédito (tanto para empresas como pessoas físicas) e ao viés expansionista das políticas fiscal e parafiscal.

O IPCA deverá permanecer no limite superior do intervalo de tolerância da meta. Ou acima. Além do hiato do produto mais apertado, a taxa de câmbio mais depreciada e o aumento dos preços das proteínas nos mercados domésticos devem manter o IPCA pressionado. A inflação em 2024 provavelmente ficará acima do limite superior da banda de tolerância ao redor da meta. As previsões para 2025 parecem seguir o mesmo caminho (embora ainda não tenham chegado lá).

Essa perspectiva desafiadora de inflação deve levar o Copom a acelerar o ritmo de alta de juros. Acreditamos que o Comitê votará, unanimemente, por aumento de 0,50 p.p. esta semana.

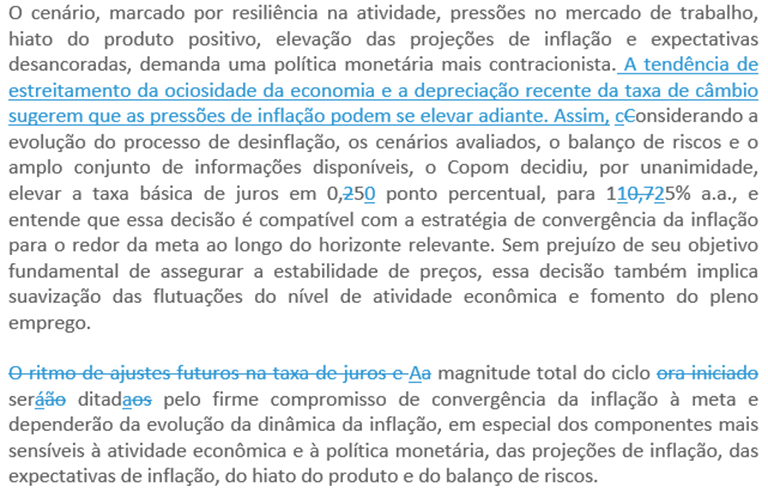

Não esperamos sinalização sobre a magnitude total do ciclo; possivelmente, o Copom opte por uma sinalização sobre o ritmo de alta. Após a elevação de 0,25pp em setembro, o Copom afirmou que tanto o ritmo quanto a magnitude total do ajuste monetário seriam determinados pelo compromisso em atingir a meta de inflação. Isso deixou, naquele momento, as “portas abertas” para a (provável) aceleração desta semana. Daqui para frente, talvez o Comitê sinalize que 0,50 p.p. é o ritmo preferido de aumento de juros. Isso evitaria especulações exageradas (na visão do Copom) sobre nova aceleração adiante. Mas acreditamos que o comunicado continuará dizendo que a magnitude total será a que for necessária.

Assim, uma possível redação dos parágrafos finais do comunicado seria:

Clique aqui para receber por e-mail os conteúdos de economia da XP

Cenário XP: Atenções voltadas às projeções de inflação em 2026

Considerando os riscos mencionados nas seções anteriores, julgamos ser mais provável que o IPCA fique acima do limite superior do intervalo de tolerância do que próximo à meta de 3,0%.

Dessa forma, projetamos que o Copom levará a taxa Selic para – pelo menos – nossa atual previsão de taxa terminal de 12,00%. Nosso cenário atual prevê dois aumentos de 0,50 p.p. este ano e um aumento final de 0,25 p.p. em janeiro. Mas será que as condições econômicas permitirão ao Comitê reduzir o ritmo em janeiro e parar de subir juros?

Possivelmente não. Entendemos que as projeções de inflação para 2025 (atualmente em 4,03%, segundo a pesquisa Focus) devem subir nos próximos meses, aproximando-se do limite de 4,5%. Esse movimento poderá afetar também a projeção de 2026, horizonte relevante para a política monetária em janeiro. Neste contexto, com as expectativas para 2026 se afastando ainda mais da meta de 3,0%, seria difícil justificar uma pausa no ciclo de ajuste monetário.

Uma postura mais dura no curto prazo, podendo até abrir espaço para cortes de juros mais cedo adiante, parece um cenário cada vez mais provável. De qualquer forma, aguardaremos até nossa próxima revisão mensal de cenário (no final desta semana, após a reunião do Copom e a divulgação do IPCA de outubro) para ajustar nossa projeção para a taxa Selic.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)