Resumo

O presidente do banco central dos Estados Unidos (Fed) sinalizou a possibilidade de retomada dos cortes na taxa de juros na próxima reunião de política monetária, ao destacar que a desaceleração mais acentuada do mercado de trabalho alterou o balanço de riscos para a economia.

Na China, o banco central manteve as taxas de empréstimo em níveis historicamente baixos pelo terceiro mês consecutivo, em resposta à persistente desaceleração econômica.

Em meio ao receio de uma escalada da tensão entre Brasil e Estados Unidos, a taxa de câmbio variou entre 5,40 e 5,50 reais por dólar nesta semana. Nos indicadores domésticos, a arrecadação federal desacelerou, mas ainda deve contribuir para o cumprimento da meta de resultado primário. Por sua vez, a proxy mensal do PIB contraiu em junho, refletindo o aperto nas condições de crédito.

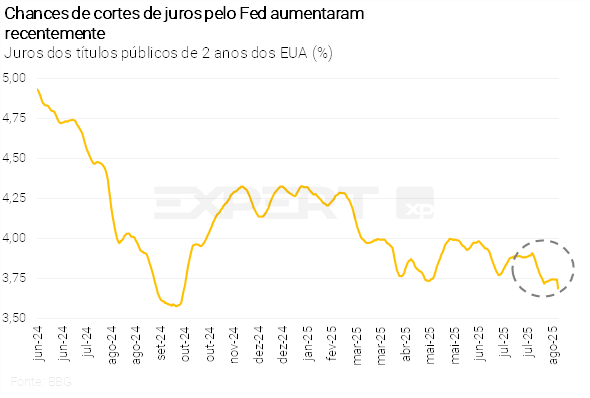

Gráfico da Semana

Veja na seção “Presidente do Fed abre portas para corte de juros em setembro” no cenário internacional.

Cenário Internacional

Presidente do Fed abre portas para corte de juros em setembro

Em discurso no simpósio de Jackson Hole, Jerome Powell, presidente do banco central dos Estados Unidos (Fed), sinalizou a possibilidade de retomada do ciclo de cortes de juros já na próxima reunião de política monetária. Ao longo do ano, a autoridade apontou para a solidez do mercado de trabalho e para a incerteza quanto à trajetória da inflação diante da elevação das tarifas de importação. No entanto, Powell sugeriu que o cenário está mudando. Segundo ele, a desaceleração do mercado de trabalho alterou o balanço de riscos da economia dos Estados Unidos. A fala ocorreu três semanas após os dados serem fortemente revisados para baixo em julho. No entanto, apesar da sinalização de corte de juros, Powell ressaltou que a inflação permanece acima da meta de 2% e que os efeitos das tarifas sobre os preços já são evidentes e tendem a se acumular nos próximos meses. Ele reconheceu que esse choque é, a princípio, de caráter transitório, mas alertou que pode se prolongar caso pressões salariais decorrentes da perda de renda real se consolidem.

Após o discurso, o mercado passou a apreçar probabilidade de 86% de o Fed retomar o ciclo de cortes na reunião de setembro. Acreditamos que a autoridade monetária deve agir com cautela, mas deve retomar os cortes de juros neste segundo semestre. O cenário contribui para a acomodação das moedas emergentes, como o real, e pode auxiliar no trabalho dos bancos centrais.

China mantém juros em níveis recordes baixos em meio à desaceleração econômica

O Banco Popular da China (PBOC) manteve as principais taxas de empréstimo nas mínimas históricas pelo terceiro mês consecutivo, em linha com as expectativas. A taxa de um ano — referência para a maioria dos empréstimos corporativos e pessoais — foi mantida em 3,0%, enquanto a taxa de cinco anos, que orienta as taxas de hipoteca, permaneceu em 3,5%.

Dados divulgados na semana passada revelaram desaceleração econômica no país asiático. A produção industrial, por exemplo, cresceu no ritmo mais lento em oito meses em julho, enquanto as vendas no varejo registraram o crescimento mais fraco desde dezembro de 2024. Enquanto isso, os novos empréstimos em yuan contraíram pela primeira vez em 20 anos.

Em seu último relatório trimestral de implementação da política monetária, o banco central afirmou que continuará a implementar uma política monetária moderadamente frouxa, visando seguir com o estímulo à economia.

Banco Central Europeu deve seguir cauteloso na condução de política monetária

Na zona do euro, a economia apresentou sinais de recuperação. O PMI de serviços — índice que mede o nível de atividade do setor com base em pesquisas — recuou de 51,0 para 50,7 pontos, permanecendo em território que indica expansão econômica (acima de 50 pontos). O PMI industrial subiu de 49,8 para 50,5 pontos – é a primeira vez que o indicador alcança patamar expansionista desde abril de 2022. A Alemanha destacou-se como motor da recuperação, beneficiada pelo desempenho industrial.

A abertura dos dados, por sua vez, sinalizou pressões inflacionárias mais intensas, com alta de insumos e aceleração dos preços finais, principalmente nos serviços. O quadro reforça a cautela do Banco Central Europeu diante da possibilidade de novos cortes de juros.

Enquanto isso, no Brasil…

Em semana de volatilidade, taxa de câmbio voltou a alcançar patamar de 5,50 reais por dólar

A taxa de câmbio brasileira variou entre 5,40 e 5,50 reais por dólar nesta semana. A volatilidade ocorreu em meio ao receio de uma escalada da tensão entre Brasil e Estados Unidos, após a decisão do ministro Flávio Dino de que leis e ordens administrativas ou judiciais impostas por governos estrangeiros não devem produzir efeitos automáticos no Brasil, o que pode impactar na aplicação da Lei Magnitsky imposta pelos Estados Unidos ao ministro Alexandre de Moraes.

A ordem gerou incertezas especialmente entre instituições bancárias, que agora enfrentam o dilema de cumprir a legislação brasileira e arriscar sanções internacionais, ou atender às exigências externas e sofrer penalizações domésticas. O aumento do risco jurídico e regulatório contribuiu para a desvalorização do real.

Arrecadação federal desacelera, mas ainda deve contribuir para atingimento da meta do resultado primário

A arrecadação tributária federal atingiu R$ 254,2 bilhões em julho, um aumento de 4,6% em termos reais, impulsionado pelo IRPJ/CSLL, contribuições previdenciárias e PIS/Pasep. No acumulado do ano, a arrecadação tributária atingiu R$ 1.680,0 trilhão, um aumento de 4,4%, com destaque para o PIS/Pasep (4,6%), contribuição previdenciária (3,7%) e imposto de importação (23,0%).

O resultado de julho mostra alguma desaceleração, em linha com o arrefecimento da economia verificada nos últimos meses. Esperamos que esse movimento continue nos próximos meses, mas destacamos que há riscos de queda relacionados aos preços mais baixos no atacado, que podem afetar mais diretamente tanto os impostos sobre o consumo quanto os lucros das empresas. Por fim, a arrecadação tributária deve ser suficiente para apoiar o governo a atingir a meta de resultado primário neste ano.

Aperto nas condições de crédito desacelerou a economia

O Índice de Atividade Econômica do Banco Central (IBC-Br) – proxy mensal para o PIB do Brasil – recuou 0,1% em junho comparado a maio, em linha com as estimativas. Com isso, o indicador avançou 0,3% no 2º trimestre, após o expressivo crescimento de 1,4% no 1º trimestre deste ano. A maioria dos setores desacelerou no período recente, sobretudo os mais sensíveis ao ciclo econômico.

Em nossa opinião, o aperto nas condições de crédito continuará a pesar sobre a atividade, mas o aumento contínuo da renda deve evitar uma desaceleração acentuada. O mercado de trabalho segue robusto, com a taxa de desemprego renovando mínimas históricas e os salários reais avançando de forma consistente. Além disso, as transferências fiscais permanecem elevadas, com destaque aos pagamentos de precatórios no trimestre corrente. Projetamos que o PIB crescerá 2,2% em 2025.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Destaques da próxima semana

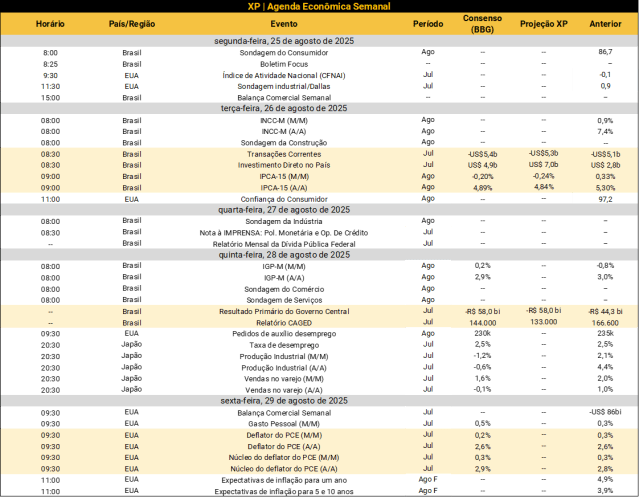

No cenário internacional, agenda de indicadores relativamente vazia. A principal divulgação será a inflação ao consumidor de julho, medida pelo deflator do PCE (despesas de consumo) nos Estados Unidos, o principal índice de inflação utilizado pelo Fed (banco central) em suas decisões de política monetária.

No Brasil, semana repleta de indicadores. O destaque fica para o IPCA-15 de agosto, que deverá apresentar queda devido à distribuição do bônus de Itaipu, que causa recuo na tarifa de energia elétrica. Do lado da atividade econômica, atenções voltadas para a criação de empregos formais (relatório Caged). Na seara fiscal, teremos o resultado primário do governo central. Por fim, o Banco Central divulgará as estatísticas de crédito e setor externo. Todos os indicadores são referentes a julho. Veja nossas projeções abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)