Resumo

Nos Estados Unidos, a inflação medida pelo PCE (despesas de consumo pessoal) trouxe sinais de alívio em abril, mas mantemos a previsão de início do ciclo de corte de juros em dezembro.

No Brasil, apesar da inflação corrente mostrar resultados favoráveis, as expectativas de mercado para 2025 e 2026 seguem se distanciando da meta de 3%. Além disso, o mercado de trabalho permanece apertado, o que representa um risco de alta à inflação de serviços adiante e, consequentemente, à condução da política monetária.

Em relação ao cenário fiscal doméstico, deve apresentar medida de limitação do uso de créditos do PIS/Cofins como compensação à desoneração da folha de setores e municípios. Além disso, a Câmara dos Deputados aprovou projeto que taxa as compras internacionais de pequeno valor (até US$ 50). As medidas são mais uma tentativa do governo de aumentar sua arrecadação para cumprir a meta fiscal de déficit primário zero em 2024.

Cenário internacional

PCE mostra alívio em abril, apesar de patamar ainda acima da meta de 2%

O núcleo do PCE, índice de inflação do consumo pessoal nos Estados Unidos, aumentou 0,25% em abril ante março (consenso: 0,2%). Com isso, a medida de inflação favorita do banco central americano (o Fed) registrou variação anual de 2,75% em abril, pouco alterada em relação aos 2,81% de março. A inflação de serviços, que tem mostrado resistência, avançou 0,27% na base mensal e 3,94% em termos anuais – ainda inconsistente com a meta de 2%. A medida de super núcleo – que exclui itens de energia e habitação da inflação de serviços – também registrou variação relativamente baixa no mês, mas a taxa anual permanece bastante acima da meta (3,43%).

Com a inflação bem-comportada na margem, os mercados reagiram positivamente e os rendimentos dos títulos americanos (treasuries) de 2 anos recuaram após a divulgação. Acreditamos que o processo de desinflação persistirá no segundo semestre, com a inflação medida pelo PCE encerrando 2024 em torno de 3%. Com relação à política monetária, vemos os dados consistentes com nosso cenário base de início do ciclo de corte de juros em dezembro.

Surpresa altista na inflação da zona do euro não deve impedir redução de juros em junho

Na zona do euro, a inflação ao consumidor acumulada em 12 meses avançou de 2,4% em abril para 2,6% em maio. O núcleo de inflação, que exclui itens mais voláteis, surpreendeu para cima ao acelerar de 2,7% para 2,9%. Vale dizer que a inflação anual de serviços subiu de 3,7% para 4,1% – apesar de ter se comportado relativamente bem ao longo do 2º semestre de 2023, as cinco primeiras leituras de 2024 surpreenderam e ficaram acima das médias mensais da série histórica.

Em relação à política monetária, acreditamos que a surpresa dos dados de maio não impedirá o Banco Central Europeu (BCE) de iniciar o ciclo de corte de juros em junho. Essa decisão tornaria o BCE o primeiro entre os principais bancos centrais a começar a reduzir os juros, apesar de ter sido o último a iniciar um ciclo de aperto monetário em 2022.

PMI na China reforça necessidade de políticas de estímulo do governo

Na China, a sondagem PMI com gerentes de compras do setor industrial caiu para 49,5 pontos, enquanto o índice de serviços recuou para 51,2 pontos em maio. Nível superior a 50 indica expansão da atividade do setor privado. Ambos os dados reforçam a visão de que o governo chinês continuará com suas políticas de estímulo monetário e fiscal para garantir a convergência do crescimento econômico à meta de 5% em 2024.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Inflação de curto prazo segue trajetória benigna, enquanto expectativas de médio prazo sobem

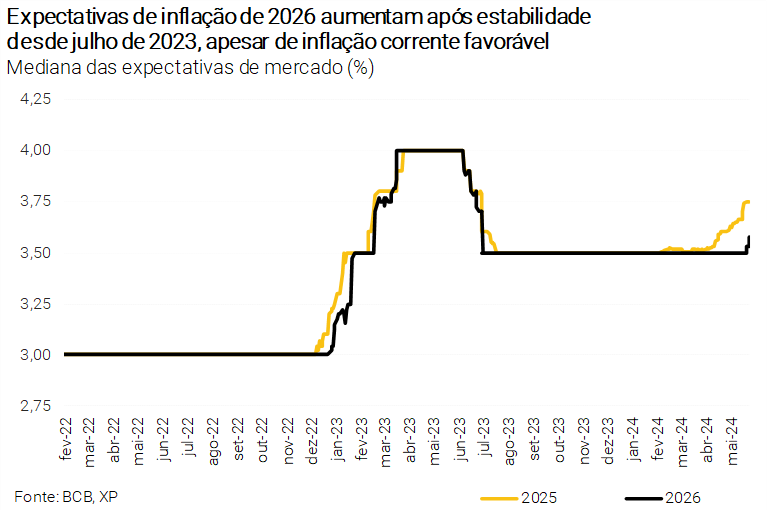

O IPCA-15 de maio subiu 0,44% ante abril. Com relação à variação em 12 meses, o índice de inflação cedeu de 3,77% para 3,70%. No geral, os dados recentes trouxeram leitura favorável para o núcleo de inflação e grupos de preços de serviços, sendo consistentes com nossa previsão de alta de 3,7% para o IPCA de 2024. Contudo, o mercado continua a elevar suas expectativas de inflação.

O Boletim Focus do Banco Central mostrou novamente aumento das expectativas, desta vez também para 2026 – houve elevação de 3,50% para 3,58%, o primeiro movimento desde julho de 2023. O aumento intensifica preocupações acerca da desancoragem das expectativas de inflação, e pode impactar a próxima decisão do Copom (Comitê de Política Monetária do Banco Central) sobre a taxa Selic.

O Presidente do Banco Central, Roberto Campos Neto, disse em entrevista que as expectativas de inflação subiram em meio a ruídos recentes, mas que a autoridade monetária acredita em estabilização ao longo do tempo e posterior melhora. Entre os fatores que contribuíram para a maior desancoragem, Campos Neto mencionou ruídos relacionados às contas públicas, credibilidade do Banco Central e especulações sobre o compromisso com a meta de inflação. Enquanto isso, o Diretor de Política Monetária, Gabriel Galípolo, também em entrevista, afirmou que o Banco Central vai dirimir dúvidas que causam desancoragem das expectativas e que cabe à autoridade colocar o juro em patamar restritivo o suficiente para perseguir a meta inflacionária.

Mercado de trabalho forte em abril: taxa de desemprego próxima a 7% e salários em alta

A taxa de desemprego no Brasil caiu para 7,5% no trimestre móvel até abril, ante 7,9% no trimestre móvel até março, abaixo das expectativas de 7,7%. Estimamos que a taxa de desemprego mensal e dessazonalizada recuou de 7,3% para 7,1%, marcando o menor nível em quase dez anos. Os rendimentos reais do trabalho aceleraram na comparação mensal, o que representa um risco de alta para a inflação de serviços e, consequentemente, para a condução da política monetária.

Além disso, o Cadastro Geral de Empregados e Desempregados (CAGED) mostrou criação líquida de 240 mil empregos formais em abril, novamente acima das expectativas (XP: 218 mil; mercado: 210 mil). O saldo de empregos formais totalizou quase 960 mil de janeiro a abril de 2024, consideravelmente acima dos 720 mil registrados no mesmo período de 2023.

As condições do mercado de trabalho continuarão a impulsionar a atividade doméstica e a alimentar as preocupações do Banco Central sobre o comportamento da inflação adiante.

Limitação do uso de crédito do PIS/Cofins tem potencial para compensar desoneração da folha

Como exigido pela Lei de Responsabilidade Fiscal, o Ministério da Fazenda deve apresentar medidas compensatórias para a desoneração da folha de pagamentos de 17 setores e municípios. A medida provisória em elaboração criará restrições no uso do crédito de PIS/Cofins no sentido de fechar brechas que podem ser usadas para abatimento da base de cálculo do imposto.

A mudança tem potencial significativo de arrecadação. Os dados da Receita Federal mostram que o uso de créditos de PIS/Cofins para compensações cresceu significativamente nos últimos anos. Assim, considerando-se uma restrição completa e imediata (sem noventena) ao uso desses créditos, seria possível arrecadar até R$ 42 bilhões neste ano. Não obstante, como a restrição deve ser parcial, é provável que esse número fique mais próximo dos R$ 25 bilhões estimados pelo governo.

Câmara dos Deputados aprova projeto que taxa as compras internacionais de até US$ 50

A Câmara dos Deputados aprovou, em votação simbólica, a cobrança de 20% de imposto sobre as compras internacionais até US$ 50 dólares – cerca de R$ 255 –, antes isentas. A medida foi incluída no Projeto de Lei que institui o Programa de Mobilidade Verde e Inovação (Mover), o qual amplia as exigências de sustentabilidade da frota automotiva e estimula a produção de novas tecnologias nas áreas de mobilidade e logística.

A medida é mais uma tentativa do governo de aumentar sua arrecadação para cumprir a meta fiscal de déficit primário zero em 2024.

Apesar do crescimento substancial da receita, resultado primário ainda não é suficiente para a meta fiscal do ano

O setor público consolidado registrou superávit primário de R$ 6,7 bilhões em abril. Com relação ao governo central, houve superávit de R$ 11,1 bilhões. O crescimento da receita líquida no acumulado do ano desacelerou de 9,1% em março para 8,4% no mês passado, abaixo do necessário para atingir a meta de resultado primário, enquanto a pressão sobre as despesas continua alta. Por sua vez, o resultado dos entes subnacionais refletiu o déficit maior do que o previsto para os municípios. Isso pode ter ocorrido devido aos efeitos do ano eleitoral, uma vez que prefeitos tendem a acelerar gastos no início do ano para contornar as restrições impostas pela legislação das eleições.

Olhando para frente, projetamos que as estatísticas do governo central continuem a apresentar alguma melhoria graças ao aumento das receitas, mas não o suficiente para atingir a meta de déficit zero este ano. Assim, mantemos nossa previsão de déficit primário de 0,6% do PIB em 2024.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

Nos Estados Unidos, as atenções se voltarão aos dados de mercado de trabalho referentes a maio. O Nonfarm Payroll, principal relatório de emprego do país, será divulgado na 6ª-feira. Ademais, a pesquisa de oferta de empregos (JOLTS) será publicada na 3ª-feira, enquanto a criação líquida de empregos no setor privado (ADP) será conhecida na 4ª-feira. Também em destaque, o Banco Central Europeu anunciará sua decisão de política monetária na 5ª-feira, com expectativa de início do ciclo de corte de juros. Na China, os dados da balança comercial de maio serão divulgados na 6ª-feira.

No Brasil, destaque para a divulgação do PIB do 1º trimestre na 3ª-feira. Do lado da oferta, prevemos crescimento para os três grandes setores. A Agropecuária se recuperou após a queda registrada no 4º trimestre. O setor de Serviços ganhou ímpeto no último trimestre, enquanto a Indústria deve apresentar tímido crescimento, com sinais mistos entre seus componentes. Do lado demanda, destaque para o consumo das famílias resiliente e a recuperação dos investimentos. Na 4ª-feira, o IBGE publicará a Pesquisa Industrial Mensal (PIM-PF) de abril, para a qual estimamos contração moderada. Por fim, na 5ª-feira, a balança comercial de maio será divulgada pelo MDIC. Veja as nossas projeções abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)