Destaques

- Nos EUA, projetamos que o Fed começará a reduzir os juros em julho, e consideramos os riscos inclinados para cima. Na Europa, o BCE deixou as taxas de juros estáveis em março, enquanto o primeiro corte em junho se torna cada vez mais provável.

- Na China, o PBoC voltou a reduzir os juros, porém o risco de depreciação cambial limita o espaço para novos cortes. Estímulos adicionais podem impulsionar a demanda no curto prazo, porém ainda projetamos crescimento mais fraco adiante.

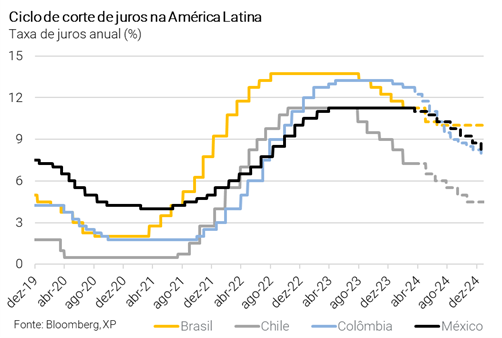

- Na América Latina, o ciclo de flexibilização monetária continua e os bancos centrais avaliam qual é o ritmo de cortes mais apropriado. Por enquanto, há espaço suficiente para continuar reduzindo os juros, mas o atraso no ciclo de afrouxamento do Fed pode limitar esse processo.

- As primeiras leituras da inflação de 2024 nos países da América Latina mostraram reaceleração nos grupos de serviços. Esses resultados não mudam nossa visão de que a inflação deve continuar caindo na região, embora acendam um sinal amarelo.

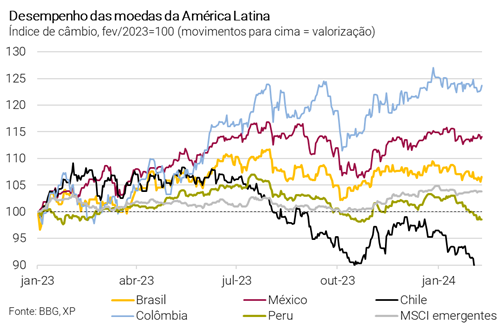

- As moedas latino-americanas ficaram relativamente estáveis no início do ano, apesar da perspectiva mais pessimista para o ciclo de flexibilização monetária do Fed. Essa resiliência reflete, em grande parte, o melhor desempenho das contas externas.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Estados Unidos: Expectativa de flexiblização monetária mais tarde

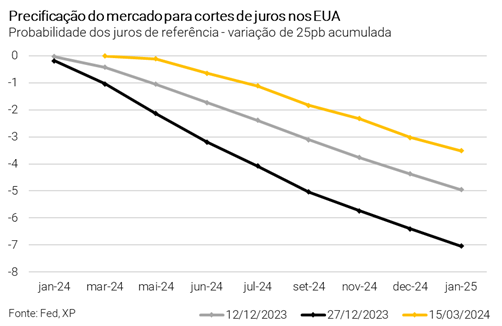

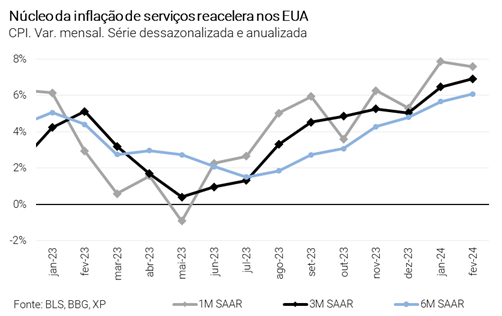

O início do ciclo de flexibilização monetária nos EUA permanece incerto. Indicadores econômicos reforçam que o mercado de trabalho continua apertado, o crescimento do consumo permanece robusto e a inflação persiste acima da meta de 2%. Destacamos que a inflação de serviços exibiu tendência de alta no período recente, trazendo novas preocupações. O setor de serviços tende a ser mais sensível ao mercado de trabalho aquecido e, portanto, deve seguir pressionado no curto prazo. Dados de atividade mais fortes levaram os mercados a reprecificar significativamente as expectativas de afrouxamento monetária ao longo dos últimos dois meses, de 6-7 cortes para apenas 3 cortes na taxa de juros de referência em 2024.

Projetamos que o Fed começará a reduzir os juros no 3º trimestre deste ano (e não no 2º trimestre, como no cenário anterior)… Informações recentes corroboraram a visão de que a etapa final do processo de desinflação será desafiadora, devido ao mercado de trabalho apertado, crescimento salarial acima do equilíbrio e ganhos de produtividade baixos. O cenário macroeconômico atual sugere que não há necessidade de o Fed ter pressa para reduzir os juros, e o risco de flexibilizar a política monetária muito cedo é maior do que o risco de flexibilizar muito tarde. Neste contexto, acreditamos que o banco central iniciará o ciclo de corte de juros em julho, reduzindo sua taxa de referência em 1 p.p. até o final de 2024 (1,5 p.p. no cenário anterior). Isto posto, continuamos a projetar a taxa de juros terminal entre 3,00% e 3,50% em 2025, o que consideramos como novo nível neutro.

… e os riscos estão inclinados para cima. A economia dos Estados Unidos tem sido surpreendentemente resiliente ao ambiente de taxas de juros altas, e o risco de a inflação não convergir à meta é mais provável do que o risco de recessão. Não é muito improvável que possamos ver (1) a inflação continuando a reacelerar, com o núcleo da inflação medida pelo índice PCE terminando o ano acima de 2,7%; (2) dados de atividade e do mercado de trabalho sólidos, com a taxa de desemprego permanecendo em torno de 3,8% ou menos; (3) uma reavaliação da taxa de juros nominal neutra para valores acima de 2,5%. Sob estas condições, o Fed poderia optar por cortar as taxas menos vezes este ano até estar mais convencido de que a inflação está convergindo para a meta.

Os dados de fevereiro reduziram temores, embora a economia dos Estados Unidos continue aquecida. Após os dados de inflação e mercado de trabalho muito fortes em janeiro, os números de fevereiro eram muito aguardados, pois dariam sinais mais claros sobre o início de uma tendência de reaceleração ou apenas a ocorrência de movimentos temporários. Em relação ao mercado de trabalho, a geração liquida de empregos formais passou mensagens ambíguas em fevereiro. Os ganhos de emprego surpreenderam positivamente (275 mil vs. consenso de 200 mil), porém os dados anteriores foram revisados significativamente para baixo (em 167 mil) e o crescimento salarial surpreendeu para baixo.

Em relação aos preços, a inflação ao consumidor de fevereiro surpreendeu ligeiramente para cima, com a taxa de variação mensal do índice super-core (preço de serviços exceto habitação) desacelerando para 0,47%, contra 0,85% no mês anterior – embora ainda seja um ritmo de elevação forte. No geral, os dados de fevereiro foram mais suaves do que os dados de janeiro, embora continuem apontando para uma economia superaquecida.

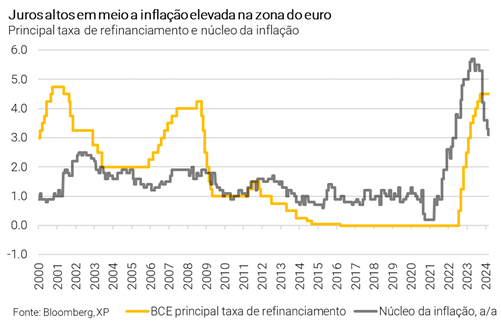

Europa: O BCE prepara o terreno para flexibilização monetária em breve

O BCE deixou as taxas de juros estáveis em março, enquanto um corte em junho se torna cada vez mais provável. A comunicação do BCE sugere que o comitê de política monetária ainda não está declarando vitória na luta contra a inflação, embora o ciclo de afrouxamento provavelmente esteja muito próximo, sinalizando a intenção de cortar os juros a partir de junho. As revisões nas projeções econômicas – com inflação e crescimento do PIB mais baixos para 2024 – apoiam o cenário de cortes nas taxas de juros em breve. Por outro lado, o crescimento salarial permanece alto e a produtividade está abaixo dos níveis pré-pandêmicos, o que poderia ser inflacionário no futuro, principalmente para o setor de serviços. Destacamos que, apesar da inflação ter recuado para 2,6% (próximo à meta de 2%), o núcleo da inflação permanece em 3,1%, com o grupo de serviços persistindo em torno de 4%.

Prevemos que o BCE cortará os juros em sua reunião de junho – nossa visão desde o final do ciclo de aperto monetário. Além disso, dados cruciais sobre salários estarão disponíveis em maio, fortalecendo o argumento para primeiro corte em junho. Em sua próxima reunião, em 11 de abril, esperamos que o BCE prepare o terreno para iniciar o processo de flexibilização monetária em junho. O BCE não se comprometeu com um ritmo de afrouxamento, mas projetamos cortes sequenciais de 0,25 p.p. até o final do ano.

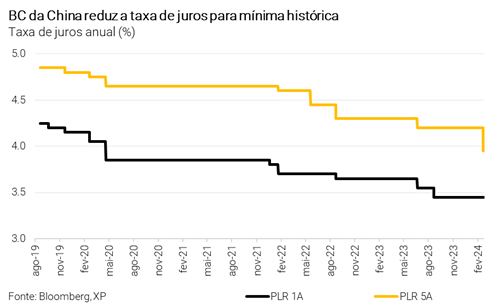

China e commodities: Atividade deve desacelerar apesar dos estímulos

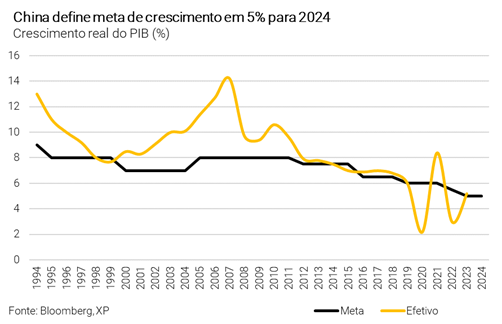

Na China, estímulos adicionais podem impulsionar a demanda no curto prazo, mas projetamos crescimento mais fraco adiante. O Banco Popular da China reduziu a taxa de juros de referência para empréstimos de 5 anos – aquela atrelada a hipotecas – em fevereiro, de 4,20% para 3,95%. A redução foi maior do que as previsões do mercado (0,15 p.p.). Este foi o primeiro corte na taxa de juros desde junho de 2023, e o maior desde que essa taxa foi introduzida em 2019, à medida que o banco central aumentava os esforços para estimular a demanda por crédito e reverter a crise imobiliária. Entretanto, a taxa de referência de 1 ano foi mantida em 3,45%. Ambas as taxas de empréstimos estão nas mínimas históricas.

Ademais, o banco central chinês recentemente injetou 1 bilhão de yuans de liquidez no sistema bancário, reduzindo a taxa de reservas obrigatórias dos bancos comerciais em 0,50 p.p.. Esses esforços podem apoiar a atividade no curto prazo, embora o crescimento do PIB deva ficar abaixo da meta de 5% nos próximos anos, devido à deterioração do mercado imobiliário e o baixo crescimento do consumo pessoal em meio ao mercado de trabalho frágil.

Limites para estímulos monetários. Mais recentemente, a autoridade monetária manteve a Taxa de Crédito de Médio Prazo de 1 Ano em 2,5%. Essa taxa é a mais utilizada para empréstimos aos grandes bancos comerciais. A manutenção da taxa demonstra uma abordagem cautelosa para a política de estímulos monetários, visando proteger o valor da taxa de câmbio. Considerando que o Fed pode optar por atrasar o processo de flexibilização monetária, o diferencial de juros tende a permanecer elevado entre as economias, o que poderia levar a uma depreciação do yuan.

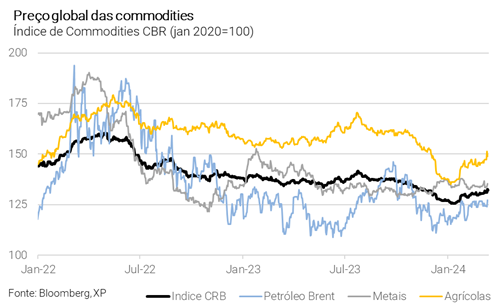

O aumento nos preços das commodities deve ser monitorado. As cotações das commodities agrícolas e metálicas seguem bem-comportadas em meio à demanda global mais fraca, especialmente da China, além das safras de grãos recordes. Apesar da elevação recente, os preços de alimentos estão nos patamares mais baixos desde o final de 2021. Por outro lado, os preços do petróleo do tipo Brent subiram quase 10% em fevereiro, revertendo parcialmente a queda observada no 4º trimestre de 2023. O risco de movimentos altistas adicionais não pode ser descartado e, se as tensões geopolíticas persistirem, podemos ver pressão sobre a inflação global.

América Latina: Avaliando a velocidade apropriada para cortes de juros

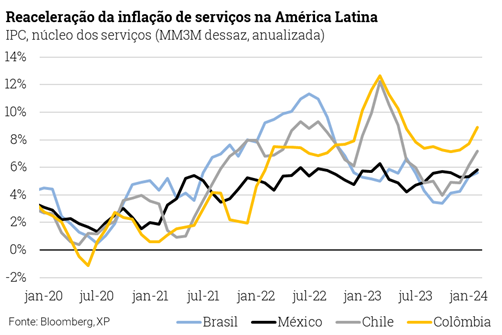

Começo turbulento para a dinâmica de preços na América Latina. O processo de desinflação na maioria dos países da região encerrou 2023 com sinais de melhora, embora em diferentes graus. No entanto, leituras recentes nos índices de inflação ao consumidor trouxeram alguns sinais de retrocesso durante os dois primeiros meses deste ano. Na maioria dos países, a inflação de serviços mostrou rigidez adicional e, em alguns casos, reaceleração. Essas dinâmicas são semelhantes ao que estamos acompanhando nos Estados Unidos e, se persistirem, podem ameaçar o processo de desinflação.

No Chile, Brasil e Peru – onde a inflação é menor em relação aos seus pares – a medida dos núcleos surpreendeu para cima recentemente, ficando consideravelmente acima da meta. Enquanto isso, no México e na Colômbia, onde os bancos centrais ainda estão no estágio inicial do ciclo de afrouxamento monetário, o núcleo da inflação continua a cair de forma mais clara devido a efeitos favoráveis de base de comparação, embora as variações mensais permaneçam altas. Esses dados não mudam nossa visão de que a inflação deve continuar caindo na América Latina em meio à política monetária ainda apertada, mas as últimas leituras acenderam um sinal amarelo.

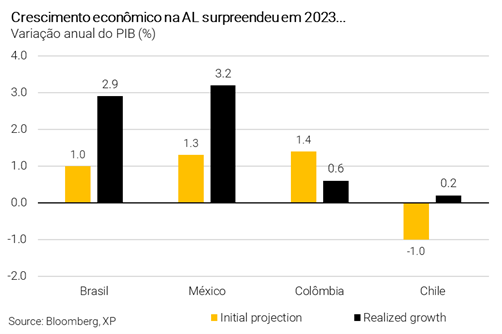

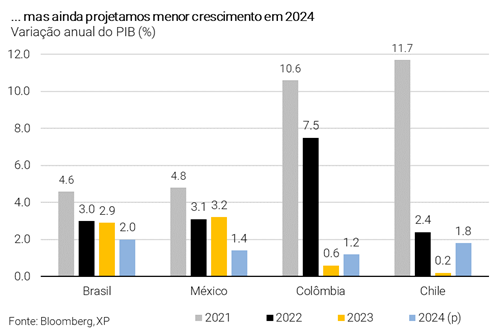

Crescimento resiliente em 2023, enquanto o ritmo diverge em 2024. Os resultados do PIB no 4º trimestre confirmaram que o crescimento na maioria dos países da região em 2023 surpreendeu positivamente as projeções iniciais. A resiliência da atividade econômica, especialmente no primeiro semestre do ano passado, pode ser explicada por impulsos de renda em meio à persistente escassez de mão de obra no mercado de trabalho, transferências fiscais, bem como efeitos positivos da forte economia dos EUA, beneficiando principalmente o México. Dito isso, os países provavelmente mostrarão tendências de crescimento diferentes no curto prazo, refletindo dinâmicas de preços e ciclos de afrouxamento monetário diferentes.

- No Brasil, o PIB subiu 2,9% em 2023, apesar da estabilidade no segundo semestre. O crescimento ficou bem acima das projeções iniciais e deve permanecer sólido este ano, devido ao mercado de trabalho robusto, melhoria do mercado de crédito e forte desempenho do setor externo. Acreditamos que a atividade ganhará impulso nos próximos trimestres. Recentemente, elevamos nossa projeção para o crescimento do PIB em 2024, de 1,5% para 2,0%.

- No Chile, por sua vez, a atividade econômica tem sido fraca, apesar de também ter surpreendido positivamente em 2023. A virtual estagnação no ano passado (variação do PIB de 0,2%) foi uma surpresa positiva, dado que a maioria dos analistas de mercado previa contração. A atividade deve permanecer firme e convergir lentamente para seu potencial este ano, à medida que o banco central continue diminuindo a taxa de juros e a política monetária se aproxime da neutralidade.

- No México, o crescimento econômico tem sido mais forte, apoiado pela economia dos EUA resiliente e, no âmbito doméstico, pela combinação entre mercado de trabalho apertado, forte crescimento dos salários reais, consumo robusto e impulsos fiscais. No entanto, acreditamos que a economia está perdendo força e, provavelmente, o impulso fiscal durante o 1º trimestre será a única fonte de crescimento durante o ano. Adiante, acreditamos que uma forte desaceleração deve ser observada no segundo semestre. Projetamos que o PIB crescerá 2,0% em 2024, após expansão de 3,5% em 2023.

- Na Colômbia, o crescimento econômico no ano passado foi mais fraco do que prevíamos inicialmente. O PIB cresceu tímidos 0,6% em 2023, refletindo, em grande parte, os efeitos das condições financeiras mais apertadas. Projetamos que a fraqueza continuará, dado que a política monetária permanecerá restritiva por algum tempo, o hiato do produto positivo está se fechando e os níveis de investimentos têm sido baixos. Projetamos elevação de 1,2% em 2024.

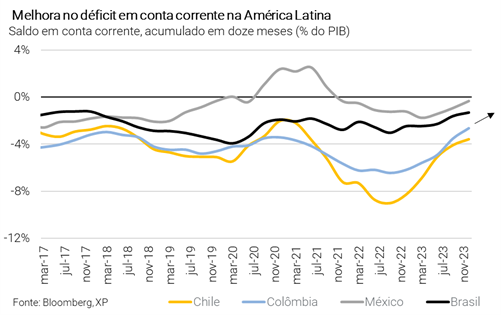

A conta corrente em território saudável ajuda a sustentar a taxa de câmbio. O aumento do déficit da conta corrente em 2022 em diversos países da região foi um dos principais fatores a desvalorizar os preços dos ativos (especialmente na Colômbia e no Chile). No entanto, o balanço das contas externas mostrou melhora considerável em 2023, e o déficit em transações corrente (como proporção do PIB) diminuiu consideravelmente na maioria das economia. O Brasil registrou déficit de 1,31% do PIB (melhor resultado desde 2017), o México de 0,32% (melhor desde 2020), a Colômbia de 2,65% (melhor desde 2009) e o Chile de 3,59% (melhor desde 2020). As vendas das commodities a preços elevados tem sido favorável para esta dinâmica.

O saldo em conta corrente deve permanecer em território negativo este ano, embora em níveis muito mais saudáveis. Além disso, em alguns casos, como no Brasil e na Colômbia, o déficit tende a ser totalmente financiado por fortes ingressos líquidos de investimento direto estrangeiro. Portanto, é improvável que os principais países da região enfrentem problemas de balanço de pagamentos no curto prazo. As moedas latino-americanas ficaram relativamente estáveis no início do ano, apesar da perspectiva mais pessimista para o ciclo de flexibilização do Fed. Essa resiliência reflete, em grande parte, o melhor desempenho das contas externas.

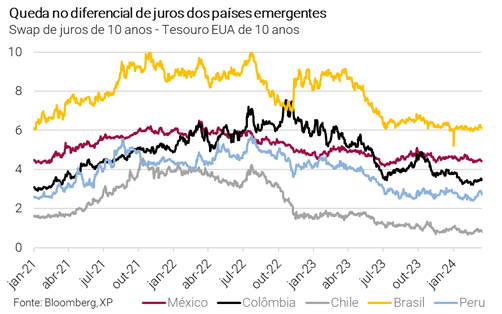

Em relação ao ciclo de flexibilização monetária, a questão é: quão rápido? O ritmo e a magnitude dos cortes das taxas de juros em cada país estão sendo determinados por diferentes funções de reação de cada banco central. Em geral, o ritmo dependerá da dinâmica da inflação de curto prazo, das expectativas de inflação e da taxa de câmbio, enquanto o espaço para cortes dependerá de onde as taxas de juros reais se encontram em relação aos Estados Unidos e ao tamanho do prêmio de risco associado a cada país. Por enquanto, os bancos centrais ainda têm espaço suficiente para continuar cortando os juros, dado que as taxas reais estão em território bastante restritivo. No entanto, o atraso nos cortes de juros pelo Fed pode limitar o processo de flexibilização monetária dos bancos centrais da América Latina, mesmo que em graus diferentes. As decisões dos bancos centrais devem se tornar mais desafiadoras à medida que as taxas se aproximem do nível neutro, especialmente se o processo de desinflação se mostrar mais lento do que as autoridades monetárias projetam.

- No Brasil, o BCB está realizando o ciclo de afrouxamento mais estável da região, com cortes de 0,50pp por reunião. Esse ritmo deve continuar nas próximas duas ou três reuniões até que a taxa Selic atinja 9,75%. Depois disso, o Copom provavelmente não se comprometerá com um ritmo específico, dado que pode precisar de mais tempo para avaliar o nível da taxa terminal apropriada (projetamos 9,00%).

- No Chile, por outro lado, cada reunião tem sido diferente, adotando um ritmo mais rápido (cortes de 0,50-1,0pp por reunião), dado que o BCCh tinha cerca de 7,0pp para cortar no início do ciclo de afrouxamento. No entanto, a surpresa altista na leitura da inflação de fevereiro deveria descartar qualquer expectativa de aceleração no ritmo de cortes. Ainda acreditamos que o BCCh reduzirá os juros em 1,0pp na próxima reunião (nesta semana), mas agora vemos probabilidade muito maior de um corte de 0,75pp.

- Na Colômbia, o BanRep reduziu as taxas timidamente, em 0,25pp, duas vezes até agora. Acreditamos que as condições estão se tornando ligeiramente mais favoráveis para uma aceleração no ritmo de afrouxamento monetário, especialmente considerando: (i) a alta na taxa de juros real com a queda da inflação; (ii) expectativas de inflação mais baixas; e (iii) a leitura do PIB do 4º trimestre de 2023 abaixo do esperado. No entanto, apesar da grande queda da inflação em fevereiro, as variações mensais do índice de preços ao consumidor permaneceram consideravelmente acima das médias históricas, principalmente na categoria de serviços, exigindo cautela. Prevemos corte de 0,50pp na reunião deste mês.

- No México, o Banxico provavelmente começará a cortar as taxas de juros nesta semana, apesar do tom duro do Fed. Conforme mencionado acima, vemos sinais crescentes de fraqueza na atividade econômica, o que exigirá uma reação do banco central. Vemos o Banxico cortando as taxas em 0,25pp nas duas próximas reuniões. Posteriormente, vemos a autoridade monetária acelerando o ritmo para 0,50pp em junho ou agosto, uma vez que os dados comecem a mostrar crescimento econômico mais fraco, o que também deve ser refletido em alívio nos dados de inflação.

- No Peru, o BCRP decidiu manter as taxas estáveis em 6,25%. Espera-se que o banco central retome o ciclo de afrouxamento monetário este ano, até eventualmente atingir a taxa terminal entre 4,00% e 4,50% em 2025. O ritmo e o momento provavelmente dependerão do Fed. Apesar desta pausa no ciclo de flexibilização iniciado em setembro de 2023, o BCRP continuou a afrouxar as condições monetárias de maneira geral, reduzindo a taxa de depósitos compulsórios de 6,00% para 5,50%. A medida entrará em vigor em abril.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)