Destaques:

- Os bancos centrais dos países desenvolvidos e da América Latina terão que subir os juros para patamares mais elevados, priorizando a convergência da inflação à meta, o que deve provocar uma desaceleração mais acentuada da economia global;

- Apesar das surpresas negativas recentes, não abandonamos a nossa tese desinflação, que deve ser provocada por condições financeiras mais apertadas, pelo recuo nos preços das commodities e pela normalização das cadeias de produção;

- A inflação nos países da América Latina se aproxima do pico, porém, com pressões persistentes, o processo de desinflação deve ser lento nos países da região;

- Os ativos financeiros da América Latina mostram forte resiliência no ano, mas incertezas internas e externas podem gerar volatilidade.

Pano de fundo – O caminho da desinflação não será fácil

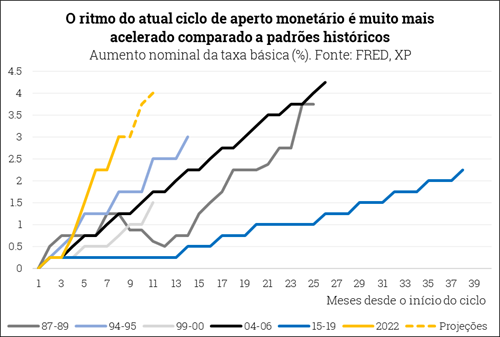

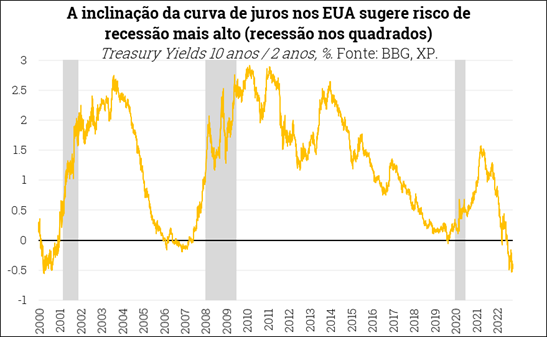

O aperto monetário do Fed eleva os riscos de recessão. O Federal Reserve (Fed, banco central dos EUA) aumentou a taxa de juros em 0,75pp pela terceira vez consecutiva, marcando um ritmo mais acelerado em relação ao histórico de condução da política monetária. Acreditamos que as surpresas altistas nos dados de inflação e mercado de trabalho referentes a setembro levarão o Fed a manter o ritmo acelerado de 0,75pp em sua reunião de novembro. Neste ritmo, avaliamos que o Fed corre o risco de apertos excessivos – desacelerando a economia além do necessário para trazer a inflação de volta à meta – e pode levar os EUA a uma recessão em 2023. Indicadores antecedentes, como a inversão da curva de juros, sugerem alto risco de recessão.

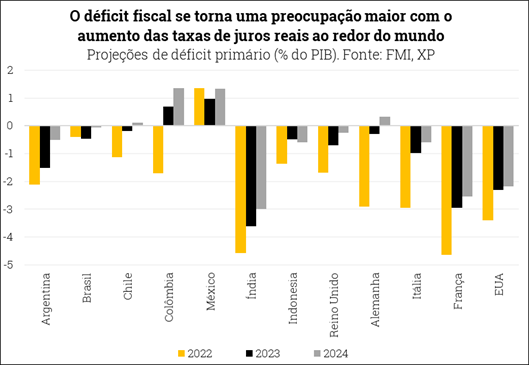

A economia europeia apresenta fundamentos mais frágeis. A inflação na Zona do Euro atingiu 10% em setembro, renovando seu recorde histórico. Consequentemente, o BCE (banco central da Zona eu Euro), deve manter o ritmo acelerado de alta de juros em 0,75pp em sua próxima reunião. Já no Reino Unido, a libra esterlina enfraqueceu quase 10% ante o dólar em setembro, refletindo incertezas fiscais, inflação cada vez mais alta e riscos de recessão, entre outros. Em resumo, as economias europeias enfrentarão meses bastante desafiadores, com juros elevados, atividade deprimida e deterioração do quadro fiscal.

O crescimento da China continua modesto. Diversos indicadores de atividade surpreenderam negativamente no período recente, sugerindo baixo dinamismo da economia local em meio aos problemas do mercado imobiliário e aos efeitos adversos da política de tolerância zero à Covid-19. Reiteramos que a inflação chinesa se situa em níveis baixos, permitindo que as políticas monetária e fiscal continuem expansionistas. Acreditamos que a atividade econômica deve se recuperar a partir do final deste ano, levando o PIB a crescer 3,2% em 2022 e 5,6% em 2023. No entanto, a economia permanecerá dependente de medidas de estímulo. Sem tais impulsos, calculamos que o PIB avançaria cerca de 1,5% nos dois anos.

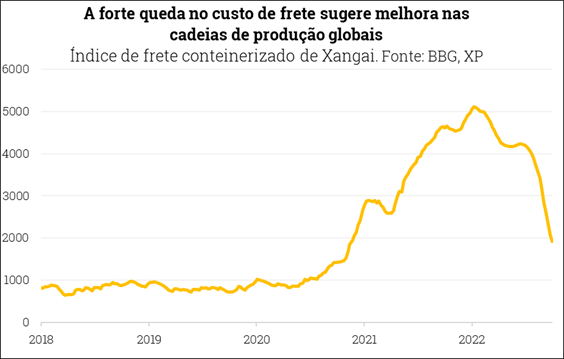

Os sinais de desinflação global estão ficando cada vez mais claros. Em primeiro lugar, indicadores antecedentes sugerem melhoria significativa nas cadeias de suprimentos e queda nos custos de frete marítimo (ao redor de 75%). Além disso, os preços das commodities vêm cedendo (ou mostram acomodação) após um período prolongado de alta. Apesar de nossas expectativas de que as cotações continuarão em patamares historicamente elevados devido a estoques baixos e algumas restrições de oferta, as correções recentes amenizam as pressões inflacionárias. Por fim, a política monetária mais apertada em regiões desenvolvidas tende a reduzir pressões do lado da demanda. A combinação desses três fatores respalda nosso cenário de desinflação ao longo dos próximos trimestres.

Na América Latina, a processo de desinflação deve ser lento. A inflação nos principais países da região parece estar próxima do pico, e o processo de desinflação deve se iniciar no quarto trimestre deste ano. No entanto, as variações mensais continuam rodando consideravelmente acima da tendência histórica, refletindo pressões contínuas vindo dos preços elevados das commodities, gargalos nas cadeias de produção e demanda agregada ainda elevada. A elevação dos preços de alimentos e energia continua a contribuir significativamente para a alta da inflação, mas as pressões se espalham para outros setores da economia. Por outro lado, a inflação de serviços continua abaixo da média do índice geral, mas deve mostrar tendência de alta por mais tempo. O processo de desinflação deve ganhar maior tração em 2023 com o reequilíbrio da oferta e da demanda, porém deve continuar acima da meta dos bancos centrais ao longo do próximo ano, convergindo apenas em 2024.

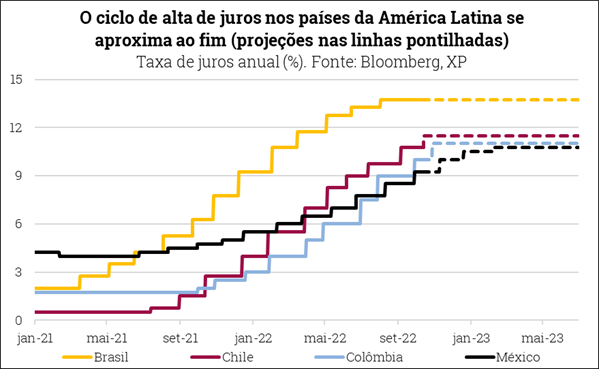

Os bancos centrais da América Latina se aproximam da taxa terminal de juros. Com pressões inflacionárias mais persistentes e o posicionamento mais duro das autoridades monetárias em economias desenvolvidas, a taxa de juros nos países da América Latina terá que subir para patamares mais altos do que o esperado há alguns meses. No entanto, as autoridades parecem estar optando por manter um ritmo forte de alta no final do ciclo ao invés de prolongar o processo, priorizando a convergência da inflação à meta. Condições financeiras mais apertadas na região devem contribuir para um alívio da demanda agregada, afetando as perspectivas de crescimento para o ano que vem, que pioraram consideravelmente. Trata-se de um “remédio amargo”, mas necessário para reduzir as pressões inflacionárias. Para 2023, vemos algum espaço para cortes no segundo semestre, mas os juros devem permanecer em níveis elevados em relação a padrões históricos.

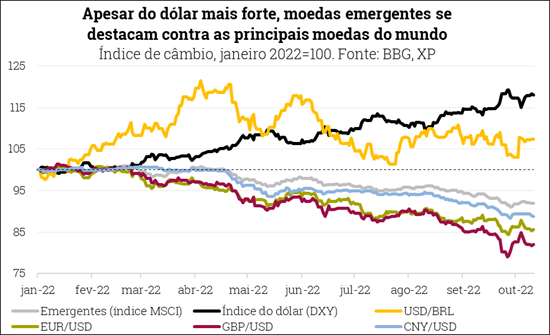

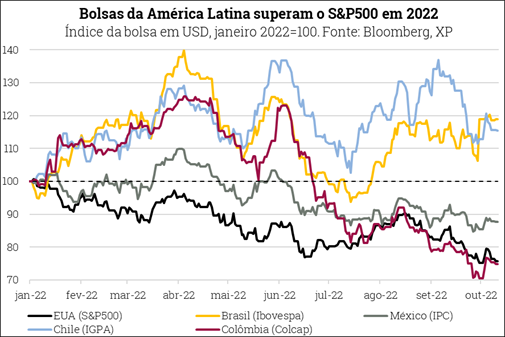

Os ativos financeiros da América Latina mostram resiliência ao cenário internacional incerto. Apesar do dólar ter se valorizado significativamente diante do atual quadro de maior aversão global ao risco, as moedas latino-americanas vêm exibindo desempenho mais sólido quando comparadas a outras moedas emergentes e de economias desenvolvidas (ex: Euro, Libra, Yuan). Além do mais, as bolsas latino-americanas continuam a ganhar do S&P500 em 2022. A região continua a se beneficiar dos preços relativamente altos das commodities, do diferencial de juros ampliado e da avaliação de que os ativos da região ainda estão sendo negociados em níveis descontados. No entanto, aversão ao risco e incertezas políticas devem trazer alta volatilidade e manter os ativos da região abaixo do valor de equilíbrio de longo prazo. Ademais, os mercados estão se tornando mais sensíveis a notícias negativas.

México – Lado a lado com os EUA

A inflação no México ficou estável em setembro, porém pressões permanecem. O Índice de Preços ao Consumidor (IPC) avançou 0,62% em setembro, marcando a menor variação mensal desde maio. No entanto, a variação acumulada em 12 meses ficou estável em 8,7%, após o forte avanço em agosto. Os dados de agosto mostraram um alívio no custo de energia, que reduziu 0,19pp da inflação cheia. Este movimento foi impulsionado principalmente pela queda de 3,3% no preço do gás doméstico, levando a inflação anual desse item de 5,5% para -2,6%. Além do mais, a inflação de produtos agrícolas ficou relativamente estável no mês.

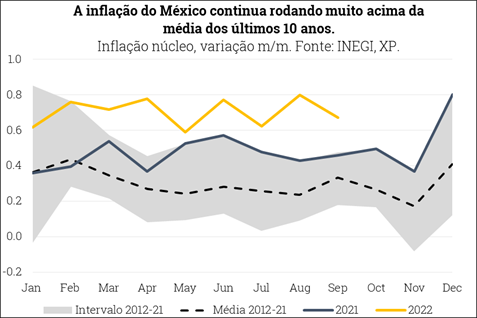

Apesar da estabilidade da inflação cheia, a medida dos núcleos (exclui produtos agrícolas e energéticos) sugere pressões contínuas. O índice avançou 0,67% em setembro, e as variações mensais continuam rodando muito acima da tendência histórica (ver gráfico abaixo). A variação acumulada em 12 meses avançou de 8,1% para 8,3%, impulsionado principalmente pela alta nos preços de alimentos, que subiram 1,08% em setembro, atingindo 13,4% em 12 meses. Adicionalmente, a inflação continuou contaminando o setor de serviços, que vinha menos pressionado, mas atingiu 5,3% no acumulado do ano em setembro. O movimento foi impulsionado principalmente pelo ajuste nas tarifas no setor de educação que ocorre nesta época do ano.

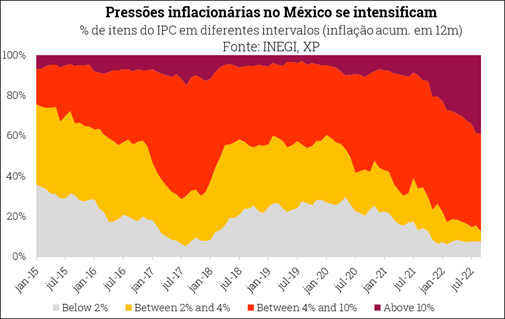

A inflação no México deve convergir para a meta apenas em 2024. Preços continuam pressionados em consequência de custos mais elevados de produtos importados, aumentos significativos de salários nominais, gargalos contínuos nas cadeias de suprimentos, impactos adicionais vindo do conflito entre a Rússia e a Ucrânia, e efeitos de segunda ordem. Continuamos observando indicadores que sugerem pressões persistentes, como (1) o índice de difusão rodando acima da tendência histórica, (2) 39% dos itens com inflação acima de 10% em 12 meses, e (3) dados de inflação dessazonalizados e anualizados rodando acima do atual nível da inflação. Desta forma, acreditamos que o processo de desinflação será lento no México, e projetamos a inflação para o final de 2022 em 8,5% e para o final de 2023 em 5,3%.

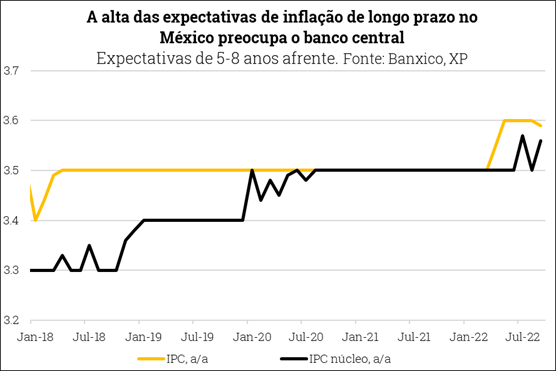

O Banxico elevou os juros para 9,25% em setembro. Conforme esperávamos, o banco central optou por subir os juros em 0,75pp pela terceira vez consecutiva, seguindo o mesmo ritmo de aumento do Fed nos Estados Unidos. Em sua comunicação, o Banxico revisou as suas projeções de crescimento econômico para baixo, mas demonstrou preocupações com as expectativas de inflação de longo prazo, que continuam acima da meta de 3%. Além do mais, o banco central agora projeta a convergência da inflação para a meta apenas no 3T24 (anteriormente 2T24), e riscos permanecem altistas. Desta forma, o Banxico deve continuar com o ritmo de alta de 0,75pp na reunião de novembro, mantendo uma diferença de pelo menos 6,0pp com os juros nos Estados Unidos. Projetamos a taxa de final de ano em 10,5% e a taxa terminal em 10,75%, alcançada no início de 2023.

Ativos financeiros têm mostrado uma forte performance relativa, mas riscos seguem elevados. O melhor desempenho do peso mexicano pode ser explicado pelo sólido desempenho das contas públicas, o que também ajudou a apoiar as notas dos títulos públicos. A bolsa mexicana está negativa no ano, mas supera o S&P500 (gráfico na seção “Pano de fundo”). No entanto, os riscos internos e externos preocupam. No lado doméstico, há preocupações com as perspectivas para as contas públicas, uma vez que o nível de investimento vem diminuindo e a desaceleração econômica prejudicará a arrecadação. Em relação ao setor externo, o nível de remessas aumentou para a máxima histórica, sustentando a conta corrente. No entanto a desaceleração da economia dos EUA e a dependência excessiva destas remessas são fatores de risco para a conta corrente. Portanto, o câmbio e outros ativos financeiros estarão expostos a todos esses riscos. Além do mais, conforme detalhado em nosso último relatório, tensões do acordo de comércio exterior entre os membros do USMCA são o fator mais relevante no curto prazo, podendo afetar tanto o câmbio quanto o crescimento econômico.

Chile – Esperando o efeito do aperto monetário

A inflação no Chile cedeu em setembro, mas continua pressionada. A IPC do Chile avançou 0,86% em setembro, registrando a menor variação mensal desde fevereiro. A variação acumulada em 12 meses recuou de 14,1% em agosto para 13,7% em setembro, interrompendo a alta contínua desde fevereiro de 2021. Este recuo foi impulsionado principalmente pela queda mensal de 0,18% no índice de transportes, cuja inflação acumulada em 12 meses caiu de 27,8% para 24,2%. Na quebra, a queda refletiu ajustes nos preços de passagens aéreas e pacotes de férias devido ao final da temporada de férias. Apesar desta categoria ser a segunda maior responsável pela elevação do índice cheio, o recuo no mês subtraiu 0,43pp da inflação. Além do mais, o índice de recreação e cultura caiu 0,40% em setembro e a variação anual caiu de 16,9% para 15,8%.

No geral, a queda da inflação também foi observada na medida de núcleo (que não inclui itens que fazem parte da cesta de alimentos e energia), cuja variação anual recuou de 11,5% para 10,8%. No entanto, a inflação de alimentos continuou em alta, atingindo 21,9% em setembro, e a variação dos preços de energia se manteve estável em 23,9%. Estes dois grupos são responsáveis por 6,3pp (46%) da inflação cheia.

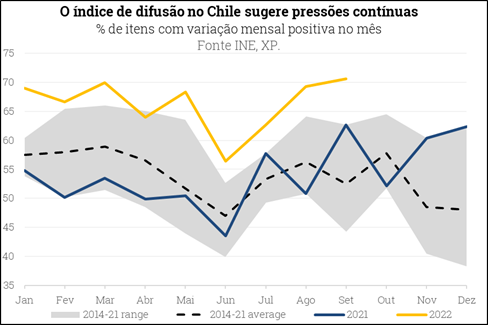

Apesar da queda notável, pressões inflacionárias são persistentes. Em primeiro lugar, a medida de inflação que exclui itens voláteis (a medida mais acompanhada pelo banco central) avançou de 10,8% para 11,1% em setembro, registrando a 11ª alta consecutiva. Além disso, a proporção de itens com inflação acima de 10% ficou estável em 52,5%, e o índice de difusão continua muito acima da tendência histórica. Outro indicador importante, a média móvel de 3 meses dessazonalizada, recuou para o nível mais baixo desde maio, mas permanece acima do nível atual da inflação (14,3%). A inflação continua sendo afetada pelos preços elevados das commodities, câmbio depreciado, gargalos nas cadeias de suprimentos, e demanda persistentemente elevada, ainda refletindo as injeções de liquidez aos consumidores através de estímulos fiscais no ano passado. Continuamos a acreditar que o processo de desinflação no Chile ganhará tração no final do ano, porém em um ritmo lento. Projetamos que a inflação termine 2022 em 12,5%, e 2023 em 5,6%.

O BCCh (banco central do Chile) atinge a taxa terminal de juros de 11,25%. Em decisão unânime, os membros do comitê de política monetária optaram por elevar os juros em 0,50pp, no fechamento do ciclo de aperto monetário. Em sua comunicação, o BCCh reconheceu que as perspectivas de crescimento global e as condições monetárias internacionais se deterioraram. Apesar das pressões inflacionárias persistentes, o BCCh estima que sua taxa de juros atingiu o teto do ciclo de aperto monetário, e deve permanecer nesse nível pelo tempo necessário para garantir a convergência da inflação à meta. No entanto, os riscos para o cenário econômico permanecem elevados. Avaliamos que juros mais altos devem provocar uma desaceleração acentuada da economia do Chile, e a economia deve entrar em uma recessão nos próximos trimestres.

Os ativos chilenos devem continuar voláteis, refletindo um prêmio de risco elevado. Reforçamos que a rejeição da nova constituição teve um impacto positivo nos ativos financeiros do Chile no curto prazo, refletindo um alívio dos riscos fiscais. No entanto, as incertezas políticas devem permanecer elevadas, uma vez que a manutenção da Constituição atual não é considerada uma opção, e o debate sobre um novo processo constitucional vai continuar. Além do mais, incertezas econômicas continuam elevadas considerando (1) a deterioração das contas externas, (2) a desaceleração da economia mundial com condições financeiras mais apertadas, (3) inflação doméstica ainda pressionada, e (4) consumo privado também em níveis altos. Os riscos domésticos e externos devem manter o prêmio de risco elevado no país e, portanto, os preços dos ativos devem continuar descontados em relação aos fundamentos de longo-prazo.

Colômbia – Desequilíbrio entre a oferta e a demanda

A inflação na Colômbia surpreendeu negativamente mais uma vez. O IPC avançou 0,93% em setembro, acima das expectativas do mercado de 0,75%. A inflação acumulada em 12 meses passou de 10,8% para 11,4%, marcando mais um forte aumento. Preços de alimentos continuam altamente pressionados devido à temporada de chuvas mais prolongada afetando a produção doméstica, aos impactos recorrentes vindos do câmbio depreciado e aos gargalos nas cadeias de suprimentos globais. A inflação anual de alimentos atingiu 26,7% em setembro, e continua representando a maior contribuição para a inflação cheia (4,5pp). Além do mais, a inflação de energia continua subindo em um ritmo acelerado. Os preços de eletricidade e gás subiram 2,09% e 3,36% em setembro, respectivamente, e a inflação acumulada em 12 meses subiu para 27,3% e 19,2%, respectivamente. A alta reflete (1) o impacto da indexação dos itens de energia ao índice de preços aos produtores (PPI) – que atingiu a máxima histórica de 23,4% em julho – e (2) a ativação do mecanismo de normalização de tarifas sobre itens de energia, que tinham sido reduzidas durante o período da pandemia.

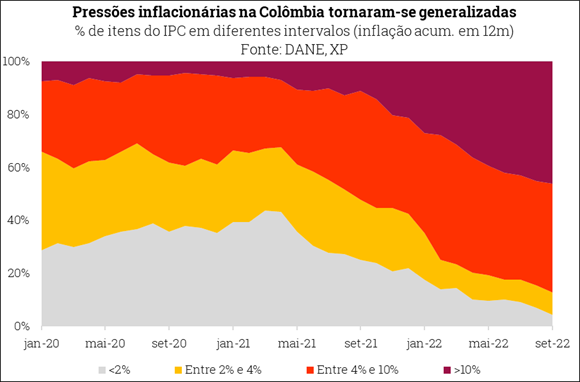

Adicionalmente, a medida dos núcleos (que exclui bens mais voláteis como energia e produtos regulados) também mostra pressões contínuas, com variação em 12 meses avançando de 6,9% para 7,5%. Na quebra, a inflação de bens subiu de 10,6% para 11,6%, enquanto serviços avançou de 5,5% para 5,9%. Estas medidas mostram que as pressões inflacionárias continuam se espalhando pelos diversos setores. Além dos impactos globais no lado da oferta, a atividade econômica na Colômbia continua acima do potencial (hiato do produto negativo), adicionando pressões do lado da demanda. Ao analisar os itens do IPC individualmente, observamos que 87% deles estão acima intervalo da meta (até 4%), e 46% superam 10% (ver gráfico abaixo). Neste contexto, projetamos que a inflação encerre 2022 em 12,0% e 2023 em 6,5%.

O BanRep (banco central da Colômbia) subiu os juros para 10,0% e se aproxima da taxa terminal. Em sua última reunião, o comitê de política monetária optou por elevar os juros em 1,0pp, marcando uma desaceleração no ritmo de alta. A decisão vaio abaixo das expectativas do mercado, e seis membros votaram a favor deste incremento, enquanto apenas um membro votou para um aumento mais leve de 0,50pp. Além disso, avaliamos que a comunicação foi menos dura do esperado. Enquanto o BanRep reconheceu que a atividade econômica continua aquecida e o a inflação pressionada, os membros destacaram que a política monetária global se encontra em território contracionista e a atividade global deve desacelerar consideravelmente, sinalizando que a hora de parar de subir os juros está próxima. Neste contexto, acreditamos que o BanRep faça um último aumento de 1,0pp na reunião de outubro, encerrando o ciclo de aperto monetário com os juros em 11,0%.

Brasil – À espera do segundo turno

Para acessar as informações completas sobre os desdobramentos da economia brasileira e as nossas análises, acesse o relatório econômico mensal.

Do ponto de vista da política econômica, o primeiro turno da campanha eleitoral trouxe pouca novidade. Tanto o presidente Bolsonaro quanto o ex-presidente Lula sinalizaram a intenção de substituir o teto de gastos como principal “âncora fiscal”, mas não está claro o que vem a seguir. Considerando que o Brasil ainda possui dívida e serviço da dívida elevados, a diretriz da política fiscal a partir de 2023 é fundamental para que as expectativas de inflação continuem caindo, abrindo espaço para o Banco Central reduzir juros adiante.

O resultado relativamente apertado no primeiro turno pode pressionar Lula a dar mais detalhes sobre seu plano econômico e eventual equipe, a fim de atrair os eleitores mais moderados. O presidente Bolsonaro, por sua vez, tende a reforçar a importância de seu programa de transferência de renda Auxílio-Brasil para reverter parte da vantagem expressiva de Lula na região Nordeste. Ainda assim, por ora, não parece provável que muitos detalhes dos planos para a política econômica sejam divulgados.

Neste ambiente, os mercados tendem a permanecer voláteis, especialmente porque o resto do mundo também traz desafios. Entretanto, o real tem mostrado bom desempenho, considerando a forte apreciação global do dólar. Portanto, mantemos a projeção de taxa de câmbio em R$/US$ 5,00 no fim de 2022 e R$/US$ 5,30 no fim de 2023.

Os indicadores econômicos brasileiros seguem positivos, com crescimento sólido, inflação em queda e resultados fiscais e de balanço de pagamentos saudáveis. Mas isso tem importância relativa em meio a elevados riscos globais e locais para 2023. Desta forma, a economia brasileira segue crescendo, embora a um ritmo mais moderado e com diferenças importantes entre setores. Projetamos que o PIB subirá 2,8% em 2022 e 1,0% em 2023.

A desinflação global, os cortes de impostos e os juros altos no Brasil devem manter a inflação em trajetória de queda gradual. Projetamos altas de 5,6% em 2022 e 5,2% em 2023. Neste contexto, o Copom interrompeu o ciclo de aperto monetário, mas manteve o tom duro. Projetamos cortes de juros em 2023, mas esta projeção depende da credibilidade da nova âncora fiscal.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)