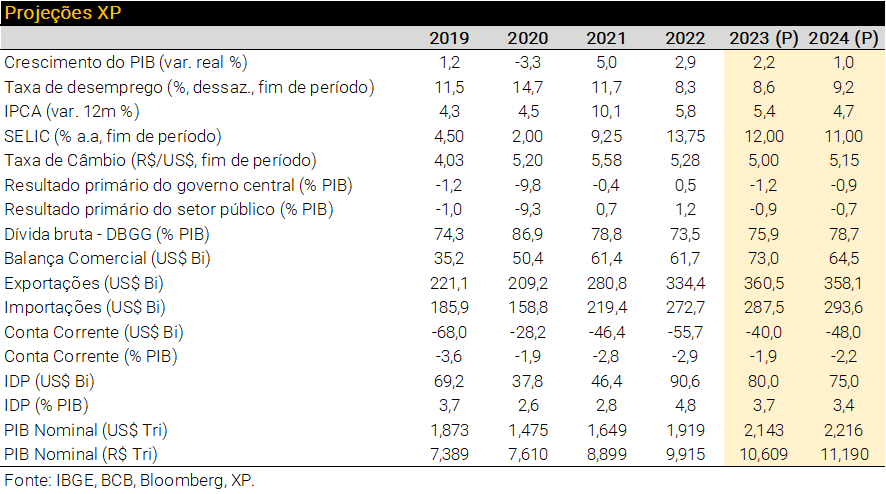

Resumo

- Inflação ainda elevada e mercado de trabalho apertado reforçam o cenário de juros restritivos por mais tempo nas economias avançadas. Na China, a recuperação da atividade tem sido mais lenta do que o previsto;

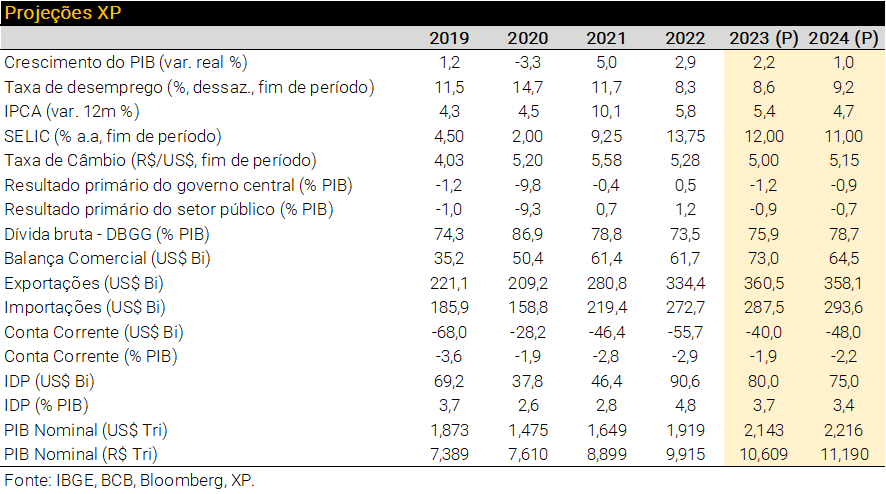

- No Brasil, a atividade econômica superou as expectativas no 1º trimestre, impulsionada pela agropecuária. Com isso, subimos nossa projeção de crescimento do PIB em 2023 de 1,4% para 2,2%. Para o PIB de 2024, continuamos a prever aumento de 1%;

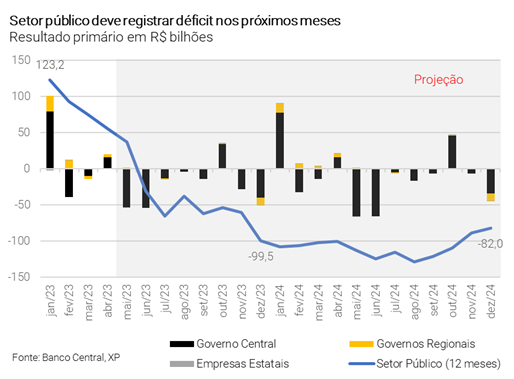

- O arcabouço fiscal foi aperfeiçoado no Congresso, mas permitiu maior crescimento das despesas no ano que vem. Projetamos déficit primário para o setor público de 0,9% do PIB em 2023 e 0,7% do PIB em 2024;

- O IPCA-15 de maio trouxe abertura animadora e preços no atacado apontam para maior desinflação ao longo do ano. Projetamos inflação de 5,4% em 2023 e 4,7% em 2024;

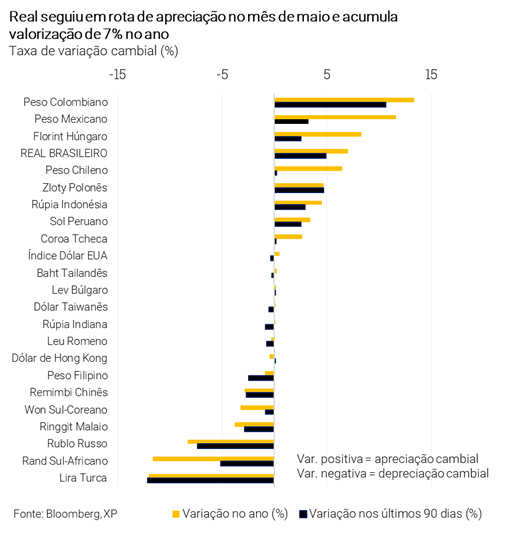

- A taxa de câmbio se fortaleceu recentemente, em que pese a volatilidade ainda elevada. Projetamos R$/US$ 5,00 no final de 2023 e R$/US$ 5,15 no final de 2024. As contas externas continuam sólidas, com destaque para a balança comercial;

- O Banco Central deve iniciar um ciclo de flexibilização monetária no 3º trimestre, levando a taxa Selic para 12,00% no final de 2023 e 11,00% no primeiro semestre de 2024. O viés expansionista da política fiscal limita o espaço para cortes de juros ao longo do tempo.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Editorial – Calmaria antes da tempestade?

O mercado financeiro brasileiro apresentou bom desempenho nas últimas semanas. A taxa de câmbio atingiu patamares inferiores a R$/US$ 5,00, o Ibovespa superou 110 mil pontos após quatro meses e os juros de longo prazo caíram no segundo trimestre.

Os fundamentos sustentam essa melhora ou estamos vivendo um momento de “calmaria antes da tempestade”?

Temos argumentado que o ambiente global se tornou mais positivo para os ativos brasileiros. Seguimos com essa visão benigna. O ciclo de aperto monetário das economias desenvolvidas está chegando ao fim e os preços das commodities permanecem relativamente elevados, em que pese a correção baixista em produtos agrícolas. Acreditamos que o dólar enfraquecerá nos próximos meses, ainda que moderadamente, beneficiando assim as moedas de outros países desenvolvidos e de economias emergentes.

Esse ambiente positivo deve persistir, embora os riscos geopolíticos tenham que ser monitorados de perto. A sustentação da recuperação econômica na China é outro fator de risco para o Brasil.

Internamente, as notícias recentes também foram positivas: as projeções de crescimento do PIB vêm sendo revisadas para cima, enquanto as expectativas de inflação de curto prazo cederam. A Câmara dos Deputados aprovou o novo arcabouço fiscal, enquanto o Banco Central manteve o discurso duro e independente.

Há razões, contudo, para acreditar que esses sinais domésticos favoráveis podem perder fôlego. A melhora das estimativas de crescimento econômico decorreu principalmente da produção agrícola muito melhor do que o inicialmente esperado. As surpresas desinflacionárias estão concentradas em itens voláteis como combustíveis e alimentos. A política fiscal continuará expansionista daqui para frente mesmo com o novo arcabouço em vigor, e as pressões políticas sobre o Banco Central aumentarão à medida que o mandato do Presidente Roberto Campos Neto se aproxima do seu último ano.

Desta forma, devemos seguir cautelosos.

Ainda assim, não parece ser um cenário de ruptura para o Brasil, considerando tanto o cenário externo quanto o doméstico. Isso significa que a melhora recente dos ativos financeiros tende a ser permanente, embora não necessariamente ganhe velocidade adiante.

Recentemente, revisamos nossa projeção para a taxa de câmbio no final de 2023, de R$/US$ 5,30 para R$/US$ 5,00. Além disso, continuamos a projetar que o banco central iniciará um ciclo de flexibilização monetária em agosto, embora reconheçamos que, até o momento, a autoridade não tenha dado sinal de que um corte de juros está próximo. Este sinal pode vir em junho.

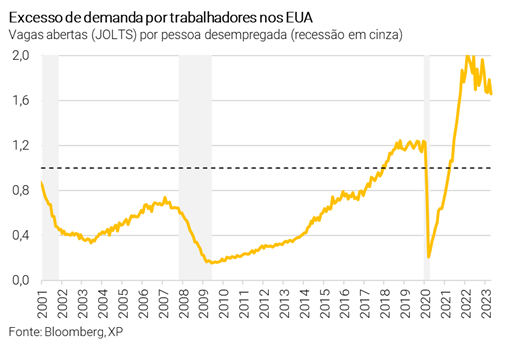

Pano de fundo global: Bancos centrais devem permanecer vigilantes

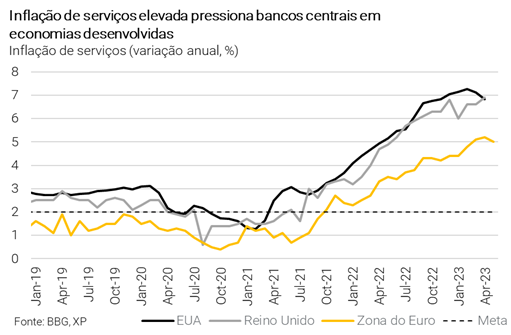

Dados recentes são compatíveis com as nossas expectativas de manutenção de juros altos por mais tempo nos EUA. As pressões inflacionarias persistem e o mercado de trabalho continua muito apertado, com 80% de excesso na demanda por trabalhadores. Desde a reabertura da economia dos EUA pós pandemia, o consumo se concentrou em serviços, que tende a demandar mais trabalhadores. A nosso ver, esse é o principal fator explicativo do aperto no mercado de trabalho e das pressões inflacionárias. Consequentemente, os mercados passaram a apostar em juros altos por mais tempo, aproximando-se das nossas expectativas de manutenção da taxa de referência (Fed Funds rate) no intervalo entre 5,00% e 5,25% até o final do ano. No entanto, a possibilidade de alta adicional de 0,25pp não pode ser descartada, já que os membros votantes do banco central americano devem continuar reagindo aos dados.

Resiliência do dólar em meio à redução dos “riscos de cauda” e expectativas de juros altos por mais tempo. Primeiro, o risco de recentes turbulências no setor bancário se tornarem um problema sistêmico está diminuindo. De fato, os depósitos bancários começaram a subir novamente, mostrando que a preocupação com falências de instituições financeiras diminuiu. Em segundo lugar, os mercados começaram a precificar taxas de juros mais elevadas. Por fim, o governo dos EUA chegou a um acordo para suspender o teto da dívida até 2025, com a contrapartida de maiores restrições aos gastos públicos. O acordo trouxe alívio para mercados, que vinham preocupados com a possibilidade (remota) de um “calote” – um cenário que provocaria estresse significativo aos ativos financeiros. Esses fatores levaram o índice que mede o valor do dólar a se recuperar em maio, apesar da perspectiva de depreciação este ano em meio à queda do diferencial de juros frente a outras economias desenvolvidas. Do lado negativo, com a suspensão do teto da dívida, o Tesouro dos EUA deve reduzir a liquidez no setor privado em cerca de US$ 500 bilhões, o que deve impactar os preços dos ativos financeiros.

Na Europa, o ciclo de aperto monetário ainda não acabou. O Banco Central Europeu (BCE) manteve uma postura dura e, apesar dos dados da inflação de maio terem trazido algum alívio, evidências de que a inflação está convergindo para a meta de 2% serão necessárias para então observarmos a interrupção do atual ciclo de elevação de juros. No Reino Unido, apesar da postura não tão dura do Banco da Inglaterra, as últimas leituras de inflação vieram acima das expectativas (já pessimistas) da autoridade monetária, que provavelmente não conseguirá defender o fim do aumento de juros. Taxas mais altas na região, juntamente com o saldo positivo em conta corrente esperado para este ano, devem fortalecer o euro frente ao dólar daqui para frente.

Recuperação econômica mais lenta do que o esperado na China. Apesar da melhora na margem em dados de alta frequência, a recuperação da economia chinesa está se mostrando mais fraca do que o previsto. A produção industrial e a atividade varejista decepcionaram recentemente, e o setor imobiliário – o principal impulsionador do crescimento doméstico nos últimos anos – segue fraco. Acreditamos que o consumo pessoal continuará em alta devido à demanda reprimida e maior poupança das famílias nos últimos anos, mas tal dinâmica pode ser insuficiente para compensar a fraqueza em outros setores. Se esta tendência persistir, o governo local provavelmente anunciará medidas de estímulo adicionais para garantir que a China atinja sua meta de crescimento de 5% em 2023

Cenário Brasil: Agro impulsiona PIB, deflação de custos reforça queda de juros adiante

Atividade Econômica– Projetamos crescimento de 2,2% para o PIB de 2023

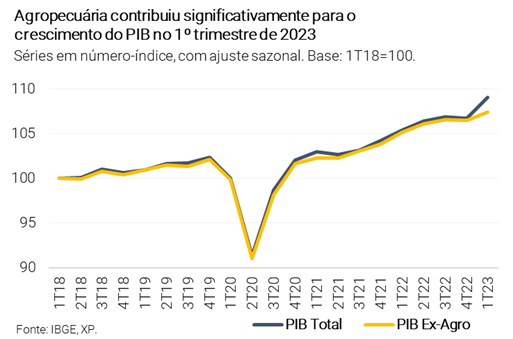

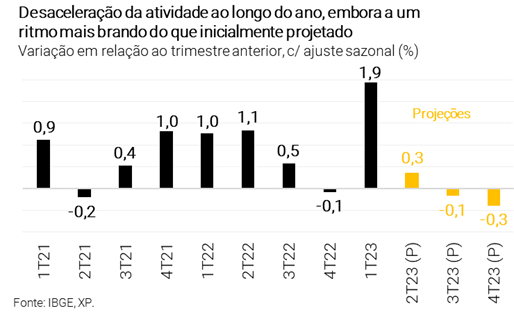

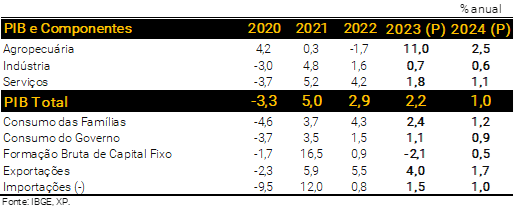

O PIB do Brasil cresceu muito acima das expectativas no 1º trimestre, impulsionado pela agropecuária. A economia doméstica avançou 1,9% em relação ao 4º trimestre de 2022, consideravelmente acima das projeções (XP: 1,4%; mediana do mercado: 1,2%). O desempenho mais forte que o esperado decorreu, em grande medida, do salto do PIB da agropecuária. O setor primário subiu cerca de 22% na comparação trimestral, refletindo sobretudo a expansão acentuada na produção de soja (a safra de grãos deve atingir nova máxima histórica este ano). Para uma análise completa sobre os resultados do PIB no 1º trimestre, clique aqui.

Mantemos o cenário de desaceleração da atividade doméstica ao longo do ano… Excluindo as contribuições de setores menos sensíveis ao ciclo econômico – agropecuária e indústria extrativa como protagonistas– observamos perda de fôlego na economia local. Por exemplo, a indústria de transformação contraiu pelo terceiro trimestre consecutivo, tendência que não deve ser revertida no curto prazo. A produção industrial recuou mais do que o previsto em abril, com destaque às quedas significativas nas categorias de bens de capital e bens de consumo duráveis. A construção civil também segue recuando na margem. Por sua vez, o setor de serviços exibiu sinais de moderação no período recente. Dissipação do impulso “pós-Covid”, piora das condições de crédito e alto endividamento das famílias e empresas vêm pesando sobre a demanda interna.

… embora a um ritmo mais brando do que inicialmente projetado. O aumento da renda pessoal disponível, na esteira da resiliência do mercado de trabalho e maiores transferências diretas do governo, sustenta o consumo no curto prazo. Neste sentido, dados de emprego e renda foram positivos em abril, conforme divulgado na semana passada. A PNAD Contínua mostrou a terceira queda consecutiva da taxa de desemprego, de 8,3% para 8% (estimativas mensais dessazonalizadas), além de recuperação dos rendimentos reais. Na mesma linha, as estatísticas do CAGED apresentaram criação líquida de aproximadamente 165 mil empregos formais no trimestre móvel até abril. O saldo de vagas permaneceu em patamares elevados, em que pese a desaceleração ante março.

Com isso, elevamos nossa projeção de crescimento do PIB em 2023, de 1,4% para 2,2%. As surpresas positivas com os dados do 1º trimestre e sinais de avanço adicional no 2º trimestre (embora a uma taxa modesta na margem, dado o efeito da base de comparação alta) respaldam a nova revisão altista no cenário de atividade econômica este ano.

Para o PIB de 2024, continuamos a prever aumento de 1%. Nosso cenário prevê crescimento moderado no ano que vem, em linha com a herança estatística (carrego) ligeiramente negativa do final de 2023 e a dissipação dos choques “pós-Covid” e do setor agropecuário. As condições de crédito devem melhorar gradativamente em 2024, na esteira do afrouxamento da política monetária.

Clique aqui para receber por e-mail os conteúdos de economia da XP

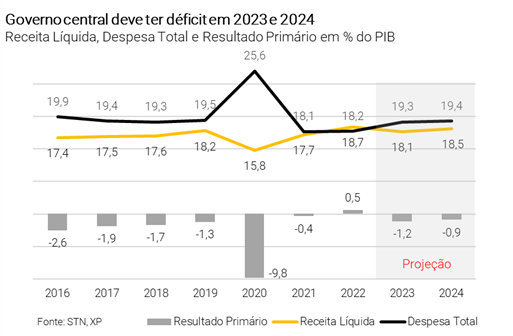

Fiscal – Arcabouço avança, mas meta de resultado primário em 2024 continua distante

Resultados recentes mostraram deterioração das contas públicas. O setor público consolidado registrou superávit primário de R$ 20,3 bilhões em abril. Na abertura, governo central e governos subnacionais tiveram superávits de R$ 16,9 bilhões e R$ 4,0 bilhões, respectivamente, enquanto as empresas estatais apresentaram déficit de R$ 1,7 bilhão. Apesar do saldo positivo, a leitura de abril de 2023 representa uma queda de quase 50% (em termos reais) em relação a abril de 2022. Por sua vez, o resultado acumulado em 12 meses chegou a R$ 56,2 bilhões, ou 0,6% do PIB, declínio de 0,9 pp em relação a um ano atrás.

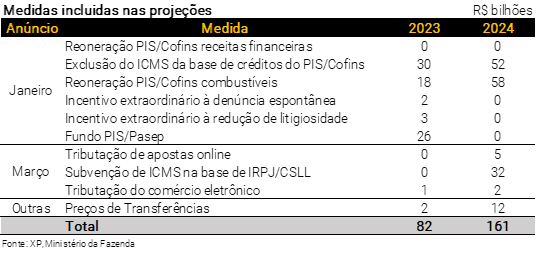

Governo central deve manter trajetória negativa. Acreditamos que o recuo nos preços das commodities e a perda de tração da atividade econômica afetem a arrecadação tributária nos próximos meses, movimento que deve ser parcialmente compensado pela entrada em vigor de medidas já anunciadas pelo governo no início do ano. Pelo lado das despesas, a elevação do salário-mínimo e o reajuste salarial aos servidores públicos devem pesar sobre as contas a partir de maio. Com isso, alteramos nossa projeção de resultado primário em 2023, de -R$ 119,6 bilhões (-1,1% do PIB) para -R$ 122,9 bilhões (-1,2% do PIB).

Mas o déficit primário pode ser menor neste ano. Embora o impacto das medidas de elevação de receitas continue incerto, a execução orçamentária até abril veio aquém do que antecipávamos. Desta forma, estimamos que o “empoçamento” em 2023 ficará entre R$ 20 bilhões e R$ 30 bilhões, o que pode culminar em déficit primário inferior a R$ 100 bilhões, em linha com a meta informal definida pelo Ministério da Fazenda.

Novo arcabouço fiscal avançou no Congresso. A Câmara dos Deputados aprovou um relatório substitutivo que trouxe mudanças importantes em relação à proposta original do governo. Dentre essas, destaque para a inclusão de alguns itens ao limite de despesas, o acionamento de gatilhos em caso de descumprimento da meta de resultado primário e a volta do contingenciamento obrigatório. Por outro lado, o texto permitiu maior crescimento das despesas em 2024, além do que seria verificado caso a regra fosse aplicada este ano.

Esperamos déficit primário de R$ 105,9 bilhões (0,9% do PIB) em 2024. Nossa projeção anterior apontava para saldo negativo de 109,1 bilhões (1,0% do PIB). O maior crescimento das despesas (2,5% versus 1,6% na projeção anterior, em termos reais) foi mais do que compensado pela inclusão de novas medidas de receitas em nosso cenário. Ademais, o novo arcabouço fiscal determina o contingenciamento obrigatório de até 25% das despesas discricionárias, o que poderia reduzir o déficit a R$ 51,6 bilhões (0,5% do PIB). Ainda assim, um montante distante da meta de resultado primário neutro.

Para o setor público consolidado, mantemos nossa estimativa de déficit de R$ 99,5 bilhões (0,9% do PIB) em 2023. Embora o governo central apresente tendência de deterioração no curto prazo, os governos regionais exibiram resultado acima do que esperávamos no início de 2023. Além do mais, as mudanças recentes na tributação do ICMS sobre combustíveis devem contribuir para a recuperação da arrecadação dos entes subnacionais. Para 2024, estimamos agora um déficit de R$ 82,0 bilhões (0,7% do PIB) ante previsão de R$ 80,6 bilhões (0,8% do PIB) divulgada no mês passado.

Não alteramos a trajetória da dívida pública. Mantemos as projeções de Dívida Bruta do Governo Geral (DBGG) em 75,9% do PIB no final de 2023 e 78,7% do PIB no final de 2024. Embora o novo arcabouço fiscal tenha reduzido significativamente os riscos de uma trajetória explosiva da dívida pública, nossas projeções continuam a mostrar que, na ausência de novas medidas de arrecadação, não haverá estabilização no médio prazo.

Depois do arcabouço fiscal, a reforma tributária entra em pauta. Acreditamos que o novo arcabouço fiscal será aprovado em definitivo até o final de junho. Na sequência, a discussão sobre a reforma tributária deve ganhar fôlego. As primeiras notícias indicam que o IVA será dual (federal e estadual), com alíquotas diferenciadas para alguns setores, regimes especiais e manutenção de parte dos benefícios tributários. A proposta é considerada neutra em termos fiscais e assume papel fundamental para a ampliação do crescimento potencial do país.

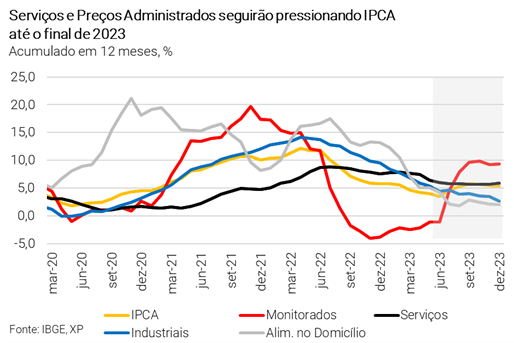

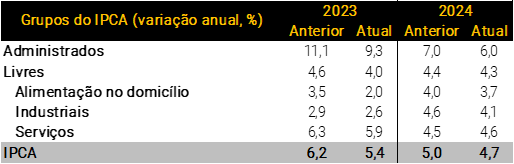

Inflação – Preços no atacado indicam maior desinflação ao longo do ano

Conforme publicado no final de maio, revisamos nossas projeções para taxa de câmbio e inflação em 2023 e 2024. Para a o IPCA deste ano, nossa previsão recuou de 6,2% para 5,4%. Tal revisão refletiu, em grande medida, o anúncio da Petrobras de redução nos preços da gasolina, diesel e GLP (gás de cozinha), para a qual atribuímos caráter definitivo e condizente com os patamares mais apreciados do Real e os preços mais baixos do barril de petróleo. Com isso, nossa projeção para a inflação de bens administrados este ano diminuiu de 11,1% para 9,3%.

Destaque também à expectativa de menor inflação no grupo de alimentação no domicílio. Nossa previsão anual caiu de 3,5% para 2,2%, em linha com a queda acentuada nos preços de grãos e proteínas recentemente. Para os preços de bens industrializados, nossa projeção cedeu de 2,9% para 2,6%, devido à taxa de câmbio média mais apreciada. Por sua vez, a estimativa para a inflação de serviços recuou de 6,3% para 6,0%, ou seja, ainda em patamares elevados. Para mais detalhes, ver o relatório completo aqui.

O IPCA-15 de maio trouxe grande surpresa baixista. O indicador registrou alta de 0,51% ante abril, abaixo da mediana do mercado (0,64%) e da nossa expectativa (0,67%). Consideramos essa leitura de inflação como a mais benigna desde o início de 2023, tendo em vista a desaceleração com perfil disseminado entre os diversos grupos e agregações. Houve arrefecimento, na base de comparação interanual, nos componentes de serviços (de 7,4% em abril para 6,5% em maio), bens industrializados (de 6,5% para 5,2%) e na média dos núcleos do IPCA (de 7,5% para 6,8%). Em relação ao último, a média móvel trimestral dessazonalizada e anualizada – preferível para avaliar a tendência de curto prazo – declinou de 6,2% para 5,7%, ainda muito acima da meta anual, porém com queda relevante na margem.

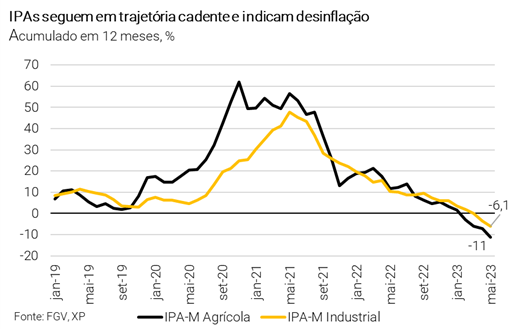

A dinâmica dos preços no atacado segue promissora. As leituras recentes dos IPAs (Índices de Preços por Atacado) registraram deflação relevante tanto em preços agropecuários quanto em preços industriais. Esses resultados corroboram nosso cenário de recuo expressivo na inflação de alimentos e bens industrializados ao longo do ano. No que diz respeito aos preços livres, o principal risco à desinflação doméstica continua sendo a resistência do grupo de serviços.

Prevemos inflação de 4,7% em 2024. Reduzimos, no final de maio, nossa expectativa para o IPCA do próximo ano, de 5,0% para 4,7%. Esse movimento decorreu da menor inércia inflacionária de 2023 e dos níveis mais apreciados da taxa de câmbio. Vemos chances crescentes de que o Conselho Monetário Nacional (CMN) – em sua reunião de junho – opte pelo alongamento do horizonte de convergência da inflação, não alterando a meta em si (3,0% a partir do ano que vem). Na prática, tal decisão permitiria uma inflação mais elevada ao final de 2024.

Setor Externo: Apreciação cambial e balanço de pagamentos sólido

Revisamos para baixo nossas projeções de taxa de câmbio, ainda que moderadamente. Conforme divulgado há cerca de duas semanas, ajustamos nossas previsões para R$/US$ 5,00 no final de 2023 e R$/US$ 5,15 no final de 2024 (de R$/US$ 5,30 e R$/US$ 5,40, respectivamente). Para análises detalhadas sobre o nosso cenário atualizado de taxa de câmbio, clique aqui. Em resumo, o dólar americano deve se enfraquecer adiante, como reflexo das perspectivas de juros menos pressionados e recessão – embora moderada – nos Estados Unidos. Além disso, acreditamos em estabilização dos preços das commodities, após a correção baixista observada nas últimas semanas (especialmente para produtos agrícolas). No ambiente doméstico, persistem incertezas sobre a condução da política econômica, mas o novo marco fiscal permitiu redução nos prêmios de risco.

Contas externas continuam sólidas, com destaque à ampliação da balança comercial. A despeito de resultados um pouco abaixo do esperado em abril, o balanço de pagamentos emite sinais positivos. O saldo comercial continua em alta, com forte desempenho das exportações – destaque para bens primários – e arrefecimento das importações. Assim, mantemos a projeção de que o déficit em conta corrente recuará para US$ 40,0 bilhões no final de 2023 (1,9% do PIB), após ter atingido US$ 55,7 bilhões no final de 2022 (2,9% do PIB) e US$ 54,2 bilhões no acumulado em 12 meses até abril (2,8% do PIB). Enquanto isso, os ingressos líquidos de IDP – Investimento Direto no País – devem permanecer em níveis elevados, a despeito de alguma perda de fôlego em comparação a 2022. Projetamos US$ 80,0 bilhões este ano (3,7% do PIB), não muito distante dos montantes de US$ 90,6 bilhões no ano passado (4,8% do PIB) e US$ 82,0 bilhões na soma móvel de 12 meses encerrada em abril (4,2% do PIB).

Clique aqui para receber por e-mail os conteúdos de economia da XP

Política Monetária – Queda de juros gradual e (provavelmente) limitada à frente

Há razões para a política monetária ser um pouco menos restritiva adiante. i) Os preços ao produtor estão caindo em muitos países, inclusive no Brasil (a inflação medida pelo Índice de Preços por Atacado da FGV atingiu -7,5% no acumulado em 12 meses até maio); ii) o mercado de crédito doméstico perdeu força, e as taxas de inadimplência – especialmente das pessoas jurídicas – subiram consideravelmente no período recente; iii) a taxa de câmbio apreciou na margem; iv) as expectativas de inflação (segundo a Pesquisa Focus) recuaram para 2023 e pararam de subir para 2024; v) o Ministro da Fazenda tem sinalizado a manutenção da meta de inflação em 3%, embora pareça provável o alongamento formal do horizonte de convergência.

Assim, acreditamos que o Banco Central iniciará um ciclo gradual de flexibilização monetária no 3º trimestre de 2023. Nosso cenário base prevê um corte na taxa Selic de 0,25pp em agosto, seguido de cortes de 0,50 pp até a taxa básica atingir 12,00% no final de 2023 e 11,00% no início de 2024. Alternativamente, o Banco Central pode esperar um pouco mais (setembro) antes de começar a cortar os juros, para ter mais confiança de que as perspectivas de inflação de fato melhoraram.

O viés expansionista da política fiscal, entretanto, implica espaço limitado para a flexibilização monetária. As despesas primárias devem crescer cerca de 2,5% em 2024 e 2025 (em termos reais), após alta ao redor de 20% em 2021-2023. Isso tende a manter pressionada a demanda final e a dinâmica da dívida pública, o que é consistente com um cenário de juros elevados nos próximos anos.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)