Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

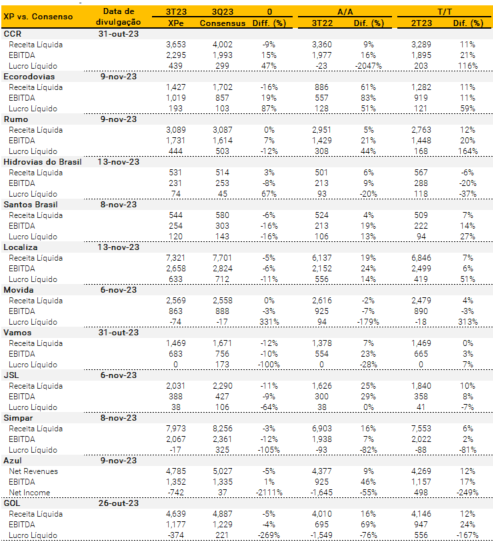

Do lado positivo, destacamos: (i) Rumo com forte desempenho de volume (+4% A/A) e continuidade da dinâmica positiva de yield (+5% A/A) elevando o EBITDA para R$ 1,7 bilhão (+20% A/A) e (ii) Ecorodovias com forte desempenho de tráfego (+6,9% A/A vs. +4,5% A/A da ABCR), principalmente em suas estradas expostas ao litoral, que se beneficiaram da alta demanda de lazer de veículos leves. Do lado negativo, destacamos (i) Vamos principalmente em um fraco desempenho das concessionárias (EBITDA perto do breakeven), apesar do crescimento contínuo do aluguel (EBITDA +8% T/T), e (ii) Movida em (i) continuidade da normalização dosSeminovos (compressão da margem EBITDA para 3,1%; -4,7p,p, T/T) e (ii) maiores resultados financeiros (+6% T/T) pressionando o resultado final (para -R$ 74 milhões vs. -R$ 18 milhões no 2T23).

- (=) Localiza (RENT3 | Compra) : Esperamos uma melhora nos resultados da Localiza em termos de volumes e tarifas (receita líquida +7% T/T), levando à nossa estimativa de um crescimento contínuo do EBITDA de 8% T/T. (i) Em Aluguel de Carros (RaC), estimamos aumento de volume (+5% T/T) devido ao efeito de sazonalidade, com reajuste adicional nas tarifas (+2% T/T). (ii) Em Gestão de Frotas estimamos resultados sólidos com aumentos de volumes e tarifas T/T, devido ao perfil resiliente do segmento. (iii) Por fim, em Seminovos projetamos um aumento nos carros vendidos (+8% T/T) com uma margem EBITDA apertada em torno de 2,5% no 3T23E, principalmente devido a um mix de carros vendidos composto por (a) maior idade média; e (b) carros da Unidas com menor preparação pré-venda. No geral, projetamos lucro líquido de R$ 633 milhões (+51% T/T).

- (-) Movida (MOVI3 | Compra) : Esperamos que os resultados financeiros permaneçam significativamente pressionados no 3T23 (prejuízo líquido de R$ 74 milhões vs. prejuízo líquido de R$ 18 milhões no 2T23), apesar de alguns sinais de melhorias operacionais. Os principais destaques são: (i) Em RaC estimamos um aumento no volume (+3% T/T) devido ao efeito de sazonalidade, mas as tarifas permanecem estáveis T/T (implicando, no entanto, rendimentos mais elevados dados os preços médios dos ativos mais baixos). (ii) Em Aluguel de Frotas esperamos resultados consistentes, com aumento de volume (+3% T/T) e reajustes tarifários (+2% T/T), à medida que a Movida continua seus esforços de reprecificação. (iii) Em Seminovos esperamos um ligeiro aumento nos carros vendidos (+1% T/T) somado a um aumento de preços de 2% T/T, mas com uma margem EBITDA de 3% no 3T23 (uma contração de -4,7p.p. T/T), explicou por (a) mix de vendas menos concentrado em veículos da divisão de Gestão de Frotas (que ainda detém margens maiores), e (b) compressões de margem tanto de RaC quanto de Gestão de Frotas.

- (+) Rumo (RAIL3 | Compra) : Projetamos um desempenho positivo do EBITDA de R$ 1,7 bilhão (+21% A/A e +20% T/T). Os volumes da Rumo mostraram uma tendência positiva durante o 3T23, com os volumes já reportados crescendo +4% A/A e registrando níveis recordes em setembro (veja nosso relatório para mais detalhes). Além disso, esperamos mais um trimestre de dinâmica positiva de rendimento e projetamos R$ 131/RTK (+5% A/A), o que já representa (i) preços estáveis de diesel T/T, que são repassados contratualmente aos rendimentos, e (ii) tendências de comercialização como historicamente o 3T23 apresenta perfil tarifário mais elevado.

- (+) Hidrovias do Brasil (HBSA3 | Compra): Projetamos um trimestre sólido para a HBSA, apesar da forte base de comparação enfrentada. No Corredor Norte, vemos um desempenho de EBITDA estável em relação ao mesmo período do ano anterior em relação às fortes comparações do 3T22, com (i) expectativa de crescimento do volume de 1% em termos anuais (uma vez que a operação já estava operando a plena capacidade em 2022); e (ii) EBITDA de ~R$ 140 milhões (+0% A/A). No Corredor Sul, espera-se um desempenho positivo devido aos níveis superiores de calado no 3T23 após os problemas operacionais enfrentados nos anos anteriores, com volume crescendo 16% A/A, e levando a uma expansão de EBITDA de 41% A/A. No geral, esperamos um desempenho consolidado positivo de (i) receita líquida de R$ 531 milhões (+6% A/A); e (ii) EBITDA de R$ 231 milhões (+9% A/A).

- (=) Santos Brasil (STBP3 | Compra): Prevemos um 3T23 neutro para a Santos Brasil. Esperamos um desempenho positivo para as operações de cais (receita líquida +20% T/T) após (i) um T/T de 11% já reportado recuperação de volume no trimestre; e (ii) aumento tarifário de 8% do T/T com a continuidade da renegociação com os armadores. Por outro lado, esperamos desempenho mais fraco nos demais segmentos com receita líquida de: (i) -5% A/A nas operações de armazenagem; (ii) plano A/A em Logística; e (iii) -20% A/A no TEV (Terminal de Veículos). No geral, esperamos EBITDA de R$ 254 milhões (+19% A/A) com margem de 47% (+6,1p.p. A/A). Observamos que o EBITDA do 3T23E sugere baixa para o consenso sell-side e o guidance da empresa para o ano fiscal de 2023.

- (+) CCR (CCRO3 | Compra): Esperamos resultados positivos para a CCR no trimestre, com (i) um desempenho positivo do tráfego aumentando +5% A/A, um pouco acima do desempenho positivo reportado pela ABCR (veja nosso relatório para mais detalhes); e (ii) reajustes tarifários em 8 de suas 11 concessões no início do trimestre, levando a um aumento tarifário médio geral de 3% A/A. Projetamos receita líquida de R$ 3,7 bilhões (+9% A/A), EBITDA de R$ 2,3 bilhões (+16% A/A) e lucro líquido de R$ 439 milhões.

- (+) Ecorodovias (ECOR3 | Compra): Esperamos resultados positivos no 3T23, com base no forte desempenho da receita líquida das rodovias pedagiadas devido a (i) já reportado sólido desempenho de tráfego de +45% A/A, repartidos da seguinte forma (a) +38% decorrente do início das tarifas de pedágio nas concessões Ecovias do Araguaia, EcoRioMinas e EcoNoroeste, e (b) +7% A/A de crescimento de tráfego comparável (vs. 4,5% A/A da ABCR) e (ii) aumento tarifário em função dos reajustes na Ecovias dos Imigrantes e Ecopistas durante o trimestre; levando a um reajuste tarifário total de ~18% A/A. Prevemos receita líquida de R$ 1,4 bilhão (+61% A/A); EBITDA de R$ 1,0 bilhão (+83% A/A) e lucro líquido de R$ 193 milhões (+51% A/A). Nossas estimativas trimestrais estão acima do consenso e sugerem upside para nossas estimativas para 2023.

- (-) Vamos (VAMO3 | Compra): Esperamos um lucro líquido ainda pressionado durante o 3T23 (lucro líquido de R$ 115 milhões, -24% A/A e +7% T/T), apesar do impacto financeiro positivo de seu recente aumento de capital primário de ~R$ 850 milhões. No entanto, notamos um desempenho geral positivo do EBITDA de R$ 683 milhões (+23% A/A e +3% T/T), impulsionado principalmente por uma divisão de aluguel em contínuo crescimento. O principal destaque é a Divisão Rental que continua apresentando fortes números (EBITDA +61% A/A e +8% T/T), devido à implementação dos estoques de caminhões já adquiridos, embora o rendimento marginal deva permanecer estável T/T. Por outro lado, esperamos que a divisão de Concessionárias continue apresentando números fracos, com a receita líquida diminuindo 10% T/T e o EBITDA caindo 94% T/T (para níveis próximos ao ponto de equilíbrio), já que (i) as vendas de caminhões Euro6 permanecem fracas após a transição do Euro5; e (ii) as vendas de máquinas agrícolas também ficaram defasadas no início do trimestre devido ao atraso dos incentivos do Plano Safra.

- (+) JSL (JSLG3 | Compra) : Prevemos resultados positivos para a JSL no 3T23 mais uma vez. O 3T23 marca o primeiro trimestre (em apenas um mês) com resultados consolidados com a FSJ Logística. Esperamos: (i) forte desempenho de primeira linha (+25% A/A e +10% T/T) à medida que (a) a JSL continua a crescer, e (b) a IC Transportes impactou os resultados do trimestre inteiro (vs. apenas dois meses no 2T23); e (ii) ligeira redução da margem EBITDA para 19,1% (-0,4p.p. T/T e +0,6 A/A) devido à menor margem das empresas consolidadas vs. JSL, no entanto, com crescimento do EBITDA de 8% T/T e 29% A/A.

- (-) Simpar (SIMH3 | Compra): Prevemos resultados negativos para a Simpar, com leve aumento no EBITDA (+2% T/T e +7% A/A) e resultado deteriorado (prejuízo líquido de R$ 131 milhões vs prejuízo líquido de R$ 68 milhões no 2T23), devido aos impactos da indústria automotiva e alavancagem financeira ainda elevada. Do lado positivo, esperamos uma melhora nos números de aluguéis da Movida e da Vamos (mais detalhes em suas prévias), embora com resultados pressionados (mostrando margens apertadas) nas operações da Seminovos (para Movida) e Concessionárias (para Vamos).

- (+) Azul (AZUL4 | Neutro): Esperamos resultados positivos para a Azul. Prevemos um desempenho RASK ligeiramente decrescente (-2% A/A), com base em (i) um yield de passageiros ligeiramente menor (-2% A/A); e (ii) 0,4p.p. aumento da ocupação Do lado positivo, vemos uma redução da pressão do CASK (-10% A/A), principalmente decorrente de uma diminuição nos preços dos combustíveis (CASK Fuel -35% A/A), já que o CASK Ex-Fuel aumentou 12%. No geral, apesar de vermos melhores níveis de rentabilidade no 3T23, com a margem EBITDA aumentando 7,1p.p. Em termos homólogos, para 28,2%, o EBITDA de R$1,3 bilhões sugere um desafio implícito para o guidance do ano fiscal de 2023 de R$5,5 bilhões de dólares.

- (+) Gol (GOLL4 | Neutro): Esperamos mais um trimestre em que a GOL continua sua tendência de recuperação. Vemos um sólido desempenho RASK (+10% A/A), devido a (i) crescimento de 3% A/A do yield; (ii) 2,4 p.p. diminuição da taxa de carga; e (iii) crescimento de 80% A/A de outras receitas. Além disso, vemos uma redução da pressão do CASK (-7% A/A), principalmente decorrente da diminuição dos preços dos combustíveis (CASK Fuel -22% A/A), com um aumento de 6% no CASK Ex-Fuel devido (a) maiores despesas relacionadas com peças e (b) custos associados à reentrega de aeronaves. No geral, vemos melhores níveis de rentabilidade, com a margem EBITDA Adj. aumentando 8,0p.p. A/A para um EBITDA de R$ 1,2 bilhão. Observamos que os resultados do 3T23 estão em linha com o consenso do ano fiscal de 2023 e implicam uma ligeira desvantagem para o guidance atualizado da empresa para 2023 (divulgado em julho de 23).

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)