Não é novidade que estamos passando por um cenário hidrológico crítico no Brasil, com afluências significativamente abaixo da média histórica na maioria dos estados brasileiros. Como resultado, preocupações com o potencial racionamento de energia começaram a surgir entre os investidores. Neste relatório, nós (i) fazemos uma análise da situação hidrológica atual e suas diferenças com 2001; e (ii) avaliamos a probabilidade de um racionamento ocorrer. Como resultado, vemos como muito improvável um racionamento de energia para os próximos doze meses. Portanto, não vemos nenhum impacto relevante para as Distribuidoras sob nossa cobertura.

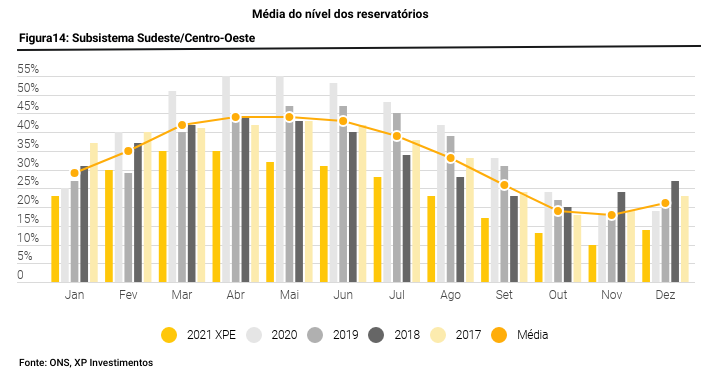

A situação hidrológica brasileira é preocupante, mas não alarmante. A situação hídrica adversa no Brasil já se estende por alguns anos. Em junho de 2021, os reservatórios do subsistema Sudeste/Centro-Oeste atingiram 30% da sua capacidade total, o menor nível em 20 anos. É importante ressaltar que o subsistema Sudeste/Centro-Oeste representa 70% da capacidade do Sistema Interligado Nacional (SIN).

O sistema elétrico brasileiro está mais robusto do que em 2001. Desde o último racionamento de energia, o Sistema Interligado Nacional (SIN) tornou-se muito mais preparado para lidar com cenários de estresse. O sistema de transmissão cresceu 136% enquanto a demanda cresceu apenas 93%, reduzindo as restrições no sistema e permitindo mais flexibilidade ao seu operador (ONS). Outra diferença é a própria matriz energética. Em 2001, 83% da capacidade instalada era proveniente de fontes hídricas, hoje apenas 65% da matriz energética provém de hidrelétricas, graças à adição de fontes térmicas, eólicas e solares ao sistema.

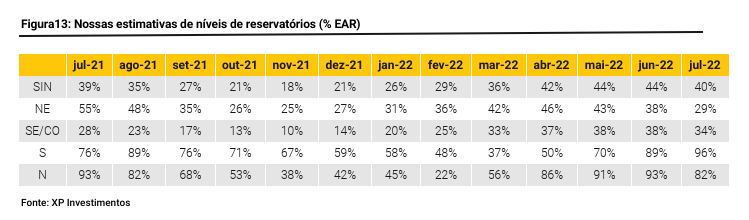

De acordo com nosso modelo, estimamos em 3% a probabilidade de racionamento nos próximos 12 meses. Em nosso cenário base não vemos necessidade de racionamento de energia nos próximos doze meses. Embora estimemos que os reservatórios atinjam níveis historicamente baixos (18% em novembro/2021 para o SIN consolidado), há capacidade térmica suficiente para ser utilizada e evitar medidas mais dramáticas. O modelo não encontra uma solução se a energia natural afluente (ENA) média para os próximos doze meses ficar abaixo de 50% da média de longo prazo (MLT), só então o racionamento de energia seria deflagrado. De acordo com nossas estimativas, a probabilidade de a ENA ficar abaixo de 50% (e portanto de termos racionamento) é de 3%.

O cenário hidrológico brasileiro é preocupante?

Não é novidade que vivemos um cenário hidrológico crítico no Brasil, com afluências significativamente abaixo da média histórica na maioria dos estados brasileiros. Em junho, a energia natural afluente – ENA (quantidade de água que chega às hidrelétricas, em unidade de energia) ficou abaixo de 40.000 MWméd contra 60.000 da média de longo prazo, sendo o pior volume da história para o período. Como resultado, os reservatórios do maior subsistema do país, Sudeste/Centro-Oeste, continuam em declínio.

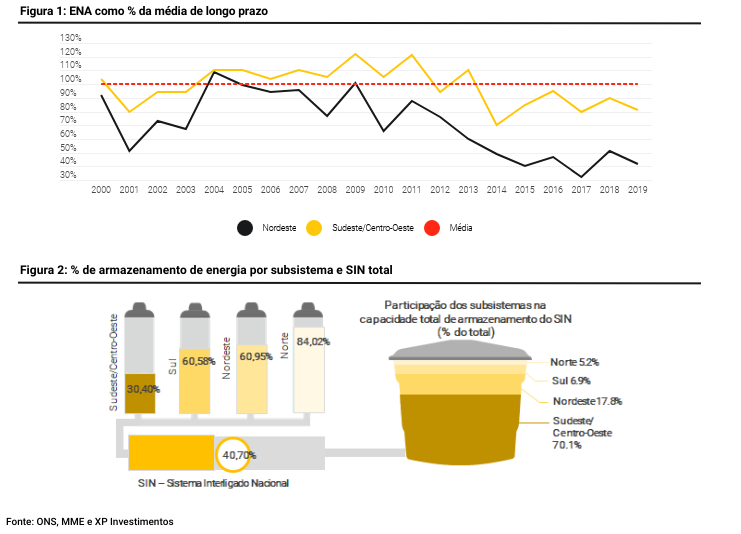

A situação hídrica adversa no Brasil já dura há alguns anos. Desde 2014, a ENA está abaixo da média histórica nos subsistemas Sudeste/Centro-Oeste e Nordeste, conforme ilustrado na Figura 1.

No entanto, a situação se agrava em 2021 devido a dois fatores principais: (i) a afluência de água entre set-2020 e jun-2021 ficou muito abaixo da média prevista para o período, atingindo o pior nível dos últimos 91 anos; e (ii) um aumento na demanda de energia por trás da flexibilização do isolamento social e recuperação da atividade econômica.

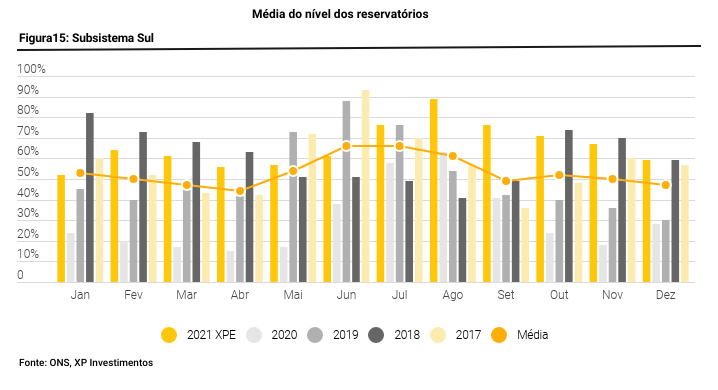

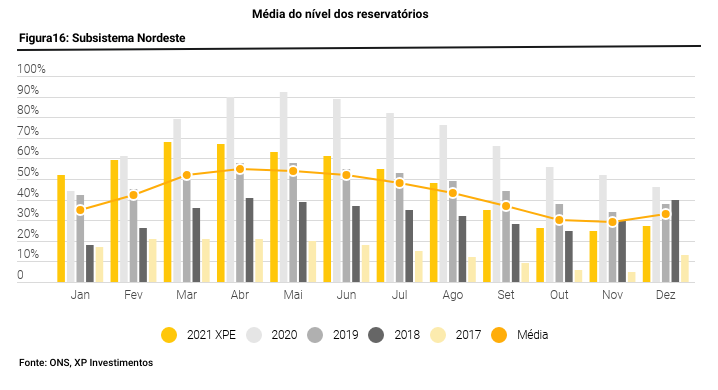

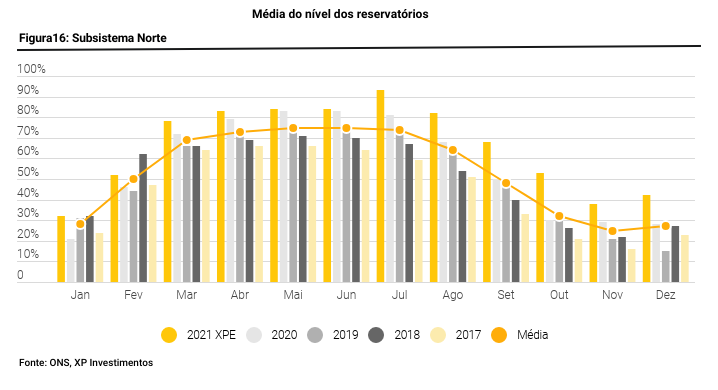

Olhando para a situação atual dos reservatórios (Figura 2) fica clara a nossa preocupação com o nível de armazenamento no subsistema Sudeste/Centro-Oeste (30% da capacidade total). E piora quando consideramos que estamos no início do inverno, a estação mais seca do ano. É importante observar que o subsistema Sudeste/Centro-Oeste representa 70% da capacidade total do Sistema Interligado Nacional (SIN).

Por outro lado, como descreveremos na próxima seção, estamos mais confortáveis do que em 2001 em termos de infraestrutura de transmissão e diversificação da matriz energética.

Com isso, podemos dizer que a situação é preocupante, mas não alarmante. Em nossa avaliação, o sistema elétrico brasileiro possui alternativas para administrar uma crise hídrica, como já fez em um passado recente.

Por que é diferente de 2001?

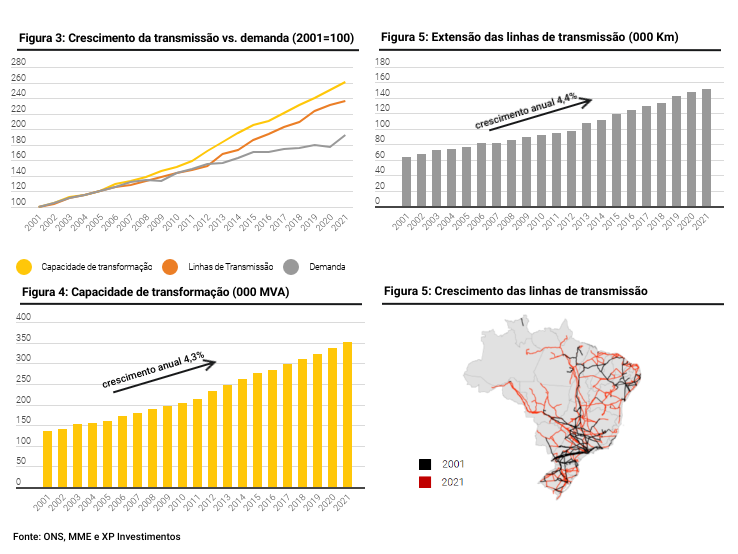

Temos um sistema de transmissão mais robusto

Desde o “apagão” em 2001, a extensão das linhas de transmissão cresceu 4,4% ao ano, a capacidade de transformação cresceu 4,3% ao ano, enquanto a carga de energia cresceu apenas a 3,3% ao ano, segundo dados do operador nacional do sistema – ONS. Uma infraestrutura de transmissão maior reduz as restrições no sistema, o que permite ao operador (ONS) mais flexibilidade de despacho entre diferentes fontes e regiões. Embora ainda imperfeita, a estrutura está muito mais preparada para lidar com discrepâncias geográficas entre geração de energia e consumo do que era em 2001.

Nos últimos 20 anos, foram realizados 42 leilões de transmissão, que permitiram a construção de 87.040km de novas linhas e 216.337 MVA em capacidade de transformação. Para os próximos anos, outros 21.143km de novas linhas já estão contratados e devem entrar em operação, melhorando ainda mais o sistema.

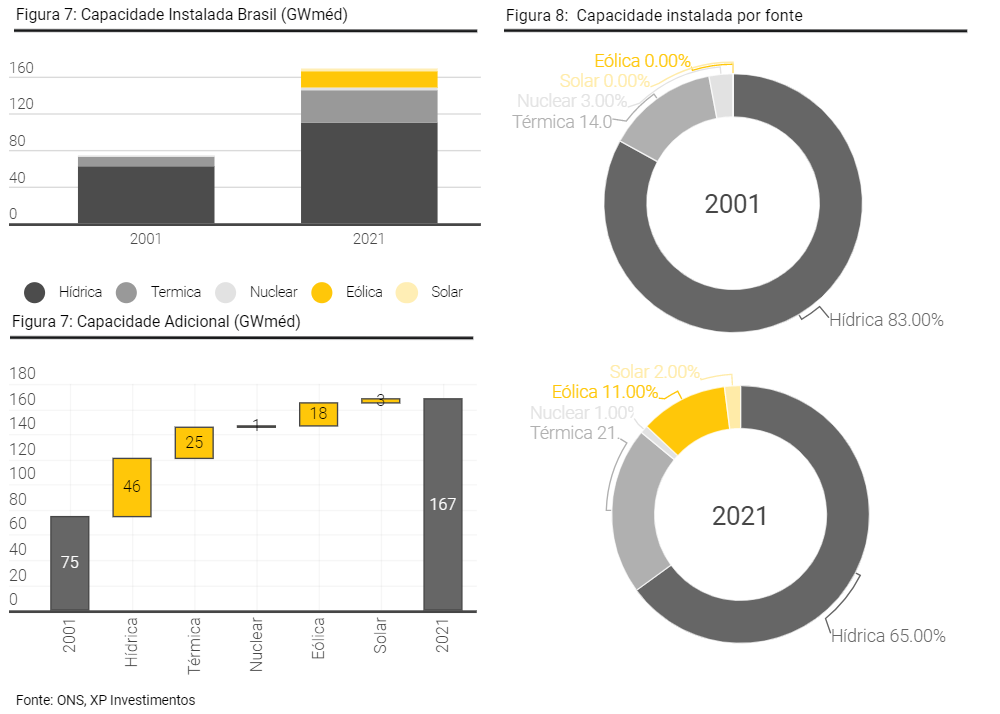

Nossa matriz energética é mais diversificada

Outra diferença importante é em relação à matriz energética. Em 2001, 83% da capacidade instalada veio de fontes hídricas, hoje é de apenas 65%. Da capacidade adicionada desde então, 50% foi hidrelétrica, 19% eólica, 27% térmica e 4% solar.

É importante ressaltar que, apesar da capacidade instalada ter crescido e se diversificado, as fontes eólica, solar e até mesmo algumas hidrelétricas são fontes intermitentes (não despacháveis), portanto possuem uma garantia física (lastro para comercialização de energia) menor do que fontes despacháveis, como termelétricas convencionais e hidrelétricas com reservatório.

Porém a hidrologia está mais desafiadora

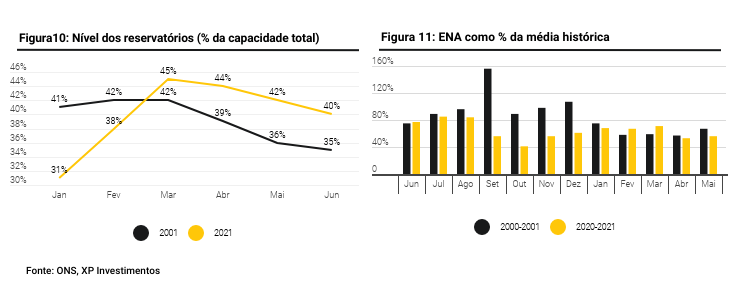

Em maio de 2001, quando o governo brasileiro anunciou a implementação do racionamento de energia, o nível total dos reservatórios estava em uma situação mais estressada do que atualmente, em 36% da capacidade total contra 43% em maio de 2021 (Figura 10).

Porém, no que se refere à afluência de água, notamos uma tendência mais baixa em 2021, considerando o período de um ano antes do alerta de emergência hídrica, em comparação com o mesmo período de 2001 (Figura 11). Esta diferença representa uma redução média de ENA de 21p.p. em 2021, o que significa 9,5 GWméd a menos no sistema se usarmos os níveis atuais de ENA. Dito isso, estimamos que em novembro de 2021 o nível agregado dos reservatórios estará em 18% da capacidade total (EAR Máx), o nível mais baixo dos últimos anos.

Resumindo, por um lado, temos uma situação hídrica mais estressada em 2021 vs. 2001. Por outro lado, temos um Sistema Interligado Nacional (SIN) brasileiro muito mais preparado para lidar com cenários de estresse e uma matriz energética mais diversificada.

Então Teremos Racionamento?

Segundo nosso modelo, não

Para responder essa pergunta, desenvolvemos um modelo proprietário para estimar tanto o despacho hídrico quanto térmico para cada mês, considerando o ENA, as restrições dos reservatórios e a capacidade instalada. O modelo usa otimização não linear para resolver o seguinte problema: qual é o despacho hídrico que minimiza a utilização da capacidade térmica e que mantém os reservatórios acima de 10%? É importante ressaltar que o objetivo do modelo não é prever o despacho do ONS, mas apenas responder se existe uma solução para o problema onde o racionamento de energia não seja necessário.

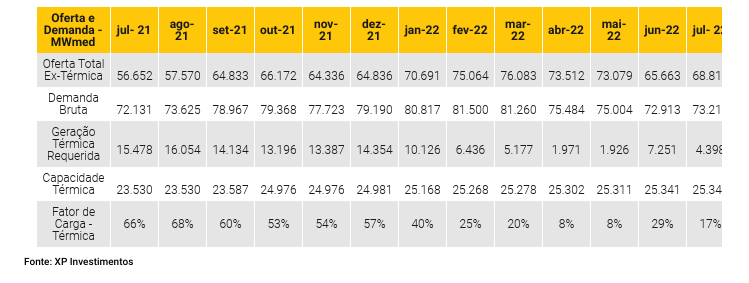

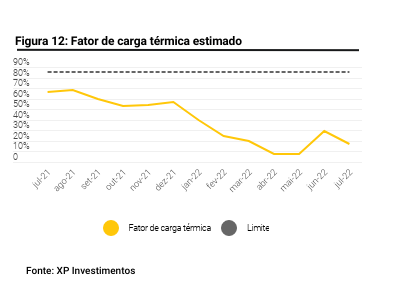

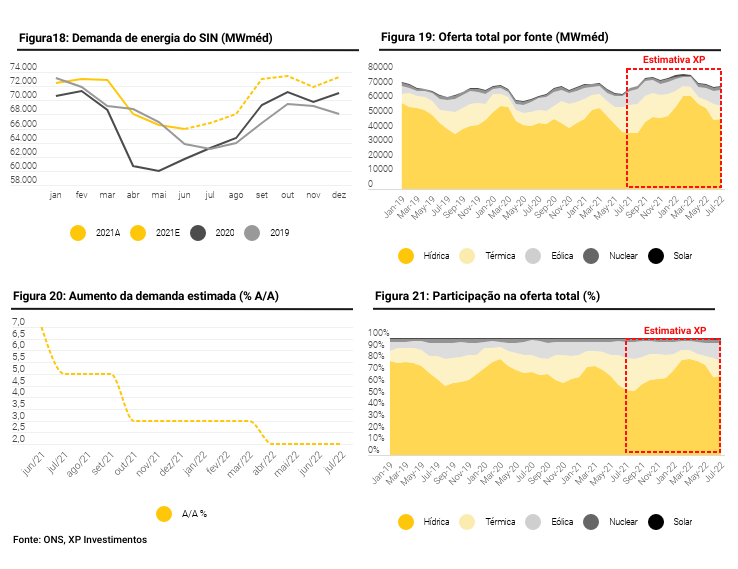

No nosso cenário base, no qual usamos as projeções de ENA feitas pela CCEE (média de 73% da MLT), não vemos a necessidade de racionamento de energia nos próximos doze meses. Embora estimemos os reservatórios atingindo níveis historicamente baixos (18% em novembro/2021 para o SIN consolidado), há capacidade térmica suficiente para ser utilizada e evitar medidas mais dramáticas. No entanto, apoiamos medidas para reduzir o consumo nos horários de pico para evitar qualquer estresse momentâneo no sistema. Além disso, existe a possibilidade de importar energia do Uruguai, Paraguai e Argentina, mas como é difícil estimar a quantidade de energia que é possível importar, decidimos deixá-la fora do modelo.

De acordo com nosso modelo, o sistema não consegue encontrar uma solução se a ENA média para os próximos 12 meses ficar abaixo de 50% da MLT, e nesse caso o racionamento seria acionado. Portanto, se considerarmos uma ENA média histórica de 85% e um desvio padrão de 18%, estimamos uma probabilidade de racionamento de 3% para os próximos doze meses. Portanto, não vemos nenhum impacto relevante para as Distribuidoras sob nossa cobertura, mas o cenário hidrológico desafiador afeta algumas Geradoras, conforme relatamos aqui.

Como chegamos nesses números?

Para avaliar a probabilidade de racionamento de energia elétrica no Brasil, desenvolvemos um modelo proprietário de oferta e demanda mensal para o Sistema Interligado Nacional (SIN), com as seguintes premissas:

- A geração hidrelétrica é derivada do sistema de otimização que minimiza a maior capacidade de utilização da fonte térmica, dadas as restrições para cada subsistema. A primeira restrição está relacionada à capacidade do reservatório em cada subsistema. Estimamos o reservatório no final do mês com a seguinte equação:

Nossa premissa é de que nenhum subsistema pode atingir um patamar de reservatório abaixo de 10% em nenhum momento.

O despacho térmico é obtido pela diferença entre a demanda total e a oferta total ex-térmicas convencionais.

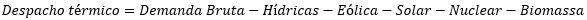

- As gerações de fonte eólica, solar, nuclear e de biomassa são derivadas do fator de carga histórico mensal para cada fonte e sua capacidade instalada.

- Não há restrições no sistema de transmissão. Como apontamos anteriormente neste relatório, o sistema de transmissão está mais preparado para lidar com discrepâncias geográficas entre oferta e demanda. No entanto, a premissa de que não há restrições no sistema é relevante, mas acreditamos que não invalida o modelo.

- O crescimento da carga total é em linha com o crescimento do PIB. Usamos a projeção de nossa área macro para o crescimento do PIB para estimar nosso crescimento da demanda de energia.

- Assumimos perdas no sistema de 7,5%, em linha com as perdas técnicas históricas do sistema.

- A ENA segue uma distribuição normal. Para chegar a uma probabilidade de racionamento de energia, precisamos assumir que a ENA tem uma distribuição normal. Como encontramos uma ENA onde o sistema falha, todos os cenários com ENA inferior a 50% são cenários de racionamento de energia. Portanto, podemos usar uma distribuição normal para encontrar qual é a probabilidade de cenários de racionamento.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)