O que você vai encontrar nesse relatório:

Nesse Raio XP de setembro, estamos atualizando o preço-alvo do Ibovespa para 135.000 para o final do ano de 145.000 anteriormente.

Em agosto, vimos os mercados no Brasil andarem na contramão do mundo novamente, por conta primordialmente de riscos domésticos, atrelados à trajetória fiscal futura, na medida em que o debate em preocupações com as eleições já foram antecipados.

Micro vs. Macro, quem ganha a batalha? O Brasil vive um clássico debate entre uma sólida história Micro, na medida em que as empresas estão reportando lucros sólidos e se mantêm otimistas, versus um cenário Macro preocupante. Dessa forma, a forte alta de juros de mercado em Agosto pesou sobre a Bolsa, já que o custo de capital para as empresas aumentou.

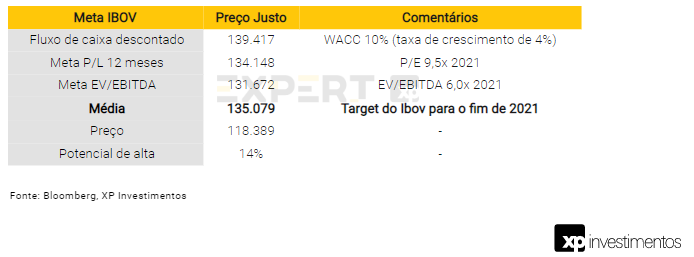

Target para o Ibovespa de 135.000: Nós atualizamos nossos cálculos para o Ibovespa, levando em consideração o aumento do custo de capital (taxas de juros de longo prazo) e o rápido aumento dos resultados. Dados os riscos fiscais e políticos, também reduzimos as metas de múltiplos P/L e EV/EBITDA de 12x para 9,5x, e de 7,0x para 6,0x, respectivamente. Acreditamos que o mercado levará mais tempo para “voltar às médias históricas”, dados os riscos, além de uma discussão sobre a sustentabilidade dos altos preços das commodities, que têm impulsionado parte significativa das revisões de resultados nos últimos tempos. Porém, nossa análise de sensibilidade mostra uma relação de risco/retorno bastante favorável nos preços atuais para as ações brasileiras.

Onde investir nesse cenário? Acreditamos que esse é um cenário de “stock picking” clássico, na medida em que o Macro predomina nas preocupações do mercado, e a história Micro das empresas permanece sólida. Preparamos 2 listas de ações para ajudar os investidores a procurar essas ações: 1) uma lista de 20 ações entre as que mais caíram nos últimos três meses, e que são recomendadas como “Compra” pelos analistas do consenso de mercado, e 2) 20 ações com crescimento robusto pela frente e que têm sólidos balanços. Essas não são carteiras recomendadas, mas sim listas que ajudam os investidores a procurarem por ideias.

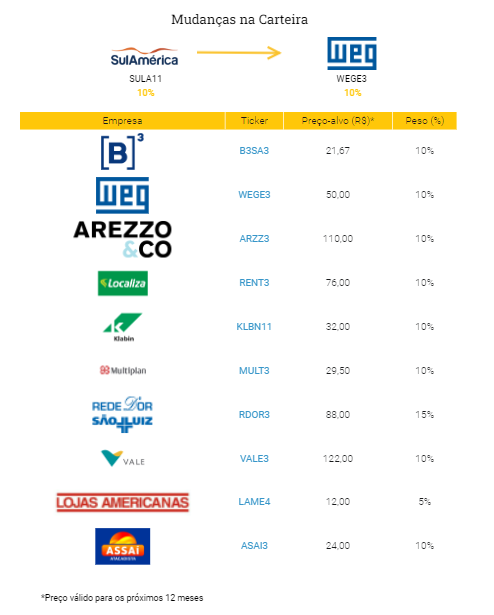

Para o mês de setembro, estamos fazendo uma alteração nas carteiras:

– Carteira Top 10 XP: sai SulAmérica (SULA11) e entra WEG (WEGE3);

– Carteira Top Dividendos XP: não estamos fazendo nenhuma alteração;

– Carteira Top Small Caps XP: não estamos fazendo nenhuma alteração.

Sentimento em relação ao Brasil se tornou negativo novamente com riscos fiscais e políticos à vista

Os mercados globais foram voláteis no mês passado, impactados por: 1) dados econômicos abaixo das expectativas, que sugerem um crescimento econômico global mais lento daqui para frente, 2) incertezas em torno da propagação da variante Delta da Covid-19, que levou a rigorosos bloqueios na China e podem potencialmente impactar o ritmo da recuperação econômica global; 3) discussões sobre o aperto monetário nos EUA, embora o Federal Reserve tenha reafirmado sua posição dovish no simpósio de Jackson Hole. No entanto, no final do mês, o otimismo reinou novamente e os índices de ações globais recuperaram sua posição e fecharam novamente nas máximas históricas.

Por outro lado, os mercados brasileiros foram pressionados por riscos domésticos. Os riscos fiscais aumentaram e as tensões políticas se intensificaram durante o mês de agosto, em meio ao calendário eleitoral que se aproxima rapidamente. Abaixo estão as principais discussões que preocuparam os mercados:

1) Ainda não há consenso sobre o projeto de reforma tributária

Os mercados locais começaram a se preocupar novamente com os riscos fiscais quando a primeira versão do projeto de reforma tributária foi apresentada pelo governo em junho, que ampliou a isenção do Imposto de Renda para Pessoas Físicas e reduziu a alíquota para as empresas, ao mesmo tempo em que aumentou a alíquota sobre lucros e dividendos, que, até então, eram isentos. Desde o projeto original, várias versões já foram apresentadas pelo relator, mas o projeto ainda encontra forte resistência para ser aprovado. Até que nenhum consenso seja alcançado, o projeto de lei está se tornando mais complexo e adiciona incerteza sobre a trajetória fiscal do Brasil, uma vez que pode ter um efeito negativo na arrecadação de impostos do governo.

2) Um aumento nos pagamentos dos precatórios em 2022 ameaça o teto de gastos

No início de agosto, foi sinalizado que o pagamento dos precatórios para o ano que vem será da ordem de R$ 90 bilhões, valor bem acima do valor deste ano de R$ 57 bilhões. Isso ocupará todo o espaço extra previsto dentro do limite de teto de gastos para 2022 que o governo planejava usar para criar um novo programa de transferência de renda “Auxílio Brasil” em substituição ao atual “Bolsa Família”.

O governo enviou uma Proposta de Emenda à Constituição (PEC) para alterar o parcelamento dos precatórios e criar um fundo para pagar a dívida. O problema é que a medida apenas adia os pagamentos e aumenta as preocupações de que a regra do teto de gastos seja contornada para acomodar despesas maiores.

3) As tensões políticas aumentam à medida que as eleições de 2022 se aproximam

O clima político tornou-se mais turbulento à medida que as relações entre os três poderes pioraram. A proposta do presidente Jair Bolsonaro do voto impresso e o pedido de impeachment do ministro do STF, Alexandre de Moraes, aumentaram o ruído político em meio à CPI da Pandemia no Congresso, ainda em andamento. Embora ainda estejamos longe das eleições de 2022, uma das principais preocupações dos investidores é a trajetória até lá, enquanto o governo tenta melhorar sua popularidade.

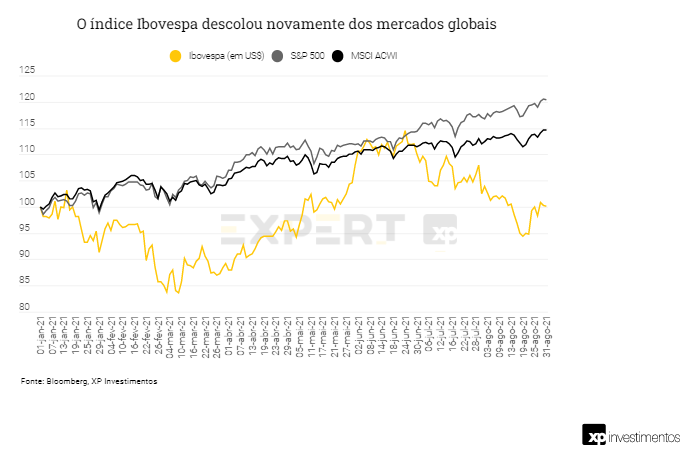

Como resultado do aumento dos riscos domésticos, o índice Ibovespa caiu nas últimas semanas e teve desempenho inferior ao de seus pares internacionais. Desde seu pico no início de junho, o índice brasileiro caiu -9,2% em moeda local e -11,3% em dólares. Durante o mesmo período, o S&P 500 subiu +7,0% e as ações globais, medidas pelo MSCI ACWI, tiveram alta de +3,4%, ambos em dólares.

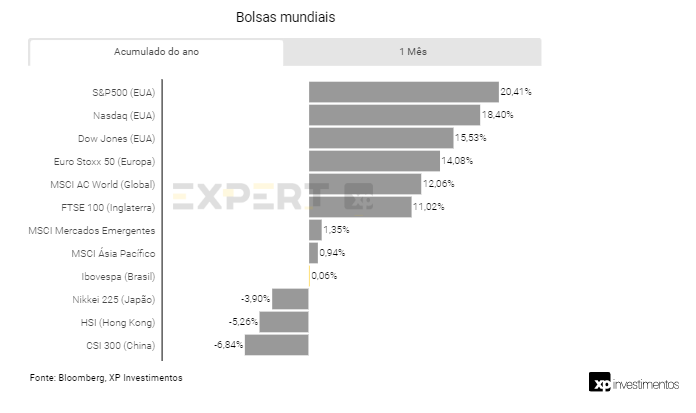

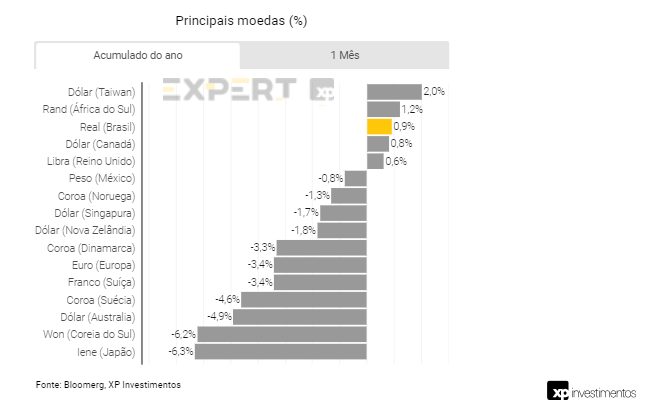

Em agosto, o Ibovespa caiu -2,5% em moeda local, e -2,4% em dólares. Enquanto os índices dos EUA e Europa subiram entre 15% e 20% no acumulado do ano, o Brasil está quase de lado, com desempenho somente acima da Ásia, a pior região globalmente.

Revisando o preço-alvo do Ibovespa para 135.000 pontos de 145.000 pontos

Duas forças distintas têm levado o índice Ibovespa em direções opostas. Por um lado, as revisões para cima dos lucros foram muito sólidas em 2021, uma vez que o histórico das empresas no Brasil continua robusto, e as projeções de LPA para os próximos anos foram revisadas para cima em 50% desde o início do ano. Isso coloca uma grande pressão sobre as ações, uma vez que se tornaram muito mais baratas. Desde janeiro, o P/L do Ibovespa para os próximos 12 meses caiu de 14x para 8,6x atualmente.

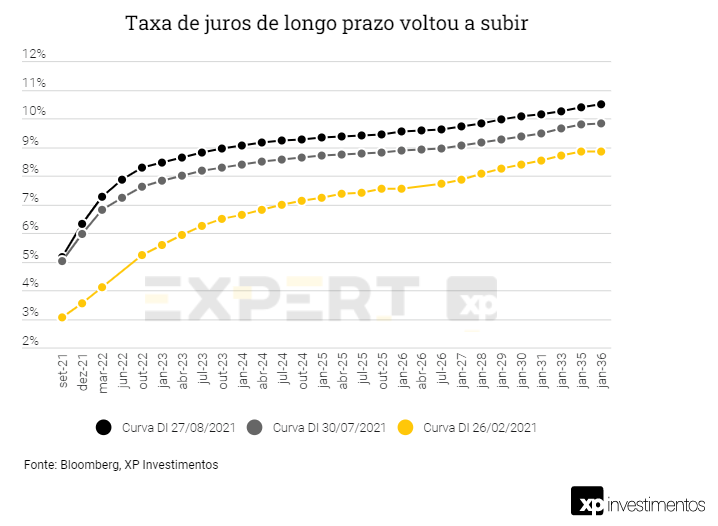

Por outro lado, durante o mês de agosto, assistimos a um grande aumento no custo de capital, uma vez que as taxas de juros de longo prazo no Brasil dispararam drasticamente. As taxas de juros nominais, medidas pela taxa CDI de 10 anos, dispararam de 9% para 10,8% no mês, e agora caíram para 10,2%. As taxas de juros reais de longo prazo também aumentaram fortemente, de 4,2% para 4,9%, e agora caíram para 4,63%, ainda em patamar elevado. Esse aumento no custo de capital pressiona para baixo as ações. Como regra geral, cada aumento de 1% no custo do patrimônio líquido (ke) em um modelo de fluxo de caixa, reduz o valor justo das ações em cerca de 13%.

Reduzindo os múltiplos-alvo + aumento da taxa de juros de longo prazo

Nós atualizamos nossos cálculos para o Ibovespa, levando em consideração o aumento do custo de capital (taxas de juros de longo prazo) e o rápido aumento dos resultados. Dados os riscos fiscais e políticos, também reduzimos as metas de múltiplos P/L e EV/EBITDA de 12x para 9,5x, e de 7,0x para 6,0x, respectivamente.

Acreditamos que o mercado levará mais tempo para “voltar às médias históricas”, dados os riscos, além de uma discussão sobre a sustentabilidade dos altos preços das commodities, que têm impulsionado parte significativa das revisões de resultados nos últimos tempos.

Além desses riscos, ressaltamos também o risco no segundo semestre de uma correção nos mercados externos. O S&P 500 não passa por uma correção superior a 5% desde outubro de 2020, e isso é improvável que perdure por muito tempo. Apesar do Brasil já estar bastante descontado em relação aos mercados globais, no curto prazo os mercados tendem a ter uma correlação alta. Por outro lado, é impossível dizer quando a próxima correção ocorrerá nos mercados globais.

Análise de sensibilidade ao target do Ibovespa

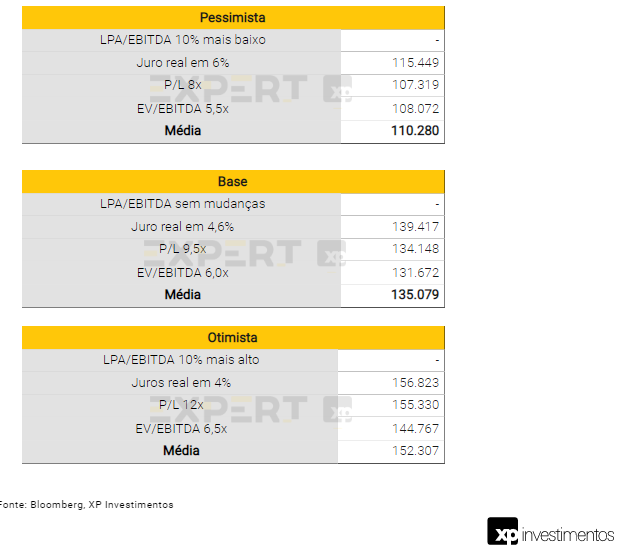

Nós fornecemos uma análise de sensibilidade para o nosso target do Ibovespa, além da análise dos casos de compra e venda, a fim de incorporar cenários alternativos.

- Sensibilidade aos juros reais de longo prazo: usamos as NTN-Bs de longo prazo para chegarmos incorporarmos ao custo de capital do nosso modelo de Fluxo de Caixa Descontado (DCF) do Ibovespa. Hoje, essa taxa se encontra em IPCA + 4,7% ao ano, e estava em 3,90% no mês passado. Para cada +/-1% nessa taxa, o valor justo do Ibovespa em nosso DCF mexe em cerca de 13%.

- Sensibilidade ao indicador de Preço/Lucro: assumimos um P/L de 9,5x agora para o Ibovespa, vs. 12x anteriormente, e 8,5x que o índice se encontra no momento. Acreditamos que os riscos mencionados acima devem manter pressão sobre o valuation da Bolsa no curto prazo, “atrasando” o retorno às médias.

- Sensibilidade ao indicador de EV/EBITDA: assumimos um EV/EBITDA (Valor da Empresa / Lucro Operacional) de 6,0x agora para o Ibovespa, vs. 7,0x anteriormente, e 5,5x que o índice se encontra no momento. Acreditamos que os riscos mencionados acima devem manter pressão sobre o valuation da Bolsa no curto prazo, “atrasando” o retorno às médias.

- Cenário otimista, base e pessimista: também fizemos uma análise de cenários para o Ibovespa, assumindo um cenário pessimista, base e otimista. No cenário base, utilizamos as projeções de lucro atuais do mercado para 2021 e 2022, e também usamos as taxas de juros do mercado atuais. Assumimos uma pequena melhora nos indicadores até o final do ano. A conclusão dessa análise de cenários corrobora com nosso otimismo para a Bolsa, pois a análise indica uma pequena queda potencial frente a um ganho expressivo potencial, já que ficaram em 110 mil no conservador, 135 mil no base e 152 mil no cenário otimista.

A percepção de maiores riscos fiscais se refletiu na curva de juros

O aumento das incertezas tem pressionado a curva de juros, principalmente as taxas de longo prazo. A taxa de janeiro de 2030 voltou a dois dígitos em 10,1%, de 8,3% no início do ano.

A questão do aumento das taxas de juros de longo prazo afeta as ações de três formas: 1) aumenta o custo de capital das empresas, 2) compete com os fluxos de capital para renda fixa, e 3) aumenta o custo da dívida para as empresas, impactando as perspectivas de lucro por ação (LPA).

Onde investir nesse cenário?

Enquanto os riscos Macro aumentaram, a história Micro das empresas brasileiras continua positiva e continuamos construtivos com a Bolsa.

A temporada de resultados do segundo trimestre de 2021 surpreendeu expectativas. Durante o período, o LPA das empresas do Ibovespa mais que dobrou em relação ao primeiro trimestre deste ano e cresceu mais de 9x em relação ao mesmo período no ano passado. Embora isso tenha sido amplamente explicado pela base de comparação fraca devido à pandemia no ano passado, os analistas continuaram a revisar os ganhos para cima. Desde o início deste ano, os lucros do LPA foram revisados para cima em mais de 50% e os analistas esperam que os lucros de 2021 cresçam mais de 3 vezes no anualmente.

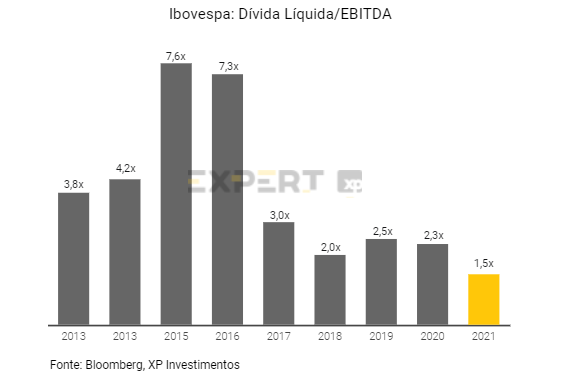

Além disso, as empresas que integram o índice Ibovespa estão significativamente desalavancadas em relação a anos atrás. A relação Dívida Líquida/EBITDA do índice caiu nos últimos anos e agora está projetada em 1,5x em 2021.

O investimento em ações brasileiras ainda está atrativo também. O prêmio de risco das ações do Ibovespa, que mede a diferença entre o rendimento de renda variável e a taxa de juros real, atualmente está acima da média histórica em 6,8%.

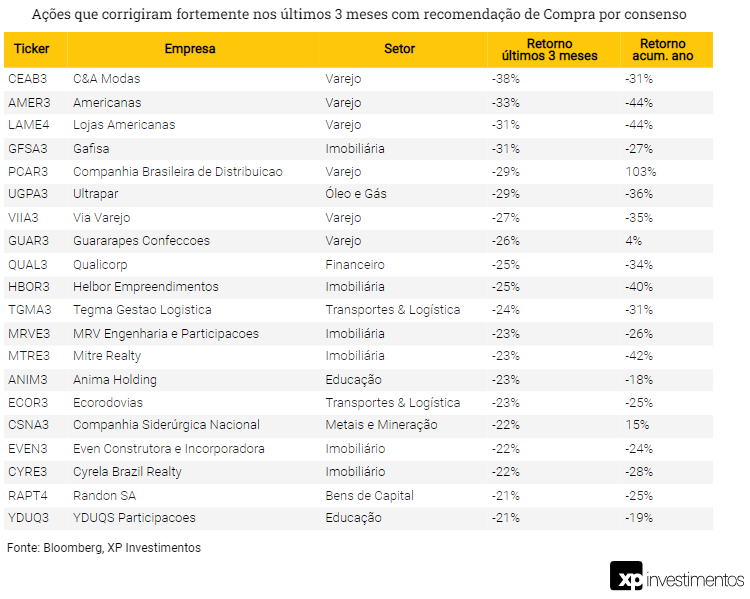

Lista #1: 20 ações que mais caíram e têm recomendação de “Compra” pelo consenso

Dessa forma, a correção nos últimos meses trouxe oportunidades em empresas que continuam atrativas. Abaixo, listamos 20 ações que tiveram uma grande queda nos últimos 3 meses e ainda têm uma recomendação de Compra pelo consenso da Bloomberg:

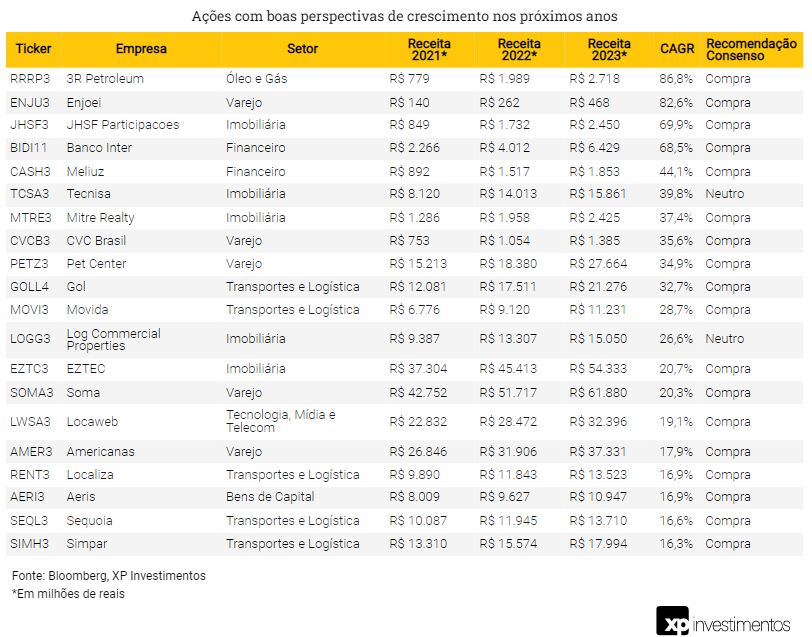

Lista #2: 20 ações com crescimento forte e balanço sólido

Além disso, continuamos a focar em empresas de alta qualidade à medida que fazemos a transição para o meio do ciclo, a invés de ações altamente cíclicas que se valorizaram durante o início do ciclo de recuperação econômica. Achamos que é prudente se posicionar em empresas que oferecem perspectivas de crescimento robustas com balanços sólidos. Abaixo, listamos 20 ações que estão projetadas para ver um forte crescimento das vendas nos próximos dois anos:

A volatilidade no Brasil reforça a diversificação

A recente volatilidade nos mercados brasileiros também reforça a nossa visão de que a diversificação nas carteiras em bons ativos e diferentes geografias continua sendo a principal alavanca de bons resultados com um risco adequado na sua carteira de investimentos.

Pesquisa assessores XP: Queda no interesse por Ações, aumento em Internacional e Renda Fixa

Nos últimos dias, realizamos uma nova edição da nossa pesquisa com os assessores da XP Matriz e assessores de investimento de escritórios autônomos filiados à XP Investimentos.

Houve uma queda de -20p.p. M/M no número de clientes que pretendem aumentar sua exposição em Renda Variável (16%) e um aumento dos que pretendem diminuí-los (38%, +25p.p. M/M). Ainda assim, a maioria pretende manter seus investimentos em renda variável (46%, queda de -5p.p. M/M).

Em agosto, a maioria dos assessores, 49% deles, acreditam que o Ibovespa ficará entre os 130.000 e 140.000 pontos ao final de 2021, uma piora em relação ao mês anterior, quando 46% dos assessores acreditavam que o Ibovespa ficaria entre os 140.000 e 150.000 pontos ao final de 2021. A média de palpites calculada foi de 132.831 pontos, uma diminuição de -5,4% em relação ao mês anterior (140.388 pontos na pesquisa passada), e acompanhando a piora nos indicadores ao longo do mês de Agosto.

As classes de ativos que os assessores e seus clientes se mostraram mais interessados foram: 1) Investimentos Internacionais (70%); 2) Tesouro Direto e Renda Fixa (65%); 3) Fundos de Renda Fixa (40%); 4) Fundos Imobiliários (35%); 5) Fundos Multimercado (27%); 6) Fundos de Renda Variável (22%); e 7) Ouro (9%).

Leia mais em nosso relatório completo da Pesquisa com Assessores.

Top 10 ações XP

Como foi a performance de cada nome da carteira no mês?

Em agosto, nossa carteira de ações caiu -4,3%, enquanto o Ibovespa terminou o mês com uma queda de -2,5%. Leia abaixo o que está por trás da performance de cada um dos 10 nomes que fizeram parte da nossa carteira em agosto e o que esperamos olhando para frente.

Assaí (ASAI3): Nós reforçamos nosso posicionamento das últimas atualizações da carteira top 10, destacando as ações da companhia como nossa preferência no setor de supermercados, por conta de um valuation bastante atrativo, dinâmica de curto prazo e cenário positivos para o formato de atacarejo, enquanto a flexibilização das restrições de circulação devem fomentar a demanda do canal B2B (bares, restaurantes, transformadores), além de enxergarmos muito potencial de crescimento orgânico a ser entregue. Complementando nossa tese, realizamos uma live com o CEO da companhia (veja mais aqui), na qual as principais mensagens sinalizadas foram: (i) os resultados permanecem sólidos, com crescimento de receita esperado superior a 20% A/A no 2º semestre; (ii) o plano de expansão continua a todo vapor, com as aberturas de lojas recentes surpreendendo positivamente e mais de 25 aberturas previstas para o ano de 2021; (iii) o formato do atacarejo é o vencedor do varejo alimentar, dado seu custo/benefício atrativo. Reiteramos nossa visão positiva e mantemos as ações do Assaí (ASAI3) em nossa carteira recomendada.

B3 (B3SA3): Durante o mês de agosto, as ações da B3 performaram abaixo do índice Ibovespa sendo impactado negativamente pela mudança de prognóstico de uma contingência legal para possível perda na ordem de R$ 31 bilhões. Adicionalmente, os dados operacionais referentes a julho apresentaram queda do volume financeiro médio diário (ADVT) de -0,3% no período e -21,7% na comparação mensal. O número de investidores ativos seguiu crescendo 1,9% mensalmente e 36,6% anualmente, atingindo 3,9 milhões de investidores. Com isso, permanecemos otimistas com a retomada do mercado de capitais e com as taxas de juros ainda em patamares baixos.

Sul América (SULA11): Durante o mês de agosto, as ações da SulAmérica performaram ligeiramente acima do índice Ibovespa sendo impactada negativamente pela maior preocupação quanto a disseminação da variante delta do coronavírus compensado pela abertura da curva de juros. Dito isso, mantemos nossa recomendação de Compra baseado em: i) alavancagem ao ciclo econômico; ii) vantagens competitivas no segmento de saúde; e iii) crescimento de lucro e opcionalidades.

Rede D’Or (RDOR3): Vemos a performance positiva no mês como consequência dos fortes resultados divulgados para o 2T, com crescimento de receita sustentado por melhores números de leitos operacionais e taxa de ocupação – indicadores que devem manter os níveis saudáveis no segundo semestre de 2021. Além disso, a empresa mantém a agenda ativa de M&As, com 1.637 leitos adquiridos desde outubro de 2020. Mantemos o nome em nossa carteira dada a boa perspectiva para a empresa no 2S, inclusive em um cenário de aumento de casos Covid devido à variante Delta, que pode pressionar outros setores.

Klabin (KLBN11): Atribuímos o forte desempenho da Klabin, com alta de +7,6% no mês, devido à melhora no sentimento ao redor do setor de papel e celulose. Embora os preços da celulose (BHKP) continuem apresentando quedas (-3% MoM), esperamos alguma estabilidade da commodity nos próximos meses. Vemos a queda nos custos, levando a margens mais altas no negócio de papel no segundo semestre, a principal razão para o desempenho superior. Seguimos otimistas com a Klabin.

Localiza (RENT3): Vemos a performance recente da ação refletindo maiores riscos em relação à probabilidade de sucesso da aprovação da fusão com a Unidas, após notícias recentes indicarem que o relatório técnico em elaboração pelo órgão antitruste (CADE) sugeriria a impugnação do negócio. Dito isso, seguimos acreditando na forte demanda por aluguel (vide preços de locação subindo), e retomada do crescimento das empresas quando se normalizar o fornecimento pela indústria automobilística, reiterando nossa preferência por Localiza e Unidas nesse cenário.

Lojas Americanas (LAME4): Atribuímos a performance negativa das ações à 3 possíveis fatores: (i) incertezas relacionadas ao cenário macroeconômico; (ii) notícias relacionadas ao cenário competitivo do setor, como a abertura da plataforma do Alibaba para vendedores brasileiros, aquisição da Kangu pelo Mercado Livre e lançamento da Shopee Oficial, seção no site e aplicativo dedicada à grandes marcas incluindo Nestlé, Nivea, Faber-Castell e Philips; e (iii) divulgação de resultados (leia nossa visão aqui) abaixo do esperado, com taxas de crescimento dos canais online e físico abaixo das principais concorrentes. Mantemos nossa recomendação de compra e preço-alvo de R$12,0/ação.

Arezzo (ARZZ3): Mantemos nossa visão construtiva para a empresa, uma vez que (i) ela é uma empresa de alta qualidade com perspectivas sólidas de crescimento orgânico (Ana Capri, Vans, Reserva) além de contar com diversas opcionalidades de crescimento (com a entrada em infantil, chinelos e vestuário feminino); e (ii) ela está bem posicionada para se beneficiar da retomada/recuperação econômica dado que acreditamos que a categoria de calçados foi duramente despriorizada em 2020, principalmente no que diz respeito a sapatos sociais/casuais (foco da Arezzo); Saiba mais sobre nossa tese para as ações da Arezzo & Co. (ARZZ3) em nosso relatório aqui.

Multiplan (MULT3): Apesar da melhora operacional durante o 2T21 após a reabertura dos shoppings, a alta acelerada na inflação e a consequente revisão na velocidade e magnitude do ciclo de aperto monetário levou o mercado a precificar juros reais de longo prazo maiores nas últimas semanas. Como consequência desse efeito macroeconômico adverso, as ações das operadoras de shoppings foram negativamente impactadas no último mês. No entanto, mantemos a nossa visão positiva para Multiplan, pois vemos o seu portfólio premium potencialmente se recuperando mais rápido que shoppings orientados para clientes de média e média-baixa renda.

Vale (VALE3): Atribuímos o desempenho inferior da Vale, com queda de -9,3% no mês, devido à forte incerteza em torno do mercado de minério de ferro. No final de agosto, os preços de minério de ferro negociaram a US$156 por tonelada, queda de -14% em relação a julho, de acordo com ao Fastmarkets MB. Em nossa opinião, a queda acentuada da commodity deveu-se: (i) ao aumento da tarifa de exportação de aço na China e (ii) às preocupações com os impactos econômicos da variante delta, principalmente após a paralisação de duas semanas do porto de Ningbo na China. No entanto, continuamos otimistas com a Vale com o anúncio de dividendos extraordinários e forte geração de caixa, embora reconheçamos alguma volatilidade de curto prazo devido aos preços da commodity.

Abra sua conta na XP Investimentos e conte com o nosso time especializado de assessores.

Alterações da carteira Top 10 Ações

Estamos retirando SulAmérica (SULA11) devido a: i) maior preocupação quanto a disseminação da variante delta do coronavírus; e ii) expectativa de sinistralidade ainda elevada no curto prazo, devido ao volume ainda alto de procedimentos eletivos e sinistros decorrentes da pandemia.

No lugar de SulAmérica, estamos adicionando WEG (WEGE3) pois vemos a empresa bem posicionada para continuar entregando fortes resultados operacionais, com (i) retomada de investimentos globais, e (ii) portfólio altamente diversificado suportando um sólido crescimento de receita no curto-prazo. Além disso, dada a exposição da companhia a diversos mercados, acreditamos que riscos políticos num âmbito doméstico podem ser compensados por uma maior relevância de mercados externos (~55% da receita advinda de mercados fora do Brasil).

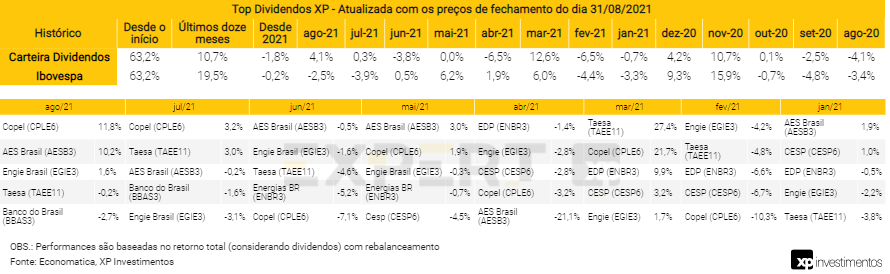

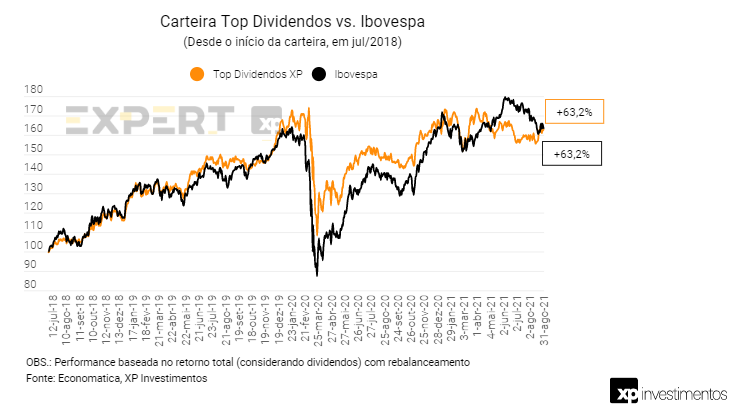

Top Dividendos XP

Em agosto, nossa carteira Top Dividendos XP subiu +4,1%. Leia abaixo o que está por trás da performance de cada um dos 5 nomes no mês e o que esperamos olhando para frente.

AES Brasil (AESB3): A AES Brasil usualmente apresenta lucros consistentes, embora possa haver um certo grau de volatilidade dependendo da incidência de chuvas e impactos relacionados ao risco hidrológico. Em 2020 a companhia distribuiu 88% de seus lucros, o que se traduz em um dividend yield de 8,5% no ano, o que reforça nossa visão de que a AES Brasil é uma das nossas preferidas como pagadora de dividendos. Estimamos um dividend yield de 6,6% em 2021-22 para a ação. Temos recomendação de compra em AESB3 com preço-alvo de R$ 17/ação.

Copel (CPLE6): Destacamos como positiva a nova política de dividendos anunciada pela Copel em janeiro de 2021. De acordo com a nova política as propostas de dividendos regulares serão calculadas conforme os critérios: (i) alavancagem abaixo de 1,5x = 65% do Lucro Líquido Ajustado, (ii) alavancagem entre 1,5x e 2,7x = 50% do Lucro Líquido Ajustado e (iii) alavancagem acima de 2,7x = 25% do Lucro Líquido Ajustado. Com isso, estimamos um dividend yield de 11,8% em 2021-22 para CPLE6. Mantemos nossa recomendação de Compra nas ações da Copel, com um preço-alvo de R$ 7,5/ação

Banco do Brasil (BBAS3): Durante o mês de agosto, as ações do Banco do Brasil performaram abaixo do índice Ibovespa, sendo impactado pelo aumento dos riscos políticos e fiscais. No entanto, os resultados do segundo trimestre foram positivos com revisão de projeção de lucro para cima e boa qualidade de balanço. Com isso, mantemos nossa recomendação de Compra pois acreditamos que o banco apresente uma assimetria de investimento positiva, principalmente com base no valuation atraente do banco, enquanto mantém uma operação defendida e com possível destravamento de valor com uma maior distribuição de dividendos.

Engie (EGIE3): A Engie se destaca pela capacidade diferenciada de se proteger dos efeitos de baixa incidência de chuvas, além de ter expandido sua atuação para os setores de transmissão de energia e transporte de gás, diversificando e mostrando sua eficiência em alocação de capital. Acreditamos que a distribuição de dividendos da Engie se normalize em 2021 para o patamar de distribuição de 100% dos lucros, tendo em vista a situação confortável de liquidez da companhia. Estimamos um dividend yield de 9,8% em 2021-22. Mantemos nossa recomendação Neutra em Engie, com preço-alvo de R$ 48/ação.

Taesa (TAEE11): Vemos a posição da Taesa como confortável para manter a distribuição de 100% de lucros em 2021. De acordo com o Estatuto Social da Companhia, o dividendo anual mínimo distribuído é de 50% do lucro líquido ajustado do exercício. Entretanto, a companhia tem apresentado um histórico de pagamento de dividendos bem acima da remuneração mínima que consta em seu Estatuto. Estimamos um dividend yield de 7,8% em 2021-22 para TAEE11. Mantemos nossa recomendação neutra em TAESA, com preço-alvo de R$ 37/unit.

Alterações da carteira Top Dividendos

Nesse mês, não estamos realizando nenhuma troca na nossa carteira Top Dividendos XP.

Top Small Caps XP

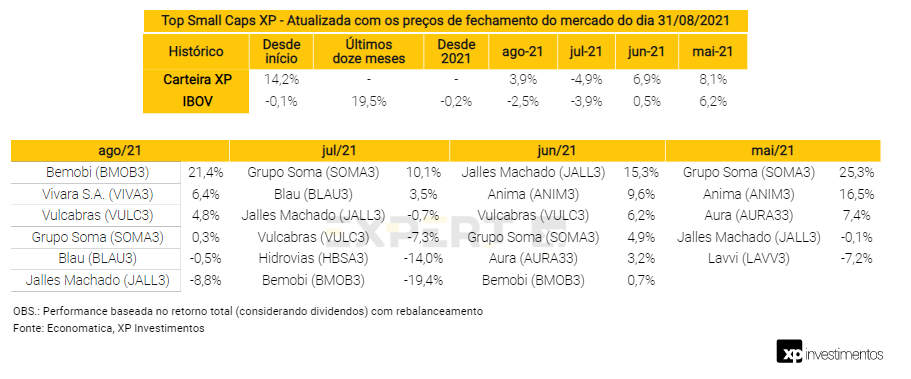

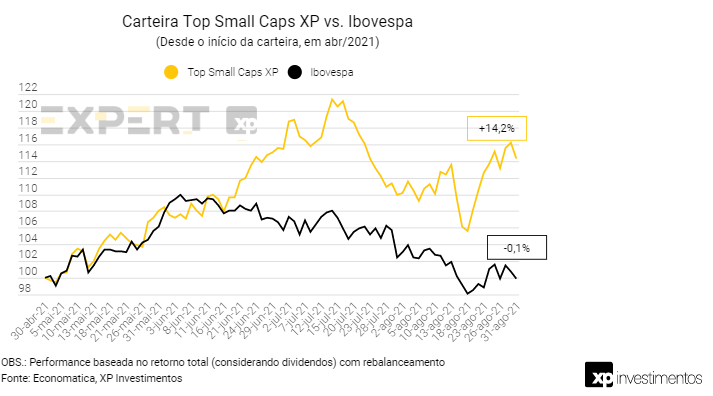

Neste mês, nossa carteira de ações subiu +3,9%, enquanto o Ibovespa teve uma queda de -2,5%. Lembrando que compõem a carteira ações sob nossa cobertura que possuem capitalização inferior a R$ 10 bilhões. Leia abaixo o que está por trás da performance de cada um dos nomes no mês e o que esperamos olhando para frente.

Blau (BLAU3): O desempenho de Blau em agosto foi superior ao Ibovespa, o que vemos como uma boa resposta aos resultados robustos reportados para o 2T, marcados por crescimento de receita e melhora de margens. Mantemos nossas boas perspectivas para a empresa para o 2S, esperando um crescimento de volume atrelado à um maior ticket médio, além de vermos o setor farmacêutico como menos volátil em cenários de maior pressão macroeconômica e/ou devido à Covid-19. Assim, mantemos o papel na carteira e nossa recomendação de Compra com preço-alvo de R$64/ação.

Vivara (VIVA3): Estamos mantendo as ações de Vivara (VIVA3) em nossa carteira Small Caps, dado que: (i) os resultados devem permanecer sólidos, apesar do forte aumento de custo de matéria prima em 2020 e com a retomada da economia como um fator positivo; (ii) nós vemos a companhia como o melhor player para consolidar o setor dado seu track record de execução consistente e força de marca; e (iii) a expansão da Life deve contribuir para crescimento e rentabilidade dado seu maior mercado endereçável e margens. (link para nosso último relatório sobre a empresa).

Bemobi (BMOB3): A boa performance das ações em agosto refletiu o anúncio das aquisições da M4U e da Tiaxa. Com as novas companhias adquiridas, a Bemobi vai dobrar de tamanho, fortalecendo bastante a vertical de microfinanças da Bemobi. Assumindo a incorporação de ambas as companhias, a Bemobi está negociando a ~7,5x EV/EBITDA, múltiplo muito atrativo em relação a outras empresas de tecnologia e com uma plataforma digital agora mais completa e robusta que permite acelerar o crescimento com várias oportunidades abrindo inclusive novos mercados endereçáveis. Continuamos otimistas no papel e acreditamos que a Bemobi está bem posicionada no grande mercado de serviços móveis que estão em expansão acelerada nos Mercados Emergentes. Nossa tese de investimento baseia-se em (i) seu modelo de negócio B2B2C exclusivo para distribuição de soluções digitais que vão desde jogos e aplicativos, microfinanças até comunicação; (ii) negócios escaláveis com forte perfil de crescimento; (iii) oportunidades adicionais de crescimento através de Fusões e Aquisições (M&A) e (iv) valuation atrativo com opcionalidades adicionais que podem levar para uma forte reavaliação de múltiplos. Nosso modelo ainda não reflete os números das novas companhias. Temos uma recomendação de Compra e preço-alvo de R$30,0/ação para BMOB3 para o final de 2021.

Jalles Machado (JALL3): As ações estão performando abaixo do Ibovespa principalmente devido a preocupações com o tamanho da quebra de produtividade nos canaviais por causa de geadas e da seca, com estimativa de perda média para o Centro-Sul do Brasil entre 15-20%. Entretanto, é importante destacar que essa preocupação não faz sentido para a Jalles, uma vez que ambas as plantas industriais estão em Latitudes não afetadas pela geada e porque a empresa já utiliza irrigação na maioria de suas áreas, portanto não esperamos nenhuma perda de produtividade para a Jalles. A baixa liquidez das ações continua sendo um problema, especialmente porque o mercado ainda espera notícias do M&A anunciado durante o IPO.

Grupo Soma (SOMA3): Como já ressaltado anteriormente, vemos a companhia (i) bem posicionada para consolidar o mercado de vestuário de luxo, (ii) com muito espaço para crescer organicamente; (iii) com potencial ainda a ser capturado das iniciativas operacionais e digitais, como a integração de estoques entre os canais e os lançamentos dos apps das marcas; além de (iv) outras opcionalidades, como a Farm Global, que vem entregando resultados gradualmente melhores e aumento dos ganhos de sinergias com as aquisições concluídas recentemente, como a NV e Hering (para ser concluída em setembro). Além disso, continuamos esperando uma dinâmica de resultados de curto prazo sólida, com a flexibilização das restrições de mobilidade beneficiando o setor de vestuário e por consequência o Grupo Soma, que sai ainda mais beneficiado por estar posicionado em uma classe social mais alta. Saiba mais sobre nossa tese para as ações de Grupo Soma (SOMA3) em nosso último relatório aqui.

Vulcabras (VULC3): Atribuímos a performance positiva da ação em agosto ao bom resultado do 2T em termos de receita e às perspectivas mais otimistas para o setor de varejo conforme ocorre a recuperação da economia. Esperamos que essa tendência se mantenha para os próximos trimestres, além de um melhor patamar de rentabilidade para a companhia com o crescimento de margens, e, portanto, mantemos o papel em nossa carteira Small Caps.

Alterações da carteira Top Small Caps XP

Nesse mês, não estamos realizando nenhuma troca na nossa carteira Top Small Caps XP.

Abra sua conta na XP Investimentos e conte com o nosso time especializado de assessores.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)