Reassumindo a cobertura de Mineração & Siderurgia e iniciando a cobertura de CSN; Gerdau é a nossa top-pick

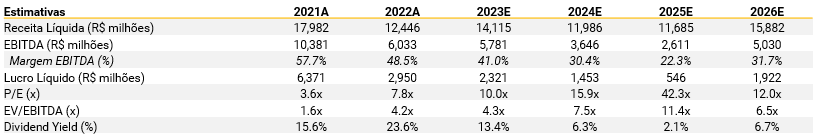

Estamos retomando a cobertura de Mineração & Siderurgia, colocando a Gerdau como nossa top-pick no setor (Gerdau e CSN com recomendação de Compra; e Vale, CSN Mineração e Usiminas com recomendação Neutra). Com as expectativas de diminuição da produção de aço na China nos próximos anos (e de preços de minério de ferro), estamos adotando uma postura mais cautelosa em relação aos nomes expostos ao minério – Vale e CSN Mineração (estimativa da XPe para os preços reais do minério de ferro de US$ 75/t no longo prazo). No universo do aço: (i) vemos o portfólio diversificado da Gerdau como o principal destaque de sua tese de investimento; com (ii) potencial de valorização positivo da CSN como consequência de um valuation adequado a seu portfólio combinado; e (iii) incertezas da economia doméstica pesando sobre a falta de diversificação e alta exposição da Usiminas ao Brasil. Neste relatório, nos concentramos em fornecer uma visão detalhada dos fundamentos das empresas, comparar diferentes métricas de valuation e ESG, avaliar profundamente as alavancas de valor, além de fornecer uma visão geral completa dos mercados de minério de ferro e aço.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Iniciativas promissoras de longo prazo de Vale e CSN Mineração, embora vejamos perspectivas desafiadoras para as commodities. Temos uma visão mais cautelosa para os preços do minério de ferro nos próximos anos devido às expectativas de uma produção estruturalmente menor de aço da China, limitando o potencial de alta para os nomes listados (de fato, os retornos das mineradoras de minério de ferro – Vale e CSN Mineração – são altos nos níveis atuais de preços das commodities). No entanto, vemos iniciativas promissoras em ambos os nomes, como: (i) expectativas de recuperação da produção e aumento de relevância de produtos relacionados à descarbonização para Vale; e (ii) um plano ambicioso de crescimento da CSN Mineração para aumentar não apenas a produção, mas também o teor e prêmio do minério de ferro (o que também limita o risco de queda para ambas as ações, a nosso ver, reforçando nossa recomendação Neutra).

Diversificação de receita da Gerdau em um valuation atrativo a torna nossa top-pick. Vemos o portfólio diversificado da Gerdau como o principal destaque, mitigando os riscos de recessão doméstica em regiões específicas (receitas bem equilibradas entre América do Norte e Brasil/América do Sul). Nesse sentido, vemos o posicionamento da empresa nos EUA sendo beneficiado por incentivos governamentais no curto prazo e, embora esperemos que a rentabilidade se normalize em níveis mais baixos, vemos o valuation fornecendo uma margem de segurança.

Vemos potencial de valorização ao encaixar as peças do quebra-cabeça da CSN (mas existem riscos). Nossa visão positiva em relação à CSN talvez seja nossa principal posição “fora do consenso”. Embora não possamos negligenciar os riscos de alavancagem, especialmente em um ambiente doméstico desafiador e com uma visão cautelosa sobre os preços do minério de ferro, vemos potencial de valorização em seu portfólio combinado. Nesse sentido, nossa análise de soma das partes (“SOTP”) implica um desconto de holding de 39% em relação ao seu valor de mercado atual, o que vemos como excessivo, com nosso preço alvo implicando um desconto mais razoável de 16%, com maior visibilidade sobre negócios não listados e uma melhoria no ambiente macro do Brasil como potenciais triggers positivos, em nossa visão.

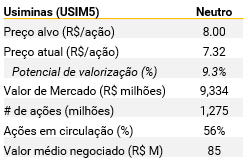

A falta de diversificação em Usiminas nos deixa mais cautelosos. Vemos um ambiente desafiador no curto prazo para a Usiminas, principalmente devido a: (i) a falta de diversificação implicar um risco maior dado um ambiente doméstico prejudicado; (ii) uma potencial queda dos preços dos aços planos num futuro próximo; e (iii) preocupações com retrocessos operacionais e alocação futura de capital. Além disso, nosso preço alvo (~9% de potencial de valorização) implica um múltiplo EV/EBITDA de 4,8x, o que é justo, em nossa opinião.

Vale (VALE3) | Neutro; Preço Alvo R$73.00/ação

Iniciativas promissoras de longo prazo ofuscadas por uma perspectiva macro desafiadora: Assumindo cobertura e rebaixando a recomendção para Neutra

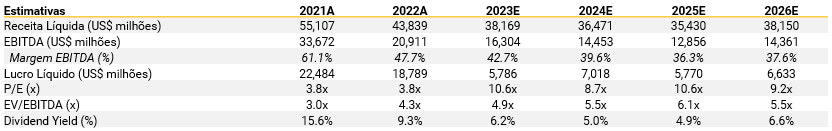

Estamos reassumindo a cobertura da Vale e rebaixando para uma recomendação Neutra com um preço alvo de R$ 73,00/ação para o final de 2023. Vemos iniciativas promissoras de longo prazo para a Vale, tais como: (i) maiores teores e prêmios do minério de ferro nos próximos anos, à medida que a produção no Sistema Norte se expande e a produção de produtos aglomerados aumenta; e (iii) um múltiplo de valuation relativo mais elevado para a divisão de Metais Básicos, dadas as suas expectativas elevadas de crescimento. No entanto, uma perspectiva de tendência de queda para os preços do minério de ferro, apoiada pela menor demanda pela produção de aço na China, nos torna mais cautelosos sobre o potencial de alta para as ações. Nesse sentido, nosso preço alvo já implica um múltiplo EV/EBITDA justo de 5,2x em nossa visão, com os preços atuais mostrando um múltiplo EV/EBITDA normalizado de 4,7x, em linha com a média histórica da empresa.

Esperamos preços do minério de ferro em queda no futuro. Embora tenhamos notado um otimismo em relação a um potencial estímulo do governo chinês sobre o setor imobiliário (proporcionando algum alívio recente para os preços do minério de ferro), acreditamos que, dados os esforços estruturais do país para mudar a economia chinesa para consumo (em vez de setores de capital intensivos), os preços do minério de ferro devem se acomodar em um nível mais baixo. Nesse sentido, temos uma premissa real de US$ 75/t para os preços do minério de ferro no longo prazo, ainda proporcionando à Vale um spread ROIC-WACC positivo, dado seu perfil de produtor de menor custo no longo prazo.

Vemos iniciativas promissoras na divisão de minério de ferro. Apesar de uma premissa mais baixa para os preços das commodities no futuro, esperamos que a Vale se beneficie de teores/prêmios mais altos nos próximos anos. Esperamos não apenas que a empresa aumente seus níveis de produção em complexos de alta qualidade (vale destacar Carajás), mas também aumente a relevância dos produtos aglomerados (pelotas e briquetes), dada a crescente demanda por produtos mais sustentáveis na indústria siderúrgica.

Valor potencial a ser destravado na divisão de Metais Básicos. Com o fluxo de notícias recentes indicando um valuation implícito de US$ 25 bilhões para seu segmento de metais básicos (com a venda da participação de 10%), esperamos que o mercado reflita adequadamente na participação da Vale o múltiplo de valuation relativo mais alto de seus sistemas de cobre e níquel, o que, em nossa visão, incorpora premissas de crescimento mais altas dada a demanda aquecida por segmentos relacionados à eletrificação.

Valuation. Vemos a Vale sendo negociada a um múltiplo EV/EBITDA 2023E de 4,9x (vs. média histórica de 4,8x) e um dividend yield 2024E de 5,0%. Como os múltiplos são afetados pelo atual ciclo de commodities (e preços), nossa estimativa de EBITDA real de longo prazo (que incorpora as iniciativas da empresa nos próximos anos) implica um múltiplo normalizado de 4,7x, o que vemos como refletindo adequadamente um múltiplo de meio de ciclo e limitando o potencial de alta devido a reavaliação dos múltiplos, na nossa visão.

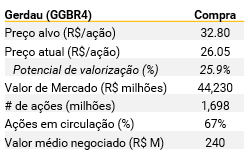

Gerdau (GGBR4) | Compra; Preço Alvo R$32,80/ação

Diversificação como o principal destaque: Reassumindo cobertura com recomendação de Compra e preço alvo de R$32,80/ação

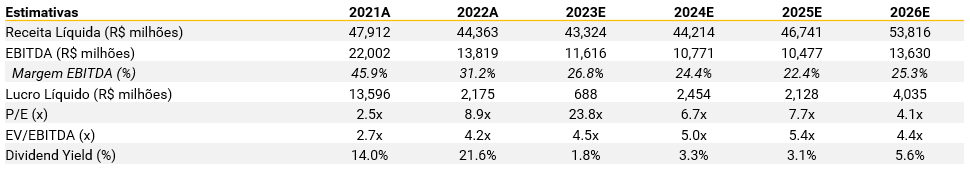

Estamos assumindo a cobertura da Gerdau com recomendação de Compra e preço alvo de R$ 32,80/ação para o final de 2023. Vemos o portfólio diversificado da Gerdau como o principal destaque, mitigando os riscos de recessão doméstica em regiões específicas (com a América do Norte representando ~47% das receitas, enquanto Brasil e América do Sul com o restante, ~53%). Nesse sentido, vemos o posicionamento da empresa nos EUA se beneficiando de incentivos governamentais para infraestrutura e energia verde (com leitura positiva para a produção de aço), e embora esperemos que a rentabilidade se normalize em níveis mais baixos, acreditamos que o nível de valuation fornece uma margem de segurança – EV/EBITDA de 2023 de 3,5x -38% vs. média histórica, com múltiplo EV/EBITDA de longo prazo normalizado de 4,5x ainda descontado quando comparamos com números históricos (uma comparação adequada para um período de meio de ciclo).

A diversificação como pilar importante da nossa tese. Vemos a exposição geográfica diversificada da Gerdau (menos dependente dos ciclos econômicos brasileiros) como um dos diferenciais de sua tese de investimento. Com uma capacidade atualmente mais adequada à demanda após alguns desinvestimentos na última década, a empresa tem mostrado historicamente um desempenho de rentabilidade menos volátil, refletindo, em nossa visão, seu portfólio de ativos mais equilibrado (unidade da América do Norte com ~47% das receitas em 2023E vs. Brasil e América do Sul com ~53%).

As operações dos EUA potencialmente se beneficiaram de programas de incentivo do governo. O governo Biden tem sido vocal sobre o incentivo a investimentos em infraestrutura (Infrastructure Bill), energia verde (Inflation Reduction Act) e iniciativas voltadas para a tecnologia (Chips Act). Com incentivos de ~US$ 1 trilhão nos próximos anos, vemos a Gerdau bem posicionada para capturar parte da demanda subjacente por produção de aço no futuro. Além disso, observamos que os spreads atuais de metais devem afetar positivamente a rentabilidade da Gerdau no curto prazo nessa divisão (embora prevejamos uma normalização da rentabilidade nos próximos anos).

Ainda esperamos um ambiente doméstico desafiador. Com o Brasil representando ~25% das receitas da Gerdau, as incertezas em relação a uma desaceleração econômica no Brasil permanecem um risco. Com a demanda de setores baseados em investimentos ainda prejudicada neste ano e o desempenho do setor imobiliário em níveis fracos, acreditamos que a redução das taxas de juros é fundamental para uma retomada econômica e uma melhora nas operações domésticas.

Valuation. Vemos o valuation da Gerdau fornecendo uma margem de segurança para nossas premissas de normalização de rentabilidade no futuro, com o múltiplo EV/EBITDA atual de 2023 de 3,5x (-38% vs. média histórica de 5,6x) e um múltiplo EV/EBITDA de longo prazo normalizado de 4,5x ainda descontado quando comparamos com números históricos (uma comparação adequada para um período de meio de ciclo, a nosso ver). Além disso, vemos um dividend yield 2024E de 7,5%, o mais alto entre nossa cobertura de Mineração & Siderurgia.

CSN (CSNA3) | Compra; Preço Alvo R$17.00/ação

Encaixando as peças do quebra-cabeça: Iniciando cobertura com recomendação de Compra e preço alvo de R$17,00/ação

Estamos iniciando a cobertura da CSN com recomendação de Compra e preço alvo de R$ 17,00/ação para o final de 2023. A CSN é uma empresa complexa, e nossa visão positiva em relação ao nome talvez seja nossa principal posição “fora do consenso”. Embora não possamos negligenciar os riscos de alavancagem, especialmente em um ambiente doméstico desafiador para os preços dos aços planos e considerando nossa visão cautelosa sobre os preços do minério de ferro, ainda vemos potencial de valorização quando analisamos todo o portfólio combinado. Nesse sentido, nossa análise de soma das partes (“SOTP”) dos ativos da CSN implica em um desconto de 39% em relação ao seu valor de mercado atual, o que consideramos excessivo (nosso preço alvo implica um desconto mais razoável de 16%). Finalmente, vemos os múltiplos de valuation EV/EBITDA 2023/24 de 4,5/5,0x (e múltiplo de longo prazo estrutural de 3,7x) como altamente descontados em relação à sua média histórica de 6,0x.

Entendendo o portfólio da CSN (…). Com atuação majoritariamente representada por suas divisões de mineração e siderurgia (com destaque para ~80% de participação na CSN Mineração), a CSN também possui ativos nos segmentos de logística, energia e cimento, o que adiciona complexidade à tese de investimento, dadas as diferentes ciclicidades, riscos operacionais e tendências de crescimento de cada divisão quando analisados separadamente (e suportando algum grau de diversificação, pelo lado positivo).

(…) e o precificando adequadamente. Dado o perfil diferenciado (e o nível de múltiplo justo) para cada divisão, fizemos uma análise “Soma das Partes” para determinar um potencial de alta adequado para o portfólio da CSN. Nesse sentido, calculamos um desconto implícito da holding de 39% em relação ao valor patrimonial atual da CSN, que consideramos excessivo e uma parte importante da nossa estimativa – nosso preço alvo implica um desconto mais razoável de ~16%.

Mas lembre-se dos riscos. Por ser a principal estimativa fora de consenso de nossa cobertura, não devemos negligenciar os riscos de alavancagem da empresa, especialmente em um ambiente doméstico desafiador para os preços do aço plano e considerando nossa visão cautelosa sobre os preços do minério de ferro. Os níveis de dívida líquida/EBITDA da CSN estão atualmente em 2,4x (ou 2,9x se incluirmos os passivos de arrendamento e os saldos de “Risco Sacado”), com a desalavancagem contínua dependendo da melhora do EBITDA nos próximos anos para apoiar sua geração de FCL (especialmente considerando as altas expectativas de capex em 2024-27, dados os planos de expansão da CSN Mineração). Apesar dos riscos, vemos níveis de valuation descontados da empresa implicando em uma margem de segurança.

Valuation. Vemos a CSN negociando múltiplos EV/EBITDA 2023/24 de 4,5/5,0x (e múltiplo de longo prazo estrutural de 3,7x), o que nos dá conforto em relação aos riscos acima mencionados embutidos na tese de investimento (altamente descontado vs. sua média histórica de 6,0x).

CSN Mineração (CMIN3) | Neutro; Preço Alvo R$4.50/ação

Um plano de crescimento ambicioso em um ambiente desafiador para a commodity: Reassumindo a cobertura e rebaixando a recomendação para Neutra com preço alvo de R$ 4,50/ação

Estamos reassumindo a cobertura da CSN Mineração e rebaixando para uma recomendação Neutra com um preço alvo de R$ 4,50/ação para o final de 2023. Conforme descrito na tese de investimento da Vale, esperamos uma tendência de queda para os preços do minério de ferro, apoiada pela menor demanda pela produção de aço na China, limitando o potencial de alta para ações de minério de ferro, como CMIN. Dito isso, embora esperemos que o EBITDA siga as tendências de queda para os preços das commodities no curto prazo (múltiplos de valuation em expansão em 2024-25), vemos os planos ambiciosos de crescimento da CMIN em direção ao aumento da produção alinhados com a melhoria do teor de minério de ferro limitando um potencial negativo para as ações. Nesse sentido, nosso múltiplo estrutural EV/EBITDA de longo prazo de 3,9x (incorporando as iniciativas acima mencionadas) parece mais razoavelmente alinhado com os nomes expostos ao minério de ferro.

Esperamos preços do minério de ferro em queda no futuro. Embora notemos um otimismo em relação a um potencial estímulo do governo chinês sobre o setor imobiliário (proporcionando algum alívio de curto prazo para os preços do minério de ferro), acreditamos que, dados os esforços estruturais do país para mudar a economia chinesa para o consumo (em vez de setores de capital intensivo), os preços do minério de ferro devem se acomodar em um nível mais baixo. Nesse sentido, prevemos uma premissa real de US$ 75/t para os preços do minério de ferro no longo prazo, mais próxima do que esperamos que seja o ROIC breakeven da CMIN, a ser alcançado após seus planos de crescimento de produção/melhoria de qualidade.

Um plano de crescimento ambicioso a ser executado. As operações da CSN Mineração estão concentradas principalmente em seus ativos estratégicos nas minas de Casa de Pedra e Engenho, com produção prevista de 39 a 41 milhões de toneladas em 2023. Olhando para o futuro, a empresa tem um ambicioso plano de crescimento que pode aumentar a produção em 27 milhões de toneladas de minério de ferro de alta qualidade (66% Fe) no 1T28E (a primeira fase dos planos de expansão total, que incluímos em nosso cenário base), envolvendo expansões de capacidade portuária, recuperação de rejeitos, aumento da produção e desenvolvimento de instalações de beneficiamento (destaque para Itabirito P15 e P4), com capex de expansão de R$ 13,8 bilhões no horizonte 2023-27E, tornando a CSN Mineração uma empresa de perfil de crescimento, em nossa visão. A empresa também indica uma segunda fase de investimentos (não incluídos em nossos números), potencialmente adicionando ~46 milhões de toneladas de capacidade de produção de minério de ferro no período 2027-31E.

Valuation. Vemos a CSN Mineração sendo negociada a um múltiplo EV/EBITDA 2023E de 4,3x (em linha com os níveis históricos das empresas de minério de ferro puro) e um dividend yield 2024E de 6,3%. Embora esperemos que os múltiplos se expandam à medida que os preços das commodities de minério de ferro suavizem nos próximos anos, conforme descrito acima (e tendo um efeito negativo sobre o EBITDA por tonelada da empresa em 2024-25E), nossa estimativa de EBITDA real de longo prazo (que incorpora os planos de crescimento da empresa nos próximos anos) implica um múltiplo normalizado de 3,9x, que converge para um nível médio de empresas de minério de ferro, corroborando nossa visão de que a ação já está atualmente precificada de forma justa, em nossa opinião.

Usiminas (USIM5) | Neutro; Preço Alvo R$8.00/ação

Uma perspectiva desafiadora para o mercado doméstico: Reassumindo cobertura com recomendação Neutra e preço-alvo de R$8,00/ação

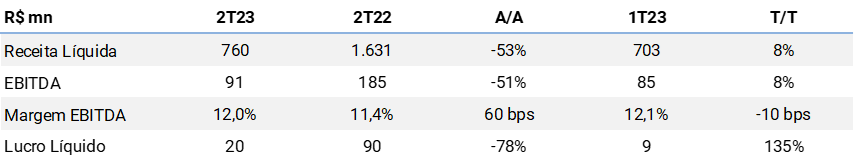

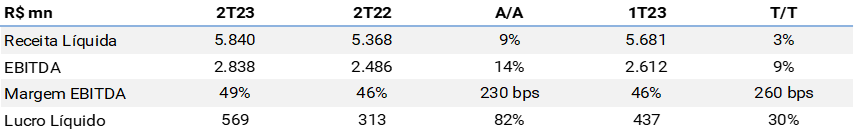

Estamos reassumindo a cobertura da Usiminas e mantendo nosso recomendação Neutra com preço alvo de R$ 8,00/ação para o final de 2023. Vemos um ambiente desafiador de curto prazo para a Usiminas, principalmente devido a: (i) a falta de diversificação implicar um risco maior dado um ambiente doméstico prejudicado; (ii) uma potencial queda dos preços dos aços planos num futuro próximo; e (iii) preocupações com retrocessos operacionais e alocação futura de capital. As perspectivas gerais de curto prazo no Brasil também são desafiadoras devido às altas taxas de juros e seu impacto no setor automotivo, o que pode afetar os resultados da Usiminas. Além disso, nosso preço alvo já implica um múltiplo EV/EBITDA de 4,8x, o que é justo, em nossa visão (preços atuais mostrando um múltiplo EV/EBITDA 2023E de 5,1x), com um dividend yield pouco atrativo de 3,0% em 2024E.

Falta de diversificação implica maior risco dado um ambiente doméstico prejudicado. A indústria do aço no Brasil deve enfrentar desafios devido ao impacto das altas taxas de juros neste ano. Embora os incentivos governamentais para a indústria automobilística possam fornecer alguns efeitos positivos, esperamos que os impactos sejam limitados e ofuscados pelas condições macro prevalecentes (veja o relatório aqui). Considerando que a Usiminas tem aproximadamente 90% de exposição ao EBITDA no mercado brasileiro e 35% de exposição de receita ao setor automobilístico, não esperamos uma recuperação operacional no curto prazo. Além disso, observamos que a paridade estimada de aços planos está acima de 30%, indicando que reduções de preços para os preços da bobina a quente são esperadas no Brasil.

Retrocessos operacionais e alocação futura de capital são preocupações significativas. A Usiminas está em fase de recuperação do AF#3, que deve ser concluída em ago/23. No entanto, permanecem dúvidas sobre a futura alocação de capital da empresa, incluindo decisões sobre a coqueria #3, o projeto MUSA e uma nova planta de galvanização. Esperamos que a administração da Ternium desenvolva um novo plano estratégico (à luz das mudanças de governança atuais) para fornecer uma estratégia de capital de longo prazo mais clara para a Usiminas.

Valuation. Vemos a Usiminas sendo negociada a um múltiplo EV/EBITDA 2023 de 5,1x, com nosso preço alvo de R$ 8,00/ação implicando múltiplo alvo de 4,8x EV/EBITDA para 2024, em linha com sua média histórica de 4,9x (embora nossas premissas de longo prazo resultem em um múltiplo mais descontado de 3,8x). Além disso, estimamos um dividend yield pouco atrativo para 2024E de 3,0%.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)