Prevemos um 2T23 fraco para as ações de Mineração & Siderurgia e Papel & Celulose em geral. Com: (i) menores preços de minério de ferro e celulose no 2T23; (ii) ambiente desafiador para reajustes de preços na siderurgia; em meio a (iii) custos continuamente inflacionados, esperamos uma piora no desempenho sequencial do EBITDA para todas as empresas sob nossa cobertura, exceto a Vale. Nesse sentido, vemos: (i) CBA, CSN Mineração e Usiminas como os principais destaques negativos do 2T23 e apresentando as maiores quedas sequenciais de EBITDA (67%, 47% e 45% T/T, respectivamente); com (ii) Vale, Gerdau e Irani apresentando desempenhos melhores em termos relativos (EBITDA +13%, -13% e -14% T/T, respectivamente).

Mineração & Siderurgia. Com preços de minério de ferro mais baixos e um ambiente desafiador para aumentos de preços na indústria siderúrgica, esperamos um desempenho sequencial mais fraco para os nomes sob nossa cobertura. Do lado positivo, esperamos que a melhoria da produção da Vale posicione a empresa como o único nome a registrar melhoria do EBITDA no trimestre e a Gerdau reporte um melhor desempenho relativo em relação aos pares. Por outro lado, esperamos que CBA, Usiminas e CMIN sejam os destaques negativos do trimestre no setor.

Papel & Celulose. Após a recente queda nos preços da celulose, esperamos que a Suzano e a Klabin sejam mais severamente impactadas por um desempenho mais fraco da receita. Por outro lado, o perfil de receita mais resiliente da Irani deve mitigar parcialmente a pressão de custos ao longo do 2T23.

O que acompanhar daqui pra frente? (i) Os efeitos dos estímulos à economia do governo chinês sobre os preços do minério de ferro nos próximos trimestres em meio a uma perspectiva de demanda enfraquecida para o setor imobiliário; (ii) pressão de preços no mercado siderúrgico brasileiro devido aos altos prêmios atuais (especialmente para produtos de aços planos); e (iii) a queda de braço entre oferta e demanda e seus efeitos sobre os preços de celulose (atualmente abaixo dos níveis de custo de produção).

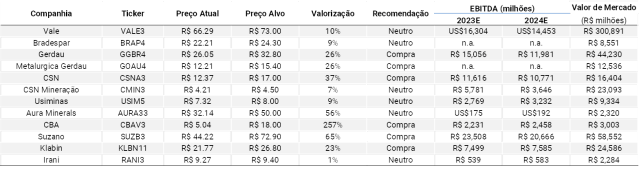

Cobertura de Mieração & Siderurgia e Papel % Celulose

Vale

Esperamos que a Vale registre uma melhora no 2T23 em relação ao 1T23, com receita líquida de US$ 9,5 bilhões -15% A/A e +13% T/T, refletindo principalmente: (i) maiores volumes de vendas de minério de ferro (prevemos +42% T/T ); e (ii) maiores teores de minério de ferro, já que esperamos maior produção do Sistema Norte (+16% T/T). Na linha do EBITDA, projetamos US$ 4,0 bilhões, com margens -1,1p.p. vs. 1T23 e -6,0p.p. vs. 2T22, afetadas negativamente pela contínua pressão de custos na divisão de minério de ferro, que esperamos melhorar ao longo dos próximos trimestres (C1/t em ~25/t vs. ~US$22/t em 2022FY e maiores custos de frete ao longo do 2T23) .

Gerdau

Esperamos que a Gerdau apresente resultados mais fracos no 2T23, embora com números relativamente melhores quando comparados a outros nomes do setor de siderurgia, com receita líquida de ~R$ 17,9 bilhões -5% no trimestre vs. o 1T23 (e -22% A/A) e EBITDA de ~R$ 3,8 bilhões -13% T/T (-44% A/A). Com (i) uma perspectiva desafiadora para aumentos de preços, (ii) leve queda nos volumes e (iii) um BRL valorizado impedindo que as receitas melhorem na América do Norte e no Brasil, esperamos que o ambiente de custos inflacionários contínuos resulte em uma contração de margem nessas divisões (embora a América do Norte deva permanecer em um nível saudável de ~27% no 2T23). Em uma nota positiva, esperamos que a divisão de Aços Especiais da Gerdau apresente uma melhoria sequencial de rentabilidade (margem EBITDA de 19,5% vs. 16,9% no 1T23 resultando em EBITDA +28% T/T), mitigando a queda do EBITDA em nível consolidado.

CSN

Esperamos que a CSN apresente números mais fracos no 2T23, com receita líquida de R$ 11,1 bilhões -2% T/T e +5% A/A e EBITDA de R$2,2 bilhões -32% A/A e -31% T/T. Com as operações de mineração da CSN prejudicadas por preços realizados mais fracos (veja mais detalhes na seção da CSN Mineração) e uma piora sequencial no desempenho da rentabilidade em meio a um ambiente de preços desafiador na divisão de aço da CSN (margem EBITDA de 10,1% no 2T23 vs. 13,0% no 1T23), esperamos que as demais divisões da CSN (destaque à logística) mitiguem parcialmente o pior desempenho em nível consolidado (EBITDA da MRS de R$ 325 milhões +45% T/T e EBITDA de cimento de R$ 206 milhões -7% T/T).

CSN Mineração

Esperamos que a CSN Mineração apresente resultados fracos no 2T23, com EBITDA de R$ 1,1 bilhão -47% no trimestre vs. 1T23. Apesar de um desempenho de volumes sazonalmente melhor no 2T23 (estimamos produção +14% vs. 1T23 e +23% A/A), vemos um desempenho de preços pior mais do que compensando a melhoria de produção da CMIN. Nesse sentido, projetamos preços realizados de US$ 66/t -28% no trimestre, com preços provisórios mais baixos resultando em uma queda mais acentuada no trimestre em relação às referências do minério de ferro e contribuindo principalmente para os 18,2p.p. de contração da margem EBITDA que esperamos para o 2T23 vs. 1T23.

Usiminas

Esperamos que a Usiminas seja um dos destaques negativos no 2T23, com EBITDA de R$ 430 milhões -45% T/T. Embora esperemos que os volumes de aço estejam em linha com o guidance da empresa de 0,9 – 1,0 milhão de toneladas para o 2T23, vemos uma perspectiva de preços desafiadora (e que deve permanecer no 3T23) e um ambiente de custos mais pressionado do que o normal (com impactos relacionados à reforma do alto-forno #3 ao longo do 2T23) impulsionando os 4,6p.p. T/T (e 16,4p.p. A/A) de contração da margem EBITDA no 2T23, em 6,2%.

CBA

Esperamos que a CBA seja um dos principais destaques negativos nos resultados do 2T23, com EBITDA de R$ 28 milhões caindo 67% no trimestre vs. o trimestre anterior, com margens em um nível fraco de 1,5%. Para a divisão de alumínio, esperamos: (i) volumes resilientes para produtos primários, downstream e reciclagem, embora maiores volumes de lingotes devam ter um impacto negativo nos prêmios; (ii) com menores preços da commodity (LME) e câmbio apreciado impactando mais significativamente os preços realizados (-12% T/T). Além disso, esperamos que a divisão de energia da CBA continue impactando negativamente os resultados, porém apresentando uma melhora em relação ao 1T23 (EBITDA de –R$40 milhões vs. –R$83 milhões no 1T23).

Aura

Com os números de produção já divulgados (clique aqui para mais detalhes), esperamos que o desempenho mais fraco da Aura no 2T23 esteja em linha com o que sugere o desempenho da produção. Nesse sentido, esperamos que o EBITDA de US$ 24 milhões apresente redução de -35% no trimestre vs. o 1T23 (-21% A/A), explicado principalmente pelo desempenho mais fraco das minas de EPP, resultando em uma desalavancagem operacional mais significativa neste trimestre.

Suzano

Esperamos que a Suzano apresente resultados fracos no 2T23 (-37% T/T), impactados principalmente por: (i) menores preços realizados de celulose, que esperamos em ~USD 550/t; (ii) maiores custos devido às paradas para manutenção das linhas de Imperatriz e Mucuri, apesar de uma potencial pequena recuperação no custo caixa relacionado a preços mais baixos de petróleo (-5% T/T); e (iii) menor demanda e preços de papel. Para: (i) celulose, projetamos EBITDA de R$ 3,3 bilhões (-38% T/T), com margem de 45% (redução de 58% no 1T23); e (ii) papel, esperamos EBITDA de R$ 0,6 bilhão (-32% T/T), com margem de 30% (redução de 39% no 1T23). No geral, esperamos resultados sequencialmente mais fracos para a Suzano, o que não esperamos que mude no curto prazo, devido às atuais perspectivas desafiadoras para os preços da celulose.

Klabin

Esperamos resultados fracos da Klabin no 2T23, com EBITDA atingindo R$ 1,3 bilhão (-32% T/T, -28% A/A) e margens contraindo para 31% (ante 40% no 1T23). Ressaltamos que os resultados devem ser impactados principalmente por: (i) menores resultados na divisão de celulose (-51% T/T), impulsionados tanto por volumes (-14% T/T, devido à parada para manutenção em Puma I) quanto por preços (-22 % T/T, com preços de fibra curta e longa mais baixos no trimestre); e (ii) maiores custos, impactados pela parada para manutenção, que também reduziu a diluição do custo fixo durante o 2T23. Para celulose, projetamos EBITDA de R$ 0,5 bilhão e margens de 40%, enquanto para os negócios ex-celulose, projetamos EBITDA de R$ 0,9 bilhão e margens de 27%.

Irani

Esperamos que a Irani apresente resultados levemente mais fracos no 2T23, embora relativamente melhores em relação aos seus pares, com EBITDA atingindo R$ 110 milhões (-14% T/T, -24% A/A) e margens contraindo para 27% (comparado a 32% no 1T23). Destacamos: (i) volumes resilientes tanto para papelão ondulado, papel rígido e papel flexível (estáveis vs. o trimestre anterior); (ii) preços ligeiramente menores de papelão ondulado (-1% T/T) e papel rígido (-1% T/T); e (iii) menor resultado no segmento de resinas devido a menores volumes (-1% T/T) e preços (-9% T/T). Nos custos, esperamos que os preços mais baixos do OCC tenham um efeito positivo, embora compensado negativamente por custos mais altos relacionados a paradas de manutenção.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)