Sumário Executivo

Estamos retomando a cobertura das ações de Locaweb – LWSA3 – com recomendação de Compra e preço-alvo de R$ 32,0/ação para o final de 2021 (de R$ 17,8), implicando um potencial de valorização de 29%. Neste relatório, estamos incorporando: (i) anúncios recentes de M&A (fusões e aquisições); (ii) recursos do aumento de capital concluído em Fev/21 (oferta primária de ~R$ 2,4 bilhões) e (ii) nossa prévia de resultados do 4T20. As ações subiram + 388% desde seu IPO em fevereiro de 2020, se beneficiando do crescimento do varejo digital (e-commerce) brasileiro. Em nossa opinião, o sólido desempenho das ações foi impulsionado por (i) entrega de sólidos resultados trimestrais (ii) anúncios de M&A, em linha com o mencionado no processo de IPO da empresa, e (iii) melhora na liquidez das ações.

Continuamos otimistas com as perspectivas futuras, visto que vemos espaço para uma maior consolidação do mercado. A empresa possui um portfólio robusto de fusões e aquisições e uma sólida posição de caixa após seu recente aumento de capital. A Locaweb possui aproximadamente 78 empresas em análise – 6 das quais já estão com MoU assinado ou em negociação, o que inclui não só consolidar a sua presença em segmentos que a empresa já opera, mas também entrar em novos segmentos para completar o seu ecossistema de PMEs, como ERP e Serviços Financeiros. Dito isso, a Locaweb já anunciou três transações (Dooca Commerce, Credisfera e Samurai) desde seu aumento de capital.

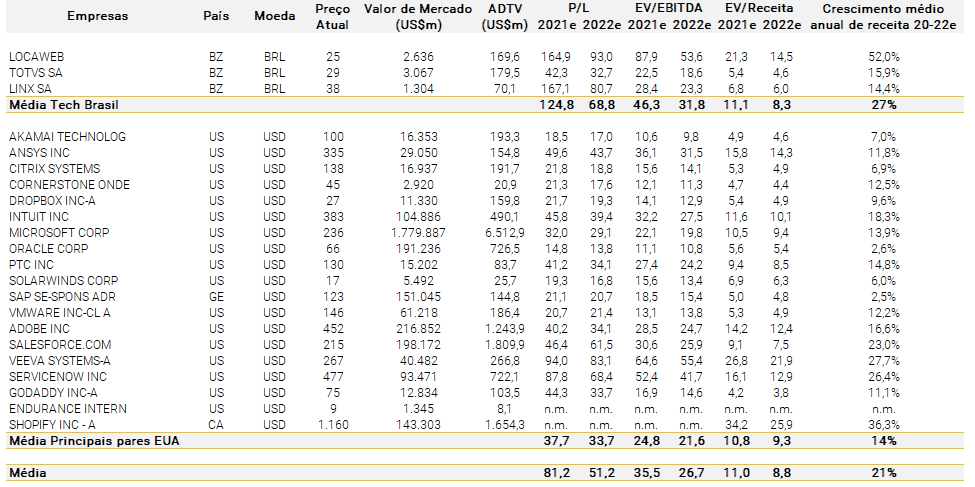

Em nossa opinião, a ação continua a oferecer uma tese de investimento atrativa. Embora o valuation possa parecer alto à primeira vista, acreditamos que seja justificado por sólidas oportunidades de crescimento à frente, impulsionadas pela consolidação do mercado de pequenas e médias empresas. A LWSA está sendo negociada atualmente a um múltiplo de EV/Receita de 15,8x em 2021 (vs 8,5x para pares), embora consideremos esse prêmio razoável devido à capacidade da LWSA de aproveitar as oportunidades de crescimento em um ritmo mais rápido. No geral, projetamos um crescimento médio anual para os próximos três anos de 52% na receita, 67% no EBITDA e 190% no lucro líquido. É importante destacar que 97% da receita da empresa é recorrente (com base em assinatura).

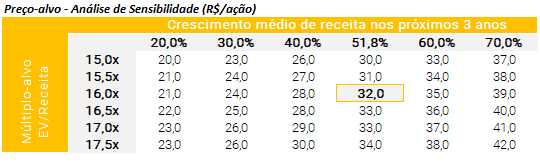

Nosso preço-alvo de R$ 32,0/ação para o final de 2021 deriva de uma avaliação baseada em múltiplos (EV/Receita), com um múltiplo-alvo de EV/Receita de 16,0x, baseado na média ponderada de seus principais pares em cada segmento (GoDaddy para Beonline/SaaS e Shopify para Commerce) e aplicando um desconto de 20% para ajustar pelo risco país. Aplicamos o múltiplo EV/Receita às nossas estimativas de 2022 e descontamos de volta para o final de 2021 usando um custo de capital próprio de 11,4%.

Principais riscos: (i) Maior competição no segmento de commerce – seja de outras plataformas de commerce ou de marketplaces, (ii) Gerenciamento da rotatividade do cliente (churn), que tende a ser particularmente desafiador para empresas desse perfil (SaaS) focadas em pequenos negócios, por serem geralmente pró-cíclicas e intrinsicamente expostas a condições financeiras mais difíceis; (iii) Integração: embora acreditemos que esse risco seja mitigado pela estratégia da Locaweb de manter a gestão das empresas, a integração é um risco a ser monitorado; e (iv) Posicionamento.

Detalhes sobre o aumento de capital (Follow On)

Em 9 de fevereiro de 2021, a Locaweb concluiu seu aumento de capital, totalizando ~ R$ 2,8 bilhões (85% primário) por meio da emissão de 78,2 milhões de ações a um preço definido de R$ 30,0. Os recursos captados serão integralmente destinados a financiar oportunidades de fusões e aquisições. A empresa possui um sólido histórico de fusões e aquisições, tendo adquirido seis empresas antes de seu IPO em Fev/20 e mais nove desde então para fortalecer seu portfólio. As integrações recentes estão indo melhor do que o esperado e todos os fundadores permaneceram na Locaweb.

No futuro, a empresa deve continuar a crescer de forma inorgânica para fortalecer seu ecossistema e se tornar um ponto único para pequenas e médias empresas. Vale ressaltar que todas as transações anunciadas seguem o modelo de aquisição da Locaweb de retenção dos sócios fundadores da empresa adquirida responsáveis pela operação, com direito a earnout (prêmio adicional aos vendedores, sujeito a entregas específicas sobre métricas de desempenho) para mantê-los alinhados e motivados com o negócio. Vemos isso como um diferencial fundamental para o modelo de negócios da empresa, pois reduz os riscos de execução, atrai e retém executivos talentosos e garante que cada negócio continuará buscando inovação, mitigando os riscos de obsolescência em meio a nichos de competição.

O objetivo: oferecer tudo o que os clientes precisam para apoiar seus consumidores em sua jornada de compras

A estratégia e o foco da Locaweb é oferecer o ecossistema mais completo para seus clientes, com todos os serviços necessários para apoiar seus consumidores em sua jornada de compras. Eles procuram ter soluções bem estruturadas em todas as áreas ao longo da jornada do varejista, conforme ilustrado na figura abaixo. Como resultado, eles não só se beneficiam de oportunidades de cross-sell (venda cruzada), mas também aumentam a retenção de seus clientes, pois os custos de troca e a complexidade dos clientes aumentam quanto mais serviços eles contratam. Além disso, acreditamos que um player que oferece um portfólio completo facilita as operações de backoffice, ao mesmo tempo em que oferece uma melhor proposta de valor.

O que está faltando?

A administração destacou que atualmente possui duas lacunas importantes a serem preenchidas: (i) ERP e (ii) Serviços Financeiros. No entanto, eles estão procurando todas as oportunidades no mercado que oferecem alto crescimento e opcionalidades de vendas cruzadas/incrementadas com o ecossistema da Locaweb.

- ERP: permite que as empresas se tornem omnicanais por meio da integração de estoque.

- Serviços Financeiros: oferecem uma plataforma de crédito para vincular PMEs a instituições financeiras e ajudá-los a fazer pontuação de crédito usando os dados da LWSA sobre seus clientes. Eles não planejam expandir a concessão de crédito por conta própria, pelo menos não por enquanto. A aquisição da Credisfera pela Locaweb (veja mais abaixo) está alinhada com esse foco.

Unidades de Negócio da Locaweb

A Locaweb ajuda os clientes a estabelecer suas presenças digitais por meio de suas duas principais unidades de negócios:

(i) Be Online / SaaS (~70% das vendas em 2020e), composto principalmente de serviços de hospedagem na web e ofertas relacionadas (principalmente Software-as-a-Service). Projetamos um crescimento médio anual para os próximos três anos de +21% e +23% de vendas e EBITDA, respectivamente.

(ii) Commerce (~30% das vendas em 2020e), que inclui as soluções de e-commerce e pagamentos da Locaweb. Projetamos um crescimento médio anual para os próximos três anos de +90% e +85% de vendas e EBITDA, respectivamente.

O ponto de partida do empreendedorismo agora é digital. Além da clara digitalização das empresas já existentes, estamos vendo uma mudança no ponto de partida dos empreendedores em termos de canal. Antes da Covid-19, o canal natural para abrir seu negócio era o varejo físico. No entanto, como os consumidores estão agora muito mais digitalizados e abertos para experimentar novos negócios que sejam puramente digitais, acreditamos que as empresas devem agora iniciar suas operações no online, que ao exigir muito menos investimento, reduz o risco incorrido. Observamos que a Locaweb está posicionada em todos os principais canais digitais que as empresas podem escolher para começar: Mídia Social (por meio da Etus); Comércio digital (por meio de Tray) e Hospedagem (por meio da Locaweb). Além disso, uma vez que capturam este cliente, ficam melhor posicionados do que a concorrência para oferecer aos seus clientes soluções de cross-sell em outros canais digitais, sendo as notificações push uma das formas de conquistar este cliente.

A maior penetração online é outro importante fator favorável. Ainda vemos o e-commerce brasileiro em estágios iniciais (com uma penetração de ~9% em 2020, contra China/Reino Unido/Coreia do Sul com 35%/22%/22%, respectivamente). Além disso, conforme mencionado recentemente em nossa atualização de e-commerce (link), estimamos que o comércio eletrônico brasileiro crescerá 32% em 2021. Como resultado, acreditamos que a Locaweb tem muito espaço para crescer no curto prazo (com recentes fusões e aquisições como uma forte alavanca para o crescimento inorgânico) e de longo prazo (conforme o mercado brasileiro se desenvolve).

Um comentário sobre as aquisições recentes

As transações recentes totalizaram uma receita recorrente anual (ARR) de R$ 112 milhões, o que representa cerca de 20% das vendas brutas nos últimos 12 meses do 3T20 da Locaweb. No entanto, a administração destacou que essas empresas continuam a crescer em um ritmo orgânico sólido, de ~20% (ou ~R$ 135 milhões em 2021). Fornecemos as principais métricas de fusões e aquisições recentes, juntamente com uma estimativa de EV/Receita pagas. No entanto, notamos que a Locaweb baseia suas decisões na metodologia DCF e, portanto, o múltiplo está apenas sendo mostrado como uma referência.

Etus: a Etus é uma empresa de SaaS (software-as-a-service) que oferece soluções de gestão e marketing digital em redes sociais (Facebook, Instagram, LinkedIn, Pinterest e Twitter), por meio de um modelo de assinatura direcionado para agências, empresas e pessoas (influencers, bloggers, etc.). Veja nosso relatório de aquisição aqui.

Social Miner: A empresa oferece plataforma SaaS para e-commere e varejistas para aumentar as vendas, envolver os consumidores, converter fluxos de visitantes em registros e/ou compras e reduzir o custo de aquisição do cliente, usando big data e inteligência artificial. Veja nosso relatório de aquisição aqui.

Vindi: a Vindi é uma empresa especializada na gestão e recebimento de pagamentos, que oferece uma plataforma na nuvem para facilitar maior controle de vendas, cobranças e faturas, através de soluções no modelo de assinaturas (planos e mensalidades). Dessa forma, combinando um software de cobrança recorrente com uma plataforma de pagamento. Veja nosso relatório de aquisição aqui.

Ideris: o Ideris é uma empresa fundada em 2017 em Curitiba. Ela atua como uma plataforma de integração multicanal para operações de varejo que permite os varejistas operarem em diversos canais no modelo de integração direta tanto em marketplaces quanto Store in Store.

Melhor Envio: o Melhor Envio, fundado em 2015, oferece uma plataforma logística que conecta o varejo de PMEs às principais transportadoras e empresas de logística do Brasil, sem a necessidade de negociação de contratos individuais. O sistema do Melhor Envio oferece aos clientes uma gestão logística otimizada através de (i) orçamentos de frete simultâneos em diversas transportadoras e (ii) a possibilidade de contratar o serviço de frete online e rastreá-lo até o destinatário. Ressaltamos que a empresa não cobra mensalidades ou limite mínimo de envios. Veja nosso relatório de aquisição aqui.

Cplug: a Connectplug, fundada em 2015, é uma plataforma SaaS com sistema de ponto de venda (PDV) e um sistema de gestão abrangente. A empresa tem uma presença relevante no segmento de food service e, por isso, oferece diversos recursos como: (i) a integração de pedidos em diversos marketplaces; (ii) plataformas de autoatendimento; e (iii) soluções para cardápios e comandas digitais integrados com o sistema de gestão de cozinha (KDS – kitchen display system). Esta aquisição deve fortalecer o portfólio da Locaweb ao entrar em um novo segmento de serviços digitais para negócios de varejo físico e expandir as possibilidades de cross-selling com os clientes da Tray, complementando o já sólido ecossistema de soluções digitais para PMEs da LWSA e presença robusta no mercado de food services através do Delivery Direto. Clique aqui para conferir nosso comentário sobre a aquisição.

Dooca Commerce: uma plataforma de loja virtual focada em pequenas e médias empresas, a aquisição da Dooca visa consolidar a presença das plataformas de e-commerce da LWSA. As plataformas de commerce Tray and Tray Corp têm sido as peças centrais do ecossistema da LWSA, e a Dooca adiciona uma nova plataforma de comércio eletrônico com receita recorrente anual (ARR) de R$ 5 milhões em 2020 (3,5% de nossa receita projetada para o segmento de commerce da Locaweb em 2020e e chegando integralmente de assinaturas). Embora relativamente pequena, a Dooca poderia permitir sinergias de vendas cruzadas significativas devido ao crescente portfólio de ofertas de comércio da LWSA (incluindo pagamentos, marketing digital, logística, integrações de mercado e a nova solução de crédito).

Credisfera: A aquisição marca a entrada da LWSA em soluções de crédito, com o objetivo de oferecer uma solução integrada para seus clientes no segmento de commerce, utilizando a plataforma de crédito focada em PMEs e inteligência de análise de crédito da Credisfera, mantendo os sócios fundadores com sólida experiência no mercado de crédito brasileiro.

Samurai: Samurai é uma empresa de tecnologia que oferece um ecossistema de aplicativos compatível com diversas plataformas de comércio eletrônico do mercado para otimizar os resultados das lojas virtuais.

Cenário Competitivo

A competição é sempre um risco. No entanto, conforme nos aprofundamos nos principais concorrentes da Locaweb, especialmente no segmento de commerce, vemos que os pares estão bem atrás em termos de proposta de valor de suas plataformas, bem como consolidação de mercado. No entanto, trazemos um breve comentário sobre os três principais concorrentes da Locaweb:

- Loja Integrada: adquirida pela Vtex em 2013, a Loja Integrada é uma plataforma de comércio low touch / self-service que concorre diretamente na Locaweb no segmento de pequenas e médias empresas. Porém, a nosso ver, a empresa nunca foi o foco principal da Vtex (que opera plataforma de comércio para grandes empresas). Além disso, a Loja Integrada não oferece soluções de pagamentos nem de logística, como o Yapay e o Melhor envio, que consideramos um diferencial da Locaweb. Ainda assim, a Loja Integrada contratou recentemente um novo CEO para expandir os negócios e, portanto, é um risco a ser monitorado.

- Nuvem Shop: Empresa argentina investida pelo fundo de investimentos Kaszek, a Nuvem Shop tem investido agressivamente no Brasil. Nós os vemos como o principal concorrente a ser monitorado.

- Shopify: A operação brasileira representa cerca de 0,5% do volume global do Shopify. Portanto, acreditamos que o Brasil está longe de ser uma operação central do grupo. Além disso, todos os serviços oferecidos pelo Shopify no Brasil são em inglês, o que vemos como um desafio principalmente no segmento de pequenas e médias empresas.

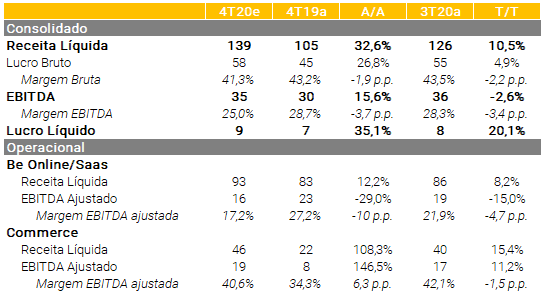

4T20: Prévia de Resultados

Esperamos resultados sólidos, com crescimento de vendas de 32,6% A/A, impulsionado por uma forte aceleração do segmento de commerce (crescimento de vendas de 108% A/A). Em relação à rentabilidade, esperamos que a margem EBITDA caia 3.7p.p. A/A, devido ao aumento das despesas da companhia. Por fim, estimamos um lucro líquido de R$ 9 milhões no trimestre, um aumento de 89,5% A/A.

Principais riscos e debates – e nossa visão sobre eles

- Maior competição no segmento de commerce – seja de outras plataformas de commerce ou de marketplaces;

- Gerenciamento da rotatividade do cliente (churn), que tende a ser particularmente desafiador para empresas desse perfil (SaaS) focadas em pequenos negócios, por serem geralmente pró-cíclicas e intrinsicamente exportas a condições financeiras mais difíceis;

- Integração: embora acreditemos que esse risco seja mitigado pela estratégia da Locaweb de manter a gestão das empresas, a integração é um risco a ser monitorado; e

- Posicionamento, vemos um risco de uma mudança de posicionamento de ações de crescimento / tecnologia, como Locaweb, para ações de valor, que foram mais prejudicadas durante a pandemia, conforme nos aproximamos de uma campanha de vacinação mais ampla e, consequentemente, de volta a “ normalidade”. No entanto, continuamos otimistas sobre os resultados da companhia e o caso de investimento a curto e longo prazo.

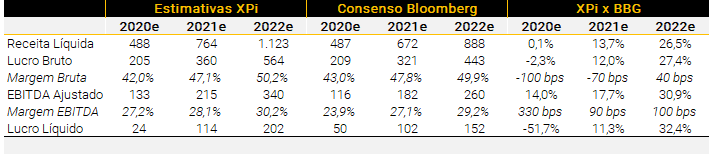

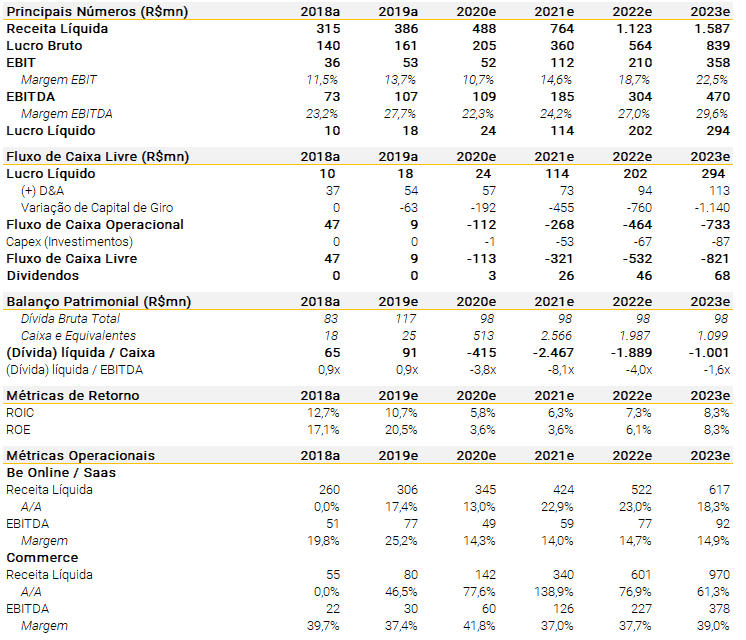

Nossas estimativas (XP) versus consenso Bloomberg

Principais Números

Estimativas, Cálculo do Preço-Alvo e Análise de Sensibilidade

Nosso preço-alvo de R$ 32,0/ação para o final de 2021 deriva de uma avaliação baseada em múltiplos (EV/Receita), com um múltiplo-alvo de EV/Receita de 16,0x, baseado na média ponderada de seus principais pares em cada segmento (GoDaddy para Beonline/SaaS e Shopify para Commerce) e aplicando um desconto de 20% para ajustar pelo risco país. Aplicamos o múltiplo EV/Receita às nossas estimativas de 2022 e descontamos de volta para o final de 2021 usando um custo de capital próprio de 11,4%.

Tabela de comparáveis

Diretoria

Conselho de Administração

Racional na tomada de decisão

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)