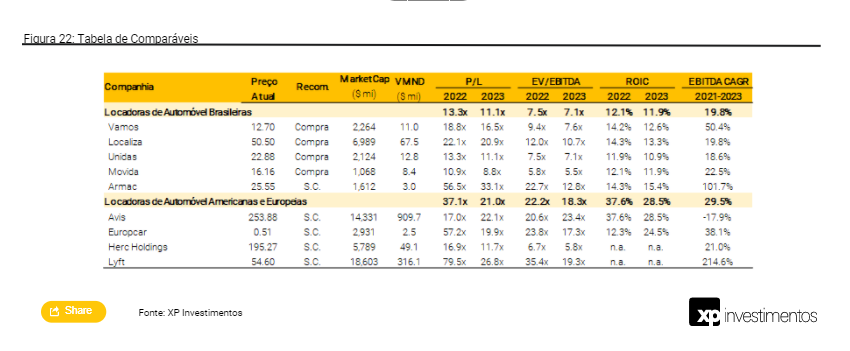

Após resultados recentes positivos, estamos atualizando nossa cobertura do setor de Aluguel de Carros no Brasil com recomendações de Compra para Localiza (preço-alvo de R$68/ação, potencial de valorização de 32%), Movida (preço-alvo de R$26/ação, potencial de valorização de 52%) e Unidas (preço-alvo de R$36/ação, potencial de valorização de 56%). Dos resultados do 3T21 das empresas listadas, destacamos: (i) desempenho impressionante de receita no Rent-a-Car (RaC) (tarifas/volumes de aluguel +12/13% T/T); e (ii) bons resultados operacionais (EBITDA +20% T/T). Nossa visão positiva do setor está reiterada, principalmente devido a: (i) sólidos fundamentos do setor que suportam a demanda saudável por RaC e aluguel de frotas; (ii) o forte impulso do Seminovos deve persistir até 2022; e (iii) apesar do desafio imposto pelos preços mais altos de carros novos (exigindo tarifas de aluguel mais altas), esperamos uma normalização suave da atual escassez de fornecimento da indústria automobilística (projetamos um crescimento de lucro líquido médio anual de 25% entre 2019 e 2023e).

Por que ler este relatório? (1) fizemos uma análise sobre o aumento de tarifa nos alugueis (página 2) em comparação com o aumento dos preços dos carros novos (o principal desafio do setor hoje); (2) fornecemos um resumo completo dos resultados do 3T21 (páginas 3-5); e (3) atualizamos todas as estimativas para as empresas da cobertura (páginas 6-8).

A saga do aumento dos preços. Os resultados do 3T21 mostraram um sinal positivo de que a tendência de aumento de preços liderada pela Localiza está ocorrendo de forma ampla no setor. Chamou a atenção o desempenho positivo de tarifa do RaC T/T da Unidas e da Movida durante o 3T21 (tarifa média +10% e +16%, respetivamente). Vemos com bons olhos essa indicação de alocação disciplinada de capital em um ambiente de alta nos preços dos veículos. No nível do EBITDA, enquanto observamos um desempenho geral positivo, a Movida foi a que mais cresceu (+43% T/T [comparável] vs. +13% da Localiza e 14% da Unidas).

O Seminovos segue positivo em todo o setor. Destacamos a continuação do forte desempenho nas vendas de carros usados (as margens EBITDA continuaram a aumentar sequencialmente, atingindo níveis recordes em torno de 20% para as três empresas). Estimamos que os bons resultados do Seminovos irão persistir ao longo do próximo ano (as empresas indicaram que a crise em curso de escassez no fornecimento de automóveis, que pressiona os preços dos automóveis, deve persistir até o final de 2022).

Esperamos um processo de normalização saudável. Notamos que os investidores estão preocupados com a transição da atual crise de abastecimento da indústria automobilística, conforme os impactos positivos do Seminovos se normalizarem. Acreditamos que essa margem deve permanecer elevada por algum tempo, uma vez que os preços dos carros novos ainda não pararam de subir e, uma vez que se normalizem, esperamos dois principais fatores de compensação: (i) forte demanda por locação de veículos; e (ii) aumento do volume do Seminovos, ajudando a diluir os custos fixos. No total, projetamos um crescimento de lucro líquido médio anual de 25% de 2019 (pré-pandemia) a 2023e (o primeiro ano normalizado, em nossas estimativas).

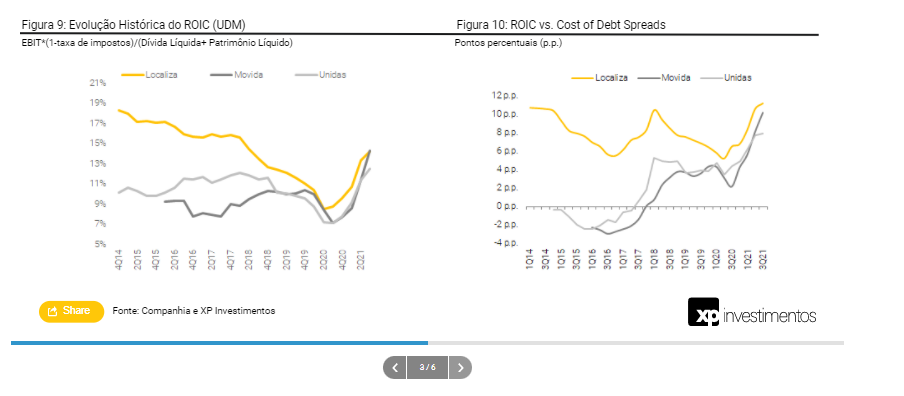

Valuation atrativo: Acreditamos que a atual crise de escassez no fornecimento de automóveis criou uma oportunidade de valuation no setor, já que os múltiplos atuais são negociados abaixo da média histórica mais recente e esperamos que os spreads de ROIC persistam (consulte a página 7 para mais detalhes).

- *Yields se referem à tarifa do aluguel dividida pelo preço de compra dos carros, refletindo a taxa de remuneração do ativo na perspectiva do aluguel.

A Saga do Aumento de Tarifas (e Manutenção de Yields)

Um Desafio Duplo a Ser Superado

O setor de aluguel de carros, em nossa opinião, tem um “desafio duplo” imposto pelas atuais condições macroeconômicas: (i) aumentar as tarifas de aluguel de acordo com a alta dos preços dos carros novos (a fim de manter os yields e o ROIC); e (ii) elevar ainda mais as tarifas (ou seja: aumentar os yields), para manter o spread de retorno para o crescente custo de capital (taxa Selic e juros de longo-prazo mais altas).

A Figura 1 mostra o desempenho da tarifa de aluguel RaC desde os níveis pré-pandêmicos, antes dos preços dos carros novos subirem significativamente como um efeito secundário da COVID-19 (devido a preços mais altos de insumos, BRL/USD enfraquecido e escassez de fornecimento da indústria automotiva).

Embora o 3T21 tenha apresentado uma recuperação positiva das tarifas de aluguel em todo o setor, notamos que a Localiza tem liderado esta tendência com tarifas 28% acima do 4T19, vs. +13-14% da Unidas e Movida, respetivamente.

Os investidores devem observar que os aumentos das tarifas médias não são apenas um produto de preços de locação mais altos, mas essa tendência também se deve a variações de mix (mix de segmentos [como aluguel diário vs. aluguel mensal] e mix de tipo de veículo [como modelos compactos vs. SUVs]).

Portanto, recomendamos que os investidores analisem a evolução da tarifa média em comparação com o preço médio dos carros adquiridos pelas locadoras (em essência, olhar os yields, que se referem à tarifa cobrada na locação dividida pelo preço médio de compra, isto é, a taxa de remuneração do ativo), pois com isso se podemos (i) cancelar parte do “ruído” causado por distorções de mix (uma vez que o preço de compra de automóveis também varia em termos de mix de tipos de veículos), e (ii) colocar em perspectiva a disciplina de alocação de capital das empresas (elas estão precificando seu serviço de locação de acordo com a nova realidade dos preços dos automóveis?).

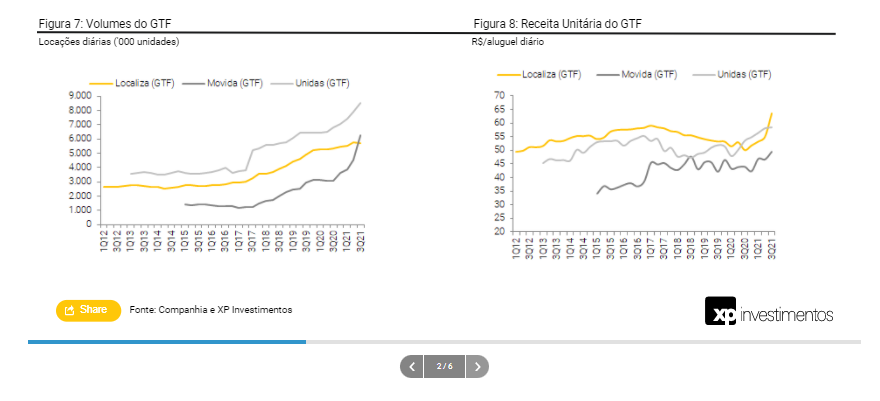

A Localiza, até o momento, se destaca como a única empresa listada a (i) cobrar yields maiores no RaC em relação ao 1T20, níveis pré-pandêmicos (Figura 2), e (ii) apresentar tendência de aumento nos yields de aluguel de frotas (enquanto Unidas e Movida ainda apresentam tendência de redução – Figura 3), provavelmente em consequência da sua abordagem mais conservadora em relação ao crescimento do volume nesta divisão (frota operacional média da Localiza +7% A/A, vs. Unidas +26% e Movida +56% [excluindo a consolidação da CS Frotas]).

Comparação do 3T21

Melhora Forte nas Tarifas e Crescimento de EBITDA

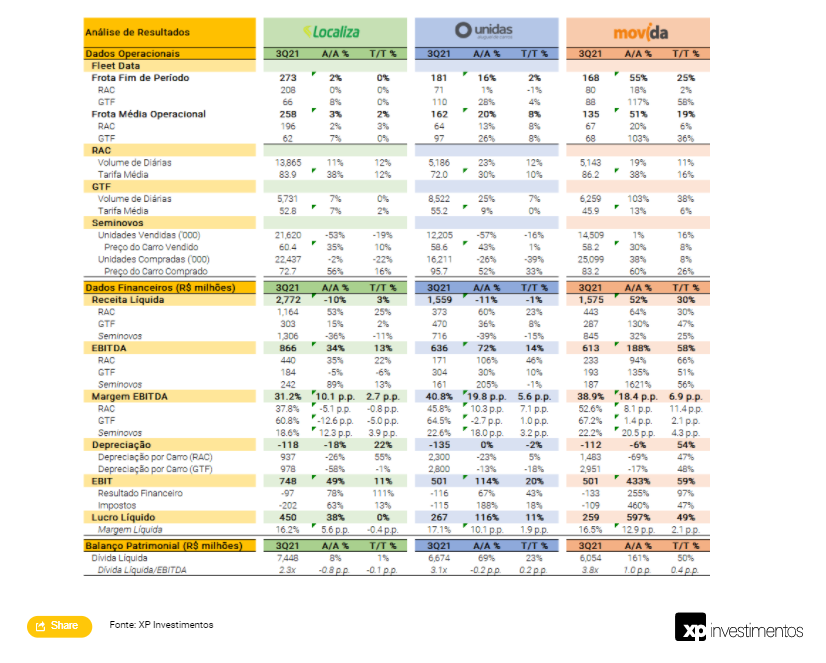

Na Figura 4, resumimos os resultados trimestrais do 3T21 da Localiza, Unidas e Movida. Destacamos: (i) os três players apresentam forte desempenho de precificação sequencial no Rent-a-Car (tarifa média +10-16% T/T); e (ii) no nível do EBITDA, embora observemos um desempenho geral positivo, a Movida foi a que mais cresceu (+43% T/T [comparável] vs. +13% da Localiza e 14% da Unidas).

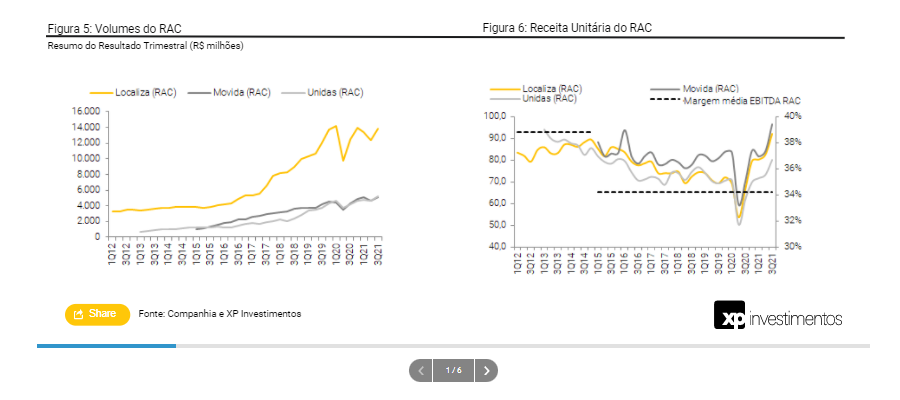

Evolução dos Dados Operacionais e Financeiros:

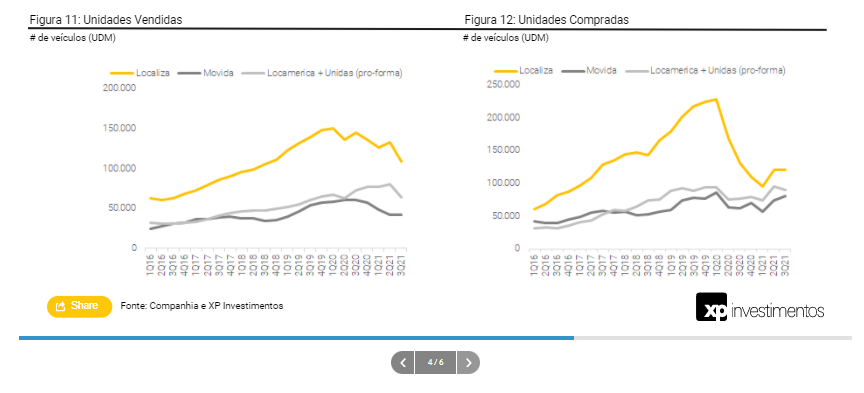

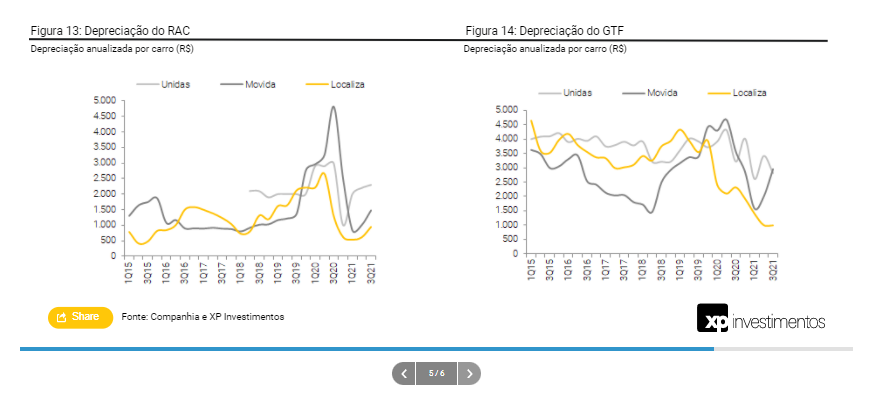

Volumes e Tarifas no RaC e GTF; Níveis de ROIC; Volumes de Compra e Venda; e Dinâmica de Depreciação

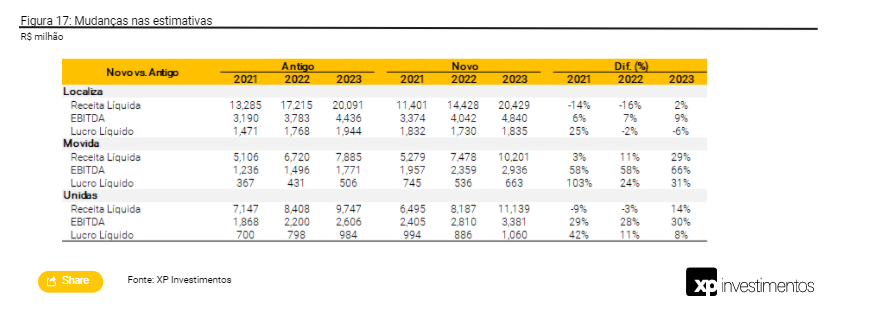

Mudanças nas Estimativas

Incorporando Resultados Recentes e Ambiente Macro Mais Desafiador

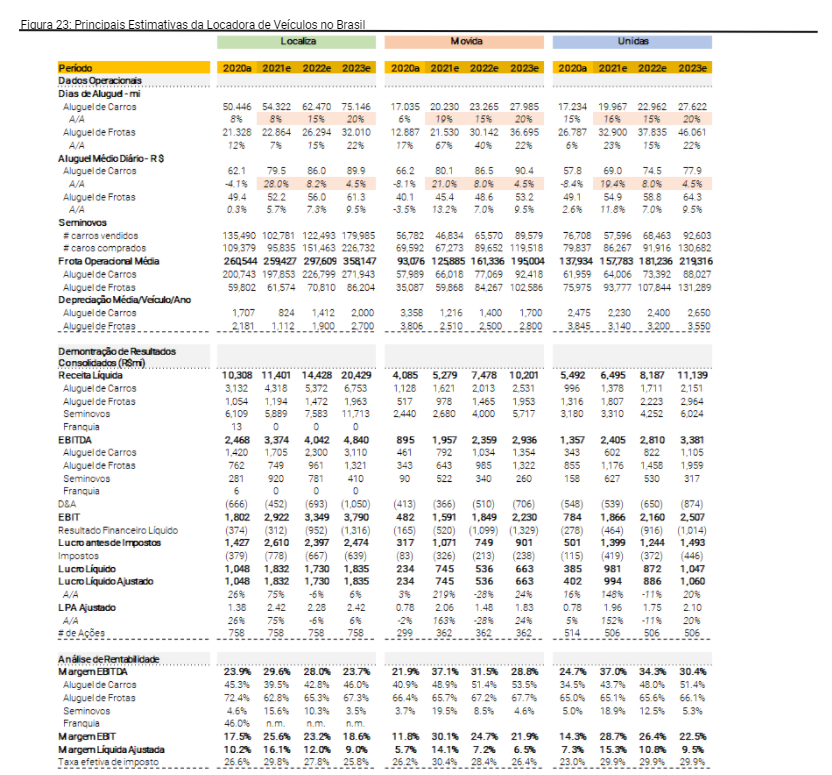

Depois de incorporar fortes resultados recentes, estamos aumentando as nossas estimativas operacionais para o médio a longo prazo, consequentemente, com EBITDA + 9-30% para a Localiza e Unidas, e +66% para a Movida em 2023.

Do lado negativo, as taxas de juro de curto prazo mais elevadas impedem-nos de uma abordagem mais otimista para o lucro líquido (-6-8% para a Localiza e Unidas e + 31% para a Movida em 2023).

Notamos que agora também estamos incorporando CS Frotas nas estimativas da Movida, adicionando aproximadamente 25 mil veículos na divisão de Gestão de Frotas, ou ~28% da frota de sua divisão no 3T21.

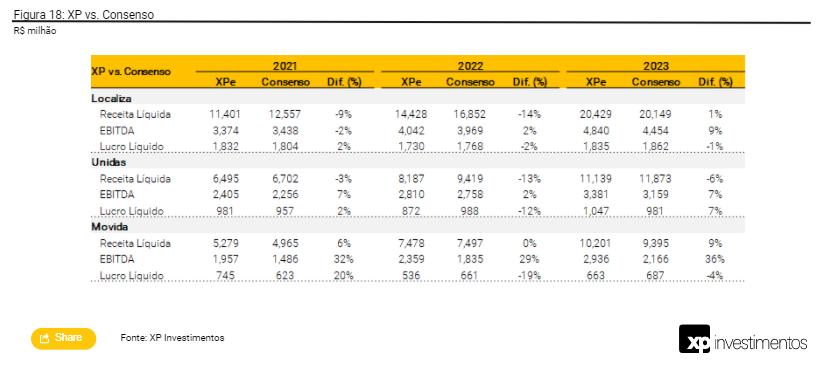

Acima de Consenso na Linha do EBITDA; Mais Próximos na Linha do Lucro

Embora estejamos assumindo um melhor momento operacional para o aluguel de carros no Brasil vs. consenso (EBITDA em 2023 + 7-9% vs. consenso para Localiza e Unidas, e +36% para Movida), acreditamos que devido ao recente aumento expressivo na expectativas de taxas de juros (estimativa da XP de 11% para SELIC em março de 2022), revisões ascendentes adicionais para o lucro são limitadas (-1-7% vs. consenso para o setor em 2023).

Valuation

Múltiplos Mostram Alta Correlação vs. Taxas de Juros

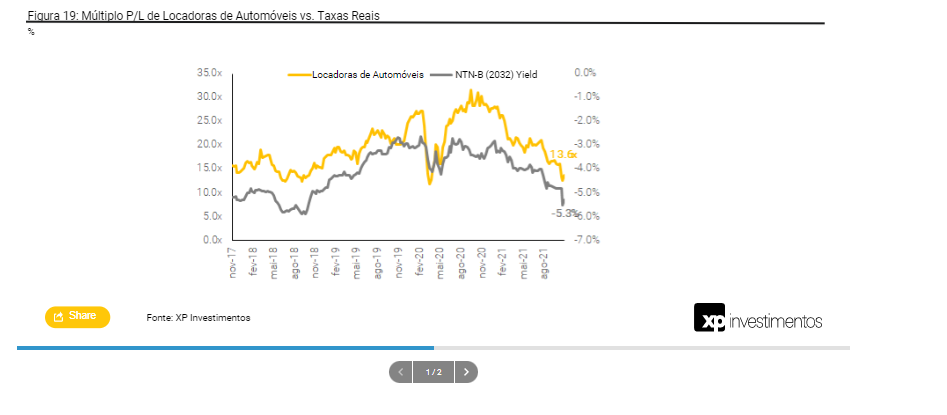

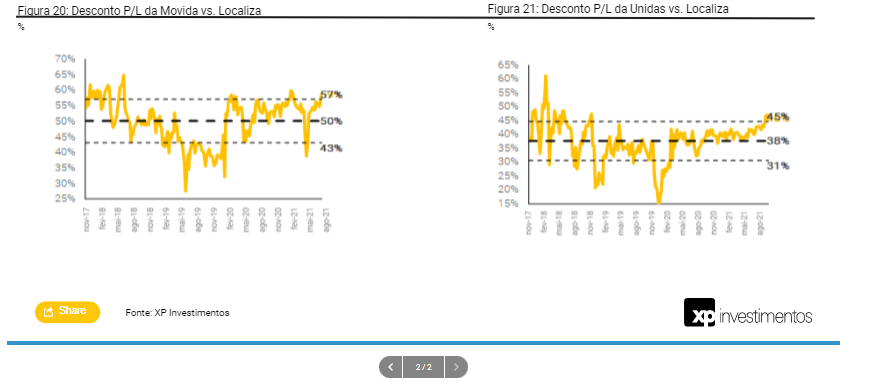

Após o recente aumento nas expectativas das taxas de juros de longo prazo, notamos duas conclusões principais para o setor de aluguel de carros no Brasil:

- O desempenho do setor geralmente segue a volatilidade das taxas de juros de longo prazo, com múltiplos mostrando uma alta correlação vs. taxas reais (Figura 19);

- O desconto relativo dos múltiplos de Movida e Unidas vs. Localiza é geralmente maior quando as taxas atingem o pico (Figuras 20-21), principalmente devido ao maior ROIC-spread relativo da Localiza em relação ao setor, em nossa opinião.

Como acreditamos que o setor de locação de veículos será capaz de sustentar altos retornos assim que a indústria automotiva se normalizar (ROIC de 11-13% em 2022, contra um WACC de ~9%), vemos a recente queda dos níveis de múltiplos como uma oportunidade em todo o setor.

Principais Estimativas

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)