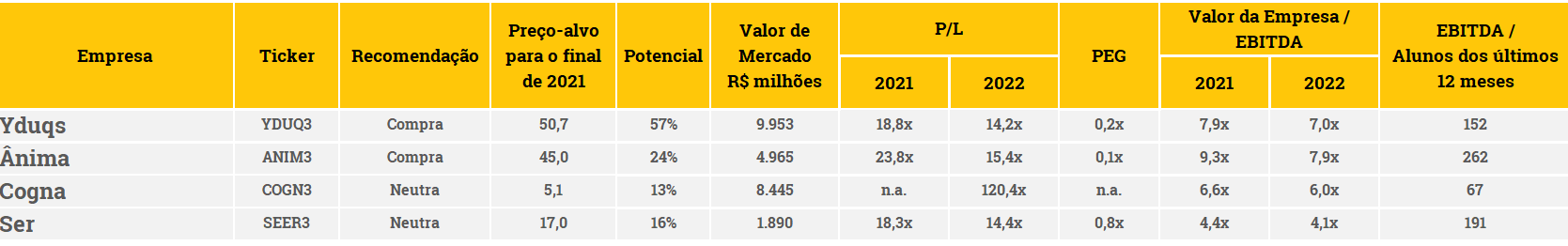

Estamos iniciando a cobertura do setor de Educação com recomendação de i) COMPRA em Yduqs (YDUQ3) e preço-alvo de R$50,70 por ação para o final de 2021; ii) NEUTRA em Cogna (COGN3) e preço-alvo de R$5,10 para o final de 2021; iii) NEUTRA em Ser Educacional (SEER3) e preço-alvo de R$17,00 por ação para o final de 2021. Também reiteramos nossa recomendação de COMPRA em Ânima (ANIM3) e, após atualizarmos nossas estimativas, elevamos nosso preço-alvo de R$41,70 para R$45,00 para o final de 2021 – importante destacar que as novas estimativas não incluem a aquisição da Laureate, cujo potencial pode acrescentar até R$6,20 por ação em nosso preço-alvo. Por fim, Yduqs é a nossa principal escolha dentro do setor, não só pela liquidez das ações e avaliação ESG, como também pelo potencial valorização que enxergamos para as ações.

Teses de Investimentos

Yduqs (YDUQ3) – Compra

Nossa recomendação de Compra está baseada em: i) crescimento da base de alunos: estimamos um contínuo crescimento anual composto (CAGR, na sigla em inglês) de 25% entre 2019 e 2023 da base de alunos do ensino a distância (EaD), enquanto a tendência de queda no ensino presencial deve acabar ao final de 2021 e o crescimento ser retomado em 2022 (CAGR de +3% entre 19-23); ii) crescimento de margens: diluição de custos conforme a vertical de EaD ganha representatividade na receita (37% em 2022 vs. 19% em 2019), aliviando a pressão de maiores provisões para devedores duvidosos (11% da receita em 2022 vs. 8% em 2019); iii) arbitragem de múltiplos: quando comparamos o que o mercado está pagando por vaga em cursos de medicina (Yduqs tem 2,3 mil vagas) e pelo EaD “puro” e o quanto esses negócios representam dentro da receita da Yduqs vs o atual patamar de preço que a empresa está sendo negociada na bolsa, é como se o “restante” (ensino presencial tradicional) estivesse sendo negociado a aproximadamente R$6,8 mil por aluno (no cálculo, consideramos o Valor de Firma, ou seja, valor de mercado + dívida líquida), patamar baixo quando comparado às aquisições recentes no setor (por volta de R$13k por aluno).

Cogna (COGN3) – Neutra

Nossa recomendação de Neutra está baseada em: i) uma queda anual composta de 9% nas receitas da Kroton (ensino superior) entre 2019 e 2023, que, por sua vez deve gerar uma queda anual de 4% no EBITDA da Cogna no período, mesmo considerando um crescimento de EBITDA de 18% ao ano na Vasta (educação básica B2B), 4% na Saber (educação básica B2C) e 9% vinda de Outros Negócios; ii) R$200 milhões de impacto negativo no caixa da companhia advindos da atual reestruturação da Kroton; iii) risco-retorno pouco atrativo dado o potencial limitado de alta que enxergamos para as ações.

Ser (SEER3) – Neutra

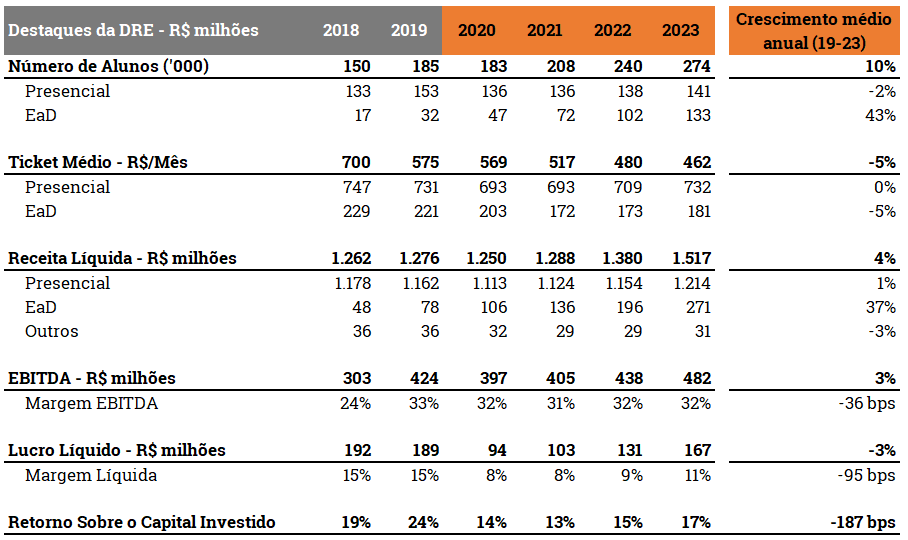

Nossa recomendação de Neutra está baseada em um desempenho “sem brilho” esperado no ensino presencial (90% da receita) diante de uma base de alunos pressionada e que, em nossas estimativas, deve recuar 2% ao ano entre 2019 e 2023 mesmo considerando aquisições recentes – importante ressaltar que o desempenho orgânico recente (antes da Covid-19) entre 2017 e 2019 apresentou uma queda anual de 4%, que ofusca o forte crescimento de 45% ao ano esperado entre 2019-2023 da base de alunos do EaD (o equivalente a um incremento anual de 38% na receita dessa vertical). Tais impactos limitam o incremento de EBITDA – que deve crescer 3% ao ano entre 2019 e 2023 – e levam a uma redução de 3% ao ano do Lucro por Ação (LPA) em uma base ajustada no mesmo período. Pelo lado positivo, aquisições poderiam aumentar nosso preço-alvo em aproximadamente R$2,00 por ação, considerando as potenciais aquisições em discussão com a Ânima (originalmente da Laureate), por exemplo.

Ânima (ANIM3) – Compra

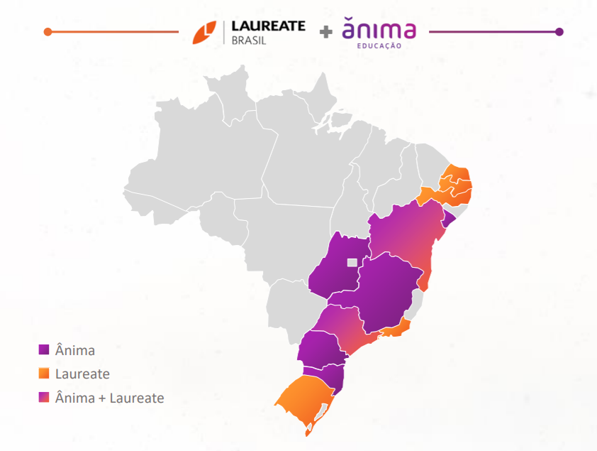

Mesmo após a forte alta de 33% seguida da nossa recomendação de Compra em outubro (clique aqui para acessar o relatório completo), nós reiteramos a nossa recomendação devido a: i) atualização das nossas estimativas após os resultados do 3T20 e revisão do cenário macroeconômico, os quais adicionaram R$3,30 por ação ao nosso preço-alvo; ii) potencial adicional de até R$6,20 por ação com a aquisição da Laureate (a ser aprovada pelo CADE). Os principais pilares da nossa tese de investimentos em Ânima permanecem os mesmos: i) alta qualidade de ensino sustentando o crescimento da base de alunos e do ticket médio; ii) melhora das margens (reflexo da maturação do modelo híbrido); iii) aquisições – agora completamente materializadas com o acordo com a Laureate.

Fontes: Bloomberg; XP Investimentos

Observação: Para uma melhor experiência de leitura, recomendamos a utilização do índice de conteúdos à esquerda da tela.

Visão do setor

Ensino Básico: o segmento composto por ensino fundamental e ensino médio apresenta as seguintes características:

i) alta concentração de escolas públicas (aproximadamente 80% da base de alunos);

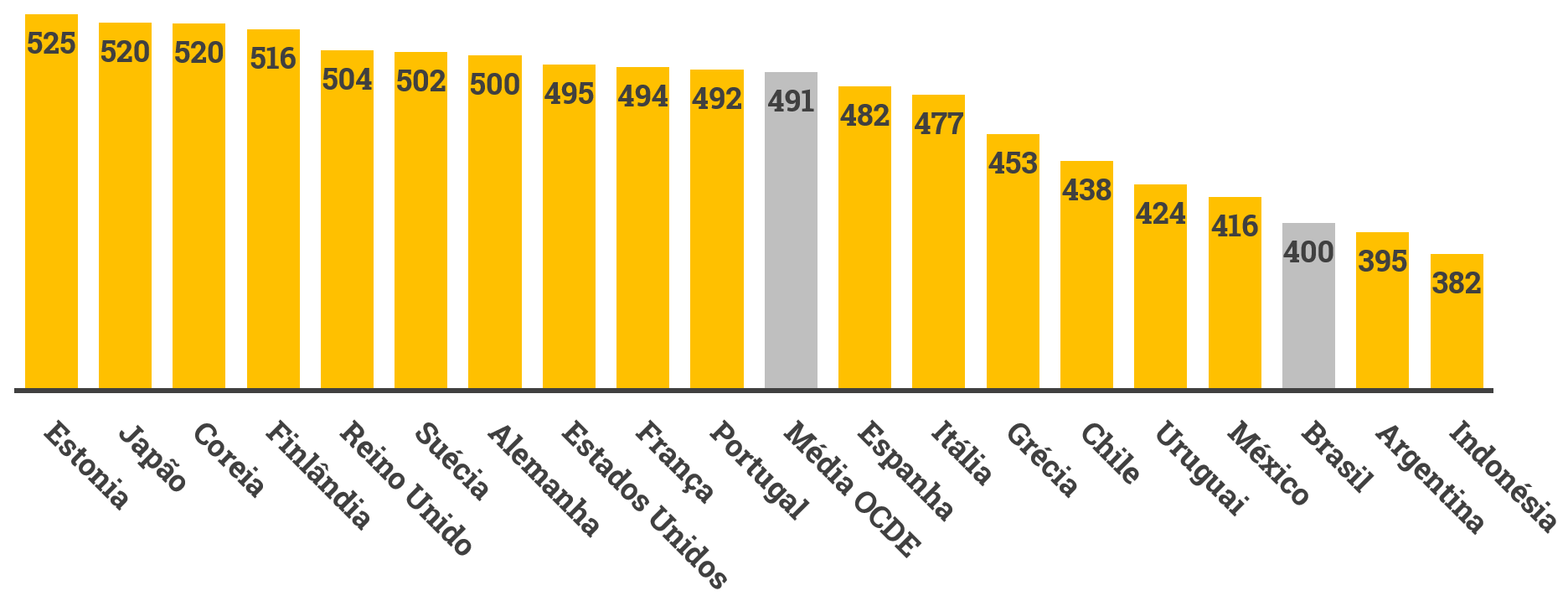

ii) baixos indicadores de qualidade (média de notas 18% pior que a média dos países da OCDE), especialmente quando se considera escolas públicas (notas do ENEM 18% menores do que as escolas privadas);

iii) mercado altamente fragmentado, com mais de 41 mil escolas privadas as quais são tipicamente ineficientes e com baixa escala. Portanto, a oportunidade está na oferta de Sistemas de Ensino para instituições privadas, de modo a elevar os padrões de qualidade e gerar eficiência operacional para essas instituições, uma vez que tais pacotes também oferecem suporte de gestão. Na nossa cobertura, a única companhia exposta ao segmento é a Cogna, por meio das suas subsidiárias Vasta (B2B) e Saber (B2C), as quais esperamos que apresentem um crescimento anual de 10% da base de escolas e 18% de EBITDA entre 2019 e 2023.

Ensino Superior: ao longo da última década, o segmento passou por diversas mudanças:

i) o lançamento do “novo FIES” em 2010 oferecendo um financiamento transformacional aos estudantes e ingressantes de instituições privadas (mais de 700 mil novos contratos foram feitos no pico do programa em 2014, 28% do total de matrículas do ensino presencial privado);

ii) o “fim” do FIES ao final de 2014, trazendo desafios ao processo de captação e, consequentemente, impactando a base de alunos e as dinâmicas de ticket médio (mensalidades) do ensino presencial nos anos seguintes (queda de 94% de novos contratos de FIES desde 2014);

iii) o crescimento acelerado da modalidade de ensino à distância após o fim do FIES (crescimento de 11% ao ano entre 2010-15 e de 16% entre 15-19) à medida que se tornou uma alternativa para aqueles com restrições de crédito, dado que o ticket médio do EaD é tipicamente uma fração do presencial – expandindo ainda mais rapidamente após o processo de desregulamentação em 2017 o qual permitiu uma maneira mais fácil de abrir novos polos de ensino à distância (entre 2010 e 2016 houve uma redução anual de 1% no número de polos; 2016 até 2019 o crescimento anual foi de 54%).

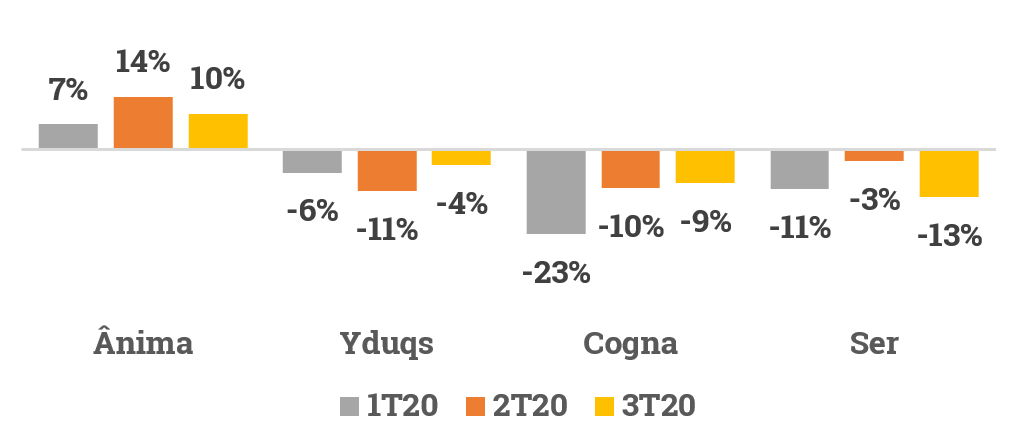

Na nossa visão, programas de ensino presencial continuarão a ser uma parte relevante do ensino superior, mas a capacidade de pagamento limitará o crescimento. Apesar disso, nós acreditamos que os cursos de maior qualidade ofertados pelas empresas listadas devem ajudá-las a ganhar participação desse mercado e naturalmente consolidá-lo. Nesse sentido, as duas empresas mais bem posicionadas são Ânima e Yduqs as quais, por exemplo, possuem maior exposição à cursos de medicina (1,5 mil e 2,3 mil vagas respectivamente) e têm apresentado melhores performances do que Cogna e Ser em 2020 em termos de base de alunos no ensino presencial e ticket médio.

Com relação ao ensino a distância, nós esperamos que continue apresentando um alto ritmo de crescimento em termos de número de alunos, mas tendo o comportamento do ticket médio como principal desafio conforme a competição aumenta. Aqui, temos preferência por Yduqs, a qual vem aumentando o número de polos (+85% ano contra ano no 3° trimestre de 2020 – 3T20), número de alunos (+52% a/a no 3T20) e sustentando ticket médio (1% a/a no 3T20). Cogna – a incumbente no segmento e com uma base de alunos mais madura – está crescendo menos (+19% a/a no 3T20) e enfrentando fortes pressões no ticket médio (-48% a/a no 3T20). Já a Ser, vem crescendo rapidamente (+54% a/a no 3T20) e esperamos que continue desta forma (crescimento anual de 45% da base de alunos entre 2019 e 2023), mas com seu ticket médio pressionado uma vez que a empresa vem mudando seu mix de oferta com uma participação maior de programas de menor duração e mais baratos (ticket médio 21% menor em 3T20 vs. 3T19).

Riscos

Destacamos duas principais preocupações relacionadas às teses de investimentos: i) curto prazo: ciclos de captação na primeira metade do ano são tipicamente maiores e pode ser negativamente impactado por uma “segunda onda” da pandemia – reduzindo a vontade dos alunos em se matricular e/ou aumentar a evasão; ii) médio e longo prazo – possíveis mudanças na legislação: desregulamentação de cursos de medicina os quais podem aumentar a concorrência e pressionar os tickets médios e captações. E o fim do Prouni, programa de benefício fiscal em troca do oferecimento de bolsas de estudo para estudantes de baixa renda (não consideramos o benefício na perpetuidade).

ESG – A oportunidade para fazer a diferença

O papel da educação em proporcionar um melhor e mais sustentável futuro para todos ganhou grande reconhecimento. Na nossa visão, responsabilidade social é de extrema importância e esperamos que seja parte do modelo de negócio das companhias de serviços educacionais nos próximos anos. Os destaques positivos na frente de ESG são Yduqs e Cogna, e fornecemos uma visão mais detalhada da agenda ESG posteriormente neste relatório.

Múltiplos

Fontes: Bloomber; XP Investimentos

¹Valores por mês; para Cogna foi considerado apenas os valores da Kroton (vertical graduação presencial e EaD) para uma melhor comparação

Boletim das Empresas

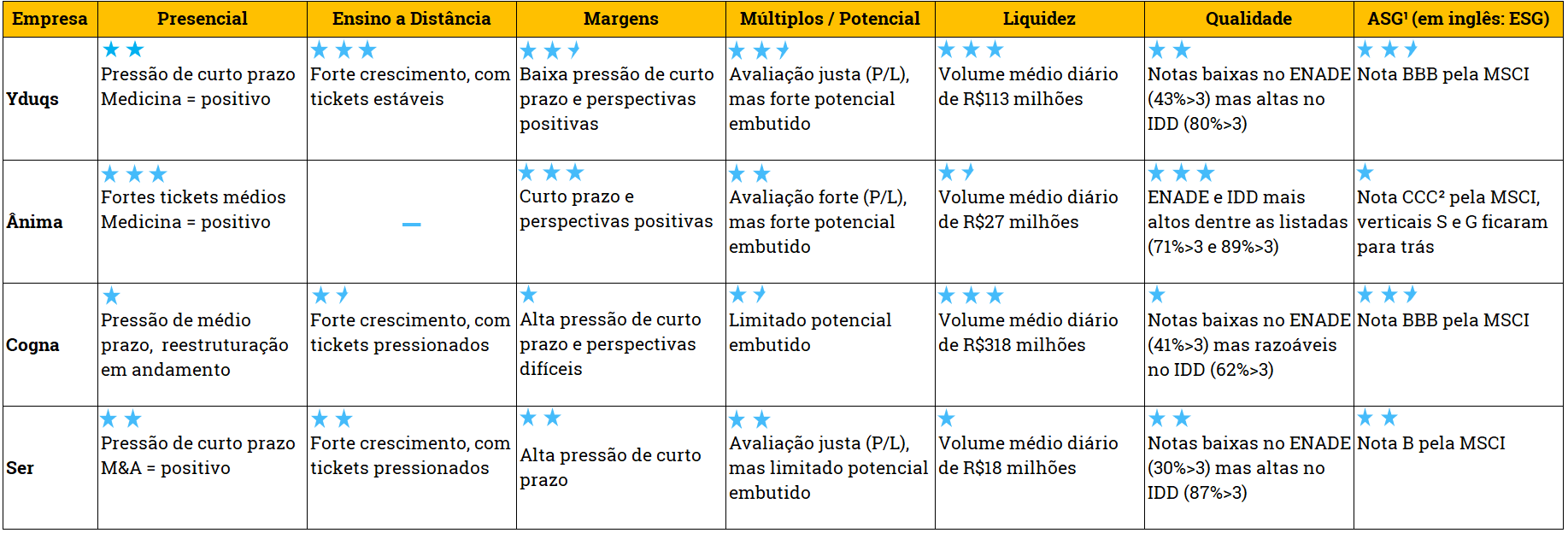

Yduqs e Ânima se destacando com os melhores alunos da classe

Fontes: Bloomberg, MSCI e XP Investimentos

¹MSCI avalia os seguintes parâmetros para o setor de educação – A: emissões de carbono; S: desenvolvimento de capital humano, segurança de dados e qualidade do produto; G: conselho administrativo, folha de pagamento, sociedade e contabilidade

²Nós não compartilhamos da visão da MSCI sobre o quesito qualidade da Ânima, a qual foi avaliada como muito baixa. Se nós ajustássemos esta nota com a alta qualidade do produto oferecido pela empresa, a sua nota global seria mais próxima da nota da Ser.

Educação Básica

Pacotes de Sistemas de Ensino oferecem uma solução de qualidade e eficiência em um mercado fragmentado

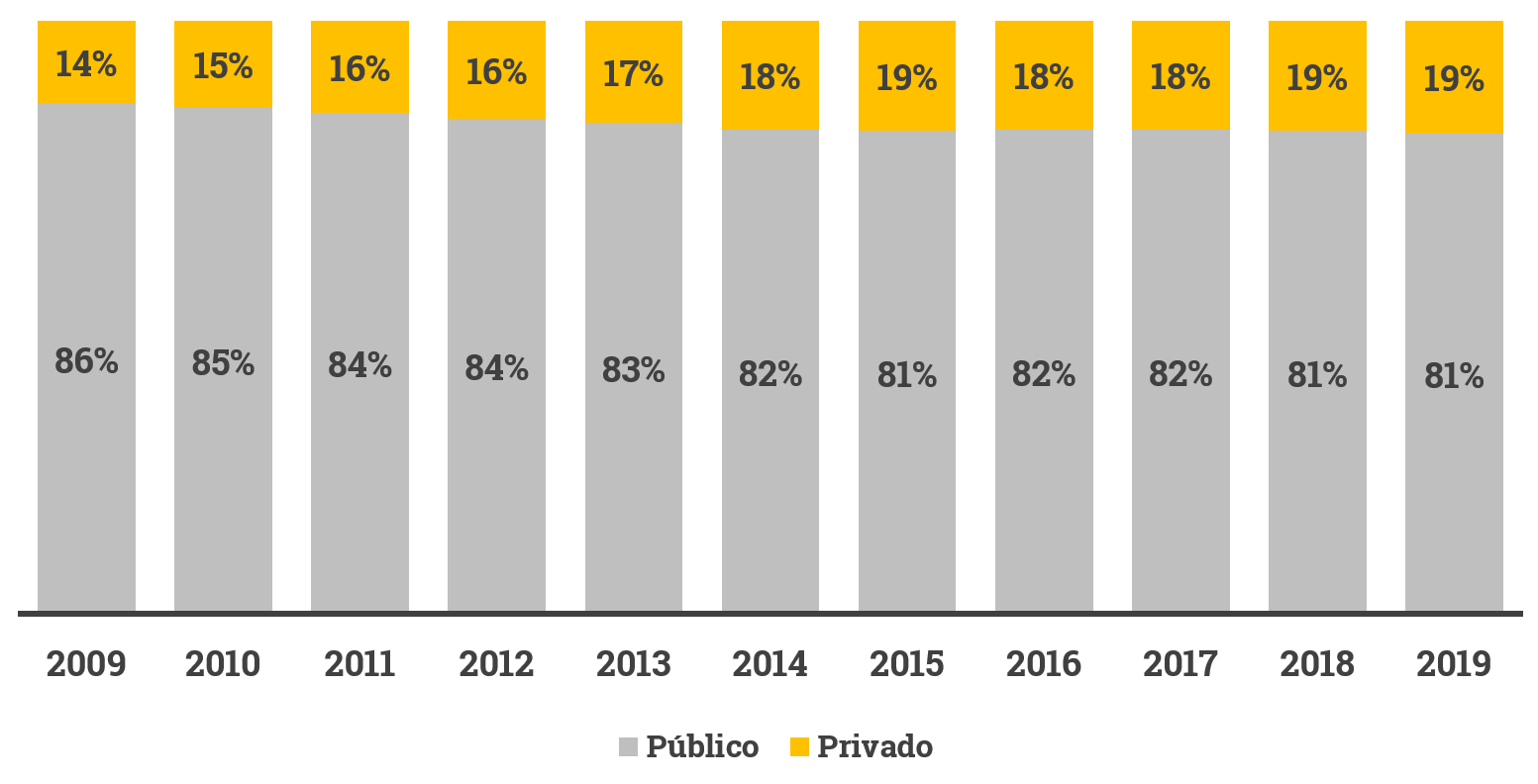

Ensino básico (fundamental e médio) é um direito constitucional de qualquer brasileiro e o acesso à escolas pública é universal, o que justifica a alta concentração de matrículas em escolas públicas – cerca de 80% das matrículas totais.

Composição Histórica de Matrículas

Fonte: INEP

No entanto, estudantes brasileiros têm, em média, resultados piores. De acordo com os resultados do exame Programa Internacional de Avaliação de Estudantes (PISA, na sigla em inglês) a nota do Brasil é 18% menor que a média dos países membros da OCDE.

Notas Médias no Exame PISA 2018

Fonte: OCDE – PISA 2018

Além disso, quando comparamos os resultados das escolas públicas vs. escolas privadas no Exame Nacional do Ensino Médio (o famoso ENEM), as notas das privadas são 18% maiores em média.

Razão Entre as Notas de Escolas Privadas e Públicas no ENEM

Fonte: INEP

Portanto, as famílias brasileiras buscam educação particular para seus filhos quando podem pagar. Consequentemente, o crescimento do segmento privado está altamente correlacionado com a economia.

Variação anual da penetração de Escolas Privadas e do PIB atrasada em um ano

Fontes: INEP; IBGE

Outro importante aspecto do segmento é a sua alta fragmentação, com 41 mil escolas as quais são tipicamente ineficientes e com baixa escala. Portanto, a oportunidade está na oferta de Sistemas de Ensino para instituições privadas, de modo a elevar os padrões de qualidade e gerar eficiência operacional para essas instituições, uma vez que tais pacotes também oferecem suporte de gestão. Na nossa cobertura, a única companhia exposta ao segmento é a Cogna, por meio das suas subsidiárias Vasta (B2B) e Saber (B2C), as quais esperamos que apresentem desempenho positivo no segmento.

Educação Superior

Ensino a distância liderando o crescimento e compensando a falta de financiamento; contudo, ensino presencial não deve deixar de existir

O aspecto mais atrativo sobre o ensino superior é o fato de que, no Brasil, ele está altamente correlacionado com a empregabilidade e nível de renda da população.

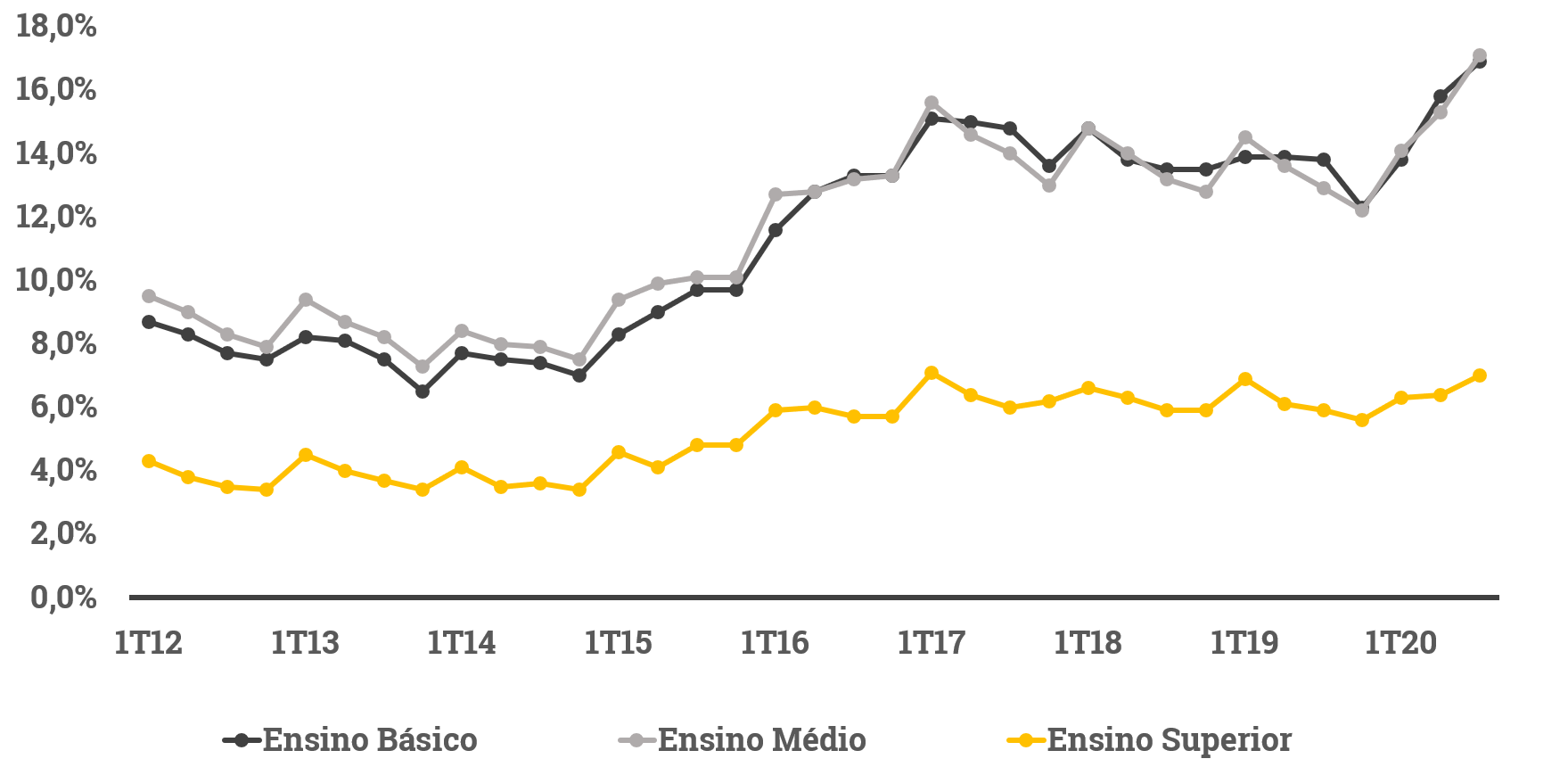

Taxa de Desemprego por Grau de Educação

Fonte: IBGE – PNAD Contínua

Diferentemente da educação básica, a oferta pública de educação superior é limitada e representa apenas 24% do total de matrículas. Consequentemente, de modo a fomentar o seu acesso para a população de menor renda, o governo tem fornecido programas sociais para estudantes de baixa renda, tais como o Programa Universidade para Todos (Prouni), o qual garante bolsas integrais ou parciais, e o Fundo de Financiamento Estudantil (FIES).

O FIES é um programa de financiamento que mudou completamente a dinâmica do segmento após 2010, quando foi reformulado e reintroduzido, impulsionando as matrículas, e foi alterado novamente ao final de 2014, quando praticamente “acabou”, pressionando o crescimento do setor em geral.

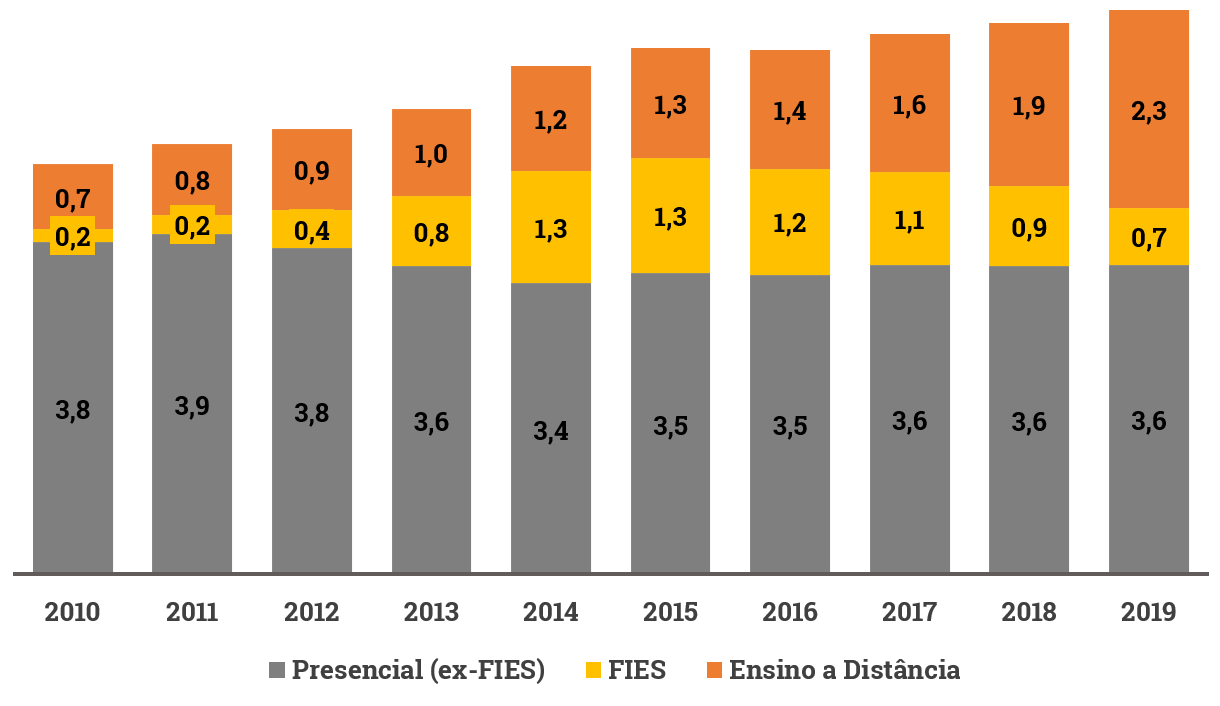

Matrículas no Ensino Privado – Milhões de Alunos

Fonte: INEP

No entanto, é importante destacar que a base de alunos não FIES foi mantida desde 2014 (crescimento anual composto de 1,2% entre 2014 e 2019), e os novos alunos com restrições de crédito foram para o ensino a distância dado que o ticket médio do EaD é tipicamente uma fração do presencial. Outro fator que contribuiu para uma expansão mais acelerada foi o processo de desregulamentação em 2017, que possibilitou uma maneira mais fácil de abrir novos polos de ensino à distância (redução anual de 1% entre 2010 e 2016 e crescimento anual de 54% entre 2016 e 2019). Em suma, a base de alunos de EaD, que crescia rapidamente, aumentou seu ritmo de crescimento após o fim do FIES e do processo de desregulamentação (crescimento de 11% ao ano entre 2010-15 e de 16% entre 15-19).

Um aspecto que deve favorecer as empresas listados é que o mercado é extremamente fragmentado. Assim, acreditamos que as companhias listadas teriam condições de ganhar participação e consolidar o mercado de forma natural. Além disso, oportunidades de fusões e aquisições devem surgir. Em ambos os casos, o difícil cenário de 2020, em geral devido à pandemia, deve favorecer a consolidação, já que empresas pequenos e médias com maiores restrições ao crédito, provavelmente enfrentam um cenário ainda mais desafiador.

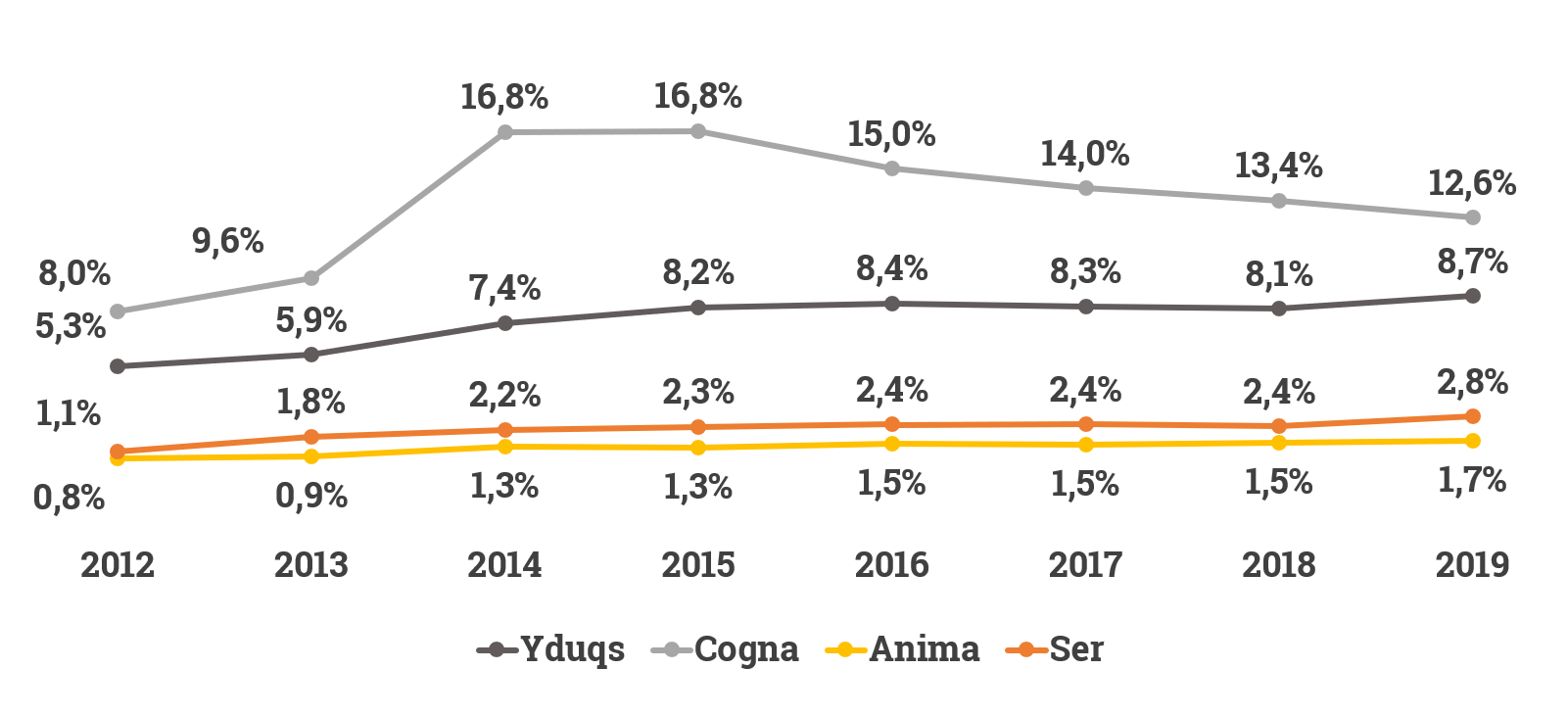

Participação no Mercado – Empresas Listadas

Fonte: INEP; Companhias

Com relação ao ensino a distância, nós esperamos que continue apresentando um alto ritmo de crescimento em termos de número de alunos, mas tendo o comportamento do ticket médio como principal desafio conforme a competição aumenta.

COVID-19

Os desafios durante e depois da Pandemia

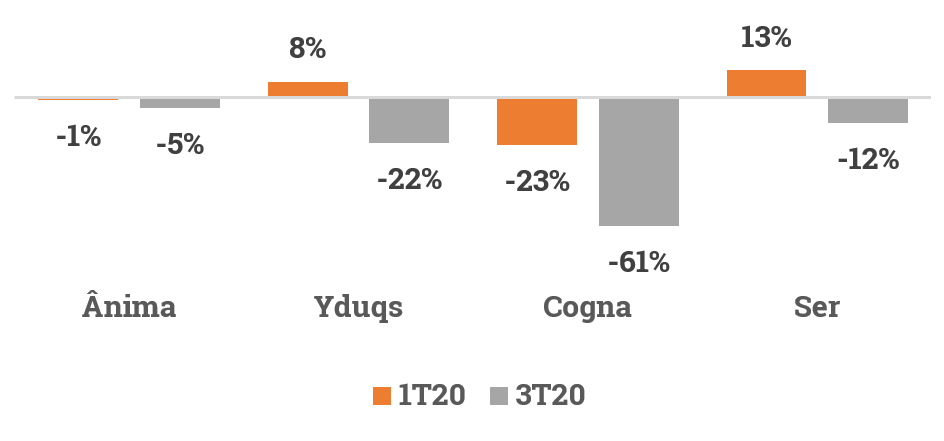

O setor de ensino superior foi um dos mais impactados pela Covid-19, já que as empresas (seus alunos e professores) tiveram que se adaptar a uma nova realidade com aulas 100% online quase que da noite para o dia. As empresas de nossa cobertura conseguiram se adaptar rapidamente e até, segundo algumas delas, prestaram assistência para outras marcas para que os alunos não fossem prejudicados. No entanto, vimos uma pressão nas margens uma vez que houve redução (para a maioria das companhias) da base de alunos presenciais (devido à menor captação) que impactou a alavancagem operacional das empresas, assim como impulsionou um aumento geral das despesas com inadimplência. Por outro lado, as entradas no ensino a distância tiveram uma impressão positiva.

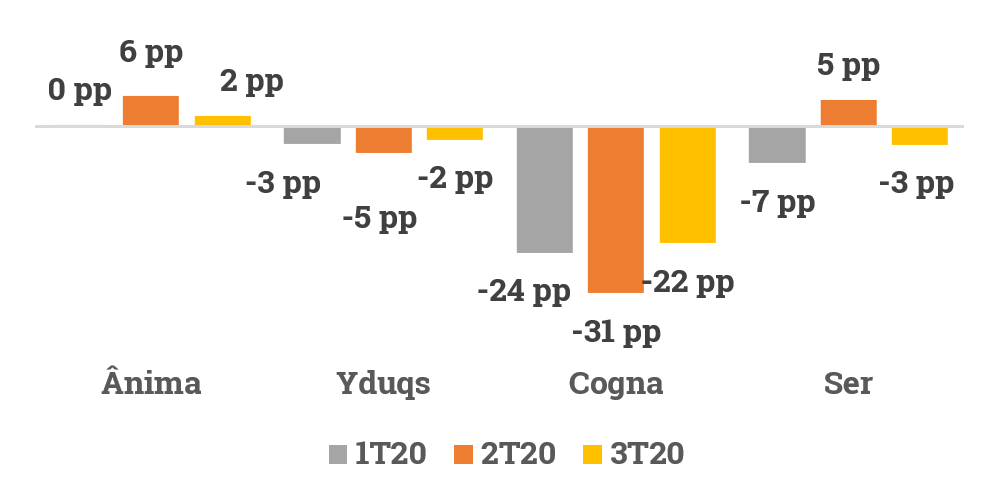

Crescimento de Captações no Ensino Presencial a/a

Crescimento de Captações no EaD a/a

Crescimento da Base de Alunos no Ensino Presencial a/a

Mudanças na Margem EBITDA a/a

Fontes: Companhias; XP Investimentos

E o que esperar daqui para a frente?

Essa é a “pergunta de um milhão de dólares”, mas temos algumas informações para endereçá-la. A Educa Insights, uma empresa de consultoria do setor, publicou em novembro resultados interessantes com relação às intenções dos alunos de se inscreverem em cursos de graduação: do pico da pandemia (julho) até novembro, houve um aumento importante da vontade de se inscrever imediatamente (38% vs 14%), e essa resposta foi mais forte para os programas presenciais (+28pp vs + 12pp no EaD). Outro dado importante é que houve redução na incerteza de se matricular pelos alunos: queda de 17pp de 43% em junho para 26% em novembro.

Se Inscrever Imediatamente

Incerteza de se matricular

Fonte: Educa Insights

Em suma, em nossa opinião, os danos da pandemia não são permanentes e os processos de admissão e matrículas em geral devem se recuperar gradualmente. No entanto, como apontamos anteriormente neste relatório, há um risco de curto prazo de que o ciclo de admissão em 2021 ainda seja afetado por uma “segunda onda” da pandemia. No entanto, acreditamos que este cenário desafiador pode ser visto como uma oportunidade, visto que parte importante da concorrência estará em uma situação difícil e, portanto, favorecendo o processo natural de consolidação. Também acreditamos que novas oportunidades de fusões e aquisições devem se materializar mesmo a preços menores, visto que existem mais de 2,3 mil instituições privadas no Brasil.

ESG

A oportunidade de fazer a diferença

O papel da educação como catalisador para a construção de um futuro melhor e mais sustentável para todos vem ganhando um crescente reconhecimento. Em nossa opinião, a responsabilidade social é fundamental e deve fazer parte do modelo de negócios das empresas de educação. Para essas empresas, vemos a frente Social como a mais importante das três, seguida pelo pilar de Governança e Meio Ambiente, respectivamente. Abaixo, destacamos os fatores ESG que são comuns entre as empresas de educação, em uma perspectiva setorial.

Ambiental

O impacto ambiental direto das empresas desse setor é mínimo quando comparado à muitas outras indústrias. Consequentemente, quando analisamos as divulgações de dados e iniciativas por parte das empresas no que se refere ao meio ambiente, as informações são ainda limitadas. No entanto, a operação de grandes polos escolares, somado à presença de cada vez mais servidores, resultam em uma pegada de carbono que pode ser medida e, assim, gerenciada. Dito isso, vamos com bons olhos as iniciativas, ainda que tímidas, das empresas de educação neste pilar – como por exemplo, esforços para reduzir a intensidade das emissões de suas operações e metas de eficiência energética ou de carbono.

Social

As questões sociais são um valor fundamental para o setor. Neste pilar, destacamos três tópicos principais:

(i) Segurança e qualidade do produto: os alunos estão prestando cada vez mais atenção à qualidade do ensino ao decidir ingressar em uma instituição específica. Além disso, maior qualidade e relacionamento mais próximo com os alunos podem se traduzir em melhores taxas de retenção e, portanto, retornos mais elevados. Esta questão chave avalia a qualidade dos serviços educacionais da empresa do ponto de vista da exposição à litígios, mudanças regulatórias ou perda de clientes devido à questões de confiança e/ ou qualidade do produto.

(ii) Privacidade e segurança de dados: devido à mudança em direção ao aprendizado online e não presencial (EaD), a exposição à violação de dados surgiu como um risco importante para empresas de educação, especialmente quando levamos em conta a rápida transição e a presença de grande quantidade de dados pessoais confidenciais.

(iii) Desenvolvimento dos funcionários: Em um mercado competitivo, com um número cada vez maior de alunos, atrair, incentivar e reter educadores pode ser crucial para diferenciar os produtos e a qualidade do curso. Além disso, para preparar os colaboradores para essa nova era digital, o investimento em treinamento é fundamental.

Governança

Como pilar fundamental para todas as companhias, reconhecemos positivamente que as quatro empresas (Cogna, Ser, Yduqs e Ânima) possuem suas ações listadas no Novo Mercado, o mais alto nível de governança corporativa do mercado acionário brasileiro (B3). Em relação ao Conselho de Administração, vimos um aumento do percentual de membros independentes em quase todas as companhias, com a Cogna, Yduqs e Ânima possuindo atualmente Conselhos com maioria independente, o que vemos como positivo. Por fim, no que diz respeito à diversidade, vemos espaço para avanços dado que as mulheres ainda representam uma média de apenas 10% no Conselho de Administração das quatro companhias.

Ao longo deste relatório destacamos como cada uma das empresas de educação sob o universo de cobertura da XP (COGN3, YDUQ3, SEER3 e ANIM3) está posicionada em relação aos fatores ESG.

Yduqs (YDUQ3) – COMPRA

Ensino à distância impulsionando crescimento e ganho de margem; e mais a oportunidade de arbitragem de múltiplos

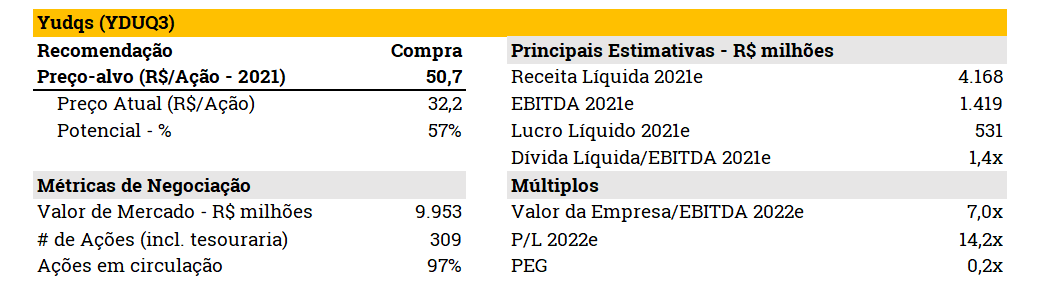

Estamos iniciando a cobertura de Yduqs (YDUQ3) com recomendação de Compra e preço-alvo de R$50,7 por ação para o final de 2021, um potencial de alta de 57% com base no preço de fechamento do dia anterior. Nosso preço-alvo se baseia no método de Fluxo de Caixa Descontado (DCF, na sigla em inglês), adotando-se um crescimento na perpetuidade de 3,5% e um Custo Ponderado Médio de Capital (WACC) de 9,4%.

Nossa tese de investimento é baseada em três pilares:

i) Crescimento da base de alunos;

ii) Melhora de margens; e

iii) Oportunidade de arbitragem de múltiplos.

Os três pilares serão abordados com mais detalhes nas páginas seguintes. Importante ressaltar que Yduqs é a nossa principal escolha dentro do setor, não só pela elevada liquidez das ações e maior avaliação ESG, como também pelo potencial de valorização que enxergamos para as ações – o maior entre a nossa cobertura.

Fonte: Companhia; Bloomberg; XP Investimentos

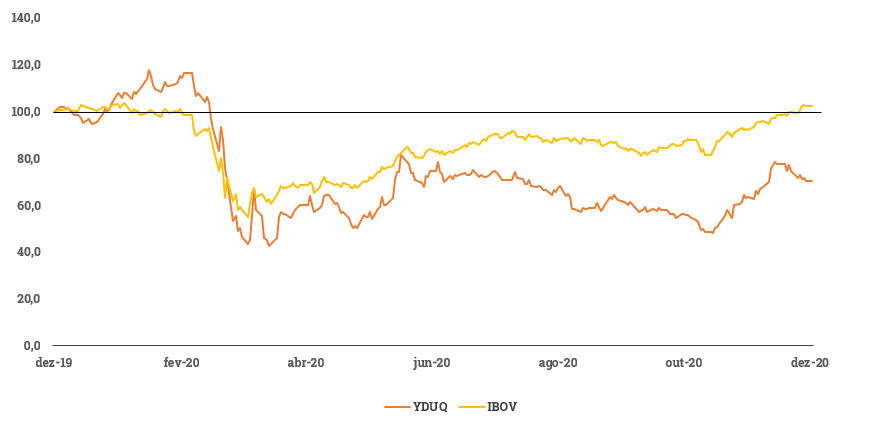

Performance vs. IBOV (Base 100)

Fonte: Bloomberg

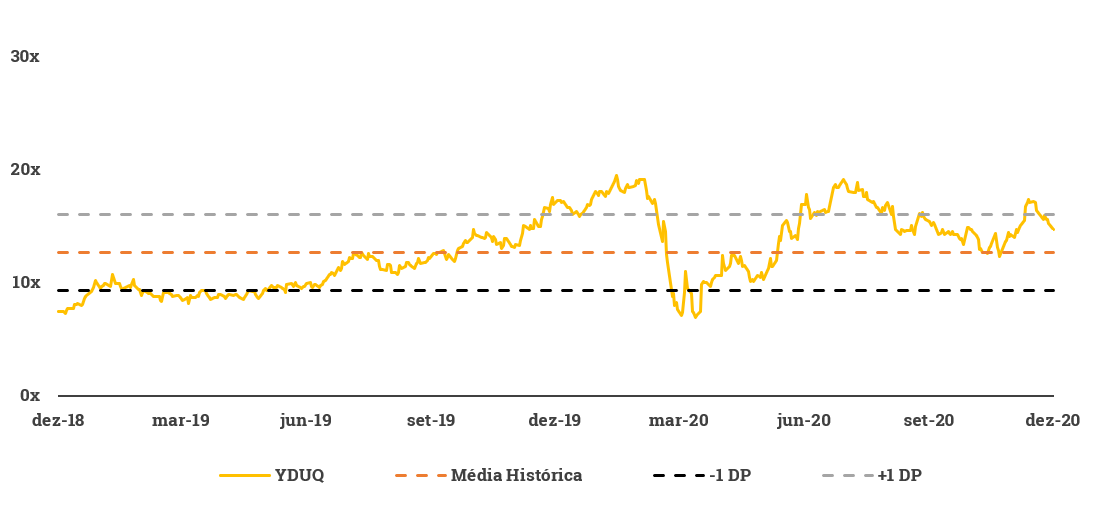

P/L 12 meses à frente histórico

Fonte: Bloomberg

i) Crescimento da base de alunos

Ensino a distância impulsionando crescimento de receita

A Yduqs iniciou sua operação de ensino a distância do zero, sendo a pioneira na oferta 100% online. Desde 2017, após o processo de desregulamentação, a empresa aumentou o número de polos de ensino (crescimento anual composto – ou CAGR, na sigla em inglês – de 66% entre 2017 e 2020), e a base de alunos acompanhou (+37% de CAGR 17-20).

Base de Alunos EaD e Número de Polos

Fontes: Companhia; XP Investimentos

Após 2022, estamos considerando um número estável de polos de ensino, mas a base de alunos deve continuar crescendo à medida que os polos amadurecem – atingindo 320 alunos por polo na maturidade versus 262 alunos em 2020 e 469 alunos em 2017. No entanto, acreditamos que o ticket médio do ensino a distância deverá permanecer pressionado até 2023.

Ticket Médio – EaD

Fontes: Companhia; XP Investimentos

Com relação à base de alunos do ensino presencial, elencamos três pontos de destaque: i) pressão recente vinda da redução de alunos do FIES; ii) pressão atual de curto prazo do menor número de ingressantes em 2020 devido à pandemia; iii) impacto positivo de fusões e aquisições. Em suma, acreditamos que os dois primeiros ainda terão um impacto negativo em 2021, e esperamos que o crescimento da base de alunos seja retomado até 2022.

Base de Alunos no Ensino Presencial

Fontes: Companhia; XP Investimentos

O crescimento robusto da base de alunos do ensino à distância deve compensar a pressão de curto prazo da base presencial – e, consequentemente, as receitas. Esperamos que a receita líquida atinja R$ 4,9 bilhões em 2023, o que representa um CAGR de +9% entre 2020 e 2023.

Receita Líquida – R$ milhões

Fontes: Companhia; XP Investimentos

ii) Melhora de margens

Melhora de margens sendo impulsionada pela maior participação do EaD nas receitas e pelo amadurecimento de programas mais eficientes no ensino presencial

A participação do EaD nas receitas da Yduqs está crescendo de 12% em 2017 para 37% em 2023, o que deve impulsionar as margens da Companhia como um todo, visto que a margem EBITDA dessa modalidade é de quase 70%, bem acima do ~40% do ensino presencial – ambos sem considerar as despesas corporativas (incluindo publicidade).

Composição da Receita

Fontes: Companhia; XP Investimentos

Além disso, os programas presenciais devem se beneficiar da recém implementada metodologia de aprendizado “AURA”, que incorpora 40% das atividades online e reduz o custo com pessoal. Não obstante, devemos observar não só uma melhora de margens, como também a experiência dos alunos, ao passo que é aplicado um novo conteúdo feito com a curadoria de professores renomados e com metodologias dinâmicas de aprendizagem que combinam vídeos, textos, pesquisas, podcasts em várias plataformas – web, mobile, app, usado em todas as marcas Yduqs .

Esses impactos, combinados com a diluição das despesas gerais e administrativas, devem compensar (como % da receita) as maiores despesas com publicidade e provisão para devedores duvidosos.

Participações na Receita

Fontes: Companhia; XP Investimentos

iii) Oportunidade de arbitragem de múltiplos

Análise da soma das partes quando comparada ao valuation dos pares parece favorecer Yduqs

Na análise de soma das partes, usamos empresas listadas como referência para: i) preço das vagas de medicina; ii) preço do segmento EaD; e iii) “o restante”, normalmente conhecido como ensino presencial excluindo medicina.

I. preço das vagas de medicina: nas últimas aquisições envolvendo programas de medicina o preço pago foi de aproximadamente R$ 2 milhões por vaga (vale ressaltar que a Afya negocia a R$4 milhões por vaga); Yduqs tem a totalidade de 2.271 vagas potenciais, o que implicaria em um “valuation” (valor do ativo) de R$4,5 bilhões em sua divisão de medicina.

Fontes: Companhias; XP Investimentos

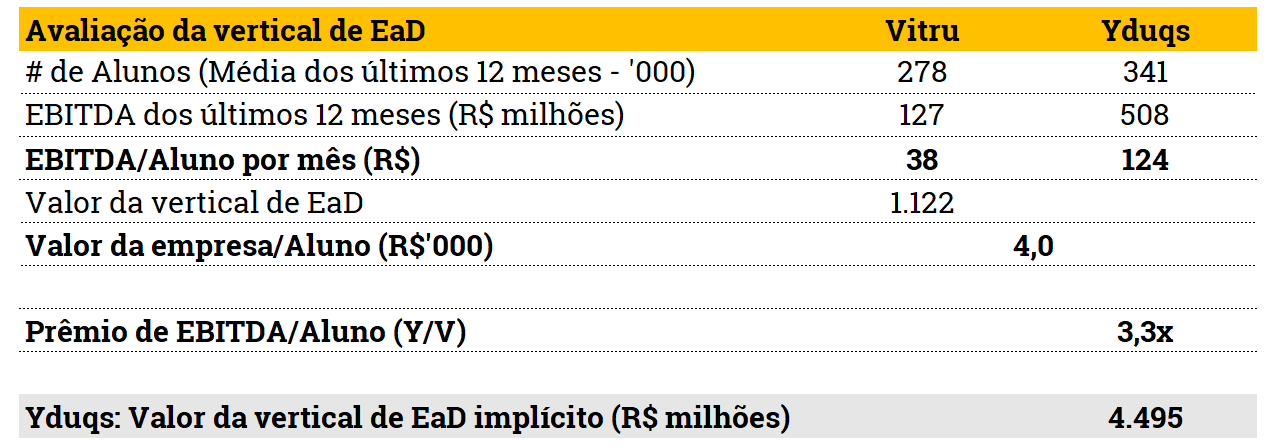

II. preço do segmento EaD: Vitru (VTRU – sem cobertura) é uma empresa brasileira listada na NASDAQ que oferece um EaD “puro” que tem: i) uma média de 278 mil alunos nos últimos 12 meses; ii) um EBITDA de R$127 milhões no mesmo período, ou seja, um EBITDA/aluno de R$38/mês. O segmento EaD da Yduqs tem: i) uma média de 341 mil alunos nos últimos 12 meses; ii) um EBITDA de R$508 milhões, ou seja, EBITDA/aluno de R$124/mês, ou 3,3x mais que a Vitru. O valor de firma (EV) – valor de mercado + dívida líquida) – atual da Vitru está em torno de R$1,12 bilhão, o que implica em um valuation de R$4 mil/aluno; considerando este número e o fato de que os alunos da Yduqs geram 3,3x mais EBITDA do que os alunos da Vitru, o segmento de ensino à distância da Yduqs teria um valuation implícito de R$4,5 bilhões.

Fontes: Companhias; XP Investimentos

III. “O restante” normalmente conhecido como ensino presencial excluindo medicina: Yduqs está sendo negociada atualmente a um EV de ~R$11,3 bilhões. Excluindo o valuation das vagas de medicina (R$4,5 bilhões) e da divisão de ensino à distância (R$4,5 bilhões), o ensino presencial teria um EV implícito de R$2,2 bilhão, ou R$6,8 mil/aluno (considerando a média de 329 mil alunos dos últimos 12 meses e já excluindo a base de 5,3 mil de alunos de medicina), que, em nossa opinião, é extremamente baixo considerando o valuation das aquisições recentes do ensino presencial de aproximadamente 13 mil/aluno – e também menor que o atual valuation por aluno da SER.

Projeções financeiras – Demonstração de Resultado

Margens e retornos impactados pela pressão de curto prazo, mas melhorando gradativamente

Fontes: Companhias; XP Investimentos

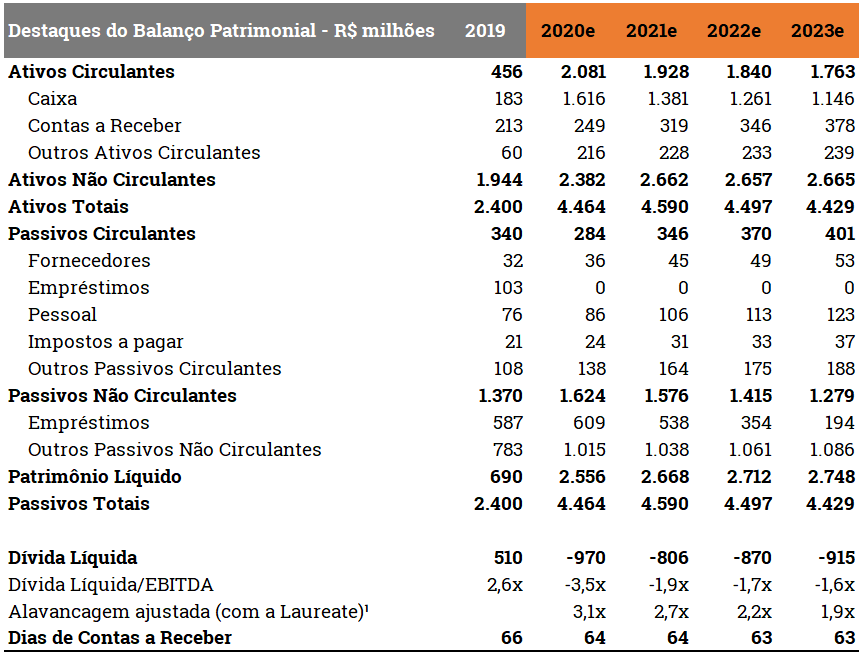

Projeções financeiras – Balanço Patrimonial e Fluxo de Caixa

Recebíveis e alavancagem sob controle

Fontes: Companhia; XP Investimentos

Fontes: Companhia; XP Investimentos

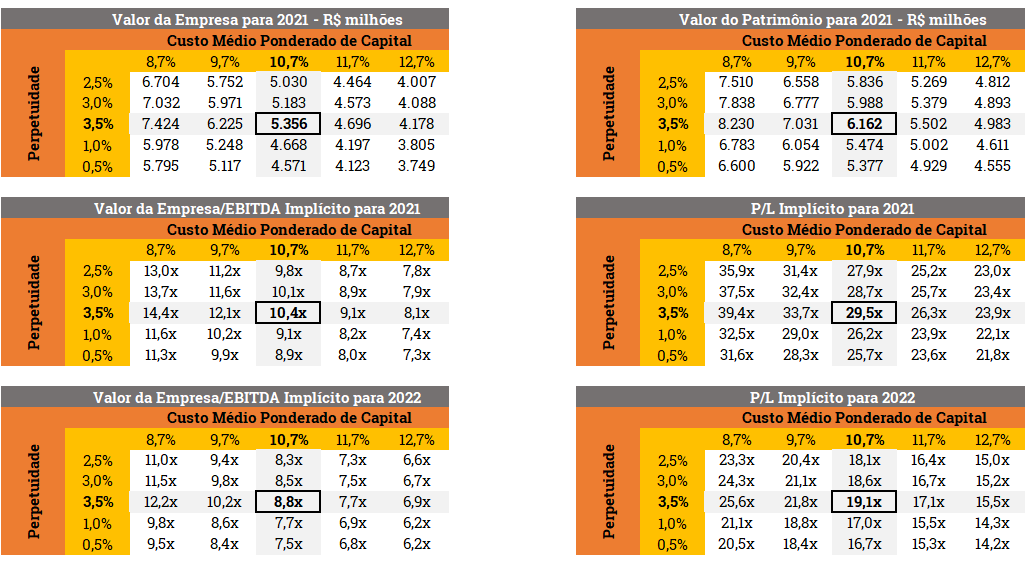

Análise de sensibilidade do Valuation

Fonte: XP Investimentos

ESG: Se destacando em relação aos pares

Vemos a Yduqs como a melhor posicionada dentre as empresas do setor de educação sob a cobertura da XP quando o tema é ESG. No fator ambiental, os esforços da empresa já surtem efeitos positivos, enquanto a agenda social é robusta, com destaque para o alto nível de satisfação dos funcionários e alunos. Na frente de governança, destaque para a independência do Conselho de Administração da Yduqs, que conta com 100% dos membros independentes.

Clique aqui para ler a análise ESG completa da Yduqs e demais empresas do setor

Cogna (COGN3) – NEUTRA

Recuperar um gigante não está entre as tarefas mais fáceis… os resultados devem continuar sob pressão por um tempo

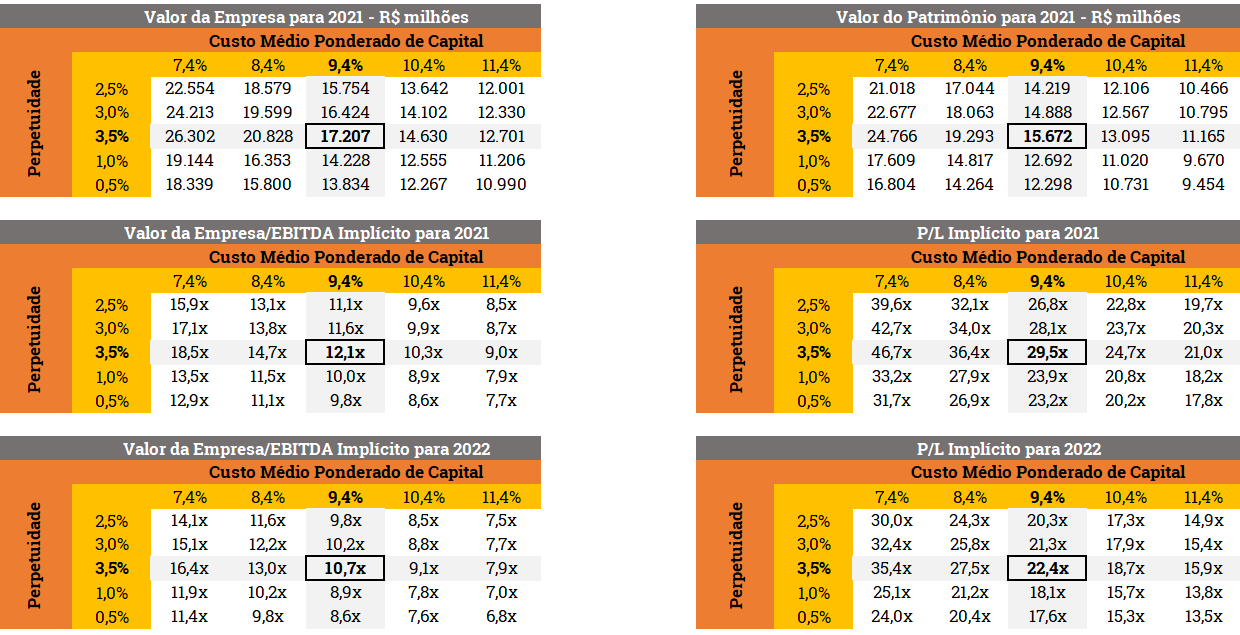

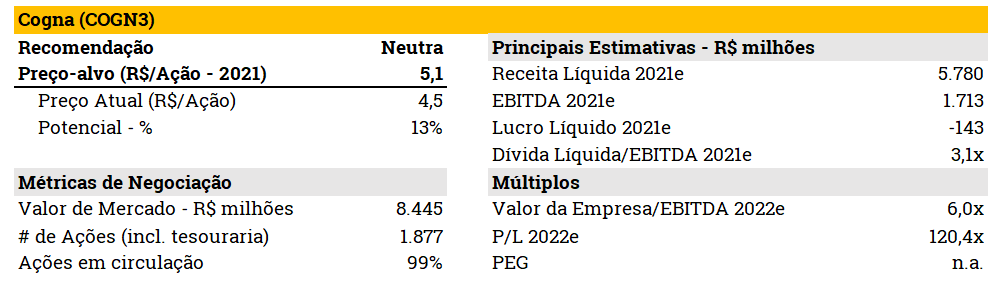

Estamos iniciando a cobertura de Cogna (COGN3) com recomendação de Neutra e preço-alvo de R$5,10 por ação para o final de 2021, um potencial de alta de 13% com base no preço de fechamento do dia anterior. Nosso preço-alvo se baseia no método de Fluxo de Caixa Descontado (DCF, na sigla em inglês), adotando-se um crescimento na perpetuidade de 3,5% e um Custo Ponderado Médio de Capital (WACC) de 12,1%.

Nossa tese de investimento é baseada em três pilares:

i) Tendência de queda nas receitas advindas da Kroton (ensino superior) deve pressionar a geração de EBITDA de toda a Companhia, mesmo considerando um crescimento na Vasta (educação básica B2B), Saber (educação básica B2C) e Outros Negócios;

ii) R$200 milhões de impacto negativo no caixa da companhia advindos da atual reestruturação da Kroton, somadas às prováveis baixas adicionais (sem efeito caixa, mas com impacto no lucro por ação – fluxo de notícias ainda negativo)

iii) Risco-retorno pouco atrativo dado o potencial limitado de alta que enxergamos para as ações

A recomendação neutra se justifica pela queda da ação em 60% em 2020 e chegando ao preço justo.

Fonte: Companhia; Bloomberg; XP Investimentos

Performance vs. IBOV (Base 100)

Fonte: Bloomberg

EV/EBITDA 12 meses à frente histórico

Fonte: Bloomberg

Kroton, o que antes era a alavanca de geração de caixa e crescimento, agora é um peso que a empresa tem que carregar

Primeiro, um pequeno contexto…

Kroton (vertical de ensino superior da Cogna) foi a empresa que mais se beneficiou do FIES e do crescimento inicial do EaD (antes de 2017) – usufruindo de alto crescimento, rentabilidade e geração de caixa que levaram a empresa a buscar uma estratégia de expansão baseada na abertura de novos campi, mesmo após o “fim” do FIES anunciado em dezembro de 2014. A empresa aumentou em 56% o número de campi, saindo de 112 em 2016 e atingindo 176 em 2020. Também lançou um produto de financiamento privado (“PEP”) para seus alunos, mas apesar disso e do maior número de campi, a média de alunos dos cursos de graduação presencial em 2020 deve ser quase 36% menor do que foi em 2016.

Fontes: Companhia; XP Investimentos

Outro dado importante é a queda abrupta na relação alunos/campus, que saiu de 3,8 mil alunos por campus em 2016 para 1,5 mil em 2020, uma redução de 59%. Isso explica em parte porque o EBITDA ajustado da Kroton¹ caiu quase 83% no período ou uma redução 47,6 pontos percentuais na margem (de 62% para 15%), uma vez que o setor possui uma elevada alavancagem operacional.

¹EBITDA (IFRS 16) excluindo despesas de aluguel em 2016, e em 2020 inclui EBITDA da Platos, uma vez que a empresa não forneceu a divisão de resultados de graduação/pós-graduação em 2016

É importante destacar também que o PEP possui um saldo em aberto de R$3,4 bilhões, dos quais R$2,1 bilhões estão provisionados. Considerando que boa parte dos alunos financiados pelo PEP evadiram, há uma chance significativa de novas baixas afetarem os resultados no futuro.

Agora, as providências e perspectivas…

Para combater esse cenário desafiador, a empresa está fazendo uma redução de 45 campi, seja fechando ou mesmo concentrando unidades. Mas tal medida terá um custo:

i) quase R$200 milhões de impacto negativo no caixa da companhia advindos das rescisões de contratos de aluguel e outros;

ii) base de alunos (presencial – graduação) em tendência de queda até 2023, resultando em pressão na receita líquida consolidada até 2022, mesmo considerando o forte crescimento do ensino a distância.

Receita vs. crescimento da base de alunos

Fontes: Companhia; XP Investimentos

No que diz respeito ao EaD, a Kroton, como a incumbente do setor, foi a que mais sofreu com o acirramento da concorrência, apresentando o menor ritmo de crescimento entre as nossas coberturas e a maior pressão no ticket médio.

O “restante” cresce, mas resultados consolidados devem voltar aos níveis de 2019 somente em 2024 – em termos nominais…

Educação básica

No segmento de educação básica, a Cogna possui duas verticais: i) Vasta (B2B) e ii) Saber (B2C). Em nossa visão, Vasta com sua ampla oferta de produtos/serviços está bem posicionada para continuar crescendo e se consolidando no mercado naturalmente. Além disso, com os recursos de seu IPO, a empresa também deve crescer por meio de aquisições; entretanto, em nossas estimativas, consideramos a alavanca de M&A como uma opcionalidade e, portanto, não embutida em nossos números.

Em relação à Saber, como não esperamos que a empresa abra novas escolas, o crescimento futuro deve ser impulsionado pelos ajustes do ticket médio que compensam uma base de alunos quase estável.

No que diz respeito às margens, após um difícil ano de 2020, esperamos que a Vasta incremente sua margem em 2021 e a expanda ainda mais nos próximos anos, à medida que a empresa dilui custos fixos e despesas em maior escala. A melhoria de margem da Saber advém de menores despesas relativas com material.

Fontes: Companhia; XP Investimentos

Outros negócios

As outras verticais da Cogna envolvem programas de pós-graduação, venda de livros, programas preparatórios, dentre outros. As estimativas para essas verticais estão basicamente ligadas ao crescimento do PIB combinado com a inflação.

Abaixo temos os resultados consolidados da Cogna:

Fontes: Companhia; XP Investimentos

Quebra da Receita

Fontes: Companhia; XP Investimentos

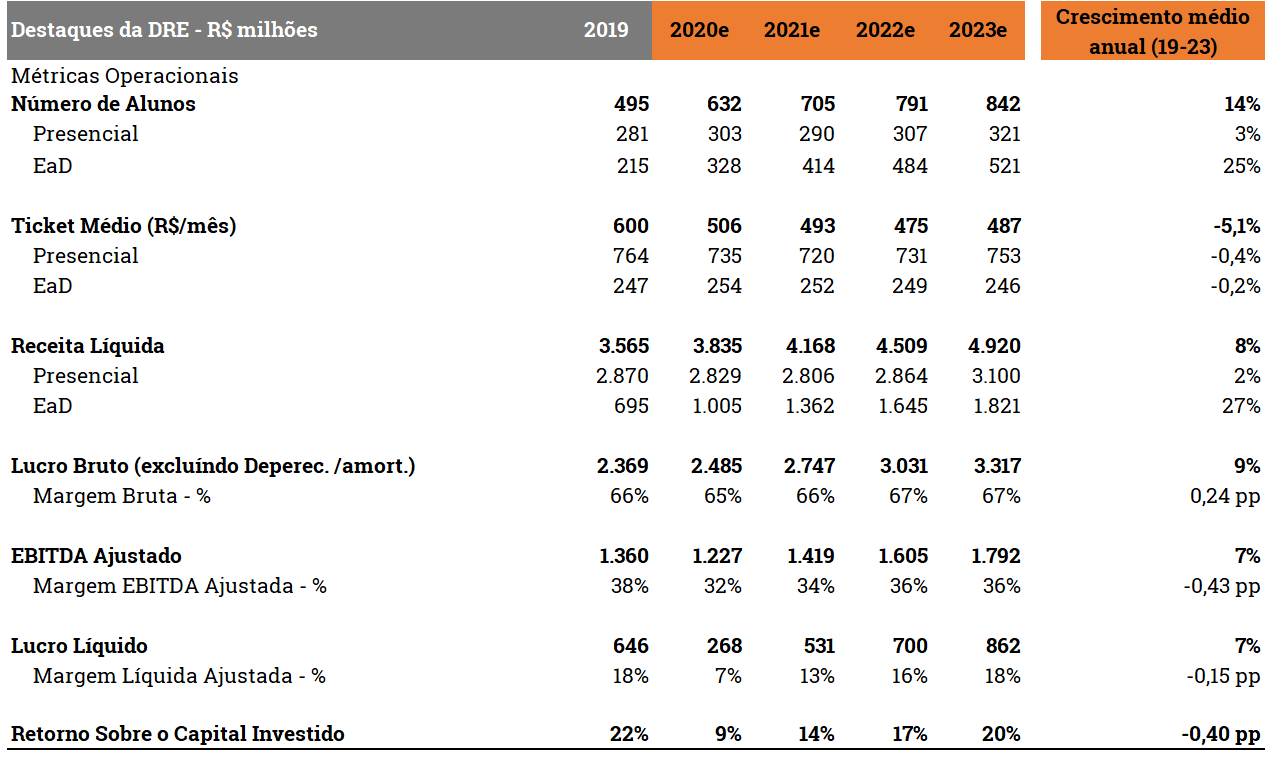

Projeções financeiras – Demonstração de Resultado

Resultados sob pressão para o futuro que está por vir, com retornos nada inspiradores…

Fontes: Companhias; XP Investimentos

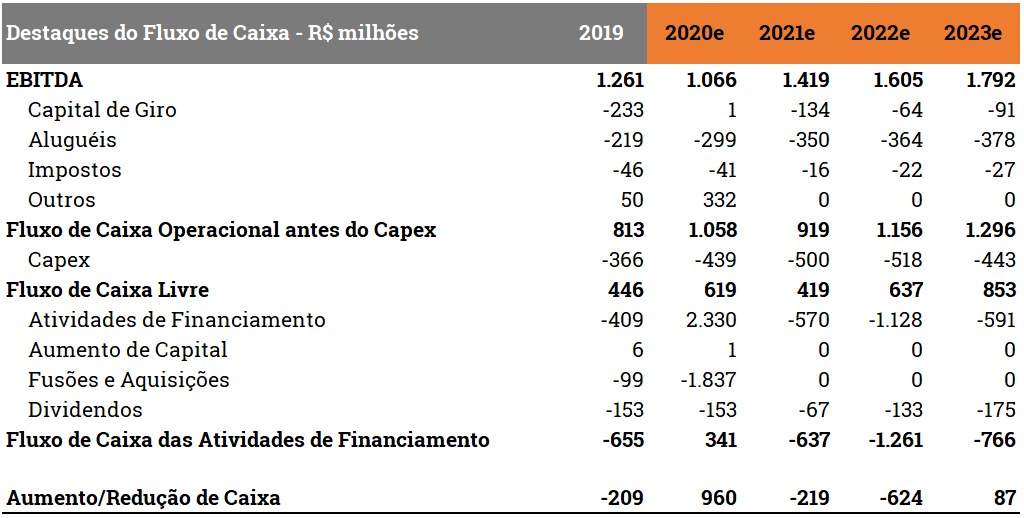

Projeções financeiras – Balanço Patrimonial e Fluxo de Caixa

Alavancagem pressionada por resultados ruins de curto prazo e dividendos apenas mais adiante…

Fontes: Companhia; XP Investimentos

¹EBITDA Pré-IFRS 16

Fontes: Companhia; XP Investimentos

Análise de sensibilidade do Valuation

Fonte: XP Investimentos

ESG: E e S são os principais destaques

Vemos a Cogna bem posicionada em relação aos fatores ESG, se destacando junto à Yduqs, frente às robustas iniciativas da companhia no pilar ambiental, somado aos esforços no que diz respeito à segurança de dados. Em relação à governança, vemos com bons olhos a reestruturação feita em 2019, que culminou (i) em uma maioria independente no Conselho de Administração da companhia; e (ii) na divisão das funções de CEO e presidente e consequente nomeação de um presidente independente para o Conselho.

Clique aqui para ler a análise ESG completa da Cogna e demais empresas do setor

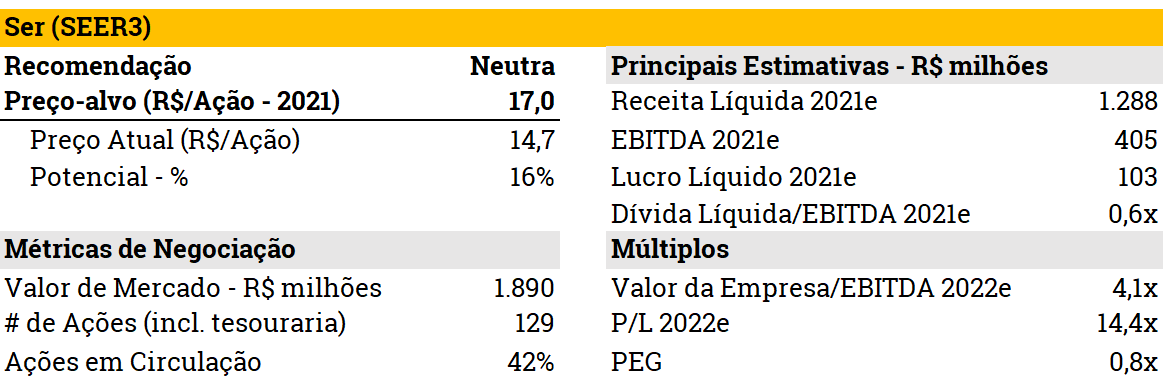

Ser (SEER3) – NEUTRA

Cenário desafiador de curto prazo impede uma visão mais construtiva para a empresa

Estamos iniciando a cobertura de Ser (SEER3) com recomendação de Neutra e preço-alvo de R$17,00 por ação para o final de 2021, um potencial de alta de 16% com base no preço de fechamento do dia anterior. Nosso preço-alvo se baseia no método de Fluxo de Caixa Descontado (DCF), adotando-se um crescimento na perpetuidade de 3,5% e um Custo Ponderado Médio de Capital (WACC) de 11,6%.

Nossa tese de investimento é baseada em dois pilares:

i) um desempenho “sem brilho” esperado no ensino presencial (90% da receita) diante de uma base de alunos pressionada, e que

ii) ofusca o forte crescimento do EaD que, combinado com o aumento da inadimplência e despesas de marketing limitam a melhora do EBITDA no futuro próximo.

Do lado positivo, aquisições são opcionalidades que poderiam aumentar em aproximadamente R$2,00 por ação nosso preço-alvo, considerando as potenciais aquisições em discussão com a Ânima (originalmente da Laureate), por exemplo. A opcionalidade das aquisições e o valuation no preço justo (após uma queda de mais de 40% das ações em 2020) são os principais motivos da recomendação “Neutra”.

Fonte: Companhia; Bloomberg; XP Investimentos

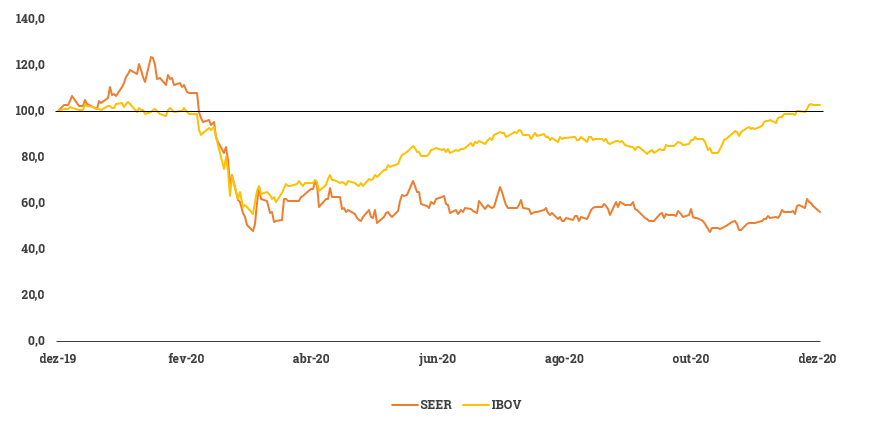

Performance vs. IBOV (base 100)

Fonte: Bloomberg

P/L 12 meses à frente histórico

Fonte: Bloomberg

Cenário desafiador de curto prazo impede uma visão mais construtiva – fusões e aquisições podem agregar valor

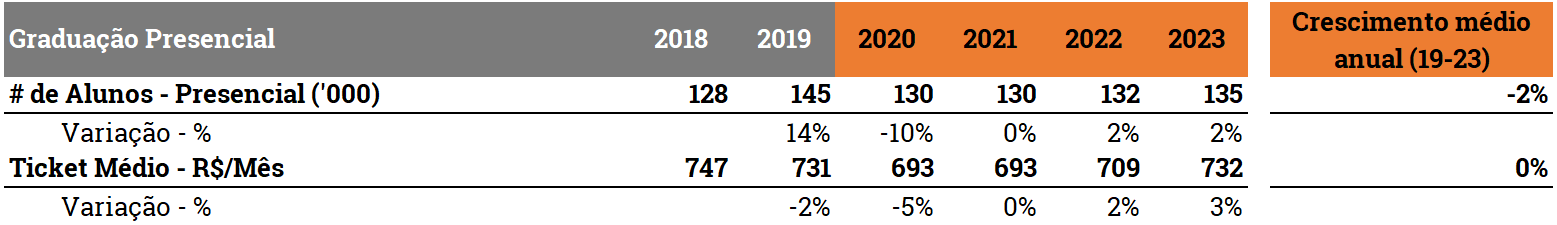

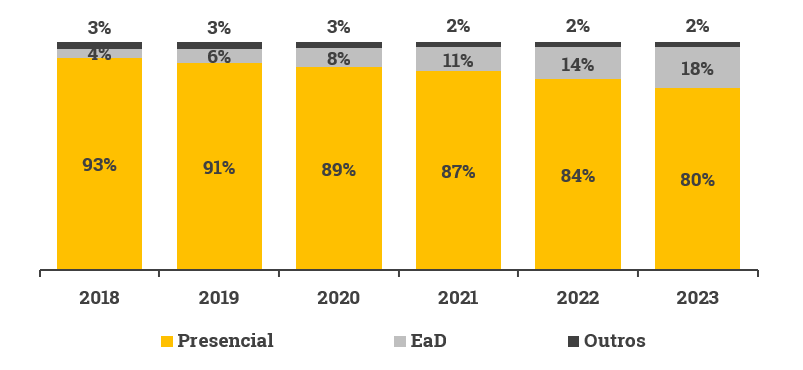

A Ser tem quase 90% de sua receita proveniente do segmento de graduação presencial, o qual esteve sob pressão nos últimos dois anos. A empresa encerrou 2018 com 128 mil alunos de graduação e, mesmo considerando cerca de 26 mil alunos adquiridos ao longo de 2020, a empresa deve chegar a 130 mil alunos até o final de 2020, o que representa um crescimento de 2% no período. Mas se excluirmos as aquisições, o desempenho orgânico teria sido uma redução de aproximadamente 18%. Além disso, o ticket médio dos cursos de graduação presencial passou de R$747/mês em 2018 para R$693/mês em 2020, uma redução de 7%. Partimos do pressuposto de que a empresa começará a reverter essa tendência em 2021, mas só recuperará os níveis de 2018 entre 2022 e 2023, em termos de alunos e ticket médio.

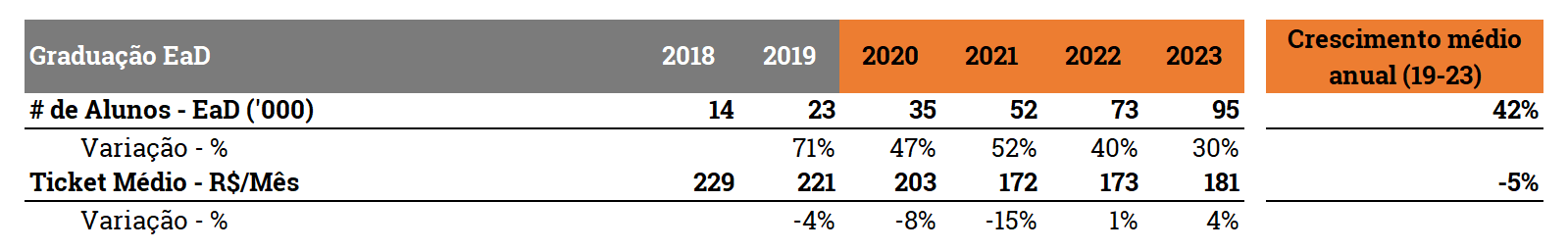

Fontes: Companhia; XP Investimentos

O ensino à distância está crescendo muito, mas ainda tem uma participação relativamente pequena nas receitas (~8%). A Ser iniciou sua operação de EaD em 2014 – poucos anos depois das marcas de EaD da Cogna – e desde então vem crescendo muito: 2,5x em 2020 em relação a 2018. Porém, o ticket médio caiu 11% no mesmo período à medida que a competição no segmento aumentou após o “fim” do FIES e a desregulamentação de 2017. Esperamos que a empresa continue apresentando números robustos em termos de alunos no EaD, porém, acreditamos que o ticket médio permaneça sob pressão até 2022, uma vez que a empresa tem expandido sua oferta de produtos com cursos mais baratos.

Fontes: Companhia; XP Investimentos

Embora a participação do ensino à distância nas receitas dobre e dilua percentualmente os custos e despesas com pessoal, o baixo ritmo de crescimento no ensino presencial juntamente com: i) maiores custos de terceiros (maior transferência de receita para parceiros do EaD) e ii) maiores despesas com marketing e inadimplência, deve limitar a expansão da margem EBITDA no curto prazo.

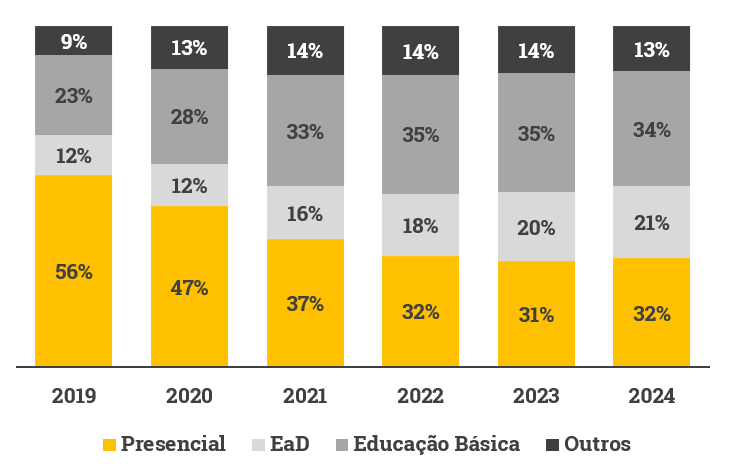

Participações na Receita

Fontes: Companhia; XP Investimentos

Quebra da Receita

Fontes: Companhia; XP Investimentos

Do lado positivo, tal como a nossa tese inicial em Ânima, a Ser ainda é relativamente pequena e potenciais atividade de M&A podem impactar consideravelmente os resultados da companhia. A Ser anunciou recentemente uma pequena transação (UNESC – 2,9 mil alunos) já considerada em nossos números e uma pequena startup “ed-tech”. Se considerarmos negócios maiores, por exemplo, os alvos potenciais em discussão com a Ânima (originalmente da Laureate) que poderiam adicionar quase 61 mil alunos (55 mil no presencial + 6 mil no EaD), estimamos um aumento de quase R$2/ação em nosso preço-alvo.

Projeções financeiras – Demonstração de Resultado

Desempenho no ensino presencial impactando o forte crescimento dos resultados financeiros e margens

Fontes: Companhia; XP Investimentos

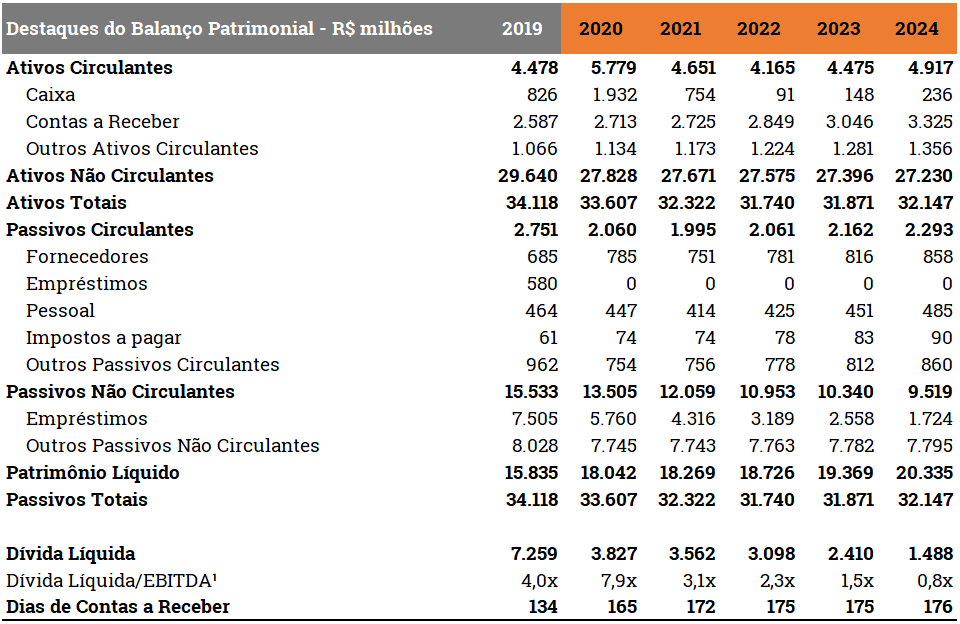

Projeções financeiras – Balanço de pagamentos e Fluxo de Caixa

Sólido balanço de pagamentos para apoiar a atividade de fusões e aquisições

Fontes: Companhia; XP Investimentos

Fontes: Companhia; XP Investimentos

Análise de sensibilidade do Valuation

Fonte: XP Investimentos

ESG: Vale a pena ficar de olho na governança

Do ponto de vista Social, vemos a Ser bem posicionada, principalmente no que se refere à gestão de sua força de trabalho, com a companhia possuindo a menor taxa de rotatividade do setor (3,9%). Por outro lado, destacamos que vale monitorar a evolução no que diz respeito à governança, com dois principais pontos que nos chamam atenção: (i) o fundador e acionista controlador da empresa também atua como presidente do conselho; e (ii) a ausência de mulheres em todos os conselhos e comitês da empresa.

Clique aqui para ler a análise ESG completa da Ser e demais empresas do setor

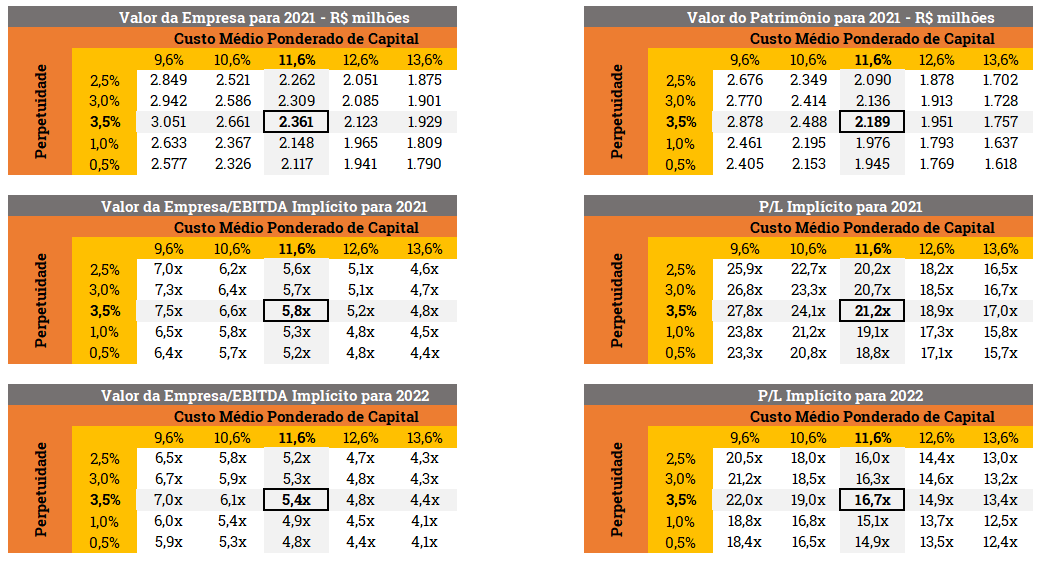

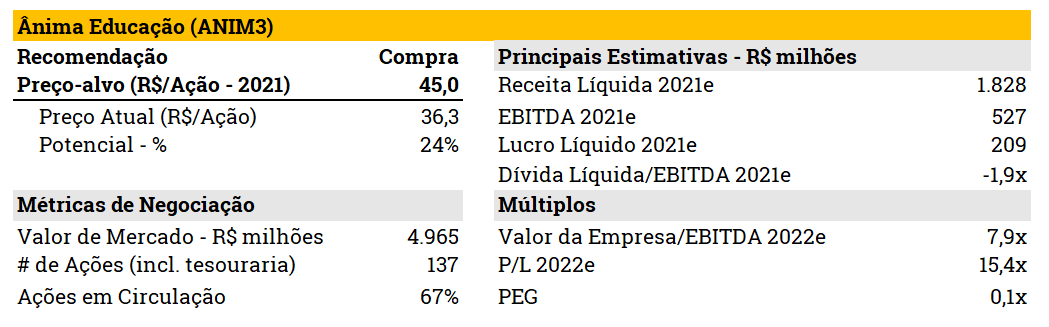

Ânima (ANIM3) – COMPRA

Foco em qualidade impulsionando preço e margens, enquanto uma aquisição transformacional se materializou

Estamos reiterando nossa recomendação de Compra e elevando o preço-alvo de R$41,7 para R$45 por ação, um potencial de alta de 24% com base no preço de fechamento do dia anterior. Nosso preço-alvo se baseia no método de Fluxo de Caixa Descontado (DCF), adotando-se um crescimento na perpetuidade de 3,5% e um Custo Ponderado Médio de Capital (WACC) de 10,7%.

Atualizamos nossas estimativas após os resultados do 3T20 e cenário macroeconômico, que combinados, adicionaram R$3,3 por ação ao nosso preço-alvo. Os pilares da tese de investimentos permanecem os mesmos do nosso início de cobertura divulgado em outubro:

i) alta qualidade de ensino sustentando o crescimento da base de alunos e do elevado ticket médio;

ii) crescimento de margens (reflexo da maturação do modelo híbrido);

iii) aquisições, agora materializadas com a Laureate;

Fonte: Companhia; Bloomberg; XP Investimentos

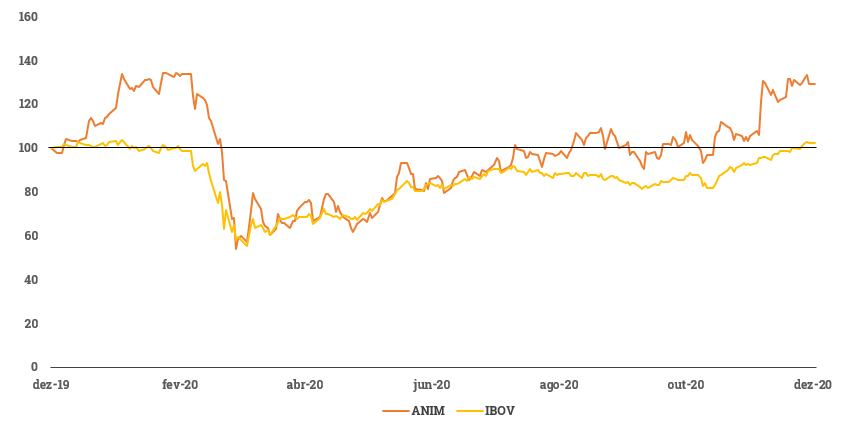

Performance vs. IBOV (Base 100)

Fonte: Bloomberg

P/L 12 meses à frente histórico

Fonte: Bloomberg

Estimativas novas vs anteriores

Incorporando os resultados do 3T20 + novas premissas macroeconômicas

Dado o recente desempenho positivo, aumentamos nossas estimativas de ticket médio, que por sua vez, compensam a premissa mais conservadora da base de alunos e impulsionam as margens da Companhia. O lucro líquido foi impactado positivamente pelo recente aumento de capital que beneficiou os resultados financeiros, e também pela menor despesa de aluguéis estimada (impactando despesas financeiras, depreciação e também o fluxo de caixa).

Fontes: Companhia; XP Investimentos

i) Qualidade

Qualidade Superior = Indicadores de Desempenho Superiores

A estratégia da Ânima de focar em marcas e cursos de alta qualidade vem proporcionando importantes resultados: aumento do ticket médio com crescimento da base de alunos atestando a forte resiliência do modelo de negócios da companhia (mesmo em um cenário atualmente adverso para o setor).

Crescimento do Ticket Médio no Ensino Presencial a/a

Fonte: Companhias

Crescimento da Base de Alunos no Ensino Presencial a/a

Fonte: Companhias

ii) Melhora de margem

Modelo híbrido + elevado ticket médio = margens altas

Devido ao processo de maturação de seu novo modelo híbrido acadêmico, o ticket médio superior (precificação + melhor mix, especialmente em cursos de medicina) e controles aprimorados, a empresa apresentou um desempenho superior quando comparada aos seus pares em 2020 e esperamos que a margem EBITDA melhore ainda mais, alcançando 33% na maturidade (vs 25% em 2019).

Mudanças na Margem EBITDA a/a

Fonte: Companhias

iii) aquisições, agora com Laureate

O potencial de aquisições se materializou com a aquisição da Laureate

Ainda pendente de aprovação pelo órgão regulador (“CADE”), o acordo foi anunciado no início de novembro e deve ser positivo para os acionistas da Ânima, pois: i) deve adicionar cerca de R$ 230 milhões em sinergias; ii) adiciona quase mil vagas de medicina; e iii) Laureate – assim como a Ânima – foca em marcas de alta qualidade.

Utilizando as mesmas métricas de valuation da Ânima, as sinergias sozinhas podem somar R$1,7 bilhão ao valor patrimonial da empresa. Também estimamos qual seria o valuation da Laureate considerando: i) metade do crescimento da Ânima para a base de alunos do ensino presencial; ii) metade do crescimento da Yduqs para a base de alunos do ensino à distância; iii) as mesmas variações do ticket médio para o presencial feitas para a Ânima e o mesmo ticket médio do EaD da Yduqs; iv) sem ganhos de margem – exceto para os ganhos de sinergia; v) todos os números, excluem a FMU – uma das marcas da Laureate a ser vendida no fechamento. Excluindo as sinergias, a Laureate poderia adicionar outros R$2,3 bilhões ao patrimônio da Ânima.

Agora, esses efeitos combinados à dívida líquida da Laureate (líquida da venda da FMU), além da alavancagem adicional necessária para fechar o negócio, o impacto líquido no patrimônio da Ânima pode chegar a cerca de R$837 milhões, ou R$6,2/ação.

Fontes: Companhia; XP Investimentos

Fonte: Companhia

Projeções financeiras – Demonstração de Resultado

Incremento do ticket médio impulsionando margens e retornos

Fontes: Companhia; XP Investimentos

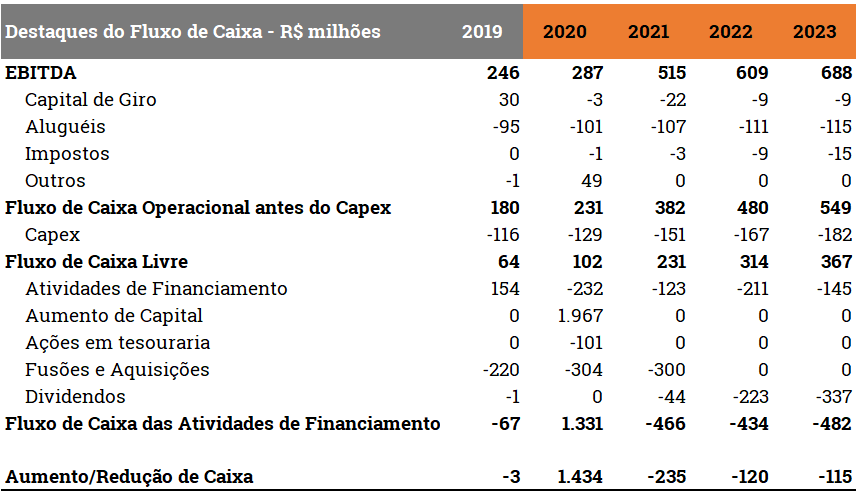

Projeções financeiras – Balanço Patrimonial e Fluxo de Caixa

Recebíveis sob controle, mas a alavancagem considerando a Laureate precisa ser monitorada

Fontes: Companhia; XP Investimentos

¹ EBITDA considerando despesas de aluguel (pré-IFRS 16)

Fontes: Companhia; XP Investimentos

Análise de sensibilidade do Valuation

Fonte: XP Investimentos

ESG: Qualidade do produto como principal destaque

Embora vejamos espaço para melhorias no pilar Social, vemos a Ânima se destacando em relação aos pares quando o assunto é qualidade do produto. Na frente Ambiental, reconhecemos positivamente o esforço atual da empresa neste pilar, porém, sentimos falta de números e/ou estatísticas que mostram a evolução histórica dos principais indicadores, enquanto na Governança destacamos positivamente o Conselho da companhia, que conta com maioria independente.

Clique aqui para ler a análise ESG completa da Ânima e demais empresas do setor

Riscos

Destacamos duas principais preocupações relacionadas às teses de investimentos:

i) curto prazo: ciclos de captação na primeira metade do ano são tipicamente maiores e pode ser negativamente impactado por uma “segunda onda” da pandemia – reduzindo a disposição dos alunos em se matricular e/ou aumentar a evasão;

ii) médio e longo prazo: em geral, acreditamos que as empresas do nosso universo de cobertura estão bem posicionadas e muito à frente dos concorrentes. No entanto, por se tratar de um segmento altamente regulamentado, quaisquer potenciais alterações poderiam impactar os resultados futuros das empresas cobertas. Destacamos então duas questões importantes:

- desregulamentação de cursos de medicina, os quais podem aumentar a concorrência e pressionar os tickets médios e captações; e

- o fim do Prouni, programa que traz um benefício fiscal para as empresas do setor em troca do oferecimento de bolsas de estudo para estudantes de baixa renda. Importante ressaltar que não consideramos o benefício na perpetuidade.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)