PIB deve crescer 5% em 2021 e 0,8% em 2022

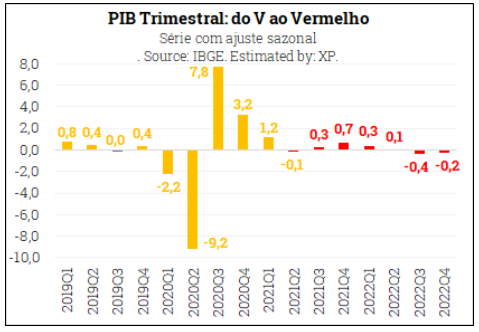

Revisamos o cenário macroeconômico da XP na semana passada (22/10), com a publicação do relatório Mudança de Regime Fiscal pressiona câmbio e juros. Naquela ocasião, reduzimos as projeções de crescimento do PIB Brasileiro tanto em 2021 (de 5,3% para 5,0%) quanto em 2022 (de 1,3% para 0,8%). Esta nota detalha tais mudanças.

Com o esgotamento dos efeitos da reabertura da economia, restrições nas cadeias globais de suprimentos e expressiva reversão dos estímulos monetários, a economia brasileira deverá sair de surpresas positivas no início de 2021 para queda do PIB no 2º semestre de 2022.

No entanto, a recuperação do mercado de trabalho, a forte expansão das safras agrícolas e a normalização parcial das restrições de oferta na indústria devem manter o PIB de 2022 (ano como um todo) ainda em território positivo.

2021: A Retomada. Mas com sinais de derrapagem no fim do ano.

O setor de serviços permanece em trajetória de recuperação firme. A reabertura da economia e o aumento da mobilidade impulsionam as atividades do setor terciário, sobretudo aquelas atreladas ao consumo das famílias. A retomada do PIB de Serviços (além dos serviços prestados às famílias, notamos a normalização gradual dos serviços públicos) deve exercer contribuição importante para o crescimento do PIB total no 2º semestre de 2021. Como efeito colateral, o deslocamento de maior proporção dos gastos privados do mercado de bens para serviços arrefece o ritmo de vendas do comércio, em que pese a grande heterogeneidade entre as classes do varejo no atual cenário.

Porém, restrições de oferta persistem e travam a indústria. Devido aos gargalos nas cadeias globais de suprimentos mais persistentes do que o inicialmente esperado e à forte elevação dos custos de produção e distribuição (destaque ao aumento do custo da energia), o setor industrial tem apresentado resultados desfavoráveis e limitado a recuperação do PIB neste semestre. A escassez de matérias-primas e dificuldades logísticas atingem muitas atividades manufatureiras, e não há sinais de reversão deste quadro desafiador no curto prazo. Nossas interações com representantes do setor real (associações industriais e empresas) ao longo das últimas semanas corroboraram esse prognóstico.

Com isso, revisamos nossa projeção de crescimento do PIB em 2021, de 5,3% para 5,0%. Conforme indicado acima, a dinâmica mais frágil da indústria nos últimos meses – e não surpresas negativas do lado da demanda – nos levaram a reduzir a previsão de alta do PIB total este ano. Segundo nossas estimativas, o PIB cresceu moderadamente no 3º trimestre (0,3% T/T; 4,6% a/a). Pela ótica da oferta, acreditamos que o resultado bastante sólido do PIB de Serviços (1,6% T/T) tenha mais do que compensado o desempenho negativo do PIB da Indústria (-0,8% T/T) e do PIB da Agropecuária (-2,9% T/T) no trimestre passado – os dados oficiais das Contas Nacionais Trimestrais serão divulgados pelo IBGE em 02/12[1]. Já em relação ao PIB do 4º trimestre, antevemos crescimento mais forte na margem (0,7% T/T; 2,5% A/A), ainda como reflexo da recuperação de grande parte do setor de serviços e de certa acomodação (em níveis deprimidos, vale ressaltar) da indústria de transformação. Se nossas previsões estiverem corretas, o PIB de 2021 deixará um efeito de carrego estatístico (carryover) de 0,7 p.p. para o PIB de 2022.

2022: O Esfriamento. Mas nem todo vento é contrário.

Em nosso último relatório de revisão do cenário macro, enfatizamos que a deterioração acentuada das condições financeiras observada nas últimas semanas, como consequência de alterações no paradigma da política fiscal, tende a deprimir os investimentos e o consumo privado (particularmente de bens duráveis) em 2022. Neste sentido, destaque para a elevação substancial do componente de taxa real de juros. Como pode ser visto no gráfico a seguir, o juro real ex-ante – indicador relevante para as tomadas de decisão dos agentes econômicos – saltou cerca de 3,5 p.p. nos últimos três meses (e quase 2 p.p. somente nas duas últimas semanas). As incertezas fiscais e o maior aperto de política monetária devem manter a taxa de juros em patamares elevados nos próximos trimestres.

Assim, as perspectivas para o comportamento da atividade doméstica no ano que vem são menos encorajadoras. Isso nos levou a revisar para baixo a projeção do PIB de 2022, de 1,3% para 0,8%. Em média, projetamos taxa de variação trimestral praticamente nula no próximo ano (isto é, aumento do PIB total devido basicamente ao carrego estatístico favorável). De fato, esperamos contração da atividade econômica no 3º e 4º trimestres de 2022, após crescimento modesto no 1º trimestre e virtual estabilidade no 2º trimestre.

Isto posto, julgamos que não haverá somente ventos contrários em 2022. Em primeiro lugar, nosso cenário base anterior já contemplava desaceleração moderada da economia global no próximo ano (e não um quadro de estagflação ou mesmo recessão). A nosso ver, a demanda externa continuará em trajetória de crescimento, e os preços internacionais das commodities devem ficar apenas um pouco abaixo dos patamares atuais (em média).

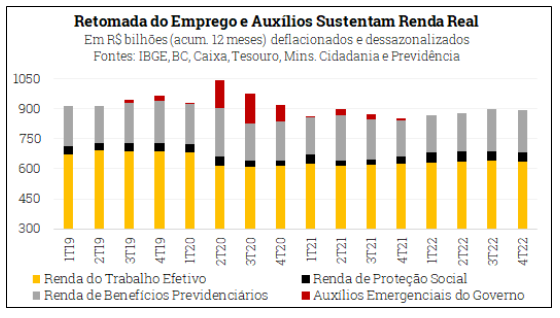

Além disso, a recuperação do mercado de trabalho deve prover alguma sustentação à demanda interna. A retomada do emprego está mais disseminada entre os setores econômicos e tipos de ocupação, com destaque ao ganho de participação das categorias informais (mais sensíveis à mobilidade) nos últimos meses. Essa dinâmica positiva terá continuidade no curto prazo, em nossa avaliação, ainda que a um ritmo mais moderado a partir do início do próximo ano. Nossos modelos apontam para taxa de desemprego de 12,6% no final de 2021 e 12,2% no final de 2022 (série dessazonalizada). Os rendimentos, por sua vez, devem permanecer em níveis baixos, em linha com a ampla ociosidade no mercado de trabalho local. Dessa forma, estimamos que a massa de renda efetiva crescerá 2,3% no ano que vem, após contração de 2% no ano corrente (em termos reais). Quando consideramos o conceito de massa de renda ampliada disponível às famílias (indicador relevante para nossa modelagem de atividade econômica), projetamos elevação real de 1,8% em 2022, após aumento de 4% em 2020 e declínio de 9,3% em 2021 – nossa proxy de massa ampliada incorpora expansão das transferências de renda de proteção social a partir do final de 2021 (implementação do programa “Auxílio Brasil”) e descontinuidade dos pagamentos de auxílio emergencial relacionados à pandemia[2].

Dessa forma, nosso cenário base atualizado para 2022 contempla contração dos investimentos (após forte expansão em 2021), crescimento modesto do consumo e contribuição líquida positiva do setor externo.

Pelo lado da oferta agregada, há dúvidas importantes sobre o comportamento da indústria. Em nossa opinião, a normalização gradual das cadeias de suprimentos ao longo de 2022 permitirá a reativação da produção e recomposição de estoques em atividades manufatureiras com grande peso na economia.

Como principal exemplo, o setor automotivo tem sido bastante afetado pelas restrições na oferta de insumos (particularmente de chips e semicondutores) e dificuldades nos serviços de logística internacional. No Brasil, a produção de veículos contraiu, em média, 20% no período entre março e setembro de 2021 – intensificação dos problemas de fornecimento de matérias-primas – em comparação ao período entre agosto de 2020 e fevereiro de 2021. De forma direta, a indústria automotiva representa um pouco mais de 10% da indústria geral do país, mas, levando em conta também os efeitos indiretos, sua influência é consideravelmente maior. Logo, a despeito do cenário de deterioração de alguns condicionantes de demanda (sobretudo a elevação de juros), acreditamos que a melhoria paulatina da oferta de matérias-primas e subsequente recomposição de estoques de veículos adicionará, no mínimo, 0,3 p.p. ao PIB total no próximo ano. Apresentaremos o detalhamento dessas estimativas em outro relatório, a ser publicado em breve.

Por fim, mas não menos importante, as estimativas preliminares da produção agrícola em 2022 são bastante favoráveis. Em relação à safra de grãos, há expectativa de nível de produção recorde, com crescimento disseminado entre as principais culturas. Ou seja, um cenário muito distinto do observado em 2021, ano marcado por contração acentuada da produção de grande parte das lavouras (soja em grão como exceção importante). Projetamos expansão de 3% para o PIB da Agropecuária no ano que vem.

[1] Em relação aos resultados do PIB no 3º trimestre, destaque para algumas incertezas adicionais: (I) incorporação da série revisada do PIB anual; (II) impacto da melhoria de muitas variáveis do mercado de trabalho acompanhadas pela PNAD (Pesquisa Nacional por Amostra de Domicílios), cujos resultados recentes também parecem refletir ganhos de qualidade da pesquisa após o retorno parcial da coleta presencial de dados; além disso, há dúvidas sobre os efeitos potenciais da reponderação da PNAD anunciada recentemente pelo IBGE; e (III) intensidade da recuperação dos serviços de administração, saúde e educação públicas, dada a dificuldade adicional em monitorar o retorno dessas atividades, sobretudo no que diz respeito ao funcionamento das escolas.

[2] Nossas simulações consideram a vigência do “Auxílio Brasil” com benefício mensal médio de R$ 400 em 2022, para cerca de 17 milhões de pessoas. Este valor foi incluído nas barras pretas do gráfico de massa de renda ampliada. Ainda há muitas incertezas em torno do novo programa de transferência de renda do governo e do fim dos pagamentos de auxílio emergencial. Iremos monitorar a evolução desses temas nas próximas semanas e, eventualmente, refazer simulações para a dinâmica da massa de renda.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)