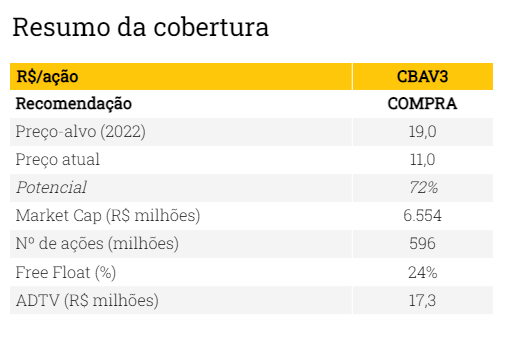

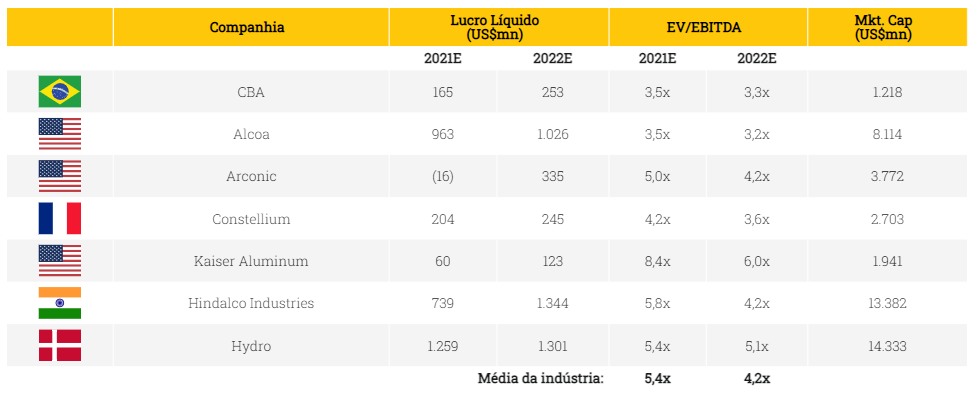

Estamos iniciando a cobertura de CBA com recomendação de Compra (preço-alvo de R$19/ação). Os principais pilares da tese são: (i) mudanças estruturais do perfil de consumo – em um mundo mais sustentável – devem aumentar a demanda por alumínio e colocar desafios ao fornecimento, devido à atual matriz energética da China (carvão), (ii) projetos de expansão em linha com as tendências de mercado; (iii) valuation atrativo, pois vemos a CBAV3 sendo negociada a 3,3x EV/EBITDA 2022E, abaixo da média dos pares: entre 4.0x (produtores de alumínio primário) e 6.5x (alumínio secundário); e (iv) forte posicionamento ESG.

Perspectiva saudável para preços de alumínio

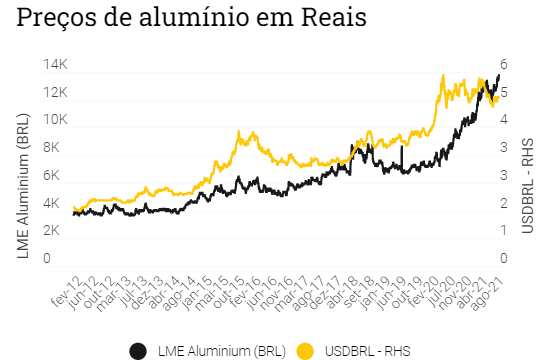

Os preços do alumínio sobem 30% no acumulado do ano (US$2.569 por tonelada) com a demanda global por metais intensificada, especialmente na China. Esperamos que o consumo de alumínio permaneça alto, pelo menos no curto prazo, à medida que os países reabram gradualmente suas economias. Vemos a mudança estrutural para alternativas mais verdes como o principal motivador para o avanço da indústria, uma vez que o metal se destaca como um dos mais ecológicos do planeta e o material mais reciclado dentre os metais industriais, em uma base percentual.

Plano de expansão robusto para os próximos anos

A CBA tem um plano completo de expansão para os próximos anos e consideramos todos os projetos em nosso modelo. Destacamos o Projeto Rondon, um greenfield que vai explorar bauxita de alta qualidade a custos competitivos, com capacidade anual de 4,5 milhões de toneladas por ano (mtpa). O projeto pode ser uma alternativa para os principais importadores que dependem de abastecimento exclusivo. O projeto de aumento da produção de alumínio (+80ktpa) é outro destaque. Além disso, em conformidade com a estratégia ESG da CBA, a empresa tem um projeto de melhoria contínua das instalações de reciclagem, adicionando até 50ktpa de capacidade com o investimento em uma nova linha de tratamento de sucata.

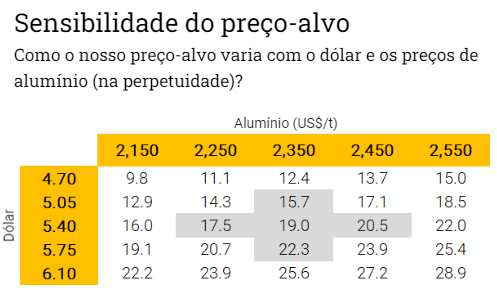

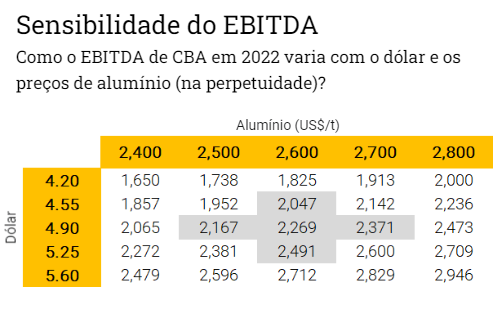

Valuation atrativo

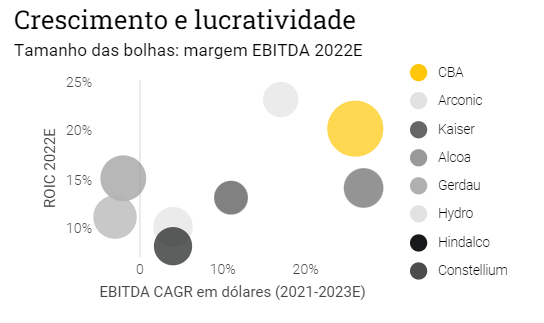

Vemos CBAV3 sendo negociada a 3,3x EV/EBITDA 2022E, abaixo da média dos pares: entre 4.0x (produtores de alumínio primário) e 6.5x (alumínio secundário). Assumimos um preço médio para o alumínio (LME) de US$2.350/t na perpetuidade vs. preço atual de US$2.569/t e em linha com a média histórica.

Forte posicionamento ESG

O modelo de negócios na oferta de alumínio de baixo carbono da CBA, somado aos altos padrões ESG da companhia, nos levam a ver a empresa se destacando em relação aos seus pares, estando estrategicamente posicionada para o futuro.

Nossa tese de investimentos em poucos gráficos

O que é a CBA?

Uma empresa de alta qualidade e líder em alumínio verde…

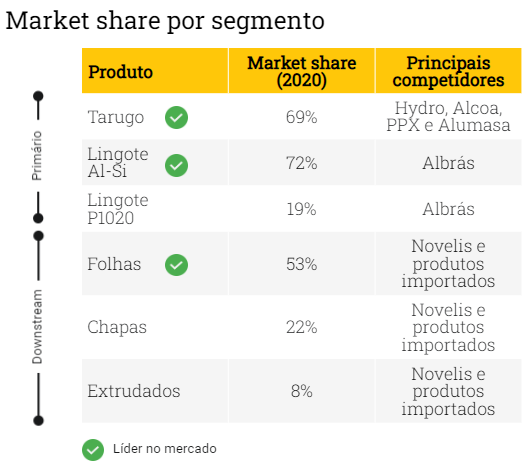

A Companhia Brasileira de Alumínio (CBA) é líder em participação de mercado nos principais segmentos em que atua no setor de alumínio no Brasil, com foco estratégico em produtos de alto valor agregado e margens. A CBA é uma produtora totalmente integrada em toda a cadeia de valor do alumínio e a única empresa na América Latina com um portfólio completo de produtos de alumínio e um mix de produção altamente flexível.

A CBA foi fundada em 1941 para explorar os depósitos de bauxita em Poços de Caldas (MG). Posteriormente, em 1955, a Empresa inaugurou uma unidade industrial em Alumínio (SP). A CBA foi uma das pioneiras na produção de alumínio primário no Brasil, atuando em toda a cadeia de valor, desde a mineração de bauxita até a produção de produtos primários e transformados, passando também pela geração de energia elétrica. A CBA é atualmente controlada pelo conglomerado Votorantim SA.

Em julho de 2021, a empresa concluiu sua listagem no B3 com o ticker CBAV3 (Novo Mercado), levantando ~R$700 milhões (oferta primária). A oferta incluiu a venda de 62,5 milhões de novas ações e 62,5 milhões de ações de propriedade do acionista controlador da empresa, Votorantim. O free float atual é de 24%.

… com forte presença no mercado brasileiro…

De acordo com a ABAL, a CBA é a maior produtora de tarugos e lingotes de Al-Si do Brasil. No downstream, a ABAL estima que a Companhia também seja líder em folhas. Apesar da menor participação de mercado em extrudados, a CBA também é uma das maiores produtoras de tarugos, principal insumo dos extrudados.

A fábrica de Itapissuma (PE) ganha com a proximidade ao porto de Suape. Por outro lado, a Alumínio se beneficia de sua localização favorável, pois a matéria-prima (bauxita) tem um custo logístico competitivo. É importante notar que a região Sudeste é o principal produtor de sucata do Brasil. Portanto, esperamos que a CBA capture benefícios de sua estratégia de aumentar a produção de alumínio reciclado.

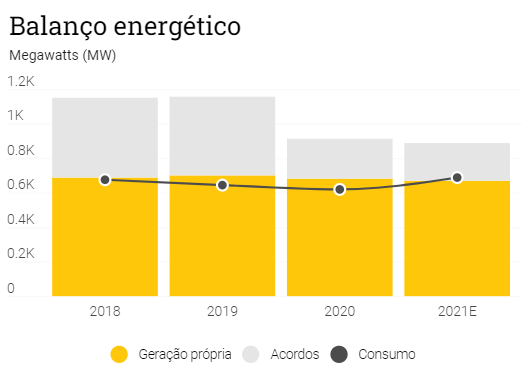

… e 100% focado em energia renovável

A empresa possui 21 usinas hidrelétricas com capacidade instalada de 1,4 GW de energia, capazes de atender quase toda a necessidade de energia elétrica para a produção de alumínio. A CBA possui fábricas ligadas ao Sistema Integrado Nacional (SIN) e ativos ligados diretamente à unidade de Alumínio. Isso permite à empresa uma vantagem de custo muito competitiva. No entanto, é importante destacar que o equilíbrio de energia é impactado pela crise hídrica devido a (i) maior GSF e (ii) menor geração nas usinas da CBA não conectadas ao “SIN” (Sistema Interligado Nacional).

Para garantir o fornecimento de energia elétrica no longo prazo, a CBA assinou acordo, em parceria com a Votorantim Energia e a CPP Investments, para a construção de um parque eólico com 150 MW de capacidade, que substituirá as concessões que expirarão até 2023. Segundo a empresa, existe também a possibilidade de cerca de 520 MW em projetos em análise para geração de energia eólica e solar, incluindo os já mencionados 150 MW.

Além da autoprodução, a CBA também possui contratos de compra de energia. O excedente de energia (entre produção e compra) é comercializado no mercado. O principal contrato de compra, denominado Mix Votener, foi assinado em 2008 e terá vencimento em 2028. É importante destacar que a energia comprada e não consumida está disponível para revenda ou Preço de Liquidação das Diferenças (“PLD”).

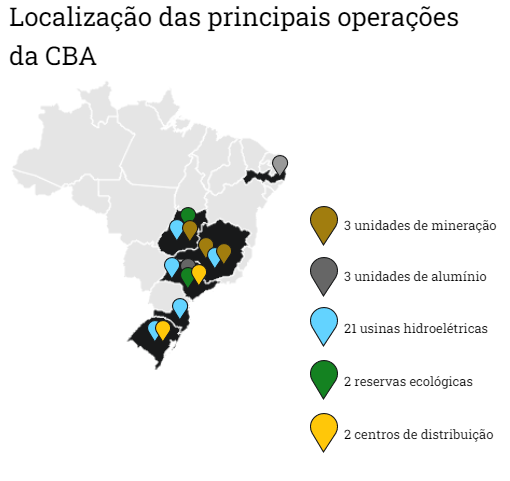

Principais ativos por processo de produção

Mineração – A CBA possui atualmente três unidades de mineração de bauxita, localizadas em Barro Alto (GO; vida útil > 15 anos), Zona da Mata (MG; vida útil > 15 anos) e Poços de Caldas (MG; vida útil de 5 anos). A bauxita extraída pela CBA possui minério de alta qualidade, com maior teor de alumina e menor teor de sílica reativa, sendo assim processada e transportada para a planta de Alumínio (SP).

Alumínio – A fábrica de Alumínio é o principal ativo da empresa. A planta se beneficia da integração vertical, pois atua desde a refinaria de alumina até a produção de produtos transformados (downstream), minimizando custos logísticos e aumentando a eficiência operacional. Alumínio foi responsável por 83% das vendas totais de alumínio da CBA em 2020. Vale destacar também que a planta tem capacidade anual de (i) 800kt de refino de alumina, (ii) 430kt de alumínio primário, (iii) 440kt de fundição, (iv) 115kt de chapas e folhas, (v) 55kt de extrudados e (vi) 162kt de reciclagem. A planta da Alumínio, além de estar geograficamente próxima às minas de bauxita da CBA, está estrategicamente posicionada para atender a região Sudeste, principal mercado consumidor de alumínio do Brasil.

A empresa também possui duas outras plantas: Metalex (SP), uma planta de reciclagem de alumínio para a produção de tarugos (~ 6% das vendas de alumínio); e Itapissuma (PE), responsável pela produção de chapas e folhas (~ 11% das vendas de alumínio).

Destacamos que a reciclagem ocorre nas três unidades de alumínio (Alumínio, Itapissuma e Metalex).

Energia – A CBA possui 21 usinas hidrelétricas com capacidade instalada de geração de 1,4 GW de energia, capaz de atender praticamente toda a energia elétrica necessária à produção de alumínio. As usinas de energia estão diretamente ligadas à unidade de Alumínio, garantindo custos competitivos e isentando o CBA de determinados encargos que incidem sobre as não autoprodutoras. Além da capacidade atual, uma capacidade adicional de 150 MW de energia eólica já está em construção.

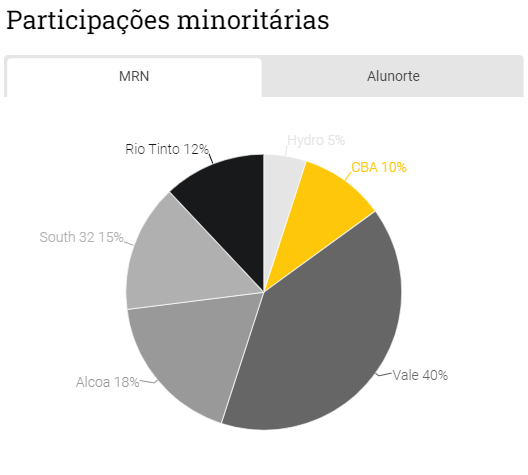

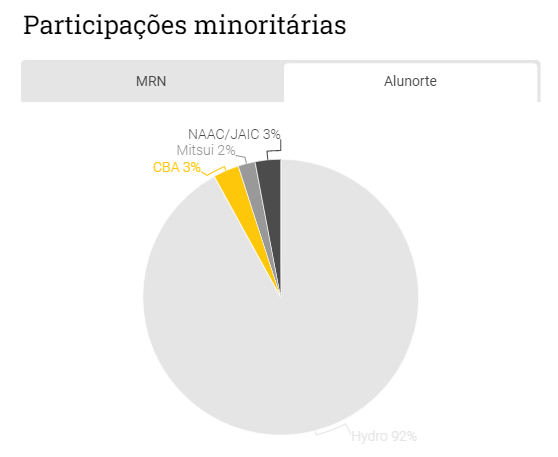

Outros ativos – A CBA também detém participação minoritária na Mineração Rio do Norte (MRN) e na Alunorte. A MRN é a maior produtora e exportadora de bauxita do Brasil, na qual a CBA recebe 10% das vendas de bauxita. A Alunorte é a maior refinaria do mundo fora da China e a CBA recebe 3% das vendas de alumina.

Por que investir na CBA?

Um dos poucos players globais 100% integrados…

A CBA é atualmente a única empresa integrada de alumínio do Brasil, atuando em todas as etapas da cadeia de valor do alumínio, compreendendo a mineração de bauxita, refino de alumina, produção de um portfólio completo de primários (lingotes, tarugos, bobinas e placas), transformados (chapas, bobinas, telhas, perfis extrudados) e reciclados. É importante notar que o processo de produção integrada da CBA é apoiado por 21 usinas hidrelétricas que fornecem energia a custos competitivos. As principais vantagens deste modelo de negócio são proporcionar eficiência operacional e independência das oscilações de preços e outros fatores externos, pois podem garantir o fornecimento de matéria-prima nos volumes necessários.

Em comparação com outros pares globais, a CBA ainda é um dos maiores produtores totalmente integrados, já que a maioria de seus concorrentes se concentra em estágios específicos do processo. Além disso, a CBA também pode ultrapassar seus pares em termos de crescimento e lucratividade, considerando o consenso de mercado.

… com um dos melhores posicionamentos na curva de custos da indústria…

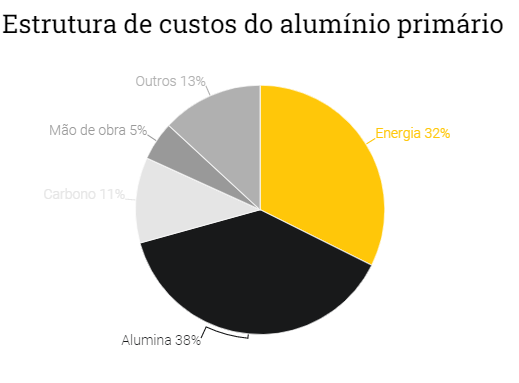

De acordo com o relatório da consultoria CRU, a CBA está classificada no 1º quartil na curva de custos para a indústria de alumínio global, devido às suas vantagens competitivas. A CBA é capaz de fornecer alumínio a um custo baixo principalmente devido à sua autossuficiência em bauxita e alumina e a capacidade de fornecer praticamente todo o consumo de eletricidade por meio de um portfólio proprietário de ativos de energia renovável.

O negócio de alumínio é intensivo em energia. Portanto, uma parte significativa dos custos da CBA está relacionada à eletricidade. Atualmente, a empresa tem capacidade de geração de 1,4 GW por meio de 21 usinas hidrelétricas, o que proporciona baixos custos de energia e mitiga os riscos relacionados ao seu fornecimento.

No futuro, a CBA tem um projeto de expansão em andamento para garantir a posição da empresa como autossuficiente em energia, substituindo a capacidade hídrica pela eólica. O projeto pode adicionar mais de 150 MW à sua capacidade instalada atual.

… e uma das referências na produção de alumínio verde

Com o mundo se movendo em direção a um futuro mais verde, vemos o alumínio como um dos materiais escolhidos para a transição energética global, sendo um candidato chave para uma mudança estrutural em relação à percepção ESG. Portanto, a pegada operacional orientada para o verde da CBA, juntamente com os altos padrões ESG, nos levam a ver a empresa se destacando em relação aos pares, estando estrategicamente posicionada para o futuro, com dois desenvolvimentos importantes que estão prestes a mudar a dinâmica competitiva da indústria: (i) a tendência global de descarbonização e (ii) o foco crescente na sustentabilidade entre investidores, clientes, governos e sociedade.

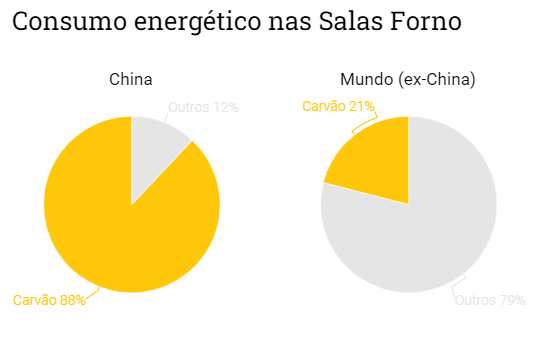

Em nossa opinião, a produção da CBA de um dos produtos com menor teor de carbono da indústria é o principal destaque. Mais de 80% da produção mundial de alumínio tem emissões acima de 4,0 tCO2 / tAl, já que a China é responsável por ~ 60% do fornecimento global atual e a cadeia de alumínio chinesa depende principalmente de fontes à base de carvão. O Brasil, por outro lado, é hoje um dos países mais competitividade em termos de emissões de CO2 por tonelada de Alumínio (tCO2 / tAl) e, quando se trata de CBA, a empresa se destaca por ser líder mundial em alumínio verde: CBA produz exclusivamente alumínio verde, que é um dos produtos de menor emissão de carbono da indústria – a CBA está no 1º quartil em emissões de CO2 na indústria global, com 2,66 tCO2 / tAl.

Consulte nossa seção ESG para obter mais detalhes.

Conhecendo os principais projetos de expansão

No nosso modelo, consideramos todos os projetos de expansão que a companhia planeja executar gradativamente ao longo dos próximos anos, sendo eles (i) atualização da tecnologia das salas forno, (ii) disposição a seco de resíduos, (iii) aumento de reciclagem, (iv) aumento da produção de alumínio, (v) energia renovável e (vi) Projeto Rondon. Confira um resumo dos projetos abaixo:

Atualização da tecnologia das salas fornos

Automação do processo de alimentação do forno para reduzir as emissões de gases de efeito estufa do processo, ao mesmo tempo em que melhora a produtividade, a segurança da fundição e reduz o consumo de materiais (custos fixos mais baixos); redução de 0,5 tCO2 / tAl, com investimento estimado em R$ 581 milhões de 2021 a 2025.

Disposição a seco de resíduos

Conversão da área de disposição de resíduos de bauxita de Palmital de úmida para seca para melhorar a segurança da barragem de rejeitos e aumentar a vida útil da barragem; investimento estimado em R$ 307 milhões de 2021 a 2025.

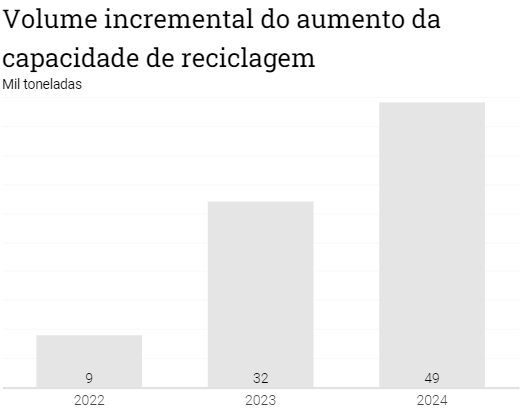

Aumento da reciclagem

Investimentos para (i) aumentar o volume reciclado por meio do aumento de capacidade, adicionando mais de 50ktpa de produção de lingotes, e (ii) implementar tecnologia patenteada para reciclagem de embalagens cartonadas e flexíveis, fechando o ciclo do alumínio a um custo competitivo; investimento estimado em R$ 150 milhões de 2021 a 2023.

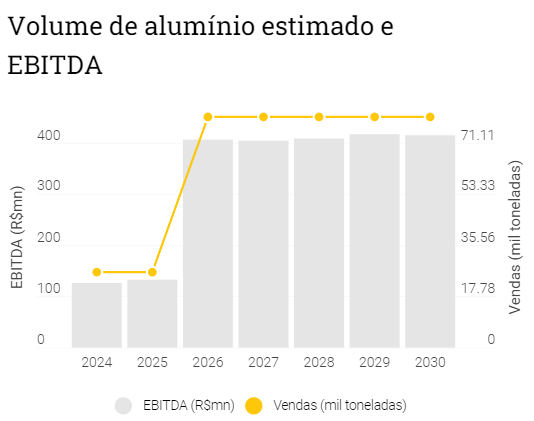

Aumento da produção de alumínio

Reinicialização de dois fornos existentes e investimentos na refinaria, que irão melhorar a capacidade produtiva e a eficiência; aumento de 80ktpa de alumínio de baixo carbono, com investimento estimado em R$ 795 milhões de 2021 a 2025.

Energia renovável

Investimentos para garantir a posição da CBA como autossuficiente em energia, substituindo capacidade hídrica por eólica; nova capacidade de 150 MW, com investimento estimado de R$ 190 milhões de 2023 a 2026.

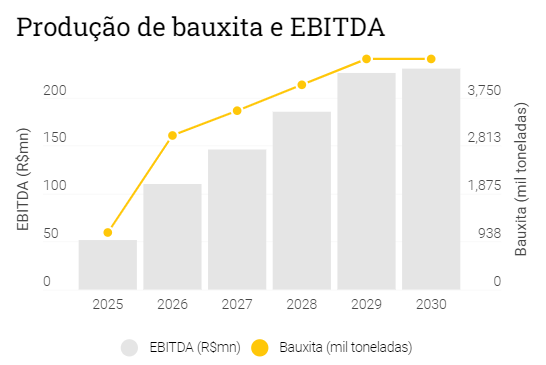

Projeto Rondon

Expansão greenfield que irá acelerar a produção de bauxita em um depósito de classe mundial no Pará e aumentar o potencial de exportação da CBA; produção prevista de 4,5Mtpa de bauxita, com investimento estimado de R$ 2 bilhões de 2023 a 2025.

Confira abaixo o cronograma de expansão da companhia, além das estimativas de investimentos por projeto:

Dentre os projetos de expansão da CBA, destacamos duas iniciativas que deverão ter impacto direto no volume produzido: (i) aumento de produção e (ii) Projeto Rondon. Confira a seguir os detalhes das nossas estimativas acerta dos dois projetos.

Aumento de Produção: Produção mais alta e com fundamentos ESG

A CBA conta com dois projetos brownfield principais para aumentar sua produção de alumínio, um por meio da melhoria das instalações de reciclagem e do aumento da produção de alumínio primário. A CBA é atualmente um importador líquido de alumínio primário no Brasil. Com a expansão da produção, a empresa deve repor as compras externas e focar no mercado interno.

O projeto de ampliação da produção de alumínio primário consiste no reinício de duas fundições existentes e na expansão da refinaria com um investimento competitivo. O volume de produção adicional deve ser de 80ktpa, enquanto a refinaria deve aumentar a produção de alumina em 160ktpa.

Por outro lado, o projeto de aumento da reciclagem consiste em dois projetos em andamento para otimizar a estrutura atual. A CBA adicionará 50ktpa de capacidade com o investimento em uma nova linha de tratamento de sucata, que garante maior eficiência no processamento de sucata e redução de custos. Além disso, a empresa também implementará uma tecnologia patenteada para reciclagem de embalagens cartonadas e flexíveis. Destacamos que o projeto é totalmente aderente à agenda ESG, uma vez que aumenta o volume de alumínio reciclado e reduz as emissões de CO2 (o alumínio reciclado consome 95% menos energia, se comparado ao alumínio primário).

Projeto Rondon: Produção de bauxita no Pará com foco na exportação

O Projeto Rondon é um projeto greenfield que irá gerar valor ao aumentar a produção de bauxita da CBA, apoiado em sólidos fundamentos de mercado. O projeto está localizado na 3ª maior região de bauxita do mundo, com mais de 1,8 bilhão de toneladas de recursos de alta qualidade a serem explorados a custos competitivos (capacidade anual de 4,5 Mtpa, de acordo com a CBA).

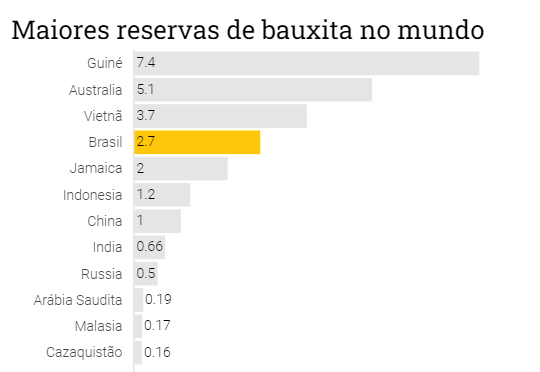

A CBA também se beneficia de uma logística competitiva. A mina fica a 130km da ferrovia Carajás, que está ligada ao Porto de Itaqui, no Maranhão, capaz de receber navios de baixo custo. Ao contrário do projeto de aumento da produção de alumínio, Rondon está focado nas exportações, mas a produção também poderá atender à demanda interna da região Norte. Portanto, o Projeto Rondon pode ser uma alternativa para os principais importadores que dependem de fornecedores exclusivos, como a Guiné, maior exportador de bauxita do mundo.

Perspectivas positivas para o mercado de alumínio

Entendendo a cadeia de produção do alumínio

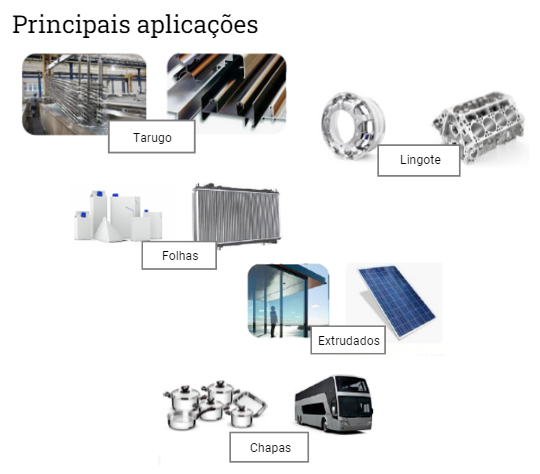

A cadeia de valor global do alumínio abrange um número significativo de setores e produtos: (i) o segmento upstream, que compreende a mineração de bauxita e seu refino em alumina; (ii) o segmento médio, que abrange a fundição de alumínio primário e a produção de alumínio secundário (reciclado); e (iii) o segmento downstream, que abrange a produção de produtos semimanufaturados de alumínio e sua utilização em processos de manufatura mais abaixo na cadeia, como na indústria automobilística, construção civil ou embalagens.

Existem basicamente dois métodos de produção de alumínio. A produção primária envolve a mineração de depósitos de bauxita da terra e a execução de processamento eletro metalúrgico para formar o alumínio. A produção secundária produz novo alumínio a partir de sucata reciclada.

Com foco no segmento upstream da rede, estima-se que mais de 160 milhões de toneladas de bauxita sejam produzidas a cada ano. Do lado da oferta, os líderes na produção de bauxita incluem Guiné, Austrália e Vietnã. O Brasil é o 4º maior produtor do mundo, com ~ 9% do total das reservas globais.

Holofotes na China, como de constume

Do lado da demanda, mais de 100 milhões de toneladas são importadas pela China todos os anos, sendo o maior importador e consumidor de bauxita em todo o mundo, respondendo por cerca de dois terços das importações globais. Embora a China esteja entre os maiores produtores de bauxita, o minério disponível localmente não tem o teor correto de alumina, mas sim com alta concentração de ganga, exigindo uma melhoria considerável antes que possa ser colocado nas refinarias. Portanto, a dependência das importações está aumentando continuamente – Guiné, Austrália e a Indonésia tem uma participação de aproximadamente 95% nas importações de bauxita da China.

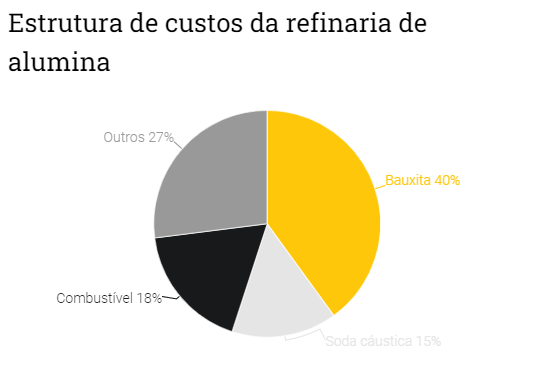

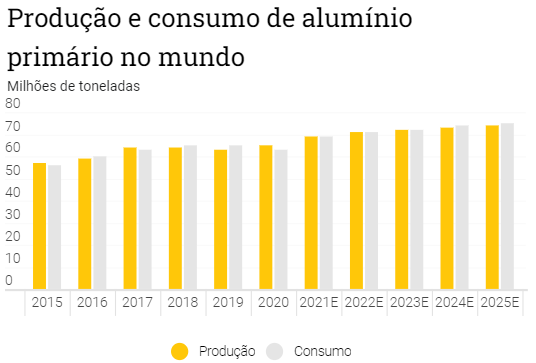

A próxima etapa da cadeia envolve o refino de bauxita em alumina, um dos principais insumos intermediários na fundição de alumínio primário (mais de 90% de alumina é usada na produção de alumínio). Com as importações de bauxita crescendo na China, o país também é o maior produtor mundial de alumina e alumínio. Segundo a CRU, a demanda por alumínio primário deve ter forte crescimento no curto e médio prazo globalmente, com destaque para a Ásia. A Ásia deve manter um crescimento robusto no futuro, apoiado principalmente pelo desenvolvimento econômico após o aumento da renda familiar, urbanização e industrialização.

Balanço de oferta e demanda apertado no mercado global de alumínio

No segmento médio, a alumina é transformada em alumínio primário por meio da eletrólise, uma operação com alto consumo de energia. Assim, os custos de energia são importantes neste processo (~30% dos custos de produção é a energia elétrica). Os custos de energia são a fonte mais significativa de variação no custo total da produção de alumínio entre países e regiões. Os produtores nas Américas e na Europa tendem a depender da energia hidrelétrica, enquanto os produtores da Austrália, China e Índia usam mais usinas a carvão.

O mercado mundial de alumina ex-China estava com excesso de oferta em 2020, com a China absorvendo o excesso de produção como importação para equilibrar o mercado global. A pandemia da Covid-19 causou quedas temporárias de produção em algumas regiões, particularmente na China, durante o primeiro trimestre do ano, mas o impacto geral na produção anual foi anulado.

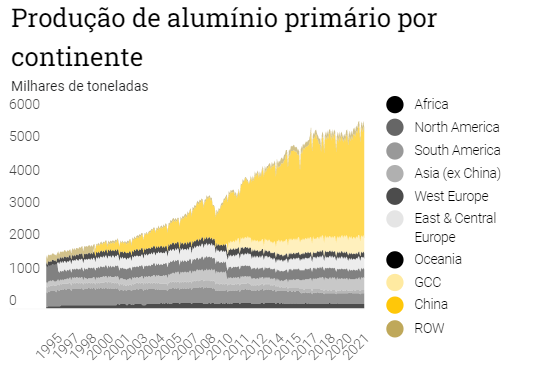

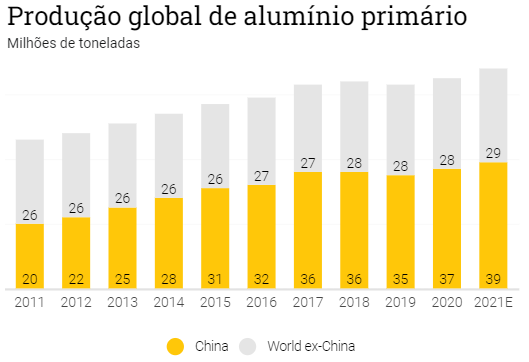

Tal como acontece com a alumina, a China testemunhou um aumento acentuado na produção de alumínio primário na última década e atualmente é responsável por aproximadamente 60% da produção global. Descendo na cadeia produtiva, o alumínio é utilizado principalmente na indústria automotiva, transporte, construção, embalagens e bens de consumo.

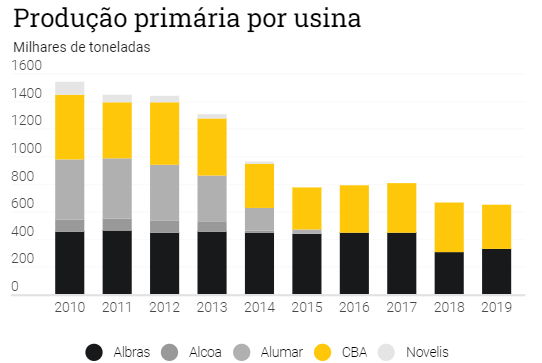

No Brasil, um mercado mais concentrado nos últimos anos

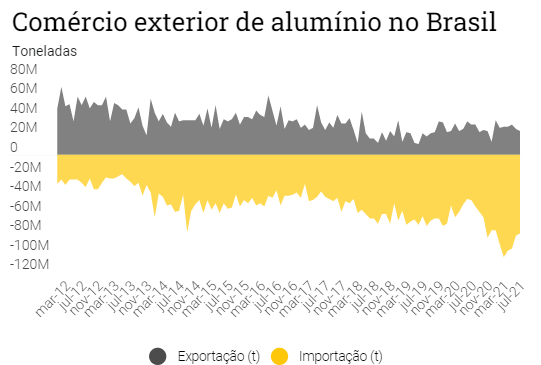

O Brasil é o 15º maior produtor de alumínio primário e o 4º maior produtor de bauxita. Além disso, o Brasil já foi o 6º maior exportador mundial de alumínio, ao mesmo tempo em que conseguiu suprir toda a demanda interna, segundo a ABAL.

Desde 2016, a produção brasileira de alumínio primário é dominada pela CBA e Albras, uma vez que participantes não integrados encerraram suas operações durante a última década. A CBA está focada no atendimento ao mercado nacional, enquanto a Albrás, da Hydro e da Nippon Amazon Aluminium, está focada na exportação. Internacionalmente, os principais concorrentes comparáveis são Hydro, Kaiser, Constellium, Arconic e Alcoa.

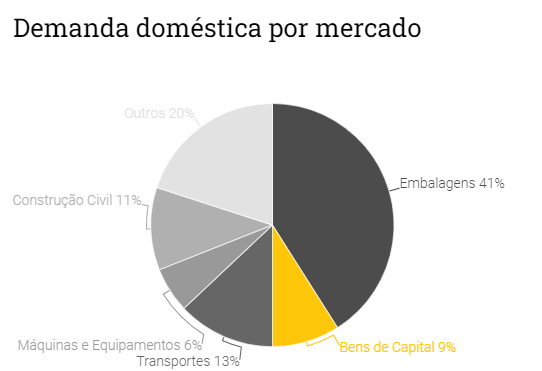

No Brasil, o consumo interno de produtos de alumínio caiu 4,2% em 2020, apesar do crescimento recente, acompanhando a queda do PIB do Brasil (queda de 4,1% A/A). De acordo com a ABAL, os consumidores compraram mais de 1.424 kt (contra 1.486 kt em 2019). Em 2021, a demanda doméstica mostrou recuperação ao lado de outras indústrias, mas o Brasil continua sendo um importador líquido. Os 3 principais setores intensivos em alumínio são embalagem, transporte e construção civil (~65% do consumo doméstico total). Vemos a mudança no mercado de embalagens e chapas rumo a um modelo de negócio mais ecologicamente correto, substituindo o plástico pelo alumínio, como um dos principais impulsionadores do mercado brasileiro.

Reformas na indústria chinesa e movimento global de descarbonização podem impulsionar a demanda por alumínio

A China, maior player do setor, continua a impulsionar mudanças estratégicas em sua economia à medida que as leis ambientais estão se tornando mais sofisticadas. O país anunciou diversas medidas para reduzir emissões de CO2 em diversos setores. O 14º Plano Quinquenal, por exemplo, visa uma redução de 18% na intensidade de carbono por unidade do PIB até 2025. A Associação da Indústria de Metais Não Ferrosos da China também anunciou em abril de 2021 a meta de atingir o pico de emissões de alumínio até 2025.

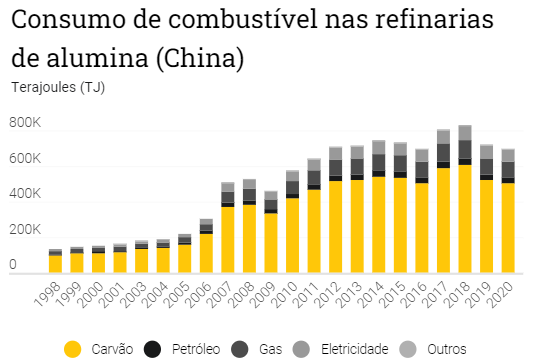

Como mostram as figuras abaixo, a cadeia de alumínio chinesa depende principalmente de fontes à base de carvão, portanto, a realocação para outras fontes de energia pode afetar todo o mercado. Esperamos também uma maior adoção do alumínio em novas tecnologias e projetos vinculados ao movimento global de descarbonização. A precificação do carbono e possíveis tarifas sobre as emissões de produtos importados poderiam beneficiar os produtores de baixo carbono e de alguma forma penalizar aqueles com taxas de emissão mais altas. Vemos a CBA estrategicamente posicionada para este movimento global, já que produz um dos produtos com menor teor de carbono da indústria.

Valuation

Nosso preço-alvo para o final de 2022 é de R$ 19,0 por ação e se encontra 73% acima do preço atual. Vemos a CBA sendo negociada a 3,3x EV / EBITDA 2022E. Esse múltiplo se compara à média dos pares entre 4.0x (produtores upstream) e 6.5x (downstream).

Usamos uma abordagem de avaliação FCFF (fluxo de caixa livre para firma), em que nossas principais premissas incluem: (i) taxa de crescimento de longo prazo de 2%, (ii) taxa livre de risco dos EUA de 2%, risco país de 2,5% e diferencial de inflação de 2% e (iii) 11,9%, 13,7% e 4,6% de WACC nominal, custo do capital próprio e custo da dívida, respectivamente.

Adicionamos a participação minoritária da CBA na MRN (10%; R$ 167 milhões) e na Alunorte (3%; R$ 101 milhões).

Confira abaixo um resumo das nossas estimativas e premissas para CBAV3:

Como o nosso valuation de CBA se compara às demais companhias?

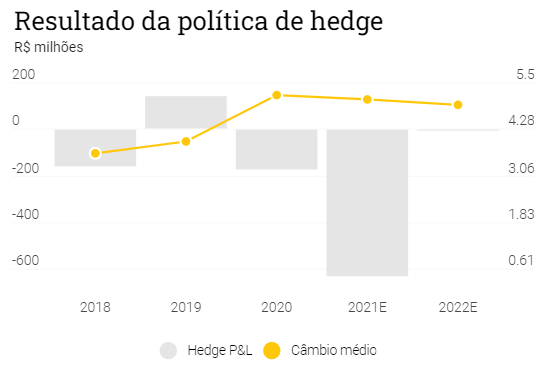

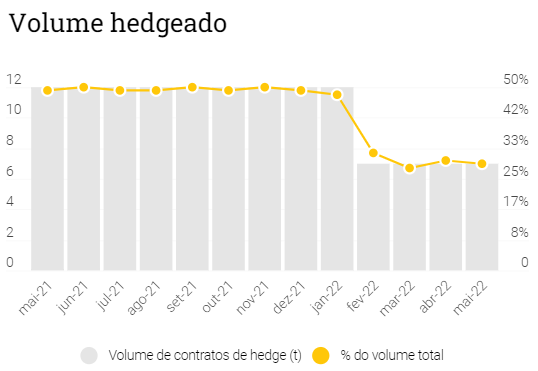

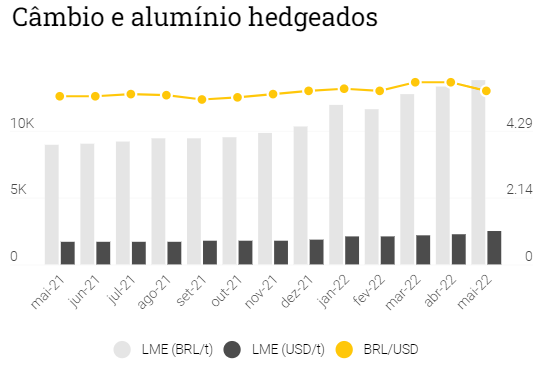

Política de hedge da CBA

Até 2021, a CBA visa reduzir a volatilidade do fluxo de caixa por meio de seu programa de hedge (hedge estratégico). Para isso, a empresa contrata instrumentos financeiros derivativos para realizar a venda a termo de commodities em conjunto com a venda de dólares a termo. Além disso, para se proteger das oscilações das taxas de câmbio, a CBA contrata derivativos para proteger uma parte do prêmio adotado nas vendas do negócio downstream (programa de hedge de prêmio downstream). O volume total atualmente coberto é superior a 136kt.

Após o IPO, a CBA encerrou sua estratégia de hedge para buscar exposições a commodities e câmbio, com as tendências de crescimento. Os contratos atuais terminam em maio de 2022.

Supondo um dólar médio de 5,05 em 2021 e 4,90 em 2022, estimamos uma perda de hedge de -R$ 625 milhões em 2021 e -R$ 4,0 milhões em 2022, respectivamente.

Uma líder em alumínio verde, com forte posicionamento ESG

Com o mundo se movendo em direção a um futuro mais verde, vemos o alumínio como um dos materiais escolhidos para a transição energética global, sendo um candidato-chave para a mudança estrutural em relação aos critérios ESG. Isso posto, o modelo de negócios focado na oferta de alumínio de baixo carbono da CBA, somado aos altos padrões ESG da companhia, nos levam a ver a empresa se destacando em relação aos seus pares, estando bem e estrategicamente posicionada para o futuro adiante, com destaque para duas frentes importantes que estão prestes a mudar a dinâmica competitiva do setor: (i) a tendência global de descarbonização; e (ii) o foco crescente na sustentabilidade por parte dos investidores, clientes, governos e sociedade. Para a CBA, vemos o pilar E como o fator mais importante na análise ESG, seguido pelas frentes G e S, respectivamente.

(E) Produção de um dos alumínios com menor emissão de carbono da indústria é o principal destaque. Mais de 80% da produção mundial de alumínio tem emissões acima de 4,0 tCO2/tAl, já que a China é responsável por ~60% do fornecimento global atual e a cadeia de alumínio chinesa depende principalmente de fontes à base de carvão. O Brasil, por outro lado, é hoje um dos países mais competitivos em termos de emissões de CO2 por tonelada de Alumínio (tCO2/tAl) e, quando se trata da CBA, a empresa se destaca por ser uma líder mundial em alumínio verde: a CBA produz exclusivamente alumínio de baixo carbono, sendo um dos alumínios com menor emissão de carbono em sua produção (a CBA está no 1º quartil em termos de emissões de CO2 na indústria global¹, com 2,66 tCO2/tAl).

¹ escopo 1 e 2.

(S) Fortes esforços em saúde e segurança, somado à iniciativas de engajamento com a comunidade. Neste pilar, destacamos três tópicos principais: (i) Saúde e Segurança: reconhecemos positivamente os esforços da empresa nesta frente, com a taxa total de acidentes alcançando 1,75 por milhão de horas em 2019, abaixo da média da indústria de 3,94 de acordo com a MSCI; (ii) Gestão da mão de obra: a CBA tem ~2,4 mil funcionários e recebeu o prêmio “Great Place to Work” no Brasil em 2019; ainda assim, vemos espaço para melhorias, uma vez que a empresa tem iniciativas de gestão da mão de obra relativamente limitadas em comparação com seus pares; e (iii) Engajamento com a comunidade: a CBA possui diversos programas envolvendo as comunidades locais e trabalho voluntário, além de uma forte atuação junto ao instituto Votorantim.

(G) Histórico de primeira linha, apoiado pela Votorantim. A CBA é atualmente controlada pela Votorantim SA. (76% de participação vs. 100% antes do IPO), com suas ações listadas no segmento do Novo Mercado. Apesar de notarmos que o Conselho de Administração da empresa carece de uma maioria independente (40%), vemos com bons olhos (i) a gestão experiente da CBA, que possui uma experiência histórica comprovada, apoiada pela Votorantim; e (ii) a presença feminina na alta gestão da empresa, com as mulheres representando 20% e 29% do Conselho de Administração e da Diretoria Executiva da CBA, respectivamente.

Clique aqui para ler o relatório completo com a análise ESG da CBA (CBAV3)

Resumindo a tese em cinco pontos

Destaques da tese

Custo caixa em nível global – A CBA é uma empresa eficiente. Em termos de custos, a CBA encontra-se no primeiro quartil da curva de custos (smelter) devido à sua integração – que compreende a mineração, refinaria de alumina, smelter e produção de alumínio – e à produção competitiva de energia.

Plano de expansão em linha com as tendências de mercado – Tendências estruturais devem impulsionar a substituição de outros metais em algumas aplicações em direção a um mundo mais sustentável. Os projetos de expansão da CBA vêm em linha com uma melhor perspectiva no futuro.

Expectativa de prêmio mais alto por baixa emissão – Mais de 80% da produção mundial de alumínio tem emissões acima de 4 toneladas de CO2 por tonelada de alumínio. A mudança para alternativas mais sustentáveis e a expectativa acerca do índice de alumínio verde podem levar a prêmios mais elevados nos produtos da CBA no longo prazo.

Balanço de Oferta x Demanda apertado – O governo chinês está limitando a capacidade de produção de vários metais para reduzir as emissões. Essa desaceleração das adições de capacidade e a disciplina de produção podem beneficiar a indústria. A China atualmente é responsável por cerca de 60% do fornecimento global de alumínio.

Valuation atrativo – Vemos a CBA sendo negociada a 3,3x EV / EBITDA 2022E, que se compara à média dos pares entre 4.0x (produtores upstream) e 6.5x (downstream).

Principais riscos da tese

Desaceleração econômica da China – Uma desaceleração econômica além das expectativas na China pode pressionar os preços do alumínio, já que o país representa cerca de 50% da demanda global da commodity.

Demanda doméstica abaixo do esperado – O mercado doméstico representa cerca de 90% da receita líquida da CBA. Uma queda significativa na atividade econômica e, portanto, na demanda por alumínio, deve afetar os resultados da empresa.

Riscos hidrológicos no Brasil – O equilíbrio de energia pode ser afetado por uma crise hídrica: (i) maior GSF¹ e (ii) menor geração de usinas da CBA que não estão conectadas ao SIN², o que aumenta as compras de energia da empresa no mercado spot.

Volatilidade cambial – Os números do CBA também são altamente sensíveis aos níveis de câmbio. Portanto, uma valorização do real poderia reduzir os resultados da empresa.

Riscos de barragens – Apesar do tamanho menor (vs. mineração de minério de ferro, por exemplo) e do tipo de alteamento mais seguro, as barragens de rejeitos sempre representam risco. A CBA está atualmente trabalhando no descomissionamento de sua barragem de Jacuba (método de alteamento de linha de centro).

Diretoria Executiva e Conselho de Adminstração

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)