O objetivo deste texto é explorar alguns conceitos e situações que embasem uma estratégia pessoal de alocação de recursos de longo prazo utilizando produtos do ramo securitário, sejam esses produtos a previdência ou seguros de pessoas. A ideia é analisar duas situações, em tese complementares, de estilo de vida financeira e partir destas propor estratégias de alocação.

Muito se escreve e se analisa sobre os aspectos tributários da previdência e dos seguros de pessoas passando a mensagem de que tais produtos são boas oportunidades de planejamento fiscal e sucessório. Isso é verdade, mas não é toda verdade, pois os produtos securitários podem ter um papel fundamental na alocação de longo prazo, sendo primordiais para o sucesso de uma estratégia de vida.

Primeiramente para entender esse conceito vou apresentar a ideia do Valor do Capital Humano ou VCH. Objetivamente o VCH é o valor presente de todos os fluxos financeiros livres que uma pessoa terá ao longo da vida. Pode ser entendido como a soma de tudo que se recebeu menos tudo que se gastou ao longo da vida.

Fluxos financeiros livres são todos os recursos que num determinado período de tempo “sobram” após todas as despesas, sejam elas com alimentação, vestuário, moradia (incluindo a compra de imóvel ou aluguel), entretenimento, informação, educação etc. É aquilo que de fato sobrou para investir. Se fosse possível calcular de antemão o VCH ele seria um número que expressaria os valores gerados em excesso na fase laborativa de uma pessoa.

Usualmente no início da vida laborativa uma pessoa tem alto potencial de geração de fluxos livres, ao passo que ao final esse potencial de geração de novos fluxos financeiros tende a se esgotar. Esse esgotamento pode acontecer de forma suave, ou seja, através de uma entrada em usufruto planejado ou de forma abrupta através do falecimento ou ainda por uma entrada em aposentadoria feita de forma não planejada.

É evidente a importância de gerarmos fluxos livres, pois se no futuro pretendemos usufruir de nossos recursos de forma planejada, devemos gerar fluxos livres hoje.

Vamos elencar os aprendizados que tivemos até agora sobre o VCH?

- Ele é uma medida do potencial financeiro excedente de uma vida laborativa ou ainda do valor dos fluxos financeiros livres que estão por vir.

- Fluxos financeiros livres são os recursos que sobram após todas as despesas, é o que temos para investir.

- O VCH se esgota ao longo do tempo, ou seja, o potencial de geração de fluxos tem um fim.

- O esgotamento do VCH pode se dar de forma planejada ou de forma não planejada e também de forma abrupta.

Nesse ponto é importante saber que quando pensamos em VCH não deveríamos ter outras intenções além de nos expressar em termos financeiros. Não há no VCH informações suficientes para atribuir quaisquer outros valores a uma vida que não o financeiro. Portanto ele não trata de valores morais, espirituais ou mesmo sentimentais.

Com tais informações vamos analisar algumas situações práticas para podermos construir uma solução estratégica de alocação em produtos securitários.

Situação 1 – A vida financeira de um Colaborador (assalariado).

Boa parte das pessoas busca o trabalho assalariado como forma de ganhar a vida. Uma pessoa se fia no recebimento periódico de salários e espera que no tempo esse salário seja corrigido aumentando potencialmente a capacidade de geração de fluxos livres. As correções podem se dar por exemplo através de dissídios, promoções, mudanças de emprego ou recolocações.

Para esse tipo de pessoa as despesas tendem a se adequar aos ganhos, ou seja, a previsibilidade dos ganhos gera também uma previsibilidade nas despesas. Apesar desse comportamento correlacionado existem eventos que potencializam gastos como um casamento, o nascimento dos filhos, uma doença ou a compra de um imóvel. São eventos que podem gerar descasamentos momentâneos entre ganhos e gastos.

Ao longo da vida laboral existem momentos em que os gastos superam os ganhos, mas também há momentos em que os ganhos superam os gastos. Esse vai e vem, essa oscilação se preferirem, gera uma volatilidade dos fluxos financeiros livres. Sendo esperado que para um Colaborador essa volatilidade seja pequena e suportável.

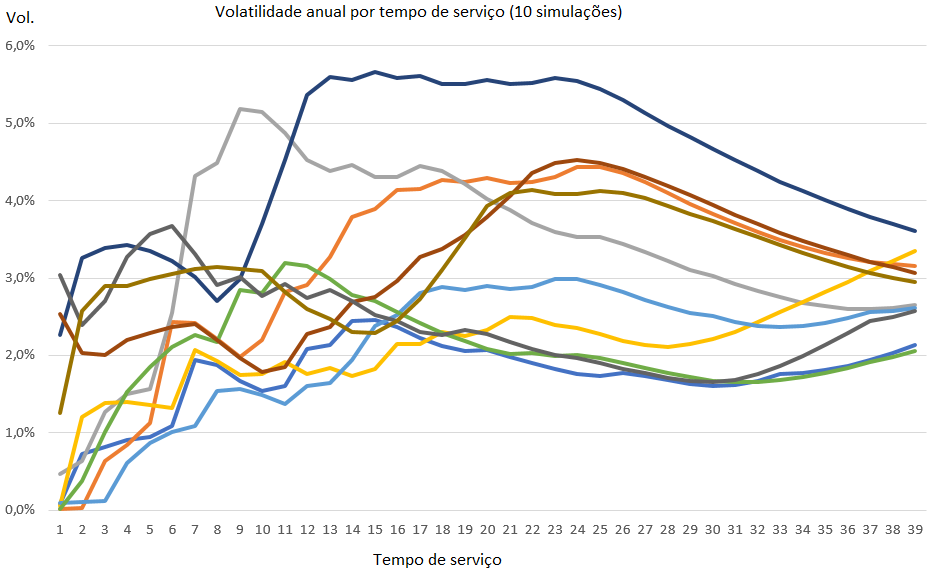

Realizando algumas simulações recursivas por um período laboral de 40 anos e que consideram diversos cenários de variação de ganhos e despesas podemos estimar algo em torno de 3,3% ao ano para essa volatilidade, significando em termos práticos que os fluxos livres podem gerar ganhos de 10% ao ano ou ainda serem realizadas perdas na mesma proporção com 99% de confiança.

Existirão períodos mais voláteis principalmente no início dos fluxos, mas à medida que o tempo passa e os saldos dos fluxos crescem essa volatilidade diminui estabilizando-se, como mostra a figura abaixo:

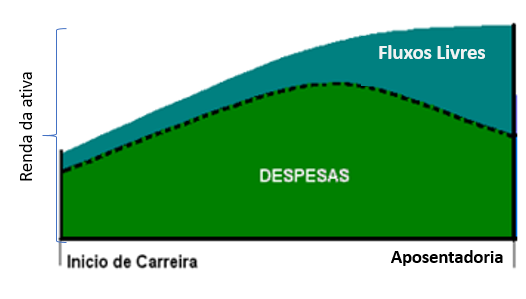

Esse fenômeno ocorre por que há uma tendência ao aumento dos ganhos com uma redução das despesas, implicando em variações de fluxo de caixa acumuladas por tempo de serviço cada vez menores. A figura abaixo ilustra a situação modelada ficando visível o aumento dos ganhos e a redução das despesas ao longo tempo:

Situação 2 – A vida financeira de um Empreendedor

No outro extremo temos o empreendedor nato. De maneira simplista podemos dizer que o empreendedor tem uma vida financeira muito mais arriscada em relação ao Colaborador. Há uma busca constante por maximizar os ganhos pela tomada de riscos, uso de empréstimos e alavancagem que muitas vezes compromete o patrimônio próprio e da família do empreendedor, não sendo incomum existir uma mistura entre as finanças pessoais e o negócio do próprio empreendedor.

O comportamento do VCH para um empreendedor é desta forma de difícil modelagem, tendo uma imprevisibilidade maior.

Conclusão

De um lado desenhamos uma situação que envolve uma pessoa que segue uma vida financeira regrada e que apesar dos pequenos imprevistos consegue se adequar e gerar fluxos de caixa livres para realizar seu VCH. De outro lado temos uma pessoa com uma vida financeira mais emocionante, com maiores tomadas de risco, mas que também ao longo do tempo consegue realizar seu VCH.

Pensando em como essas pessoas deveriam investir e se fossemos seguir a teoria usual tenderíamos a encaixar a primeira pessoa num perfil conservador pois tudo em seu estilo de vida financeira nos leva a crer nisso. Por outro lado, tenderíamos a encaixar a segunda pessoa num perfil arrojado pois da mesma forma seu apetite por riscos financeiros parece ser maior.

É nesse ponto que precisamos pensar numa estratégia de investimentos que de fato agregue valor a cada um desses perfis e questionar: será que esse tipo de avaliação levará a uma boa decisão de investimento?

Vamos partir do fato de que ambas as pessoas querem maximizar o valor de seu VCH. Ou seja, além de poderem gerar fluxos livres elas querem investir esses fluxos livres de forma a criar o maior valor financeiro possível para suas vidas, usufruindo deste valor na fase em que decidirem se aposentar. Esse investimento pressupõe um orçamento de risco que a pessoa pode correr, ou seja, quanto de risco de fato a pessoa suporta tomar em seus investimentos de forma a maximizar seus ganhos. O que poucos percebem é que o estilo de vida financeira que seguimos possui um risco intrínseco, ou seja, nos exemplos que analisados o consumo de risco da primeira pessoa (Colaborador) é bem menor que o da segunda pessoa (empreendedor) mesmo quando ambas não investem em nada para maximizar o VCH. Fica fácil perceber nessa situação que o Colaborador poderia tomar mais risco que um empreendedor em seus investimentos pessoais para maximizar o VCH.

É uma idéia contra intuitiva, ou seja, quem segue um estilo de vida financeira conservador poderia tomar mais riscos em seus investimentos dos fluxos livres e pelo contrário quem tem um estilo de vida financeira arrojado deveria tomar menos riscos em seus investimentos dos fluxos livres ao mesmo tempo que deve se proteger o mais rápido possível de eventos abruptos.

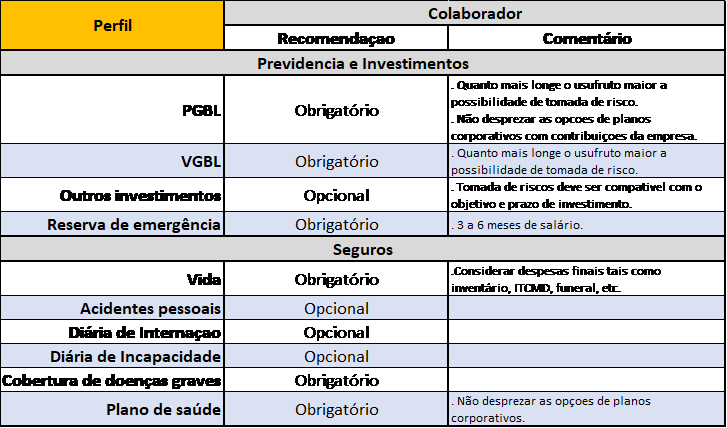

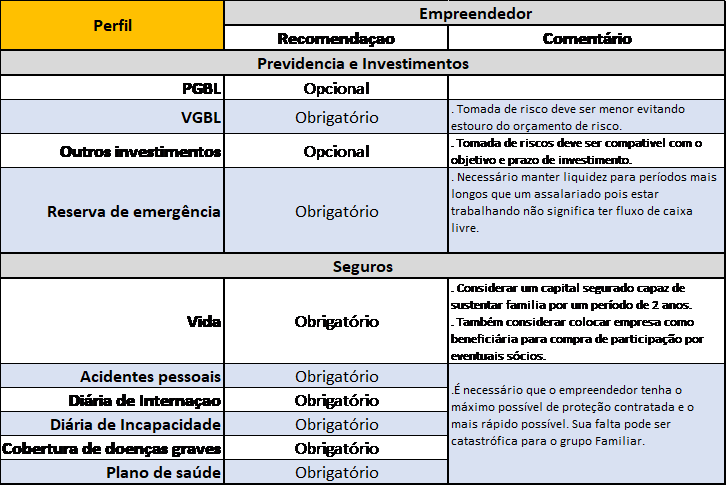

Finalmente com essa idéia podemos propor a seguinte tabela estratégica de alocações que em linhas gerais tem a intenção de incentivar o Empreendedor a se proteger de suas tomadas de risco na vida financeira cotidiana ao mesmo tempo que deixa aberta a possibilidade de uma maior tomada de riscos para o perfil Colaborador.

Espero com este pequeno estudo ter demonstrado que os produtos securitários são de suma importância para a preservação da saúde financeira ao longo da vida ao mesmo tempo em que podem possibilitar uma aposentadoria planejada e com melhor aproveitamento do orçamento de risco que dispomos para tomada em nossos investimentos.

Se você ainda não tem conta na XP Investimentos, abra a sua!