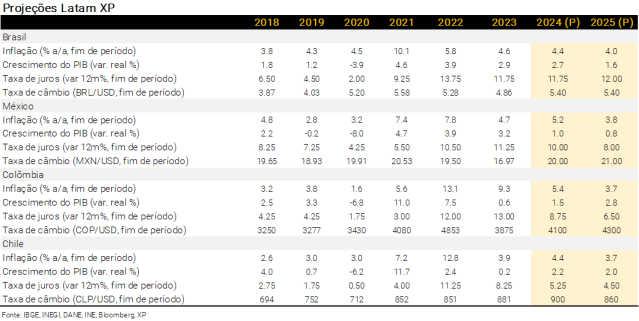

Destaques

- A economia dos EUA está desacelerando, embora ainda não vejamos sinais de recessão. Projetamos três cortes de juros de 0,25 p.p. nos juros este ano.

- Na Europa, os principais bancos centrais (BCE e BoE) já iniciaram o ciclo de flexibilização monetária e os próximos cortes devem ser graduais em meio a atividade resiliente e inflação persistente.

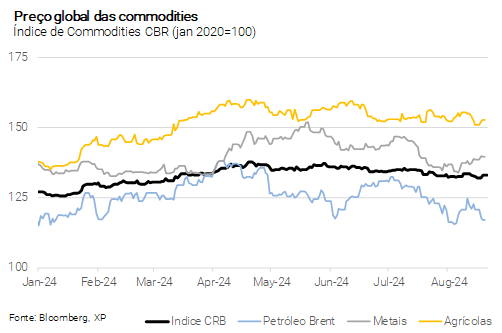

- No âmbito geopolítico, conflitos globais limitam a queda dos preços das commodities, o que é positivo para América Latina. Porém, custos pressionados e elevação de barreiras comerciais podem elevar a inflação global nos próximos anos.

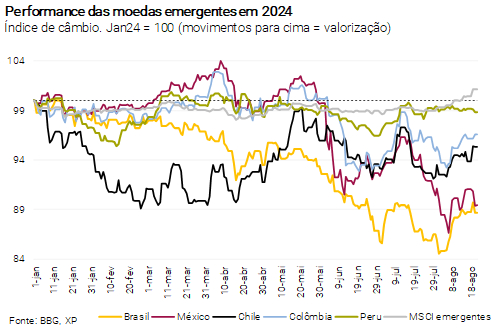

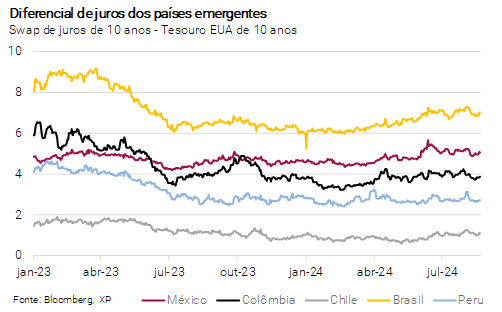

- As moedas emergentes depreciaram diante do aumento da aversão ao risco global e à inversão das posições de carry trade. Esperamos recuperação parcial, mas o câmbio permanecerá volátil e sensível ao cenário internacional.

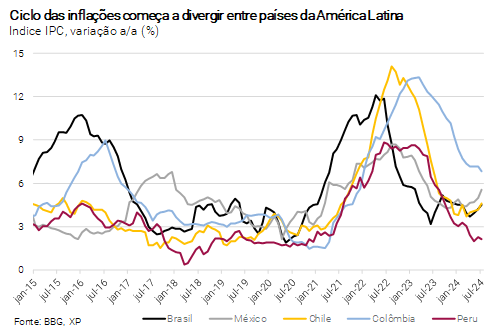

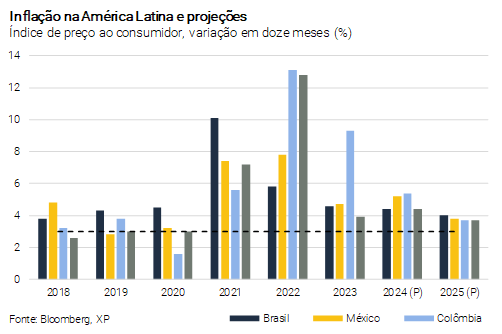

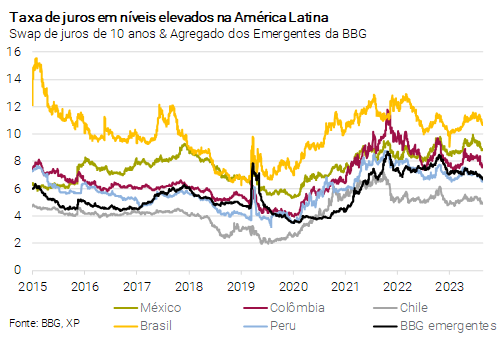

- Na América Latina, as perspectivas de inflação variam entre países, conforme o momento no ciclo econômico e a fase da política monetária, além de políticas de estímulos fiscais. Desta forma, as ações dos bancos centrais vão ficando menos coordenadas, refletindo mais fatores domésticos.

- Enquanto no Brasil projetamos agora um ciclo moderado de alta de juros, no Chile e o Peru os bancos centrais estão tateando o final do ciclo de flexibilização, enquanto o México e a Colômbia ainda têm espaço considerável para reduzir os juros.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Estados Unidos: Flexibilização monetária amadurece, porém risco de recessão vira preocupação

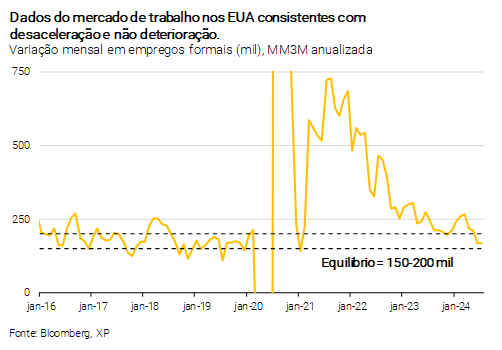

O Federal Reserve (Fed, banco central do EUA) ganha confiança para reduzir a taxa de juros. Os dados recentes de inflação nos EUA foram benignos, aliviando as preocupações do início do ano de que a economia estava superaquecida. Os números referentes ao terceiro trimestre serão cruciais para determinar se a melhoria é sustentável. Em relação à preços, a inflação tem desacelerado de forma generalizada, incluindo no setor de serviços – o setor mais pressionado ao redor do mundo. Ademais, o mercado de trabalho está mais equilibrado, e o ganho real de emprego e o crescimento salarial moderaram consideravelmente. Este é um fator que tende a contribuir para o alívio das pressões sobre os preços dos serviços. No geral, os dados mostram que a economia está esfriando, respondendo à política monetária restritiva.

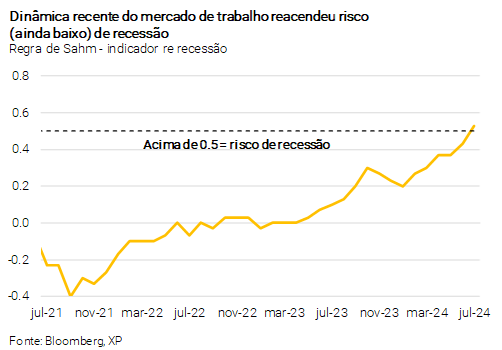

Ainda não vemos sinais claros de recessão. Os mercados começaram a se preocupar que o Fed esteja atrasado no ciclo de corte de juros, devido ao aumento do nível de desemprego (na margem) e aos indicadores antecedentes mais fracos. No entanto, os dados recentes são consistentes com uma economia em reequilíbrio, e não com uma recessão. Destacamos que: (1) o PIB do segundo trimestre cresceu 2,8% em termos trimestrais anualizados, com todas as principais categorias em expansão e uma forte contribuição do consumo pessoal; (2) apesar da moderação notável nos dados do mercado de trabalho, a taxa de desemprego atual (4,3%) ainda é considerada baixa e a oferta e demanda por mão de obra estão em equilíbrio; (3) a temporada resultados das empresas do segundo trimestre mostrou lucros corporativos crescentes, o que deve manter os empregos estáveis; e (4) a liquidez dos bancos está em níveis saudáveis.

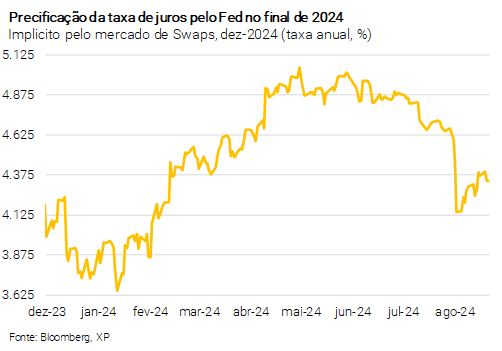

Reconhecemos, entretanto, que se os sintomas de recessão se intensificarem, o impacto no mercado de trabalho pode escalar rapidamente, representando um risco. As preocupações de agentes de mercado com uma possível recessão aumentaram, levando a uma mudança notável nas expectativas de flexibilização monetária, chegando a apreçar 1,25 p.p. de redução na taxa básica de juros este ano.

Em relação à nossa projeção, esperamos três cortes de 0,25 p.p.. Os dados ainda estão voláteis, e a menos que surjam sinais preocupantes de recessão, o Fed provavelmente optará por uma abordagem gradual em seu ciclo de flexibilização monetária. Enfatizamos que a inflação ainda está acima da meta, e a taxa de variação acumulada em doze meses deve aumentar nas próximas leituras, “subindo a barra” para um ritmo mais acelerado de corte de juros. Reconhecemos, no entanto, que em caso de enfraquecimento agudo nos dados de emprego, o Fed pode optar por agir mais rapidamente. Isto posto, continuamos a estimar o juro neutro em 3,5%.

A menos que surjam sinais preocupantes de recessão, o Fed provavelmente optará por uma abordagem gradual em seu ciclo de flexibilização monetária. A inflação ainda está acima da meta, e a taxa de variação acumulada em doze meses deve aumentar nas próximas leituras, “subindo a barra” para um ritmo mais acelerado de corte de juros. Em caso de enfraquecimento agudo nos dados de emprego, o Fed pode optar por agir mais rapidamente. Isto posto, continuamos a estimar o juro neutro em 3,5%.

Clique aqui para receber por e-mail os conteúdos de economia da XP

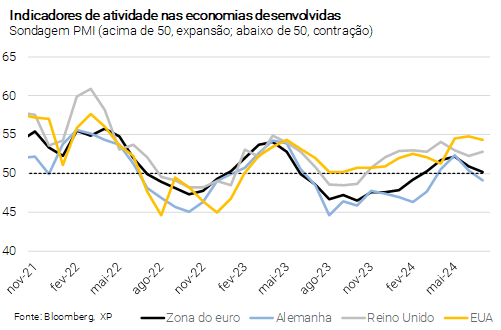

Europa: Cortes cautelosos em meio a atividade resiliente e inflação persistente

O BCE manteve os juros estáveis em julho; setembro será dependente dos dados, e adiante é incerto. A decisão de julho foi unânime para manter as taxas de juros estáveis, após o início do ciclo de cortes junho. A principal taxa de refinanciamento está em 4,25%, a taxa de depósito em 3,75% e a taxa de empréstimo marginal em 4,5% – níveis ainda considerados bem restritivos. No geral, o BCE não se comprometeu com uma trajetória especifica, reforçando sua abordagem “dependente dos dados”, em meio à contínua incerteza sobre pressões inflacionárias.

Cautela no processo de normalização do BCE. Por um lado, a inflação caiu consideravelmente desde seu pico, permitindo ao Comitê de Política Monetária reduzir as taxas nominais enquanto mantém os juros reais restritivos. No entanto, em nossa visão, as condições para continuar com um ciclo de flexibilização se deterioraram recentemente devido a preocupações sobre o crescimento salarial e a possível persistência da inflação (especialmente dos serviços). Os dados não devem impedir o BCE de reduzir os juros em sua reunião de setembro, embora a inflação mais alta de serviços exija cautela no processo de normalização.

A política monetária provavelmente permanecerá restritiva até que haja evidências de que a inflação está convergindo sustentavelmente para a meta de 2%. Destacamos que a inflação acumulada em doze meses deve voltar a subir após agosto, devido à base estatística menos favoráveis adiante. Projetamos que tanto a inflação geral quanto o núcleo da inflação (atualmente em 2,6% e 2,9%, respectivamente) devem subir para cerca de 3% até o final do ano. Se as condições internas e externas não forem favoráveis o suficiente, o BCE terá que manter os juros em níveis restritivos por mais tempo. Além disso, as crescentes preocupações fiscais em grandes economias do bloco (principalmente França e Itália) reforçam a necessidade de cautela. Nosso cenário base considera um terceiro corte em dezembro (após pular outubro), embora esse resultado provavelmente dependa da inflação (especialmente serviços), crescimento salarial, gastos fiscais e do Fed.

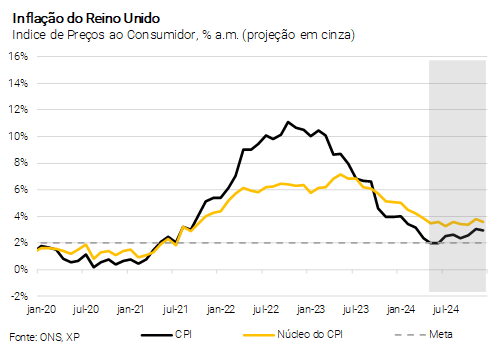

O Banco da Inglaterra reduziu as taxas pela primeira vez… Em uma decisão dividida, o Banco da Inglaterra (BoE, em inglês) decidiu reduzir sua taxa de juros em 0,25 p.p. para 5,0% em agosto. Cinco membros do Comitê de Política Monetária (MPC) votaram a favor dessa decisão, enquanto quatro preferiram manter os juros em 5,25%. A comunicado indicou que será apropriado que a política monetária “permaneça restritiva por um tempo suficientemente longo”, e o presidente do banco central, Andrew Bailey, afirmou na coletiva de imprensa que não pretendem “cortar muito rápido”.

…embora um ciclo de alívio gradual é esperado. De fato, a inflação de serviços surpreendeu consideravelmente para cima nas últimas leituras, e apesar de a inflação ter retornado à meta de 2% em junho, o BoE espera que ela volte para 2,7% até o final do ano devido aos efeitos de base desfavoráveis dos preços de energia. Além disso, o núcleo da inflação permanece em 3,6%, enquanto a inflação de serviços em 5,7% (ainda distante da meta). Isso exige uma política monetária apertada por mais tempo e uma abordagem cautelosa ao ciclo de flexibilização do BoE. Portanto, acreditamos que é improvável que o MPC reduza as taxas em sua próxima reunião em setembro. Do lado da atividade, o crescimento do PIB teve um bom desempenho este ano até agora, reforçando que não há pressa para reduzir significativamente o nível de restrição da política monetária. O BoE deve ter espaço para cortar uma ou duas vezes a mais este ano, e em 2025 o ritmo dependerá dos dados divulgados. Esperamos que a taxa terminal seja em torno de 3,25%-3,5%.

Clique aqui para receber por e-mail os conteúdos de economia da XP

China, geopolítica e commodities: frete marítimo e petróleo sensíveis às tensões globais

Riscos geopolíticos limitam a queda nos preços das commodities. Apesar da pressão crescente das tensões geopolíticas no Oriente Médio, os preços do petróleo Brent caíram cerca de 10% desde nosso último relatório, devido principalmente às crescentes preocupações com uma recessão nos EUA – o maior consumidor de petróleo do mundo. Dados fracos no setor manufatureiro nos EUA e na China agravaram o receio de menor consumo de petróleo. Preços mais baixos do petróleo podem contribuir para a redução das pressões globais sobre preços no curto prazo. No entanto, os riscos geopolíticos persistentes devem impedir que os preços do petróleo caiam de forma significativa.

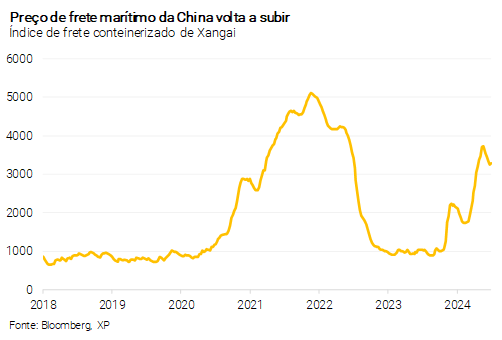

Tensões geopolíticas e comerciais provavelmente contribuirão para um ambiente mais inflacionário. O temor de barreiras comerciais mais altas entre China e países desenvolvidos (EUA e Europa) levou os exportadores a anteciparem a venda de seus produtos antes que as tarifas sejam aplicadas. A demanda por contêineres de transporte marítimo aumentou substancialmente, levando a atrasos nos portos e aumento nos preços do frete. Se persistirem, os gargalos no transporte podem afetar empresas ligadas ao comércio exterior. Esse evento, sozinho, provavelmente não aumentará de forma expressiva as pressões sobre preços, especialmente considerando os vetores baixistas mencionados acima. No entanto, reforçamos nossa visão de que as tensões geopolíticas e comerciais devem contribuir para um ambiente global mais inflacionário em comparação ao período pré-pandemia.

Clique aqui para receber por e-mail os conteúdos de economia da XP

América Latina: Volatilidade cambial demanda cautela dos bancos centrais

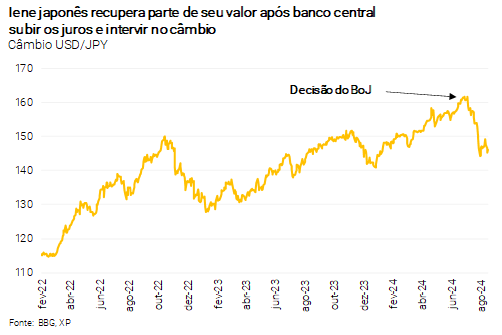

Moedas em países emergentes depreciaram devido a fatores globais. Taxas mais baixas em mercados desenvolvidos normalmente seriam uma boa notícia para moedas emergentes. No entanto, reduzir os juros em um cenário de recessão é muito diferente de fazê-lo em um cenário de “aterrissagem suave” (desaceleração da inflação sem recessão). Os mercados estão atualmente precificando o primeiro cenário, e o aumento do temor de recessão nos EUA aumentou a aversão ao risco, afetando negativamente essas moedas. O peso mexicano (MXN) foi o mais impactado, devido aos fortes laços econômicos do México com os EUA. A elevação inesperada de juros pelo Banco do Japão (de 0,0%-0,1% para 0,25%, o nível mais alto em 15 anos) também exerceu impacto relevante. A decisão culminou na rápida liquidação de posições de carry trade, intensificando a depreciação das moedas emergentes. Esperamos uma recuperação parcial, mas o câmbio permanecerá volátil e sensível ao cenário internacional.

Na América Latina, as histórias de inflação são similares, mas diferentes. Assim como nas economias desenvolvidas, todos os países da América Latina viram uma rápida desinflação de bens devido à melhora nas cadeias de produção, deflação exportada pela China e fraco comércio global. Mais recentemente, a inflação de serviços diminuiu em muitas economias, apesar de mercados de trabalho ainda apertados. No entanto, o momento de cada país em seus processos de desinflação varia devido às diferentes posições cíclicas de cada economia e políticas de estímulos diferentes. Portanto, choques globais são apenas uma parte da história. Nesse contexto, não é surpreendente que as divergências estejam aumentando em termos de direção da inflação e da posição de cada banco central dentro de seu próprio ciclo de normalização.

- A inflação no Brasil foi benigna no primeiro semestre, com o índice de serviços desacelerando notavelmente recentemente. O núcleo do IPCA tem mostrado uma tendência consistente de alívio, com a variação de 3 meses dessazonalizada e anualizada rodando ao redor de 3,0%-3,5%, próximo da meta de 3% do BCB. Embora essas tendências sejam encorajadoras, os dados de julho surpreenderam para cima, e esperamos um segundo semestre mais desafiador devido à combinação de (1) depreciação cambial, (2) aumento das expectativas de inflação, (3) mercados de trabalho apertados, (4) crescimento econômico sólido, e (5) política fiscal expansionista. Além disso, esperamos que a desinflação de bens termine em breve. No geral, projetamos que o IPCA encerre o ano em 4,4%, revisado para cima de 4,1% anteriormente.

- No México, a perspectiva inflacionária de curto prazo melhorou amplamente. O núcleo do IPC desacelerou para sua média histórica e rodou em 3,2% nos últimos três meses. No entanto, do ponto de vista dos subíndices, as leituras não são encorajadoras, já que a inflação de serviços tem rodado em torno de 5%, o dobro da inflação de bens. Alimentos e energia (itens fora do núcleo) seguem muito voláteis, especialmente frutas e vegetais, que acumula variação muito alta de 21,5% em doze meses. No entanto, esperamos que essa medida diminua novamente em breve, devido à melhora nas condições meteorológicas e à queda dos preços no atacado. Esperamos que a inflação encerre o ano em 5,2%.

- A Colômbia avançou muito em seu processo de desinflação, com a inflação geral caindo de um pico de 13,3% em março de 2023 para 6,9% em julho de 2024. Enquanto isso, o núcleo da inflação caiu de 10,5% para 5,8% no mesmo período. No entanto, a diferença entre bens e serviços tem aumentado, com a média móvel de três meses dessazonalizada e anualizada em 0,7% e 7,2% em julho, respectivamente. A persistência na inflação de serviços pode ser atribuída ao consumo doméstico acima da tendência, indexação à inflação passada e ao aumento do salário-mínimo no ano passado. A queda na inflação permitiu ao BanRep continuar ajustando o nível de restrição da política monetária, embora com cautela, já que a inflação ainda está bem acima da meta de 3%. Esperamos que a inflação encerre o ano em 5,4%.

- O Chile está mais avançado em seu processo de desinflação, com a inflação geral e o núcleo da inflação núcleo atingindo mínimas de 3,2% e 2,6%, respectivamente. No entanto, o governo chileno anunciou recentemente uma reversão na dinâmica dos preços devido a aumentos regulatórios nas tarifas de eletricidade que estavam congeladas por cerca de cinco anos. Esses aumentos começaram a ser refletidos nos dados de junho. O impacto geral deve ser de cerca de 1,5 pontos percentuais na inflação nos próximos 12 meses, o que deve manter a inflação acima da meta durante esse período. Esperamos que a inflação geral e a medida nos núcleos encerrem o ano em 4,4% e 4,1%, respectivamente.

Cautela dos bancos centrais da América Latina é necessária diante de riscos globais e internos. Em teoria, o início do ciclo de afrouxamento do Fed este ano (e de outros bancos centrais desenvolvidos) deveria ser positivo para a continuidade do ajuste da política monetária na América Latina. No entanto, bancos centrais da região aumentaram seu nível de cautela, seja porque já estavam avançados em seus ciclos de queda de juros antes do início do movimento nas principais economias globais, seja devido a desafios internos, ou ambos.

- No Brasil, o Copom manteve a taxa em 10,5% na reunião de julho, e a grande questão no último mês foi se o Banco Central deveria retornar a um ciclo de alta em meio ao aumento das expectativas de inflação e à fraqueza do BRL. O Copom tem enfatizado sua postura dependente de dados, e indicadores recentes sugerem que a política monetária não está suficientemente restritiva. De fato, elevamos nossa projeção para o crescimento do PIB em 2024, de 2,2% para 2,7%; e a expectativa para o IPCA deste ano de 4,1% para 4,4%. Assim, o Copom deve iniciar um ciclo moderado de ajuste monetário já em setembro. Projetamos que a taxa Selic atingirá 12,00%, após uma alta de 0,25 p.p., seguida de duas altas de 0,50 p.p. e uma final de 0,25 p.p. em janeiro do ano que vem. Considerando que vamos nos distanciar ainda mais do nível neutro de juros, é provável que o Copom encontre espaço para cortes no final de 2025 ou início de 2026. Aguardaremos a evolução dos dados antes de calibrar esse cenário. Por ora, manteremos a projeção de taxa Selic em 12,00% para o final de 2025.

- No México, o Banxico decidiu cortar a taxa de referência em 0,25 p.p. para 10,75% em uma decisão apertada (3-2). Esperamos cortes adicionais se a inflação permitir. O desempenho do componente de serviços no último IPC foi preocupante, embora o conselho optou por cortar mesmo assim. É algo a ser monitorado juntamente com os riscos domésticos, incluindo a recente depreciação cambial. O início do ciclo de cortes do Fed certamente ajudará o Banxico a reduzir as taxas. Se o Fed decidir acelerar seu ritmo de de cortes para 0,50 p.p. por reunião, o Banxico provavelmente seguirá essa decisão. Prevemos uma taxa de juros terminal de 8,0%.

- Na Colômbia, o BanRep reduziu sua taxa de juros de referência em 0,50 p.p. para 10,75% em julho, conforme amplamente antecipado, refletindo a estabilidade da inflação, em linha com as expectativas. Cinco membros votaram a favor dessa decisão, enquanto dois defenderam um corte mais agressivo de 0,75 p.p.. A política monetária continua em território bem restritivo, e esse ajuste visa apoiar o crescimento econômico enquanto gerenciando os riscos inflacionários. Decisões futuras dependerão dos novos dados disponíveis. Esperamos que o BanRep continue a reduzir gradualmente as taxas de juros, embora as condições estejam se ajustando cada vez mais para permitir um ritmo mais rápido de cortes no curto prazo. Projetamos os juros em 8,75% até o final do ano e uma taxa terminal de 6,5%, a ser alcançada em meados de 2025.

- No Chile, o BCCh manteve sua taxa de juros de referência em 5,75% durante sua reunião de julho, contrariando as expectativas de uma redução de 0,25 p.p.. A decisão foi unânime, e os dirigentes observaram que, embora tanto as taxas de juros indexadas de curto quanto de longo prazo tenham diminuído, os juros nominais permaneceram estáveis. No entanto, o peso chileno se desvalorizou devido aos preços mais baixos do cobre, e a demanda por crédito continuou fraca. Além disso, a atividade econômica no segundo trimestre de 2024 ficou aquém das projeções. Em relação a inflação, os dados recentes são consistentes com as projeções do banco central chileno. Assim, acreditamos o BCCh de seguir com o seu plano de cortes graduais, porém menos frequentes. Esperamos cortes de taxa de 25 pontos base a cada duas reuniões, até chegar na taxa terminal de 4,50% em 2025.

- No Peru, o BCRP reduziu sua taxa de juros em 0,25 p.p. para 5,50% em sua reunião de agosto, desafiando as expectativas dos analistas de manutenção pela terceira vez consecutiva. As autoridades sinalizaram que as próximas decisões seriam dependentes dos dados. O BCRP antecipa que a inflação anual se estabilize perto do meio do intervalo da meta de 1%-3% no futuro próximo, o que deve permitir ajustes adicionais. A taxa de juros deve cair para 5,0% até o final do ano e para cerca de 4,0%-4,5% até meados de 2025.

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)