MACRO

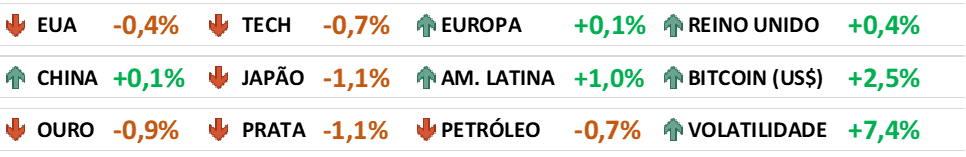

Mercados globais amanhecem mistos (EUA -0,4% e Europa +0,1%) após tom cauteloso do diretor do Federal Reserve, Christopher Waller, reduzir o apetite por risco dos investidores. Neste domingo, a autoridade do banco central americano afirmou que o mercado deveria focar na taxa terminal de juros, que ainda está bem longe de ser atingida, e não no ritmo das próximas altas. O pronunciamento mais duro sugeriu que o Federal Reserve seguirá priorizando o controle da inflação vs. o crescimento econômico do país. Hoje teremos o pronunciamento da Lael Brainard – vice-presidente do Fed. Na China, o índice de Hang Seng (+1,7%) encerra em alta, com o anúncio de novos estímulos para o setor imobiliário. Na última sexta-feira, o banco central da China emitiu um plano de 16 pontos para impulsionar o setor imobiliário, com medidas como a extensão do prazo para o pagamento das dívidas das incorporadoras e a redução do montante requerido de entrada para compradores de imóveis.

Inscreva-se aqui para receber o nosso conteúdo diário.

EMPRESAS

Walmart supera estimativas, aumenta projeções e reduz excesso de estoques

Walmart superou as estimativas do consenso com uma receita de US$ 152,8 bilhões e um LPA ajustado de US$ 1,5. A empresa foi impulsionada por uma maior procura do consumidor americano por mantimentos de preços mais acessíveis da companhia. E esta maior procura não veio só do segmento de baixa renda, cerca de 75% de seus ganhos de participação de mercado em alimentos vieram de famílias que ganham mais de US$ 100.000 por ano, disse o CFO Rainey. Junto com a venda de mantimentos, o CEO do Walmart, Doug McMillon, afirmou que a varejista também teve um impulso no trimestre anterior de uma forte temporada de volta às aulas nos EUA e eventos de vendas em todo o mundo, incluindo The Big Billion Days, um evento anual da Flipkart.

Nos EUA, as vendas de e-commerce cresceram 16% ano a ano, ou 24% em uma base de dois anos. Com o aumento do fluxo de pessoas em seu website, o negócio de anúncios digitais também se desenvolveu. O Walmart viu seu negócio global de publicidade crescer mais de 30% ano contra ano, liderado por ganhos nos EUA.

A loja de descontos também progrediu com um problema enfrentado por todo o setor: o excesso de estoques. O estoque do Walmart aumentou 13% ano a ano no terceiro trimestre. O número foi mais baixo dos cerca de 26% no segundo trimestre e 32% no primeiro trimestre. Rainey disse que o Walmart cancelou pedidos, aumentou as remarcações e eliminou grande parte das mercadorias retidas nos portos. Agora, ele disse que a maioria desses produtos está nas lojas. Além disso, cerca de 70% deste aumento de estoque é devido à inflação, e não a mais unidades.

A varejista, que também oferece serviços farmacêuticos, registrou uma cobrança de quase US$ 3,33 bilhões, ou US$ 1,05 por ação, como parte de cobranças legais relacionadas a opióides. Em um comunicado, o Walmart disse que “contesta veementemente as alegações nesses assuntos, e esta estrutura de acordo não inclui qualquer admissão de responsabilidade”.

Para todo o ano fiscal, o Walmart agora prevê que as vendas aumentem cerca de 5,5%, enquanto a empresa espera que o lucro ajustado por ação cairá entre 6 por cento e 7 por cento.

Sea Limited reporta prejuízo menor que o esperado

O prejuízo trimestral da Sea aumentou menos do que os analistas haviam estimado, à medida que a empresa conseguiu enxugar despesas em meio ao seu período de menor crescimento. O prejuízo ajustado antes de juros, impostos, depreciação e amortização aumentou para US$ 357,7 milhões, de US$ 165,5 milhões um ano atrás vs. as estimativas de US$ 457,4 milhões. O prejuízo líquido foi de cerca de US$ 569 milhões, pouco alterado em relação ao ano anterior.

A receita total aumentou 17%, para US$ 3,2 bilhões no trimestre de setembro. A receita da Garena caiu 19%, para US$ 893 milhões, a maior queda anual de todos os tempos, refletindo o declínio da popularidade do jogo para celular Free Fire. As vendas no Shopee subiram 32%, para US$ 1,9 bilhão.

Para navegar em um mercado mais desafiador, a Sea cortou cerca de 7.000 empregos, ou cerca de 10% de sua força de trabalho, nos últimos seis meses. Também fechou operações na Índia e em alguns mercados europeus e latino-americanos em uma tentativa de reduzir custos e alcançar fluxos de caixa positivos. A redução do número de funcionários é um “exercício contínuo”, disse o diretor corporativo Yanjun Wang em uma teleconferência, sinalizando que mais cortes podem estar em andamento.

A Sea também cortou sua previsão anual para as receitas do braço de entretenimento digital da Garena para entre US$ 2,6 bilhões e US$ 2,8 bilhões em relação à previsão anterior de US$ 2,9 bilhões a US$ 3,1 bilhões, o primeiro declínio anual da história. A companhia que não está fornecendo projeção financeira para 2023, mas acrescentou que está trabalhando para registrar um EBITDA positivo em seu braço de compras on-line, Shopee, até o final do próximo ano.

Amazon estaria planejando demitir cerca de 10.000 funcionários.

A Amazon (NASDAQ: AMZN, BDR: AMZO34) está planejando demitir aproximadamente 10.000 funcionários de cargos corporativas e do setor de tecnologia a partir desta semana, de acordo com um relatório do The New York Times. Os cortes seriam os maiores da história da empresa e afetariam principalmente a organização de dispositivos da Amazon, a divisão de varejo e recursos humanos, de acordo com o relatório. As demissões relatadas representariam menos de 1% da força de trabalho global da Amazon e 3% de seus funcionários corporativos.

A temporada de compras de fim de ano é um período crítico para a Amazon e, geralmente, onde a empresa aumentou seu número de funcionários para atender à demanda. Mas Andy Jassy, CEO da empresa, está em modo de corte de custos, uma vez que a gigante do e-commerce enfrenta uma desaceleração das vendas e uma perspectiva global incerta. A companhia já havia anunciado planos para congelar a contratação de cargos corporativos em seu segmento de varejo. Nos últimos meses, a Amazon encerrou seu serviço de telessaúde, descontinuou um projetor peculiar de videochamada para crianças, fechou todos os seus call centers, exceto um, desativou seu robô de entrega itinerante, fechou cadeias de lojas físicas com baixo desempenho e está fechando, cancelando ou atrasando alguns novos locais de depósito.

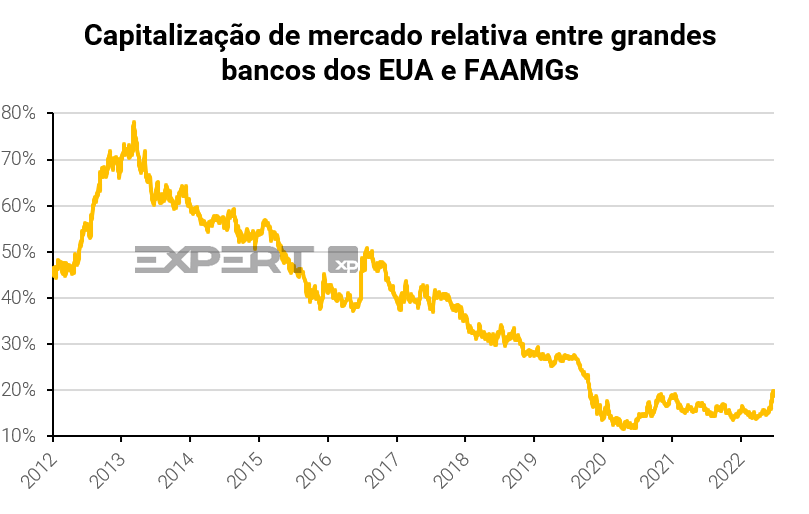

Capitalização relativa entre grandes bancos e big techs vem aumentando em 2022: A última década foi marcada pelo crescimento impressionando das empresas de tecnologia em meio a juros baixíssimos e abundância de liquidez nos mercados. Porém, recentemente, começamos a ver uma mudança desse regime. O gráfico acima mostra que a capitalização de mercado relativa entre os seis grandes bancos dos Estados Unidos (JP Morgan, Citi, Goldman Sachs, Morgan Stanley, Bank of America e Wells Fargo) e as FAAMGs (Meta, Apple, Amazon, Google e Microsoft) caiu drasticamente ao longo dos últimos vários anos. No entanto, essa relação começou a subir, chegando a 19% – o maior valor desde o começo de 2021, apesar de ainda bem distando do pico de 77% em 2013. Essa alta se dá pela recente alta de juros por bancos centrais globais na tentativa de controlar os níveis recordes de inflação. Diante desse cenário, o valuation das big techs caiu pela metade nesse ano, e, em muitos casos, agora estão de volta ao ponto em que estavam em 2019. Um grande exemplo disso é a Meta, empresa controladora do Facebook, que perdeu cerca de 70% do seu valor de mercado em 2022.

Na outra ponta, os bancos têm se beneficiado mais desse cenário de taxas mais altas, já que juros mais altos tendem a ser repassados para clientes. Daqui pra frente, estamos vendo possivelmente o fim da era de juros a zero que favoreceram muito o crescimento das grandes empresas de tech. Não achamos que será o fim desse tipo de empresa, que continuarão sendo importantes fontes de inovação tecnológica, mas provavelmente não devemos ver o mercado continuar a comprar essas histórias de crescimento a qualquer custo e focar mais em empresas geradoras de valor.

Quer ver o calendário de resultados do 3º trimestre das ações internacionais? Clique aqui.

Gostou do conteúdo? Compartilhe nosso link de cadastro e nos avalie abaixo:

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)