O segundo trimestre chinês foi marcado por restrições com os lockdowns contra a Covid-19 e uma forte desaceleração econômica. Na temporada de resultados, apenas 25% das empresas do MSCI China superaram as expectativas, e a decepção agregada nos lucros ficou na casa de -5%. O crescimento dos lucros permaneceu resiliente, saltando 7,9% no agregado vs. o mesmo período do ano anterior. Daqui para frente, o segundo semestre segue com desafios importantes no radar como: i) crise imobiliária, ii) insistência do governo na política zero-covid, iii) crise energética e iv) estímulos mais cautelosos que o esperado. Em virtude da deterioração macroeconômica chinesa, estamos revisando nossa visão de atrativa para neutra na região. Entretanto, ressaltamos que, apesar dos riscos, o momento diferente do ciclo econômico em que o país se encontra vs. outras regiões trás um efeito de diversificação para as carteiras dos investidores no cenário atual.

Contexto macroeconômico e atualização da nossa visão

O segundo trimestre de 2022 chinês foi marcado por restrições com os lockdowns contra a Covid-19 e uma forte desaceleração econômica. Indicadores do PMI e consumo se deterioraram fortemente, e o crescimento do PIB foi modesto. O governo seguiu cauteloso nos estímulos econômicos, mesmo com uma inflação ao consumidor abaixo da meta de 3% ao ano. Durante o semestre, também vimos uma escalada da crise imobiliária, e o início de uma crise energética.

Ainda assim, a China vive um momento do ciclo econômico diferente quando comparamos com outras regiões globais. Enquanto a maioria dos bancos centrais já apertam suas políticas monetárias e caminham para o território restritivo, o Banco Central Chinês segue com uma postura expansionista.

E daqui para frente? O cenário macroeconômico segue complexo na China, diversos problemas dificultam a retomada do crescimento no segundo semestre como: i) crise imobiliária, ii) insistência do governo na política zero-covid, iii) crise energética e iv) estímulos abaixo do esperado. Abaixo, detalhamos cada um desses pontos:

- Agravamento da crise imobiliária: O setor imobiliário segue como um dos maiores riscos para a economia chinesa. Representando cerca de 30% do PIB, o setor passa por forte contração após a decisão do governo chinês de permitir que as incorporadoras altamente endividadas passassem por um período de desalavancagem. Contudo, hoje os consumidores começam a boicotar os pagamentos dos empréstimos imobiliários de projetos paralisados, aumentando o risco econômico não só para as incorporadoras quanto para os bancos locais. O governo começa a intervir na crise, mas acreditamos ser um problema estrutural que deverá perdurar por um tempo até que seja solucionado.

- Casos da Covid-19 voltam a aumentar no país: O governo chinês segue com a sua política de baixa tolerância quanto as casos da Covid-19, que voltaram a aumentar em agosto e setembro. Na última semana, 9,5 casos por milhão de habitantes foram registrados, catalisando novas restrições. A cidade de Chengdu, com cerca de 21 milhões de habitantes e um importante polo industrial, foi colocada em lockdown completo. Já Shenzhen, o vale do silício chinês, também se encontra em lockdown parcial. No agregado, cerca de 33 cidades na China se encontram com algum tipo de restrição de mobilidade neste início de setembro.

- Secas severas afetam a produção de energia hidroelétrica: Os níveis reservatórios das usinas hidroelétricas na cidade de Sichuan recuaram mais de 50% segundo análise da Carbon Brief, prejudicando a geração de energia. A cidade é responsável por cerca de 30% de toda a produção energética chinesa e a redução no nível dos reservatórios já impacta negativamente a economia. Empresas relevantes localizadas na cidade vizinha de Chongqing, como a Foxconn, fornecedora da Apple, e CATL, uma gigante das baterias, tiveram que paralisar operações para o racionamento de energia.

- Estímulos demoram para ganhar tração: Até o momento os estímulos governamentais foram cautelosos para reaquecer a economia. Mesmo com anúncios de pacotes fiscais, focados em investimentos de infraestrutura, cortes nas taxas de juros e impulsos para os bancos fornecerem crédito aos consumidores, os dados econômicos ainda não refletem uma retomada. O PMI de manufatura de agosto foi de 49,4 pontos, ainda em campo contracionista, enquanto o PIB chinês cresceu apenas 0,4% no segundo semestre. Segundo nosso time de estratégia global, os estímulos deverão ganhar tração apenas em 2023 e a China deverá crescer 5,6% no ano que vem.

O cenário continua complexo e pouco previsível em terras chinesas. O posicionamento em bolsa chinesa segue bem baixo, o que ilustra o pessimismo do mercado em relação ao país e pode servir como catalisador em caso de virada de sentimento.

Os estímulos deverão ter mais efeito em 2023, impulsionando a economia e os lucros das empresas. Esta fase diferente do ciclo econômico em que a China se encontra vs. outras regiões do mundo traz um fator de diversificação interessante para as carteiras dos investidores, dado que os riscos de recessão são menores no país.

Ainda assim, em meio ao cenário de forte deterioração macroeconômica chinesa estamos reduzindo nossa visão de Atrativa para Neutra até que estes fatores citados acima possuam maior previsibilidade.

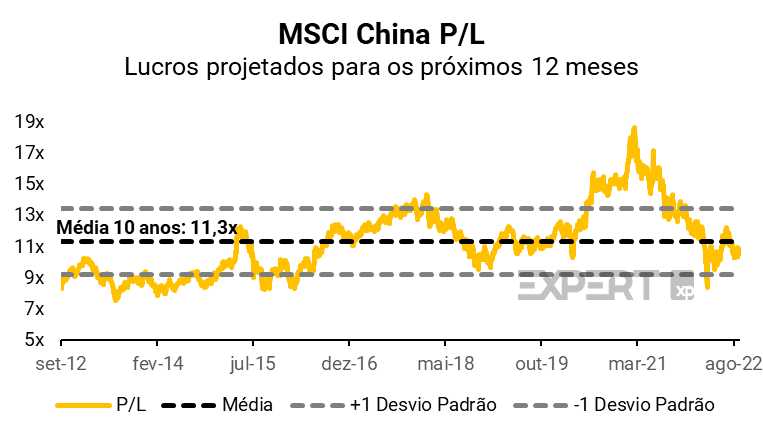

Abaixo o nosso Scorecard de alocação global atualizado:

Clique aqui para ver a última edição das Perspectivas de alocação global: O falcão está à solta.

Resultado consolidado no 2º trimestre e performance setorial

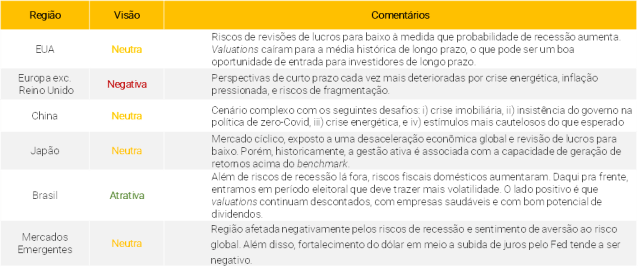

O cenário descrito acima também não parecia incorporado nas projeções dos analistas. No agregado, os lucros do MSCI China decepcionaram as estimativas em -5%.

Dentre os setores, o maior destaque fica com as empresas de consumo básico, com 45% das empresas reportando acima do esperado, seguido pelos setores de Comunicação (42%) e Tecnologia (33%).

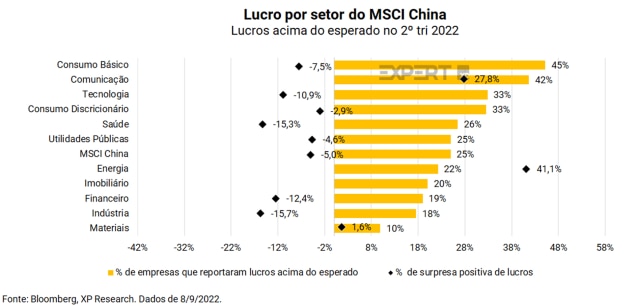

Apesar da decepção em relação às projeções do mercado, o crescimento dos lucros é resiliente: A média do crescimento nos lucros foi de 7,9% para o 2º trimestre de 2022. O setor de Energia foi o maior destaque com crescimento de 70%, seguido por Consumo Básico (42%) e Materiais (32%). Na ponta oposta, o setor Imobiliário sofre com toda a problemática citada acima e passou por forte contração (-36%) dos lucros durante o segundo semestre.

Notamos que os setores que conquistaram o maior crescimento de lucros estão correlacionados com fatores externos a economia chinesa, como a alta no preço das commodities que impulsionou tanto os lucros do setor de energia quanto materiais.

Quando olhamos para os setores dependentes da economia interna, a história foi um pouco diferente. Esta combinação de decepção de lucros vs. estimativas e contração ano contra ano representa um risco para o valuation atual da bolsa chinesa. O risco de revisão das estimativas tende para o lado baixista.

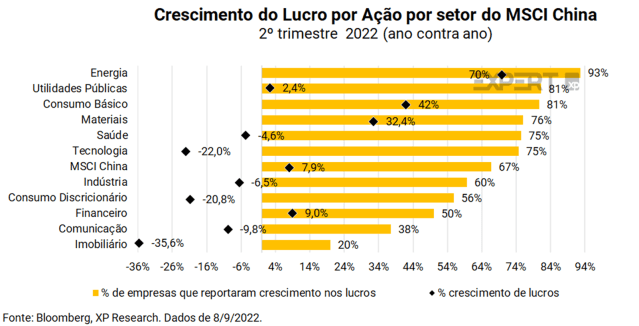

Valuation: Em linha com padrões históricos

Em termos de Preço/Lucro (P/L) vs. histórico, o MSCI China não está mais descontado quanto estava no início de 2021. A combinação de contração nos lucros e correção no preço do índice fizeram com que o valuation retornasse à média histórica. Sendo assim, a bolsa chinesa não está barata (P/L de 10,6x vs. a média histórica de 11,3x) e, na nossa visão, possui risco de revisões negativas com a economia em passo de desaceleração.

Dados consolidados das empresas chinesas

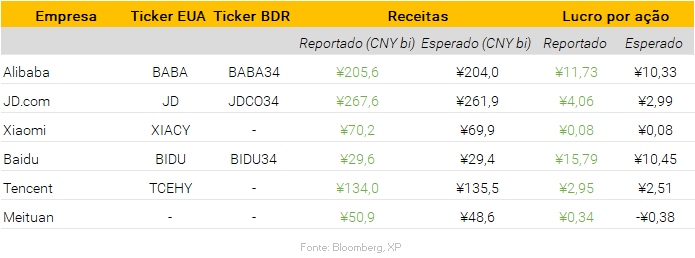

Abaixo, mostramos os destaques financeiros das principais empresas do MSCI China, comparando a expectativa dos analistas e o resultado publicado. Além disso, mostramos a reação do mercado após a divulgação dos números.

Principais nomes

Ações do Alibaba sobem com resultados acima do esperado, mas segmento de nuvem apresenta desaceleração: O Alibaba (NYSE: BABA, BDR: BABA34) reportou uma receita de ¥ 205,56 bilhões vs. ¥ 203,97 bilhões esperados pelos analistas, o LPA foi de ¥ 11,73 vs. ¥ 10,33 projetados pelo mercado, queda de 29% em relação ao ano anterior. A receita do maior negócio do Alibaba, a divisão de e-commerce da China, que inclui seu popular mercado Taobao, caiu 1% ano a ano, para ¥ 141,93 bilhões. Isso se deve principalmente a uma queda de 10% na receita de gestão de clientes (CMR). A empresa disse que o CMR diminuiu porque as vendas gerais de produtos físicos on-line em suas plataformas Taobao e Tmall caíram “um dígito médio ano a ano”, houve também um aumento de cancelamentos de pedidos devido ao impacto do ressurgimento do Covid e restrições que resultaram em interrupções na cadeia de suprimentos e logística entre abril e maio.

Notícias mais pessimistas pairam sobre na unidade do Alibaba focada em computação em nuvem, que os analistas veem como fundamental para o futuro da empresa. A receita da nuvem cresceu 10% ao ano para ¥ 17,7 bilhões, que é o ritmo mais lento já registrado no segmento. Segundo a companhia, a divisão de nuvem foi prejudicada pela perda de um grande cliente, bem como pela repressão do governo chinês a setores como educação on-line, que usavam os produtos da companhia. A empresa não forneceu perspectivas quando divulgou seus resultados anuais em maio, e na divulgação nessa última quinta-feira também não passou nenhuma orientação para o próximo trimestre.

JD.com desacelera menos que o esperado e ações sobem: A gigante do e-commerce chinês (Nasdaq: JD | BDR: JDCO34) reportou seus resultados com receita de Y 267,6bi vs. Y 261,4bi; e lucro por ação de Y 4,1 vs. Y 2,9 esperados pelo consenso. “O modelo de negócios resiliente da JD.com, liderança em serviços logísticos e eficiência operacional nos ajudaram a fornecer resultados trimestrais sólidos em meio aos desafios contínuos no ambiente externo”, Lei Xu, CEO da JD.com. Apesar da surpresa positiva no faturamento, a empresa apresentou a sua menor taxa de crescimento desde o IPO, impactada pela desaceleração econômica chinesa em virtude dos lockdowns.

Por outro lado, a surpresa nos lucros ilustra uma expansão de margens em suas atividades de varejo e logística, impulsionadas pelo festival de vendas “618” ocorrido no segundo semestre. A CEO, Sandy Xu, também relatou estar implementando uma política de disciplina em relação aos custos. A empresa enxugou o tamanho de sua mão de obra e reduziu gastos administrativos e com marketing durante o trimestre. O movimento também parece ter sido fatorado na expansão de lucratividade. Por fim, a empresa parece ter contornado melhor o cenário macroeconômico mais desafiador vs. sua maior rival, o Alibaba, que reportou uma contração de receitas no segundo trimestre.

Xiaomi reporta lucros abaixo do esperado à medida que as vendas de smartphone desaceleram: A big tech chinesa reportou uma receita de Y 70,2bi vs. Y 70bi das projeções; o lucro líquido foi de Y 1,39bi vs. Y 1,50bi do consenso. A decepção nos resultados é fruto do aumento na inflação global, medos de recessão, e da guerra na Ucrânia que impactaram negativamente a demanda por smartphones. A empresa enfrenta uma competição acirrada contra as marcas chinesas, Honor e Vivo, que parecem conquistar o público mais jovem.

O processo que a Xiaomi chama de “premiummization”, que consiste em aprimorar a qualidade dos seus produtos e competir com as marcas topo de linha como Apple e Samsung, também caminha mais devagar que o esperado. Durante a conferência de resultados, o co-fundador, Lei Jun também pontuou que a companhia segue focada no desenvolvimento de sua linha de veículos elétricos, um projeto avaliado em US$ 10 bilhões. Olhando para o segundo trimestre, o diretor de estratégias da empresa, Wang Chuan, se diz levemente mais otimista quanto ao mercado de smartphones. O executivo pontua que a temporada dos feriados de final de ano devem catalisar vendas.

Tencent, registra o primeiro declínio de receita de todos os tempos: A Tencent reportou uma receita de ¥ 134,0 bilhões vs. ¥ 135,6 bilhões projetados pelo mercado, o LPA foi de ¥ 2,95 vs. ¥ 2,51 esperados pelos analistas. Durante o trimestre, a empresa enfrentou ventos contrários macroeconômicos, decorrentes do ressurgimento do Covid na China e subsequentes bloqueios de grandes cidades, incluindo a metrópole financeira de Xangai. A Tencent disse que a receita de jogos dentro da China caiu 1% no segundo trimestre em relação ao ano anterior, para ¥ 31,8 bilhões, enquanto a receita de jogos internacionais caiu na mesma porcentagem, para ¥ 10,7 bilhões. A gigante de tecnologia chinesa disse que o mercado internacional de jogos “viveu um período de digestão pós-pandemia”.

A receita de publicidade online da Tencent caiu um recorde de 18% no trimestre, mas foi melhor do que os analistas temiam. O feed no estilo TikTok dentro do superaplicativo da Tencent é a última esperança da empresa de combater a ByteDance, que está atraindo cada vez mais usuários e dólares de marketing. Olhando para o futuro, os executivos da Tencent disseram que jogos internacionais, software em nuvem e vídeo WeChat serão suas principais prioridades estratégicas.

Resultados da Meituan superam expectativas com demanda robusta na China: A gigante chinesa das entregas de comida reportou um aumento de 16% a.a. na receita trimestral, à medida que o apetite por entregas de alimentos à domicílio permaneceu robusto, apesar da desaceleração econômica e das interrupções relacionadas à Covid-19. O faturamento subiu para 50,9 bilhões de yuans (US$ 7,4 bilhões) durante os três meses encerrados em junho, contra uma projeção média de 48,6 bilhões de yuans do consenso. A empresa registrou um prejuízo líquido de 1,12 bilhão de yuans, o sétimo trimestre consecutivo no vermelho, mas melhor do que o estimado à medida que a companhia implementa cortes de custos.

Com o resultado, a Meituan se tornou uma das poucas empresas chinesas de internet que conseguiu seguir em ritmo de expansão de dois dígitos, apesar dos ventos contrários macroeconômicos. Além disso, a empresa contratou recentemente o ex-chefe de negócios internacionais da Kuaishou Technology, Tony Qiu, alimentando especulações sobre as ambições de se expandir para mercados estrangeiros. Por fim, a Meituan também dobrou seus negócios de entrega de alimentos, hotéis e outros negócios em uma nova divisão, que cresceu 9,2% no trimestre.

Baidu cai após reportar queda na receita e aumentar preocupações sobre economia: A Baidu (NASDAQ: BIDU, BDR: BIDU34), líder de buscas chinesa, divulgou seus números apresentando um declínio na receita e aumentando as preocupações sobre o impacto do enfraquecimento da economia da China no setor privado. As vendas caíram 5%, para 29,6 bilhões de yuans (US$ 4,3 bilhões) no período de abril a junho e o lucro líquido foi de 3,6 bilhões de yuans. Apesar dos números terem vindo acima da média das expectativas, a percepção do mercado foi negativa e as ações caíram cerca de 6,5% em Nova York. A dependência da Baidu do marketing digital deixa a empresa vulnerável aos mesmos choques econômicos que derrubaram seus maiores rivais, como a Alibaba e a Tencent, que pela primeira vez reportaram contrações nas vendas em um trimestre.

As vendas de marketing on-line da Baidu também caíram, a queda foi de 12%, acima do previsto, enquanto a receita de nuvem da Baidu cresceu 31%, desacelerando de 45% no trimestre anterior. A companhia está tentando se reinventar como fornecedora de tecnologia, expandindo para sistemas autônomos, computação em nuvem e chips. Este mês, obteve aprovação para implantar os primeiros táxis totalmente autônomos nas estradas chinesas. A divisão de inteligência artificial e nuvem da Baidu é agora seu foco de crescimento mais rápido, mas deve enfrentar forte concorrência de líderes de mercado, incluindo Alibaba e Huawei Technologies.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)