Esse artigo inaugura a primeira parceria entre a XP Expert e a Giant Steps.

Mensalmente, você receberá conteúdos sobre diversos assuntos – o mercado, fundos quantitativos, uso de dados, algoritmos – tudo sob a ótica da Giant Steps.

Nessa primeira edição, vamos analisar um mantra clássico do mercado de fundos: “É necessário avaliar a performance do fundo no longo prazo”.

Certo, mas isso é sempre verdade? E se for, após quanto tempo o prazo se torna longo?

Boa Leitura!

–

Se você já investiu (ou considerou investir) em um fundo de renda variável como multimercado, ações, etc, com certeza já ouviu a seguinte frase: “É necessário avaliar a performance do fundo no longo prazo”.

Mesmo que essa frase já tenha se tornado senso comum, resta a dúvida: isso é “papo de vendedor” ou o longo prazo realmente descreve melhor a capacidade do gestor de entregar resultado?

E, ainda, o que é longo prazo? 6 meses? 1 ano? 2 anos? Uma década?

Neste artigo tentaremos responder às seguintes perguntas usando os números de alguns dos principais fundos da indústria brasileira:

- O investidor realmente se beneficia em manter sua posição por um período mais longo?

- Se sim, quanto tempo é necessário para que o timing do investimento e o ruído do mercado deixem de ser relevantes para se analisar o resultado?

Metodologia

Para obtermos uma amostra representativa da indústria de fundos multimercado brasileiros, utilizamos a carteira do segundo trimestre de 2021 do Índice de Hedge Funds da Anbima – IHFA.

O IHFA é uma carteira teórica composta pelos maiores fundos multimercado da indústria brasileira, re-balanceada trimestralmente.

A carteira selecionada é composta por 244 fundos. Para esse estudo, dada a necessidade de testarmos o efeito de históricos longos, utilizamos apenas os fundos abertos há 9 anos ou mais. Após esse filtro a amostra ficou com 44 fundos. Essa amostra chamaremos de amostra total.

Aplicamos uma metodologia de médias móveis para calcular a probabilidade que um investidor teria de obter um resultado maior que o CDI caso investisse nestes fundos em algum momento dos 9 anos.

Para visualizar o efeito da duração do investimento, variamos (no eixo horizontal) o período que o investidor fictício deixou seu dinheiro no fundo – de 10, 20, 30, 40… até 1600 dias úteis.

A ideia era encontrar evidências de que ao aumentar o número de dias que o investidor fica no fundo, aumentam-se as chances de obter resultados acima do CDI (não importando a data de entrada).

Longo prazo: balela ou benefício?

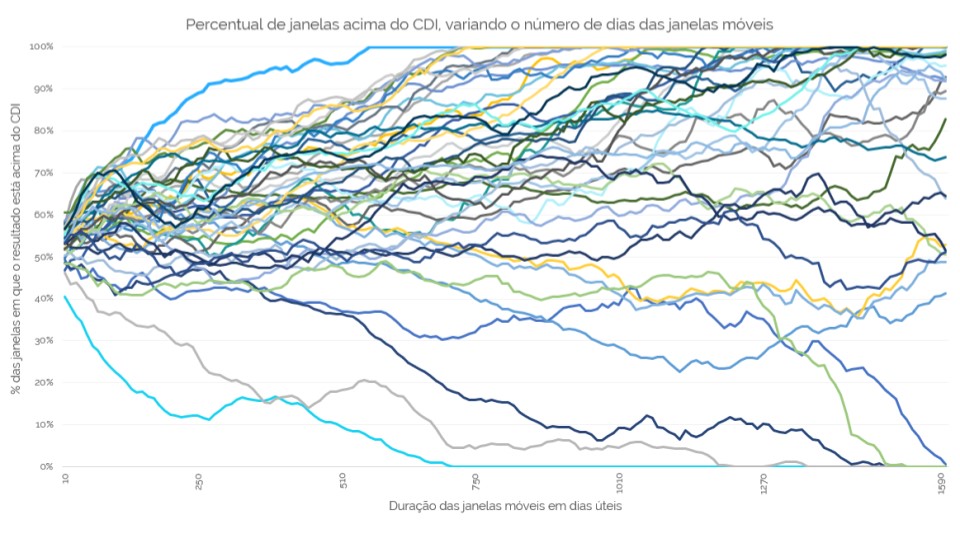

Abaixo estão os resultados encontrados.

- Eixo vertical: probabilidade de o investimento estar acima do CDI.

- Eixo horizontal: tempo (em dias) que o investidor segura a alocação no fundo.

*Cada linha representa o percentual de janelas móveis acima do CDI de cada um dos 44 fundos da amostra da análise.

À primeira vista, não encontramos nenhum padrão significativo, o que poderia indicar que não há relação entre a duração de um investimento e o resultado obtido. Essa seria uma conclusão bastante contraintuitiva, que invalidaria a máxima citada no início do artigo de que um investimento deve ser analisado a longo prazo.

Entretanto, uma análise mais cuidadosa torna evidente um outro fator: existem diferenças gritantes de resultado nos fundos dessa amostra, por isso é difícil identificar um padrão claro no gráfico acima. Em outras palavras, estão na mesma amostra fundos que performaram bem e fundos que performaram mal.

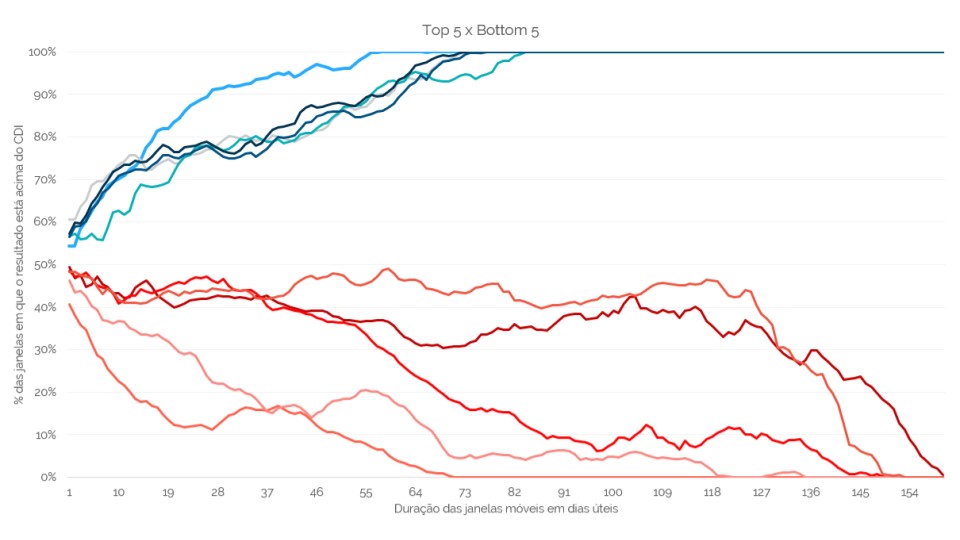

No gráfico abaixo separamos apenas os 5 melhores e os 5 piores fundos da amostra. Foram considerados da categoria “melhores”, os 5 fundos que atingiram mais rapidamente o resultado de 100% das janelas acima do CDI. Chamaremos este grupo de TOP 5. Foram considerados “piores” os fundos que chegaram ao pior percentual de janelas acima do CDI ao final da análise.

Nesta segunda análise, fica clara a diferença no padrão de comportamento entre os melhores e piores fundos da amostra.

*Cada linha representa o percentual de janelas móveis acima do CDI de cada um dos 10 fundos da amostra da análise.

No caso dos piores, quanto maior o período investido, maior a chance de se obter um resultado abaixo do CDI. Em outras palavras, insistir em um fundo desse grupo apenas piora as chances de um investidor de obter resultados satisfatórios, o que, após breve reflexão, é uma conclusão bastante óbvia. Nesse caso, o argumento do longo prazo não só é inválido, como também prejudica o investidor.

Por outro lado, para o TOP 5, a análise confirma a tese mais intuitiva apresentada no início do artigo. Em todos os casos há um aumento da probabilidade de se ganhar dinheiro com o fundo à medida que a janela de investimento cresce.

É interessante notar também que, para janelas muito pequenas, a probabilidade de se ganhar dinheiro – analisando qualquer fundo da amostra total – é pouco maior do que 50% (quase como jogar uma moeda para cima). Isto se dá pelo fato de que, para janelas pequenas, o timing do investimento e os ruídos do mercado influenciam demais na performance, atribuindo um caráter praticamente aleatório ao resultado final. Conforme a janela aumenta, a capacidade do gestor ganha relevância, minimizando os impactos de fatores randômicos no resultado.

O que podemos concluir com isso tudo?

Para bons fundos, confirmando o “senso comum” do mercado, temos fortes evidências de que o longo prazo beneficia significativamente os resultados obtidos pelo investidor. É importante notar que, neste estudo, não estamos levando em consideração os benefícios adicionais do longo prazo, como a redução tributária, por exemplo.

Para fundos que performam mal, surpreendentemente, o oposto se torna verdade. Quanto maior for a janela de investimento em um fundo underperformer, piores as chances de se obter resultados acima do CDI. O longo prazo, nesse caso, prejudica o investidor.

Quão longo é o longo prazo?

Estabelecemos que investimentos mais longos aumentam as chances de um investidor ganhar dinheiro em um bom fundo. Resta a definição: quanto tempo configura uma janela razoável de investimento para potencializar os bons resultados?

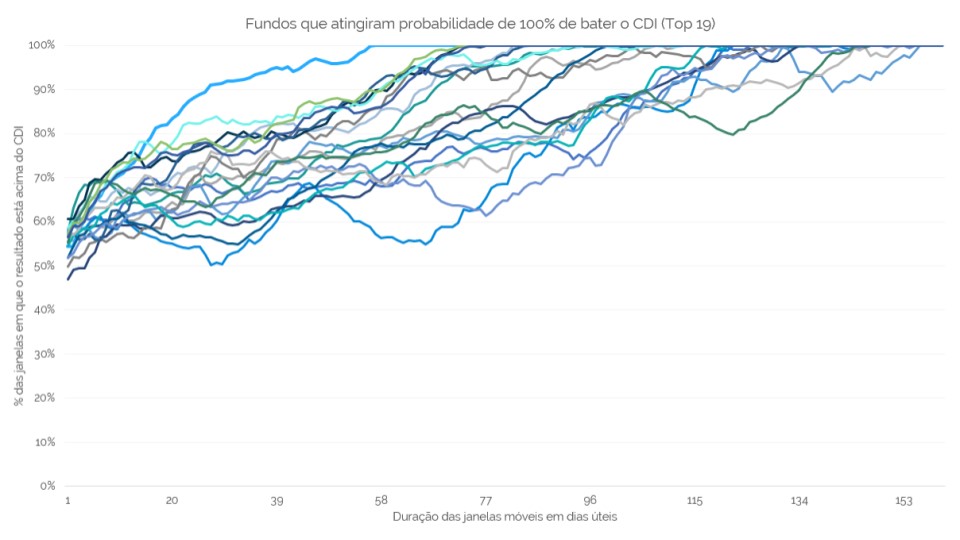

Para responder essa pergunta, filtramos da amostra total apenas os fundos que atingiram 100% de probabilidade para resultados acima do CDI, em algum momento. Nesta nova amostra, qualificam-se 19 fundos. Chamaremos esta amostra de TOP 19.

Dentro dessa nova amostra, nota-se novamente uma grande diferença entre os fundos. Enquanto alguns levam pouco tempo para atingir o patamar de 100% de probabilidade, alguns levam muitos anos.

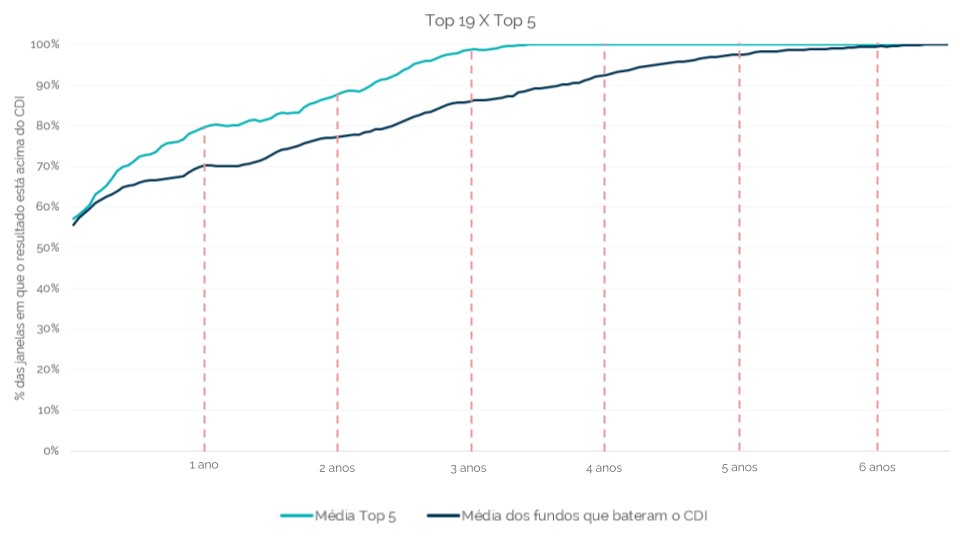

Para efeito de comparação, fizemos a média do TOP 19 (azul escuro) e comparamos com a média do TOP 5 (verde).

Ao observarmos a média do TOP 19, janelas de 1 ano entregam uma probabilidade de 70% de se atingir um resultado acima do CDI. Janelas de 2 anos aumentam essa probabilidade para quase 78%, janelas de 3 anos para 86%, janelas de 4 anos para 93%, janelas de 5 anos para 98% e janelas de 6 anos para 100%.

Analisando a média do TOP 5, janelas de 1 ano entregam probabilidade de 80%, janelas de 2 anos de 88% e janelas de 3 anos ou mais de 100%.

Esse estudo procura deixar claro que janelas de tempo maiores melhoram as probabilidades do investidor de obter bons resultados. Para fins práticos, é razoável (e significativamente benéfico) para um investidor estipular um horizonte mínimo de 2 a 3 anos para aplicações em fundos – isto é, desde que o trabalho de escolha do fundo/gestora tenha sido bem feito.

Resultados mais ambiciosos

No caso de fundos multimercado, resultados acima do CDI não são o bastante, em boa parte das vezes, para atender às expectativas dos cotistas. Isso é natural, uma vez que os investidores aceitam volatilidades maiores pela perspectiva de obter excesso de resultado contra o CDI.

Isto posto, nos indagamos: as análises feitas até agora neste artigo seriam capazes de demonstrar os mesmos efeitos do longo prazo para targets de retorno maiores?

Uma vez que a metodologia deste artigo não faz distinção entre meta de retorno e risco, não é justo comparar, por exemplo, um fundo com meta de retorno de CDI+2% com vol. 3% e outro com meta CDI+5% e vol. 8%.

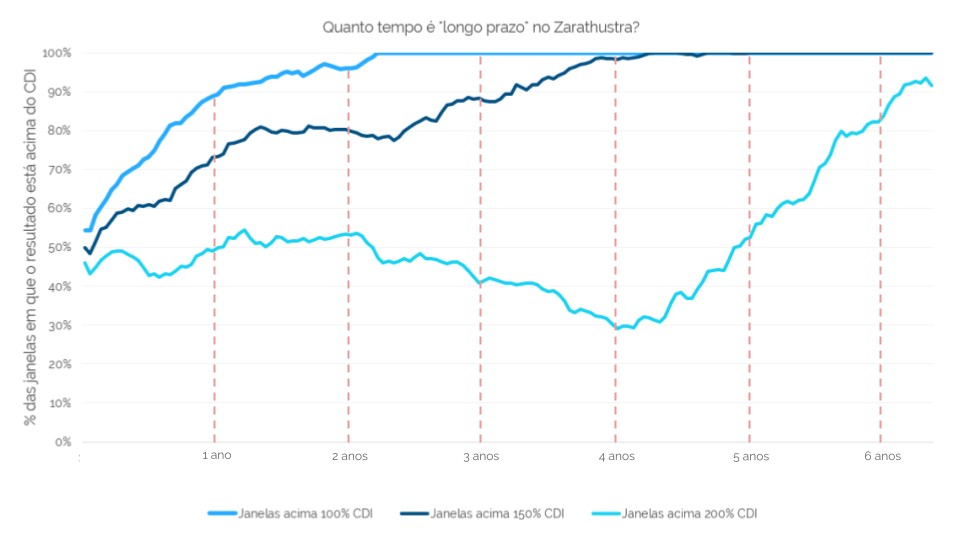

Por essa razão, replicamos essa metodologia para um único fundo, o Zarathustra, que é um dos fundos da amostra total e possui um target de retorno compatível com o estudo. No gráfico a seguir, os eixos vertical e horizontal continuam representando, respectivamente, a probabilidade do investimento estar acima do CDI e o tempo (em dias) que o investidor segura a alocação no fundo. As três linhas nos ajudam a visualizar as performances acima de 100%, acima de 150% e acima de 200% do CDI.

Nesta nova análise, podemos perceber que o “efeito longo prazo” persiste, mesmo para objetivos de retorno maiores.

Vale ressaltar, no entanto, que os dados indicam que, quanto maior a meta de retorno do fundo, maior tende a ser o período mínimo necessário que o investidor deve manter a posição para conseguir maximizar a probabilidade de atingir seu target.

Conclusão

O argumento de que um investidor deve analisar uma aplicação no longo prazo, em detrimento de horizontes mais curtos, realmente faz sentido. Esse argumento, no entanto, deve sempre vir acompanhado de um asterisco: antes de definir a sua janela de investimento, esteja seguro de que você escolheu um bom fundo.

Considerando bons fundos, temos evidências suficientes de que, quanto maior for o horizonte do investimento, melhor representada no resultado estará a capacidade de geração de alpha do gestor – e menor a influência dos ruídos.

Tais conclusões se mantêm verdadeiras independente do target de retorno esperado.

– Por Pedro Simonetti

Se você ainda não tem conta na XP Investimentos, abra a sua!