Leia o relatório em PDF.

Resumo

A economia dos Estados Unidos criou 303 mil empregos em março, bem acima das expectativas. Outros indicadores do mercado de trabalho apresentaram sinais mistos. A expectativa do mercado para corte de juros em junho recuou.

No Brasil, o Banco Central anunciou a primeira intervenção no mercado de câmbio para evitar maior desvalorização da moeda, que chegou a R$/US$ 5,05. Os primeiros sinais indicam arrecadação tributária mais fraca em março, dificultando o ajuste fiscal do governo. Publicamos nosso relatório Brasil Macro Mensal, indicando viés altista para as nossas projeções de taxa de câmbio, déficit público e taxa de juros.

Cenário internacional

Resultado de inflação benigna alimenta as expectativas de cortes de juros nos EUA

O núcleo do deflator dos gastos de consumo nos EUA (deflator PCE) – o indicador de inflação preferido do Fed, o banco central local – avançou 0,26% em fevereiro, em linha com as expectativas (consenso: 0,3%). A variação anual recuou para 2,78% em fevereiro, ante 2,88% em janeiro.

Entre seus componentes, o índice de bens aumentou 0,49% ante janeiro, depois de ter registado quatro leituras negativas consecutivas – e, portanto, não representa grande problema. Já o índice de serviços – que tem sido a principal fonte de preocupação do Fed – ficou em 0,26%, desacelerando de 0,65% no mês passado. A taxa anual caiu de 3,95% para 3,80%.

Mercado de trabalho aquecido nos EUA diminui a probabilidade de corte de juros no primeiro semestre

O principal relatório do mercado de trabalho dos EUA registrou criação de 303 mil empregos em março, bem acima das expectativas de mercado (de 214 mil). O salário médio por hora aumentou 0,3% e a variação acumulada em 12 meses passou de 4,28% para 4,14%, acima do nível consistente com a meta de inflação (entre 3,0% e 3,5%). A taxa de desemprego caiu de 3,9% para 3,8%, permanecendo em níveis historicamente baixos.

Outros indicadores do mercado de trabalho apresentaram sinais mistos. Por um lado, a consultoria privada ADP reportou ganhos de emprego no setor privado acima do esperado em março. Por outro lado, os pedidos de auxílio de desemprego subiram na semana, e o índice ISM de emprego no setor de serviços veio com surpresa baixista.

No balanço, os dados mostram que o mercado de trabalho segue firme, e pode pressionar a inflação adiante, reduzindo as chances de uma queda de juros no primeiro semestre. O mercado atribui probabilidade ao redor de 60% para o primeiro corte em junho, abaixo dos 70% da semana passada.

Projetamos a primeira redução de juros em julho – um cenário que se está se tornando mais provável na margem.

China parece reagir aos estímulos fiscais do governo

A atividade industrial da China em março expandiu-se pelo ritmo mais forte em mais de um ano. A sondagem empresarial (PMI Caixin) do setor industrial chegou a 51,1 em março – o patamar mais elevado desde fevereiro de 2023 – após ter atingido 50,9 em fevereiro. Os economistas esperavam 51, de acordo com uma pesquisa da Reuters. A marca de 50 separa expansão de contração. A economia chinesa parece estar finalmente reagindo aos estímulos fiscais e monetários fornecidos pelo governo nos últimos trimestres.

Inflação na zona do euro reforça processo de desinflação

A inflação ao consumidor na zona do euro ficou em 0,8% em março e 2,4% no acumulado em 12 meses. A leitura foi mista. Os números mostram que o processo de desinflação continua, embora com uma composição ainda preocupante: queda nos preços de energia, bens e alimentos compensaram a aceleração nos preços de serviços. Ainda assim, com a economia perto da recessão, é provável que o Banco Central Europeu comece a cortar as taxas de juros ainda no primeiro semestre.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Elevação da incerteza reforça risco de alta para nossa projeção de taxa Selic

Divulgamos nosso relatório mensal sobre o cenário macro do Brasil. A publicação ressalta que a volatilidade externa e pressões locais desafiam o Copom. Globalmente, as expectativas para início do afrouxamento monetário pelo Fed ficaram para junho/julho. Além disso, houve depreciação adicional da taxa de câmbio nas últimas semanas e vemos a demanda interna aquecida – o que pressiona a inflação de serviços. Em nossa opinião, está ficando ainda mais desafiador para o Copom cumprir sua meta de inflação de 3% no próximo ano.

Embora as projeções para as principais variáveis econômicas tenham sido mantidas, há viés altista na maioria dos casos, com destaque para a taxa de câmbio e taxa Selic.

Para maiores detalhes, veja o relatório completo “Brasil Macro Mensal: Volatilidade externa e pressões locais desafiam o Copom”.

Banco Central anuncia primeira intervenção no câmbio para proteger a moeda de maiores desvalorizações

O Banco Central realizou a primeira intervenção do ano no mercado de câmbio, com leilão de 20 mil contratos de swap cambial, que equivalem a US$ 1 bilhão. A medida foi anunciada para prevenir pressão ainda maior sobre a moeda, que atingiu o patamar de R$/US$ 5,05. Esse aumento decorreu principalmente da postergação da expectativa do mercado para o início do ciclo de corte de juros nos EUA (para junho/julho) e por ruídos políticos no Brasil.

Para reduzir distorções pontuais no mercado, a autoridade monetária anunciou a venda de seus ativos de reserva (por meio dos leilões) para conter o aumento da demanda pelo dólar Ainda vemos espaço para apreciação ao longo do ano, especialmente no segundo semestre. Mas reconhecemos um viés altista para a nossa projeção de R$/US$ 4,70 no final de 2024.

Governo discute medidas de tarifa de energia

O governo vem sinalizando medidas para o setor elétrico. A primeira delas seria o que chamou de “justiça tarifária” por meio do equilíbrio dado aos consumidores do mercado cativo e do mercado livre de energia, já que os últimos, que são maiores consumidores do bem, estariam pagando a menor parte dos encargos. Outra possibilidade seria o uso de recursos de leilões do petróleo da PPSA, estatal do pré-sal, para reduzir a conta de energia. A terceira opção seria o uso de recursos do Tesouro Nacional para bancar parte dos custos.

A MP enviada à Casa Civil na semana passada, que visa, dentre outros pontos, reduzir a conta de energia em 3,5% ao antecipar as parcelas relacionados à “Conta Covid” e à “Conta Escassez Hídrica” (veja o “Economia em Destaque” da semana passada) também foram temas de reuniões recentes do governo. O impacto dessas medidas é baixista para a inflação no Brasil, embora possa criar distorções para os anos à frente.

Empurrado pelo governo central, resultado do setor público atinge o menor valor da série histórica

O setor público consolidado registrou déficit primário de R$ 48,7 bilhões em fevereiro (R$ 268,2 bilhões em 12 meses, ou 2,4% do PIB). Com isso, a Dívida Bruta do Governo Geral (DBGG) aumentou de 75,1% em janeiro para 75,5% do PIB em fevereiro. O resultado deveu-se em grande parte ao resultado do governo central, que foi afetado pelo pagamento antecipado de precatórios. A receita aumentou acentuadamente em fevereiro, refletindo, em particular, a tributação sobre os rendimentos acumulados dos fundos exclusivos e a recomposição do PIS/Cofins.

Olhando adiante, esperamos que o governo central continue a apresentar alguma melhora graças ao aumento da receita, mas não o suficiente para atingir a meta de déficit primário zero este ano. Assim, mantemos nossa previsão de déficit de 0,7% do PIB, sem viés. Para a DBGG, prevemos que ela atingirá 77,1% do PIB no final de 2024.

Receitas tributárias fortes, mas “menos brilhantes” em março

Segundo o jornal Valor Econômico, autoridades do governo se frustraram com os resultados preliminares da arrecadação tributária de março. A despeito do crescimento nominal de 15% na comparação com o mesmo mês de 2023, os números vieram aquém das expectativas iniciais do governo. Sob tal patamar de arrecadação, o atingimento da meta fiscal de 2024 – que atualmente considera déficit zerado – seria muito complicado, segundo a matéria.

A preocupação é que pautas do Ministério da Fazenda para elevação de receitas estão travadas no Congresso, o que gera ainda mais obstáculos. No entanto, vale destacar que o governo segue avaliando como prematura a alteração da meta fiscal.

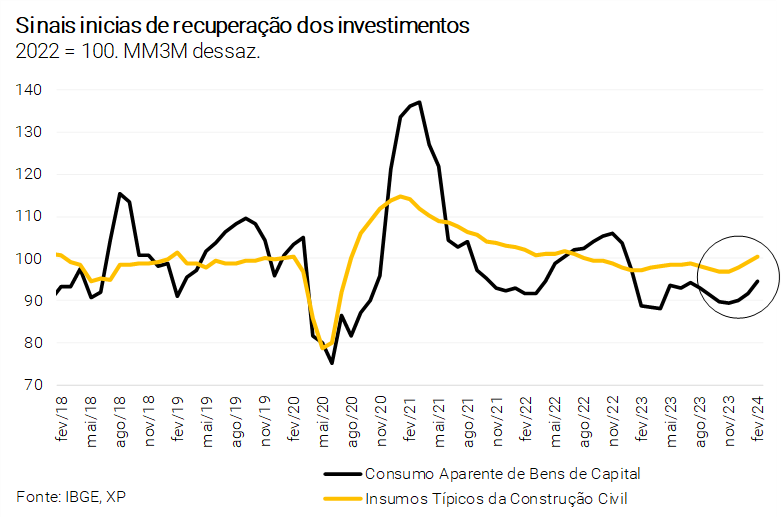

Produção industrial recua pelo segundo mês consecutivo

A produção industrial ficou abaixo das expectativas em fevereiro. A indústria extrativa contraiu pelo segundo mês consecutivo, após desempenho mais forte que o esperado ao longo de 2023. Por outro lado, as categorias de bens de capital e bens de consumo duráveis cresceram de forma expressiva no 1º bimestre de 2024. O avanço nos bens de capital representa um sinal adicional de recuperação nos investimentos em ativos fixos no Brasil, que contraíram 3,0% em 2023 (leia nosso relatório “Perspectivas para o Investimento em 2024 e 2025”). Prevemos alta de 2,0% para o PIB de 2024.

Gráfico da Semana

Clique aqui para receber por e-mail os conteúdos de economia da XP

O que esperar da semana que vem

O destaque para a próxima semana será a divulgação da inflação ao consumidor nos Estados Unidos (CPI, na sigla em inglês) e da ata da última reunião do Fed – ambas na 4ª-feira. Também em destaque, o Banco Central Europeu terá sua próxima reunião de política monetária na 5ª-feira. A expectativa é de que a autoridade deixe os juros estáveis pela última vez antes de começar um ciclo de cortes em junho. Teremos também a inflação ao produtor nos Estados Unidos (5ª-feira), além de dados de inflação (4ª-feira) e balança comercial na China (6ª-feira). Por fim, índices de inflação ao consumidor serão divulgados em diversos países da América Latina ao longo da semana, com o potencial de influenciar o ciclo de flexibilização monetária nos países vizinhos.

No Brasil, destaque para a divulgação do IPCA de março na 4ª feira. A leitura deve trazer a dissipação de efeitos altistas em educação e combustíveis, vistos em fevereiro, além da moderação nos preços de alimentos. Na 5ª feira, o IBGE publicará a Pesquisa Mensal do Comércio (PMC) e, na 6ª feira, a Pesquisa Mensal de Serviços (PMS), ambas referentes a fevereiro. Essas pesquisas surpreenderam positivamente em janeiro e o mercado espera sinais adicionais sobre a trajetória da atividade econômica, elemento relevante para inflação e política monetária. Pelo lado fiscal, a Lei de Diretrizes Orçamentárias de 2025 será apresentada na semana que vem. Veja as nossas projeções abaixo.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)