Resumo

No cenário internacional, o banco central dos EUA manteve as taxas básicas taxa de juros, mas não indicou claramente que o ciclo de altas se encerrou. Na China, o PMI de outubro recuou, interrompendo uma sequência de dados que, embora modestos, vinham superando as expectativas.

No Brasil, o Copom reduziu a taxa Selic em 0,50pp e reafirmou que o ritmo continuará nas próximas reuniões. O debate fiscal se intensificou com a sinalização de revisão da meta de resultado primário, flexibilizando o arcabouço proposto inicialmente pelo governo.

Cenário internacional

Fed mantém juros, mas enfatiza atenção à inflação ainda acima da meta

O Fed (banco central dos EUA) manteve taxa de juros de referência no intervalo 5,25% – 5,50%, mas não indicou que o ciclo de altas se encerrou. O comunicado que acompanhou a decisão, por um lado, enfatizou que a economia segue aquecida, e, por outro, indicou que as condições financeiras estão mais restritivas e devem ajudar na redução da inflação adiante.

Entendemos que o Fed está próximo de concluir o ciclo de aperto monetário. Ainda projetamos uma alta final de juros, mas ela de fato pode não ser necessária. Para 2024 enxergamos cortes graduais apenas a partir do terceiro trimestre, trazendo os juros para 4,75%.

Para maiores detalhes, leia nosso relatório especial, “Federal Reserve: Entenda como funciona o banco central dos Estados Unidos”.

Mercado de trabalho americano mostra sinais de alívio

O principal relatório do mercado de trabalho dos EUA, o Nonfarm Payroll, registrou geração liquida de 150 mil novos empregos. O número compensou o forte aumento de vagas registrado em setembro. A taxa de desemprego aumentou ligeiramente de 3,8% para 3,9%. Também divulgado essa semana, o relatório Jolts de setembro registrou leve aumento de vagas abertas (de 9,50 milhões para 9,55 milhões). Quando comparado ao número de pessoas desempregadas, o número de vagas abertas permanece 50% acima, sugerindo excesso de demanda por trabalhadores. No geral, apesar do mercado de trabalho permanecer apertado, vários indicadores cederam para seus níveis mais baixos dos últimos dois anos, sugerindo que a desaceleração do setor está em curso. Espera-se que esta tendência de desaceleração no mercado de trabalho continue na medida em que as empresas e os negócios enfrentam um cenário de juros mais altos e condições de contratações mais desafiadoras.

Em relação ao sentimento empresarial, os índices PMI de serviços nos Estados Unidos, registraram recuo de 53,6 pontos em setembro para 51,8 pontos em outubro. O resultado veio abaixo das expectativas após resiliência maior do que o esperado nos meses anteriores. Apesar da economia americana ter apresentado um crescimento robusto no terceiro trimestre, estes dados corroboram com a visão de que a atividade econômica deve desacelerar adiante em meio a política monetária contracionista.

Inflação na zona do euro reforça decisão do BCE de estabilizar as taxas de juros

A inflação na zona do euro vem recuando significativamente, enquanto a economia começou a se contrair. Segundo o Eurostat, os preços ao consumidor avançaram 2,9% a/a em outubro – o ritmo mais lento desde julho de 2021. Do lado da atividade, o PIB da zona do euro registrou uma queda de 0,1% t/t no trimestre encerrado em setembro (de acordo com um comunicado separado do Eurostat). Com isso, a região corre o risco de entrar em recessão.

Com os resultados, o Banco Central Europeu provavelmente não voltará a subir as taxas de juros, após uma sequência sem precedentes de 10 aumentos consecutivos que colocou os juros no maior nível desde a introdução da moeda única. Não esperamos, contudo, cortes no curto prazo, dado que a inflação ainda está acima das metas da autoridade monetária.

Sondagem empresarial da China contraria tendência recente de dados acima das expectativas

O índice oficial de gerentes de compras (PMI) do setor industrial chinês recuou para 49,5 em outubro, ante 50,2 de setembro (leituras abaixo de 50 indicam contração). Além disso, o PMI do setor não-industrial também caiu para 50,6, face a 51,7 em setembro, refletindo uma desaceleração da atividade no setor dos serviços e de construção. Embora dados recentes – PIB, Vendas no Varejo, Produção Industrial – tenham superado as expectativas, sugerindo que o esforço do governo para estabilizar a economia está funcionando, os resultados do PMI introduzem incertezas adiante.

Clique aqui para receber por e-mail os conteúdos de economia da XP

Enquanto isso, no Brasil…

Copom reduz a taxa Selic para 12,25% e reafirma tendência para as próximas reuniões

O Copom – Comitê de Política Monetária do Banco Central – reduziu a taxa Selic em 0,50pp, para 12,25%. No comunicado, o comitê avalia que o cenário exige atenção e cautela por parte de países emergentes, destacando que “a conjuntura atual, caracterizada por um estágio do processo desinflacionário que tende a ser mais lento, expectativas de inflação com reancoragem apenas parcial e um cenário global desafiador, demanda serenidade e moderação na condução da política monetária”. Como sinalização futura, “os membros do Comitê, unanimemente, anteveem redução de mesma magnitude nas próximas reuniões e avaliam que esse é o ritmo apropriado para manter a política monetária contracionista necessária para o processo desinflacionário”. O resultado ficou em linha com o que nós e a maioria do mercado esperava.

A decisão desta semana é consistente com o nosso cenário base de redução da taxa Selic em 0,50pp nas próximas reuniões. Olhando adiante, as taxas de juros mais elevadas nos EUA e as incertezas fiscais domésticas tendem a limitar o espaço para cortes em 2024. Reforçamos nossas projeções de taxa Selic a 11,75% no final de 2023 e 10,00% em 2024.

Para maiores detalhes, leia nosso relatório “Copom: mantendo o plural, mantendo o ritmo” e a nossa análise pré-Copom “Esquenta do Copom: Mantendo o ritmo em meio a incertezas globais e reultados domésticos positivos”.

Mudança na meta fiscal começa a ser discutida no governo

Declarações recentes do Presidente Lula sobre a possibilidade de mudar a meta fiscal trouxeram a discussão aos meios econômicos e políticos, e pressionaram as taxas de juros futuras. A imprensa reporta que de fato a proposta de meta para 2024 deve ser alterada de 0,0% para -0,5% do PIB, para evitar um corte de despesas no ano que vem. É uma flexibilização do arcabouço fiscal inicialmente proposto pelo governo. A mudança deve ser oficializada por mensagem modificativa ou emenda até a votação do relatório final do Projeto de Lei de Diretrizes Orçamentárias (PLDO), que está prevista para a segunda metade do mês de novembro.

Mesmo se a mudança da meta se confirmar, entendemos que seu cumprimento será difícil. Nossa projeção é de um déficit de 0,9% do PIB no ano que vem, pela incerteza acerca das medidas propostas para incrementar a arrecadação e pela indisposição de limitar o crescimento das despesas.

Ministro da Fazenda anuncia novos diretores para o Banco Central

O ministro da Fazenda, Fernando Haddad, anunciou os nomes de dois novos diretores do Banco Central do Brasil (BCB). Paulo Picchetti, professor de economia da Fundação Getulio Vargas, será diretor de assuntos internacionais e gestão de riscos corporativos; enquanto Rodrigo Alves Teixeira, servidor de carreira do Banco Central, será o diretor de relacionamento e cidadania. Os indicados substituem Fernanda Guardado e Mauricio Moura, cujos mandatos terminam em dezembro. Com os novos nomes, o presidente Lula passou a nomear 4 (de 9) membros da diretoria do BCB. Picchetti é um economista bem treinado e experiente e tende a votar tecnicamente nas decisões de política monetária. Teixeira tem função mais administrativa, mas também terá voto no Comitê de Política Monetária (Copom).

Mercado de trabalho mostra solidez, enquanto produção industrial segue estagnada

O CAGED apontou criação líquida de 212 mil empregos formais em setembro, reforçando o quadro de solidez no mercado de trabalho brasileiro, apesar da desaceleração recente. Na mesma linha, conforme divulgado na PNAD Contínua, a taxa de desemprego recuou para 7,7% em setembro, o nível mais baixo desde o início de 2015. A renda do trabalho cresceu acima das expectativas, o que deve impedir uma desaceleração mais expressiva no consumo de curto prazo.

Por outro lado, a produção industrial subiu apenas 0,1% em setembro, andando de lado no 3º trimestre. O cenário de estagnação da indústria doméstica permanece. Muitas atividades manufatureiras contraíram nos últimos meses. Destaque para a queda acentuada na produção de bens de capital e bens duráveis, o que reflete a política monetária contracionista (juros altos) e o elevado endividamento das famílias.

Para maiores detalhes, leia nossos relatórios de mercado de trabalho “Pnad Contínua | Sinais mistos no mercado de trabalho: enfraquecimento do emprego, mas aumento dos salários reais” e “Caged: criação de empregos formais em setembro vem em linha com as expectativas e reforça cenário de desaceleração gradual”. Produzimos também um relatório sobre a produção industrial “Produção Industrial | Mais do mesmo: indústria brasileira estagnada”.

Clique aqui para receber por e-mail os conteúdos de economia da XP

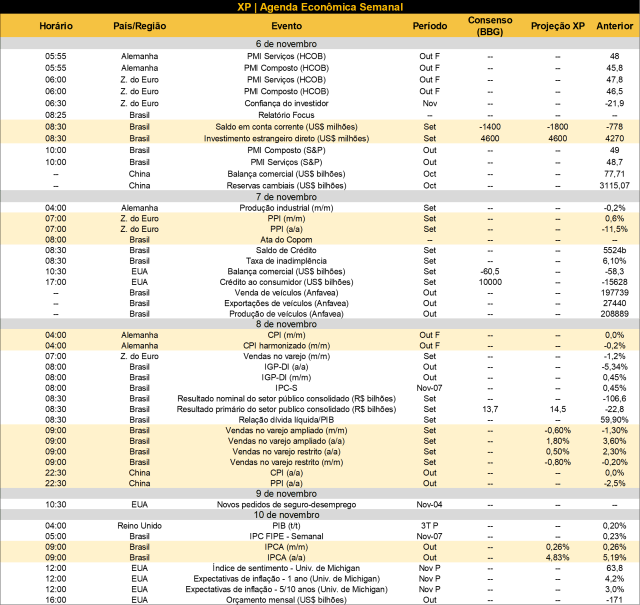

O que esperar da semana que vem

Na agenda internacional, a balança comercial da China de outubro será divulgada (2ª-feira). Também teremos os resultados de setor externo dos EUA de setembro (3ª-feira). Na 4ª-feira, destaque para a inflação ao consumidor e ao produtor na China de outubro. Na 6ª-feira, o PIB do terceiro trimestre do Reino Unido será divulgado, com expectativa de contração de 0,1% em relação ao trimestre anterior. Por último, índices de inflação ao consumidor serão divulgados nas principais economias da América Latina ao longo da semana.

No Brasil, o protagonismo da próxima semana se dará pela divulgação do IPCA de outubro (6ª-feira). Esperamos alta de 0,26% m/m, o que significaria retração da variação em doze meses de 5,19% para 4,83%. Devemos ter deflação mais leve em alimentação quando comparado às últimas leituras e alta considerável em serviços, devido principalmente à forte variação em passagem aérea. Já os bens monitorados devem apresentar avanço mais moderado, fruto de deflações em gasolina e energia elétrica. Também teremos a publicação da ata do Copom (3ª-feira). Em relação à atividade econômica, a Pesquisa Mensal de Comércio (PMC) (4ª-feira) deve apresentar contração nas vendas varejistas em setembro, tanto no conceito restrito quanto no ampliado. O consumo de bens continua fraco, em linha com as condições de crédito restritivas e o alto comprometimento de renda das famílias com o serviço das dívidas. Na seara fiscal, teremos a divulgação do resultado primário do setor público consolidado e da relação dívida/PIB de setembro (4ª-feira).

A presidente Comissão Mista de Orçamento (CMO) do Congresso, senadora Daniella Ribeiro, convocou para a próxima 3ª-feira sessão deliberativa para votar o parecer preliminar do projeto de Lei de Diretrizes Orçamentárias (LDO) de 2024. Se aprovado o parecer do deputado Danilo Forte, o governo ficará impedido de enviar mensagem para modificar a meta fiscal de 2024 ou outros pontos do projeto. A possibilidade de mudança na meta de resultado primário de 2024 ganhou força nessa semana, segundo fontes da imprensa, e o mercado acompanhará as discussões de perto.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)