Resumo

Nos Estados Unidos, a inflação ao consumidor veio dentro do esperado pelo mercado, o que dispersou o temor de uma possível aceleração, devido aos dados fortes de atividade econômica recentes. A semana também contou com algumas nomeações de Donald Trump para consolidação do seu governo, que reforçaram as expectativas de uma gestão alinhada ao seu discurso eleitoral.

No Brasil, a taxa de câmbio encerrou a semana próxima de 5,80 reais por dólar, influenciada tanto por fatores externos, dada a valorização do dólar, quanto por fatores domésticos, com destaque para as notícias sobre o pacote de revisão de gastos.

Ainda, a ata do Comitê de Política Monetária do Banco Central trouxe tom conservador ao citar que “uma deterioração adicional nas expectativas poderia levar a um ciclo mais prolongado de aperto da política monetária”.

Nos dados econômicos, as vendas no varejo e o setor de serviços seguem em trajetória de alta, na esteira do aumento das concessões de crédito e da manutenção da renda real disponível das famílias. No fiscal, o resultado primário dos municípios segue preocupando.

Gráfico da Semana

Cenário internacional

Trump começa as nomeações para seu novo governo

Ao longo desta semana, Donald Trump já anunciou alguns nomes para seu governo em 2025. Entre eles, estão Susie Wiles, como chefe de Gabinete da Casa Branca; Elon Musk, conselheiro do Departamento de Eficiência Governamental; Marco Rubio, secretário do Estado; e Tom Homan, responsável pela fiscalização de fronteiras. As nomeações reforçam as expectativas de um governo caracterizado por políticas econômicas protecionistas e pela priorização de temas domésticos em detrimento de questões globais, alinhando-se com seu discurso eleitoral.

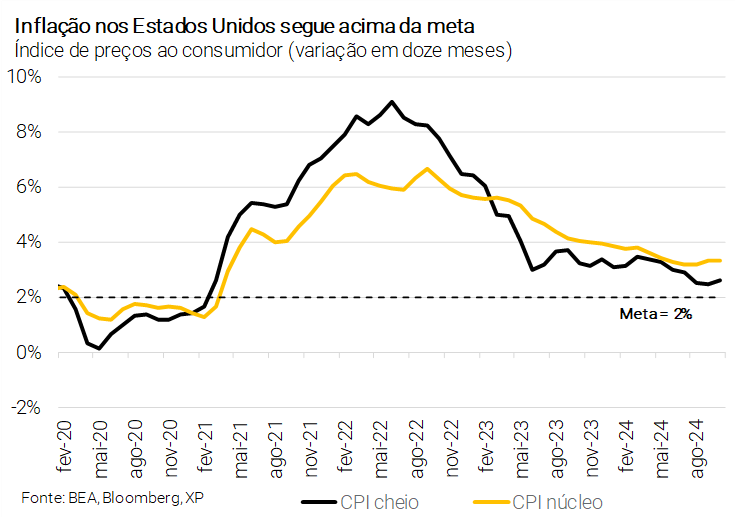

Dados de inflação reforçam continuidade em cortes de juros nos EUA

A inflação ao consumidor nos Estados Unidos (CPI, em inglês) acelerou de 2,44% em setembro para 2,60% em outubro no acumulado em 12 meses. O núcleo da inflação – que exclui itens voláteis, como alimentos e energia – se manteve em 3,33%, estável em relação ao mês anterior. Ambos em linha com expectativa do mercado e sem surpresas altistas na composição. Já a inflação ao produtor acelerou de 1,9% em setembro para 2,4% em outubro, ligeiramente acima do esperado.

Após os dados de atividade doméstica mais forte, a inflação ao consumidor dentro do esperado foi uma notícia positiva para os mercados, que temiam por uma aceleração maior do que a antecipada. Agora, o mercado vê uma maior probabilidade de o banco central persistir no ciclo de corte de juros em dezembro. Continuamos a esperar um corte de 0,25 p.p. na próxima reunião de política monetária e uma taxa terminal de 3,5% no final de 2025.

Riscos de deflação na China continuam

A inflação ao consumidor de outubro na China avançou 0,3% no acumulado em 12 meses, abaixo das expectativas. O dado desacelerou em relação ao aumento de 0,4% registrado em setembro e marcando o menor valor desde junho. O núcleo da inflação, que exclui preços voláteis, subiu 0,2% em outubro, acelerando em relação ao 0,1% registrado em setembro. Com relação aos preços ao produtor de outubro, houve queda de 2,9% na comparação anual.

No geral, os resultados corroboram o cenário de que a atividade econômica deprimida continua a exercer pressão baixista sobre os preços ao consumidor e produtor na China. Há riscos crescentes de deflação, apesar dos esforços contínuos do governo chinês para reverter a tendência.

Enquanto isso, no Brasil…

Taxa de câmbio segue sensível às notícias externas e ao avanço do pacote de revisão de gastos

A taxa de câmbio encerrou a semana próxima de 5,80 reais por dólar. No âmbito internacional, as decisões sobre as eleições presidenciais nos Estados Unidos impactam a taxa de câmbio, dada a visão de dólar forte. No âmbito doméstico, as notícias sobre o pacote de revisão de gastos do governo têm sido a principal razão dos movimentos em nossa moeda nesta semana.

Várias autoridades do governo se reuniram ao longo dos últimos dias para continuar a discussão sobre o pacote. Segundo os jornais, entre as negociações, poderá estar incluída a tese de um limite ao crescimento do salário-mínimo, reforçando ajustes mais estruturais aos gastos, além de mudanças em programas como o BPC e Abono Salarial. A expectativa é de que o pacote seja apresentado na semana que vem, após a Cúpula do G20.

Ata do Copom manteve tom conservador, com preocupações inflacionárias adiante

O Comitê de Política Monetária (Copom) publicou a ata da reunião de novembro, que manteve o tom duro do comunicado pós-reunião. Segundo o documento, “as projeções do Copom ainda estão acima da meta de 3,0%” e o balanço de riscos para a inflação prospectiva está com assimetria altista – ou seja, há riscos de que a inflação seja ainda mais alta do que a projeção do Copom. Dentre as pressões inflacionárias mapeadas, estão: (i) desvalorização cambial, (ii) alta dos preços das carnes e (iii) custos de produção pressionados.

Com relação à política monetária, o Comitê citou que “uma deterioração adicional nas expectativas poderia levar a um ciclo mais prolongado de aperto da política monetária”. No entanto, o Copom optou por não dar nenhuma orientação sobre os próximos passos de decisão de juros, deixando as portas abertas para uma maior aceleração do ritmo.

Acreditamos que a ata foi consistente com nosso cenário de taxa Selic em 13,25% no final do ciclo de alta de juros em maio. Contudo, há risco de aceleração do ritmo. O pacote fiscal, assim como a dinâmica das expectativas de inflação nas próximas semanas, ditará a decisão.

Atividade econômica segue robusta

Os dados de vendas no varejo do 3º trimestre desse ano reforçaram que os gastos pessoais permanecem em trajetória de crescimento (avanço de 1,0% ante o 2º trimestre), na esteira do aumento das concessões de crédito e da manutenção da renda real disponível das famílias em níveis elevados. Também houve crescimento sólido no setor de serviços – alta de 1,3% na mesma base de comparação, marcando o sexto ganho consecutivo no trimestre.

A demanda interna tem sido sustentada por indicadores de emprego e renda, que continuam em alta. Continuamos esperando trajetória de crescimento no curto prazo, embora em ritmo mais moderado, na esteira do aperto adicional das condições monetárias e da redução do impulso fiscal. Nossa projeção para o crescimento do PIB em 2024 – atualmente em 3,1% – tem viés altista.

Resultado primário de estados e municípios preocupam

O setor público consolidado brasileiro registrou déficit primário de R$ 7,3 bilhões em setembro. A dívida bruta do governo geral (DBGG) caiu 0,2 p.p. em relação a agosto, atingindo 78,3% do PIB. No ano, o governo central melhorou seu resultado devido ao aumento na arrecadação federal que, por sua vez, está relacionado tanto às medidas de aumento de receita quanto ao cenário macroeconômico. Por outro lado, os Estados e Municípios preocupam. O resultado foi mais uma vez puxado pelos municípios, que acumulam no ano um déficit de R$ 12,8 bilhões, pior do que o déficit de R$ 1,0 bilhão acumulado no mesmo período do ano passado. O desequilíbrio em estados e municípios é preocupante, uma vez que problemas com as finanças municipais têm forte apelo no Congresso Nacional – podendo afetar as finanças públicas nos próximos anos.

Adiante, esperamos que o governo central apresente forte melhora devido às medidas pontuais relacionadas à compensação tributária da folha de pagamento. Quanto aos governos subnacionais, esperamos que os municípios apresentem uma ligeira melhora após o período eleitoral, enquanto os estados devem ter um saldo positivo impulsionado pelo aumento da arrecadação de impostos.

Clique aqui para receber por e-mail os conteúdos de economia da XP

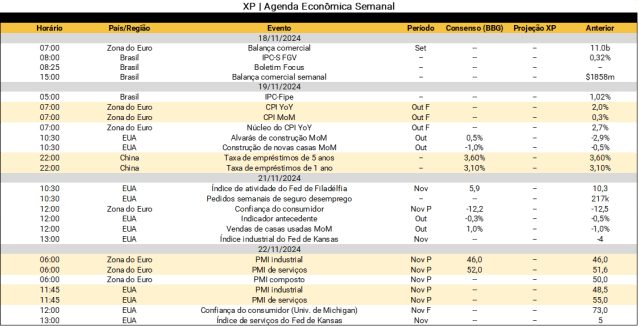

O que esperar da semana que vem

A semana de indicadores econômicos internacionais está mais calma. Na 3ª-feira, o PBoC da China anunciará a sua decisão de política monetária. Na 4ª-feira, destaque para a inflação ao consumidor no Reino Unido referente a outubro, e na 5ª-feira, o mesmo indicador será divulgado no Japão. A semana também conta com discursos de diversos dirigentes de bancos centrais desenvolvidos, incluindo Fed nos EUA, BCE na zona do euro, e BoE no Reino Unido.

No Brasil, a agenda da próxima semana será esvaziada, sem indicadores relevantes no radar. O mercado aguardará possíveis detalhamentos sobre o pacote de contenção de despesas em discussão pelo governo. Segundo a imprensa, novidades deverão ser anunciadas após a cúpula do G20 no Rio de Janeiro.

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)