Destaques

- O cenário externo tem se tornado menos favorável ao Brasil, com desaceleração da China, redução de estímulos nos EUA e alta global de custos de energia;

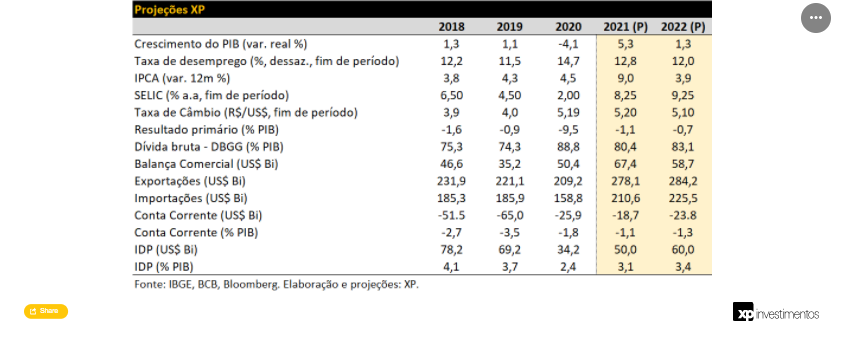

- Mantemos a projeção de crescimento do PIB brasileiro em 5,3% este ano e 1,3% no ano que vem, com riscos assimétricos para baixo;

- A inflação segue pressionada por fatores globais e locais. Elevamos nossa projeção de IPCA de 8,4% para 9,0% este ano; e de 3,7% para 3,9% no ano que vem;

- Na nossa projeção, a inflação de 2022 não é mais alta porque o Banco Central segue elevando os juros. Revisamos de 8,50% para 9,25% a taxa Selic ao final do ciclo de aperto monetário. A convergência do IPCA para a meta fica para 2023;

- Mantemos a projeção da taxa de câmbio em 5,20 reais por dólar no final de 2021 e 5,10 no final de 2022. Com o cenário incerto, a volatilidade deve continuar elevada;

- O maior risco doméstico segue na frente fiscal. É crucial garantir um orçamento público equilibrado para 2022, que preserve o espírito das regras fiscais existentes.

Editorial – Patinando em gelo fino

Os riscos cresceram no cenário internacional, e se juntam ao cenário doméstico já incerto.

A China vem desacelerando mais do que o esperado, em meio aos problemas de endividamento da Evergrande, ao crescente controle regulatório e ao risco de escassez de energia. Nos EUA, o Fed deve começar a redução dos estímulos monetários, que, mesmo necessária, sempre traz apreensão aos mercados. A Europa está ameaçada pela forte elevação dos preços do gás natural, choque que pode se transformar numa crise energética global.

No cenário base, o ambiente internacional ainda é positivo ao Brasil. Mas os riscos (“de caudas pesadas”), no mínimo, devem manter os mercados voláteis.

No Brasil, os riscos de sempre: inflação pressionada, impasses fiscais, polarização política e crise hídrica.

Também por aqui o cenário base não é de ruptura. É factível uma solução sub-ótima para o impasse do orçamento público com retirada de parte dos precatórios do teto e elevação prudente dos programas de transferência de renda. A inflação deve recuar ao longo de 2022 com a desaceleração global e o relevante ajuste monetário implementado pelo BCB.

Mas os riscos, especialmente na gestão fiscal, seguem elevados. A Câmara aprovou o “Vale Gás” para o ano que vem e o INPC deve fechar acima de 9%, que adicionam cerca de R$ 10 bilhões aos R$ 70 bilhões de “buraco” estimado na proposta orçamentária do governo (re-apresentamos essas contas na parte fiscal deste relatório). Aos olhos de hoje, a PEC dos Precatórios e a compressão de despesas discricionárias já não parecem mais suficientes para equacionar o problema.

Os próximos 30 dias serão cruciais. É fundamental garantir um orçamento equilibrado para 2022, que preserve o espírito das regras fiscais existentes, especialmente às vésperas de um ano que promete ser desafiador aqui e no mundo.

Clique aqui para receber por email os conteúdos de economia da XP

Pano de fundo global – Riscos crescentes

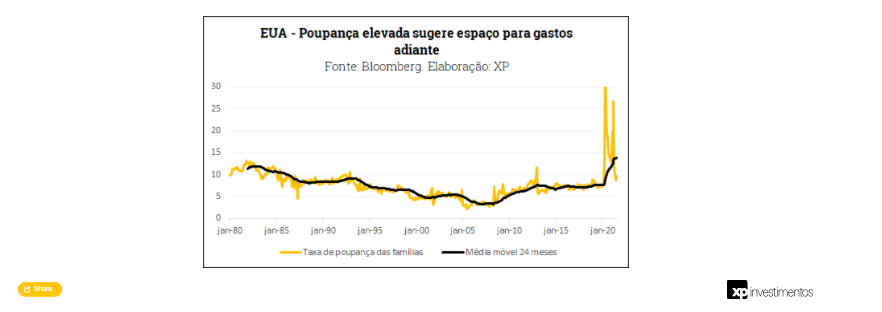

Estamos ficando mais construtivos com as perspectivas de crescimento dos EUA em 2022. Acreditamos que a economia americana crescerá 3,8% no próximo ano, impulsionada pela retomada dos investimentos e pela solidez do consumo privado – respaldado pela retomada do emprego e normalização da poupança, ainda muito acima da média histórica (ver gráfico).

Na política monetária, o Fed sinalizou que deve iniciar a redução dos estímulos ainda este ano – provavelmente a um ritmo de US$ 15 bilhões por mês – e pode subir juros já em 2022. Ainda projetamos alta apenas em 2023, provavelmente durante o segundo trimestre.

Nossa avaliação é que a taxa de juros neutra está entre 1,75% e 2%, e não em 2,5% como o Fed projeta atualmente.

Nossa expectativa de ajuste mais gradual da política monetária se baseia na avaliação de que a alta da inflação corrente é majoritariamente temporária. Nossos modelos indicam que tanto a inflação cheia quanto o núcleo provavelmente terminarão 2022 abaixo de 2%, devido à diminuição dos efeitos adversos da pandemia e à ociosidade relativamente elevada no mercado de trabalho.

Na Zona do Euro, o BCE decidiu desacelerar as compras de ativos, mas deixou claro que a política permanecerá expansionista por muito tempo. De toda forma, como indicadores de alta frequência sinalizam uma atividade melhor do que o esperado, acreditamos que o cronograma de retirada dos estímulos será anunciado até o final deste ano.

O BCE elevou sua previsão de inflação de 2021 para (muito) acima da meta de 2%, mas também ressaltou que as pressões de alta são amplamente transitórias por natureza. Essa abordagem é consistente com nossa visão de que as taxas permanecerão inalteradas até, pelo menos, 2024.

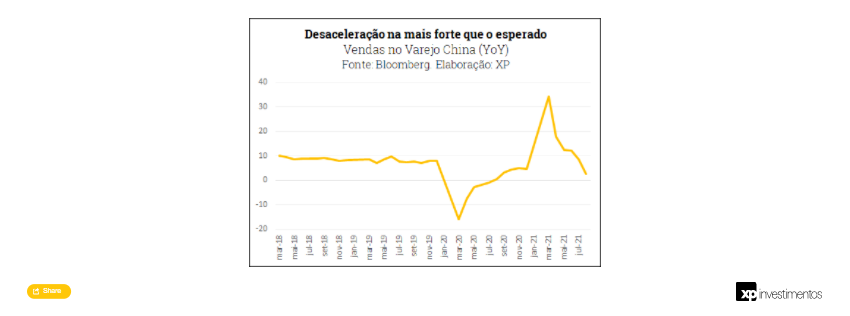

Na China, o mercado tem se preocupado com incertezas de diversas naturezas: risco de falência do Grupo Evergrande (a gigante imobiliária com dívidas acima de U$S 200 bilhões); medidas de controle regulatório do governo; rápida desaceleração do consumo interno (ver gráfico); e escassez de energia provocando interrupção nas fábricas.

No entanto, como a inflação ao consumidor segue baixa, as autoridades chinesas têm graus de liberdade para reagir e conter parte da desaceleração econômica, o que torna o cenário de risco mais controlado.

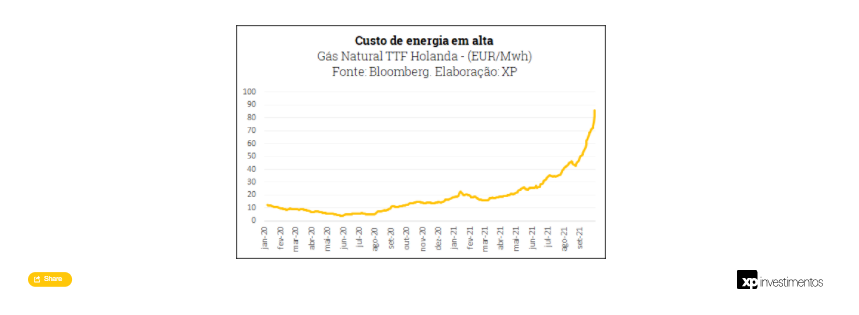

Para além dos temas regionais, a alta do custo global de energia é um risco importante à retomada da economia mundial. O preço do petróleo (tipo Brent) superou 80 dólares por barril, com sinais de que a demanda está ultrapassando a oferta e esgotando os estoques. Já o preço do gás natural atingiu o patamar mais alto em sete anos nos EUA e na Europa, devido às preocupações com a oferta apertada no inverno (gráfico).

Brasil

Atividade – Desempenho heterogêneo

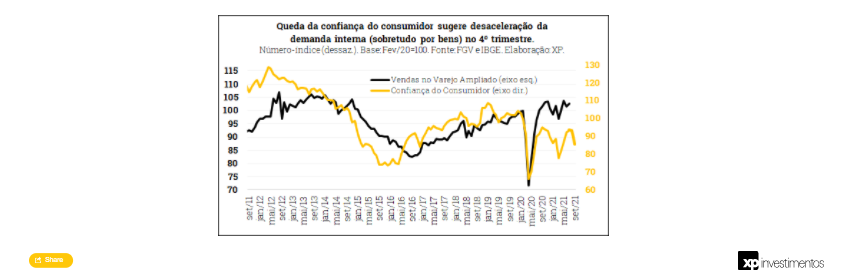

O aumento da interação social e a subsequente retomada do setor de serviços puxam o crescimento da economia doméstica neste semestre. A recuperação das atividades mais sensíveis à reabertura econômica (alimentação fora do domicílio, hospedagem, turismo, eventos sociais e corporativos, serviços de educação e saúde, entre outros) vem exercendo papel protagonista desde meados do 2º trimestre, o que deve continuar nos próximos meses. O comércio varejista também se beneficia do afrouxamento das restrições sanitárias (maior circulação nas lojas físicas), mas as vendas crescem a um ritmo moderado e com diferenças setoriais relevantes.

Ventos contrários já pesam sobre o consumo. A inflação alta e disseminada reduz a renda disponível das famílias, sobretudo das classes de baixo poder aquisitivo, e a contração da confiança do consumidor no último mês reflete esta dinâmica.

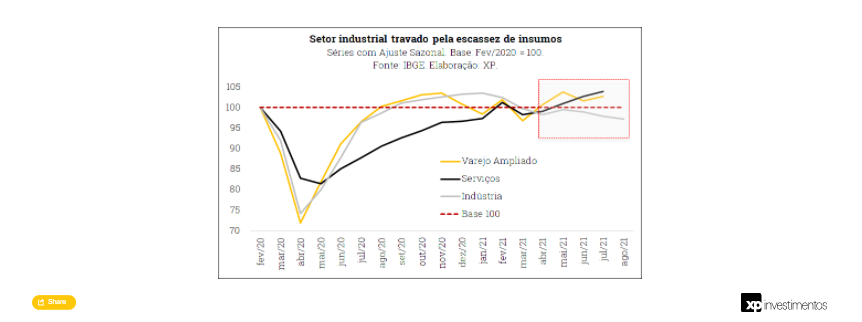

Do lado da oferta, gargalos nas cadeias de suprimentos e crise hídrica-energética preocupam, limitando a atividade industrial. Problemas no fornecimento de matérias-primas e aumento substancial nos custos vêm reduzindo a produção em diversas cadeias manufatureiras. Muitas empresas sofrem com os prazos mais longos de entrega de insumos, marcados por dificuldades adicionais nos serviços de logística global e na importação de bens intermediários. Em algumas atividades industriais, como fabricação de veículos e produtos eletrônicos, a normalização dos fluxos de suprimentos não deverá ocorrer antes do 2º semestre de 2022. Além disso, o setor industrial enfrenta elevação nos preços de energia elétrica, combustíveis e resinais plásticas (entre outros), itens que são essenciais na maioria dos processos de produção e distribuição de bens. De forma geral, as restrições na oferta de insumos, a crise hídrica e os patamares elevados das cotações de commodities energéticas (petróleo e gás) tendem a impedir uma recuperação consistente da indústria de transformação brasileira no curto prazo.

Mantemos a projeção de crescimento do PIB de 2021 em 5,3%, mas com viés de baixa. A heterogeneidade na dinâmica recente dos principais setores da economia explica a manutenção do nosso cenário central de expansão do PIB este ano. Porém, com a ampliação das preocupações acerca da capacidade de oferta da indústria local, avaliamos que o balanço de riscos em torno dessa projeção é assimétrico para baixo. À luz dos indicadores de atividade divulgados nas últimas semanas, estimamos elevação de 0,5% para o PIB total no terceiro trimestre em comparação ao trimestre anterior, após ajuste sazonal (expansão de 4,9% ante o terceiro trimestre de 2020) – no relatório mensal de setembro, nossa projeção apontava para aumento de 0,7% na margem (variação interanual de 5,2%).

Para os resultados do PIB no terceiro trimestre (publicação em 02/12), existem incertezas adicionais sobre: (I) a incorporação da série revisada do PIB anual; (II) o impacto da melhoria de muitas variáveis do mercado de trabalho acompanhadas pela PNAD (Pesquisa Nacional por Amostra de Domicílios), cujos números recentes também parecem refletir ganhos de qualidade da pesquisa após o retorno (parcial) da coleta presencial de dados; (III) a intensidade da recuperação dos serviços de administração, saúde e educação públicas, dada a dificuldade em monitorar o retorno dessas atividades (destaque ao funcionamento das escolas).

Para o PIB de 2022, nossa expectativa de crescimento permanece em 1,3%. Por um lado, o aperto de política monetária ainda mais intenso (como reação à persistência da pressão inflacionária) deve culminar em fraco desempenho dos investimentos e do consumo de bens duráveis. Por outro lado, as perspectivas para as safras agrícolas vêm melhorando (esperamos expansão de 3% para o PIB da Agropecuária no ano que vem) e há sinais mais consistentes de recuperação do nível de emprego na economia local. Reforçamos que a projeção de crescimento do PIB de 2022 considera um efeito de carrego estatístico (carryover) próximo a 1% deixado pelo PIB de 2021.

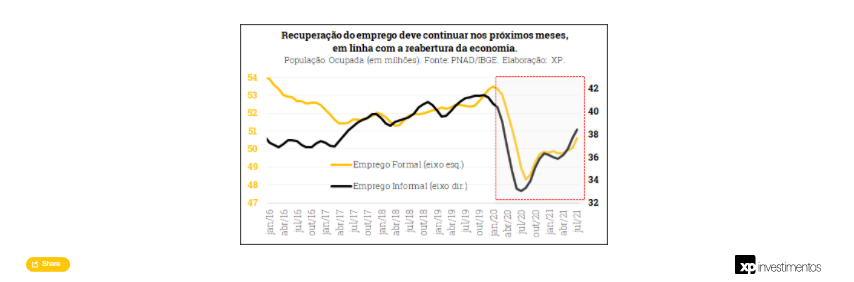

Sinais melhores no mercado de trabalho

As últimas divulgações de dados do mercado de trabalho trouxeram sinais encorajadores, embora o retorno do nível de emprego a patamares pré-pandemia deva ocorrer somente no final de 2022. Os resultados apresentados pelo CAGED e PNAD Contínua no período recente corroboram nosso cenário de retomada. Além da resiliência das ocupações com carteira assinada, as categorias informais de emprego têm sido beneficiadas pelo aumento da mobilidade e dinâmica mais favorável dos serviços prestados às famílias e da construção civil, atividades que são intensivas em mão-de-obra. Isto posto, acreditamos que a população ocupada total retornará aos níveis pré-pandemia (ao redor de 93,5 milhões) apenas no final de 2022, devido ao ritmo modesto de crescimento da atividade econômica previsto para o próximo ano. Com isso, projetamos que a taxa de desemprego nacional publicada na PNAD Contínua atingirá 12,8% no final de 2021 (de 14,7% em dez/20 e 13,6% em jul/21, descontados os efeitos sazonais) e 12,0% no final de 2022.

A renda disponível às famílias deve crescer no ano que vem, mas de forma moderada. A massa de salários continuará em rota de recuperação, explicada em grande medida pelo aumento da população ocupada, já que os rendimentos tendem a permanecer em níveis reduzidos. Além disso, assumimos como premissa que o governo federal implementará o programa Auxílio Brasil, com benefício mensal médio de R$ 300,00 para quase 17 milhões de famílias. No entanto, o (provável) fim dos pagamentos de benefícios sociais relacionados à pandemia – auxílio emergencial como principal exemplo, sendo importante mencionar as discussões envolvendo a extensão da medida para o próximo ano – deve atuar como contrapeso, moderando a expansão da renda disponível.

Por fim, riscos importantes ao cenário de atividade, destacados em nosso último relatório mensal, seguem presentes. Nosso cenário não incorpora racionamento de energia elétrica, mas sua probabilidade de ocorrência não é desprezível (julgamos ser ao redor de 20%). Ademais, há riscos de desaceleração mais aguda na economia global, inclusive com maior preocupação relacionada ao fornecimento global de energia e pressão de custos, e de iniciativas que levem ao enfraquecimento do arcabouço fiscal em vigência no Brasil, com destaque à preservação da regra do teto de gastos.

Inflação – Pressão de custos persiste

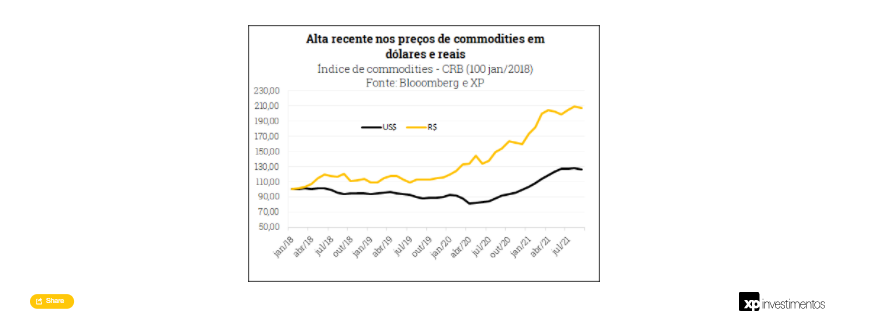

Revisamos a projeção de inflação (IPCA) deste ano de 8,4% para 9%, pela combinação do choque de custos com a aceleração de preços de serviços devido à reabertura da economia. Dentre os fatores que contribuíram para pressionar os preços pelo lado da oferta, já discutidos aqui anteriormente, estão a elevação das cotações de commodities (aumento de 27% do índice CRB apenas em 2021), depreciação da taxa de câmbio (de R$/US$ 4,26 para R$/US$ 5,43, alta de 27% desde o início de 2020), elevação dos custos de insumos da indústria, devido aos gargalos nas cadeias de suprimentos durante a pandemia, e crise hídrica, que impactou especialmente os preços de alimentos e energia.

A partir do segundo semestre, juntou-se a esses fatores listados acima a alta de preços de serviços. Com a deflagração da pandemia no Brasil, as medidas de distanciamento social foram impostas e impactaram diretamente o consumo de serviços no país. Já no final do ano passado e neste ano, várias dessas medidas restritivas foram sendo relaxadas e o consumo desses serviços vêm se normalizando gradualmente. Em 2020, o grupo de serviços registrou inflação de 1,73%, enquanto já acumula alta de 1,94% em 2021; com o avanço da vacinação, esperamos que a inflação deste grupo continue subindo e encerre o ano em 4,5%.

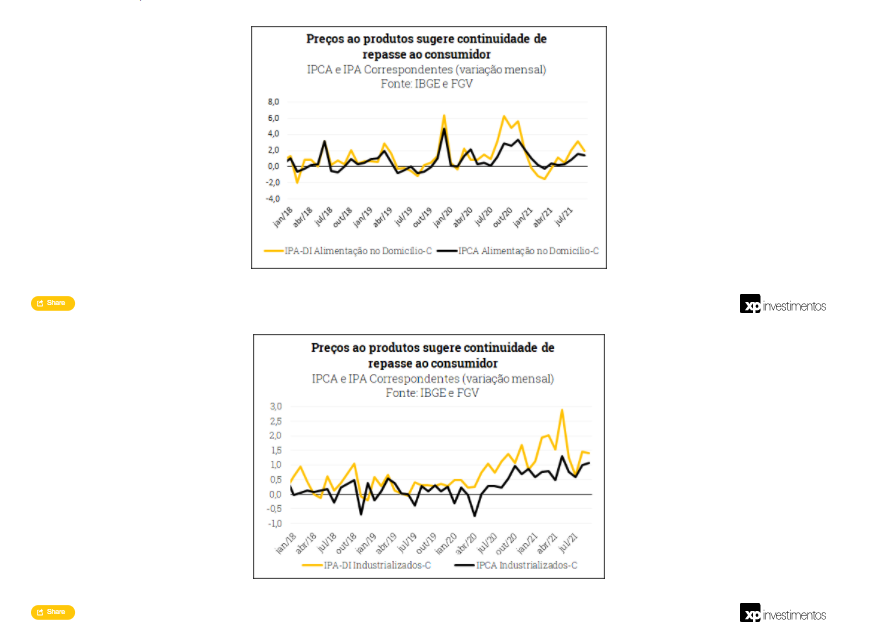

Desde o último relatório mensal, quando projetávamos o IPCA de 2021 em 8,4%, tivemos a divulgação do IPCA-15 e o IGP-M de setembro, que apontaram inflação disseminada e ainda persistente. As coletas de preços de alta frequência também mostram continuidade da alta, tanto no nível ao produtor quanto ao consumidor. E a elevação dos preços de petróleo ampliaram a defasagem entre os valores dos combustíveis domésticos e internacionais, podendo levar a Petrobras a reajustar o preço da gasolina (o preço do óleo diesel subiu 9% na última semana).

Para 2022, projetamos inflação de 3,9% (antes em 3,7%). Para o arrefecimento dos preços no próximo ano, trabalhamos com hipóteses de queda de 5% no índice de commodities agrícolas (medido pelo CRB); política monetária contracionista (ver seção de política monetária); desaceleração da atividade econômica, taxa ainda elevada de desemprego e crescimento modesto da massa de renda disponível às famílias (ver seção de atividade econômica); e normalização gradual do fornecimento de insumos industriais.

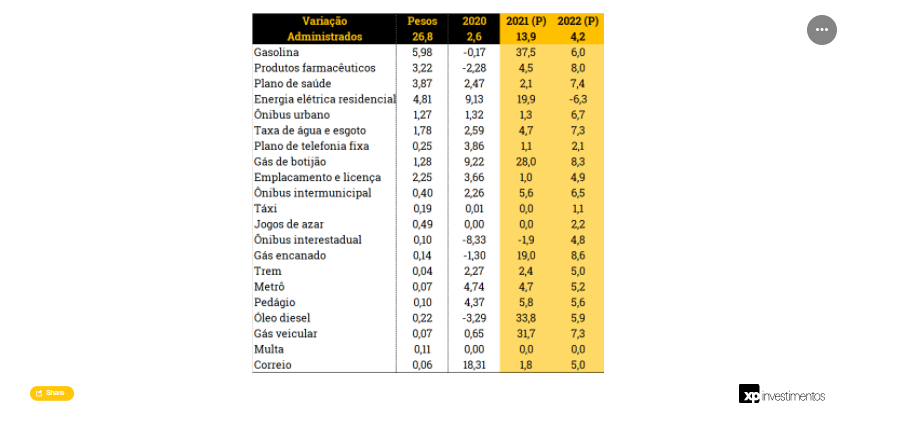

Nesse cenário, os preços livres devem avançar 3,8% em 2022, enquanto os preços de bens administrados devem subir 4,2%.

Em relação à inflação de alimentos, projetamos preços 4% mais altos em 2022. A normalização das condições climáticas, mesmo que sob efeito do fenômeno climático La Niña, as projeções de crescimento das safras de grãos de 2021/2022 e a queda nos preços de commodities permitirão que os preços de alimentos subam menos que em 2021, compensando parcialmente a expressiva elevação de custos de insumos agrícolas e da taxa de câmbio depreciada.

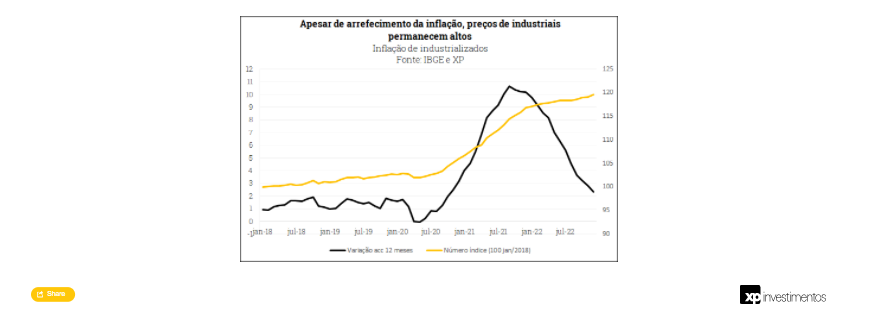

Os preços dos bens industriais devem subir mais de 10% este ano. Para o próximo ano, esperamos aumento bem mais moderado (projetamos 2,3%). Problemas no fornecimento de matérias-primas e aumento nos custos vêm limitando a produção em diversas indústrias. Soma-se a isto a demanda aquecida por esses bens. A inflação do grupo de industrializados deve atingir 2 dígitos em 2021. No próximo ano, com juros e desemprego ainda elevados e normalização gradual das cadeias de suprimentos, esperamos elevação mais modesta dos preços. Note, entretanto, que não trabalhamos com deflação (ou seja, os preços permanecerão elevados).

Os bens administrados, fortemente impactados (inercialmente) pela inflação corrente elevada, devem registrar variação em 2022 menor do que neste ano, graças ao recuo dos preços da energia elétrica. Como trabalhamos com hipótese de “bandeira tarifária vermelha patamar 1” em 2022, projetamos deflação do item. Caso a “bandeira seja vermelha patamar 2”, o impacto na projeção do IPCA de 2022 chegaria a 0,35pp. Nossas projeções são detalhadas na tabela ao lado.

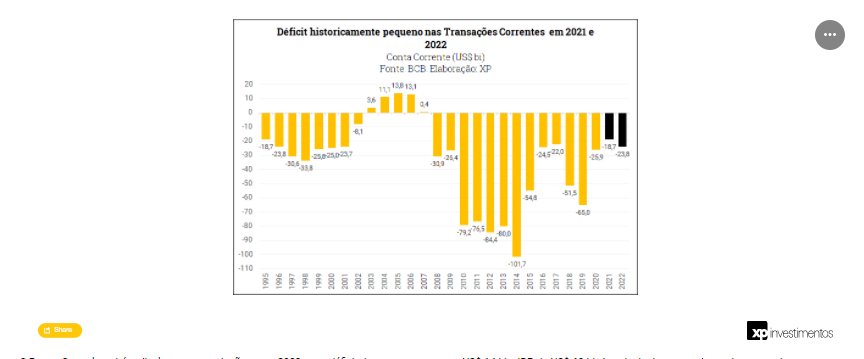

Setor externo – Projeções do BCB se alinham às nossas

Revisamos nossas projeções de setor externo, após a divulgação do Relatório Trimestral de Inflação (RTI) do Banco Central. No documento, a autoridade monetária reduziu sua projeção para as transações correntes deste ano, de superávit de US$ 3 bilhões para déficit de US$ 21 bilhões, em linha com o nosso número (US$ -18,7 bilhões). O principal ajuste em relação ao RTI de junho foi o aumento das importações e a consequente redução da projeção de saldo comercial.

Já as nossas expectativas para 2021 ficaram praticamente inalteradas desde a nossa última revisão de agosto, refletindo apenas ajustes marginais em algumas contas. Prevemos saldo de balança comercial (conceito Secex) de US$ 67,4 bi, e de US$ 42,4 bi na ótica do BPM6. Para as transações correntes, vemos, como dito acima, déficit de US$ 18,7 bi (-1.1% do PIB) e ingressos líquidos de US$ 50 bi em Investimentos Diretos no País (IDP), ante US$ 45 bi na nossa última projeção e US$ 55 bi na visão do BCB. No geral, para 2021, a tendência é vermos um déficit muito pequeno nas transações correntes, facilmente coberto pelo fluxo de Investimentos Diretos e pelos Investimentos em Carteira.

O Banco Central também divulgou suas projeções para 2022, com déficit de conta corrente em US$ 14 bi e IDP de US$ 60 bi. As principais contas de serviços e rendas seguem relativamente estáveis em relação a 2021, mas com balança comercial mais favorável, tendo em vista a redução de importações no âmbito do Repetro.

Nossa projeção para déficit em conta corrente é de US$ 23,8 bi em 2022. Em relação à projeção do BCB, vemos volta mais intensa nos déficits em serviços, principalmente atrelados às viagens internacionais, e menor saldo da balança comercial (US$ 48,2 bi para o BPM6 e US$ 58,7 bi para Secex). Para o IDP, nossa projeção está em linha com o dado oficial, em US$ 60 bilhões, o que denota uma reversão à média pré-pandemia.

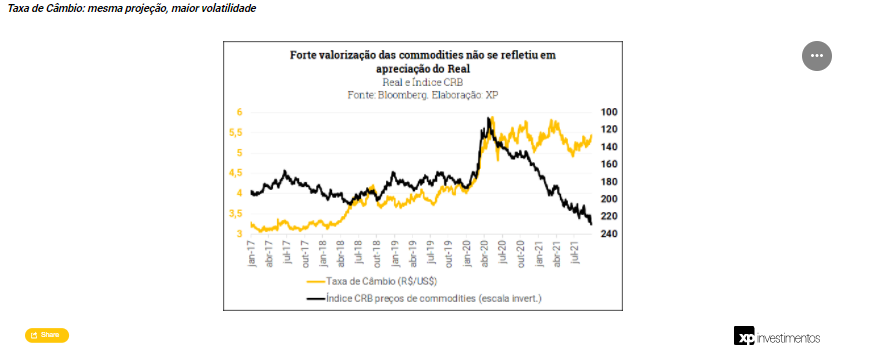

Taxa de Câmbio: mesma projeção, maior volatilidade

Desde o nosso último relatório mensal, não houve mudanças significativas no ambiente de incertezas fiscais e políticas. O país ainda espera por solução para o pagamento de precatórios, desfecho da reforma do Imposto de Renda (hoje no Senado) e do impasse relativo ao programa Auxílio Brasil. Nos últimos dias, porém, uma possível extensão do Auxílio Emergencial entrou no radar de membros do governo, o que pode causar maior estresse nos mercados.

Como a ideia é preliminar, mantemos nossas projeções de taxa de câmbio de R$/US$ 5,20 para 2021 e R$/US$ 5,10 para 2022. Significa dizer que o Real segue descolado de seus fundamentos, exemplificado aqui pela correlação da moeda com o preço das commodities (CRB) desde o início do período pandêmico em 2020.

Clique aqui para receber por email os conteúdos de economia da XP

Política Monetária – Convergência em 2023

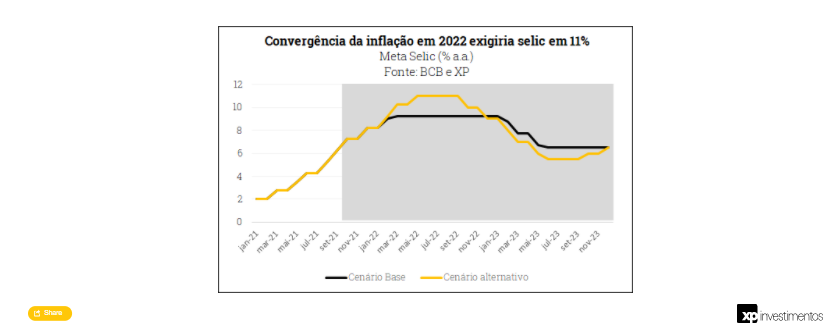

As projeções de inflação para o ano que vem seguem em alta, incorporando o prolongamento do choque global e local de custos e a inércia da inflação mais alta em 2021. Isso coloca o BC numa encruzilhada:

Uma estratégia pode ser intensificar o aperto monetário para trazer o IPCA de 2022 para a meta, e na sequência iniciar um afrouxamento para evitar a inflação muito baixa em 2023. Este cenário tem a vantagem de garantir a inflação mais próxima à trajetória de metas, mas às custas de uma alta volatilidade do produto interno.

A segunda alternativa seria suavizar o ciclo: uma taxa de juros também contracionista, porém mais baixa, que perdurasse por mais tempo. O BC aceitaria a inflação acima da meta em 2022, mirando sua convergência em 2023. A volatilidade do produto seria menor, evitando cortes de juros no segundo semestre de 2022, reta final da campanha eleitoral.

Simulamos os dois cenários em nosso modelo de inflação. No cenário de suavização, o Copom leva a taxa Selic para 9,25% (um pouco acima do cenário Focus) e a mantém neste patamar até o final de 2022. No segundo, o Copom eleva a Selic até 11% em maio do próximo ano e começa a cortar já no início do segundo semestre (gráficos).

A alternativa da suavização nos parece superior do ponto de vista de função perda do BC. Especialmente pelo fato de a inflação mais elevada de 2022 ser, em grande medida, justificada por choques de oferta.

Esta não precisa ser uma decisão tomada agora: no curto prazo, o Copom seguirá elevando a Selic em 1pp por reunião, com discurso duro. Mas, no ano que vem, quando 2023 ganhar relevância, acreditamos que o Copom desacelerará o ritmo de alta de juros.

Desta forma, revisamos nossa projeção para a taxa Selic terminal de 8,50% para 9,25%, com mais duas altas de 1pp este ano, uma alta de 0,75pp em fevereiro e uma alta final de 0,25pp em março de 2022.

Fiscal – Risco volta a ficar crítico, apesar do curto prazo melhor

O cenário fiscal de curto prazo seguiu favorável em agosto.

Apesar de a arrecadação dar os primeiros sinais de arrefecimento (tendo registrado queda de 2,4% no mês, considerando ajustes sazonais), as receitas seguem beneficiadas por elevados preços de commodities, câmbio depreciado, e atividade ainda em recuperação.

Caixas abastecidos de estados e municípios (com destaque em agosto para o leilão da CEDAE, no Rio de Janeiro) também têm desempenhado papel relevante, ajudando na queda do resultado primário para 1,57% do PIB no acumulado em doze meses, e a levar a dívida para 82,7% do PIB (de 83,8% em julho).

Os resultados seguem consistentes com nossa projeção de 1,1% do PIB de déficit primário em 2021. Por outro lado, alteramos nossa projeção de dívida/PIB para 80,4% (de 78,6%), refletindo a taxa Selic ainda mais elevada e ajustes levados pela queda do minério no deflator do PIB.

Não obstante, em linha com o destacado nos últimos meses, muito além dos números positivos e ajustes de curto prazo, as incertezas estruturais permanecem.

Não está clara a maneira como o governo vai lidar com a aceleração dos precatórios e com a demanda política de elevar o programa Bolsa Família – ou prorrogar o Auxílio Emergencial. Estas indefinições, em meio a um orçamento público apertado pelo aumento recente da inflação, mantém os riscos fiscais prospectivos elevados.

Para além dos valores envolvidos, preocupa a possibilidade da recorrência de gastos além do teto constitucional. As práticas enfraquecem o arcabouço legal como âncora para a sustentabilidade da dívida pública brasileira.

A hipótese contemplada em nosso cenário atual prevê uma solução para a questão dos precatórios que abriria R$ 50 bilhões de espaço no teto, para acomodar o aumento da inflação no segundo semestre e a expansão de R$ 30 bilhões no orçamento do programa Bolsa Família. Usamos como hipótese para as projeções de resultado primário e dívida que o governo pagará integralmente os R$ 89 bilhões de precatórios em 2022 (parte ou integralmente fora do teto).

No entanto, aos olhos de hoje, a PEC dos Precatórios e a compressão de despesas discricionárias já não parecem mais suficientes para equacionar o problema. A Câmara dos Deputados aprovou um programa de subsídio ao gás de cozinha para o ano que vem (“Vale Gás”), e o INPC deve fechar 2021 acima de 9% – adicionando quase R$ 10 bilhões aos $70 bilhões de “buraco” estimado na proposta orçamentária do governo (tabela).

Por ora, entretanto, projetamos déficit primário de 0,7% do PIB para 2022 (considerando leve melhora na arrecadação esperada para o ano). Enquanto isso, esperamos que a dívida bruta alcance 83,1% do PIB (de 81,7%) – já refletindo de maneira mais substancial o ciclo de maior aperto monetário.

Clique aqui para receber por email os conteúdos de economia da XP

Se você ainda não tem conta na XP Investimentos, abra a sua!

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)