- Inícios de Cobertura (IoC): As análises mais detalhadas das ações que entram na lista de cobertura do time da Expert XP. Entre os parâmetros analisados, estão o histórico das empresas, o cenário atual e os desafios e oportunidades do futuro, além de determinar a recomendação para os papéis.

- Para quem é este relatório? Para você que pretende desenvolver estratégias diversificadas e otimizar suas alocações, como um Expert.

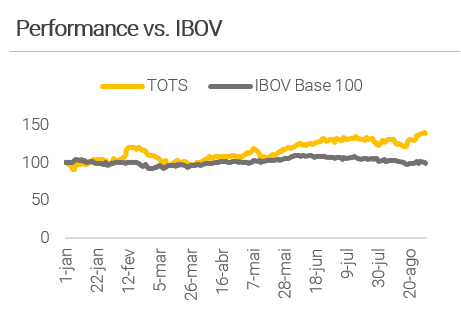

- Como o conteúdo ajuda a tomar uma decisão? Ao longo do relatório, são destacados pontos positivos e fatores de risco que vemos como os mais importantes para a empresa e seu respectivo setor, de desempenho comparado ao índice IBOVESPA.

- Periodicidade: Este conteúdo não tem uma recorrência definida, e uma nova versão será publicada sempre que nossa equipe de analistas achar necessário.

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

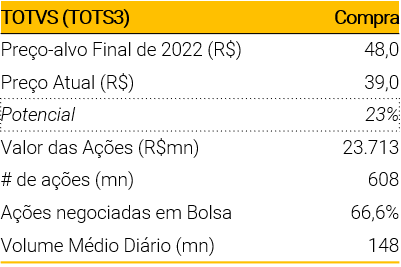

Iniciamos a cobertura das ações da Totvs (TOTS3) com uma recomendação de Compra e um preço-alvo de R$ 48,0/ação para o final de 2022, potencial de 23% de alta em relação ao último preço de fechamento. Nossa tese de investimento é baseada em (i) expansão do negócio principal com vendas cruzadas e upselling; (ii) entrada em novos mercados (principalmente nos segmentos de Business Performance e Techfin); (iii) re-rating: enxergamos um risco-retorno atraente nos múltiplos atuais em comparação com pares internacionais e novos segmentos (Business Performance e Techfin); e (iv) Follow On concluído em set/21 (~ R$ 1,4bi, 100% primário) para financiar aquisições estratégicas.

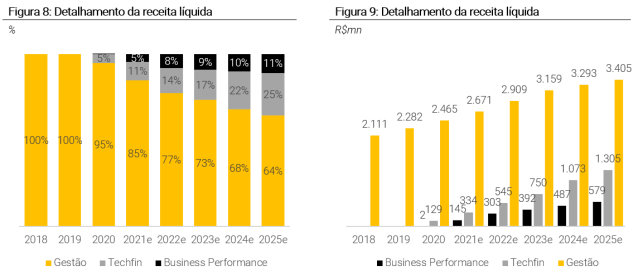

Iniciando com recomendação de Compra. Como líder do mercado de software no Brasil, a Totvs deve continuar a se beneficiar do crescimento neste setor, alavancando sua posição de liderança e capturando oportunidades de upselling e vendas cruzadas. Acreditamos que as novas iniciativas da Totvs após as recentes M&As nas verticais Techfin e Business Performance devem levar a empresa a acelerar o crescimento de seu faturamento. No segmento de Techfin, a estratégia da Totvs é alavancar a tecnologia como uma ponte para fornecer acesso e integrar serviços financeiros à oferta de software. Após a aquisição da RD Station, uma nova avenida de crescimento foi aberta para dar suporte ao ecossistema da Totvs. A integração dos três pilares resulta em uma plataforma de tecnologia única, integrada e completa para empresas de todos os portes.

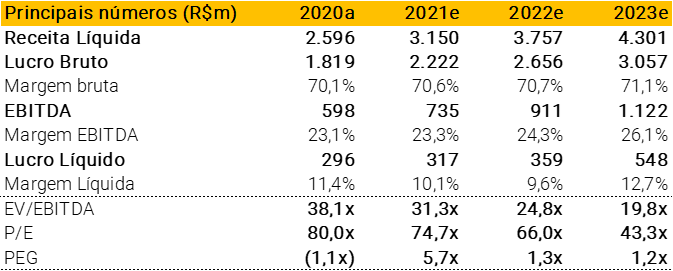

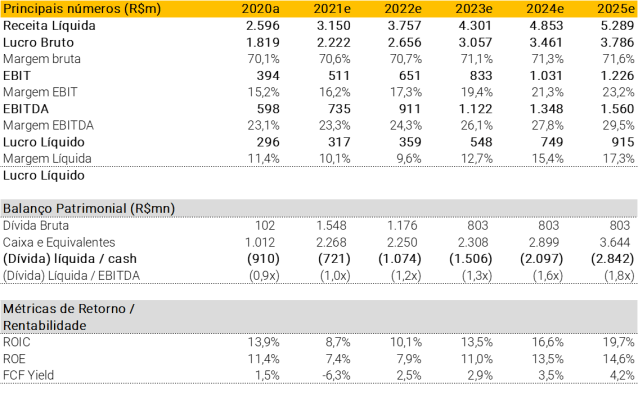

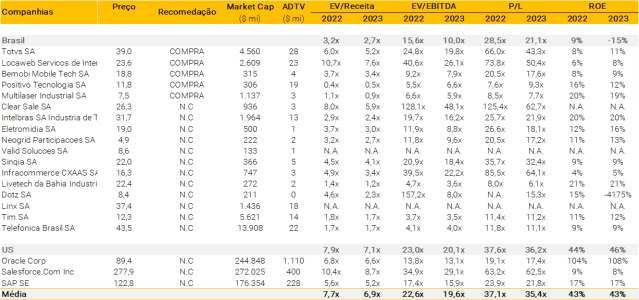

Uma potencial história de re-rating. Atualmente negociando a 6,0x EV/Receita e 24,8x EV/EBITDA em 2022, vemos a Totvs com um valuation atraente em relação aos pares e empresas brasileiras de tecnologia em geral com um caminho claro para crescer tanto organicamente quanto via M&A para acelerar o crescimento de sua receita. Em nossa opinião, a avaliação atual da Totvs parece precificar apenas o segmento de ERP tradicional, principalmente em linha com os players tradicionais de software, mas com desconto em relação a outros players de SaaS, financeiros e de comércio digital, deixando as novas verticais como opcionalidades. Projetamos um crescimento anual médio para os próximos três anos de 20% na receita, 23% no EBITDA e 10% no lucro líquido.

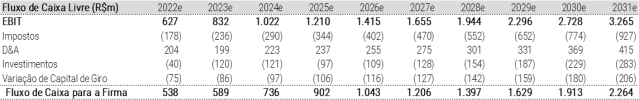

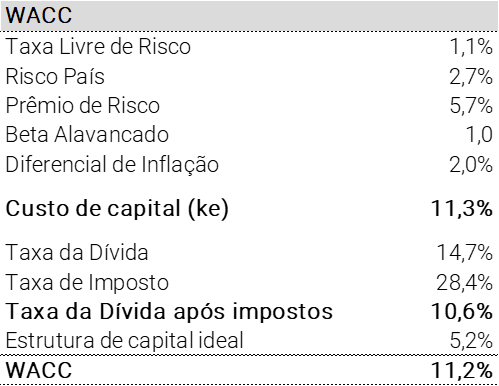

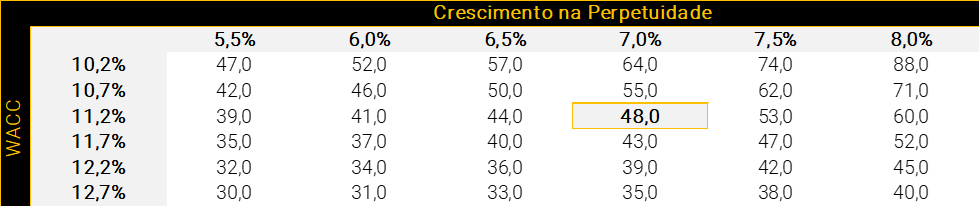

Nosso preço-alvo de R$ 48,0 para o final de 2022 deriva de um fluxo de caixa descontado. Avaliamos a Totvs com base na abordagem de avaliação DCF (da firma), que inclui: (i) taxa de crescimento de 7,0% e (ii) WACC de 11,2%. Implicando múltiplos de 2022e de 7,5x EV/Vendas e 30,9x EV / EBITDA (vs. 6,0x V/Receita e 24,8x EV/EBITDA nos níveis atuais).

Aumento de Capital:

TOTVS levantou ~R$1,4bi em Set/21

Em 21 de setembro, a Totvs precificou seu Follow On, captando ~ R$ 1,4 bilhão (100% primário) por meio da emissão de ~ 39,3 milhões de ações ao preço de oferta de R$ 36,75. Os recursos serão totalmente destinados a financiar oportunidades de M&As dentro dos três pilares da empresa (Gestão, TechFin e Business Performance). A empresa tem um sólido histórico de fusões e aquisições, tendo adquirido cerca de 40 empresas desde sua fundação, e acreditamos que esse caixa adicional impulsionará outras aquisições estratégicas, principalmente em novos segmentos de crescimento (Techfin / BP).

Uma breve descrição da companhia

TOTVS3: Líder absoluto em ERP no país

A TOTVS é líder absoluta em ERP no mercado brasileiro com mais de 50% de market share no Brasil e 30% na América Latina segundo o Gartner, estando entre os três principais players da América Latina. A Totvs possui mais de 40 mil clientes em mais de 40 países. A empresa evoluiu sua oferta de produtos e serviços, indo além do ERP, oferecendo serviços techfin e soluções de Business Performance. Fundada há 36 anos, a Totvs está listada na bolsa de valores B3 desde 2006. Além do crescimento orgânico, a empresa tem um histórico robusto de fusões e aquisições, que impulsionou seu crescimento inorgânico e expandiu sua oferta de soluções.

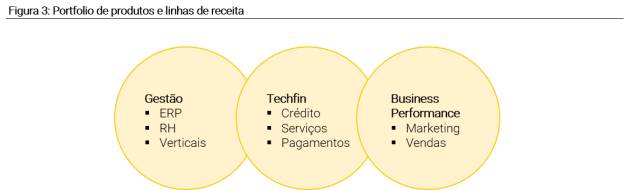

O portfólio da empresa hoje cobre uma ampla gama de soluções de gerenciamento, incluindo ERP, RH, verticais e plataformas de Inovação; Techfin, oferecendo crédito, pagamentos e serviços; e Business Performance, incluindo CRM, Analytics e E-commerce. A Totvs desenvolve soluções em 12 segmentos de negócios para empresas de diversos portes.

Em 2019 a empresa revisou seu plano estratégico, com a venda das operações de Hardware, adquirida da Bematech em 2015, para focar na operação de Software. A Totvs remodelou novos pilares, acelerando seu crescimento, defendendo seu core business e avançando em novas áreas de negócio (techfin e business performance). A empresa alavanca sua presença em quase todos os segmentos da cadeia de valor de seus clientes, oferecendo novas soluções customizadas e flexíveis que ajudam seus clientes a vender mais (performance) e aumentar a eficiência nas atividades operacionais e financeiras (techfin). A expansão do portfólio da Totvs levou os clientes aos modelos SaaS e em nuvem. Este modelo é mais escalável, acessível e padronizado; o que significa menos necessidade de serviços de implantação e personalização.

Reformulando a abordagem de negócios: estratégia mais segmentada e focada no cliente

Em 2014, a Totvs decidiu mudar seu modelo de negócios, mudando sua abordagem para um modelo mais centrado no cliente, a fim de aumentar a recorrência de receita, mudando de um modelo de licenças perpétuas para assinaturas. É importante destacar que a Totvs enfrentou obstáculos no caminho com pressão de margem devido a diversas diferenças no reconhecimento de receita no modelo de assinatura. Mesmo assim, a empresa confiou em seu plano de longo prazo com a fidelização de clientes e desde 2015 a Totvs vem implantando esse sistema.

Além de um amplo portfólio de produtos, a empresa estruturou sua equipe de pós-venda com especialistas na promoção de vendas cruzadas (cross sell) e upsell, além de equipes centralizadas de implementação e manutenção. Com isso, a empresa pôde oferecer uma proposta mais simplificada e facilitar a contratação e utilização de soluções por meio de diversas modalidades comerciais, que se adaptam à realidade do cliente de acordo com seu estágio de maturidade. Desta forma, a empresa pôde acompanhar e apoiar a evolução dos seus clientes, como parceira de longa data, expandindo os serviços e realizando vendas cruzadas ao longo do ciclo de vida desta parceria. Por meio dessa abordagem centrada no cliente, a empresa conseguiu atingir uma taxa de renovação superior a 98%, ao mesmo tempo em que garantiu um aumento em suas receitas recorrentes.

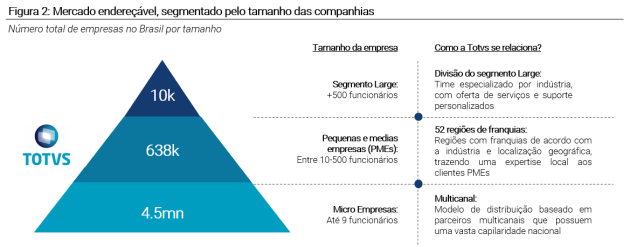

A Totvs criou um modelo de distribuição segmentado por tamanho do cliente. No topo da pirâmide, são empresas com mais de 500 funcionários. A Totvs possui equipes dedicadas especializadas em verticais setoriais para atender seus maiores clientes.

O segundo nível é composto por pequenas e médias empresas (de 10 a 500 funcionários), as quais a Totvs atende por meio de uma rede de distribuição de franquias organizada em mais de 50 franqueados e cinco filiais. Por meio desse modelo, os franqueados são remunerados não só pelas vendas realizadas, mas também pela receita recorrente de software, mantendo um alto alinhamento com a Totvs além de um relacionamento de longo prazo com seus clientes. Na base da pirâmide, a empresa atende microempresas com até 9 funcionários e faturamento médio anual de até R$ 5 milhões, por meio de uma rede de revendedores e distribuidores.

Ecossistema completo com diferentes soluções além de ERP

O portfólio de negócios da Totvs é baseado em um ecossistema com três verticais de negócios: (a) Gestão (b) Techfin e (c) Business Performance. Por meio desse amplo ecossistema, a Totvs busca expandir seu mercado endereçável, take rate e fidelização de clientes.

Modelo de Negócios

Gestão:

O segmento de software de gestão é a base de todas as operações de um negócio, o que permite o acesso fácil e confiável aos dados de uma empresa em tempo real, integrando e facilitando a comunicação entre as diferentes áreas do negócio. A Totvs fornece soluções ERP através do back-office Totvs, um conjunto de soluções que vão desde ferramentas administrativas e financeiras de back-office até módulos fundamentais para operações em qualquer tipo de indústria, e através da Totvs RH, que fornece soluções para a gestão e desenvolvimento do capital humano (controle de jornada de trabalho, gestão da folha de pagamento, entre outros). No pilar Software Verticalizado, a Totvs desenvolveu soluções de software especializadas em 12 setores de negócios para dar suporte às cadeias produtivas de seus clientes. Por fim, a Innovation Platform Solutions evoluiu do portfólio de gerenciamento e recursos com arquiteturas mais abertas que podem ser integradas e desenvolvidas para incluir novas funcionalidades e premissas de produtividade.

Business Performance:

A Totvs, por meio desse segmento, ajuda a alavancar os resultados, desempenho e relacionamento do cliente em diversas áreas de negócios. Esta vertical inclui as novas iniciativas da empresa para apoiar as operações de front-office, auxiliando seus clientes em seus ciclos de vendas e pós-vendas com ferramentas de inteligência em marketing e vendas e soluções de CRM. A Totvs está atualmente se concentrando em três pilares principais: i) e-commerce, por meio de parcerias e contratos de joint venture; ii) OMS (Omnichannel), por meio de sua parceria com o Módulo; e iii) CRM, por meio da solução Totvs MasterSales. A aquisição da RD Station foi um passo importante para oferecer um portfólio completo de soluções no segmento de performance empresarial. Por meio de análise de dados, inteligência artificial e soluções de e-commerce omnichannel, a Totvs pode ajudar os clientes a aumentar o desempenho de seus negócios.

Techfin:

A Totvs oferece serviços financeiros personalizados e soluções de crédito para simplificar, expandir e baratear o acesso aos serviços financeiros B2B. As ofertas são estruturadas para maximizar o aproveitamento da tecnologia, que transforma processos complexos e burocráticos em ações simples, possibilitando fácil acesso aos serviços financeiros. Estão divididos em três categorias: (i) Crédito, oferece soluções simples, acessíveis e personalizadas que facilitam o acesso ao crédito (ii) Pagamentos, soluções integradas para POS, TED e PIX (Pagamento Instantâneo); (iii) Serviços, oferecendo uma plataforma de gestão financeira que permite, de forma automática e integrada com o ERP, o acesso aos indicadores financeiros e de fluxo de caixa. Atualmente, é composta por soluções de crédito, incluindo: Supplier e novos produtos (“Antecipa”, “Consignado”, “Mais Negócios”, “Mais Prazo”, “Painel Financeiro” e “EduConnect Pay”).

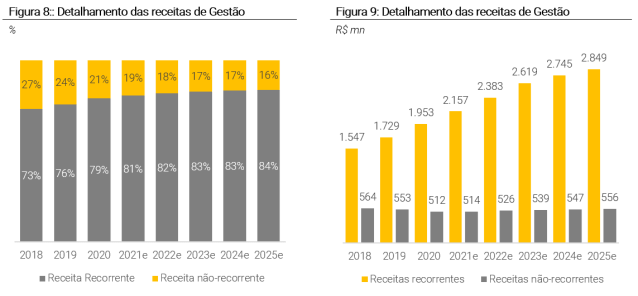

Nos últimos anos, a Totvs conseguiu mudar seu modelo de negócios, de uma empresa de software tradicional (que tinha receitas de venda de licenças) para uma empresa de SaaS com uma estrutura de receita altamente previsível. Como resultado, a empresa conseguiu reduzir a dependência de vendas de licenças para o modelo baseado em assinatura, que hoje responde por ~ 80% da receita total com taxas de renovação de contratos muito altas (~ 98%). Além disso, hoje mais de 80% do portfólio da empresa pode ser executado tanto no local quanto na nuvem, tornando os negócios altamente escaláveis e possibilitando a implementação de produtos adicionais por meio de APIs e gateways. O processo de migração para o modelo SaaS trouxe mais resiliência aos resultados da empresa e possibilitou a empresa aumentar suas margens operacionais. É importante ressaltar que os contratos são reajustadas pela inflação, o que confere à empresa boa resiliência no fluxo de receitas.

Analisando o mercado endereçável da Totvs

Potencial de crescimento elevado no Brasil em software

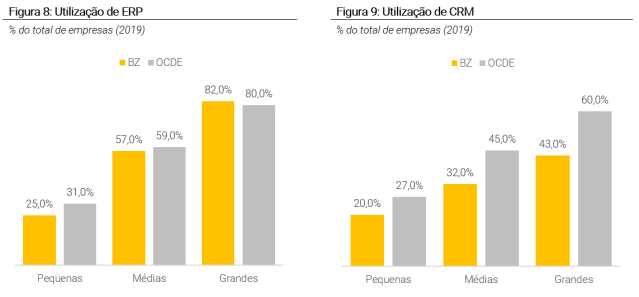

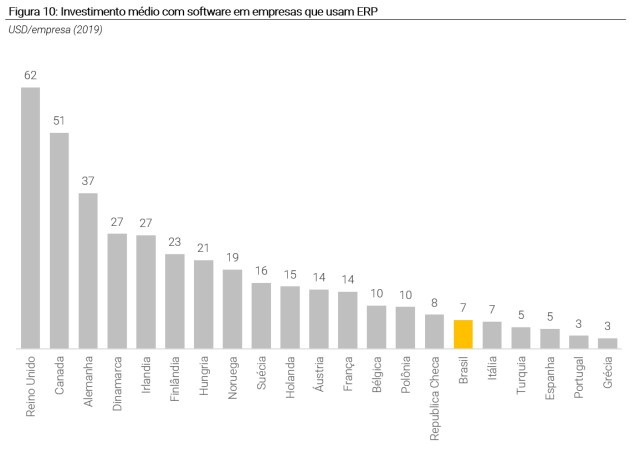

Segundo o Gartner, o Brasil está entre os 12 maiores mercados de TI do mundo, com muito espaço ainda para crescer. O mercado brasileiro de TI é estimado em aproximadamente US$ 62 bilhões, dos quais aproximadamente US$ 5 bilhões representam investimentos em software. Os gastos com TI no Brasil estão em torno de ~ 2% do PIB, muito menor em comparação com os países da OCDE (~ 4,6%). Quando comparamos os gastos com software de gestão, essa diferença é ainda maior, o Brasil gasta apenas 0,1% do PIB contra uma média de 0,3% da OCDE.

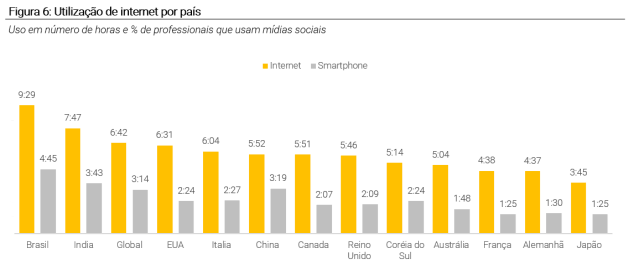

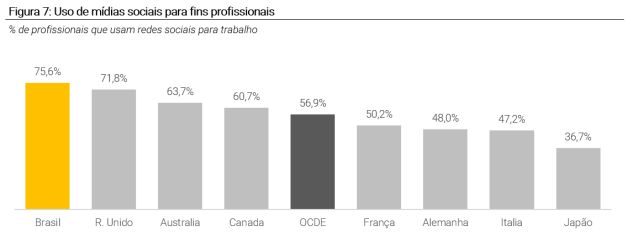

Apesar do uso de TI e software ser relativamente baixo em comparação a outros países, o Brasil possui alguns elementos que apontam boas perspectivas para o crescimento futuro dos investimentos em TI. O Brasil é um país digital, e um elemento importante que corrobora é o alto uso da internet pela população brasileira em termos de horas e o alto uso das mídias sociais para fins comerciais em patamares quase 20 pontos percentuais acima da média medida em países da OCDE, que aponta que muitas empresas estão aumentando a adoção de ferramentas sociais para interagir com seus clientes. Outro elemento importante é o percentual de pessoas empregadas que usam computador com acesso à internet, e a média no Brasil hoje está muito próxima aos níveis da OCDE.

Potencial de crescimento elevado no Brasil em software

Acreditamos no potencial de crescimento do mercado brasileiro de software nos próximos anos, que deve ter como direcionadores os seguintes fatores: i.Baixa penetração de mercado: Muitas empresas no Brasil ainda não utilizam nenhum software de gestão em suas operações, e seu nível é inferior ao de outros países da OCDE; ii.Potencial de uso em um mercado já penetrado: Muitas empresas que já usam ERP no Brasil gastam menos com software do que muitos países desenvolvidos; iii.Participação potencial de software nos gastos com TI: Existe uma correlação positiva entre os gastos com TI e a relevância do Software no gasto total com TI em cada país, ou seja, conforme os países amadurecem e passam a investir mais em TI, consequentemente o investimento em software se torna mais representativo no gasto total de TI. O mercado brasileiro ainda apresenta baixa participação de gastos com software em relação ao gasto total com TI em comparação com outros mercados líderes.

Potencial de crescimento elevado no Brasil em software

Analisando o mercado endereçável da Totvs

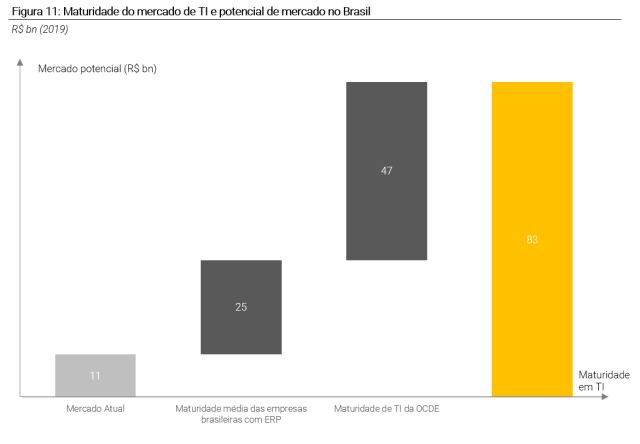

Mercado endereçável de software de Gestão

A TOTVS estima que exista um potencial de mercado de software de gestão no Brasil de aproximadamente R$ 24,8 bilhões, quando as empresas brasileiras atingirem a maturidade média de TI das empresas brasileiras que já utilizam softwares de gestão. A TOTVS também acredita que esse potencial poderá ser ainda maior, chegando a R$ 83 bilhões, quando as empresas brasileiras atingirem a maturidade de TI da OCDE. Esse potencial pode ser explorado de diferentes maneiras, seja por meio de upselling e vendas cruzadas (cross-sell) e atuação no mercado não penetrado. As oportunidades aqui apresentadas, somadas à trajetória positiva do setor de TI, que tem mostrado um histórico de crescimento acima da média da economia brasileira, reforçam nossa visão de que o mercado brasileiro é uma importante fonte de crescimento e oportunidade para a TOTVS

Anúncios Recentes

Oportunidades a frente

Um olhar mais atento às empresas de rápido crescimento que podem acelerar o crescimento da Totvs significativamente nos segmentos de Business Performance e Techfin

RD Station:

Em março de 2021, a Totvs adquiriu a RD Station, empresa líder em automação de marketing no Brasil. Com um histórico de mais de 10 anos, a RD é uma das empresas de SaaS de crescimento mais rápido no Brasil (54% da receita CAGR em 2016-2020) com mais de 25 mil clientes. A Totvs pagou ~ R$ 1,9 bilhão por uma participação de 92% na RD, implicando em um múltiplo de ~ 10x EV/Receita para 2021E.

Na nossa visão, a aquisição da RD Station foi um passo transformador na estratégia da Totvs no sentido de estabelecer a dimensão Business Performance (BP) essencial para construir um ecossistema de tecnologias B2B que visa o aumento do mercado endereçável e também a fidelização de clientes, aumentando a cadeia de valor nos setores em que operam, apoiando-os a vender mais e a serem cada vez mais competitivos. Com essa aquisição, a Totvs teve um aprimoramento significativo de seu portfólio com muitas sinergias a serem capturadas principalmente em receitas, alavancando sua posição de liderança e capturando oportunidades em upselling e cross-selling.

Supplier:

Em outubro de 2019, a Totvs anunciou a aquisição de 88% da fintech B2B Supplier por R$ 455 milhões, reforçando sua presença no segmento de Fintech. A Supplier é uma Fintech B2B que financia contas a receber de empresas industriais (cadeias de manufatura/distribuição) por meio de crédito adicional oferecido a seus próprios clientes PMEs. Com a Supplier, a Totvs terá a oportunidade de explorar esse sistema fechado mal atendido de PMEs/cadeia de suprimentos e melhorar a capilaridade de distribuição de suas soluções.

A Supplier tem mais de 15 anos de experiência oferecendo serviços de crédito B2B (financiamento de recebíveis de clientes) por meio de parcerias com mais de 90 empresas, principalmente fabricantes de grande porte, agronegócio e empresas de distribuição/construção).

Ao usar os dados de transações financeiras históricas entre o parceiro industrial e aquele cliente PME, a Supplier pode avaliar melhor o risco de crédito em comparação com os credores tradicionais, oferecendo uma linha de crédito pré-aprovada que permite aos clientes apresentarem ordens de compra a esse cliente específico. Em apenas alguns segundos e com poucos cliques, a empresa consegue antecipar o recebimento de uma determinada fatura. Com a Supplier, a Totvs conseguiu evoluir em seu modelo de techfin, avançando nas cadeias de suprimentos de seus clientes, viabilizando crédito B2B nas relações recorrentes entre clientes e fornecedores e proporcionando uma experiência descomplicada aos envolvidos, por meio da integração de sistemas de gestão na plataforma da Supplier e o uso de inteligência artificial e big data para a evolução contínua de seus algoritmos de crédito.

Dimensa – joint venture com a B3 para avançar em direção a um novo mercado endereçável de software para o segmento financeiro

Em julho de 2021, a TOTVS anunciou um acordo para a subscrição, pela B3, de uma participação minoritária de 37,5% do total das ações da TFS Soluções em Softwares por R$ 600 milhões e com o valor do equity (post Money) da nova empresa avaliado em R$ 1,6 bilhão.

TFS – subsidiária do segmento de serviços financeiros da Totvs – reportou R$ 140 milhões em receita líquida em 2020. O portfólio da TFS inclui: uma plataforma no mercado de Fundos de Investimento, com soluções para processamento e controle de Middle e Back Office; uma plataforma de soluções de Core Banking voltada para bancos de pequeno e médio porte; além de uma plataforma de processamento e gerenciamento para operações de cartões Private Label. Temos uma visão positiva sobre o anúncio, pois acreditamos que, em conjunto com a B3, a TFS será capaz de expandir os investimentos em inovação e aumentar o portfólio geral de soluções e clientes, por meio de desenvolvimentos orgânicos, parcerias e aquisições. Em suma, os executivos da Totvs acreditam que a TFS pretende ser a principal opção de tecnologia B2B para o setor financeiro.

Avenidas de Crescimento

Potencial de cross sell em Techfin e Business Performance

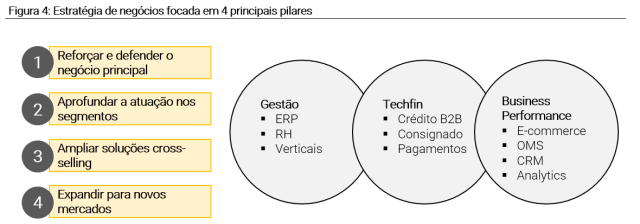

Daqui para frente, o crescimento da Totvs pode ser dividido em três pilares (i) Core business; (ii) Novos Mercados e (iii) M&A. I.Core Business: Conforme mencionado neste relatório, acreditamos no potencial de crescimento do mercado brasileiro de software, que deverá ser impulsionado pela baixa penetração de mercado e potencial aumento de participação de software nos gastos com TI. Em nossa opinião, a Totvs está bem posicionada para aumentar seu market-share. Além disso, a Totvs concluiu sua transição para um modelo baseado em SaaS, que permite aos usuários se conectar e usar aplicativos baseados em nuvem e aumentando as receitas recorrentes da Totvs com uma base de clientes fiéis; essa transição também permitiu que a Totvs ficasse de olho em novas oportunidades de crescimento, como os segmentos Techfin e Business Performance. Em suma, destacamos que essas oportunidades de mercado e vendas cruzadas em potencial podem impulsionar o core business da Totvs. Estimamos as receitas de software consolidadas 2020-22e CAGR de 8.6%. ● II.Novos Mercados: Essa estratégia será impulsionada principalmente pelos segmentos de Techfin e por Business Performance, nos quais a Totvs oferece soluções novas, flexíveis e customizadas para ajudar os clientes a vender mais (performance) e aumentar a eficiência em suas atividades operacionais e financeiras (techfin). A Totvs estabeleceu recentemente sua divisão techfin, com o objetivo principal de simplificar, expandir e baratear o acesso de seus clientes a crédito e outros serviços financeiros. Segundo a empresa, a Totvs busca agregar ainda mais valor oferecendo soluções como soluções de crédito para setores como educação, saúde, RH e manufatura. A empresa já tem uma parceria com a Rede, que permitirá à Totvs entrar em novos mercados. ● III.M&A: A Totvs é bem conhecida por seu sólido histórico de M&A, tendo já feito cerca de 39 aquisições parciais ou totais. A última aquisição foi a RD Station e, com o poder de fogo da empresa, acreditamos que a atividade de M&A deve permanecer forte no futuro. De acordo com os executivos da companhia, existem 4 pilares principais para o plano estratégico de aquisição da Totvs:

1. Reforçar e apoiar o core business (back-office e/ou soluções de RH);

2. Ampliar a atuação buscando a posição de liderança em segmentos de negócios (soluções verticais);

3. Aquisição de alvos que irão adicionar novos produtos agnósticos e escaláveis ao portfólio da empresa, de modo a aumentar as capacidades de venda cruzada; e

4. Criação de novos mercados e expansão do mercado potencialmente endereçável (business performance e techfin).

Números

Estimativas XP

Principais Riscos

Vemos três preocupações principais em relação ao caso de investimento da Totvs:

(i)Concorrência no segmento Techfin e novos mercados: No futuro, a estratégia da empresa de expandir seus negócios e entrar em novos mercados, como Techfin e Business Performance, dependerá da capacidade de fazer vendas cruzadas de clientes ERP e processar e monetizar dados de ERP usados pelos clientes. Caso a empresa não tenha sucesso na nova estratégia de negócios, o crescimento da receita será menor do que o esperado;

(ii)Execução de fusões e aquisições: as fusões e aquisições são sempre um risco em termos de execução e integração; no entanto, isso é atenuado pelo sólido histórico da Totvs em relação a fusões e aquisições;

(iii)Mercado de ERP: Embora a Totvs seja responsável por aproximadamente 50% do market share no segmento de ERP, o crescimento da receita pode ser afetado se a empresa não for capaz de reter seus clientes em seu portfólio de produtos.

Valuation

Nosso preço-alvo de R$ 48,0 para o final de 2022 deriva de um fluxo de caixa descontado. Avaliamos a Totvs com base na abordagem de avaliação DCF (da firma), que inclui: (i) taxa de crescimento de 7,0% e (ii) WACC de 11,2%. Implicando múltiplos de 2022e de 7,5x EV/Vendas e 30,9x EV / EBITDA (vs. 6,0x EV/Receita e 24,8x EV/EBITDA nos níveis atuais).

Preço Alvo– Analise de Sensibilidade (R$/ação)

Comparativo com Pares

Apêndice

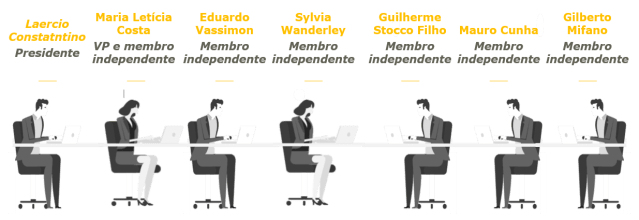

Diretoria

Conselho de Administração

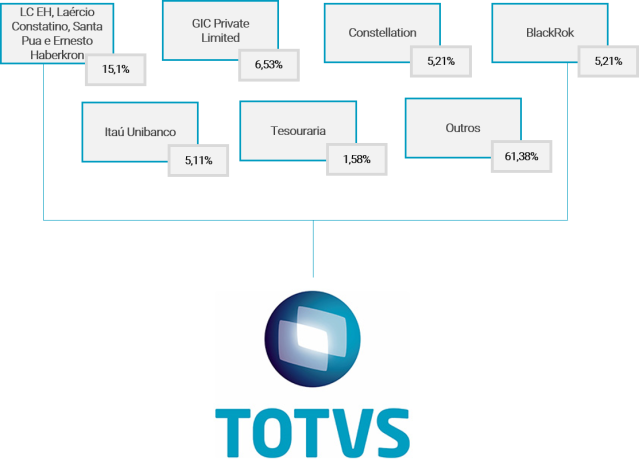

Estrutura acionária

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)