Neste relatório, estamos divulgando nossa prévia de resultados do 1T24 para IGTI11, MULT3, ALOS3 e LOGG3. Para os shoppings, esperamos: (i) Taxas de ocupação em níveis mais fortes A/A (+73 bps em média), impulsionando um leve crescimento da receita de aluguel, compensado pela dinâmica negativa do IGP-M e IGP-DI; (ii) Crescimento robusto da receita de estacionamento (+11% A/A em média para a cobertura da XP), impulsionado por perspectivas sólidas para o fluxo de veículos e tarifas de estacionamento; (iii) Expansão positiva do FFO (estimamos um crescimento médio do FFO de 18% A/A) impulsionado pela redução das despesas financeiras. Para as propriedades logísticas, esperamos entregas sólidas juntamente com uma taxa de ocupação robusta, embora ainda esperemos que a lucratividade esteja sob pressão. Em suma, esperamos que a Iguatemi seja o destaque da temporada, mantendo nossa preferência pelo nome (preço alvo de R$ 32,50/unit), seguido pela Multiplan (preço alvo de R$ 35,00/ação).

Invista melhor com as recomendações

e análises exclusivas dos nossos especialistas.

Níveis sólidos de ocupação, mas crescimento razoável da receita de aluguel

Operacionalmente, as vendas dos lojistas dos shoppings mostraram um desempenho positivo no início de 2024, com a Iguatemi e a Multiplan já registrando um crescimento de ~9% nas vendas dos lojistas em janeiro, o que acreditamos que deve ter continuado ao longo do trimestre. Além disso, esperamos que a taxa de ocupação esteja em níveis mais fortes A/A (estimamos uma expansão média da taxa de ocupação de 73 bps A/A em nossa cobertura), apesar do efeito sazonal no 1T. Em nossa opinião, isso deve deixar espaço para um crescimento razoável da receita de aluguel (esperamos um crescimento médio da receita de aluguel de 2,5% A/A para shoppings), embora compensado pelo impacto negativo dos efeitos de ajuste do IGP-M e IGP-DI sob pressão. Além disso, estimamos um crescimento robusto da receita de estacionamento (+11% A/A, cobertura da XP), apoiado por uma combinação de (i) forte fluxo de veículos e (ii) tarifas de estacionamento mais altas A/A, o que deve ajudar na expansão da receita.

Despesas financeiras mais baixas impulsionam a expansão do FFO

Estimamos um cenário misto de margem EBITDA A/A, com IGTI aumentando 7,1 p.p., enquanto MULT e ALOS diminuindo 3,0 p.p. e 0,8 p.p., respectivamente. No entanto, estimamos uma queda notável das despesas financeiras A/A, impulsionada por uma combinação de (i) sólida gestão de passivos ao longo de 2023 e (ii) um cenário de taxas de juros mais baixas. Acreditamos que isso deve continuar apoiando a expansão do FFO (estimamos um crescimento médio do FFO de 18% A/A), deixando espaço para uma sólida expansão da margem FFO (+5,3 p.p. em média).

A Iguatemi deve ser o destaque do 1T24

Para a Iguatemi, esperamos que a empresa continue operando no breakeven no segmento de varejo, o que poderia potencialmente levar a uma forte expansão do EBITDA A/A (esperamos um crescimento de +14% A/A no 1T24). Quanto à Allos, esperamos que o sólido ritmo de contratos assinados no 4T23 (+261 contratos assinados) apoie o crescimento da taxa de ocupação T/T (vemos uma expansão de 20bps T/T), apesar da sazonalidade do 1T. Mantemos nossa preferência por Iguatemi (TP R$ 32,50/unit.), seguido por Multiplan (preço alvo R$ 35,00/ação).

Nossas expectativas para o 1º Trimestre de 2024

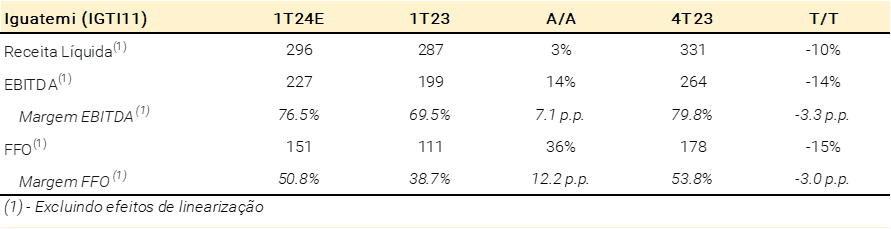

Iguatemi (R$ 32,50/ação | Positivo)

Operacionalmente, prevemos um trimestre de sólido desempenho de vendas dos lojistas, impulsionado por um ótimo início no começo de 2024 (crescimento de vendas dos lojistas de 9% A/A e 11% A/A em janeiro e fevereiro, respectivamente). Além disso, esperamos um crescimento razoável da receita de aluguel (+3,4% A/A), prejudicado pelo efeito de ajuste do IGP-M sob pressão, embora esperemos uma sólida expansão da taxa de ocupação A/A (estimamos uma taxa de ocupação de 94,0%, +130bps A/A). Além disso, estimamos que as receitas de estacionamento aumentem solidamente (+15,1% A/A), dada a dinâmica positiva do fluxo de veículos (crescimento do fluxo de veículos de 7% em fevereiro). Como resultado, prevemos uma receita líquida de R$ 296 milhões (+3% A/A). Além disso, esperamos EBITDA em níveis sólidos no 1T24, atingindo R$227 milhões (+14% A/A e -14% T/T), ajudado pelo segmento de varejo mantendo o breakeven. Finalmente, esperamos um FFO mais forte, atingindo R$151 milhões (+36% A/A e -15% T/T), ajudado por despesas financeiras mais brandas.

Figura 1: Estimativas dos resultados para a Iguatemi

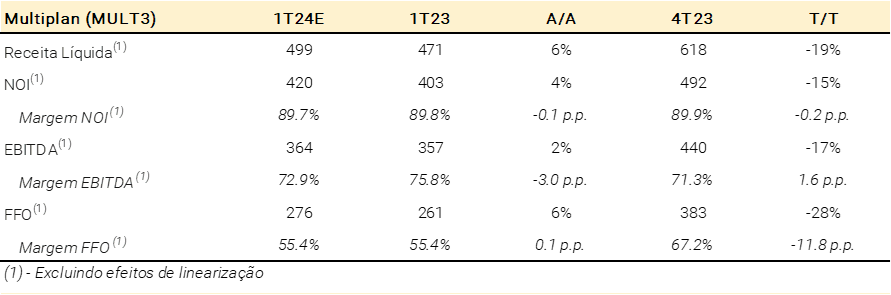

Multiplan (R$ 35,00/ação | Positivo)

Esperamos um sólido desempenho das vendas dos lojistas no trimestre, ajudado pelo aumento das vendas de 8,9% A/A em janeiro, juntamente com uma expansão positiva da taxa de ocupação A/A (estimamos a taxa de ocupação dos shoppings em 95,9%, +120bps A/A). Acreditamos que essa combinação poderia suportar um crescimento razoável da receita de aluguel (estimamos +4,2% A/A), compensado pela dinâmica negativa do IGP-DI. Além disso, esperamos que as receitas de venda de imóveis continuem ganhando relevância no trimestre, ajudadas pela evolução do percentual de conclusão do projeto Golden Lake. Como resultado, esperamos que a receita líquida aumente, atingindo R$499 milhões (+6% A/A e -19% T/T). Além disso, esperamos que o EBITDA permaneça em níveis saudáveis de R$364 milhões (+2% A/A e -17% T/T), apesar de vermos uma margem EBITDA menor, de 72,9% (-3,0 p.p. A/A), dada a maior relevância do plano de incentivo de longo prazo e venda de imóveis no P&L. Finalmente, estimamos o FFO em R$276 milhões (+6% A/A e -28% T/T), beneficiado por R$90 milhões em distribuição de JCP.

Figura 2: Estimativas dos resultados para a Multiplan

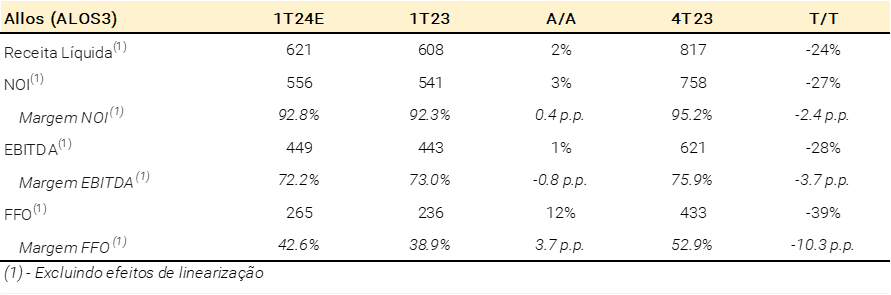

Allos (R$ 34,00/ação | Positivo)

Esperamos que a Allos apresente um desempenho positivo de vendas dos lojistas, com crescimento de um dígito médio (A/A) no trimestre. Além disso, esperamos que o sólido nível de contratos assinados no 4T23 (261 contratos assinados) apoie uma taxa de ocupação mais alta no T/T (estimamos a taxa de ocupação em 96,5%, +20bps no T/T). Como resultado, apesar de uma ABL menor A/A (devido à venda de ativos), estimamos uma receita líquida estável A/A em R$621 milhões (+2% A/A e -24% T/T). Além disso, esperamos que o EBITDA atinja R$449 milhões (+1% A/A e -28% T/T), resultando em uma margem EBITDA ligeiramente menor de 72,2% (-0,8 p.p. A/A e -3,7 p.p. T/T). No entanto, observamos que a empresa concentrou sua provisão para remuneração variável no 4T23, resultando em um menor G&A no 1T23. Se ajustarmos os números do 1T23 a esse efeito, veremos uma margem EBITDA estável A/A no 1T24. Finalmente, esperamos que o FFO aumente para R$265 milhões (+12% A/A e -39% T/T), suportado por menores despesas financeiras, explicadas por (i) uma sólida gestão de passivos e (ii) um cenário de taxas de juros mais baixas.

Figura 3: Estimativas dos resultados para a Allos

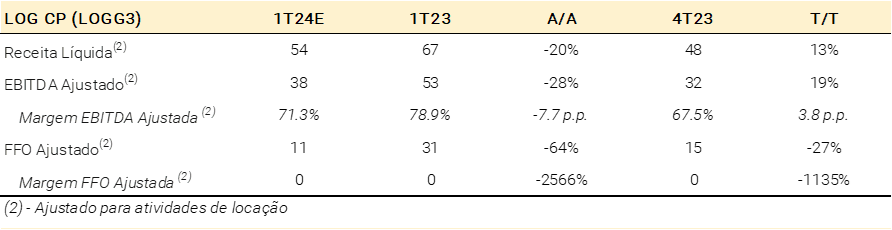

LOG CP (R$ 26,50/ação | Neutro)

Operacionalmente, esperamos que a LOG continue no caminho certo em seu plano de expansão de ABL, com nossas estimativas de ~50 mil de ABL entregues no trimestre. Além disso, prevemos que a taxa de ocupação permaneça em um forte nível de 98% (estável A/A e +1,0 p.p. T/T), apesar das maiores entregas no trimestre, impulsionadas por uma combinação de (i) um forte ritmo de absorção e (ii) alta taxa de pré-locação em novos ativos. Como resultado, esperamos que a receita líquida aumente T/T para R$54 milhões (-20% A/A e +13% T/T), embora apontemos comparações difíceis A/A devido aos menores níveis de ABL, dado o forte ritmo de vendas de ativos da LOG ao longo de 2023. Além disso, esperamos que a margem EBITDA cresça T/T para 71,3% (-7,7 p.p. A/A e +3,8 p.p. T/T), explicado pela diluição de SG&A, embora ainda vejamos despesas mais altas A/A, dado o plano de expansão de ABL da LOG. Finalmente, esperamos que o FFO atinja R$11 milhões (-64% A/A e -27% T/T), levando a uma margem FFO mais branda de 20,8% (-25,7 p.p. A/A e -11,3 p.p. T/T), afetada por menores impostos diferidos.

Figura 4: Estimativas dos resultados para a LOG CP

![YA_2026_Banner_Intratexto_-_download[1]](https://conteudos.xpi.com.br/wp-content/uploads/2025/12/YA_Banner_Intratexto_-_download1.jpg)